Если нет штампа организации что писать в справке о доходах

Обновлено: 18.05.2024

Самозанятое население — это граждане, которые ведут предпринимательскую деятельность без регистрации в качестве индивидуального предпринимателя. В основном такие коммерсанты ведут бизнес собственными силами, например реализуют сувениры ручной работы, пекут торты и пирожные на дому, оказывают услуги по ремонту в частном порядке.

Зачем подтверждать доходы и самозанятость

Регистрационный документ, подтверждающий статус самозанятого, потребуется в следующих случаях:

Банковское или иное кредитное учреждение не выдает займы без подтверждения места работы и доходов заемщика. А если единственный источник дохода гражданина — это самозанятость, то необходимо подтвердить статус и уровень дохода. В противном случае банк откажет в кредите, ипотеке или заемном капитале.

Участие в закупках по 44-ФЗ и 223-ФЗ

Самозанятое население вправе участвовать в закупках, осуществляемых в рамках законов №44-ФЗ и №223-ФЗ. Причем для данной категории граждан предусмотрены существенные льготы и привилегии. Но для участия в закупках необходимо подтверждение статуса плательщика НПД.

Получение субсидии на обеспечение самозанятости в ЦЗН

Государственная программа поддержки безработных предусматривает выплату субсидии на развитие самозанятости. Величина денежных выплат регулируется на региональном уровне. После получения субсидии придется отчитаться, то есть подтвердить, что физлицо зарегистрировалось и получает доход в качестве плательщика НПД.

Региональная помощь из-за коронавируса

В субъектах РФ приняты меры по финансовой помощи самозанятому населению в период эпидемии коронавируса. Для получения выплат потребуется справка о доходах самозанятого для соцзащиты.

Величина выплат зависит от экономического положения региона страны. Например, в Ямало-Ненецком автономном округе выплата составляет 30 000 рублей, а в Ленинградской области — 7 000 рублей в период с апреля по июнь 2020 года.

Подтвердить доход самозанятого гражданина требуется и в иных ситуациях, например в суде при назначении величины алиментов или платы за причиненный ущерб. Подтверждение потребуется и для получения визы для поездки в иностранное государство.

Как получить документ, подтверждающий самозанятость

Как видим, подтверждение статуса и величины доходных поступлений для самозанятого гражданина необходимо. Как получить справку о самозанятости, куда обращаться и что для этого требуется уточняется в Письме ФНС №СД-4-3/10848 от 05.06.2019. Представители налоговой службы пояснили порядок получения и формы справок, подтверждающих регистрацию в качестве плательщика НПД. Чтобы получить документ от ФНС, следуйте инструкции:

Шаг №2. Формирование запроса.

Укажем период, за который необходимо сформировать документ. Допускается получить электронную справку за:

- день;

- неделю;

- месяц;

- год;

- произвольный период.

Как подтвердить доходы

Приложение от ФНС предусматривает всего два этапа, как получить справку о доходах самозанятому гражданину в 2020 году. Сначала войдите в приложение через телефон или планшет либо в личный кабинет при помощи компьютера. Затем сформируйте запрос на получение электронной справки.

Например, как самозанятому получить справку о доходах для соцзащиты в приложении ФНС:

Этап №2. Определяем период, за который необходимо получить сведения о доходах плательщика НПД.

Примерный образец справки, как самозанятые подтверждают доход, выглядит так:

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Справка от ИП — это документ, который индивидуальный предприниматель составляет как работодатель. Он содержит информацию о сотруднике, условиях работы и размере оплаты его труда.

Справка ИП для работника

Подтверждение места работы воспринимается людьми как обыденное бюрократическое требование. Информация требуется для:

- оформления социальных пособий;

- расчета оплаты по беременности и родам, больничных листов;

- оформления юридических актов для усыновления, опеки и т.д.;

- оформления банковских займов;

- оформления выездной визы в страны Шенген.

Законодательно ИП наделен полномочиями работодателя в части ведения трудовых книжек, перечисления пенсионных и страховых взносов, отчетности и выдачи документов о трудовой деятельности сотрудникам. Справка от индивидуального предпринимателя ничем не отличается от аналогичного документа организации и имеет такую же силу в государственных и финансовых структурах. Запросите любую информацию о трудовых отношениях у ИП в устной форме, но письменный запрос обяжет работодателя выдать документ в течение трех рабочих дней ст. 62.1 ТК РФ. Для этого следует написать заявление о выдаче необходимой бумаги и зарегистрировать его в журнале входящей документации. В зависимости от назначения справки могут быть:

- о факте трудовой занятости в организации;

- о местонахождении организации — ИП;

- о размере заработной платы;

- о сумме доходов по месту работы за определенный период времени.

Требования к оформлению

Документ носит информационный характер и заполняется в свободной форме, но существуют обязательные сведения и общепринятая форма оформления. Исходящий документ содержит :

Информация о месте работы

Суть справки о работе — в трудовой занятости сотрудника у ИП. Такого рода бумага может быть двух разновидностей: о периоде работы и о трудоустройстве в настоящий момент. В первом случае в документе следует отразить, в течение какого времени работал сотрудник, во втором — с какой даты человек приступил к работе и работает на момент выдачи справки.

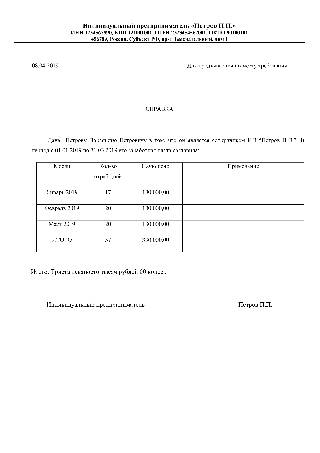

Образец справки с места работы от ИП

456789, Россия, Субъект РФ, пр. Замечательный, д. 1, тел. 000-00-00

Исх. №15/01/21 от 15.01.2021 г.

Выдана для предъявления по месту требования.

Индивидуальный предприниматель______________________ Петров П.П.

ИНН 1234567890, КПП 121001001, ОГРН 2323454567001, ОКПО 90100101

р/ счет 00000000000000000000 в ОАО БАНК НАДЕЖНЫЙ в СУБЪЕКТ РФ,

Субъект РФ, БИК 000000000, кор. счет 00000000000000000000

Информация о зарплате

Помимо информации о зарплате по форме 2НДФЛ, 182Н или по форме банка, сотрудники запрашивают справку о заработной плате для органов соцзащиты. Она отражает выплаченную сумму за 3–6 месяцев, год. Такой документ допускается оформить в виде таблицы.

Подтверждение информации о работе ИП

В своей деятельности предприниматель является сам себе работодателем и работником. Для подтверждения своей деятельности в финансовых и государственных структурах обычно достаточно предъявления выписки из ЕГРИП, свидетельства о внесении в ЕГРИП, а для подтверждения дохода — декларации о доходах с отметкой о приеме в налоговом органе. Но при возникновении потребности бизнесмен вправе сам себе выдать необходимую справку. В таком случае документ выдается на имя предпринимателя и им же подписывается. Вероятнее всего, информацию все же потребуется подтвердить документами из налоговой.

В различных жизненных ситуациях требуются документы о профессиональной занятости и наличии доходов. Индивидуальный предприниматель вправе давать различные варианты деловых подтверждений как в свободной, так и в унифицированной форме.

При взятии кредита или получении налогового вычета человек может столкнуться с необходимостью получить справку 2-НДФЛ. Иногда ее просят банки, иногда — ответственные органы, а работодатели и вовсе имеют с ней дело регулярно. Расскажем подробнее о том, что это такое и каким образом наличие справки может помочь при взятии кредита, а также для чего документ нужен банкам.

Содержание статьи

Что такое справка 2-НДФЛ

Что содержит справка

- Паспортные данные человека, который получает доход: Ф. И. О., дату рождения, гражданство, серию и номер паспорта, ИНН.

- Сведения о работодателе: наименование организации и ее реквизиты.

- Информация о доходе, который облагается налогом по ставке 13 %, приведенная помесячно. Указывается сам доход и налоговые выплаты.

- Сведения о стандартных, социальных и имущественных налоговых вычетах, их коды.

- Общая сумма дохода человека, а также уплаченных налогов и использованных вычетов.

- Подпись уполномоченного бухгалтера и печать организации.

- Дата выдачи.

Как получить справку по форме 2-НДФЛ

Как правило, документ нужен работодателю: тот обязан оформлять справки, чтобы отчитаться перед налоговой службой. Но 2-НДФЛ может понадобиться и сотруднику при взаимодействии с некоторыми уполномоченными органами или перед взятием крупного кредита. Физическое лицо имеет право получить справку двумя способами.

У работодателя

Первый и самый очевидный — обратиться непосредственно к начальству или в бухгалтерию организации, в которой Вы работаете. Статья 62 Трудового кодекса гласит, что срок оформления документа не должен превышать 3 рабочих дней. Чтобы получить справку, нужно написать заявление на имя главного бухгалтера или руководителя компании: там следует указать, за какой период нужна информация. Цель получения справки указывать не требуется. Если человек получает облагаемый налогом доход не у конкретного работодателя, он может обратиться за справкой 2-НДФЛ непосредственно в ФНС России.

Через Госуслуги

Не так давно у граждан России появилась возможность оформить справку 2-НДФЛ через интернет, в режиме онлайн. Это можно сделать на сайте Госуслуг: нужно иметь подтвержденную учетную запись. От человека требуется подать электронную заявку и указать свой ИНН. Госуслуги выдадут результат, который гражданин сможет просмотреть в своем личном кабинете и при необходимости распечатать.

Для чего нужна справка 2-НДФЛ

При взятии кредита

Чаще всего справка требуется при взятии кредита в банке. Обычно речь идет о больших суммах, для которых человек обязан подтвердить свою платежеспособность и предоставить ее доказательства. 2-НДФЛ считается надежным способом подтверждения, впрочем, не единственным. Иногда кредитору достаточно справки по форме банка: ее также выдает и подписывает работодатель, указывая сведения о доходах человека за нужный период. Бланк такой справки выдает кредитор.

При получении льгот и вычетов

Налоговый вычет — это возможность вернуть часть уплаченных налогов в связи с крупной покупкой, дорогостоящим лечением или некоторыми другими ситуациями. Чтобы его получить, нужно обратиться в налоговую с набором документов, подтверждающих, что человек находится в ситуации, в которой ему положен вычет. Люди, которые оказались в сложной ситуации, иногда могут рассчитывать на налоговое послабление, льготы или пособия от государства — но для этого им надо предоставить доказательства своего материального положения соответствующему органу. В таких случаях человек собирает пакет документов, один из которых — справка 2-НДФЛ.

При трудоустройстве

Некоторые работодатели требуют у новых сотрудников справку 2-НДФЛ с прошлого места работы. Иногда документ выдают при увольнении, но если такого не произошло, человек имеет право запросить справку у главного бухгалтера компании, из которой он уволился.

В других случаях

Существуют и иные ситуации, в которых человеку может понадобиться справка:

- усыновление ребенка или оформление опеки;

- расчет размеров пенсии;

- получение статуса безработного;

- судебные разбирательства;

- оплата больничного или отпуска по уходу за ребенком;

- поездка за границу, для которой требуется подтверждение достатка.

Как правило, во всех этих случаях человек должен предоставить справку 2-НДФЛ соответствующему государственному органу. Это нужно, чтобы определить размер его официального заработка и подтвердить материальный статус.

Всегда ли банки требуют справку

Нет, банки не всегда просят предоставить справку по форме 2-НДФЛ. Обычно документ нужен, если человек берет кредит большого размера или на долгий срок. Это ипотека, автокредит, крупный потребительский кредит. Чем меньше размер и срок кредитования, тем меньше документов потребует банк. Дело в том, что выдача больших сумм — в той или иной степени риск для кредитора. Практически любой банк стремится минимизировать этот риск: для этого нужны проценты и подтверждение дохода, а также обязательная страховка заемщика. Если же Вы берете кредит небольшого размера или обращаетесь к услугам экспресс-кредитования, никаких сведений о доходах от Вас, вероятнее всего, не потребуют.

Что делать, если работа неофициальная

Справка 2-НДФЛ показывает только официальный доход, который облагается налогом в 13 %. К сожалению, есть работодатели, которые предпочитают нанимать работников и выплачивать им зарплату полуофициально или вовсе неофициально — без уплаты налогов. Такой работник менее защищен, чем тот, который имеет официальное трудоустройство: ему сложнее получить налоговый вычет или кредит, труднее отстоять свои права перед работодателем. А еще он не в состоянии получить справку 2-НДФЛ с актуальными сведениями, ввиду отсутствия официального дохода. Если такому человеку понадобится обратиться в банк за кредитом, у него есть два варианта.

Заключение

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Готовясь к подаче справок о доходах, руководители государственных и муниципальных учреждений должны понимать: ошибки, допущенные при заполнении формы, и неточные сведения, включенные в нее, могут повлечь серьезные последствия – вплоть до увольнения с занимаемой должности. Чтобы облегчить лицам, обязанным декларировать свои доходы, процесс подготовки справки, Минтруд выпустил очередные Рекомендации по ее заполнению.

ОБЯЗАННОСТЬ БЕЗ ИСКЛЮЧЕНИЙ.

В пункте 4 Рекомендаций Минтруд отметил, что требования антикоррупционного законодательства не предусматривают освобождения от исполнения обязанности декларировать доходы. Даже если служащий или работник находится в отпуске (ежегодном оплачиваемом, без сохранения денежного содержания или зарплаты, по уходу за ребенком и др.), на больничном или отсутствует по иной причине, декларацию подавать все равно необходимо.

Это же относится и к членам семьи. Если информацию в отношении супруги (супруга) или несовершеннолетних детей по объективным причинам подать невозможно, Минтруд рекомендует сделать следующее. Работнику нужно обратиться с соответствующим заявлением в орган власти, которому должны быть направлены декларации о доходах, причем до истечения срока, установленного для представления сведений (п. 27, 28 Рекомендаций).

Федеральное министерство указывает здесь на два важных момента: объективность причины непредставления декларации и своевременное уведомление органа власти. Эти же обстоятельства учитывают и суды. В частности, ВС РФ рассмотрел спор, возникший из-за того, что служащая не подала декларацию на супруга по причине отказа последнего предоставить такие сведения (см. Определение от 31.10.2016 № 59-КГ16-22). На заседании комиссии, созданной работодателем и проводившей расследование упомянутого инцидента, служащая подтвердила, что сведения невозможно передать по причине их конфиденциальности. В свою очередь, комиссия приняла решение о признании причины необъективной и являющейся способом уклонения от представления указанных сведений. Трудовой договор со служащей был расторгнут по п. 7.1 ч. 1 ст. 81 ТК РФ.

Суд первой инстанции пришел к выводу о наличии оснований для увольнения служащей, а суд апелляционной инстанции отменил это решение. Однако Верховный суд не согласился с апелляционным и оставил в силе решение суда первой инстанции.

ОФОРМЛЕНИЕ СПРАВКИ.

Единая форма справки утверждена Указом Президента РФ от 23.06.2014 № 460 – ее должны использовать все лица, на которых распространяется обязанность представлять сведения. Справка заполняется собственноручно, то есть работник должен самостоятельно вписать в нее информацию на компьютере (с использованием текстовых редакторов) или иных печатных устройствах, а затем заверить личной подписью титульную сторону каждого листа. Причем Минтруд считает нецелесообразным подавать справку в рукописном виде (п. 32 Рекомендаций).

СВЕДЕНИЯ О ДОХОДАХ.

Минтруд напомнил, что под доходом, подлежащим декларированию, понимаются любые денежные поступления служащего или работника, его супруги (супруга), несовершеннолетних детей в наличной или безналичной форме, имевшие место в отчетном периоде.

В свою очередь, к определению состава иных доходов, не включенных в другие строки данного раздела, нужно отнестись внимательно – наличие либо отсутствие таких доходов следует определить в отношении и самого работника, и каждого члена его семьи. Ниже в схематичном виде перечислим некоторые источники, относящиеся и не относящиеся к названной группе.

Источник относится к иным доходам

Источник не относится к иным доходам

2) все виды пособий (по временной нетрудоспособности, по беременности и родам, при рождении ребенка, по уходу за ребенком и др.), если эти выплаты не были включены в справку 2-НДФЛ, выдаваемую по месту работы;

3) сертификат на материнский (семейный) капитал (если в отчетном периоде он либо его часть были реализованы);

4) стипендия (может указываться в справке о доходах члена семьи);

5) доходы от сдачи в аренду недвижимого имущества, транспортных средств;

6) доходы от реализации недвижимости, транспортных средств и иного имущества, в том числе при его продаже членам семьи или иным родственникам;

7) доходы по трудовым договорам по совместительству;

8) денежные средства, полученные в порядке дарения или наследования;

9) денежные выплаты, полученные при награждении почетными грамотами и наградами органов власти и не включенные в справку 2-НДФЛ, полученную по основному месту работы; и др.

1) возмещение расходов, связанных:

– с оплатой проезда и провоза багажа к месту использования отпуска и обратно;

– с приобретением проездных документов для исполнения служебных (должностных) обязанностей;

– с оплатой коммунальных и иных услуг, наймом жилого помещения;

– с повышением профессионального уровня; и др.;

2) сведения о денежных средствах, полученных:

– в виде социального, имущественного налогового вычета;

– в качестве возврата НДС, уплаченного при совершении покупок за границей, по чекам tax-free;

СВЕДЕНИЯ ОБ ИМУЩЕСТВЕ.

В отношении каждого объекта должны проставляться реквизиты свидетельства о регистрации права собственности и (или) регистрационный номер записи в ЕГРП, а также наименование и реквизиты документа, являющегося основанием для приобретения права собственности (договор купли-продажи, дарения, свидетельство о праве на наследство и др.). В связи с этим при заполнении данных строк следует заблаговременно проверить наличие и достоверность документов о праве собственности и (или) выписки из ЕГРП.

При подготовке справок о доходах руководителю учреждения предстоит собрать довольно много исходной информации. В частности, потребуются справка 2-НДФЛ с места работы, выписки по банковским вкладам, выписки из ЕГРП.

Отметим, что сведения об имуществе чаще других не включаются в декларацию – по крайней мере, об этом свидетельствует судебная практика. Умышленно или по ошибке служащие и работники умалчивают о земельном участке (см. Определение ВС РФ от 14.03.2014 № 72-КГ13-12 (далее – Определение № 72-КГ13-12)), доле в праве общей собственности на подаренную квартиру (см. Апелляционное определение Иркутского областного суда от 11.02.2016 по делу № 33-1544/2016).

Один из таких случаев рассмотрел Саратовский областной суд (Апелляционное определение от 10.12.2015 по делу № 33-8303/2015). Согласно материалам дела руководитель муниципального учреждения при подаче справки о доходах ошибочно не указала ранее (в предыдущем отчетном году) задекларированный земельный участок, расположенный под объектом недвижимости (гараж). Впоследствии на руководителя было наложено дисциплинарное взыскание в виде увольнения по п. 7.1 ч. 1 ст. 81 ТК РФ (в связи с представлением неполных сведений о доходах, имуществе и обязательствах имущественного характера, дающим основание для утраты доверия со стороны работодателя), что и стало поводом для обращения в суд. Судьи же приняли сторону работодателя (управления образования), признав законным такое увольнение.

Впрочем, встречаются и ситуации, в которых суд выносит решение о незаконности увольнения лица, представившего недостоверные сведения о доходах. В частности, подобный случай рассмотрен в Определении № 72-КГ13-12: служащий не указал в декларации земельный участок, находящийся у него и его семьи в пользовании, за что был уволен. Однако судьи выяснили, что за данный проступок служащий ранее уже привлекался к дисциплинарной ответственности в виде замечания в устной форме, а потому не мог быть повторно подвергнут дисциплинарному взысканию.

СВЕДЕНИЯ О БАНКОВСКИХ СЧЕТАХ.

Согласно п. 99 Рекомендаций в этом разделе нужно отражать информацию обо всех счетах, открытых по состоянию на отчетную дату, вне зависимости от цели их открытия и использования, в том числе:

- счета, на которых находятся денежные средства, принадлежащие служащему (работнику), члену его семьи, причем данное лицо не является клиентом банка;

- счета с нулевым остатком на 31 декабря отчетного года;

- счета, открытые в период существования СССР;

- счета, открытые для погашения кредита;

- счета пластиковых карт, например, различные виды социальных карт (социальная карта студента, социальная карта учащегося), пластиковых карт для зачисления пенсии, кредитные карты;

- счета (вклады) в иностранных банках, расположенных за пределами России.

МЕРЫ ОТВЕТСТВЕННОСТИ.

При подготовке справок о доходах руководителю учреждения предстоит собрать довольно много исходной информации. В частности, потребуются справка 2-НДФЛ с места работы, выписки по банковским вкладам (Минтруд не рекомендует производить здесь какие-либо самостоятельные расчеты, поскольку вероятность возникновения ошибок будет велика), выписки из ЕГРП.

Кроме того, применить названные меры в отношении руководителя учреждения можно только после проверки, проведенной органом-учредителем, а основанием для проверки может стать информация в письменном виде, предоставленная:

- правоохранительными органами, иными органами власти и их должностными лицами;

- службами органов власти по профилактике коррупционных и иных правонарушений;

- средствами массовой информации; и др.

Однако, как показывают судебные решения, увольнения руководителей учреждений за представление недостоверных сведений о доходах все же встречаются. В заключение рассмотрим еще одно дело, которое разбиралось Московским городским судом (см. Определение от 29.03.2016 № 4г-2241/2016). Ректор вуза при декларировании доходов указала заведомо неполные и недостоверные сведения: в справки не были включены квартира, два транспортных средства, а также сведения об участии супруга в четырех коммерческих организациях. Расследование по данным обстоятельствам было проведено государственным органом. На основании его представления работодатель (орган-учредитель) уволил ректора вуза, что судьи посчитали правомерным.

Читайте также: