Договор купли продажи права требования должника при банкротстве

Обновлено: 04.07.2024

Процедура признания человека банкротом предполагает несколько возможностей расплатиться с кредиторами: реструктуризация долгов гражданина, заключения мирового соглашения с кредиторами или реализация имущества.

В большинстве случаев к должникам применяется именно последнее. Поэтому важно разобраться, что это значит, какие особенности данной процедуры предусматривает закон.

Если говорить простыми словами, то это продажа имущества должника с публичных торгов и погашение долга за счет вырученных средств.

Конечно процедура весьма нежелательна для самого должника, а его главной целью является списание долгов и освобождение от исполнения обязательств перед кредиторами. Давайте разберемся как этого можно достичь? Прежде всего нужно разобраться какое имущество может подпадать под реализацию.

Какое имущество попадает под реализацию?

Все имущество должника, которое было приобретено до или после вынесение решения о реализации составляет конкурсную массу, то есть сумму всего, что будет выставлено на торги. Но статья 446 ГПК РФ предусматривает имущество на которое не может быть наложено взыскание:

единственное жильё, земельный участок на котором оно находится;

предметы быта, домашней обстановки если они не считаются предметами роскоши;

инструменты необходимые для осуществления профессиональной деятельности, мелкий и крупный рогатый скот, другие сельскохозяйственные животные и постройки в которых они содержатся, семена необходимые для посевных работ;

продукты питания и денежные средства в размере не более прожиточного минимума должника и лиц находящихся на его иждивении;

топливо, необходимое для приготовления пищи и отопления жилого помещения;

имущество связанное с организацией быта должника — инвалида;

призы, государственные награды;

Для того, чтобы исключить это имущество из конкурсной массы, необходимо подать ходатайство в Арбитражный суд.

Нужно обратить внимание на то, что имущество находящееся в ипотеке подлежит реализации даже если оно единственное. Даже если жильё или другое имущество находиться в долевой собственности, оно может быть реализовано, а совладельцам выплачивается компенсация в размере стоимости их доли.

Однако, возможно составить ходатайство на то, чтобы оставить имущество подлежащее включению в конкурсную массу, но особо необходимое должнику на сумму до 10.000. В некоторых случаях суммарная стоимость может быть и выше, например если человеку необходимо дорогостоящее лечение.

Так у должника остается возможность сохранить самое важное: единственное жильё и средства в размере прожиточного минимума на себя и лиц находящихся на иждивении. Не смотря на это процедура реализации имущества остается крайне не желательной для человека оказавшегося в ситуации долговой ямы. Нужно разобраться когда применяется эта процедура и есть ли возможность ее избежать?

Когда применяется реализация имущества?

Процедура реализации является крайней мерой, которая производится, если не удается прийти к мировому соглашению или реструктуризации долга, то есть назначение более щадящего режима погашения задолженности. В рамках этой процедуры составляется график на 3 года, в течении которых человек может расплатиться с долгами.

Поэтому первым делом стороны стремятся прибегнуть именно к реструктуризации, ведь такой способ выгоден всем участникам судопроизводства.

Однако процедура реструктуризации не является обязательной и иногда реализация имущества начинается минуя этот этап.

Это происходит если:

участники судопроизводства не предъявили план реструктуризации;

у должника нет постоянного источника доходов достаточного для погашения задолженности;

суд отклонил план реструктуризации;

должник дважды допустил просрочку выплат по графику;

кредиторы выступили против плана реструктуризации;

нарушены условии мирового соглашения должником;

Сколько длится реализация имущества при банкротстве?

Закон определяет стандартный срок этой процедуры в 6 месяцев, за исключением случаев когда суд продлевает этот срок.

Это может происходить если:

- сделки должника оспариваются финансовым управляющим или кредиторами;

- имущество должника находиться в розыске;

- происходит обжалование судебных постановлений, возникают новые споры по делу;

Как проходит реализация имущества при банкротстве?

Продажа имущества должника проходит в несколько этапов:

Сначала кредиторы должны обратиться в суд с требованием о включении их в реестр требований кредиторов. Для этого они предоставляют документы о долге, ими могут служить: расписки, судебные приказы, договоры займа. Если суд удовлетворяет это требование и формирует реестр, делопроизводство передается финансовому управляющему, который и ведет это дело.

Составление конкурсной массы

После этого имущество банкрота, которое подлежит реализации, включается в конкурсную массу. Составляется опись имущества принадлежащего должнику. На этом этапе финансовым управляющим проводится проверка подтверждающая, что банкрот не скрыл часть имущества, которое может быть продано на торгах. Для этого он делает запросы в Росреестр, Госавтоинспекцию, инспекцию по маломерным судам, налоговую службу и даже о наличии патентов на изобретения и авторских прав, анализирует расходы и зачисления по счетам в банках. Также он проверяет все сделки совершенные за три года. Если находятся доказательства того, что дорогостоящее имущество, автомобили или недвижимость были проданы существенно ниже рыночной цены, заключены дарственные с целью передать имущество своим родственникам, такие сделки могут быть оспорены в судебном порядке, а имущество включено в конкурсную массу.

Исключение собственности из конкурсной массы

Когда конкурсная масса сформирована, можно исключить из конкурсной массы часть имущества. Все что не может продаваться за долги перечислено в статье 446 Гражданско-процессуального кодекса РФ. Не стоит также забывать о возможности дополнительно исключить из описи личное имущество подходящее для торгов на сумму не более 10.000 рублей, при исключительных обстоятельствах эта сумма может быть увеличена. Для этого необходимо обратиться с заявлением к финансовому управляющему и далее в Арбитражный суд.

Оценка имущества

Далее необходимо оценить описанное имущество. Это может сделать финансовый управляющий, но если кредиторы или должник не согласен с его оценкой, можно пригласить независимого эксперта. В таком случае его услуги оплачивает заинтересованная сторона.

Бывает и так что родственники намерены выкупить имущество на аукционе, тогда нужно бороться за то, чтобы установить цену ниже рыночной.

Организация торгов

Закон предусматривает проведение торгов только через электронные площадки для аукционов. Всю процедуру можно разделить на три этапа:

1. Первичные торги

На этом этапе по представленным лотам участники предлагают свои цены. Выигрывает тот, кто предложит наибольшую.

2. Повторные торги

В случае если не всё имущество ушло с молотка, оно будет выставляться со скидкой в 10% от начальной стоимости.

3. Публичные торги

Оставшиеся лоты на публичных торгах выставляются со скидкой до 99%

В течении получаса, после завершения аукциона формируется протокол его прохождения, где прозрачно описана процедура торгов. В течении трех рабочих дней публикуется итоговый протокол, где названы победители. С ними финансовый управляющий заключает договор купли-продажи.

По окончании трех этапов аукциона не проданное имущество предлагается кредиторам, если они отказываются от него, оно возвращается к банкроту.

Удовлетворение требований кредиторов

Вырученные от продажи имущества банкрота средства идут на погашение задолженности. Статья 213.27. Закона о банкротстве регламентирует очередность выплат кредиторам.

В первую очередь погашаются требования кредиторов по текущим платежам это те обязательства, которые возникли после принятия заявления о банкротстве —вознаграждение финансовому управляющему, судебные издержки, алименты.

Далее удовлетворяются требования об оплате труда сотрудников, если речь идет об ИП, фирмах.

Следующая очередь включает выплаты за жилищно-коммунальные услуги и другие платежи после принятия заявления о банкротстве.

После этого удовлетворяются требования из реестра требований кредиторов.

Прежде всего выплачиваются взыскания с причинением вреда жизни или здоровью, алиментами.

Далее расчеты по заработной плате сотрудников.

И наконец, производятся расчеты с налоговой инспекцией, банками, микро финансовыми организациями и коллекторами.

80% стоимости залогового имущества (например при ипотеке) получает залогодержатель. Оставшиеся 20% идут на погашение текущих платежей и долгов из реестра требований кредиторов.

Если средств вырученных от продажи имущества не хватает, чтобы погасить все долги, то они считаются погашенными. Однако, алименты, возмещение вреда, долги сотрудникам по зарплате таким образом не списываются. То же самое происходит если должник связан с кем-либо субсидиарной ответственностью — то есть существует право взыскания задолженности с другого лица.

Завершение процедуры реализации

Итогом является отчет о результатах, который подает финансовый управляющий. Рассчитывается остаток долга, который списывается в ходе финального заседания Арбитражного суда.

Почему не нужно бояться реализации имущества при банкротстве?

К сожалению, в нашей жизни мы не застрахованы от неприятностей. Даже состоятельный человек может оказаться должником. Долги нарастают, как снежный ком, а расплатиться с ними нет никакой возможности. Тогда и помогает процедура признания гражданина банкротом. Ее цель полное избавление человека от долговых обязательств. Но возможность продажи имущества с публичных торгов часто останавливает человека от процедуры банкротства, хотя иногда для человека оказавшегося в долговой яме, это лучший способ освободиться от задолженности.

Нужно помнить:

Не все дела заканчиваются реализацией - это лишь крайняя мера.

Не всё имущество подлежит продаже с торгов. У вас не отберут единственное жилье, личные вещи, необходимые для существования денежные средства и то что помогает вам зарабатывать на жизнь.

Если сумма долга больше, чем стоимость вашей собственности, которая может уйти с молотка это хороший способ решить ваши финансовые проблемы. Остальной долг спишут, ведь это предусматривает статья 213.28 закона о банкротстве.

Материальные ценности, кроме самого необходимого дело наживное, а честную репутацию и здоровье не купишь.

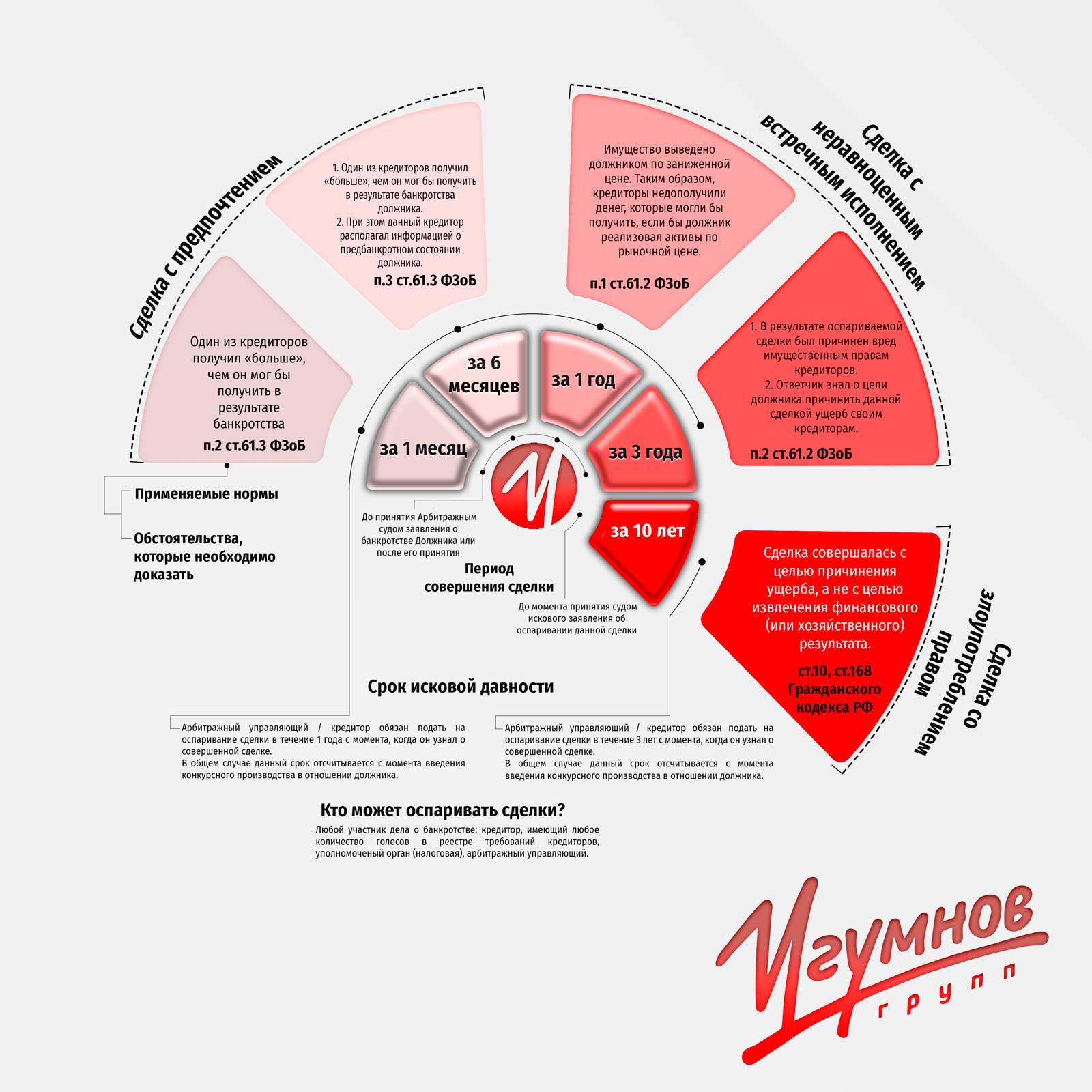

Оспаривание сделок, совершенных будущим банкротом, позволяет пополнить конкурсную массу и увеличить шансы кредиторов на погашение их требований. Более того, наличие такой перспективы зачастую останавливает в желании избавиться от долгов посредством процедуры банкротства.

Для этого важно понимать, в течение какого периода могут быть оспорены (срок исковой давности) сделки должника, в отношении которого введена процедура банкротства.

Арбитражный управляющий (по личной инициативе/по инициативе собрания кредиторов).

Уполномоченный представитель собрания кредиторов, в случаях, если этого не сделает арбитражный управляющий по их поручению.

Конкурсный кредитор/несколько кредиторов или уполномоченный орган, если размер их требований к должнику составляет более 10% от общей реестровой задолженности.

Сторона оспариваемой сделки.

Очевидно, что из всех перечисленных субъектов только арбитражный управляющий наделен обязанностью (а не правом, в отличие от остальных) оспаривать сделки, причиняющие вред должнику, ведь основной задачей его в деле о банкротстве является пополнение конкурсной массы, в том числе путем возврата имущества по недействительным сделкам.

СПЕЦИАЛЬНЫЕ ОСНОВАНИЯ ОСПАРИВАНИЯ СДЕЛОК ПРИ БАНКРОТСТВЕ

Подозрительные сделки

(ст. 61.2 Закона о банкротстве)

Сделки с предпочтением

(ст. 61.3 Закона о банкротстве)

Неравноценные сделки

Совершена в течение 1 года до принятия

заявления о банкротстве

Совершаются при неравноценном встречном исполнении обязательств другой стороной,

включая случаи отличия цены и иных условий в худшую сторону

Сделки с возможностью оказания предпочтения

Совершена после принятия судом заявления о банкротстве или за 1 месяц до этого

Влекут или могут повлечь оказание предпочтения одному из кредиторов перед другими кредиторами

Вредные сделки

Совершена в течение 3 лет до принятия

заявления о банкротстве или после его принятия

Совершаются в целях причинения

умышленного вреда имущественным правам кредиторов. Предполагается, что другая сторона знала об этом, если она признана заинтересованным лицом

Сделки с оказанием предпочтения

Совершена в течение 6 месяцев до принятия заявления о банкротстве

Когда установлено, что кредитору/контрагенту по сделке было известно о признаке неплатежеспособности или недостаточности имущества должника

Сроки же исковой давности, то есть период, в течение которого совершенная сделка может быть оспорена, определены Гражданским кодексом РФ.

Общее правило: один год

Верховный Суд специально обратил внимание, что заявление об оспаривании сделки на основании статей 61.2 или 61.3 Закона о банкротстве может быть подано в течение годичного срока исковой давности (пункт 2 статьи 181 ГК РФ).

Согласно ГК РФ годичный срок для подачи иска по своей сути представляет собой срок признания недействительной оспоримой сделки (той, которая нарушает права или охраняемые законом интересы лица, оспаривающего сделку, в том числе влечет неблагоприятные для него последствия) (п.2 ст. 166 ГК РФ).

Важно!

Согласно пункту 1 ст. 61.9 Закона о банкротстве срок исковой давности начинает исчисляться с момента, когда арбитражный управляющий узнал или должен был узнать о наличии специальных оснований для оспаривания сделки, предусмотренных ст. 61.2 или 61.3 Закона о банкротстве. Это правило касается и подачи иска конкурсными кредиторами (п.2 ст. 61.9 Закона о банкротстве).

Таким образом, начало течения срока исковой давности связано не только с моментом, когда лицо фактически узнало о наличии оснований для оспаривания, но и с моментом, когда оно должно было, то есть имело юридическую возможность, узнать об этом.

Так, например, если конкурсный или внешний управляющий узнал о наличии оснований оспаривания сделки до момента его утверждения (например, будучи временным управляющим в наблюдении), то срок исчисляется с момента его утверждения (п. 32 Постановления Пленума ВАС РФ от 23.12.2010г. № 63).

Судебная коллегия по экономическим спорам Верховного Суда РФ в Определении от 15.06.2015 г. № 309-ЭС15-1959 указала: «. о совершении оспариваемой сделки арбитражный управляющий мог и должен был узнать в период исполнения им обязанностей временного управляющего, о чем свидетельствует составленное им заключение о наличии (отсутствии) признаков фиктивного и преднамеренного банкротства ЗАО, в котором спорная сделка отражена. Поэтому срок исковой давности начал течь с момента возложения на него обязанностей конкурсного управляющего должника.

Однако, как всегда, из общего правила есть исключения.

Срок три года

Согласно п.1 ст. 94 и п. 1 ст. 129 Закона о банкротстве со дня введения внешнего управления (открытия конкурсного производства) арбитражный управляющий принимает на себя полномочия органа управления должника. Соответственно, у него имеется право от имени должника также оспаривать совершенные им сделки и по общим основаниям, предусмотренным гражданским законодательством.

При наличии таких оснований действуют общие правила ГК РФ о сроках, и, соответственно, годичный срок может быть увеличен. Это становится важным, когда имеются основания для признания сделки ничтожной.

Ничтожные сделки считаются недействительными с момента их заключения, независимо от признания их таковыми в суде. Срок исковой давности по ним - три года. (п. 1 ст 181 ГК РФ).

Общие сроки исковой давности по недействительным сделкам

Ничтожные сделки

Оспоримые сделки

3 года ( но не более 10 лет для 3-го лица)

- со дня исполнения ничтожной сделки ее стороной;

- со дня, когда 3-е лицо узнало о начале ее исполнения

- со дня прекращения насилия или угрозы, под влиянием которых совершена сделка;

- со дня, когда истец узнал/должен узнать об иных обстоятельствах недействительности

Таким образом, очень важно, прежде всего, отличать оспоримую и ничтожную сделку. От этого зависит срок исковой давности.

Как отличить оспоримую и ничтожную сделки?

Если, скажем, речь идет о сделке, в которой должник оказал наибольшее предпочтение одному кредитору по сравнению с другими (ст. 61.3 Закона о банкротстве), то мы имеем дело с оспоримой сделкой, соответственно применяем срок - 1 год.

Если же сделка совершена, к примеру, недееспособным лицом или является мнимой (то есть, совершенной лишь для вида, без намерения создать соответствующие ей правовые последствия согласно п. 1 ст. 170 ГК РФ), то она является ничтожной. Тогда срок оспаривания будет составлять 3 года.

К сделкам с предпочтением, не имеющим других недостатков, не могут быть применены нормы п. 1 ст. 181 ГК РФ, предусмотренные для ничтожных сделок.

Каковы сроки оспаривания таких сделок?

Суды считают,1 что сделки, при заключении которых допущено злоупотребление правом также являются ничтожными в силу п. 2 ст. 168 ГК РФ, в связи с чем на требования о признании таких сделок недействительными распространяется трехлетний срок исковой давности, установленный п. 1 ст. 181 ГК РФ ГК РФ. [1-такая практика впервые была применена в Постановлении Президиума ВАС РФ от 12.07.2011г. № 18484/10]

Применительно к делам о банкротстве срок оспаривания сделки со злоупотреблением начинает течь с момента, когда оспаривающее лицо узнало или должно было узнать о злоупотреблении правом со стороны должника, но не ранее дня введения в отношении должника первой процедуры банкротства.

В одном из дел, рассмотренных Арбитражным судом Свердловской области, конкурсный кредитор оспаривал договоры дарения имущества, совершенные должником в трехлетний период, предшествующий банкротству2. [2-Определение Арбитражного суда Свердловской области от 09.09.2017г по делу № А60-52847/2015]

В определении суд указал, что неплатежеспособность должника еще не свидетельствует о мнимости, недействительности всех совершаемых им сделок. Недействительными они признаны как раз ввиду злоупотребления правом должником, который совершил несколько сделок отчуждения имущества по заниженной цене с целью вывода своих активов во избежание обращения взыскания на них, при сохранении контроля над выведенным имуществом.

Злоупотребление правом является самостоятельным основанием для оспаривания сделок, хотя само по себе не поименовано в качестве квалифицирующего признака недействительности сделок ни в параграфе 2 главы 9 ГК РФ, ни в главе III.1 Закона о банкротстве.

В таких делах присутствует одна характерная черта - со стороны кажется, что суды выходят за пределы трехлетнего срока исковой давности, однако это не так. Просто начало течения срока сдвигается к моменту поступления информации потенциальному истцу о такой сделке.

Важно отметить, что даже по этому основанию не может быть оспорена сделка, совершенная 10 лет назад и более (п.1 ст. 181 ГК РФ). Пожалуй, только такие сделки имеют полную индульгенцию от оспаривания.

Вот еще один яркий пример судебного дела на тему злоупотребления правами3. [3-определение Арбитражного суда Свердловской области от 06.12.2017г по делу № А60-53138/2015 о признании сделки недействительной и применении ее последствий]

В данном случае отсчет срока исковой давности был произведен с декабря 2015 года - когда брачный договор был представлен в материалы банкротного дела, и о нем узнал арбитражный управляющий.

Как видим, наличие брачного договора должнику не помогло.

Срок менее одного года?

Более наглядно поясним это на примере:

Компания А взяла займ у компании Б, и в обеспечение сделки передала в залог активы в виде акций в количестве 63%. Когда в отношении компании-заемщика было введено банкротство (процедура наблюдения), заемщик, будучи мажоритарием, решил дополнительно эмитировать акции. В итоге заложенный пакет размылся до 2,6%, а акции по закрытой подписке достались офшору.

Поскольку продажа акций офшору была произведена по сильно заниженной цене по сравнению с рыночной, компания Б (займодавец) в лице конкурсного управляющего обратилась с иском о признании решения о допэмиссии недействительным по правилам законодательства о банкротстве. Таким образом она хотела вернуть себе в залог 63% акций.

Компания А (ответчик) строила свою позицию на том, что решения общего собрания акционеров должны оспариваться на основании норм корпоративного законодательства, а не закона о банкротстве, а срок признания решения недействительным по п. 7 ст. 49 Закона об акционерных обществах- всего 3 месяца с момента, когда акционер о нем узнал.

Суды трех инстанций поддержали ответчика, указав, что подобные требования должны рассматриваться в отдельном деле по нормам корпоративного законодательства (п. 7 ст. 49 Закона об акционерных обществах), поскольку решение акционеров не может рассматриваться как сделка должника либо как сделка, совершенная за счет должника по смыслу ст. 153 ГК РФ и ст 61.1 Закона о банкротстве, в связи с чем не может быть и оспорена в рамках дела о банкротстве.

Однако Верховный суд указал, что суды трех инстанций ссылались лишь на общее правило оспаривания решений акционеров. Между тем, в исключительных случаях, когда единственной целью корпоративных процедур является причинение вреда кредиторам должника, решение акционеров может быть оспорено как недействительная сделка с применением положений закона о банкротстве, в том числе и о сроках. Дело было отправлено на новое рассмотрение.

В данном случае речь идет о злоупотреблении правом одной из сторон спора. А как мы знаем, к таким случаям применяются правила о ничтожных сделках и срок исковой давности - 3 года. Однако, окончательного решения суда еще нет, поэтому вопрос о сроках в данном деле остается открытым.

Как видим, в корпоративных спорах с участием банкрота сроки оспаривания сделок/решений акционеров могут колебаться от 3 месяцев до трех лет с момента, когда акционер узнал о совершении такой сделки или решения. Все будет зависеть от мотивов поведения ответчика в конкретной ситуации.

Итак, Закон о банкротстве предусматривает особые (специальные) основания оспаривания сделок должника, совершенных в ограниченный период времени до инициирования процедуры банкротства.

Вместе с тем, любая сделка должника может быть оспорена и в рамках Гражданского кодекса РФ, если является ничтожной или будет доказано злоупотребление правом при ее совершении. Срок давности будет составлять привычные три года.

Таким образом, одна и та же сделка может быть оспорена по разным основаниям. В этой ситуации только от грамотности представителя должника или, соответственно, кредитора, арбитражного управляющего зависит, какие сроки давности будут действовать и к каким финансовым последствиям для кредиторов и должника это приведет.

Банкротство позволяет списать все долги, включая кредиты и займы. Однако процедура имеет много нюансов, и один из них — оспаривание сделок должника по банкротству. Правда ли, что все сделки за последние несколько лет будут отменены? Как действовать, чтобы защитить свои интересы? К чему приводит отмена сделок? Обо всем по порядку — смотрите далее.

Какие сделки суд может признать недействительными

В суде оспариваются подозрительные сделки, которые привели к нарушению имущественных интересов кредиторов и сделки с предпочтением (например, если заемщик выполнил требования только перед одним из банков в ущерб остальным).

Сделки, которые могут быть оспорены при банкротстве физического лица:

Недобросовестность физического лица подтверждается и тем, что договор купли-продажи автомобиля был заключен с отцом, который является заинтересованным лицом по отношению к должнику. В результате сделка по заявлению управляющего признана недействительной.

- соглашения о разделе имущества

- брачные договоры, устанавливающие правила раздела имущества

- мировые соглашения

- договоры дарения

- поручительства

- сделки, совершенные супругом должника

В случае если физическое лицо совершает сделку по отчуждению единственной жилой недвижимости (например, квартиры), то она не будет оспорена, поскольку не причиняет никакого имущественного вреда кредиторам и не влияет на исполнение долговых обязательств перед ними.

Дело в том, что единственная жилая недвижимость, принадлежащая должнику, не подлежит реализации. Это правило определяет ст. 446 ГК РФ, содержащая перечень имущества, на которое не может быть обращено взыскание по разным исполнительным документам.

Однако и из этого правила есть исключения. Например, если квартира была приобретена в ипотеку, то она находится под обременением, а значит, может быть включена в конкурсную массу, оценена и реализована через торги для погашения требований кредиторов.

Кто может оспорить сделку

Финансовый управляющий

Он направляет заявление об оспаривании сделки после того, как детально проанализирует материальное положение должника. Управляющий делает это по собственной инициативе (например, если обнаружит подозрительную сделку) либо по решению собрания кредиторов.

Кредитор

Однако и те кредиторы, размер долговых требований которых составляет менее 10% от общего реестра, могут выступить с заявлением о признании какой-либо сделки недействительной, но только через финансового управляющего.

Обстоятельства, при которых сделка признается недействительной

1. При подписании договора должник уже отвечал признакам неплатежеспособности. Заемщик знает, что у него имеются долги, но совершает крупные сделки с движимым имуществом или недвижимостью.

2. В действиях должника есть признаки недобросовестности. Часто на это указывает злоупотребление своими правами. Например, физлицо за короткое время продает все свое имущество, которое могло быть включено в конкурсную массу и реализовано.

3. Совершенные сделки повлияли на исполнение долговых обязательств, что привело к имущественному вреду для кредиторов. Например, должник продал недвижимость, но долги не погасил, а деньги ушли на неизвестные цели.

3 самые частые ситуации: разбираем практику

На практике должники часто совершают одни и те же ошибки, пытаясь скрыть имущество, но при этом списать все долги перед банками, микрофинансовыми организациями и другими кредиторами. Рассмотрим 3 примера, которые показывают, как не нужно поступать потенциальным банкротам:

- Заключать договоры купли-продажи с родственниками. Обычно продают нежилую или жилую недвижимость, которая не является единственным жильем, и автомобили. Зачастую договоры заключают с близкими родственниками (например, родителями), а в качестве расчета выбирают наличный вариант, который всегда вызывает подозрение.

- Дарить имущество. Здесь ситуация еще интереснее. Заключается договор, по которому физлицо безвозмездно отчуждает квартиру, дом, дачу, автомобиль или любое другое имущество, которое затем можно включить в конкурсную массу. Такие сделки однозначно будут признаны недействительными, если будет доказано, что физлицо действовало недобросовестно.

- Быстро распродавать имущество, причем, как родственникам, так и другим людям. Банкроты пытаются быстро распродать имущество, поэтому снижают стоимость на 30-50% от рыночной (будьте уверены, это обязательно вызовет подозрения у управляющего), а полученные от продажи деньги не тратят на погашение долгов.

Зачастую даже непримечательные сделки оспариваются. Клиентка оформила на себя автомобиль по просьбе своего сожителя (официально они отношения не оформляли, а он не хотел на себя записывать имущество, так как у него были долги). Затем сожитель по доверенности продал авто, так как считал, что вполне вправе им распоряжаться. Проблема была в том, что клиентка в то же время резко утратила доход и была вынуждена обратиться за банкротством (у нее были свои кредиты). В итоге сделка была оспорена, и никто не стал разбираться, чья это машина на самом деле: ведь по документам она принадлежала клиентке, а не ее сожителю.

Как происходит оспаривание сделок при банкротстве

Общий срок, в течение которого можно признать сделку недействительной, составляет 3 года. Это означает, что финансовый управляющий или кредиторы могут оспорить сделку, проведенную в течение трех лет до начала процедуры банкротства.

Этап 1. Анализ сделок должника

Финансовый управляющий проверяет сделки будущего банкрота, которые он совершил за последние 3 года. При этом всю необходимую для этого информацию он получает из заявления заемщика, которое тот подавал в суд для признания финансовой несостоятельности.Все сделки, которые физлицо провело за последние годы, нужно указать в заявлении. Скрывать такие факты недопустимо, иначе должнику грозит ответственность за предоставление заведомо ложной информации. Как результат — он не сможет списать долги в ходе банкротства.

К заявлению нужно приложить копии договоров, предметом которых выступает имущество стоимостью более 300 000 руб. (например, недвижимость, акции и ценные бумаги, транспортные средства).

Представим ситуацию, что должник скрыл информацию и не указал в заявлении, какие сделки он проводил. Даже в этом случае управляющий обо всем узнает, поскольку им запрашиваются дополнительные сведения и выписки (в Росреестре, налоговой, ГИБДД и так далее).

При проверке финансовый управляющий оценивает условия, при которых была проведена сделка (соответствие стоимости отчуждаемого имущества рыночной, какая форма расчетов была использована, куда были направлены полученные денежные средства и прочее).

Этап 2. Подготовка и подача заявления

Заявление подает либо финансовый управляющий, либо кредитор, размер требований которого составляет более 10% от реестра. В заявлении о признании сделки недействительной отображаются номер дела о банкротстве, сведения о заемщике и конкретные требования к суду.

Обычно заявитель просит суд признать сделку недействительной и включить имущество, которое ранее было реализовано должником, в конкурсную массу.

Также в заявлении обязательно указываются:

- причины, по которым конкретная сделка должна быть оспорена

- признаки того, что при её заключении физическое лицо действовало недобросовестно

- какие права и законные интересы кредиторов она нарушает

К заявлению прилагается протокол собрания кредиторов (если решение об оспаривании сделки принято в ходе его проведения) и документы, подтверждающие нарушения со стороны должника (копии оспариваемых договоров, выписки со счетов и так далее).

Этап 3. Рассмотрение требований в суде

Заявление о недействительности сделки рассматривается в рамках дела о банкротстве, но на отдельном судебном заседании. Судья изучает поступившие требования, проверяет обстоятельства совершения сделки и выносит решение.

На этом этапе очень важно участие в деле опытного юриста, знакомого со всеми нюансами банкротства физических лиц. Он не только представляет должника на судебном заседании, но и обеспечивает полноценную защиту его прав и законных интересов.

К сожалению, самостоятельно опровергнуть заявление о том, что сделка является подозрительной, не получится. Рекомендуем обратиться за помощью к юристу, чтобы избежать сложных ситуаций.

В предыдущих статьях, мы шаг за шагом разобрали схемы по выводу различных видов активов в преддверии банкротства. А также методы кредитора по противодействию подобным некрасивым действиям должника.

Если у Вас есть вопрос по банкротству, субсидиарке или защите личных активов, подпишитесь на рассылку

Раз в месяц разбираем одно обращение, даем подробную консультацию и высылаем руководство к действию на e-mail. Только для подписчиков.

Таблица об оспаривании сделок с должниками

Пришла пора свести всю информацию в одну кучу. Мы попробуем сделать это человеческим языком, упростив некоторые моменты (да извинят меня профессионалы).

Сроки давности

Со сроками давности обычно у всех большая путаница. Поэтому на них остановимся отдельно.

Если не лезть сильно вглубь, то все сроки можно разделить на 2 группы: в соответствии с тем, по каким именно основаниям вы собираетесь оспаривать сделки должника. А как вы помните, глобально мы можем действовать либо по нормам Гражданского кодекса, либо по основаниям Закона о банкротстве.

I. По Гражданскому кодексу

Срок исковой давности для сторон сделки (покупатель, продавец): 3 года с момента совершения сделки.

Срок исковой давности для лиц, не являющихся сторонами сделки (арбитражный управляющий, кредиторы, гос.органы): 10 лет с момента совершения сделки. Здесь, по общему правилу, на подачу иска третьим лицам отводится три года с момента введения конкурсного производства. Ну и понятно, что в любом случае, на дату принятия иска судом, не должны истечь указанные десять лет.

Кстати, у сделок с недвижимостью есть одна особенность: датой их совершения считается день регистрации сделки Росреестром, а не дата подписания договора. Имейте это в виду при исчислении сроков.

II. По Закону о банкротстве

Срок исковой давности: в общем случае, 1 год с момента введения конкурсного производства. Если спустя 12 месяцев после своего назначения конкурсный управляющий не подал заявление об оспаривании сделок по банкротным основаниям, то он должен будет доказать, что, действуя добросовестно и разумно не мог узнать о сделке раньше. В противном случае суд откажет в удовлетворении иска в связи с пропуском годичного срока давности (здесь я по умолчанию подразумеваю, что соответствующее ходатайство было своевременно заявлено ответчиком).

Миноритарный кредитор

И последний миф на сегодня: кредитор, у которого меньше 10% в реестре требование кредиторов, не может оспаривать сделки должника.

План действий при оспаривании сделок

Если хотите сделать еще умнее, то прямо в жалобе попросите суд представить вам самостоятельное право на оспаривание нужной вам сделки. Вот в этот момент ваши оппоненты совсем офигеют. Поверьте старому вояке. А лучше скачайте соответствующие определения суда и убедитесь сами. Для этого оставьте свой е-мейл здесь:

Ну и напоследок, давайте рассмотрим вариант, когда Должник предусмотрел возможность оспаривания его сделок и принял дополнительные меры по защите выведенного имущества. Например, после переоформления активов, Новый собственник дополнительно заводит их в залог по якобы полученным займам от третьего лица. Насколько надежна такая схема?

Информация в статье актуальна на дату публикации.

Чтобы быть в курсе последних трендов по субсидиарке, банкротству и защите личных активов — приезжайте в гости.

генеральный директор "Игумнов Групп",

эксперт по субсидиарке и защите личных активов,

арбитражный управляющий

Специализация: представление интересов предпринимателя в государственных структурах всех уровней при привлечении к субсидиарной ответственности, взыскании ущерба, долгов по поручительству и личным займам. Безопасность личных активов.

Читайте также:

- Какими нормативными правовыми актами устанавливаются критерии безопасности и безвредности

- Договор князя с вече ряд это

- Что делать если бывшая жена не отдает документы

- Капитальный ремонт по договору безвозмездного пользования чья обязанность

- Если в одном исковом заявлении истец соединил требование об установлении оснований ответственности