Можно ли взять автокредит в тинькофф без водительского удостоверения

Обновлено: 13.05.2024

Иметь машину без наличия водительских прав – вполне законное явление. Автосалоны могут с легкостью продать авто за наличные человеку, который не умеет водить или вообще покупает машину не для себя. Чуть сложнее дело обстоит, если покупатель хочет взять автомобиль в кредит, но не имеет водительских прав. Здесь у банка сразу возникает вопрос: на какие цели берется кредит, какова вероятность, что это мошенник, и зачем человеку авто, если нет водительских прав.

Ситуаций может много разных: кто-то сдает на права и покупает машину до их получения, кто-то хочет сделать подарок близким или просто сдавать машину в аренду и зарабатывать на этом. Раньше банки очень скептически относились к клиентам без водительского удостоверение, но сейчас легко можно оформить автокредит на человека без прав.

Порядок получения

Чаще всего автокредит оформляется по двум документам: паспорту и второму на выбор (СНИЛС, ИНН, права). Иногда банк может запросить документы о доходах или копию трудовой книжки, если сумма большая. Некоторые кредиторы требуют, чтобы у заемщика обязательно были права на управление ТС, а где-то это необязательно. Как показала практика, не все потенциальные заемщики имеют права, а купленный в кредит автомобиль будет использоваться не ими.

Кредитору может показаться подозрительным, что человек, который не умеет водить, собирается покупать автомобиль, поэтому требования к такому заемщику будут более строгими: предоставление справки о доходах, наличие первоначального взноса, более высокий процент. Причины покупки машины в кредит без прав:

- Покупка совершается супругами, например, жена покупает машину мужу, который будет ее возить, поэтому ей и не нужны права. Или же у одного из супругов уже может быть кредит, поэтому в автокредите ему отказали.

- Автомобиль покупается в подарок близким. По статистике автомобиль был признан самым желанным подарком. Например, мама может купить машину своему сыну, хотя сама не умеет водить.

- Автомобиль приобретается для сдачи в аренду. Заемщик намерен сдавать автомобиль в аренду, зарабатывать на этом и платить кредит за счет доходов.

- Покупка авто за некоторое время до получения водительских прав. Заемщик может учиться на права и в период обучения присмотреть и купить себе автомобиль.

Таким образом, причин для оформления автокредита на человека без прав может быть много, и они все могут быть законными и обоснованными. Для увеличения торгового оборота и привлечения новых клиентов банки сейчас более лояльно относятся к заемщикам без прав.

Документы для оформления автокредита.

Список документов будет зависеть от того, какую сумму хочет взять клиент. У каждой кредитной организации есть свои ограничения. Например, на сумму до 500 т.р. достаточно только паспорта и второго документа на выбор. А вот на большую сумму придется предоставить документы о доходах, справки с места работы или трудовую книжку.

Основной критерий одобрения автокредита – это достаточный уровень дохода. Исходя из этого будет формироваться процент и переплата. На процент также имеют влияние размер первого взноса и срок кредита.

Рассмотрим перечень документов на автокредит от Плюс Банка:

Если кредит до 1,5 млн.рубл., то нужно предоставить, помимо паспорта с постоянной пропиской на выбор:

- Заграничный паспорт.

- Водительское удостоверение.

- Военный билет

- Паспорт гражданина, имеющего водительские права.

На сумму от 1,5 млн.рубл.:

- Документы о доходах (справки по установленной банком форме, 2НДФЛ, выписки с налоговой об уплаченных налогах (для ИП)).

- Документы с места работы: справки, трудовой договор, трудовая книжка.

Плюс Банк выдает автокредиты без первого взноса, на покупку новых и б\у машин. Полис КАСКО можно оформлять по желанию. Кредит можно погасить досрочно на любом этапе.

Зачем нужны водительские права при оформлении автокредита?

Они нужны для предоставления в качестве второго документа при подаче заявки, а также для оформления полисов КАСКО и ОСАГО и постановки машины на учет. Наличие прав свидетельствует, что клиент приобретает автомобиль для собственного использования (минимизируется риск мошенничества), не является психически больным (при оформлении прав проводится мед.проверка будущих водителей). Чаще всего автомобиль идет в залог банка до тех пор, пока кредит не будет погашен. В требованиях к залоговому имуществу можно встретить условия, что кроме клиента никто не имеет права им пользоваться, дабы не повредить. В случае с автокредитом в залог уходит ПТС, а автомобиль передается владельцу.

В отсутствии водительских прав обязательным требованием является оформление полиса КАСКО с максимальным пакетом опций. В него вписываются данные человека, который будет управлять автомобилем во время выплаты кредита.

После одобрения и оформления кредита машину нужно ставить на учет. Для этого можно сделать доверенность на указанного в страховке человека.

Как оформить автокредит без прав?

- Найти банк, в котором наличие водительского удостоверения не является обязательным.

- Изучить условия предоставления автокредита.

- Подать заявку

- Подождать ответа (решение обычно принимается в течение дня).

- Подписать кредитный договор

- Оплатить страховку и вписать в нее будущего водителя авто.

- Оформить договор о передаче ПТС в залог до погашения автокредита. ПТС будет храниться в сейфе банка. После полного погашения документ передается хозяину авто.

- После оформления всех документов новый автомобиль можно забрать из салона и начать им пользоваться.

Таким образом, можно оформить автокредит на человека без прав. Для этого достаточно найти банк с подходящими условиями.

В наше время получить займ на подержанную машину очень легко. Для этого даже не нужно нести в банк большую кипу бумаг: достаточно лишь принести паспорт, водительское удостоверение, СТС и ПТС. Последний документ затем закладывается в банке до момента погашения задолженности. В этой статье мы рассматриваем направление автокредитования в банке Тинькофф, условия предоставления ссуды и прочие нюансы.

Условия автокредитования в Тинькофф

Рынок кредитования уже давно изобрел покупку автомобиля в кредит. В рамках таких кредитных программ заемщик обязуется использовать ссуду по целевому назначению, т.е. на приобретение авто, а банк, чтобы обезопасить себя от возможных рисков, практически всегда берет этот транспорт в залог. Чаще всего достаточно просто передать сотрудникам банка паспорт на транспортное средство — это и будет считаться залоговым обязательством.

Хоть программа автокредитования и достаточно популярна в банковском секторе, тем не менее, банк Tinkoff лишь недавно разработал специализированное кредитное направление именно на покупку машины. Раньше в банке было невозможно получить деньги на авто по целевому направлению: вместо специальной программы приходилось пользоваться либо обычным потребительским кредитом без залога или же с ним, либо расплачиваться кредитной картой.

Сейчас ситуация изменилась. Конечно, по-прежнему в целях покупки автомобиля можно брать нецелевые займы — особенно это актуально, если купить нужно б/у авто. Но условия автокредита в Тинькофф банке значительно выгоднее, поэтому физическому лицу следует обратить внимание как на обычные программы кредитования, так и на целевой займ для покупки ТС.

Новое авто

Очевидно, что взять автокредит на новое авто в Тинькофф с помощью кредитной карты — плохая идея. Далеко не всем клиентам дают кредитки с лимитом больше 250 тысяч рублей, а ведь такая сумма — самое меньшее из того, что нужно будущему автовладельцу для покупки новой машины.

Потребительский нецелевой займ подходит уже лучше. Плюсов несколько: можно получить наличные; вовсе не обязательно тратить все полученные деньги именно на авто — часть можно потратить на другие цели; банк редко требует обеспечение (залог) под кредит. Итак, такой займ дают на следующих условиях:

- Максимальная сумма займа — 2 млн. рублей ;

- Срок кредитования — до трех лет;

- Процентная ставка не меньше 12% годовых ;

- Если выплатить кредит вовремя и полностью, Тинькофф поощрит клиента снижением процентной ставки: весь займ будет пересчитан, а образовавшаяся разница будет зачислена на счет клиента;

- Залог, поручители и даже предоставление документов о доходе — необязательные параметры. Чаще всего банк требует все это только при запросе больших сумм.

- Первоначальный взнос не требуется. Точно так же банк не требует оформить при покупке КАСКО, ОСАГО или любые другие услуги;

- Сумма займа до 2 млн. рублей ;

- Срок кредитования — до 5-ти лет;

- Процентная ставка начинается от 9,9% годовых ;

- Купить в рамках тарифа можно как новый автомобиль, так и подержанный;

- Досрочное погашение производится без дополнительных комиссий и штрафов.

Подержанная машина

Автокредит на подержанный автомобиль в Тинькофф ничем не отличается от такого же кредита на новую машину. Разница лишь в более жестких требованиях к технике: сотрудники банка будут пристально изучать пробег авто, наличие нарушений у прошлых владельцев, записи в розыскных списках и прочее.

Кроме уже указанного обычного займа и специализированного автокредита, которые предполагают покупку как новой, так и б/у машины, обеспечить покупку авто можно и с помощью кредитки. Займ предоставляется на следующих условиях:

- Максимальный лимит — 300 тысяч рублей ;

- Карта обслуживается за 590 рублей в год;

- Льготный период — до 55 суток;

- Ежемесячный минимальный платеж — 7% от размера задолженности + накопившиеся проценты;

- Комиссия за снятие наличности с карточки — 2,9% от суммы + фиксированные 290 рублей;

- Процентная ставка без просроченных платежей составляет 24,9% годовых . Если же допустить просрочку, в качестве штрафа ставка поднимается до 45,9% годовых.

Как видно из перечисленных выше условий, процентная ставка по автокредиту в банке Тинькофф значительно выгоднее. Однако, если успеть оплатить хотя бы часть займа в течение льготного периода, можно компенсировать эту разницу и даже сделать кредитку более выгодным вариантом. Все зависит лишь от финансовых возможностей клиента, ведь далеко не каждый может расплатиться за машину за 55 дней с момента ее покупки.

Требования и необходимые документы

Заемщик должен полностью соответствовать требованиям банка:

Никаких условий не предусмотрено, если клиент берет нецелевой займ, ведь в таком случае заемщик вправе тратить их по своему разумению. Что же касается специального автокредита, требований к новой машине нет никаких, если она покупается в автосалоне.

Пакет документов, можно сказать, минимальный:

- Заполненная на фирменном бланке анкета-заявка;

- Внутренний паспорт РФ;

- Водительское удостоверение;

- СТС на приобретаемое авто;

- ПТС на него же.

Документы, подтверждающие достаточный уровень дохода, предоставляются в том случае, если заемщик хочет получить сумму больше 300 000 рублей. В любом случае, предъявить сотруднику банка справки о доходах — хорошая идея: это значительно повысит шансы на одобрение займа, а также во всяком случае увеличит максимально возможную сумму займа.

Порядок оформления

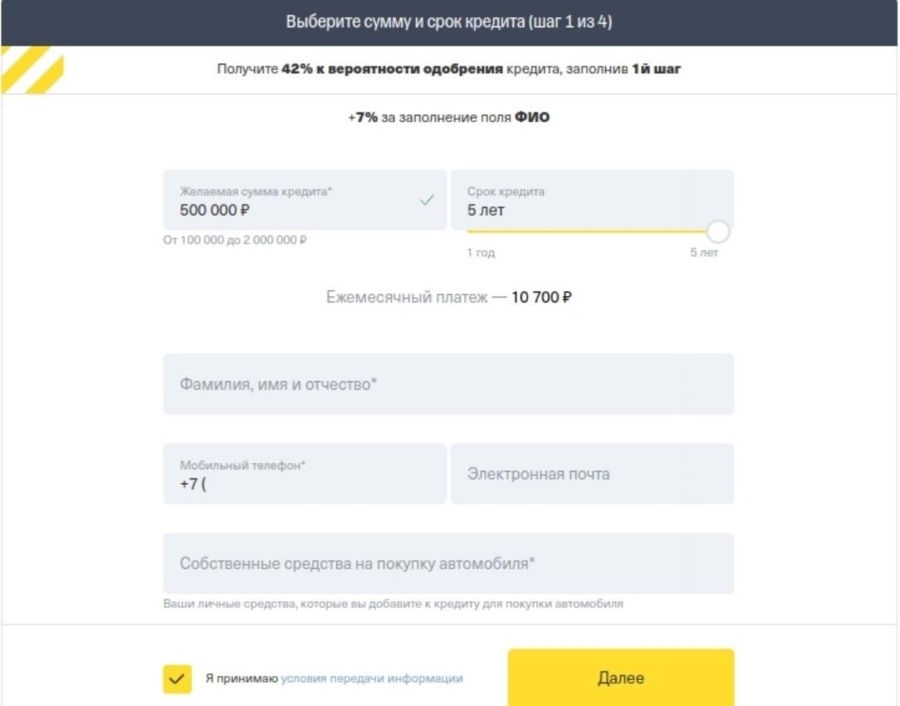

Оформление частично происходит онлайн, частично — в отделении банка. Начинается все с подачи заявки на официальном сайте Тинькофф Банка. Там же, при желании клиента, можно предварительно рассчитать сумму, срок и процентную ставку кредита, а также размер ежемесячного платежа.

Затем заявка поступает на рассмотрение сотрудникам банка. Спустя 2-4 суток менеджер свяжется с клиентом, чтобы проконсультировать его и ознакомить с условиями банка. В назначенный день необходимо явиться в банк с собранным пакетом бумаг, обозначенным менеджером организации.

Служба безопасности начнет проверку выбранного б/у авто или автосалона. Особенно тщательно изучаются подержанные машины: будет проверен пробег, год выпуска, состояние авто, базы ФНП, ГИБДД, ФССП и прочие параметры.

Если банк удовлетворен выбором заемщика, его снова пригласят в отделение Тинькофф Банка. На этот раз клиенту нужно взять с собой только паспорт, чтобы подтвердить личность. Ему предложат готовую версию кредитного договора, и, если заемщика все устраивает, документ необходимо подписать.

Подводные камни автокредитования в Тинькофф

Формально, страхование является необязательным и добровольным. Правило не касается только страхования КАСКО, которое по закону водитель должен оформить в течение 10 суток с момента покупки нового авто. Но вот страхование жизни и трудоспособности заемщика ни в коем случае не является обязательным.

Банк же очень настойчиво предлагает оформить полис. За отказ это сделать полагается, во-первых, повышение процентной ставки, а во-вторых — вероятность одобрения займа снижается. Поэтому, в сущности, отказаться от добровольного страхования затруднительно, если не сказать невозможно.

С другой стороны, по сути, обязательное страхование — это не так уж и плохо. Страховые взносы включаются в сумму ежемесячного платежа, поэтому клиент вряд ли ощутит их бремя на себе. Да и в случае форс-мажора вроде временной потери трудоспособности такой вот полис может спасти финансовое положение должника, а также его время и нервы. Поэтому решать, стоит ли соглашаться на условия банка или нет, стоит самому заемщику.

Краткое резюме статьи

Еще недавно в Тинькофф не было отдельного кредитного тарифа под машины. Теперь он есть: сумма до 2 млн рублей на срок до пяти лет под совсем небольшие проценты — от 9,9% годовых. Воспользоваться займом может любой желающий гражданин РФ, чей возраст превысил 18 лет. Из документов нужно подготовить только паспорт, водительское удостоверение, ПТС и СТС, документы о доходах предоставляются по желанию.

Тинькофф Банк помимо нецелевых потребительских кредитов предлагает целевой продукт - кредит на покупку автомобиля. Он отличается рядом условий, в том числе нужно будет подтверждать расходование средств именно на приобретение подходящего по условиям банка транспортного средства. Но и свои преимущества у этого варианта есть. Рассмотрим преимущества и недостатки автокредита в Тинькофф Банке, а также некоторые нюансы автокредитования в данном учреждении.

Какой автомобиль можно купить при помощи целевого кредита Тинькофф Банка

Автокредит распространяется на большинство транспортных средств, которые интересуют обычных физлиц в качестве личного или семейного автомобиля:

- Категория ТС - “B” (легковой).

- Возраст автомобиля - не более 18 лет на момент заключения договора.

- Автомобиль стоит на учете в ГИБДД (нужно предоставить СТС). Если авто еще не ставилось на учет, потребуются договор купли-продажи и ПТС.

- Автомобиль не находится в розыске как угнанный.

- На транспортное средство не наложены никакие обременения (залог, арест и т.п.)

- Автомобиль имеет идентификационный номер (VIN) или номер кузова, в том числе в ПТС.

- Машина не попадала в ДТП, которое привело к существенным конструктивным повреждениям.

Автомобиль должен покупаться исключительно для личного использования. Для коммерческих целей (например, для работы в такси) целевой автокредит в банке Тинькофф не дают.

Автомобиль можно приобрести на вторичном рынке или в автосалоне. Стоит иметь в виду - Тинькофф Банк не участвует в госпрограммах типа “Первый автомобиль” или “Семейный автомобиль”. Субсидию от государства в этом кредитном учреждении получить не получится.

Условия предоставления автокредита

Основные условия этого автокредита:

- Сумма - от 100 000 до 3 000 000 рублей.

- Срок кредитования - от 1 года до 5 лет.

- Первоначальный взнос - не обязателен.

- Процентная ставка - от 7,9% до 21,9% годовых.

- Необходимые документы: паспорт и водительское удостоверение.

Окончательная процентная ставка и доступная конкретному заемщику максимальная сумма автокредита рассчитывается после подачи заявки. На это влияют различные факторы, прежде всего - заработок клиента, его кредитная история и т.п.

Важное условие - автомобиль, купленный в такой кредит, попадает в залог Тинькофф Банку. Это обязательное требование.

Сам банк объясняет это двумя причинами. Во-первых, тем самым кредитное учреждение убеждается, что вы потратили целевой кредит именно на его единственно возможную цель. Во-вторых (хотя это, конечно, главное), банк снижает риски невозврата средств.

Снижение рисков для банка - это неплохо и для самого заемщика. Благодаря этому ставка по кредиту будет чуть ниже, чем если оформлять нецелевой потребительский кредит и покупать автомобиль на эти деньги. Но главное - вероятность одобрения заявки возрастает. Обычный кредит на ту же сумму могут и не дать.

Кредитные средства выдаются на дебетовой карте, которую привозит курьер. Это карта для автомобилистов Tinkoff Drive . На весь срок кредита обслуживание карты бесплатное.

Какие ограничения накладывает залог банка

Заемщик остается собственником автомобиля, на банк он не записывается. Но до погашения кредита права владельца в отношении своего имущества ограничены.

- Во-первых, автомобиль нельзя продать, подарить, завещать, сдать в аренду, переоформить на другое имя и т.д.

- Во-вторых, собственник ограничен в конструктивных изменениях, которые он собирается внести в автомобиль. Главный принцип - эти изменения не должны ощутимо влиять на рыночную стоимость транспортного средства.

Можно будет провести тюнинг, перекрасить автомобиль, установить противотуманные фары и даже газобаллонное оборудование. Такие изменения в конструкции согласовывать с банком не обязательно. А вот установка другого двигателя - это уже существенно, без санкции банка такие работы проводить нельзя.

Преимущества и недостатки автокредита в Тинькофф Банке

Главные плюсы автокредита в этом банке:

- Онлайн-оформление - офисов у Тинькофф Банка нет принципиально, никуда ехать не придется. Не нужно отправлять никакие документы в банк почтой. Все взаимодействие происходит удаленно, при необходимости к клиенту выезжает курьер.

- Справки и поручители не нужны - кроме паспорта и водительских прав никаких документов не потребуется. Но это не значит, что от вас не потребуют информацию о месте работы и примерном среднем заработке, чтобы затем проверить ее силами банка без справок.

- Не нужен первоначальный взнос - кредит может быть взят на все 100% стоимости выбранного авто.

- Подходит для новых и подержанных автомобилей - при этом ограничение по максимальному возрасту транспортного средства довольно лояльное, 18 лет. Требование одинаково к российским и иностранным маркам.

- КАСКО не нужно - как и другие дополнительные услуги.

Минусы кредита:

- Не подходит для покупки авто по госпрограмме - список банков-участников льготных программ ограничен, Тинькофф в него не входит.

- Окончательная процентная ставка может превышать 20% годовых - от чего именно зависит точный процент, банк не раскрывает.

- Автомобиль будет находиться в залоге у банка вплоть до момента полного погашения задолженности - собственник ограничен в вариантах распоряжения транспортным средством.

- Дебетовая карта Drive после погашения кредита станет платной - комиссия составит 299 рублей в месяц.

Выводы

Вы не обязаны заключать договор на кредит с банком, если предложенные лично вам условия вас не устраивают. Главный момент, который совершенно не прозрачен в данном случае - какую ставку предложит банк клиенту в зависимости от обстоятельств.

Если ставка будет около минимальных 7,9% годовых или выше, но в разумных пределах - до 15% в год, это достаточно выгодный автокредит. Вероятнее всего, он будет выгоднее даже в сравнении со многими кредитами на авто по госпрограмме, если подсчитать все расходы на обслуживание задолженности. Тинькофф как минимум не требует КАСКО и не навязывает дополнительные услуги.

Если ставка будет ближе к максимальной, не имеет смысла брать кредит больше, чем на 1-2 года. К сожалению, автомобиль - это та собственность, которая только теряет в цене с каждым днем. И переплачивать за автокредит слишком много будет совершенно невыгодно и неразумно.

Особенности кредитования от Тинькофф банка

Автокредит Тинькофф ‒ это покупка автомобиля за заемные деньги банка при условии, что транспортное средство остается в залоге до окончания выплаты кредита. Автокредиты от Тинькофф-банка позволяют купить как новый автомобиль, так и подержанный (б/у):

- без первоначального взноса;

- без подтверждени я дохода;

- без оформления полис КАСКО или ОСАГО;

- без оплаты страховых полисов.

Условия оформления кредита на новый автомобиль

Оформить кредит на новый автомобиль через Тинькофф-банк может любое физическое лицо. Займ на сумму от 100 тысяч до 2 млн рублей выдается сроком до 5 лет. Сумма кредита может варьироваться в зависимости от реальной стоимости транспортного средства и некоторых дополнительных условий (н апример, частичном внесении собственных средств заемщика, оформлении страховки, заказа дополнительного тюнинга для машины).

Процентная ставка по кредиту фиксированная и составляет от 9,9 до 21,9%. Размер ставки устанавливается индивидуально для каждого заемщика и зависит от кредитной истории и размера дохода гражданина. Наличие или отсутствие страховки, марка авто, а также сумма и срок кредита не влияют на процент ную ставку.

Важно! За кредитные средства банка можно купить только легковой автомобиль категории B для личного использования. На грузовые машины и коммерческий транспорт автокредит Тинькофф не распространяется.

Условия оформления кредита на б/у машину

Важно! Машина должна быть на ходу и не старше 15 лет. Банк обязательно проверяет выбранное заемщиком авто на юридическую чистоту и производит техническую экспертизу и рыночную оценку ее реальной стоимости.

Если у банка не будет вопросов к выбранному вами транспортному средству, одобрение будет получено практически сразу, после чего вы сможете заключить договор кредитования и получить деньги переведены на указанный вами счет.

Требования к заемщику

Чтобы получить автокредит в Тинькофф банке, заемщику нужно:

- быть гражданином РФ;

- быть старше 18 лет, но моложе 70-ти;

- иметь постоянную регистрацию на территории страны;

- иметь водительское удостоверение.

Важно! Те, кому исполнилось 69 лет, могут получить кредит на срок, не более 5 лет.

Порядок оформления

Срок получения кредита наличными на покупку автомобиля в Тинькофф банке составляет 1-3 дня с момента подачи заявки. Если заемщик не является клиентом банка, к этому сроку также следует добавить 1-2 дня на доставку дебетовой карты.

1 шаг ‒ подача заявки

Подача заявки на автокредит производится в отделении банка или онлайн на сайте Тинькофф .

Потенциальному заемщику нужно указать:

- паспортные данные;

- адрес прописки (место постоянной регистрации);

- место работы или любую другую деятельность, приносящую доход;

- семейное положение;

- данные о последнем авто;

- номер и дату выдачи водительских прав;

- желаемую сумму и срок займа.

Средний срок рассмотрения заявки составляет от 15 минут до 1 часа. В редких случаях этот процесс затягивается на 1-2 дня.

Отметим, что банк может не удовлетворить пожелания заемщика по сумме и срокам выплаты, или может предложить свои условия. Например, вместо 2 млн рублей на 5 лет можно будет взять 800 тыс. рублей на 3 года.

Если обе стороны устраивают условия займа, представитель банка бесплатно привезет вам банковскую карту и документы по указанному адресу.

2 шаг ‒ проверка автомобиля

Исходя из имеющегося бюджета, выбирается автомобиль для покупки. Сделать это нужно не позднее, чем за 30 дней с момента подачи заявки.

3 шаг ‒ покупка автомобиля

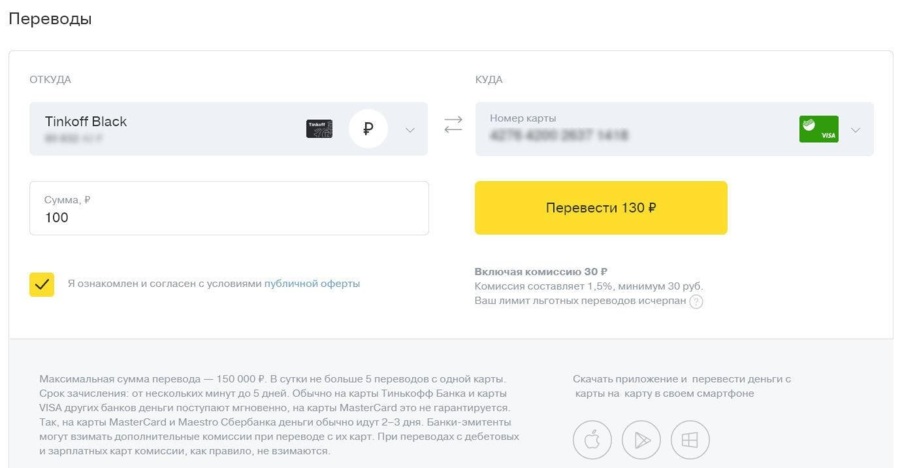

После одобрения банка, автомобиль можно купить по свободно составленному договору купли-продажи. Проведение оплаты возможно тремя способами:

- снять наличные и передать их продавцу;

- перевести с карты на карту;

- оформить межбанковский перевод по реквизитам продавца.

К слову, последний - самый простой и надежный вариант.

Важно! По условиям кредита, машина должна стоить более половины кредитных средств. Иначе банк расценит это как нецелевое использование займа и не возьмет транспорт в залог.

4 шаг ‒ оформление залога

Получив документы от заемщика, банк оформит залог. Срок регистрации - 1 день.

После этой процедуры оставшуюся сумму можно потратить на тюнинг, страховку или личные нужды.

Минусы и плюсы

- оформление онлайн;

- возможность самому выбрать машину;

- отсутствие первого взноса;

- не нужно подтверждать доход;

- бесплатная проверка авто;

- нет комиссий и дополнительных платежей;

- возможность досрочного погашения.

- большая вероятность отказа;

- высокая процентная ставка;

- авто остается в залоге у банка до погашения;

- нельзя использовать авто в коммерческих целях (например, такси).

Частые вопросы

- Какие автомобили не проходят проверку банком?

Машина не пройдет проверку и не будет взята под залог, если:

- имеет некорректный VIN или вообще не имеет номера;

- находится в залоге, розыске или под арестом;

- входит в черных список страховых компаний;

- старше 15 лет;

- относится к категории грузовых;

- была в ДТП;

- снята с учета.

- Что делать, если банк не одобрил автомобиль?

Скорее всего, машина не соответствует критериям оформления и нужно выбрать другую. Также возможно, ее цена значительно выше оценочной. Тогда необходимо объяснить причину повышения суммы кредита или выбрать транспорт дешевле.

- Можно ли выбрать другую машину после того, как уже одобрена первая?

Да. Необходимо сообщить своему менеджеру данные новой машины и дождаться результатов проверки.

- Какие ограничения накладывает на автомобиль залог?

Пока кредит не погашен и залог не снят, автомобиль нельзя:

- дарить или передавать по наследству;

- продавать или использовать как залоговое имущество в других банках;

- переоформлять на другого человека;

- поддавать конструктивным изменениям;

- использовать в коммерческих целях.

При этом, разрешается выезжать на машине за границу, менять номера, делать незначительный тюнинг (например, менять фары или перекрашивать).

В заключении следует отметить, что покупка автомобиля в кредит на условиях Тинькофф банка подойдет тем, кто давно планировал сменить автомобиль на новый и использует его исключительно в личных целях. В этом случае вы сможете сразу пересесть на нов ое авто, а старую машину продать и погасить большую часть кредита за счет вырученных средств.

Важно понимать, что предложения Тинькофф-банка рассчитаны на людей с высоким доходом и хорошей подушкой финансовой безопасности. Если ваше материальное положение не совсем стабильное и надежное, лучше поискать займы с меньшей процентной ставкой.

Автокредит от Тинькофф – это быстрый и максимально комфортный способ приобрести новое или подержанное авто. В этой статье узнаем об условиях получения автокредита и рассчитаем предварительный платеж. Также обсудим преимущества и подводные камни кредитного продукта для желающих купить машину.

Условия автокредита в Тинькофф

Автокредит – это один из кредитов наличными, предоставляемый на покупку некоммерческого транспорта. Условия продукта позволяют приобрести новый автомобиль в автосалоне, с рук или у дилера. Однако в течение всего срока действия кредитного договора машина остается в залоге у банка.

Прочие условия по автокредиту:

- сумма от 100 тыс. до 2 млн рублей;

- средства предоставляются на срок от 1 года до 5 лет;

- процентная ставка – от 9,9% до 21,9%;

- допускается оформление без первоначального взноса, договоров страхования и прочих дополнительных услуг и комиссий;

- кредитные средства перечисляются на дебетовую карту, с которой можно снимать наличные бесплатно (при сумме от 3 тыс. рублей);

- юридические услуги по проверке приобретаемого транспорта оказываются за счет банка;

- автокредит можно погасить досрочно без штрафа.

Условия автокредита в Тинькофф, оформляемого для покупки подержанного автомобиля, ничем не отличаются от кредита на новый транспорт. Банк не потребует КАСКО и не повысит процент, однако проверка б/у автомобиля продлится дольше – специалисты оценят юридическую чистоту документов, проверят машину в розыскных списках и т. д.

Расчет автокредита

Рассчитать предварительный платеж по автокредиту можно на калькуляторе Тинькофф, размещенном на официальном сайте банка.

Калькулятор автокредита

Если будущий заемщик планирует внести первоначальный взнос, то его следует вычесть из стоимости автомобиля. Сумма кредита = Стоимость авто — сумма первоначального взноса.

Заявка на автокредит Tinkoff

Чтобы взять кредит на покупку авто в банке, достаточно открыть официальный сайт по кнопке ниже.

Заявителю необходимо заполнить все пункты, используя выпадающие списки и указывая данные собственноручно. В анкету необходимо внести реквизиты паспорта, сведения о работе и регистрации, а также контакты заявителя.

Чем больше данных внесете, тем выше вероятность одобрения автокредита.

Банки охотно выдают ссуды, обеспеченные залогом, – ипотеки, автокредиты. Но это не значит, что Тинькофф не откажет в предоставлении кредита на авто. Повысить шансы на положительное решение по заявке помогут два простых правила:

- Указывайте все запрашиваемые данные – внесите дополнительный номер телефона, укажите несколько контактов, которые смогут дать положительные рекомендации.

- Отвечайте на вопросы анкеты максимально достоверно и точно.

Требования к заемщику:

- возраст от 18 до 70 лет;

- гражданство РФ;

- наличие водительского удостоверения и стабильного дохода.

Более 7 лет опыта работы в банковской сфере в разных структурах, начиная от дистанционных служб поддержки и заканчивая фронт-офисом.

Тинькофф не требует от будущего заемщика официального трудоустройства, если он сможет убедить банк в платежеспособности соответствующим документом (выписка со счета в банке, декларация о доходах и т. д.).

Требования к авто

- автомобиль относится к транспорту категории В;

- срок эксплуатации ТС на момент оформления кредита – не более 18 лет;

- автомобилю присвоен регистрационный номер – VIN;

- у клиента на руках должен быть ПТС либо СОР и договор купли-продажи (оригиналы либо дубликаты);

- транспортное средств принадлежит залогодателю (заемщику) и не является обеспечением для другого кредита или займа;

- на авто не наложены прочие обременения – арест, взыскание, объявление о розыске и т. д.

Как оформить и получить кредит

С момента получения положительного решения по заявке проходят три важных этапа:

- Встреча с представителем банка. Сотрудник Tinkoff согласует время и место встречи для подписания документов и передачи банковской карты.

- Выдача наличных. После того как заявитель подберет авто и банк проведет юридическую проверку, деньги на покупку перечислят на ранее выданную карту.

- Покупка машины. После приобретения авто заемщик пересылает Тинькофф копии документов: все страницы договора купли-продажи, паспорт транспортного средства. Банк сам подает документы в Федеральную нотариальную палату, и через 1-3 дня заемщик получает уведомление о постановке авто в залог.

Чтобы получить дополнительную информацию об этапах оформления продукта, можно обратиться в справочную службу Tinkoff по вопросам автокредитования по телефону 8 800 551-17-43.

Видео: Отзывы об автокредитовании в Тинькофф.

Как оплатить автокредит

Ежемесячный взнос списывается с карты, выданной при оформлении кредитного договора. Заемщику достаточно вовремя пополнять баланс одним из следующих способов:

Чтобы оплатить кредит любым из перечисленных способов, заемщику потребуется карта Тинькофф. Партнеры могут также запросить паспорт.

Лизинг авто для ИП и ООО в Тинькофф

Если в приобретении автомобиля нуждается предприниматель, то он делает ставку на лизинг – сделку, до завершения которой транспорт не является собственностью заемщика. Такой автомобиль не числится на балансе предприятия, соответственно, приносит ИП или ООО до 50% экономии средств. Кроме того, в лизинг разрешено приобретать коммерческий транспорт.

К сожалению, Тинькофф не оказывает лизинговые услуги, но может предоставить кредитные ресурсы, предназначенные для финансирования лизинговой сделки. В Тинькофф Бизнес представлена линейка кредитов для предпринимателей, для оформления которых не требуется открытие расчетного счета и личное присутствие представителя юридического лица.

Стоит ли брать автокредит в Тинькофф: подводные камни

Благодаря ряду преимуществ, автокредит в банке выглядит довольно привлекательно для заемщиков:

- низкая процентная ставка;

- банк не навязывает программы страхования жизни и здоровья, а также КАСКО;

- ПТС остается у владельца.

Однако не всегда клиенты решаются брать деньги у банка на таких условиях, поскольку у сделки есть недостатки:

- Процентная ставка устанавливается индивидуально в зависимости от ряда факторов, поэтому часто заемщики получают кредит под 21,9% вместо ожидаемых 9,9%.

- Дополнительные услуги часто навязывает не банк, а автосалон, в результате чего сумма займа ощутимо увеличивается.

- Машина находится в обременении до конца срока автокредита, в течение которого ее нельзя продать.

Несмотря на некоторые подводные камни, условия по-прежнему считаются выгодными. К тому же клиенты отмечают скорость обработки заявок, отсутствие бумажной волокиты и грамотное сопровождение сделки на всех этапах.

Читайте также: