Ндфл со стипендии по ученическому договору

Обновлено: 14.05.2024

Страховыми взносами в ПФР, ФСС РФ, ФФОМС и ТФОМС облагаются выплаты и иные вознаграждения в пользу физических лиц, если они начислены в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, лицензионным договорам о предоставлении права использования произведений.

Если ученический договор заключен с работником организации, то его можно рассматривать в качестве дополнительного к трудовому договору. Выплата стипендии и оплата труда по нему производятся физическому лицу в рамках уже существующих трудовых отношений, поэтому на такие вознаграждения нужно начислять страховые взносы.

Когда ученический договор оформлен с лицом, которое только претендует на получение должности, — трудовых отношений еще нет, поэтому выплаты по договору взносами не облагаются.

Что касается обязательного страхования от несчастных случаев на производстве, то здесь ситуация следующая.

Физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от несчастных случаев, если по указанному договору страхователь обязан уплачивать страховщику страховые взносы. По своей сути стипендия является ежемесячным денежным пособием учащимся и относится к социальным выплатам, поэтому на нее страховые взносы не начисляются.

На выплату вознаграждения на практических занятиях страховые взносы от несчастных случаев также не начисляются, поскольку ученический договор не признается трудовым и соответственно заключившие его лица не отнесены к категории застрахованных.

Важен ли источник финансирования стипендий?

Минфин России в своем письме уточнили, что в числе видов стипендий, установленных в Российской Федерации, поименованы именные стипендии, а также стипендии обучающимся, назначаемые юридическими лицами или физическими лицами (п. 2 ст. 36 Федерального закона от 29.12.2012 № 273-ФЗ).

При этом пунктом 13 статьи 36 Федерального закона от 29.12.2012 № 273-ФЗ предусмотрено, что именные стипендии учреждаются федеральными государственными органами, органами государственной власти субъектов Российской Федерации, органами местного самоуправления, юридическими и физическими лицами, которые определяют размеры и условия выплаты таких стипендий.

Таким образом, Минфин России в рассматриваемом письме пришел к выводу, что именные стипендии, а также стипендии, выплачиваемые образовательным учреждением за счет средств иной организации, не подлежат обложению НДФЛ на основании указанной нормы пункта 11 статьи 217 Налогового кодекса независимо от источника финансирования таких стипендий.

Эксперт “НА” Е.В. Чимидова

Практическая энциклопедия бухгалтера

Все изменения 2020 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

Распечатать

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Следующая

НДФЛНДФЛ: код дохода компенсации за неиспользованный отпуск при увольнении

Расходы на обучение

Стоимость любого обучения не является доходом, облагаемым

Законодательством прямо предусмотрено, что на плату за обучение не нужно начислять страховые взносы:

Но отсутствие в списке сумм, не подлежащих обложению страховыми взносами, расходов по программам профессионального обучени видимо, является чисто техническим упущением. И на плату за любое обучение взносы начислять не нужно. Нам подтвердили это и в Министерстве труда.

Плату за обучение можно учесть в прочих расхода если:

- вы отправили человека учиться в российскую образовательную организацию, имеющую лицензи

- у вас есть документы, подтверждающие прохождение обучения (например, договор с обучающей организацией, приказ руководителя о направлении работников на обучение, учебная программа образовательного учреждения, сертификат или иной документ, подтверждающий, что сотрудники прошли обучение, акт об оказании услу

- ученик:

- ваш работник;

- соискатель, в ученическом договоре с которым есть такое условие:

5. Ученик обязан:

5.1. Не позднее чем через 3 месяца после получения диплома заключить с Работодателем трудовой договор.

5.2. Проработать по такому трудовому договору не менее 1 года Такой срок может быть любым разумным, о котором вы договоритесь с учеником. Но чтобы плату за обучение можно было учесть в расходах, он должен быть не менее в соответствии с полученной квалификацией.

При этом оплата обучения учитывается в расходах так:

- обучение кратковременное (менее одного отчетного периода), то на дату подписания акта приемки-сдачи оказанных образовательных услу

- обучение долгосрочное (более одного отчетного периода), то плата включается в расходы ежемесячно равными частям

Стипендии, выплаченные на основании ученических договоров, облагаются НДФЛ (п. 2 Писем Минфина России от 17.08.2007 N 03-04-06-01/294, от 07.05.2008 N 03-04-06-01/123).

При определении базы по НДФЛ учитывают все доходы налогоплательщика в денежной и натуральной формах.

Пункт 3 ст. 217 Налогового кодекса РФ устанавливает перечень выплат, освобождаемых от налогообложения НДФЛ. Среди них компенсационные выплаты, связанные с исполнением трудовых обязанностей. Стипендии не признаются компенсационными выплатами, так как выплачиваются физическим лицам не в рамках трудовых или гражданско-правовых договоров. Кроме того, стипендии по ученическим договорам не указаны в списке освобождаемых сумм, утвержденном вышеназванным п. 3 ст. 217 Налогового кодекса РФ.

Статья 164 Трудового кодекса РФ также привязывает компенсации к денежным выплатам, установленным в целях возмещения работникам затрат, связанных с исполнением ими трудовых обязанностей.

Не подходит в данном случае и норма п. 11 ст. 217 Налогового кодекса РФ, которая освобождает от НДФЛ стипендии учащихся, студентов, аспирантов учреждений высшего профессионального образования, которые выплачивают им образовательные учреждения. Ведь в рассматриваемом нами случае стипендии соискателям выплачивает потенциальный работодатель, а не образовательные учреждения.

Бухгалтерский учет расходов на выплату стипендий соискателям

В рамках данного раздела рассмотрим три варианта учета затрат на выплату стипендий соискателям:

- Когда компания учитывает расходы на выплату стипендий в рамках ученических договоров при принятии учащихся в штат после окончания обучения.

Дебет 20 (44) Кредит 76

учтены расходы на выплату стипендии на основании ученического договора;

удержан НДФЛ с суммы стипендии;

Дебет 76 Кредит 51

удержанная сумма НДФЛ перечислена в бюджет;

- Учет расходов на выплату стипендий в рамках ученических договоров в случае непринятия учащихся в штат после окончания обучения.

Дебет 20 (44) Кредит 76

учтены расходы на выплату стипендии на основании ученического договора;

удержан НДФЛ с суммы стипендии;

Дебет 76 Кредит 51

удержанная сумма НДФЛ перечислена в бюджет;

Дебет 99 Кредит 09

Дебет 20 (44) Кредит 76

учтены расходы на выплату стипендии на основании ученического договора;

удержан НДФЛ с суммы стипендии;

Дебет 76 Кредит 51

удержанная сумма НДФЛ перечислена в бюджет.

Сумма возмещения учеником ученических расходов

Если работник увольняется раньше периода, который предусмотрен ученическим договором для отработки обучения, и возмещает компании затраты на свое обучение, то сумму возмещения нужно учесть в составе внереализационных доходов в месяце прекращения действия его трудового договор

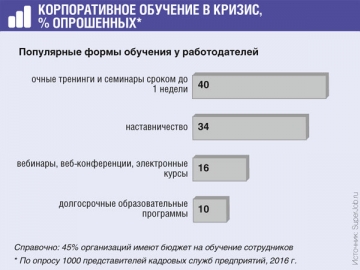

51% компаний, организующих обучение персонала, отводят для этого менее 10% HR-бюджета

Расходы, связанные с оплатой обучения, можно не включать в состав внереализационных доходов, если по обстоятельствам, не зависящим от воли сторо

- не заключен трудовой договор с соискателем по истечении 3 месяцев после окончания обучения;

- прекращен до истечения года со дня оформления трудовой договор с работником, который в период обучения был соискателем.

То есть соискатель или работник, допустим, призван на военную службу либо у вас по решению трудинспекции или суда восстановлен на работе сотрудник, ранее выполнявший эту работ

Для правильного учета ученических затрат вам важно убедиться, обозначена ли в ученическом договоре производственная необходимость обучения. Если нет, то подготовьте на подпись руководителю приказ о производственной цели обучения

Кстати, иногда нас спрашивают, нужно ли издавать приказ о приеме на работу при заключении ученического договора с лицом, ищущим работу?

Отвечаем — не нужно. Потому что вы не принимаете соискателя на работу, а направляете его на обучение по ученическому договор

Объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физлиц, в частности, в рамках трудовых отношений и по договорам ГПХ, предметом которых являются выполнение работ, оказание услуг.

В соответствии со статьей 198 ТК работодатель — юрлицо имеет право заключать с лицом, ищущим работу, или с работником данной организации ученический договор на получение образования без отрыва или с отрывом от работы.

Ученикам в период ученичества выплачивается стипендия, размер которой определяется ученическим договором, а также вознаграждение за работу, выполняемую учениками на практических занятиях.

Ученический договор не является трудовым договором или гражданско-правовым договором на выполнение работ, оказание услуг.

Следовательно, выплаты, выплачиваемые по ученическому договору, заключенному с физическим лицом, ищущим работу, а также по ученическому договору на получение образования без отрыва от работы, заключенному с работником данной организации, не признаются объектом обложения страховыми взносами.

Такой вывод содержится в письме Минфина № 03-15-06/45624 от 21.06.2019.

Защитите себя от налоговых проверок. Онлайн-курс от бывшего сотрудника ОБЭП, а ныне известного налогового консультанта сейчас со скидкой 50 %. Сейчас всего за 2750 руб.

Вы научитесь противостоять давлению налоговиков, грамотно вести себя на допросах и выемке, защищать себя от уголовки и субсидиарки.

Куча практических советов и минимум теории. Обучение полностью дистанционно, выдаем сертификат. Успейте купить (у нас еще пять курсов со скидкой).

Именные стипендии, а также стипендии, выплачиваемые образовательным учреждением обучающимся за счет средств иной организации, не облагаются НДФЛ. Финансисты указали, что источник финансирования не имеет значения (письмо Департамента налоговой и таможенной политики Минфина России от 19 декабря 2018 г. № 03-04-06/92694).

По общему правилу стипендии, в том числе именные, выплачиваемые студентам, аспирантам, ординаторам и ассистентам-стажерам, освобождаются от НДФЛ на основании п. 11 ст. 217 Налогового кодекса.

Напомним, что в России уже началась декларационная компания.

Выплата стипендии работникам косгу и квр и строка в плане фхд

В соответствии с пп. 7 п. 1 ст. 208 НК РФ стипендии и иные аналогичные выплаты, полученные физическим лицом в соответствии с действующим российским законодательством, признаются доходами, полученными от источника в РФ.

При этом в соответствии с п. 11 ст. 217 НК РФ не подлежат обложению НДФЛ (освобождаются от данного налога) стипендии:

- учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, выплачиваемые им этими учреждениями, слушателей духовных учебных учреждений, выплачиваемые им этими учреждениями;

- стипендии, учреждаемые Президентом РФ, органами законодательной (представительной) или исполнительной власти РФ, органами субъектов РФ, благотворительными фондами;

- стипендии, выплачиваемые за счет средств бюджетов налогоплательщикам, обучающимся по направлению органов службы занятости.

Как видим, Налоговый кодекс РФ не устанавливает никаких ограничений в отношении источника финансирования стипендий для учащихся, студентов, аспирантов и докторантов — главное, чтобы стипендия выплачивалась им тем образовательным учреждением, где они обучаются, и совершенно не обязательно, чтобы это были средства бюджета.

Причем, как разъяснялось еще в Письме ФНС России от 04.03.2005 N 04-1-03/848 (доведено Письмом Рособразования от 15.03.2005 N 16-55-69ин/04-06), от НДФЛ освобождаются в том числе и повышенные стипендии, выплачиваемые студентам образовательными учреждениями в порядке, определенном ученым советом данного учреждения или научной организации.

В том же Письме также разъяснялось, что поскольку в соответствии с п. 1 ст. 217 НК РФ от обложения НДФЛ освобождаются государственные пособия, выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством, то не надо облагать НДФЛ и выплаты в виде социальной поддержки студентов, обучающихся по дневной форме обучения, осуществляемые за счет средств стипендиального фонда в порядке, предусмотренном Типовым положением N 487.

А вот в случае, если студенту выплачивается не стипендия или не только стипендия, но еще и материальное поощрение за успехи в учебе и активное участие в научно-исследовательской работе, предусмотренное уставом вуза (п. 7 ст. 16 Закона N 125-ФЗ), такие выплаты облагаются НДФЛ в общеустановленном порядке, ведь они не являются ни стипендиями, ни мерами социальной поддержки за счет стипендиального фонда.

Особого внимания заслуживают случаи, когда образовательное учреждение бесплатно обучает в своей аспирантуре своих собственных сотрудников и, возможно, даже выплачивает им стипендии. Как разъяснялось в Письме УФНС России по г. Москве от 17.09.2007 N 20-12/088410, действующим налоговым законодательством не предусмотрено включение в состав расходов для целей исчисления налога на прибыль выплат стипендий сотрудникам-аспирантам и прочих сопутствующих расходов по подготовке диссертаций аспирантов и соискателей, являющихся сотрудниками организации и обучающихся на бесплатной основе. Кроме того, такое образовательное учреждение не вправе учитывать в целях исчисления налога на прибыль расходы на оплату договорных услуг привлеченных преподавателей по бесплатному обучению в аспирантуре сотрудников организации — в связи с несоответствием таких расходов требованиям п. 1 ст. 252 НК РФ и на основании п. п. 16 и 29 ст. 270 НК РФ.

Понятие ученического договора

Любая организация, имеющая право пользоваться услугами наемных работников, могут заключать с гражданами специальный ученический договор. Второй стороной вправе выступать как уже числящийся в штате сотрудник, так и претендент на определенную должность. Об этом сообщает статья 198 ТК РФ.

Суть ученического договора проста. Соглашение дает право гражданину получить образование или пройти переквалификацию за счет организации. Ученичество является оплачиваемым видом деятельности. Работник получает, согласно 204 статье ТК РФ, специальные выплаты — стипендию. При этом размер вознаграждения прописывается в договоре.

Важно! Нельзя платить ученикам меньше 1 МРОТа.

Об алиментах со стипендий

- обучающимся в образовательных учреждениях начального, среднего и высшего профессионального образования;

- аспирантам и докторантам, обучающимся с отрывом от производства в аспирантуре и докторантуре при образовательных учреждениях высшего профессионального образования и научно-исследовательских учреждениях;

- слушателям духовных учебных заведений.

В соответствии с нормами Семейного кодекса РФ, в частности ст. ст. 80, 99 — 100, 109 СК РФ, алименты могут взыскиваться в судебном порядке либо уплачиваться по соглашению, заключенному между родителями. В первом случае основанием для удержания алиментов будет исполнительный лист, а во втором — нотариально удостоверенное соглашение об уплате алиментов. Причем согласно п. 2 ст. 100 Семейного кодекса РФ нотариально удостоверенное соглашение об уплате алиментов имеет силу исполнительного листа.

По общему правилу, установленному в ст. 81 Семейного кодекса РФ, суды обычно взыскивают с родителей алименты в следующих размерах:

- на одного ребенка — четверть заработка или иного дохода (25%);

- на двух детей — треть заработка или иного дохода (33%);

- на трех и более детей — половину заработка или иного дохода (50%).

Впрочем, суд вправе уменьшать или увеличивать эти доли с учетом материального, семейного положения и других обстоятельств.

В случае если родители заключили нотариально удостоверенное соглашение об уплате алиментов, они сами смогли договориться о размере алиментов. Причем в соответствии с п. 2 ст. 104 Семейного кодекса РФ в этом случае алименты могут уплачиваться:

- в долях к заработку или иному доходу;

- в твердой денежной сумме, уплачиваемой периодически;

- в твердой денежной сумме, уплачиваемой единовременно;

- путем предоставления имущества;

- а также иными способами, относительно которых достигнуто соглашение.

Причем в соглашении об уплате алиментов может быть предусмотрено сочетание различных способов уплаты алиментов. Но в любом случае размер алиментов, уплачиваемых по соглашению, не может быть ниже размера алиментов, которые могли бы выплачиваться при взыскании алиментов в судебном порядке (исходя из долей, рассмотренных выше, установленных ст. 81 Семейного кодекса РФ).

Выбирай и оформляй финансовые и страховые услуги

Это важно знать: Как часто можно менять систему налогообложения

Какие доходы не облагаются налогом? Из основных новшеств можно выделить следующие: Стоимость путевки не включается в общий месячный годовой налогооблагаемый доход.

О бюджетном учете стипендий

- ученым, научным работникам;

- работникам организаций оборонно-промышленного комплекса;

- безработным гражданам, обучающимся по направлению службы занятости;

- студентам, учащимся, аспирантам, докторантам;

- ординаторам;

- а также расходы за счет стипендиального фонда на социальную поддержку учащихся, студентов и аспирантов учебных заведений профессионального образования.

Начисление и выплата стипендий в рамках бюджетной деятельности (за счет бюджетных средств) отражаются записями:

1. Доведение ЛБО на выплату стипендий:

2. Начисление стипендии:

- приняты бюджетные обязательства перед студентами, аспирантами, докторантами и т.д. по выплате им стипендий;

3. Выплата стипендии наличными деньгами из кассы учреждения:

- направлена заявка на получение наличных денег с лицевого счета для выплаты стипендий;

- получены в кассу наличные деньги для выплаты стипендий;

- выплачены стипендии наличными деньгами из кассы учреждения.

4. Выплата стипендий в безналичном порядке (путем зачисления суммы компенсации на банковские карты студентов, аспирантов, докторантов и др.):

- выплачены стипендии путем зачисления средств на карты студентов, аспирантов, докторантов и др.

К сведению. О стипендиях обучающимся в интернатуре и ординатуре

В Письме от 18.08.2010 N 16-3/10/2-7149 Минздравсоцразвития России отмечает, что на сегодняшний день сложилась практика определения размеров стипендий обучающимся по программам послевузовского профессионального образования в интернатуре и ординатуре, подготовка которых осуществляется в системе медицинского и фармацевтического образования, исходя из размеров заработной платы соответствующих работников здравоохранения.

Чиновники подчеркнули, что в отсутствие в законодательстве РФ в сфере образования положений, дающих право интернам и ординаторам получать государственную стипендию, был разработан ведомственный документ Минздрава России — Письмо от 19.01.1993 N 01-16/1-21. В нем предложено выплачивать клиническим ординаторам из числа выпускников вузов стипендию в размере должностного оклада врача-интерна, поступившим в клиническую ординатуру с практической работы — в размере должностного оклада врача соответствующей специальности, определенного на основе ЕТС по должности, занимаемой ими до поступления в ординатуру. Интернам выплаты осуществлялись также в размере должностного оклада врача-интерна.

До этих пор независимо от перехода федеральных бюджетных учреждений на новую систему оплаты труда указанный порядок выплаты стипендий интернам и ординаторам сохранялся.

В рамках совершенствования нормативной базы Министерством запланировано уменьшение размеров выплат обучающимся в интернатуре и ординатуре, производимых образовательными учреждениями и учреждениями науки в настоящее время.

Учитывая необходимость минимизации последствий указанных изменений и недопущения социальной напряженности в среде обучающихся, Министерство начиная с 1 сентября 2010 г. до выхода соответствующих нормативных правовых документов предлагает осуществлять выплаты обучающимся по программам послевузовского профессионального образования в следующих размерах:

- 2700 руб. — лицам, обучающимся в интернатуре;

- 2900 руб. — лицам, обучающимся в ординатуре.

Ответ опубликовал: Катерина Подвербная | 23/01/2013

Уважаемая Екатерина Сергеевна!

На Ваш вопрос о доходах, учитываемых при назначении государственной социальной стипендии, разъясняем.

В соответствии со статьей 2 Федерального закона учет доходов и расчет среднедушевого дохода семьи производятся на основании сведений о составе семьи, доходах членов семьи и принадлежащем им имуществе на праве собственности.

В соответствии с пунктом 2 Постановления правительства в доходе семьи или одиноко проживающего гражданина не учитываются государственная социальная помощь, оказываемая в соответствии с законодательством Российской Федерации о государственной социальной помощи в виде денежных выплат и натуральной помощи.

денежные выплаты (социальные пособия, субсидии и другие выплаты);

натуральная помощь (топливо, продукты питания, одежда, обувь, медикаменты и другие виды натуральной помощи).

В соответствии с вышеизложенным считаем, что социальная стипендия не должна учитываться при расчете среднедушевого дохода семьи при выдаче справки для получения государственной социальной стипендии, так как данная социальная выплата является одним из видов государственной социальной помощи.

Семенов Сергей Дмитриевич, 227-93-88

Администрацией города (муниципального образования) по итогам учебного года одаренным детям – учащимся средних школ были выплачены городские персональные стипендии в области образования, культуры и спорта. Облагаются ли указанные стипендии НДФЛ?

По нашему мнению, указанные в вопросе выплаты (стипендии) подлежат налогообложению НДФЛ на общих основаниях.

Обоснование: В соответствии с п. 11 ст. 217 Налогового кодекса РФ не подлежат налогообложению НДФЛ, в частности, стипендии учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего профессионального образования или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, выплачиваемые указанным лицам этими учреждениями, стипендии, учреждаемые органами законодательной (представительной) или исполнительной власти РФ, органами субъектов РФ.

Стипендии учащимся не облагаются налогом, даже если их выплачивает будущий работодатель

В ст.209 Налогового кодекса России сказано, что доходы от источников в Российской Федерации и доходы от иных источников являются объектом подоходного налогообложения. Стипендии также являются доходами лиц, их получающих.

В п.11 ст.217 НК РФ указано, что освобождаются от НДФЛ:

- стипендии студентов, аспирантов, ординаторов, стажеров;

- стипендии слушателей подготовительных отделений вузов и духовных образовательных организаций;

- стипендии Президента России;

- именные стипендии;

- стипендии, выплачиваемые из бюджетных ресурсов учащимся в сфере службы занятости.

Такое освобождение предоставляется автоматически — для его получения ничего не нужно делать.

Стипендии, пенсии и многие другие социальные выплаты не облагаются подоходным налогом согласно нормам ст.217 НК РФ.

Если студент получает пенсию по инвалидности, то она также входит в перечень освобожденных доходов.

Предлагаем ознакомиться: По договору подряда кто платит налоги

Если с российскими стипендиями всё четко прописано в п.11 ст.217 НК РФ, то о стипендиях, получаемых за границей, в этом пункте не сказано. Чтобы определить, платится ли налог с зарубежной стипендии, необходимо выяснить:

- является ли студент налоговым резидентом России;

- либо он не является резидентом.

В соответствии со ст.207 НК РФ резидентом признается лицо, которое в течение подряд идущих 12 месяцев находился в России не меньше 183 календарных дней, при этом выезд до полугода в целях обучения не прерывают этот срок.

Если же вы продолжаете оставаться резидентом, то нужно опираться на письмо Минфина от 1 октября 2020 года № 03-04-06/56213: если студент направлен для учебы в иностранный вуз из российского образовательного учреждения, действующего в рамках федерального закона № 273-ФЗ от 29 декабря 2012 года, то стипендии, выплачиваемые первоначальным, российским вузом, попадают под освобождение п.11 ст.217 НК РФ.

Следовательно, если обучение происходит независимо от российских учреждений образования, то налог со стипендии заграничного университета нужно платить и декларировать этот доход в специальной декларации по форме 3-НДФЛ.

Постановлением Правительства РФ от 27.06.2001 N 487) по решению руководителя образовательного учреждения или научной организации на основании личного заявления нуждающимся студентам, обучающимся по очной форме обучения в федеральных государственных образовательных учреждениях среднего и высшего профессионального образования, в ст.

Что говорится в Трудовом кодексе о заключении ученического договора? Облагается ли страховыми взносами стипендия, выплачиваемая работнику по такому договору? Применяются ли нормы п. 11 ст. 217 НК РФ в целях обложения НДФЛ стипендий, выплачиваемых работнику согласно ученическому договору на профессиональное обучение или переобучение без отрыва или с отрывом от производства в порядке, предусмотренном гл. 32 ТК РФ?

Отношения по ученическому договору регулируются гл. 32 ТК РФ. В силу ст. 198 ТК РФ под ученическим договором понимается соглашение о профессиональном обучении или переобучении. Такой договор заключается между юридическим лицом (работодателем) независимо от организационно-правовой формы (одна сторона) и работником или лицом, ищущим работу (другая сторона). Особенностью ученического договора является то, что с работником организации он заключается на профессиональное обучение или переобучение, а с лицом, ищущим работу, - только на профессиональное обучение. Такой договор является дополнительным к уже действующему трудовому договору.

Согласно ст. 199 ТК РФ ученический договор должен содержать в том числе указание на конкретную профессию, специальность, квалификацию, приобретаемую учеником, обязанность работодателя обеспечить работнику возможность обучения в соответствии с ученическим договором, обязанность работника пройти обучение и в соответствии с полученной профессией, специальностью, квалификацией проработать по трудовому договору с работодателем в течение срока, установленного в ученическом договоре, срок ученичества, размер оплаты в период ученичества.

В соответствии со ст. 204 ТК РФ ученикам выплачивается стипендия, размер которой не может быть ниже минимального размера оплаты труда (МРОТ). Как правило, величина стипендии зависит от сложности профессии, квалификации, получаемой в процессе обучения или переобучения.

К сведению. В соответствии с Федеральным законом от 01.06.2011 N 106-ФЗ с 01.06.2011 величина МРОТ составляет 4611 руб.

Если профессиональное обучение или переобучение проходит в организации, размер стипендии устанавливается работодателем, а ее выплата производится из его средств, при проведении учебы в образовательных учреждениях - в соответствии с законодательством и документами этих учреждений.

Бухгалтерский учет. В соответствии с Указаниями N 180н расходы на выплату стипендии по ученическому договору работнику организации относятся на статьи 290 "Прочие расходы" КОСГУ.

Указания о порядке применения бюджетной классификации РФ, утв. Приказом Минфина России от 21.12.2011 N 180н.

Учет расчетов по данной выплате ведется на счете 302 91 "Расчеты по прочим расходам" (п. 256 Инструкции N 157н ).

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

Сумма начисленной стипендии отражается следующими бухгалтерскими записями:

- в учете казенных учреждений (п. 102 Инструкции N 162н ):

Дебет счетов 0 401 20 290 "Прочие расходы", 0 109 61 290 "Прочие затраты в себестоимости готовой продукции, работ, услуг", 109 71 290 "Прочие накладные расходы по изготовлению готовой продукции, работ, услуг", 0 109 81 290 "Общехозяйственные расходы на производство готовой продукции, работ, услуг в части прочих расходов", 0 109 91 290 "Издержки обращения в части прочих расходов"

Кредит счета 0 302 91 730 "Увеличение кредиторской задолженности по прочим расходам";

- в учете бюджетных учреждений (п. 128 Инструкции N 174н ):

Дебет счетов 0 401 20 290 "Прочие расходы", 0 109 60 290 "Прочие затраты в себестоимости готовой продукции, работ, услуг", 0 109 70 290 "Прочие накладные расходы по изготовлению готовой продукции, работ, услуг", 0 109 80 290 "Общехозяйственные расходы на производство готовой продукции, работ, услуг в части прочих расходов", 0 109 90 290 "Издержки обращения в части прочих расходов"

Кредит счета 0 302 91 730 "Увеличение кредиторской задолженности по прочим расходам";

- в учете автономных учреждений (п. 152 Инструкции N 183н ):

Дебет счетов 0 401 20 290 "Прочие расходы", 0 109 60 290 "Прочие затраты в себестоимости готовой продукции, работ, услуг", 0 109 70 290 "Прочие накладные расходы по изготовлению готовой продукции, работ, услуг", 0 109 80 290 "Общехозяйственные расходы на производство готовой продукции, работ, услуг в части прочих расходов", 0 109 90 290 "Издержки обращения в части прочих расходов"

Кредит счета 0 302 91 000 "Расчеты по прочим расходам".

Инструкция по применению Плана счетов бюджетного учета, утв. Приказом Минфина России от 06.12.2010 N 162н.

Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина России от 16.12.2010 N 174н.

Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утв. Приказом Минфина России от 23.12.2010 N 183н.

Документом - основанием для бухгалтерской записи является Расчетно-платежная ведомость (ф. 0504401) или Расчетная ведомость (ф. 0301010).

Выдача стипендии из кассы учреждения оформляется записями:

- в учете казенных и бюджетных учреждений (п. 102 Инструкции N 162н, п. 85 Инструкции N 174н):

Дебет счета 0 302 91 830 "Уменьшение кредиторской задолженности по прочим расходам"

Кредит счета 0 201 34 610 "Выбытия средств из кассы учреждения";

- в учете автономных учреждений (п. 88 Инструкции N 183н):

Дебет счета 0 302 91 000 "Расчеты по прочим расходам"

Кредит счета 0 201 34 000 "Касса".

НДФЛ. На основании п. 11 ст. 217 НК РФ не подлежат обложению НДФЛ стипендии учащихся, студентов, аспирантов, ординаторов, адъюнктов или докторантов учреждений высшего или послевузовского профессионального образования, научно-исследовательских учреждений, учащихся учреждений начального профессионального и среднего профессионального образования, слушателей духовных учебных учреждений, выплачиваемые указанным лицам этими учреждениями, стипендии, учреждаемые Президентом РФ, органами законодательной (представительной) или исполнительной власти РФ, органами субъектов РФ, благотворительными фондами, стипендии, выплачиваемые за счет средств бюджетов налогоплательщикам, обучающимся по направлению органов службы занятости.

Датой получения дохода учеником считается день выплаты стипендии (пп. 1 п. 1, п. 2 ст. 223 НК РФ). НДФЛ со стипендии исчисляется организацией и удерживается ею при фактической выплате дохода. Суммы исчисленного и удержанного НДФЛ перечисляются организацией в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату стипендии (п. п. 1, 4, 6 ст. 226 НК РФ).

Страховые взносы во внебюджетные фонды. Как было отмечено выше, объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений. Аналогичные нормы действуют в отношении страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Согласно ст. 19 ТК РФ трудовые отношения возникают на основании трудового договора в результате назначения на должность или утверждения в должности в случаях, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, или уставом (положением) организации.

Вместе с тем, как уже было отмечено, ст. 198 ТК РФ определено, что работодатель - юридическое лицо (организация) имеет право заключать с работником организации ученический договор на профессиональное обучение или переобучение без отрыва или с отрывом от работы.

Предметом ученического договора не является выполнение трудовой функции либо выполнение работ (оказание услуг).

Рассмотрим пример по отражению операций, связанных с выплатой стипендии по ученическому договору.

Пример. Между автономным учреждением и работником заключен ученический договор, в соответствии с которым срок ученичества составляет один месяц. Обучение производится с отрывом от производства в индивидуальном порядке работником организации. Величина стипендии - 12 000 руб. Иные расходы, связанные с обучением, составили 25 000 руб. Все расходы автономное учреждение совершает в рамках приносящей доход деятельности.

В бухгалтерском учете учреждения будут сделаны следующие проводки:

в государственном (муниципальном) учреждении:

бухгалтерский учет и налогообложение"

Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности. --> Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности.

Содержание

- Что включает в себя ученический договор

- Чьей обязанностью является уплата страховых взносов?

- Обложение страховыми взносами расходов на обучение

- Обложение страховыми взносами стипендии

- Обложение страховыми взносами оплаты практики

- Рубрика "Вопросы и ответы"

Нередко работодатели заключают ученические договоры с потенциальными сотрудниками. Данный договор законодательством предполагает ряд выплат. В статье расскажем про страховые взносы по ученическому договору, ответим на часто задаваемые вопросы.

Что включает в себя ученический договор

Согласно ст.198 ТК РФ ученический договор работодатель заключает как с лицом, ищущим работу, так и с работником данной организации:

| Лицо, заключившее ученический договор | Пояснение |

| Лицо, ищущее работу | Ученический договор является гражданско-правовым и регулируется гражданским законодательством и иными актами, содержащими нормы гражданского права |

| Работник данной организации | Ученический договор является дополнительным к трудовому договору и регулируется трудовым законодательством и иными актами, содержащими нормы трудового договора |

При этом необходимо уяснить, что ученический договор хоть и является гражданско-правовым договором, но он не является договором на оказание услуг или выполнение работ.

Ученический договор содержит (ст.199 ТК РФ):

- наименование сторон;

- указание на конкретную профессию, специальность, квалификацию, приобретаемую учеником;

- обязанность работодателя обеспечить работнику возможность обучения в соответствии с ученическим договором;

- обязанность работника пройти обучение и в соответствии с полученной профессией, специальностью, квалификацией проработать по трудовому договору с работодателем в течение срока, установленного в ученическом договоре;

- срок ученичества;

- размер оплаты в период ученичества;

- иные условия, определенные соглашением сторон.

Чьей обязанностью является уплата страховых взносов?

Согласно ст.419 НК РФ плательщиками страховых взносов признаются:

· нотариусы, занимающиеся частной практикой;

Обложение страховыми взносами расходов на обучение

Согласно ст.422 НК РФ суммы платы за обучение работников по основным профессиональным образовательным программам и дополнительным профессиональным программам не подлежат обложению страховыми взносами.

Таким образом, плата работодателя за обучение по:

- образовательным программам профессионального образования;

- образовательным программам высшего образования

- дополнительным профессиональным программам;

- программам профессиональной подготовки;

- программам профессиональной переподготовки страховыми взносами не облагается.

Обложение страховыми взносами стипендии

В соответствии со ст. 204 ТК РФ ученикам в период ученичества выплачивается стипендия, размер которой определяется ученическим договором и зависит от получаемой профессии, специальности, квалификации, но не может быть ниже установленного федеральным законом минимального размера оплаты труда.

Обложение страховыми взносами оплаты практики

Рубрика “Вопросы и ответы”

Вопрос №1. К нам на предприятие поступил практикант для прохождения производственной практики. Мы знаем, что этот человек ищет работу. Должны ли мы при оформлении данного практиканта оформлять приказ о трудоустройстве?

Если вы не рассматриваете данного кандидата в качестве соискателя на вакантную должность – приказ о приёме на работу не оформляется. На данного кандидата оформляются все документы по ученическому договору.

Вопрос №2. Сотрудники предприятия командированы на обучение, направленное на повышение квалификации. Должны ли мы заключать с данными работниками ученический договор на период обучения?

Вопрос №3. Нашей организацией заключен ученический договор с сотрудником. Какие страховые взносы мы можем не уплачивать?

В соответствии со ст. 422 НК РФ обязанность по уплате страховых взносов снимается со страхователя лишь с выплат в рамках ученического договора.

Все выплаты, полученные работником в рамках трудового договора, подлежат обложению как НДФЛ, так и страховыми взносами.

Вопрос №4. ИФНС организовала внеплановую проверку нашей организации в связи с вызвавшими сомнение ученическими договорами. Что могло быть не так?

Вероятнее всего у налоговых органов появились вопросы в отношении выплат в рамках ученических договоров. Выплаты в рамках ученических договоров не могут превышать выплат в рамках трудовых договоров. Возможно, решением ИФНС может быть признание выплат по ученическому договору недействительными, т.к. будет усмотрено желание занизить или скрыть выплаты в страховые фонды.

Читайте также: