Бух баланс с отметкой налогового органа как выглядит

Обновлено: 19.05.2024

В материале рассмотрим основные виды ошибок, которые встречаются при составлении годовой бухгалтерской отчетности: организационные, технические, методологические и дадим рекомендации по их предотвращению.

Организационные ошибки

Как ни странно, достаточно частым вопросом, с которым приходится сталкиваться некоторым организациям, является вопрос об объеме представляемой годовой бух отчетности.

- бухгалтерского баланса;

- отчета о финансовых результатах;

- приложений к бухгалтерскому балансу:

- отчета об изменениях капитала,

- отчета о движении денежных средств,

- пояснений, оформленных в табличной и (или) текстовой форме.

Поскольку для некоторых экономических субъектов, например, субъектов малого предпринимательства Законом 402-ФЗ может применяться сокращенный состав годовой бухгалтерской (финансовой) отчетности, этот факт следует раскрыть в учетной политике организации.

Отчитываются за 2021 год организации только в электронном виде по формам бухгалтерской отчетности, утвержденным приказом Минфина РФ от 19.04.2019 № 61 (п. 5 статьи 18 Закона N 402-ФЗ, письмо ФНС России от 26.08.2021 N ЕА-4-26/12065@).

Технические ошибки

- формы отчетности подписаны разными датами;

- формы отчетности не содержат подпись надлежащего лица;

- указан неактуальный двузначный ОКОПФ;

- неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах;

- название организации в отчетности не соответствует наименованию организации в учредительных документах;

- выбраны неправильные настройки программного обеспечения.

Остановимся на каждой технической ошибке немного подробнее.

Формы отчетности подписаны разными датами

Суть ошибки:

Дата пояснений к бухгалтерскому балансу и отчету о финансовых результатах, оформленных в текстовой форме, не совпадает с датой составления бухгалтерского баланса либо вообще отсутствует. Ситуация, при которой пояснения к балансу подписываются раньше самого баланса, выглядит, по меньшей мере, не логичной.

При составлении бухгалтерской отчетности особое внимание следует обратить на отчетную дату. Последний день отчетного года — 31 декабря 2021 года.

Кроме этого, обращаем внимание на дату подписания отчетности. По этой дате можно судить о возможности включения в отчетность всех событий, произошедших в организации до даты подписания отчетности.

То есть, о тех фактах, о которых стало известно после 31 декабря 2021 года, но до момента подписания и утверждения бухгалтерской отчетности. Например, в подписанную 31-м декабря 2021 года годовую бухгалтерскую отчетность уже не будет внесена информация о признании одного из дебиторов-контрагентов организации банкротом в феврале 2022 года.

Формы отчетности не содержат подпись надлежащего лица

Формы бухгалтерской отчетности должны содержать собственноручную (для бумажного формата) или электронную подпись (для электронного формата) руководителя экономического субъекта (п. 8 ст. 13 Закона № 402-ФЗ), а также желательно, при оформлении отчетности в бумажной форме, скрепить их печатью организации.

Полномочия по подписанию бухгалтерской отчетности устанавливаются, как правило, учредительными документами организации. В частности, наряду с руководителем отчетность может подписываться главным бухгалтером или иным должностным лицом, на которое возложено ведение бухгалтерского учета.

Печать организации не обязательна, но желательна на бухгалтерской отчетности, поскольку она заверяет подлинность подписи должностного лица.

Именно с учетом этого ОКОПФ и следует присваивать коды в отчетности.

Неверное наименование Пояснений к бухгалтерскому балансу и отчету о финансовых результатах:

Два варианта выхода из ситуации:

Название организации в отчетности не соответствует наименованию организации в учредительных документах

Вариантов этой ошибки может быть множество, но чаще всего встречается следующий вариант: наименование организации в бухгалтерском балансе указано заглавными буквами, а в уставных документах строчными буквами или наоборот.

Выбраны неправильные настройки программного обеспечения

Далеко не полный перечень последствий автоматизированного заполнения годового отчета:

- некорректное отражение аналитики дебиторской и кредиторской задолженности,

- ошибочная квалификация активов и обязательств в качестве долгосрочных или краткосрочных,

- неверное отражение показателей по строкам бухгалтерской отчетности и так далее.

Избежать подобных неприятностей поможет грамотный внутренний контроль со стороны работников бухгалтерии.

Методологические ошибки

Основными нарушениями, допускаемыми в методологии составления бухгалтерской отчетности, являются следующие типовые ошибки:

- несоответствие показателей баланса;

- некорректное раскрытие задолженности;

- неверное отражение краткосрочных и долгосрочных показателей;

- неверное отражение учетных данных по статьям баланса;

- отсутствие резерва по сомнительным долгам;

- отсутствие оценочного обязательства по предстоящей оплате отпусков работников;

- наличие задолженности с истекшим сроком исковой давности;

- ошибки в периодизации при отражении операций в учете;

- отсутствие взаимоувязки показателей форм бухгалтерской отчетности.

Несоответствие показателей баланса

Суть ошибки:

При сравнении данных баланса по состоянию на 1-е число отчетного года с показателями прошлогоднего баланса на 31-е декабря предшествующего года, оказывается, что эти показатели не тождественны.

Это может означать, что сотрудники бухгалтерии, обнаружив в текущем периоде ошибку прошлого года, внесли исправления в бухгалтерский учет непосредственно предыдущего года. Это обстоятельство повлекло изменение показателей уже представленной внешним пользователям отчетности прошедшего периода.

производится пересчет сравнительных показателей бухгалтерской отчетности за текущий отчетный год, путем исправления показателей бухгалтерской отчетности предшествующих отчетных периодов, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

В рамках аудиторской проверки аудиторы и налоговые эксперты проверят отчетность, покажут риски и найдут финансовые резервы

Некорректное раскрытие задолженности

Суть ошибки:

Существует и обратная проблема.

Суть ошибки:

С учетом накопительного эффекта данные суммы могут быть очень существенны. Обращайте, пожалуйста, внимание на это.

Неверное отражение краткосрочных и долгосрочных показателей

Многие организации выдают процентные займы другим юридическим или физическим лицам либо наоборот сами привлекают заемные средства. Как правило, договоры займа заключаются на несколько лет, а также нередки случаи, когда договор, заключенный на календарный год, неоднократно продлевается путем заключения дополнительных соглашений.

Суть ошибки:

Следует иметь в виду, что согласно п. 19 ПБУ 4/99, исходя из срока погашения в бухгалтерском балансе, обязательства делятся на краткосрочные (со сроком погашения не более 12 месяцев после отчетной даты) и долгосрочные (остальные обязательства).

Это означает, что кредиторская задолженность по займу отражается в бухгалтерском балансе в составе краткосрочных обязательств, если до погашения обязательств по нему осталось не более 12 месяцев.

Аналогичная ситуация и с процентами по займу, если условиями договора предусмотрено, что уплата процентов производится одновременно с погашением тела займа по окончании действия договора.

Если же особенностей по срокам уплаты процентов не предусмотрено, задолженность по их выплате изначально считается краткосрочной.

Неверное отражение учетных данных по статьям баланса

Суть ошибки:

Выданные беспроцентные займы нередко ошибочно квалифицируются в качестве финансовых вложений и отражаются в соответствующей строке бухгалтерского баланса.

Очевидно, что займы, проценты по которым не начисляются, не являются источником будущего дохода организации и должны быть отражены в составе дебиторской задолженности.

Отсутствие резерва по сомнительным долгам

Понятие резерва по сомнительным долгам долгое время было для бухгалтеров теоретическим. Законодательство по бухгалтерскому учету позволяло самим принять решение о том, создавать ли резерв по просроченной дебиторской задолженности или нет. Принятое решение следовало утвердить в учетной политике организации.

Однако начиная с 2011 года, в силу положений п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, создание резервов сомнительных долгов с отнесением их сумм на финансовые результаты компании в случае признания дебиторской задолженности сомнительной стало обязательным. Причем формировать указанный резерв обязаны абсолютно все компании, в том числе субъекты малого предпринимательства. Конечно, при условии, что есть соответствующие основания для создания резервов.

Вне зависимости от источника формирования задолженности необходимым и достаточным основанием для признания ее сомнительной является выполнение двух условий:

- задолженность просрочена (с большой вероятностью будет просрочена);

- задолженность не обеспечена гарантиями.

Таким образом, резервированию в бухгалтерском учете подлежат все виды сомнительной дебиторской задолженности, включая авансы, перечисленные поставщикам, а также выданные займы. С точки зрения заполнения отчетности — дебиторская задолженность уменьшается на сумму созданного резерва.

Суть ошибки:

Многие сотрудники бухгалтерии считают, что создание резерва по-прежнему является их правом, а не обязанностью. Некоторые бухгалтеры сознательно идут на подобное нарушение, желая завысить финансовый результат деятельности предприятия.

Действительно, если компания имеет небольшую прибыль, то формирование резерва по сомнительной задолженности повлечет увеличение прочих расходов и, как следствие, еще большее уменьшение прибыли и возможно даже возникновение убытка.

Однако, несмотря на причины, побудившие бухгалтера не создавать резерв по сомнительным долгам, при проверке данное обстоятельство будет признано грубым нарушением порядка ведения бухгалтерского учета.

В рамках аудиторской проверки аудиторы и налоговые эксперты проверят отчетность, покажут риски и найдут финансовые резервы

Отсутствие оценочного обязательства по предстоящей оплате отпусков работников

Однако все условия п. 5 ПБУ 8/2010, необходимые для признания оценочного обязательства, соблюдаются:

- у работников ежемесячно возникает право на определенное количество дней оплачиваемого отпуска согласно Трудовому кодексу РФ, но достоверно неизвестно, когда обязательство по выплате отпускных будет исполнено (работник может перенести отпуск, выйти из него раньше или вообще уволиться);

- выплата отпускных осуществляется за счет сохранения средней зарплаты работника, уменьшая при этом экономическую выгоду организации;

- размер обязательств может меняться (средний заработок, исходя из которого рассчитываются отпускные, определяется из расчета двенадцати месяцев, предшествующих отпуску), но его можно ежемесячно обоснованно и достоверно оценить.

Организациям, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, предоставлено право не применять ПБУ 8/2010. Информацию о неприменении ПБУ 8/2010 следует закрепить в учетной политике организации.

Наличие задолженности с истекшим сроком исковой давности

Списание дебиторской и кредиторской задолженности, срок исковой давности по которой истек, является обязанностью организации. Перед составлением годовой отчетности ООО или других организационно-правовых форм каждая компания проводит инвентаризацию имущества и обязательств, в ходе которой должна быть выявлена указанная задолженность в случае ее наличия. На основании приказа генерального директора задолженность с истекшим сроком исковой давности списывается с баланса предприятия.

Суть ошибки:

Зачастую сотрудники бухгалтерии, не получая своевременной информации об условиях договоров с контрагентами из юридического отдела, не владеют данными о сроках истечения исковой давности по обязательствам сторон сделки.

Кроме того, годовая инвентаризация часто проводится формально, вся дебиторская и кредиторская задолженность указывается как текущая, несмотря на то, что некоторые суммы не подтверждены актами сверки более трех лет. Вне зависимости от того, принимались ли организацией меры по взысканию просроченной задолженности, по истечении срока исковой давности она должна быть списана с баланса на счет прочих доходов и расходов.

Ошибки в периодизации при отражении операций в учете

Причинами возникновения данной ошибки являются:

- несвоевременное получение организацией документов от партнеров: счетов на оплату услуг связи, коммунальных платежей, транспортных накладных, счетов-фактур;

- несвоевременное представление в бухгалтерию материальных и авансовых отчетов, актов выполненных работ, табелей учета использования рабочего времени и другие нарушения правил документооборота;

- неправильное отражение в бухгалтерском учете момента перехода права собственности при оприходовании материальных ценностей.

Отсутствие взаимоувязки показателей форм бухгалтерской отчетности

Проверка взаимоувязки показателей форм отчетности является одной из важнейших процедур, завершающих составление бухгалтерской отчетности с целью контроля правильности ее заполнения, а также проверки правильности ведения бухгалтерского учета.

В рамках аудиторской проверки аттестованные аудиторы и эксперты по налогам проконсультируют Вас по волнующим и спорным вопросам, помогут укрепить и защитить Вашу профессиональную репутацию.

Ответственность за нарушения требований к бухучету и отчетности

За грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения предусмотрена налоговая ответственность по ст. 120 Налогового кодекса РФ.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей ст. 120 Налогового кодекса РФ понимается:

- отсутствие первичных документов или регистров бухгалтерского учета,

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в бухгалтерской отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Так, если эти деяния совершены в течение одного налогового периода — взыскание штрафа в размере 10 000 руб. (п. 1 ст. 120 НК РФ).

Те же деяния, если они совершены в течение более одного налогового периода — влечет взыскание штрафа в размере 30 000 руб. (п. 2 ст. 120 НК РФ).

Те же деяния, если они повлекли занижение налоговой базы (базы для исчисления страховых взносов), влечет взыскание штрафа в размере 20 % от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. (п. 3 ст. 120 НК РФ).

За грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности ст. 15.11 КоАП РФ предусмотрена административная ответственность для должностных лиц организации в виде штрафа в размере от 5 000 руб. до 10 000 руб. За повторное совершение правонарушения:

- наложение штрафа в размере от 10 000 руб. до 20 000 руб. или

- дисквалификация должностного лица на срок от 1 года до 2 лет.

Под грубым нарушением требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, понимается:

- занижение сумм налогов и сборов не менее чем на 10 % вследствие искажения данных бухгалтерского учета;

- искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 %;

- регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухгалтерского учета в регистрах бухгалтерского учета;

- ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета;

- составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета;

- отсутствие у экономического субъекта первичных учетных документов, и (или) регистров бухгалтерского учета, и (или) бухгалтерской (финансовой) отчетности, и (или) аудиторского заключения о бухгалтерской (финансовой) отчетности (если проведение аудита бухгалтерской (финансовой) отчетности является обязательным) в течение установленных сроков хранения таких документов.

Непредставление организацией в налоговый орган в установленный срок годовой бухгалтерской (финансовой) отчетности влечет наложение на организацию штрафа в размере 200 руб. за каждый непредставленный документ (подп. 5 п. 1 ст. 23, п. 1 ст. 126 НК РФ), а на должностных лиц организации наложение административного штрафа в размере от 300 руб. до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Причем уплата штрафа должностным лицом не освобождает его от необходимости представить бухгалтерскую отчетность в налоговый орган (ч. 4 ст. 4.1 КоАП РФ).

Непредставление или несвоевременное представление, представление в неполном объеме или в искаженном виде годовой бухгалтерской отчетности, а также аудиторского заключения в случае, если годовая бухгалтерская (финансовая) отчетность подлежит обязательному аудиту, также является наказуемым.

За такое административное правонарушение установлена административная ответственность в виде:

- предупреждения;

- наложения административного штрафа на организацию в размере от 3 000 руб. до 5 000 руб., а на должностных лиц — от 300 руб. до 500 руб. (ст. 19.7 КоАП РФ).

Назначение административного наказания не освобождает лицо от исполнения обязанности, за неисполнение которой наказание было назначено (п. 4 ст. 4.1 КоАП РФ).

С 2020 года ФНС России начала вести единый государственный информационный ресурс бухгалтерской (финансовой) отчетности (сокр. ГИРБО), которую организации обязаны ежегодно сдавать в Налоговую службу. Также в 2020 году начал действовать Регламент предоставления информации из этого ресурса. Рассказываем, как получить информацию о бухотчетности контрагента и т. п. из ГИРБО.

Содержание Регламента

С 17 марта 2020 года действует приказ ФНС России от 25.11.2019 № ММВ-7-1/586, который утвердил Административный регламент предоставления информации, содержащейся в государственном информационном ресурсе бухгалтерской (финансовой) отчетности, который ведёт Налоговая служба.

- общие положения (кто может быть заявителем, требования к данной госуслуге);

- стандарт предоставления информации из ГИРБО;

- состав, последовательность, сроки выполнения госуслуги, требования к порядку выполнения, особенности;

- формы контроля за предоставлением сведений из ГИРБО;

- досудебный (внесудебный) порядок обжалования решений и действий (бездействия) налогового органа, его должностных лиц;

- особенности процедур (действий) в МФЦ.

Также в Приложении № 1 к Регламенту ФНС утвердила форму запроса на оформление абонентского обслуживания ГИРБО.

Кто может быть заявителем

Получить информацию из ГИРБО могут:

- физлица, не являющиеся ИП;

- ИП;

- организации (кроме органов власти и Центробанка).

Также заявителем может быть представитель любого из перечисленных лиц.

Кто предоставляет сведения из ГИРБО

Этим занимается ФНС России и территориальные налоговые органы.

Какую информацию можно получить

Речь идёт о бухгалтерской (финансовой) отчетности за прошлый год (2020 г. будет первым), а также аудиторском заключении о ней (когда её аудит обязателен).

Стоимость госуслуги

Любой заявитель вправе запросить информацию о бухотчетности конкретного экономического субъекта. И это бесплатно.

Однако если нужен постоянный доступ ко всему массиву сведений по бухотчетности, которым располагает ФНС, можно оформить абонентское обслуживание. Оно обойдётся в 200 000 рублей в год.

Например, что такой доступ полезен организациям, которые занимаются аналитикой.

Формат получения информации и доступ

Если сделан запрос на абонентское обслуживание, ИФНС установит доступ и направит заявителю уведомление. В течение 1 месяца с даты направления уведомления нужно войти в ресурс бухотчётности. Это считается началом предоставления доступа к информации из ГИРБО.

- с апреля 2020 года – через систему межведомственного электронного взаимодействия (возможность госорганов получить сведения);

- с мая 2020 года – с использованием специального интернет-сервиса на сайте ФНС.

Через указанный интернет-сервис заявитель может получить, например, информацию из таких документов компании – потенциального или действующего контрагента:

- бух. баланс;

- отчет о финансовых результатах;

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- пояснения к годовому балансу и отчету о финансовых результатах;

- аудиторское заключение об отчётности (если оно обязательно).

- посмотреть эту информацию на экране своего монитора;

- скачать текстовые документы и таблицы;

- скачать документ с электронной подписью инспекции.

Уточним, что получить информацию можно как целиком (пакетом), так и по отдельным документам (файлам).

Как сделать запрос в ИФНС

Чтобы получить из ГИРБО бухотчетность конкретного юрлица, нужно подать только запрос. В нем заявитель указывает:

- полное или сокращенное наименование;

- ОГРН и ИНН интересующей организации.

Если нужно абонентское обслуживание, то заполняют форму запроса, которая приведена в Приложении № 1 к Регламенту. Он выглядит так:

![]()

- на бумаге – если подаёте его лично в ИФНС либо МФЦ/Мои документы или по почте;

- в электронной форме – через сайт госуслуг или сервис ФНС.

С нашего сайта по прямой ссылке бесплатно скачать бланк запроса на предоставление абонентского обслуживания из ГИРБО можно здесь:

Когда запрос не примут

Запрос о бухотчетности конкретной компании налоговая зарегистрирует всегда. А вот в приеме запроса на абонентское обслуживание могут отказать. Например, такое право есть у ИФНС, если:

- нет каких-то сведений о заявителе (наименования, ОГРН, ИНН и т. д.);

- нет подтверждения полномочий представителя (доверенность и т. п.);

- нечитаемый текст запроса;

- есть пороки в электронной подписи.

Срок ответа на запрос

Информацию о конкретном экономическом субъекте ИФНС должна предоставить в тот же день, когда зарегистрирует запрос заявителя.

Что касается предоставления абонентского доступа, то его придется подождать: уведомление направят в течение 10 рабочих дней.

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

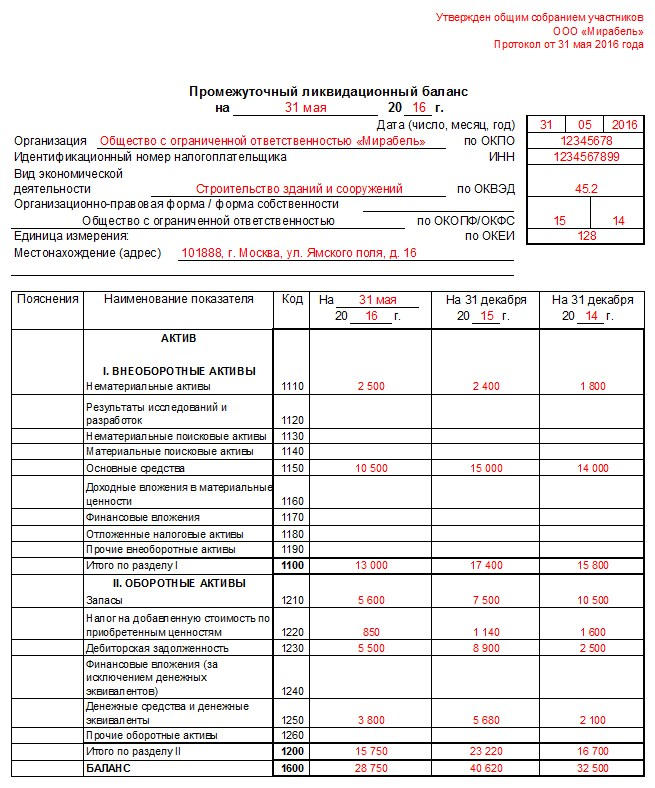

Закрытие организации – процедура сложная и включает в себя сразу несколько обязательных этапов. Одним из них является составление промежуточного ликвидационного баланса. Без него закрыть предприятия в установленном законом порядке не получится.

Что такое промежуточный баланс

По своей сути промежуточный баланс – это своего рода отчет о финансовом состоянии закрывающегося предприятия, который составляется на тот момент, когда срок по предъявлению кредиторами требований о погашении задолженностей подошел к концу.

Иными словами, после составления и сдачи промежуточного баланса, контрагенты не могут предъявить претензии к организации на взыскание долговых обязательств, за исключением тех случаев, когда это происходит в судебном порядке.

Промежуточный баланс показывает все требования, которые предъявлялись к организации по части долгов в период процесса закрытия предприятия, а также отражает операции по их удовлетворению. Кроме того, в нем содержатся сведения об имущественных активах компании, которые позволяют сделать вывод о платежеспособности ООО для погашения оставшихся долговых обязательств.

Грамотное составление промежуточного баланса играет крайне большую роль. Оно позволяет оценить собственникам организации реальное положение финансовых дел, а также продумать методы реализации оставшегося имущества, если возникнет таковая потребность.

Кому нужен промежуточный баланс

Промежуточный ликвидационный баланс необходим всем юридическим лицам в период их закрытия, причем неважно, по какой причине: в добровольном ли порядке или в результате банкротства предприятия. Составляться он может как по инициативе собственников компании, так и по решению других заинтересованных сторон в судебном порядке (к примеру, налоговых органов, кредиторов и т.д.)

Сколько раз нужно составлять промежуточный баланс

В подавляющем большинстве случаев, промежуточный баланс составляется единожды и является одновременно окончательным ликвидационным, но иногда приходится делать его несколько раз. Например, в таких ситуациях, когда:

- выездная налоговая проверка обнаруживает в документации фирмы несоответствие некоторых сведений фактическому положению дел;

- ликвидация по каким-либо причинам затягивается и проходит дольше полагающегося по закону срока;

- кредиторы предъявляют должнику свои финансовые претензии после утверждения промежуточного баланса. Но это возможно только тогда, когда эти претензии признаны либо арбитражным судом, либо ликвидационной комиссией.

Кто должен заниматься составлением промежуточного баланса

Как правило, в организациях этим занимаются:

- сотрудники бухгалтерских, финансовых и экономических отделов;

- непосредственно руководитель предприятия при наличии необходимых навыков;

- ликвидатор;

- иные уполномоченные лица.

Если промежуточный ликвидационный баланс составляется в процессе процедуры банкротства юридического лица, то он обязательно должен быть утвержден конкурсным управляющим. В случаях обычного закрытия предприятия утверждать его должна ликвидационная комиссия.

После того, как промежуточный баланс будет составлен и утвержден, то есть все активы и пассивы закрывающегося предприятия учтены, необходимо окончательно погасить имеющиеся долговые обязательства. Затем, то имущество и финансы, которые останутся у компании могут спокойно распределяться между учредителями юридического лица, сообразно их долевому участию либо иным способом, прописанном в законодательстве или Уставе организации.

Как составлять промежуточный баланс: основные моменты

Ликвидационный промежуточный баланс выглядит в виде специальной таблицы, в ячейках которой отображаются активы и пассивы, а также точные суммы денежных средств и счета, на которых они содержатся.

Составлять промежуточный баланс можно как в электронном, так и в бумажном виде.

Если говорить тезисно, то промежуточный баланс должен обязательно включать в себя следующие подробные сведения:

- об активах и пассивах компании;

- о ее имуществе;

- о текущих кредиторских долгах;

- о существующих дебиторских долгах.

По финансовой части существует перечень пунктов, которые должны также обязательно присутствовать в промежуточном балансе:

- данные об уставном капитале – на момент закрытия он должен быть ровно таким, каким был указан в уставе юридического лица во время его постановки на государственный учет;

- информацию о займах и кредитах. Здесь должны быть указаны все кредиторы предъявившие свои финансовые претензии в течение двухмесячного срока с момента объявления о закрытии предприятия. Напротив каждого из них необходимо написать о том, какое решение принято по данному долгу, в частности, погашен он или кредитору отказано в его возмещении;

- все о заработной плате, в том числе премиях, компенсациях за отпуск, различных пособиях и материальной помощи, выплачиваемых сотрудникам;

- доходы. Здесь должна содержаться информация обо всех доходах, в том числе тех деньгах, на которые кредиторы не предъявили свои требования;

- внеоборотные средства и убытки.

Пример составленного промежуточного ликвидационного баланса показан ниже:

![Промежуточный ликвидационный баланс, страница 1]()

![Промежуточный ликвидационный баланс, страница 2]()

Кроме того, в промежуточный баланс должны быть включены находящиеся в собственности предприятия сооружения и здания, транспортная техника и спецтехника, оборудование, объекты незавершенного строительства, а также другие имущественные материальные активы.

Передача промежуточного баланса в налоговую инстанцию

Сначала следует сказать о том, что данный вид баланса нужно подавать налоговикам не позднее трех дней с момента его утверждения. Перед тем как сдавать ликвидационный промежуточный баланс в налоговую службу, необходимо подготовить и приложить к нему несколько документов:

- акт по оценке имущества юридического лица;

- копию публикации в СМИ о закрытии предприятии; ;

- уведомление об утверждение промежуточного баланса либо ликвидационной комиссией, либо конкурсным управляющим.

Хорошо, если промежуточный баланс будет сопровожден пояснительной запиской, которую можно написать в свободной форме с подробными комментариями по наиболее сложным пунктам.

По итогам изучения промежуточного баланса специалисты налоговой службы могут принять решение о проведении выездной проверки. На этой случай нужно обязательно подготовить учредительные документы и их копии, первичную бухгалтерскую документацию, все налоговые декларации за последние несколько отчетных периодов, а также производственные приказы и иные кадровые документы.

Если баланс имеет нулевые показатели, то, скорее всего никакой налоговой проверки не последует.

Подводя итог, можно сказать, что промежуточный ликвидационный баланс является важнейшим механизмом контроля за финансовым состоянием закрывающейся организации на завершающем этапе ее деятельности. Также он позволяет оценить величину задолженности предприятия перед различными кредиторами и его платежеспособность. В зависимости от выводов, которые следуют из данных, приведенных в промежуточном балансе, предприятие может либо переходить к последней стадии закрытия, либо начать реализацию имущества через открытые торги для погашения всех оставшихся долговых обязательств.

Бухгалтерский баланс — одна из основных форм бухгалтерской (финансовой) отчетности (далее — БФО). Он содержит информацию для собственников и инвесторов об имуществе и обязательствах организации на отчетную дату, а также отражает ее финансовое положение. Кроме того, баланс сдается в ИФНС.

В этой статье разберем:

- где в 1С 8.3 находится бухгалтерский баланс;

- как в 1С Бухгалтерия 8.3 сформировать баланс и посмотреть, из чего сложилось значение показателя по каждой строке;

- как детализировать строки, если нужно расшифровать существенный показатель;

- где найти и как проверить контрольные соотношения баланса.

Общие правила подготовки и сдачи бухгалтерского баланса

Обязанность формировать бухгалтерскую отчетность установлена законодательством (п. 2 ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ). Отчетность может быть:

- годовая — составляется за год;

- промежуточная — составляется за период менее года;

- ликвидационная — составляется при реорганизации или ликвидации экономического субъекта.

Состав регламентированной отчетности может различаться.

Полная БФО состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним.

В состав отчетности по упрощенной форме входят бухгалтерский баланс и отчет о финансовых результатах. Подробнее о том, кто имеет право применять упрощенные формы БФО, — в статье Особенности представления баланса по упрощенной форме

БФО некоммерческих организаций включает в себя бухгалтерский баланс, отчет о целевом использовании средств и приложения к ним.

Не позднее 3 месяцев после окончания отчетного периода годовая БФО сдается в налоговую в электронном виде.

ФНС формирует и ведет Государственный информационный ресурс бухгалтерской (финансовой) отчетности (ГИР БО), где заинтересованные пользователи могут получить информацию (Приказ ФНС РФ от 13.11.2019 N ММВ-7-1/569@). Подробности — в нашей статье Пользователи бухгалтерской отчетности.

Перед составлением БФО выполните подготовительные процедуры:

- проведите инвентаризацию имущества и обязательств — сверьте фактические данные с данными бухгалтерского учета;

- удостоверьтесь, что все документы проведены;

- проведите реформацию баланса (операция осуществляется заключительными записями 31 декабря после того, как в бухучете отражены все хозяйственные операции за год): Операции — Закрытие месяца — Реформация баланса ;

- проверьте ОСВ — как это сделать, смотрите в наших статьях: Тотальная проверка ОСВ и Оборотно-сальдовая ведомость;

- проанализируйте состояние бухгалтерского учета в 1С с помощью отчета Анализ состояния бухгалтерского учета ( Отчеты — Экспресс-проверка — Список возможных проверок— Анализ состояния бухгалтерского учета );

- определите существенные показатели, которые нужно отразить в отчетности обособленно (п. 11 ПБУ 4/99, Приказ Минфина РФ от 02.07.2010 N 66н).

Бухгалтерский баланс в 1С 8.3 — пошаговая инструкция по формированию

Бухгалтерский баланс в 1С 8.3 — где найти?

Перед тем как формировать баланс в 1С, разберемся, где он находится.

В разделе Отчеты откройте Регламентированные отчеты — Отчеты .

![]()

По кнопке Создать раскройте перечень Видов отчетов .

![]()

Бухгалтерский баланс в 1С 8.3 — как сформировать?

В папке Бухгалтерская отчетность выберите:

- Бухгалтерская отчетность (с 2011 года) — если формируете полную БФО;

- Бухгалтерская отчетность упрощенная — если имеете право применять упрощенные формы БФО.

![]()

Чтобы в дальнейшем быстро найти нужный отчет, добавьте его на вкладку Избранное , отметив звездочкой.

Подробности о том, как просто поместить объект в Избранное, смотрите в статье Как настроить быстрый доступ к любому элементу 1С — Избранное

Укажите период составления отчета. Поле Редакция формы заполнится автоматически.

![]()

По кнопке Создать откройте форму с перечнем отчетов, входящих в состав бухгалтерской (финансовой) отчетности.

Если в настройках Учетной политики ( Главное — Учетная политика ) выбрать Состав форм бухгалтерской отчетности :

![]()

к необходимому набору форм БФО можно сразу пройти из списка задач ( Главное — Задачи организации ).

Сделать это можно несколькими способами:

- выполните задачу из списка, перейдя по гиперссылке с названием задачи;

- наведите курсор на название задачи и щелкните правой клавишей мышки, из открывшегося списка выберите Выполнить задачу .

![]()

По кнопке Сформировать отчет откройте форму с перечнем отчетов, входящих в состав БФО.

Титульный лист бухгалтерского баланса

Реквизиты организации и коды в титульном листе заполнятся автоматически данными из карточки Организации (Реквизиты организации) . Ячейки с желтой заливкой можно отредактировать вручную.

![]()

В каких случаях нужно составлять исправленную отчетность, рассмотрено в статье Существенность в исправлении ошибок.

В поле Вид сдачи отчетности значение:

- Обычная — проставляется по умолчанию;

- Ликвидационная — выберите, если составляете ликвидационный баланс при реорганизации или ликвидации.

![]()

Бухгалтерский баланс составляется только в тыс. руб., поэтому выбор иной единицы измерения в форме отчета не предусмотрен.

Укажите, подлежит ли бухгалтерская отчетность обязательному аудиту — в соответствующей строке выберите значение Да или Нет двойным кликом мышки. При необходимости вручную заполните сведения об аудиторе. Подробности смотрите в нашей статье Аудиторское заключение в 1С.

![]()

Заполнение разделов баланса

Чтобы в активе и пассиве баланса автоматически появились значения, нажмите кнопку Заполнить и выберите:

- Все отчеты — для всех отчетов БФО по общему списку, если хотите заполнить все отчеты, а не только баланс;

- Текущий отчет — только для выбранной формы отчетности, если хотите заполнить один баланс.

![]()

Показатели в балансе — конечный остаток по счетам бухгалтерского учета на отчетную дату. Особенности отражения значений по конкретным строкам рассмотрены в статье Алгоритм заполнения баланса по обычной форме.

Ячейки в табличной части отчета выделены цветом:

- светло-зеленым — заполняются автоматически, но можно изменить значение или порядок заполнения;

- желтым — данные вносятся вручную;

- темно-зеленым — автоматический расчет на основе значений из других ячеек, изменить нельзя;

- белым — не редактируется.

Можно изменить порядок заполнения светло-зеленой ячейки, встав курсором на нужную ячейку и выбрав в нижней части формы:

- не заполнять автоматически — при повторном формировании отчета ячейка будет пустой, ее цвет поменяется на желтый;

- заполнять автоматически без корректировки — останется исходный порядок заполнения;

- заполнять автоматически с корректировкой — данные заполнятся, но значение будет вычислено с учетом корректировки, цвет ячейки в табличной форме отчета поменяется на светло-розовый, а в поле в нижней части формы будет расхождение между первоначальным и текущим значением показателя.

![]()

Расшифровка данных баланса

Чтобы понять, из чего сложилась сумма в той или иной строке баланса, встаньте курсором в нужную ячейку и нажмите кнопку Расшифровать в верхней части формы (либо по правой кнопке мыши выберите в открывшемся меню пункт Расшифровать ).

Если нужна полная расшифровка всех строк, курсор установите правее за границей баланса на сером фоне и также нажмите кнопку Расшифровать .

![]()

Расшифровка строки имеет следующий вид:

![]()

Расшифровать строки баланса можно только после того, как заполнены значения по кнопке Заполнить .

Настройка состава строк

Существенными являются показатели отдельных активов и обязательств, если они:

- так влияют на финансовое состояние организации, что без них нельзя его адекватно оценить;

- могут повлиять на решения заинтересованных пользователей отчетности.

Существенные значения активов и обязательств надо показать в бухгалтерском балансе обособленно (п. 11 ПБУ 4/99).

Для этого по ссылке Настройка состава строк откройте форму Настройка расшифровки отдельных показателей бухгалтерского баланса .

![]()

![]()

Строка отчета будет детализирована:

Добавление строк баланса

Если показатель об отдельных активах или обязательствах является существенным, но для его детализации не хватает строк, можно включить новую строку в баланс по гиперссылке Добавить строку .

![]()

Проверка баланса

Контрольные соотношения для проверки корректности бухгалтерской (финансовой) отчетности, в том числе упрощенной, даны в Письме ФНС РФ от 31.07.2019 N БА-4-1/15052@. Перед отправкой отчетности в налоговую проверьте баланс на наличие ошибок. В 1С это можно сделать из формы отчета: кнопка Проверка — Проверить контрольные соотношения .

![]()

Выставьте флажок Отображать только ошибочные соотношения — в отчет будут выведены исключительно те показатели, по которым выявлены расхождения.

![]()

Печать баланса

По кнопке Печать выведите список печатных форм.

![]()

В зависимости от того, в чей адрес будет представляться баланс, выберите печатную форму отчета:

- Формы в редакции Приказа Минфина России от 19.04.2019 № 61н — для собственников, акционеров, органов статистики;

- другие две формы — для налоговой.

![]()

- Показать бланк — откройте форму Выбор печатной формы ;

- Печать — отправьте отчет на принтер;

- Сохранить — сохраните отчет в нужном формате.

Выгрузка и отправка баланса в налоговую инспекцию

На заключительном этапе перед представлением баланса в налоговую выполните проверку отчета по кнопке Проверка — Проверить выгрузку .

![]()

Перечень обнаруженных ошибок отобразится в новом окне. При наличии ошибок исправьте их перед отправкой отчета.

![]()

можно представлять баланс в налоговую.

При подключенном модуле 1С-Отчетность доступен сервис онлайн-проверки отчетов. Чтобы проконтролировать правильность заполнения отчета на специальном сервере в интернете, по кнопке Проверка выберите Проверить в интернете .

![]()

![]()

Мы рассмотрели, где находится и как сделать баланс в 1С 8.3.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Принять к учету основное средство в 1С 8.3 можно двумя.Оприходование основных средств чаще всего связано с их приобретением. Но.В 1С 8.3 Бухгалтерия существует возможность ведения простого кадрового учета.

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (2)

Спасибо за важную и полезную информацию.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

Изменения в 2021-2022 году, о которых нужно знать бухгалтеру

Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Первоочередные дела по годовой отчетности 2021 в 1С:Бухгалтерия

Практический переход на ФСБУ 25 в 1С - Часть 1

Как всегда великолепна Марина Аркадьевна! Очень интересна информация и поучительна! Всегда слушаю с удовольствием и беру на заметку!

![Наталья Ванина]()

Кому и для чего нужны учет и отчетность, и как с ее помощью управлять рисками компании, читайте в нашей публикации.

Отчетность для налоговой…

При изучении налоговых деклараций инспекторы:

1. Анализируют контрагентов компании

Теперь вместе с декларацией по НДС в ИФНС передается книга покупок и книга продаж, в которой перечислены все ваши закупки и продажи, а также данные контрагентов. ИФНС, используя программный продукт АСК НДС-2, сверяет в режиме онлайн данные вашей компании с информацией ваших контрагентов. При помощи умной программы сведения из отчетности налогоплательщика автоматически сопоставляются с данными его поставщиков и покупателей.

Если в цепочке есть расхождение, программа сигнализирует об этом компании. Компания в течение 5 дней должна пояснить, в чем причина. И если раньше на подобную проверку инспекторам требовалось много времени, то сейчас – считанные минуты.

Как избежать проблем? Необходимо быть уверенным в добросовестности ваших контрагентов.

2. Сравнивают бухгалтерскую отчетность с налоговой

Инспекторы ищут расхождения между данными в декларациях и бухгалтерской отчетностью (балансом, отчетом о прибылях и убытках и др.) для последующего запроса пояснений и более углубленного анализа деятельности компании.

Как действуем мы?

- Мы прекрасно знаем, что именно будет смотреть ИФНС и какие данные сопоставлять, поэтому осознанно и с пониманием возможных рисков ведем налоговый учет и формируем отчетность. Чтобы избежать ненужных вопросов о расхождениях в отчетности, наши специалисты ведут бухгалтерский учет по правилам налогового.

- Наши специалисты анализируют и выдерживают сотни контрольных соотношений в формах бухгалтерской и налоговой отчетности, на которые опирается ИФНС, принимая решение о более тщательной проверке налогоплательщика.

- В зоне налогового учета лежат основные риски для клиента, поэтому налоговому учету и отчетности мы уделяем первостепенное значение.

3. Выявляют отклонения от нормативов

Важный этап любой налоговой проверки – анализ отклонений налоговой отчетности от среднеотраслевых показателей (по доле вычетов, уровню зарплат, рентабельности, налоговой нагрузке и т.д.) – для последующего приглашения генерального директора компании на налоговую комиссию, а затем – для назначения выездной налоговой проверки.

Как действуем мы?

Важно!

4. Требуют пересдать декларации

В случае обнаружения расхождений в отчетности или занижении (по мнению ИФНС) налоговой базы или завышении вычетов по НДС инспекторы требуют переделать и сдать новую отчетность – уточненную декларацию и заплатить больше денег в бюджет.

- Увеличивается вероятность обвинения по статье 126 Налогового кодекса (непредставление документов).

- Увеличивается нагрузка на бухгалтера (по подаче документов).

- Сложнее отстоять расходы.

- Увеличивается вероятность выездной проверки.

- Возможно ухудшение отношений с контрагентами, так как по дополнительным расходным документам инспекция будет проводить встречные проверки, что не порадует поставщиков.

Как действуем мы:

Кстати…

Отчетность компании – секретная информация или нет?

Для многих станет открытием то, что бухгалтерская отчетность – это не какие-то секретные сведения, а публичная информация, находящаяся в свободном доступе. Данные бухгалтерской отчетности любой компании на совершенно законных основаниях может получить любая другая организация или физлицо.

В отличие от бухгалтерской, налоговая отчетность защищена понятием коммерческой тайны, так как, к примеру, из декларации по НДС можно получить информацию о контрагентах компании и тонкостях ведения предпринимательской деятельности.

…для банков и не только

Когда компания обращается в банк за кредитом, самый объемный пакет документов – это ее бухгалтерская и финансовая отчетность. В нее входят балансы, отчеты о прибылях и убытках за несколько предыдущих периодов и различные бухгалтерские расшифровки.

Важно!

Директору компании, который заботится о безопасности бизнеса, стоит лично следить за тем, чтобы в банк и в ИФНС попадала одинаковая отчетность, либо передать бухгалтерию нам на аутсорсинг – тогда вы будете стопроцентно уверены в безупречности отчетности вашей компании в глазах как банкиров, так и ИФНС.

Отчетность для личных кредитов

Однако уже в ближайшее время ситуация изменится – уже в пилотном режиме внедряется механизм, по которому физлицо должно запросить 2-НДФЛ в инспекции, после чего справка в электронном виде и заверенная электронной подписью ИФНС поступит в банк. Поскольку в налоговую попадают данные из отчетности, которую сдает компания, из-за ошибок в отчетности могут возникнуть проблемы у физлица.

Отчетность для участия в тендерах

Для участия в тендерах компания должна предоставить комплект документов, в который в обязательном порядке входит бухгалтерская отчетность за несколько прошедших периодов. Также может потребоваться налоговая отчетность (требования к документам могут быть разные). Налоговая декларация и другие отчетные документы служат подтверждением того, что у компании-участника конкурса нет долгов перед бюджетом.

Дополнительные отчеты для компаний и ИП вводятся для решения каких-то проблем на государственном уровне. Так, например, недавно вдруг возникла необходимость предоставлять отчет в Федеральную государственную информационную систему ценообразования в строительстве (ФГИС ЦС). Зачем, спрашивается, она понадобилась? Все просто: государство решило собрать статистику цен стройматериалов, чтобы контролировать цены в госконтрактах на строительство.

Как бы там ни было, проще сдать все необходимые отчеты в статистику, чем гадать: надо-не надо? Цена вопроса слишком велика – штрафы за несданный отчет исчисляются десятками тысяч рублей для директора и сотнями тысяч рублей – для самого юрлица.

Читайте также: