Образец заполнения заявления о переходе из нпф в нпф

Обновлено: 01.06.2024

Ваши пенсионные накопления все еще где-то лежат и даже приносят инвестиционный доход. Вы можете ими распорядиться.

В 2002 году в России заработала новая система обязательного пенсионного страхования — ОПС. У будущих пенсионеров появились страховая и накопительная части пенсии. Вместе они образуют трудовую пенсию по старости.

Страховая часть — это обязательства государства платить вам определенную сумму. Они выражены в баллах. Чем больше баллов, тем больше государство будет вам платить, когда выйдете на пенсию.

Накопительная часть — это уже не виртуальные баллы, а деньги, которые копятся на счету, пока вы работаете. Эти деньги называются пенсионными накоплениями. Если вы родились в 1967 году или позже и официально работали с 2002 по 2013 год, работодатель делал отчисления, за счет которых и сформировалась накопительная пенсия. С 2014 года отчисления прекратились, но суммы, которые успели накопиться, не отобрали.

Пенсионные накопления лежат в Пенсионном фонде России и негосударственных пенсионных фондах, которые инвестируют данный капитал в акции, облигации и другие финансовые инструменты с целью извлечения дополнительной прибыли. От эффективности работы этих организаций зависит, на сколько вырастет сумма накоплений и какой будет пенсия. Чтобы повлиять на размер пенсии, вы можете самостоятельно выбрать, кто будет управлять вашими взносами. Для этого можно поменять один пенсионный фонд на другой.

Я пять лет работал агентом негосударственных пенсионных фондов и несколько раз переводил свои накопления из фонда в фонд. Расскажу, как это сделать в 2021 году.

Как победить выгорание

Как узнать, где лежат пенсионные накопления

Фонд, где лежат пенсионные накопления, называется страховщиком по ОПС.

В пункте 4 документа сказано, какой фонд является вашим страховщиком и с какого года. Там же увидите размер своих пенсионных накоплений.

Можно ли поменять ПФ

Какого бы страховщика вы ни выбрали, непосредственно вести инвестиционную деятельность будет одна или несколько управляющих компаний — УК. В ПФР и НПФ поступают деньги, а потом страховщики отправляют их в свои УК.

Страховщиками могут выступать:

- Пенсионный фонд России, он же ПФР — государственная структура.

- Один из негосударственных пенсионных фондов, НПФ. На начало 2021 года в РФ действуют 43 НПФ, но страховщиками по ОПС выступают только 29.

Тех граждан, кто пошел по такому сценарию, называют молчунами. Но можно не быть молчуном и самому распорядиться накопительной пенсией, выбрав себе управляющую компанию из предложенного списка, в том числе и ВЭБ. Это делается через заявление, о котором пойдет речь ниже.

Страховщиком в этом случае остается ПФР, но он направляет пенсионные накопления в выбранную УК. Выбрать можно только одну. В 2020 году перечень доступных УК насчитывал 15 компаний.

Если вы не хотите, чтобы страховщиком выступал ПФР, вы можете передать средства в распоряжение НПФ.

Негосударственный пенсионный фонд. Он, так же как и ПФР, отдает ваши деньги управляющим компаниям, но не одной, а сразу нескольким. Выбирать эти УК фонд будет сам.

Никто не знает, какой вариант в итоге принесет больше выгоды — через ПФР или НПФ. Но для себя я выбрал НПФ, потому что не хочу доверять будущую пенсию только одной управляющей компании. Надеюсь, что профессиональные инвесторы из НПФ лучше меня распределят деньги между разными УК и их инвестиционными портфелями.

Законодательная база

Сейчас СНИЛС в виде таких зеленых карточек уже не выдают. Теперь номер электронный, но можно распечатать выписку

В законе также прописаны требования к структуре инвестиционного портфеля НПФ: в каких долях можно приобретать разрешенные активы. Например, доля иностранных ценных бумаг не может превышать 20%. На своих сайтах НПФ обычно указывают, куда именно они вкладывают пенсионные накопления.

Что изменилось. Пенсионные накопления как часть будущей трудовой пенсии появились в 2002 году. С тех пор систему постоянно меняли.

Пенсионные накопления появились за счет обязательных страховых взносов. Страховые взносы считают от зарплаты до вычета НДФЛ. Платят их работодатели за свой счет.

В 2002 году взносы на накопительную часть пенсии делали за мужчин 1953 года и моложе, а также женщин 1957 года и моложе. С 2005 года работодатели стали отчислять на накопительную пенсию только за работников 1967 года рождения и моложе. Размер взносов тоже постоянно менялся.

Как менялись взносы на накопительную пенсию

| Годы | Мужчины 1953—1966 и женщины 1957—1966 годов рождения | Люди 1967 года рождения и моложе |

|---|---|---|

| 2002—2003 | 2% | 3% |

| 2004 | 2% | 4% |

| 2005—2007 | 0% | 4% |

| 2008—2013 | 0% | 6% |

| 2014—2023 | 0% | 0% |

Например, официальная зарплата Виктора — 100 000 Р . С нее он платит НДФЛ — 13%, но не сам, а посредством работодателя, потому что тот является налоговым агентом. На руки Виктор получает 87 000 Р . К пенсионным накоплениям эти 13 000 Р отношения не имеют.

Работодатель Виктора платит еще страховые взносы — 30% от 100 000 Р . Они не вычитаются из зарплаты. 30% — это основной тариф, но бывают льготные, когда процент ниже. Фирма Виктора ко льготникам не относится. Таким образом, работодатель должен заплатить в бюджет еще 30 000 Р .

Сумма уплаченных им страховых взносов распределяется по 3 компонентам: социальное, обязательное медицинское и обязательное пенсионное страхование. На ОПС идет 22% от зарплаты — 22 000 Р , которые делились на страховую и накопительную пенсии: 16% и 6% соответственно — 16 000 Р на страховую и 6000 Р на накопительную.

Таким образом, до 2014 года пенсионные накопления формировались за счет взносов работодателя 6% и дохода от их инвестирования. C 2014 года власти заморозили накопительную пенсию, а взносы от работодателей направили в страховую часть.

Теперь накопительная пенсия растет только за счет инвестиционного дохода, который извлекает управляющая компания. Мораторий временный, но его постоянно продлевают — для этого Госдума принимает изменения. В декабре 2020 года Президент подписал закон, который продлил заморозку до конца 2023 года.

Что такое НПФ и для чего он нужен

Как уже было отмечено, управляющие компании занимаются инвестированием пенсионных накоплений. Между ними и будущим пенсионером стоит страховщик — ПФР или НПФ.

Страховщик является прослойкой, которая выступает гарантом, формирует, а потом выплачивает накопительную пенсию. Формировать — значит принимать взносы, учитывать и передавать пенсионные накопления в управление УК.

Возникает вопрос, для чего нужны НПФ, раз есть ПФР, который может формировать накопительную пенсию. Объясняется это тем, что НПФ имеет несколько отличительных характеристик:

- Возможность для клиентов сохранить взносы на накопительную пенсию.

- Более высокая доходность.

- Более узкая специализация.

Выбрать НПФ — сохранить взносы на накопительный компонент. До конца 2015 года человек мог сам решить судьбу страховых взносов:

Чтобы сохранить взносы 6% на накопительную и 16% на страховую пенсию, нужно было распорядиться накопительной — выбрать УК или НПФ. До 2016 года это была важная причина, чтобы перейти в НПФ. Сейчас это уже неактуально.

Если в 2023 году власти не станут продлевать мораторий на накопительную пенсию, у клиентов НПФ, распорядившихся пенсией до 2016 года, она снова будет расти за счет работодателя, а у клиентов ПФР — нет.

Лучшие НПФ зарабатывают больше ПФР. Деньги молчунов инвестирует УК ВЭБ. Ее средняя доходность за 2011—2019 годы — 7,7% годовых. Семерка лучших НПФ показала за тот же период доходность от 7,9% до 9,7%. Разница кажется небольшой, но на длительном отрезке заметна, а пенсионные накопления всегда подразумевают длительный отрезок.

Вот сколько денег можно потерять таким образом. Допустим, размер накопительной пенсии — 300 000 Р , работать осталось 30 лет, а пенсионные отчисления в накопительную часть не возобновятся. Предположим, что доходность УК ВЭБ каждый год равна 8%, а доходность клиента НПФ — 9%. Полученные проценты реинвестируются.

Сколько денег пропадет, если оставить накопительную пенсию в ПФР

| Сумма спустя 30 лет, без учета дополнительных взносов | Ежемесячная прибавка к пенсии (сумма накоплений делится на период дожития, в 2021 году — на 22 года) | |

|---|---|---|

| УК ВЭБ, доходность 8% годовых | 2 590 000 Р | 10 000 Р |

| НПФ, доходность 9% годовых | 3 350 000 Р | 13 000 Р |

НПФ специализируются на накоплениях. Хотя сам Пенсионный фонд России деньги не инвестирует, но он выбирает управляющие компании, отвечает за них, копит резервы, и в этом смысле тоже является участником рынка. При этом приращение капитала — малая часть обязанностей ПФР. Пенсионный фонд работает также со страховой и социальной пенсиями, пенсиями по инвалидности и потере кормильца.

НПФ же изначально создавались для того, чтобы формировать и инвестировать пенсионные накопления, а потом выплачивать накопительные пенсии, причем не только государственные.

Государственная накопительная пенсия формируется в рамках системы обязательного пенсионного страхования. Взносы на ОПС делают работодатели, а фонд выступает страховщиком. Лицензию на обязательное пенсионное страхование выдает Центробанк.

Если будущий пенсионер хочет в старости получать больше, он может поучаствовать в программе НПО — негосударственного пенсионного обеспечения. Взносы на НПО он делает сам. НПФ, у которых нет лицензии на ОПС, формируют и платят только негосударственные пенсии. Изначально негосударственные пенсионные фонды для этого и создавались.

НПФ действуют в нашей стране с 1992 года и имеют больший опыт по работе с ценными бумагами для получения доходов, чем Пенсионный фонд России.

Зачем менять фонд

Фонды вкладывают накопления в финансовые инструменты, которые приносят доход. За счет этого будущая пенсия увеличивается. Один фонд сработает лучше, другой — хуже, что в итоге повлияет на размер пенсии.

Бывало, что Центробанк отзывал лицензии у негосударственных пенсионных фондов из-за нарушений закона и невыполнения ими своих обязательств.

Если вы считаете, что ваш НПФ менее надежный или доходный — можете его поменять.

Преимущества и недостатки перехода в другой ПФ

Доходность. Никто не знает заранее, как сработает негосударственный пенсионный фонд — они не гарантируют определенный процент прибыли от инвестиций. Какую доходность дал НПФ, становится известно только к апрелю следующего года. Например, за 2020 год фонды отчитаются к апрелю 2021.

Если какой-то фонд десять лет подряд давал 10%, это не значит, что на следующий год он не уйдет в минус. Поэтому после перехода в другой ПФ, который исторически показывал лучшие результаты, вы можете как выиграть в деньгах, так и проиграть.

Близость. Если вы перешли в фонд, чье отделение расположено в вашем городе, это может стать преимуществом. Например, вы захотите прийти туда, чтобы написать заявление или поскандалить.

Если же выбрать НПФ без представительства в вашем регионе, придется решать все вопросы удаленно или далеко ездить.

Пенсия из разных источников. Если вы доверили свои пенсионные накопления НПФ, он и будет платить вам накопительную пенсию. Страховую будете получать из ПФР. Обращаться за пенсиями придется в НПФ и ПФР.

Для удобства можете перед достижением пенсионного возраста вернуться в ПФР — туда вы обратитесь за обеими пенсиями и будете получать их из одного источника.

Потери из-за досрочного перехода. Если клиент меняет страховщика чаще одного раза в пять лет, ему не выплачивают инвестиционный доход — деньги, которые заработал прежний НПФ или ПФР.

Виды перехода в другой ПФ

Менять фонд разрешено не чаще одного раза в год. Деньги переводят не сразу, а самое раннее — на следующий год после подачи заявления. Различают переход в НПФ и досрочный переход в НПФ.

Доходность пенсионных накоплений фиксируют по завершении пятилетнего цикла. Цикл начинается с года, в котором деньги попали к новому страховщику или в котором появились первые пенсионные накопления. Поэтому к новому страховщику без потери доходности деньги переводят только в определенный год. Затем начинается новый цикл — чтобы в следующий раз перейти без потерь, нужно ждать еще пять лет.

Если человек хочет перейти без потерь, ему не нужно ждать 4 года, чтобы написать заявление и перейти на следующий год. Человек может сделать срочный переход — написать заявление в любой момент в течение пятилетки, которое автоматически будет исполнено по завершении цикла — на следующий год после фиксации инвестдохода. Такое заявление называется заявлением о переходе.

Лена выбрала новый НПФ, заключила с ним договор и написала заявление о переходе в 2020 году. Свой нынешний НПФ она выбрала в 2019 году, пять лет пройдет в 2023 году, поэтому ее пенсионные накопления переведут с января по март 2024 года. Доходность за прошлые годы она не потеряет.

Досрочный переход — на следующий год. Если человек не хочет ждать пять лет, он может написать заявление о досрочном переходе. По заявлению о досрочном переходе пенсию переводят на следующий год после заключения договора с новым фондом, до 1 апреля. Будущий пенсионер потеряет доходность за тот период, который пробыл в пенсионном фонде: от года до четырех лет.

Пятилетние циклы ввели в 2011 году. Те, кто поменял страховщика до 2011 года, приравнены к тем, кто перевелся в 2011 году. Если человек перешел досрочно, его отсчет циклов начинается с этого времени, и у разных людей они не совпадают.

Олег перешел в НПФ в 2011 году. С этого момента начался его пятилетний цикл: доходность ему начисляли, но не фиксировали. Если бы он перешел в другой фонд в 2012 году, потерял бы доходность за 2011 год. Если бы перешел в 2013 году — за 2011 и 2012. По итогам 2011—2015 годов доходность Олега зафиксировали. Поэтому в 2016 году его накопления могли бы перейти в новый НПФ без потерь. Сделал он это или нет, с 2016 года начался новый цикл — в следующий раз доходность Олега зафиксировали по итогам 2016—2020 годов. Поэтому в 2021 году он может опять поменять страховщика без потерь.

Незаконный перевод накопительной пенсии. Многих людей перевели в другой ПФ мошенники. Человек думает, что находится в одном фонде, и случайно узнает, что в другом. Мошенников не волнуют потери за досрочный переход, поэтому большинство пострадавших теряют доходность. Вернуть ее получается только через суд.

Так произошло и со мной. Я выбрал НПФ и перевел туда деньги, а потом без моего ведома их перевели в другой фонд. Мои подписи на договоре и заявлении подделали — и представили дело так, будто я сам перешел в новый НПФ.

В итоге мне удалось не только вернуть деньги, но и возместить моральный ущерб. Почитайте, что мы уже писали об этом:

Как переходить в другой ПФ, чтобы не потерять накопления

Потерять можно только инвестдоход, который еще не зафиксировали. Остальная сумма пенсионных накоплений остается за вами даже при досрочном переходе.

Чтобы не потерять доходность при переводе, не подавайте заявление о досрочном переходе.

В 2022 году перейти в НПФ без потерь могут:

- Те, кто сменил страховщика в 2012 году. Для этого надо было подать заявление о переходе в 2011 году. Первая возможность перехода без потерь у них была через пять лет — в 2017 году. Следующая будет в 2022 году, но заявление подается в предыдущий год.

- Те, кто сменил страховщика в 2017 году — значит, подал заявление в 2016.

Во всех остальных случаях что-то из доходности вы потеряете, если решите в 2021 году подать заявление о досрочном переходе.

от 24 декабря 2012 года N 620н

____________________________________________________________________

Утратил силу с 12 августа 2014 года на основании

приказа Минтруда России от 10 июня 2014 года N 370н

____________________________________________________________________

В соответствии с абзацем первым пункта 2 статьи 36.8 Федерального закона от 7 мая 1998 года N 75-ФЗ "О негосударственных пенсионных фондах" (Собрание законодательства Российской Федерации, 1998, N 19, ст.2071; 2003, N 2, ст.166; 2005, N 19, ст.1755; 2008, N 18, ст.1942; N 30, ст.3616; 2009, N 29, ст.3619; 2010, N 31, ст.4196; 2011, N 29, ст.4291), подпунктом 5.2.77 Положения о Министерстве труда и социальной защиты Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 19 июня 2012 года N 610 (Собрание законодательства Российской Федерации, 2012, N 26, ст.3528),

форму заявления застрахованного лица о переходе из негосударственного пенсионного фонда в Пенсионный фонд Российской Федерации согласно приложению N 1;

в Министерстве юстиции

6 марта 2013 года,

регистрационный N 27512

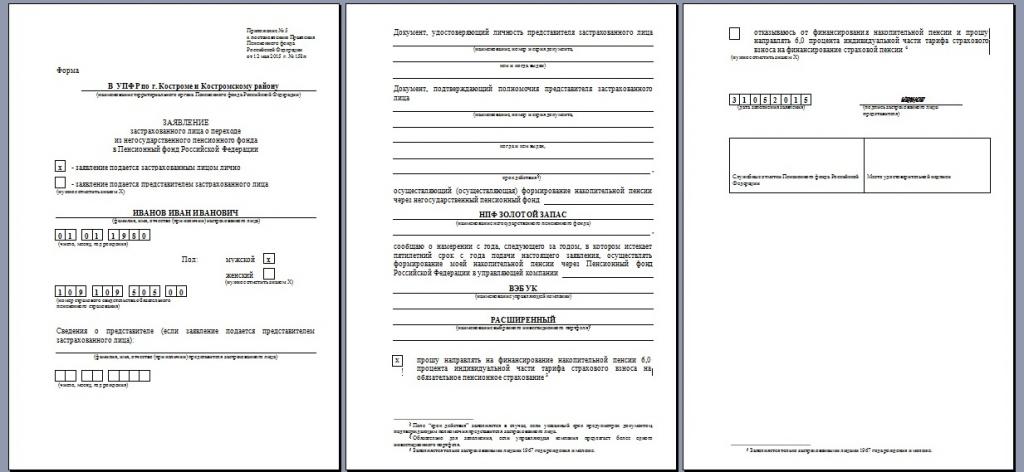

Приложение N 1

(наименование территориального органа Пенсионного фонда Российской Федерации)

Заявление застрахованного лица о переходе из негосударственного пенсионного фонда в Пенсионный фонд Российской Федерации

(фамилия, имя, отчество)

(число, месяц, год рождения)

(нужное отметить знаком Х)

(номер страхового свидетельства обязательного пенсионного страхования)

осуществляющий (осуществляющая) формирование накопительной части трудовой пенсии в негосударственном пенсионном фонде

(наименование негосударственного пенсионного фонда)

(ИНН управляющей компании)

(наименование управляющей компании)

(наименование инвестиционного портфеля*)

На финансирование накопительной части моей трудовой пенсии прошу направлять:

6,0 процента индивидуальной части тарифа страхового взноса**

2,0 процента индивидуальной части тарифа страхового взноса**

Нужное отметить знаком X

(дата заполнения заявления)

(подпись застрахованного лица)

Служебные отметки Пенсионного фонда

Место удостоверительной надписи

* Обязательно для заполнения, если управляющая компания предлагает более одного инвестиционного портфеля.

** Заполняется только застрахованными лицами 1967 года рождения и моложе, которые выбирают расширенный инвестиционный портфель государственной управляющей компании или инвестиционный портфель государственных ценных бумаг государственной управляющей компании.

Приложение N 2

1. Заявление застрахованного лица о переходе из негосударственного пенсионного фонда в Пенсионный фонд Российской Федерации (далее - заявление) составляется застрахованным лицом в одном экземпляре на бланке, форма которого предусмотрена приложением N 1.

Допускается составление заявления не на бланке, а в простой письменной форме с соблюдением установленной формы заявления.

2. Бланк заявления заполняется от руки (разборчиво) или с использованием технических средств (пишущей машины, компьютера). При заполнении бланка заявления, выполненного с использованием технических средств, поля "фамилия, имя, отчество", "подпись застрахованного лица" и "дата заполнения заявления" заполняются от руки.

3. Заявление не рекомендуется составлять, используя чернила (пасту) красного и зеленого цвета.

4. При составлении заявления:

в адресной части заявления указывается наименование территориального органа Пенсионного фонда Российской Федерации, в который застрахованным лицом подается (направляется) заявление;

в строках "фамилия, имя, отчество (при наличии)" указываются фамилия, имя, отчество застрахованного лица в именительном падеже, без сокращений, в соответствии с документом, удостоверяющим личность, и со страховым свидетельством обязательного пенсионного страхования*;

* В случае отсутствия страхового свидетельства обязательного пенсионного страхования сведения указываются в соответствии с документом, выданным территориальным органом Пенсионного фонда Российской Федерации, в котором указан номер страхового свидетельства обязательного пенсионного страхования.

в поле "число, месяц, год рождения" указываются число, месяц и год рождения застрахованного лица в соответствии с документом, удостоверяющим личность, и со страховым свидетельством обязательного пенсионного страхования*;

* В случае отсутствия страхового свидетельства обязательного пенсионного страхования сведения указываются в соответствии с документом, выданным территориальным органом Пенсионного фонда Российской Федерации, в котором указан номер страхового свидетельства обязательного пенсионного страхования.

в поле "Пол: мужской, женский" пол застрахованного лица отмечается в соответствии со страховым свидетельством обязательного пенсионного страхования* символом "X" в соответствующем квадрате;

* В случае отсутствия страхового свидетельства обязательного пенсионного страхования сведения указываются в соответствии с документом, выданным территориальным органом Пенсионного фонда Российской Федерации, в котором указан номер страхового свидетельства обязательного пенсионного страхования.

в поле "номер страхового свидетельства обязательного пенсионного страхования" указывается номер страхового свидетельства в соответствии с имеющимся у застрахованного лица страховым свидетельством обязательного пенсионного страхования*;

* В случае отсутствия страхового свидетельства обязательного пенсионного страхования сведения указываются в соответствии с документом, выданным территориальным органом Пенсионного фонда Российской Федерации, в котором указан номер страхового свидетельства обязательного пенсионного страхования.

в строке "наименование негосударственного пенсионного фонда" указывается полное или краткое наименование негосударственного пенсионного фонда в соответствии с его учредительными документами в именительном падеже;

в поле "ИНН управляющей компании" указывается идентификационный номер налогоплательщика управляющей компании, выбранной застрахованным лицом;

в строке "наименование управляющей компании" указывается наименование управляющей компании, выбранной застрахованным лицом, в именительном падеже;

в строке "наименование инвестиционного портфеля" указывается наименование инвестиционного портфеля управляющей компании в именительном падеже. Данная строка заполняется только в случае, если управляющая компания предлагает более одного инвестиционного портфеля;

поля "6,0 процента индивидуальной части тарифа страхового взноса" или "2,0 процента индивидуальной части тарифа страхового взноса" заполняются только застрахованными лицами 1967 года рождения и моложе, которые выбирают расширенный инвестиционный портфель государственной управляющей компании или инвестиционный портфель государственных ценных бумаг государственной управляющей компании, путем проставления символа "X" в одном из соответствующих квадратов;

в строке "подпись застрахованного лица" от руки проставляется личная подпись застрахованного лица, которой заверяется правильность указанных в заявлении сведений. Застрахованное лицо проставляет личную подпись в присутствии работника территориального органа Пенсионного фонда Российской Федерации или уполномоченного лица органа (организации), с которым Пенсионным фондом Российской Федерации заключено соглашение о взаимном удостоверении подписей;

в поле "дата заполнения заявления" от руки указывается дата заполнения заявления;

поля "Служебные отметки Пенсионного фонда Российской Федерации", "Место удостоверительной надписи" застрахованным лицом не заполняются.

Многие люди перевели накопительную часть своей пенсии в НПФ, поскольку данные фонды при открытии обещают своим клиентам высокую доходность и надежность сотрудничества.

Но фактически оказывается, что фирмы регулярно проходят процедуру реорганизации и не могут грамотно инвестировать средства, что ведет к низкому росту накоплений. Поэтому иногда необходимо перейти из НПФ в ПФР.

Допускается ли переход в ПФ

Граждане могут самостоятельно принимать решение о том, какая организация будет заниматься управлением пенсионных накоплений. Эти учреждения могут быть как государственными, так и коммерческими. При переводе денег частным компаниям требуется согласование с работниками ПФ. Отказаться от услуг коммерческой фирмы можно в любое время, причем даже при формировании начислений.

Как только средства возвращаются на счет ПФ, то они не пропадают, а направляются на формирование страховой пенсии. Они по-прежнему используются для выгодного инвестирования. Как только гражданин выходит на пенсию, то он получает выплату в полном размере.

Процесс перехода из негосударственного в государственный

Любой гражданин может изменить управляющую организацию раз в год. Но если процесс выполняется чаще 1 раза в 5 лет, то это приводит к потере накопленного инвестиционного дохода.

Для выхода из НПФ и возврата в ПФ выполняются следующие действия:

- принимается решения о возврате в государственное учреждение;

- подготавливается нужный пакет документов;

- заполняется заявление;

- документация разными способами направляется работникам НПФ и ПФ.

Процедура не занимает много времени, а также не приходится уплачивать пошлину.

Какие нужны документы

Точное количество бумаг зависит от выбранного способа подачи документов:

- если гражданин лично посещает отделение МФЦ или ПФ, то с собой нужно иметь паспорт и СНИЛС;

- если выполняются нужные действия через портал Госуслуг, то потребуется оформленная ЭЦП, а остальные сведения уже зафиксированы в личном кабинете;

- при отправке заявления почтой нужно приложить к нему копию паспорта и СНИЛСа, причем эти документы заблаговременно заверяются у нотариуса.

Если процедурой занимается представитель, то у него должна иметься доверенность, заверенная нотариально.

Формирование и подача заявления

Для перехода в ПФ составляется и передается заявление до 31 декабря текущего года. Операция по переводу выполняется с начала следующего года. Допускается формировать данный документ не только письменно, но и в электронном виде, для чего требуется наличие идентифицированной учетной записи на портале Госуслуг, а также ЭЦП.

При составлении заявления указывается, будет ли перевод досрочным или обычным, так как в первом случае средства передаются на счет ПФ с начала следующего года, а во второй ситуации деньги перечисляются только после окончания срока в 5 лет для сохранения инвестиционного дохода.

Заявление обязательно содержит следующие данные:

- персональная информация о заявителе, представленная его ФИО, адресом прописки и проживания, а также номером телефона;

- наименование организации, куда будет переведена накопительная часть пенсии, для чего указывается территориальное отделение ПФ;

- основная часть содержит цель составления заявления, которая заключается в переводе накоплений;

- в конце ставится подпись гражданина, а также указывается дата составления обращения.

Сразу после подачи заявления рассматривается пенсионное дело. Если гражданин обращается напрямую к работникам ПФ или МФЦ, то актуально делать сразу два заявления, поскольку одно передается в ведомство, а на втором ставится отметка о принятии, что позволит в будущем избежать споров.

Через портал Госуслуг

Для перевода накоплений из НПФ на счет ПФ можно подать электронное заявление. Для этого используется портал Госуслуг, но такая услуга возможна при соблюдении следующих требований:

- наличие подтвержденной учетной записи;

- оформление ЭЦП.

Процесс подачи заявления делится на этапы:

Заявка, поданная через портал Госуслуг, рассматривается всего один день.

Посещение отделения ПФ или МФЦ

Другой способ подачи заявления заключается в посещении государственного учреждения. Для этого можно выбрать не только отделение ПФ, но и МФЦ. Данные центры располагаются во многих городах России. Процесс подачи обращения делится на этапы:

- заполняется унифицированная форма заявления, для чего указываются нужные реквизиты, поэтому вносятся личные данные и наименование НПФ, где на текущий момент хранятся накопления;

- документация передается работникам выбранного учреждения;

- далее нужно только дождаться окончания процедуры.

При выборе МФЦ рекомендуется заблаговременно записаться на прием, а также можно прийти в любое время, взять талончик и дождаться своей очереди.

Отправка по почте

Все вложенные документы обязательно описываются, поскольку только при соблюдении данных условий гражданину будут направляться извещения о стадии рассмотрения его обращения.

Когда выполняется перевод

После передачи заявления и другой документации нужно дождаться принятия решения со стороны представителей ПФ. Процесс перевода выполняется до 31 марта следующего года. Граждане информируются о принятом решении в течение одного месяца. Не всегда по таким заявлениям принимается положительное решение, так как существуют некоторые уважительные причины, по которым представители ПФ отказывают в переводе.

При одобрении заявки пенсионные накопления гражданина переводятся на счет ПФ.

НПФ обязаны перевести средства при следующих условиях:

- при наличии судебного решения, на основании которого фонд признан банкротом;

- человек отказывается от пенсионных накоплений, для чего передает соответствующее обращение работникам ПФ;

- признается недействительным договор, составленный между гражданином и НПФ;

- владелец сбережений умирает.

Если инициатором расторжения контракта выступает руководство фонда, то застрахованное лицо уведомляется о данном решении письменно. Дополнительно выдается гражданину выписка с лицевого счета, содержащая сведения о накопленных средствах и их переводе на счет ПФ.

Причины отказа

Гражданин может столкнуться с отрицательным решением по заявлению по следующим причинам:

- расторгнуто соглашение между НПФ и ПФ;

- организация, в которой содержатся средства, временно приостановила прием накоплений граждан;

- во время составления заявления не указан получатель денег;

- выявляются ошибки в обращении.

Если человек уверен, что отказ неправомерен, то он может написать жалобу представителям вышестоящих инстанций или вовсе подать исковое заявление в суд. К иску или жалобе прикладывается ответ от ПФ.

Если принимается положительное решение, то это приводит к автоматическому расторжению договора с НПФ. Вопрос относительно перевода средств решается до 31 марта следующего года.

Полезное видео

Что еще нужно знать о переходе из НПФ в ПФР? Информация в видео:

Заключение

Любой гражданин самостоятельно определяет, в какой организации хранятся его пенсионные накопления. Поэтому разрешено в любое время подавать заявление о переводе средств на счет ПФ.

Для этого нужно правильно составить заявление, к которому прикладывается личная документация застрахованного лица. Процесс можно выполняться не только при личном посещении государственных учреждений, но и через портал Госуслуг или почтовое отправление.

Желая увеличить размер своей будущей пенсии, многие клиенты обращаются в негосударственные пенсионные фонды. Но не всегда условия компаний их устраивают. Чтобы не потерять свои накопления, доверившись ненадежному страховщику НПФ, нужно осуществить переход из НПФ в ПФР.

Как можно вернуть свои средства в Пенсионный фонд России?

Не стоит волноваться по поводу того, получится ли вернуть свои накопления обратно в государственную пенсионную организацию. Деньги, которые были перечислены в размере 6 % накопительной части, не пропадут при возвращении из негосударственного фонда. При этом возврат можно осуществить уже на следующий год после заключения договора.

Вернуть средства, осуществив переход из НПФ в ПФР, гражданин может в любом из отделений Пенсионного фонда, предварительно обратившись туда с паспортом, СНИЛС и договором обязательного пенсионного страхования (ОПС).

Как быстро деньги возвращаются на счет Пенсионного фонда России?

Заключение договора ОПС происходит в течение года после написания заявления в офисе компании. Порядок перехода из НПФ в ПФР также занимает не менее 1 года. Столь длительный период связан с тем, что после создания заявления, средства клиента переходят сначала от работодателя на счет ПФР, а затем на его индивидуальный счет в негосударственном фонде. Это занимает время, как и обработка данных в Пенсионном фонде и негосударственной компании.

Неважно, когда был заключен договор страхования накопительной части пенсии. Клиенту придет уведомление о смене страховщика только после первого квартала расчетного периода, следующего за датой оформления договора.

Это означает, что окончательный переход из НПФ в ПФР будет достигнут только весной следующего года, даже если заявление было подписано в конце декабря. Изменить сроки договора невозможно.

Срочный переход из НПФ в ПФР: возможно ли это?

Многие клиенты НПФ интересуются, можно ли быстро вернуть накопления в ПФР? Такого понятия, как срочный переход из НПФ в ПФР, в пенсионном обеспечении не существует.

Единственным вариантом, позволяющим клиенту быстро забрать свои средства из негосударственной компании и перевести ее на счет ПФР, является аннулирование договора вследствие ошибки системы или отказа клиента в течение нескольких дней с момента его заключения.

Если данные еще не передавались в ПФР, то пенсионные накопления так и останутся на счете гражданина. Это так называемый досрочный переход из НПФ в ПФР. В том случае, если деньги уже перешли на счет негосударственной компании, принудительно перевести их в адрес ПФР клиенту невозможно. Придется ждать, пока заявление на возврат средств будет рассмотрено и принято решение о переходе накоплений на индивидуальный пенсионный счет клиента в государственном фонде.

Потери клиента при возвращении в государственную компанию

Вернуть свои накопления обратно в Пенсионный фонд несложно. Но при этом вкладчик рискует потерять часть средств. Это касается не его взносов, которые начислены из заработной платы работодателем, а процентов фонда.

Размер инвестирования зависит от доходности компании. Если за время расчетного периода деятельность фонда была успешной, на сайте НПФ в личном кабинете клиент мог посмотреть, сколько процентов ему начислено финансовой организацией.

При нулевой или убыточной деятельности графа "Инвестирование" будет пустой. Такие фонды часто теряют лицензию Центробанка и прекращают свою деятельность. А для клиентов это означает потери при переходе из НПФ в ПФР.

Чтобы получить максимальный доход и вернуться к государственной организации без ущерба, рекомендуется осуществлять переход не чаще, чем раз в 5 лет. Именно в течение 5 лет все инвестиционные отчисления клиента сохраняются, поэтому он может вернуться в ПФР или перейти в другую компанию, перечислив все накопления с учетом капитализации.

Порядок перевода пенсии из НПФ в Пенсионный фонд

Чтобы вновь стать клиентом ПФР, нужно сделать следующее:

- прийти в офис ПФР с паспортом и СНИЛС. Если есть договор обязательного пенсионного страхования, рекомендуется взять его с собой;

- написать заявление о переходе в государственную компанию;

- дождаться решения и уведомления о возврате средств обратно на счет ПФР;

- прийти в отделение спустя год, чтобы проверить результат или получить извещение с помощью портала "Госуслуги".

Незаконные переходы в НПФ: что это, действия вкладчиков

В Пенсионном фонде нет проблем с возвратом средств граждан на счет компании. Наоборот, ПФР крайне заинтересован в том, чтобы граждане вновь перечисляли средства на страховую часть, с которой выплачиваются взносы действующим пенсионерам и льготникам.

Но встречаются случаи незаконного перехода в НПФ: как ПФР допускает это? Клиенты, которым пришло уведомление о том, что их накопительная часть пенсии находится на счете негосударственного пенсионного фонда без их ведома, очень удивляются этому. Но средства клиентов не могут перейти на счет фонда без ведома вкладчиков.

К сожалению, переход клиентов в негосударственные пенсионные организации по принуждению все еще встречается у некоторых работодателей. Они заставляют работников писать заявления в НПФ о якобы добровольном переводе средств либо незаметно подсовывают бумаги на подпись в момент зачисления на работу.

Еще одним вариантом принуждения является незаконная проверка данных СНИЛС. Под видом сотрудников ПФР работники НПФ ходят по квартирам и предлагают проверить СНИЛС или поучаствовать в "опросе". Под любым предлогом получив паспорт клиента и номер СНИЛС, они делают фото, которые потом используют для заключения договора обязательного пенсионного страхования.

Доверчивые клиенты не всегда вспоминают об этих случаях, когда получают уведомление от негосударственной компании. Чтобы скорее вернуть средства обратно, они должны сделать переход из НПФ в ПФР.

Заявление на перевод средств: особенности

Для возврата в Пенсионный фонд РФ гражданин должен написать заявление о переходе в фонд. Быстрее всего это сделать при личном визите в отделение фонда.

Переход из НПФ в ПФР через "Госуслуги" или другой официальный источник пока временно недоступен, но с помощью учетной записи сайта гражданин может оформить талон на обслуживание.

В заявлении на возврат средств обязательно указывается наименование организации-получателя. В данном случае это будет территориальный орган по месту регистрации клиента.

Далее следует указать цель обращения - возврат накопительной части пенсии на счет Пенсионного фонда. Это одновременно является и расторжением договора ОПС с негосударственной компанией.

Клиент также должен поставить свою подпись и дату написания заявления. При заполнении данных в офисе ПФР, заявление о переходе из НПФ в ПФР будет предложено сотрудником государственной организации. Клиенту достаточно будет только внести свои данные.

Сколько обрабатывается заявление?

После того, как гражданин решил вернуть свои накопления и написал заявление в Пенсионный фонд РФ, оно отправляется на проверку. Срок рассмотрения занимает до 30 дней.

Отзывы клиентов о переводе накопительной части пенсии в Пенсионный фонд

Граждане, которые решили вернуть свои накопления в государственную компанию, не всегда хорошо отзываются о работе ПФР. Одной из причин негативных высказываний является то, что средства приходят с задержкой.

Данные о том, что они должны вернуться на лицевой счет, приходят не после 1 квартала отчетного периода, а спустя 1,5-2 года с момента написания заявления.

Другие клиенты недовольны тем, что их заявление долго проверялось. По истечении 30 дней им не пришло ответа по поводу того, будут ли зачислены средства обратно на счет Пенсионного фонда. При этом они видели свои накопления в личном кабинете на сайте НПФ. Сотрудники ПФР не всегда компетентны в вопросе возврата средств и потери процентов. В сети много отзывов, в которых клиенты жалуются, что им не сказали об убытках при возврате денег ранее, чем спустя 5 лет после заключения договора. В итоге они потеряли все свои накопления, хотя до конца срока оставалось чуть менее года.

Что делать, если пришел отказ?

Иногда при рассмотрении заявления клиенты получают отказ в переводе средств в государственную компанию. Это встречается очень редко и чаще всего связано с техническим сбоем на сайте ПФР. Но если причина связана не с проблемами техники, то рекомендуется повторно написать заявление о переводе средств из НПФ в ПФР.

Сотрудники фонда не откажут в повторной отправке заявки. Рекомендуется также взять с собой все необходимые документы, даже если копии справок остались у работника государственного учреждения.

Иногда проблемы связаны со сменой данных клиента. Если поменялось имя или фамилия в процессе перевода средств, то сведения, поступающие из НПФ, могут расцениваться системой как ошибочные. По этой причине клиенту может прийти отказ в возврате накопительной части пенсии.

При возникновении такой проблемы следует обратиться в сотруднику фонда и предоставить актуальные данные для замены информации. Не исключено, что придется вновь составить заявление на возврат средств из НПФ. При этом вкладчику следует иметь при себе и старые, и новые данные для корректной идентификации и исправления договора.

Кто может обратиться за возвратом средств?

Допускается осуществлять переход за доверенных лиц при наличии соответствующего документа, например, нотариальной доверенности. Но нельзя написать заявление от третьего лица. К примеру, супруги не имеют возможности представлять интересы друг друга в этом отношении. Близкие родственники без доверенности также не имеют права расписываться за других граждан.

Читайте также: