Входит ли районный коэффициент в прожиточный минимум

Обновлено: 04.07.2024

С 2022 года минимальный размер оплаты труда станет больше чем на 8% по сравнению с 2021 годом. Его величина составит 13 890 руб. и окажется выше, чем изначально указывалось в законопроекте.

В последние два года были серьезные ограничения, связанные с распространением COVID-19. В указанный период произошло снижение предпринимательской активности и повышение уровня безработицы. Кроме того, показатели инфляции в 2021 году были выше, чем изначально прогнозировалось при формировании бюджета.

МРОТ в 2022 году

Чиновники приняли решение о том, что повышение прожиточного минимума и МРОТ будет произведено в размере 8,6%. Соответственно, с 2022 года МРОТ по Закону от 06.12.2021 г. № 406-ФЗ будет — 13 890 руб.

В 2021 году он был — 12 792 руб.

Механизм исчисления МРОТ

С 1 января 2021 года прожиточный минимум и МРОТ исчисляются по обновленным правилам. В соответствии с ними МРОТ находится в прямой зависимости от медианной зарплаты и медианного дохода за предшествующий год. Он составляет 42% от медианной зарплаты, которая определяется на основании информации Росстата.

Величина МРОТ не может быть ниже размера прожиточного минимума трудоспособных граждан в целом на рассчитываемый год.

Что представляет собой медианный доход

Медианный доход — это размер дохода в денежной форме, относительно которого половина граждан РФ имеет показатель среднедушевого дохода ниже указанного значения, а другая половина — выше указанного значения.

Медианный среднедушевой доход исчисляется на основании полученных статистических сведений.

Что представляет собой медианная зарплата

На основании данного показателя все работающие граждане делятся на две группы. Первая имеет заработок выше этого показателя, а вторая — ниже.

По мнению Минтруда рост МРОТ является фактором для роста медианных доходов в следующих периодах. Соответственно, если МРОТ растет темпами, опережающими прожиточный минимум, то это приводит к росту прожиточного минимума на рассчитываемый год.

Ответственность за зарплату меньше МРОТ

От МРОТ в прямой зависимости находится зарплата, поскольку работодатель не вправе платить сотрудникам, выработавшим полную месячную норму, зарплату меньше МРОТ. Об этом указано в ст. 133 ТК.

Зарплата сотрудника за месяц, полностью выработавшего норму рабочего времени за этот период и выполнившего свои должностные обязанности, не может быть меньше МРОТ.

Также Роструд указывает, что зарплата не может быть ниже МРОТ, если работник оформлен на неполную занятость или в качестве совместителя.

Однако нужно учесть, что оклад все же может быть ниже МРОТ. Зарплата — это не только сам оклад, но также компенсационные и стимулирующие выплаты и надбавки (ст. 129 ТК). Соответственно, с учетом всех этих выплат к окладу и поощрений сотрудник должен получить сумму, которая будет больше или равна МРОТ. Если у сотрудника зарплата начислена все же ниже МРОТ, работодатель должен доплатить до МРОТ.

Работодатель сильно рискует, когда начисляет сотрудникам зарплату меньше МРОТ. Инспекция по труду может выписать ему штраф. По ч. 6 ст. 5.27 КоАП данное правонарушение влечет за собой предупреждение или штраф в размере:

- 10-20 тыс. руб. для должностных лиц;

- 1-5 тыс. руб. для ИП;

- 30-50 тыс. руб. для юрлиц.

При повторном правонарушении штрафные санкции ужесточаются:

- 20-30 тыс. или дисквалификация на 1-3 года для должностных лиц;

- 10-30 тыс. руб. для ИП;

- 50-100 тыс. руб. для юрлиц.

Зарплата меньше МРОТ у совместителя при неполном рабочем дне

При совместительстве зарплата не может быть меньше МРОТ, рассчитанного пропорционально отработанному времени — в зависимости от выработки или на других условиях, установленных в трудовом договоре (ст. 285 ТК).

Соответственно, зарплата совместителя не должна быть меньше МРОТ, рассчитанного пропорционально отработанному времени.

МРОТ в регионах

По ст. 133.1 ТК кроме федерального МРОТ, действующего на всей территории России, также есть еще и региональный МРОТ, устанавливаемый органами власти конкретных субъектов РФ. Он рассчитывается с учетом социальных и экономических условий, а также размера прожиточного минимума трудоспособных граждан в конкретном регионе.

Согласно действующему законодательству, размер регионального МРОТ не может быть меньше федерального МРОТ. Однако органы власти субъекта РФ вправе приравнять региональный МРОТ к федеральному или повысить его.

МРОТ при расчете зарплаты сотрудникам филиала ООО

Возможна ситуация, когда компания находится в одном регионе, а ее филиал — в другом. Какой МРОТ использовать при расчете зарплаты сотрудникам, работающим в филиале?

В такой ситуации зарплату нужно рассчитывать с учетом регионального МРОТ, который установлен по месту нахождения филиала в субъекте РФ.

МРОТ в субъектах РФ определяется на основании регионального соглашения. Согласно ч. 2 ст. 133.1 ТК величина регионального МРОТ может устанавливаться для сотрудников, которые работают на территории соответствующего субъекта РФ. И при этом исключение — работники организаций, которые финансируются из средств федерального бюджета.

Зарплата с учетом МРОТ по иностранным сотрудникам

На иностранных сотрудников, как и на россиян, распространяются нормы трудового законодательства в части начисления зарплаты не ниже МРОТ (ст. 11 ТК).

Кроме того, в Постановлении Правительства от 24.03.2003 г. № 167 указано, что принимающий работодатель обязан обеспечить иностранного сотрудника зарплатой не ниже МРОТ.

Как МРОТ связан с северными надбавками и районными коэффициентами

При установлении оплаты труда нужно учесть, что в федеральный МРОТ не входят северные надбавки и районные коэффициенты. Их нужно начислять сверх МРОТ.

К примеру, в ч. 2 ст. 146 ТК указано, что работа сотрудников, которые заняты в регионах с особыми климатическими условиями, должна оплачиваться в повышенном размере.

В ст. 315 ТК указано, что оплата труда на Крайнем Севере и приравненных к нему регионах осуществляется с учетом районных коэффициентов и процентных надбавок к зарплате.

Северная надбавка в районах Крайнего Севера 2021-2022 годов установлена в нормативных актах, принятых еще в СССР. Изучим имеющие столь почтенный возраст, но актуальные до сих пор нормы трудового права подробнее.

Сущность надбавки за работу на Севере

Граждане, осуществляющие трудовую деятельность на территориях Крайнего Севера РФ (КС) и приравненных к ним, в установленных законом случаях получают зарплату:

- увеличенную на некоторый процент в виде надбавки;

- умноженную на районный коэффициент (ст. 315 ТК РФ).

Надбавка и коэффициент применяются при расчете зарплаты исходя из того, что человек работает на Севере фактически: месторасположение его работодателя (головного офиса компании) значения не имеет.

Территории России, относящиеся к Крайнему Северу и приравненные к нему, определены главным образом постановлением Совмина СССР от 03.01.1983 № 12. Полный список вы найдете здесь.

ВНИМАНИЕ! С 2022 года список северных районов будет изменен. Подробности см. в этой публикации.

- длительности стажа работы на Севере;

- длительности проживания человека на Севере;

- возраста работника;

- места выполнения работы — собственно на КС или же в регионах, приравненных к нему. Также имеет значение то, в каких конкретно северных субъектах РФ осуществляется трудовая деятельность.

Изучим, какой может быть величина рассматриваемой надбавки.

Какого размера может быть надбавка за работу в районах Крайнего Севера

- 10% к зарплате на 7-й месяц работы в регионе;

- 20% на 13-й месяц трудовой деятельности;

- 30, 40, 50 и так далее до 100% (это предельная величина надбавки, в основном выплачивается на Чукотке, в Корякском АО и на других полуостровных и островных территориях Дальнего Востока России с самыми суровыми климатическими условиями) через каждые последующие полгода трудовой деятельности.

- 10% на 7-й месяц работы;

- 20% на 13-й месяц работы;

- 30, 40, 50 и 60% через каждые последующие 6 месяцев;

- по приобретении права на надбавку в 60% еще через год работы показатель составит 70%, через два — достигнет предельной величины, 80%.

- 10% на 13-й месяц работы;

- 20% на 25-й месяц работы;

- 30, 40, 50% (предельная величина) через каждый последующий год трудовой деятельности.

Если возраст работника до 30 лет, то при условии, что он прожил на Крайнем Севере как минимум год, надбавка к его зарплате составит:

- 20% на 7-й месяц работы;

- 40% на 13-й месяц;

- 60% на 25-й месяц;

- 80 или 100% (предельная величина соответственно для регионов, не относящихся к Дальнему Востоку, и тех, что располагаются там) через каждый последующий год.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы применяете районные надбавки. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Расчет северной надбавки: нюансы

Северная надбавка начисляется на всю сумму фактического заработка гражданина (который может состоять, к примеру, из оклада и премий), исключая суммы, на которые увеличивается заработок по факту применения районного коэффициента.

Надбавки не начисляются:

- на отпускные и иные выплаты, размер которых определяется на основе среднего заработка, поскольку он формируется уже с учетом надбавок (п. 2 положения, утв. постановлением Правительства РФ от 24.12.2007 № 922);

- единовременную выплату по выслуге лет;

- вознаграждения по итогам трудовой деятельности за год;

- материальную помощь, выплаченную работодателем (письмо Минтруда России от 22.07.1999 № 716-7);

- разовые поощрительные выплаты, которые не носят системного характера.

Если работник получает премии, предусмотренные трудовым контрактом, и они выплачиваются по итогам трудовой деятельности за определенный период, например квартал или год, то суммы данных премий в целях начисления надбавок распределяются по месяцам, которые входят в отчетный период, при пропорциональном соотнесении надбавок с отработанным временем сотрудника в каждом из соответствующих месяцев.

Северная надбавка должна начисляться на компенсацию за простои, возникшие по причинам, не зависящим от работодателя либо сотрудника (апелляционное определение Красноярского краевого суда от 06.08.2014 по делу № 33-7508/2014, п. 1 приложения к постановлению Минтруда РФ от 11.09.1995 № 49).

Работникам, трудящимся дистанционно и проживающим в северных местностях, соответствующая надбавка положена независимо от географического расположения работодателя. Аналогичная норма действует и в отношении надомников (письмо Минфина от 13.11.2010 № 03-03-06/1/716). Но если работники северных компаний фактически трудятся в месте, где надбавка не установлена, начислять им северную надбавку не нужно. Например, если фирма находится в Якутии, а сотрудник трудится из дома в Сочи, надбавку он не получит.

Северные надбавки и МРОТ

Ст. 133 ТК РФ определяет, что зарплата работника за месяц (1ставка) не должна быть ниже МРОТ либо регионального прожиточного минимума, если такое условие установлено в субъекте РФ. Возникает вопрос: как посчитать зарплату работника, прежде чем сравнивать ее с минимальной оплатой труда? Если речь идет о районах Крайнего Севера и приравненных к ним, включать ли надбавки в сумму зарплаты или сравнивать с минималкой только оклад.

Размеры МРОТ в РФ вы найдете в этой статье.

Пересчет северных надбавок при переездах между регионами

Если работник, заработавший надбавку в регионе, приравненном к Крайнему Северу, переезжает на КС, то:

- через 6 месяцев — на Крайнем Севере;

- через год — в регионе, приравненном к КС.

Если человек на момент переезда на Крайний Север или в регион, приравненный к нему, заработал надбавку в размере 30%, то время его работы после исчисления 1-й или 2-й надбавки определяется исходя из соотношения 1 года работы на юге Дальнего Востока, Бурятии, Хакасии, Иркутской и Читинской областей, а также Красноярского края к 3 месяцам работы на КС и 6 месяцам — в регионах, приравненных к нему.

Если человек заработал надбавку на КС или в регионе, приравненном к нему, переехал на юг указанных выше регионов, проработал там и после вернулся на Крайний Север или в приравненный к нему регион, за ним сохраняется изначально заработанная надбавка.

Как рассчитывается "северный" стаж, дающий право на процентную надбавку, пошагово рассказали эксперты КонсультантПлюс. Оформите пробный демо-доступ к системе и бесплатно переходите в Путеводитель по кадровым вопросам.

Граждане, работающие на Севере и набравшие в соответствующих регионах достаточный стаж, получают существенные надбавки к зарплате — в некоторых субъектах РФ до 100% от ее величины. На размер надбавок влияет также возраст сотрудника — определенные преференции в их исчислении имеют молодые люди в возрасте до 30 лет. Начисляются надбавки на всю зарплату (оклад, премии) так же, как и районные коэффициенты (при этом обе компенсации начисляются независимо друг от друга).

Распространенные вопросы

Как определяется стаж для расчета северных надбавок?

Стаж, необходимый для определения величины надбавки, исчисляется в календарных днях. В стаж включается все время труда в местностях с особыми условиями климата, в том числе периоды, когда работник не трудился, но место работы за ним сохранялось (отпуска, больничные и т. п.). Также в соответствии с инструкциями № 2 (п. 30) и № 3 (п. 23), утв. приказом Минтруда РФ от 22.11.1990, в стаж для получения надбавки включается:

- время повышения квалификации, профессиональной переподготовки (до 6 месяцев) даже в том случае, если это происходит за пределами зоны с особым климатом;

- периоды нахождения на военных сборах, в том числе вне районов, за работу в которых положена надбавка;

- время вынужденного прогула, если увольнение признано незаконным и работник впоследствии был восстановлен.

Если человек едет на вахту на Север, то в стаж включается время, проведенное им в пути туда и обратно (ч. 6 ст. 302 ТК РФ).

Не включаются в стаж работы при расчете северных надбавок:

- деятельность в качестве ИП и работы по договорам гражданско-правового характера;

- отбывание на территориях с особым климатом исправительных работ и иных видов наказаний, предполагающих привлечение к труду (п. 32 инструкции № 2, п. 27 инструкции № 3).

Если стаж работы по законным причинам прерывается, составляющие перерыв календарные дни добавляются в стаж (п. 1 постановления Совета министров — Правительства РФ от 7.10.1993 № 1012).

Трудовой стаж, который дает право на получение процентных надбавок к месячной заработной плате лицам, работающим в районах Крайнего Севера, суммируется независимо от сроков перерыва в работе и мотивов прекращения трудовых отношений.

При переходе работника на работу в другой район или местность (из числа указанных), имеющего необходимый для получения этой надбавки стаж работы, перерасчет процентной надбавки к заработной плате производится пропорционально времени, проработанному в соответствующих районах Крайнего Севера, приравненных к ним местностях и в остальных районах Севера, в порядке, установленном по новому месту работы.

Какие периоды работы включаются в стаж и дают право на получение процентных надбавок?

Помимо времени, когда работник выполняет работу по трудовому договору, в указанный стаж включаются и иные периоды:

- время повышения квалификации или переподготовки кадров с отрывом от производства (но не более 6 месяцев). Такое обучение может происходить за пределами района, за работу в котором начисляется процентная надбавка;

- периоды работы или оплачиваемой производственной практики студентов вузов и учащихся средних специальных и других учебных заведений на предприятиях, находящихся в районах Севера;

- время пребывания на военных сборах, в том числе вне районов, за работу в которых начисляется процентная надбавка;

- дни вынужденного прогула при незаконном увольнении, при условии, что работник восстановлен на работе;

- периоды прохождения альтернативной гражданской службы в районах и местностях, где установлены процентные надбавки.

Внимание! Если работник осужден к исправительным работам (ст. 50 УК РФ), то время такой работы не засчитывается в стаж работы для получения процентной надбавки.

Как начисляются процентные надбавки?

В заработную плату, на которую начисляется процентная надбавка, включаются все выплаты в пользу работающих лиц, носящие характер заработной платы, в том числе вознаграждения за выслугу лет, ежемесячные премии к окладу.

- районного коэффициента;

- среднего заработка (в этом случае суммы надбавки уже учтены при исчислении среднего заработка);

- полевого довольствия;

- материальной помощи (Письмо Минтруда России от 22.07.1999 № 716-7 "О начислении районных коэффициентов и процентных надбавок на материальную помощь");

- премий, носящих единовременный характер и выплачиваемых не из фонда заработной платы;

- вознаграждений за изобретения и рационализаторские предложения.

Процентные надбавки исчисляются со дня возникновения права на надбавку соответствующего размера, выплачиваются ежемесячно со дня возникновения у работника права на них. Дата, с которой надбавка устанавливается в большем размере, устанавливается работниками бухгалтерии согласно данным о стаже работы работника или в соответствии с приказом кадровой службы. Если в момент возникновения права на очередную надбавку работник находился в отпуске, время со дня возникновения права на нее и до окончания отпуска включается в стаж, необходимый для следующей (очередной) надбавки.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Северные надбавки и районный коэффициент служат для покрытия повышенных материальных и физиологических затрат граждан на проживание и выполнение работ на Севере. Когда выплачивают районный коэффициент? Как определить его величину? Узнайте из статьи о его размере и расчете.

Законодательные основы применения районного коэффициента

Всем нанимателям предписано платить зарплату сотрудникам, занятым в регионах со сложными климатическими условиями, в повышенном размере (ч. 2 ст. 146 ТК РФ). При этом государство устанавливает минимальный размер дополнительных выплат работающим на подобных территориях (ст. 148 ТК РФ).

В целях предоставления гражданам повышенного размера выплат в регионах с экстремальной природной средой применяют районный коэффициент и северную надбавку к зарплате (ст. 315 ТК РФ).

Согласно ст. 316 ТК РФ и ст. 10 Закона РФ от 19.02.1993 № 4520-1, размер районного коэффициента и механизм его применения разрабатывают и утверждают правительственные органы РФ. Кроме того, в этих статьях закреплено право региональных властей устанавливать за счет средств местных бюджетов его повышенное значение по сравнению с уровнем, утвержденным централизованно.

В случае отсутствия современной нормативной базы применяют законодательные акты, принятые еще во времена СССР. Но при условии, что они не противоречат нормам ТК РФ (ст. 423 Кодекса).

В результате размеры районных коэффициентов в настоящее время регулирует целый ряд документов:

-

– в части коэффициентов для непроизводственных отраслей;

- различные постановления Госкомтруда СССР, Секретариата ВЦСПС – для отдельных отраслей промышленности, сельского хозяйства и транспорта;

- постановления Правительства РФ – в части установления районных коэффициентов на отдельных территориях;

- постановления региональных властей – по утверждению повышенного размера районного коэффициента в отдельных областях.

Единого централизованного документа, устанавливающего четкие размеры районных коэффициентов для всех территорий с экстремальными климатическими условиями, в настоящий момент нет.

Коммерческим хозяйствующим субъектам предоставлено право за счет собственных средств устанавливать в коллективном договоре/локальных актах по оплате труда повышенный в сравнении с утвержденным законодательно уровень коэффициента (ст. 135 ТК РФ и письмо Минтруда от 26.11.2012 № 11-4/660). При этом он в любом случае не может быть ниже размера, закрепленного в нормативных актах.

Перечень применяемых в настоящее время районных коэффициентов приведен ниже в таблицах.

Помимо Крайнего Севера, Сибири и Дальнего Востока районный коэффициент установлен для некоторых безводных, высокогорных и пустынных территорий РФ.

Как начисляют районный коэффициент

Правительством РФ не выпущено единого нормативного акта, регулирующего применение районного коэффициента при начислении заработной платы сотрудников. В связи с этим следует руководствоваться старыми законодательными нормами, принятыми в том числе в СССР, и не противоречащими действующим положениям НПА по трудовому праву.

Районный коэффициент установлен по территории выполнения работ (нахождения рабочего места) независимо от региона расположения нанимателя (подп. “б” п. 2 разъяснений Госкомтруда СССР, Секретариата ВЦСПС от 11.11.1964 № 15/30).

Сотрудник оформлен в головной организации в Москве, но фактически выполняет работы в отделении в Новосибирске. Ему обязаны применить коэффициент, положенный для Новосибирска.

Пока остается не урегулированным вопрос применения коэффициента при разъездном характере работы. Если при этом сотрудник большую часть времени пребывает в пути на территории, где установлен коэффициент, его следует начислять. В случае, когда сотрудник в ходе своей работы постоянно перемещается между территориями с разными коэффициентами, и при этом нет возможности выделить точное время его пребывания в том или ином регионе, вероятно, следует использовать:

- коэффициент территории, куда он регулярно возвращается;

- либо на которой он находится наибольшую часть времени.

Применение районного коэффициента зависит только от региона выполнения работ и начинается с первого дня трудоустройства сотрудника на соответствующей территории (Обзор ВС РФ от 26.02.2014). Это положение действует в том числе для работающих вахтовым методом (абз. 1, 2 ч. 5 ст. 302 ТК РФ) и совместителей (ч. 3 ст. 285 ТК РФ).

Как рассчитать районный коэффициент на зарплату

На районный коэффициент увеличивают весь фактический заработок сотрудника за выполнение им должностных обязанностей (п. 1 разъяснения, утв. постановлением Минтруда от 11.09.1995 № 49, абз. 4 письма Минздравсоцразвития от 16.02.2009 № 169-13).

Расчет районного коэффициента производят по формуле:

- ФОТск – зарплата с учетом районного коэффициента;

- ФОТ – общий размер заработка за месяц;

- Рк – районный коэффициент.

В состав учитываемой при начислении заработной платы за месяц включают:

- постоянные выплаты за фактическое количество выполненной работы – оклад, часовая тарифная ставка, сдельная расценка;

- выплаты стимулирующего характера, в т. ч. премии ежемесячные, ежеквартальные, годовые, доплаты и надбавки;

- выплаты, связанные с режимом работы: сверхурочные, доплата за работу в выходной, доплата за работу в ночное время, за работу во вредных условиях;

- иные начисления, предусмотренные системой оплаты труда в компании и зафиксированные в ее локальных актах.

Не учитывают в составе зарплаты, на которую начисляют коэффициент:

- сумму северной надбавки;

- разовые премии, не связанные с выполнением работы и не входящие в систему оплаты труда, действующую в компании и закрепленную в локальных актах;

- выплаты по среднему заработку в период отсутствия на рабочем месте (отпуск, больничный, командировочные), а также начисляемые за время простоя;

- матпомощь и полевое довольствие;

- компенсации, предназначенные для возмещения затрат в связи исполнением трудовых обязанностей: суточные, надбавка за вахтовый метод, оплата питания.

Не начисляют районный коэффициент на больничный лист, отпуск или командировочные, поскольку он уже учтен в составе среднего заработка для этих целей.

При расчете больничных в минимальном размере есть ситуации, когда необходимо начисление районного коэффициента на МРОТ.

- оклад – 10 000 руб.;

- доплата за вредные условия труда – 400 руб.;

- премия по итогам месяца – 20 000 руб.

В состав расходов на оплату труда в целях налога на прибыль можно включить только районный коэффициент в пределах размеров, указанных в законодательных актах. Все суммы сверх указанных в них величин, закрепленные в трудовых договорах и локальных актах организации, делают из чистой прибыли компании (ст. 316 ТК РФ, письма Минфина РФ от 08.12.2010 № 03-03-06/1/764, от 24.03.2009 № 03-04-06-02/23).

Подводим итоги

Районный коэффициент рассчитывают за работу в сложных климатических условиях. Использование коэффициента зависит только от места фактического выполнения работы: если человек трудится на территории с коэффициентом, то его начисляют с первого же дня.

Могут возникнуть сложности при расчете районного коэффициента для сотрудников с разъездным характером работы. Подробный порядок в официальных документах не прописан. Поэтому, начисляя коэффициент при разъездах, следует исходить из логики каждого конкретного случая.

Почему важно корректно рассчитывать зарплату с учетом МРОТ

Зарплата не должна быть меньше МРОТ, если выполнено одно из условий: отработана норма рабочего времени или выполнена норма труда. Об этом сказано в статье 133 Трудового кодекса РФ.

Компании, не сверяющие свой фонд оплаты труда с МРОТ, в итоге имеют:

- Ненужные трения с ИФНС: от вызова на комиссию для дачи пояснений и заканчивая назначением выездной проверки. Налоговики берут на карандаш компании, которые платят меньше МРОТ.

- Штраф до 50 000 руб. (ст. 5.27 КоАП РФ).

Расчет МРОТ для заработной платы

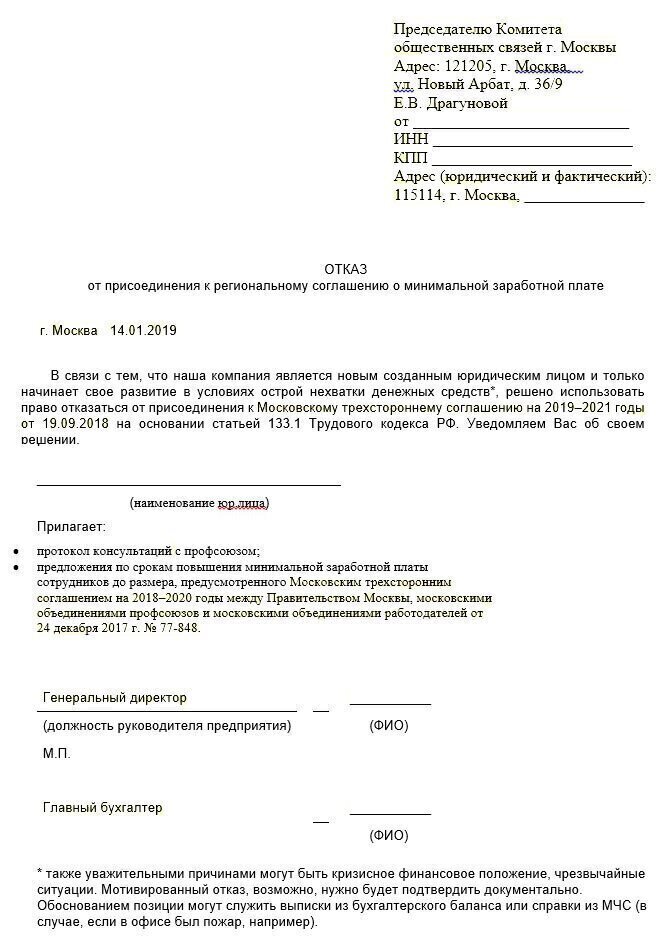

Образец отказа:

С размером МРОТ в вашем регионе (а иногда и в сегменте бизнеса) можно ознакомиться здесь >>>

Рассмотрим на примере расчет МРОТ для заработной платы с учетом районных коэффициентов.

Пример 1

В Якутии МРОТ составляет 11 280 руб. с применением сверх него компенсационных выплат за работу в районах Крайнего Севера:

- районного коэффициента (для всех), значение которого равно 2;

- процентных надбавок для отдельных категорий.

При этом расчетная величина должна быть не ниже 17 475 руб. – прожиточного минимума для трудоспособного населения в целом по Республике за III квартал 2018 года (Постановление Правительства Республика Саха (Якутия) № 249 от 22.08.2018).

В настоящее время МРОТ с применением сверх него районного коэффициента, даже без процентных надбавок, составляет 22 560 руб. (11 280 х 2), что больше прожиточного минимума. Таким образом, расчет МРОТ для заработной платы должен показывать итог 22 560 руб. или больше, если работнику положены процентные выплаты.

Расчет зарплаты по МРОТ

Подгонка заработной платы работников компании под МРОТ зависит от:

- системы оплаты труда в компании;

- структуры заработной платы.

Учтите, что структура состава заработной платы не должна выходить за рамки, установленные статьей 129 ТК РФ. Она включает в себя:

Пример 2

В Москве МРОТ установлен в размере величины прожиточного минимума трудоспособного населения города. С 1 ноября 2018 года и по настоящее время это – 18 781 руб. Предположим, помимо оклада, Иванов И. С., работающий полный день, имеет ежемесячно следующие выплаты:

- премия в размере 50% от оклада;

- надбавка за работу во вредных условиях труда в размере 1 200 руб.

Для того чтобы выйти на московский МРОТ произведем следующий расчет зарплаты по МРОТ:

18 781 руб. – 1200 руб. = 17 581 руб. (сумма оклада и премии).

50% – это половина от 100%, значит 17 581 рублей можно принять за 150% (100% составляет оклад, 50% – премия.)

В 150% состоит из 50%, умноженных на 3, то есть премия – это 1/3 от 17 581 руб., а оклад – 2/3 от 17 581 руб. или премия, увеличенная вдвое. Поэтому рассчитаем сначала премию:

17 581 руб. / 3 = 5 860,33 руб. – сумма премии.

5 860,33 руб. х 2 = 11 720, 67 руб. – оклад.

Проверим: 11 720,67 руб. + 5860,33 руб. + 1200 руб. = 18 781 руб. Все верно.

Расчет, приведенный в примере 2, можно назвать расчетом минимальной заработной платы. Как минимум такой размер начислений за месяц должен быть у Иванова И. С. до изменения московского МРОТ.

Очевидно, что у бухгалтерии не хватит никаких ресурсов выверять каждого работника при помощи таких расчетов. Это понимают и налоговые инспекторы. На зарплатных комиссиях бухгалтерам без обиняков советуют производить расчет зарплаты по МРОТ не на каждого работника, а в среднем. Доходит до советов повысить зарплату только генеральному директору. Однако таким способом не избежать претензий, например, с трудовой инспекцией.

Как избежать проблем в данном вопросе

Для того чтобы зарплата каждого работника соответствовала МРОТ, можно ежемесячно проверять уровень зарплат и добавлять необходимые суммы до МРОТ по отдельному приказу руководителя компании.

Есть более простой и экономичный выход – передать расчет заработной платы на аутсорсинг в 1C-WiseAdvice .

Мы дорабатываем бухгалтерские программы под нужды клиентов и создаем эффективные проверочные алгоритмы.

Кроме того, у нас есть специальные сотрудники, которые отслеживают все изменения, связанные с расчетом зарплаты, в том числе об изменениях МРОТ или прожиточного минимума, и, соответственно, оперативно на них реагируют.

Все эти особенности организации учетного процесса позволяют оперативно реагировать на все законодательные изменения и гарантируют нашим клиентам отсутствие интереса со стороны:

Читайте также: