В зависимости от цели можно выделить следующие формы рефинансирования

Обновлено: 25.06.2024

Рефинансирование кредита — это интересная услуга, которую предлагает каждый серьезный банк, который заинтересован в привлечении новых платежеспособных клиентов. Это может быть и процедура объединения нескольких старых кредитов в единый новый. Но заемщики — народ суеверный и опасливый. Страшно влезать в новые авантюры, уже имея долги. Многих беспокоит, как рефинансирование кредита влияет на состояние кредитной истории и не станет ли ее балл ниже.

Спешим вас успокоить: хуже вам от попытки пройти рефинансирование точно не будет. В целом кредитная история зависит от того, платите ли вы своевременно, справляетесь ли вы с ежемесячными платежами. Если у вас нет просрочек, рефинансирование точно не испортит вашу репутацию в глазах банков.

Мифы о рефинансировании

Но что стоит на самом деле за рефинансированием? Рассмотрим подробнее.

При рефинансировании возникнут скрытые комиссии и платежи

В этом есть зерно истины: например, если рефинансируются ипотека, то придется доплатить за экспертизу оценщиков недвижимости. Также люди опасаются, что при досрочном погашении задолженности с них снимут штраф или комиссию. В теории — это возможно, но на самом деле современные банки давно отошли от грабительской практики. Все понимают, что при наличии адекватного выбора и конкуренции никто не пойдет на такие условия.

При рефинансировании пострадает кредитная история

При рефинансировании наоборот, появляются записи о закрытии старых кредитов. Ведь взамен открывается только один кредит. Важно только соблюдать график внесения ежемесячных платежей и не допускать просрочек. Отметим, что негативно на кредитную историю обычно влияет реструктуризация. Это тоже банковская процедура, которая предполагает уменьшение кредитной нагрузки: то есть старый кредит реструктуризируют под другие условия погашения. Фактически это новый график рассрочки взносов по кредиту.

Реструктуризация предполагает изменение условий договора; рефинансирование — заключение нового кредитного договора с погашением старых задолженностей. Соответственно, внесение записей о реструктуризации негативно повлияет на кредитный рейтинг человека.

Рефинансировать можно только ипотеку

И это еще одно расхожее заблуждение. Конечно, ипотеке банки уделяют особое внимание — это долгосрочный кредит. По ипотеке банки готовы снижать процентную ставку (например, ипотеку дают под 9-10% годовых, а потребительские кредиты — под 13-15%), идти на уступки (чего стоит майский указ президента от 2019 года, по которому предоставляют ипотечные каникулы) и так далее.

Но все же, рефинансирование касается и других кредитных продуктов. Например, Райффайзенбанк предлагает рефинансирование сразу до пяти кредитных продуктов. В этот список входят кредитные карточки, автокредиты, потребительские ссуды наличными и так далее.

Банки не предъявляют условий: мол, нужно, чтобы это были сугубо наши кредиты или взятые в Сбербанке и в ВТБ, нет. Райффайзенбанк готов рефинансировать любые кредиты, взятые в сторонних банках. Но у него есть ограничения по сумме — до 2 млн. рублей. Отметим, что такие же ограничения ставят и другие банки, предлагая клиентам рефинансирование.

Банки сделают все, чтобы не отпустить клиента

Это обман. Есть мнение, что банки негативно относятся к желанию клиента рефинансировать кредит в стороннем банке. Но это не так — хотя бы, с экономической точки зрения: при рефинансировании клиент закроет текущую задолженность. Кому от этого плохо?

Нет разницы, за чьи деньги будет закрыт кредитный договор: за личные или за деньги стороннего банка. Отметим, что право на досрочное погашение кредитных ссуд установлены в № 284-ФЗ от 2011 года. И все же, у банка сохранено право пересчета процентов и предъявления собственных условий. То есть, досрочно погасить кредит вам никто не помешает, но вот на каких условиях — это зависит от условий кредитного договора. Иногда требуется даже предупреждение за месяц до возникновения мысли о досрочном погашения.

Рефинансировать кредиты вам будет невыгодно

В некоторых случаях рефинансирование действительно влечет переплату. В особенности, если платить вам осталось несколько месяцев — вступать в такую программу будет невыгодно. Лучше задуматься над рефинансированием, если платить еще долго, и при этом вы серьезно переплачиваете по процентной ставке.

В рефинансировании откажут, если у вас плохая кредитная история

А вот это уже похоже на правду. Дело в том, что банки тщательно проверяют потенциальных заемщиков, и не заинтересованы в привлечении людей, которые допускают просрочки. У вас не получится рефинансировать ипотеку или потребительские кредиты, если у вас плохая кредитная история.

Также банки не берутся рефинансировать микрозаймы — они предпочитают работать только с кредитами, оформленными в банках.

Вы нуждаетесь в рефинансировании

кредитов, накопилось много долгов?

Закажите звонок юриста!

Что лучше: рефинансировать кредит или взять новый?

Это интересный вопрос, и на него нельзя ответить односложно. Многое зависит от конкретных условий, от содержания кредитного договора.

Например, при ипотечном кредитовании нередко применяются аннуитетные платежи. Это значит, что сначала человек будет выплачивать больше процентов, но ближе к концу срока договора — больше самого тела кредита. Размер кредитного платежа при этом не меняется. Например, 14 тыс. рублей:

- сначала: 10 тыс. рублей процентов и 4 тыс. рублей тела кредита;

- потом: 4 тыс. рублей процентов и 10 тыс. рублей тела кредита.

В процессе погашения содержание процентов и тела кредита меняется постепенно.

Соответственно, если вы собрались за рефинансированием, сначала оцените, сколько вы уже переплатили и будете переплачивать при смене кредитора.

Платежи по кредитным картам устроены немного по-другому: человек в основном платит проценты. Остальными деньгами можно пользоваться. Кстати, многие люди из-за этого не в силах рассчитаться с лимитом по карте: возникает соблазн использовать эти деньги в личных целях. В итоге они годами платят только проценты.

К примеру, рассчитаем кредиты по ставке банка Райффайзен. Он предлагает 5,99% годовых:

Автокредит. Сумма 2 млн. рублей, а ставка 15%. Платежи начисляются по аннуитетной системе. Сначала человек выплачивает по большей части проценты, потом — тело кредита. Кредит был оформлен на 5 лет в начале 2019 года. К декабрю 2021 года было заплачено порядка 1,345 млн. рублей. Возвращать еще нужно 2,155 млн. рублей.

Потребительский кредит. Человек взял 500 тыс. рублей год назад под 15% годовых. Срок кредитования — 3 года. Ежемесячный платеж сейчас составляет чуть больше 20 тыс. рублей. За год человек погасил примерно 245 тыс. рублей.

Если человек рефинансирует этот кредит под 5,99% годовых, он заплатит еще 370 тыс. рублей вместо 480 тыс. рублей по старой схеме. В месяц он будет платить по 15,4 тыс. рублей.

В таких ситуациях рефинансирование реально спасает положение. Эксперты рекомендуют пересчитывать платежи, исходя из процентной ставки. Если она уменьшается на 2-3 процентных пункта и больше, есть смысл подумать над рефинансированием. А если банк предлагает вам, к примеру, снизить ставку с 11% до 10% годовых, то, скорее всего, условия будут неудобными.

Так выглядит предложение о рефинансировании кредитов на сайте Райффайзен банка

Для рефинансирования вам будет достаточно:

- подать заявку на сайте банка;

- обновить справку о подтверждении доходов за последние 3 месяца;

- приложить требуемые документы.

О решении банка вы узнаете дистанционно, идти никуда не нужно.

Вам невыгодно делать рефинансирование,

но платить не получается? Позвоните

нам, мы поможем!

Рефинансирование ипотеки: как это работает?

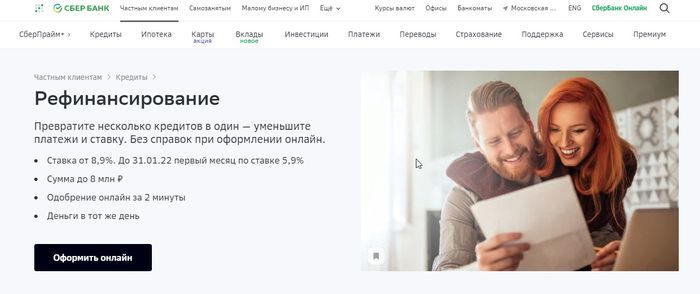

Люди, которые брали ипотеку, скажем, в 2015 году, сейчас с грустью вздыхают — они брали под условные 15-16% годовых, которые на тот момент предлагали поголовно все банки. Сейчас ситуация несколько изменилась — в 2021 году банки предлагают ипотеку под 7-8%. В Сбербанке и вовсе — от 5,85% годовых. Есть разница, сколько переплачивать каждый год: 15% или 6%. И эту разницу понимают все разумные люди.

У банков есть несколько причин, чтобы предлагать населению рефинансирование ипотек:

- Приток новых клиентов. Рефинансирование позволяет получить новых клиентов, которые будут переходить со своими ипотечными обязанностями из сторонних банков.

- Выгода. Ставки по ипотечным кредитам привязаны к ключевой ставке ЦБ. Сейчас она находится на уровне 8,5% годовых. А значит, вполне можно предложить заемщикам немногим большую ставку. По крайней мере, это выгоднее, чем прежние 15% годовых. Банк не пострадает от этого.

- Имидж. Предлагая выгодные ставки, банк выступит в глазах потенциальных клиентов эдаким благодетелем, Санта Клаусом на российский манер.

Кроме платежной дисциплины, банк при принятии решении о рефинансировании смотрит еще на две вещи:

Есть и другие причины, по которым банки отказывают в рефинансировании кредитов. Помните, что банк не обязан объяснять вам причины отказа в переоформлении вашего кредита.

По сумме.

Банк предлагает рефинансировать от 300 тыс. рублей. Нельзя утверждать, что это обман. И все же, ипотеки размером до 500 тыс. рублей не вызывают у банкиров благоговейного трепета — на них особо не заработаешь.

Комиссии, к счастью, отсутствуют.

А по срокам банк предлагает рефинансировать ипотеку до 30 лет. Не стоит рассчитывать на такие сроки — помните, каждый год вы платите полноценную процентную ставку. Поэтому, чтобы уменьшить переплаты, лучше искать ресурсы, чтобы выплатить ипотеку за короткий срок — в идеале 3-5 лет.

Примечательно, что Сбербанк предлагает нам рефинансировать саму ипотеку, но можно дополнительно рефинансировать и другие кредиты, оформленные в сторонних организациях: автокредиты, потребительские кредиты и так далее.

Дополнительно при рефинансировании можно получить деньги на личные нужды. Например, если у вас в сумме рефинансируется 1,2 млн. рублей, можно попросить у банка, к примеру, еще 300 тыс. рублей. Они тоже будут включены в новый кредитный договор — то есть отдавать уже придется 1,5 млн. рублей.

На сайте банка также есть документальная разбивка — когда и под сколько процентов человек оформляет новый кредитный договор:

К заемщикам банк предъявляет следующие требования:

- Возраст: 21-75 лет.

- Трудоустройство: не менее 3 месяцев на последнем месте.

- Жена/муж выступает созаемщиком, если объект залога не делится по брачному договору.

Условия рефинансирования кредитов в Сбербанке

Соответственно, переоформлять в Сбербанке ипотеку будет выгодно, если вам по кредиту осталось платить больше 2-3 лет, а процентная ставка снижается на 2-3 пункта и больше. Например, вместо старых 14% годовых вы будете платить по 11% годовых.

Рефинансирование, предлагаемое в большинстве современных банков, позволяет снизить кредитную нагрузку. Но главное — человек переплатит меньше, чем по старому кредитному договору. Рефинансирование спасает положение заемщика и не портит ему кредитный рейтинг, в отличие от реструктуризации.

Рефинансирование кредита: подводные камни в вопросах

Рассмотрим по порядку предполагаемые подвохи:

Вам нужна консультация по поводу рефинансирования кредитов? Вы волнуетесь за кредитный рейтинг? Обращайтесь, мы ответим на все ваши вопросы.

Все лучшие предложения по рефинансированию кредитов других банков в 2022 году. Подберите подходящий вариант перекредитования в одном из выбранных банков и оставьте онлайн-заявку на кредит на погашение других кредитов.

Поиск рефинансирования кредитов в России

Сравнительная таблица кредитов под кредит других банков в России

- Сумма от 50 000 до 2 000 000

- Срок от 12 мес. до 36 мес.

- Возраст от 18 лет до 70 лет

- Время рассмотрения до 1 часа

- Сумма от 10 000 до 3 000 000

- Срок от 1 мес. до 84 мес.

- Возраст от 25 лет до 70 лет

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Выписка со счета

- Сумма от 50 000 до 7 500 000

- Срок от 24 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 1 часа

- Сумма от 500 000 до 8 000 000

- Срок от 1 мес. до 240 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 24 часов

- Сумма от 50 000 до 6 000 000

- Срок от 36 мес. до 84 мес.

- Возраст от 18 лет до 75 лет

- Время рассмотрения до 24 часов

- Сумма от 300 000 до 500 000 000

- Срок от 1 мес. до 360 мес.

- Возраст от 18 лет до 75 лет

- Время рассмотрения до 1 часа

- Сумма от 300 000 до 100 000 000

- Срок от 1 мес. до 360 мес.

- Возраст от 18 лет до 75 лет

- Время рассмотрения до 1 часа

- Сумма от 50 000 до 5 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 20 лет до 70 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Из пенсионного фонда

- Сумма от 100 000 до 5 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 23 лет до 65 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000 до 699 999

- Срок от 12 мес. до 84 мес.

- Возраст от 23 лет до 65 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Выписка со счета

- Сумма от 100 000 до 699 999

- Срок от 12 мес. до 84 мес.

- Возраст от 23 лет до 65 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 50 000 до 1 500 000

- Срок от 12 мес. до 60 мес.

- Возраст от 23 лет до 65 лет

- Время рассмотрения до 1 часа

- Из пенсионного фонда

- Выписка со счета

- Сумма от 100 000 до 2 000 000

- Срок от 13 мес. до 84 мес.

- Возраст от 23 лет до 70 лет

- Время рассмотрения до 24 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Из пенсионного фонда

- Выписка со счета

- Сумма от 100 000 до 5 000 000

- Срок от 36 мес. до 120 мес.

- Возраст от 19 лет до 75 лет

- Время рассмотрения до 120 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Из пенсионного фонда

- Сумма от 30 000 до 2 500 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 72 часов

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Из пенсионного фонда

- Выписка со счета

- Сумма от 200 000 до 2 000 000

- Срок от 13 мес. до 60 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Из пенсионного фонда

- Выписка со счета

- Сумма от 5 000 до 3 000 000

- Срок от 6 мес. до 84 мес.

- Возраст от 20 лет до 72 лет

- Время рассмотрения до 24 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- Из пенсионного фонда

- Выписка со счета

- Сумма от 100 000 до 2 000 000

- Срок от 24 мес. до 60 мес.

- Возраст от 18 лет до 75 лет

- Время рассмотрения до 24 часов

- Сумма от 30 000 до 999 999

- Срок от 6 мес. до 84 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 1 часа

- Сумма от 300 000 до 999 999

- Срок от 13 мес. до 60 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- Сумма от 100 000 до 5 000 000

- Срок от 24 мес. до 84 мес.

- Возраст от 23 лет до 75 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- В свободной форме

- Выписка со счета

- Сумма от 90 000 до 3 000 000

- Срок от 13 мес. до 84 мес.

- Возраст от 23 лет до 65 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Из пенсионного фонда

- Сумма от 50 000 до 3 000 000

- Срок от 6 мес. до 180 мес.

- Возраст от 18 лет до 65 лет

- Время рассмотрения до 1 часа

- Сумма от 51 000 до 1 600 000

- Срок от 12 мес. до 60 мес.

- Возраст от 23 лет до 70 лет

- Время рассмотрения до 24 часов

Отзывы о кредитах рефинансирование

Учусь и работаю одновременно. Попал я на бюджет в юридический институт, к сожалению для бесплатного обучения у меня не хватило нескольких баллов. Прошло уже 2 года обучения и приближался срок оплаты за 3-й год, но у меня случилось непредвиденная ситуация. Я потратил очень много денег на помощь родит. Читать далее

Плачу кредит в ПБ уже почти 2 года. Стараюсь вносить вовремя. Недавно в очередной раз пошла вносить оплату через банкомат в отделении, а мне менеджер подсказала, что можно вносить оплату не выходя из дома. Она скачала программу мне на телефон, все там настроила. Я наконец-то увидела сколько уже из к. Читать далее

Я несколько лет всё пыталась купить себе новую машину, но постоянно это откладывала. То ремонт делали, то решили дачу купить. Но в последнее время машина чересчур стала часто ломаться, сил моих не было с ней уже возиться. Приняла решение оформить кредит в банке и купить новую машину. Но мне крупно н. Читать далее

Около 10 лет являюсь клиентом банка. Раньше обслуживание и сервис мне казались удобными и прозрачными. С удовольствием пользовалась услугами банка и если вдруг нужен был кредит, у меня не было сомнений в какой банк обращаться. Потом открыла дебетовый счет в данном банке. Последний раз оформила карту. Читать далее

Лучшие предложения рефинансирования кредитов в 2022 году

Если вы хотите сэкономить на выплате кредита, то программа рефинансирования для физических лиц – то, что поможет вам закрыть долг с минимальной переплатой.

Когда выгодно рефинансирование?

При переоформлении старый кредит полностью погашается за счет нового кредита. Клиент продолжает выплачивать оставшуюся сумму, но уже по сниженной ставке. При этом ежемесячный платеж становится меньше, что позволяет снизить нагрузку на личный бюджет. Перекредитование выгодно в нескольких случаях:

- Если есть несколько непогашенных кредитов. В этом случае они объединяются в один договор по одной ставке. Каждый месяц клиент совершает только один платеж.

- Если был оформлен залоговый кредит. Реструктуризация кредита позволяет снять обременение с имущества.

- Если предлагаемая ставка по рефинансированию ниже хотя бы на 2%.

Изучите топ банков по рефинансированию кредитов, чтобы выбрать лучшее предложение.

В какие банки можно подать заявку на рефинансирование?

На сайте представлен список банков, которые предлагают кредиты на погашение существующих кредитов других банков. Практически в каждом банке есть программы по рефинансированию. Среди них и такие банки как: СберБанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк и другие.

Чтобы выбрать подходящий вариант:

- Отсортируйте предложения по ставке, сумме и срокам

- Изучите условия

- Оставьте заявку на сайте.

Калькулятор рефинансирования кредитов других банков

Как взять кредит на погашение кредита

Банки России предлагают простые условия оформления рефинансирования: без подтверждения доходов, по двум документам,. Однако нужно соблюсти обязательное требование: по рефинансируемому кредиту не должно быть крупных просрочек. Заявка на кредит под кредит расположена на этой странице. Выбрав программу, вы можете сразу заполнить анкету. Ответ придет в течение 1-2 дней на номер телефона или электронную почту. Далее нужно будет собрать необходимые документы согласовать с первоначальным кредитором вопрос досрочного погашения кредита. На последнем этапе нужно явиться в банк для подписания договора.

Дополнительная информация по кредитам под кредит в России

Ставка рефинансирования упала – что будет с кредитами?

Ставка рефинансирования является одним из самых значимых инструментов денежно-кредитной политики. Изменение ее величины позволяет влиять на экономический рост, стимулируя или сдерживая его. Размер ставки определяется уровнем инфляции и позволяет оценить реальное состояние экономики. Ставки межбанковских кредитов напрямую зависят от размера ключевой ставки. В периоды замедления экономического роста ставку рефинансирования снижают. Это позволяет сделать денежные средства более доступными для к. Читать далее

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Продукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Указание Банка России от 22 мая 2018 г. № 4801-У "О форме и условиях рефинансирования кредитных организаций под обеспечение”

Обзор документа

Указание Банка России от 22 мая 2018 г. № 4801-У "О форме и условиях рефинансирования кредитных организаций под обеспечение”

2. Формой рефинансирования Банком России кредитных организаций является предоставление Банком России кредитным организациям кредитов Банка России, обеспеченных:

правами требования по кредитным договорам;

3. Предоставление кредитов Банка России, за исключением кредитов Банка России, обеспеченных правами требования по кредитным договорам или поручительствами, банкам осуществляется при одновременном выполнении следующих условий:

банк не имеет просроченных денежных обязательств перед Банком России, в том числе по кредитам Банка России и процентам по ним;

у банка отсутствует не уплаченный в срок недовзнос в обязательные резервы или у банка имеется утвержденный Банком России план-график поэтапного погашения недовзноса в обязательные резервы, и банк соблюдает указанный план-график;

у банка отсутствует не переведенная в срок сумма невыполнения усреднения обязательных резервов или не уплаченный в срок штраф за нарушение обязательных резервных требований;

у банка отсутствует не представленный в Банк России расчет размера обязательных резервов.

4. Предоставление кредитов Банка России, обеспеченных правами требования по кредитным договорам или поручительствами, банкам осуществляется при одновременном выполнении следующих условий:

выполняются условия, указанные в абзацах третьем - шестом пункта 3 настоящего Указания.

5. Предоставление кредитов Банка России кредитным организациям, не являющимся банками, осуществляется при одновременном выполнении следующих условий:

кредитная организация не имеет просроченных денежных обязательств перед Банком России, в том числе по кредитам Банка России и процентам по ним;

у кредитной организации отсутствует не уплаченный в срок недовзнос в обязательные резервы или у кредитной организации имеется утвержденный Банком России план-график поэтапного погашения недовзноса в обязательные резервы, и кредитная организация соблюдает указанный план-график;

у кредитной организации отсутствует не переведенная в срок сумма невыполнения усреднения обязательных резервов или не уплаченный в срок штраф за нарушение обязательных резервных требований;

у кредитной организации отсутствует не представленный в Банк России расчет размера обязательных резервов.

8. Настоящее Указание вступает в силу по истечении 90 дней после дня его официального опубликования.

| Председатель Центрального банка Российской Федерации | Э.С. Набиуллина |

Обзор документа

Установлены новые правила рефинансирования Банком России кредитных организаций под обеспечение.

Определен перечень видов обеспечения, которые ЦБ РФ может использовать при проведении кредитных операций. Установлены критерии, которым должны соответствовать кредитные организации - заемщики.

При этом, как сообщает пресс-служба Банка России, подробный порядок предоставления и погашения кредитов ЦБ РФ будет содержаться в Условиях проведения операций по предоставлению и погашению кредитов Банка России, обеспеченных ценными бумагами или правами требования по кредитным договорам, которые будут являться неотъемлемой частью нового кредитного договора ЦБ РФ с кредитной организацией.

Указание вступает в силу через 90 дней после его официального опубликования.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Читайте также:

- Где поменять паспорт в 45 лет в железнодорожном

- Сколько рассматривается кассационная жалоба

- Как осуществляется правовое регулирование иностранных инвестиций на территории рф

- Указ президента о борьбе с коррупцией в системе государственной службы в каком году вышел

- Укажите какая из перечисленных ниже отраслей не является отраслью материального права