Уступка кредитору части этого требования в размере требования кредитора что это значит

Обновлено: 02.07.2024

Необходимой предпосылкой возникновения у кредитора права на обращение в арбитражный суд с заявлением о признании должника банкротом является получение судебного решения о взыскании с должника денежного долга, что обуславливает необходимость инициирования спора в общеисковом порядке.

Между тем, судебное разбирательство по такому спору может затянуться вплоть до нескольких лет, тогда как процедура наблюдения будет введена по требованию другого кредитора. Например, в период рассмотрения судебного спора, процедура наблюдения может быть введена по требованию кредитной организации, специальная правоспособность которой позволяет в ряде случаев обращаться в арбитражный суд без представления вступившего в законную силу судебного акта.

В таком случае перед кредитором, взыскивающим задолженность в порядке искового производства, возникает выбор одного из вариантов возможного поведения: продолжить взыскание задолженности в порядке искового производства и предъявлять требование к должнику только по результатам рассмотрения спора в суде первой инстанции, либо ходатайствовать о приостановлении производства по делу применительно к ч. 2 ст. 143 АПК РФ и предъявлять требования в деле о банкротстве должника.

В данной связи стоит отметить позицию по делу №А40−119 202/2015, изложенную в определении СКЭС Верховного суда РФ № 305-ЭС17−16350(2). Так, кредитору, обратившемуся с заявлением о включении в реестр требований кредиторов задолженности по договору займа, было отказано в удовлетворении требования. При этом кредитор скрыл от арбитражного суда и лиц, участвующих в деле сведения о наличии не приостановленного производства о взыскании указанной задолженности в исковом порядке. Компания повторно обратилась с требованием о включении в реестр задолженности по тому же договору, указывая на вступившее в законную силу решение по делу, которым требования компании были удовлетворены. Удовлетворяя требования кредитора, суды трех инстанций исходили из общеобязательности вступившего в законную силу судебного акта, установившего факт и размер задолженности. Отменяя судебные акты нижестоящих судебных инстанций и прекращая производство по обособленному спору, Верховный суд РФ указал, что подача искового заявления о взыскании с должника долга по денежным обязательствам до даты введения наблюдения предоставляет кредитору исключительное право выбора порядка рассмотрения требований к должнику, тогда как наличие неприостановленного и непрекращенного искового производства по требованию кредитора, заявленному в деле о банкротстве, является основанием для оставления судом, рассматривающим дело о банкротстве, такого требования без рассмотрения применительно к пункту 1 части 1 ст. 148 АПК РФ ( пункт 29 Постановления № 35).

Целесообразность применения того или иного варианта предъявления требования определяется индивидуально, исходя из конкретных обстоятельств дела. Несмотря на это, представляется возможным выделить некоторые положительные и отрицательные аспекты обозначенных подходов к предъявлению требований к несостоятельному должнику.

Порядок предъявления в рамках дела о несостоятельности ( банкротстве) требования, подкрепленного вступившим в законную силу решением суда, обладает своими отличительными особенностями.

Согласно пункту 1ст. 16 АПК РФ вступившие в законную силу судебные акты арбитражных судов, федеральных судов общей юрисдикции и мировых судей являются обязательными для всех без исключения органов государственной власти, в том числе судов, рассматривающих дела о банкротстве.

При этом вступившее в законную силу решение суда общей юрисдикции по ранее рассмотренному гражданскому делу обязательно для арбитражного суда, рассматривающего дело, по вопросам об обстоятельствах, установленных решением суда общей юрисдикции и имеющих отношение к лицам, участвующим в деле ( часть 3 ст. 69 АПК РФ).

В силу абзаца 2 пункта 10 ст. 16 Закона о банкротстве разногласия по требованиям кредиторов, подтвержденным вступившим в законную силу судебным актом в части их состава и размера, не подлежат рассмотрению арбитражным судом, за исключением разногласий, связанных с исполнением судебных актов или их пересмотром.

Данное положение Закона о банкротстве являлось предметом обращения в Конституционный суд РФ о необходимости проверки положения на предмет наличия нарушения ст. 19 ( часть 1), 35 и 46 ( часть 1) , как обязывающего арбитражный суд при рассмотрении дела о банкротстве следовать судебным решениям, ранее принятым по итогам разрешения имущественных споров. В определении от 24.12.2012 [1] Конституционный суд РФ указал, что данное законодательное положение направлено, в том числе на реализацию принципа обязательности судебного акта ( ст. 16 АПК РФ, ст. 13 ГПК РФ), и само по себе не может рассматриваться как нарушающее конституционные права и свободы заявителя.

Свое развитие вышеуказанная позиция нашла и в определении СКЭС Верховного № 302-ЭС20−3848 по делу №А58−6901/2018, в котором указано, что данное положение направлено на реализацию принципа обязательности судебного акта, вследствие чего законодатель установил, что требование кредитора, основанное на судебном акте, может быть подвергнуто изменению другим судом только при условии отмены ( изменении) судебного акта в порядке пересмотра, либо при условии исполнения судебного акта должником. Правовой механизм реализации прав кредитора, конкурирующего с тем, чьи требований включены в реестр требований кредиторов на основании вступившего в законную силу судебного акта, разъяснен в пункте 24 Постановления № 35.

Не менее значима и изложенная в определении СКЭС Верховного № 304-ЭС15−12 643 по делу №А45−6961/2014, а также в пункте 19 Обзора судебной практики Верховного № 2 ( 2020), утв. Президиумом Верховного позиция, согласно которой обжалование кредитором ( или арбитражным управляющим) судебных актов по правилам пункта 24 Постановления № 35 ( экстраординарное обжалование ошибочного взыскания) является одним из выработанных судебной практикой правовых механизмов обеспечения права на судебную защиту лиц, не привлеченных к участию в деле, в том числе тех, чьи права и обязанности обжалуемым судебным актом непосредственно не затрагиваются. Экстраординарное обжалование предполагает, что с заявлением обращается лицо ( кредитор или арбитражный управляющий в интересах кредиторов), не участвовавшее в деле, которое и не подлежало привлечению к участию в нем, по которому судебный акт о взыскании долга объективно противопоставляется в деле о банкротстве ответчика ( должника).

Действительно, наделение конкурирующих кредиторов и арбитражного управляющего правом заявлять возражения относительно требований кредиторов, подтвержденных судебным актом, фактически легализовало бы возможность принятия двух взаимоисключающих судебных актов, одним из которых требование кредитора признается, а другим в удовлетворении такого требования отказывается. Тем не менее, отмена судебного акта в порядке апелляционного ( кассационного) обжалования, в том числе направление требования на новое рассмотрение в суд первой инстанции будет являться основанием для пересмотра определения о включении этого требования в реестр по новым обстоятельствам ( пункт 1 части 3 ст. 311 АПК РФ) в ходе любой процедуры банкротства.

В данной связи стоит отметить, что из разъяснений, изложенных в пункте 22 Постановления № 35 следует, что кредитор вправе предъявить к должнику требования, основанные на не вступившем в законную силу судебном акте. Однако такой судебный акт свойством обязательности для исполнения не обладает, хотя его значение не стоит преуменьшать. Производство по рассмотрению требования кредитора может быть приостановлено до вступления судебного акта в законную силу применительно к положениям п. 1 ч.1 ст. 143 АПК РФ. В данном случае требование кредитора считается первоначально-заявленным независимо от даты вступления судебного акта в законную силу, на что обращает внимание практика арбитражных судов [2] . Из указанного следует, что предъявление требования, основанного на не вступившем в законную силу судебном акте, является действенным механизмом, позволяющим кредитору заявить свои требования уже в процедуре наблюдения не дожидаясь вступления судебных актов в законную силу.

Несомненно, ранее описанные преференции будут сохранены за кредитором в случае последующего получения судебного акта, однако последствия пропуска срока предъявления требования в процедуре наблюдения могут оказаться необратимыми для процедуры банкротства в целом, лишив кредитора малейшей возможности вернуть утраченные активы.

Вариант предъявления требования к должнику в процедуре наблюдения является оптимальным с точки зрения процессуальной экономии, поскольку не требует наличия судебного акта о взыскании задолженности.

Согласно правовой позиции, приведенной в Определении СКЭС Верховного № 305-ЭС18−3533 по делу №А40−247 956/2015, требование о включении в реестр задолженности по договору по своей правовой природе аналогично исковому требованию о взыскании долга по соответствующему виду договора, за тем исключением, что в первом случае в отношении ответчика проводятся процедуры несостоятельности. Для предъявления требования кредитору необходимо наиболее полным образом раскрыть первичную учетную документацию, опосредующую взаимоотношения сторон, исключив разумные сомнения относительно наличия задолженности в условиях действия повышенного стандарта доказывания обоснованности требований в деле о банкротстве.

Выбирая данный вариант предъявления требования, кредитор должен позаботиться о том, чтобы на дату рассмотрения заявления об установлении требования к должнику не возникло ситуации, при которой исковое производство по данному требованию, не прекращено и не приостановлено, поскольку данное обстоятельство является основанием для оставления такого требования без рассмотрения, за исключением случая, когда кредитор подал в указанном исковом производстве ходатайство о приостановлении или прекращении производства по делу ( пункт 1 части 1 ст. 148 АПК РФ,

пункт 29 Постановления № 35).

В практике арбитражных судов встречаются ситуации, когда кредитор, обратившись в дело о банкротстве с заявлением об установлении требования к должнику, в целях исключения конкуренции двух судебных споров, заявляет отказ от иска в рамках искового производства. При таких обстоятельствах суды отказывают в удовлетворении требований кредитора в деле о банкротстве и исходят из того, что ранее заявитель уже реализовал свое право на отказ от иска о взыскании спорной задолженности [3] . Аналогичным образом, кредитор, заявивший отказ от иска в рамках обособленного спора в деле о банкротстве не вправе вновь обратиться с установлением этого требования в рамках любого последующего инициированного дела о банкротстве такого должника [4] .

Одним из ключевых преимуществ, возникающих в связи с предъявлением требования в процедуре наблюдения является получение права заявлять возражения относительно обоснованности требований иных кредиторов должника, в том числе обжаловать судебные акты, принятые по результатам рассмотрения таких требований в деле о банкротстве, [5] а также оспаривать судебные акты, на которых основаны требования заявившихся кредиторов [6] . Активное участие кредитора в рассмотрении и оспаривании требований иных кредиторов, позволяет своевременно заявлять возражения относительно пропуска сроков исковой давности, доводы о недействительности сделки, лежащей в основе требования [7] , что позволяет минимизировать возможность включения в реестр необоснованных требований, а также требований аффилированных с должником и контролирующих должника лиц.

В данной связи стоит отметить, что одним из относительно актуальных механизмов предъявления возражений против требований кредиторов, можно считать возможность заявлять о необходимости субординации требований ( понижении в очередности удовлетворения) со ссылкой на положения Обзора судебной практики разрешения споров, связанных с установлением в процедурах банкротства требований контролирующих должника и аффилированных с ним лиц, утв. Президиумом Верховного . Анализ судебной практики позволяет сделать вывод о том, что суды активно применяют субординацию в отношении требований аффилированных и контролирующих должника лиц, в том числе требований подтвержденных судебными актами [8] . Тем самым, арбитражный суд, рассматривающий дело о банкротстве с одной стороны признает обязательность судебного акта, на котором основывается требование такого кредитора ( не пересматривая спор по существу) и признавая факт наличия задолженности, тогда как с другой стороны реализует свои дискреционные полномочия по определению очередности удовлетворения требования, ( понижая его в очередности, исключая конкуренцию таких требований с требованиями независимых кредиторов должника).

Предъявление требования в процедуре наблюдения предоставляет кредитору право участвовать в первом собрании кредиторов должника и принимать решения по всем важнейшим вопросам ( ст. 12 Закона о банкротстве) процедуры наблюдения, в том числе определить дальнейшую судьбу должника, выбрать кандидатуру арбитражного управляющего или саморегулируемую организацию арбитражных управляющих, из числа членов которой будет утвержден арбитражный управляющий, избрать членов комитета кредиторов должника

Кроме того, включение требований в реестр кредиторов в процедуре наблюдения позволяет кредитору заблаговременно получить информацию:

о финансовом состоянии ( активах и пассивах) компании; о наличии оснований для оспаривания сделок должника в процедуре конкурсного производства в целях пополнения конкурсной массы должника и возврата активов должника; оснований для привлечения контролирующих должника лиц к субсидиарной ответственности по обязательствам должника; о наличии оснований для обращения в правоохранительные органы по фактам фиктивного и преднамеренного банкротства ( в том числе проведение экспертизы наличия признаков преднамеренного банкротства), а также мошеннических и иных незаконных действий лиц, входящих в органы управления должника; а также иных сведений, позволяющих оценить повлиять на перспективу погашения задолженности в процедуре банкротства.

В силу пунктов 1, 4 ст. 142 Закона о банкротстве, реестр требований кредиторов подлежит закрытию по истечении двух месяцев с даты опубликования сведений о признании должника банкротом и об открытии конкурсного производства [9] . Верховный суд РФ в ряде определений указывает, что по общему правилу негативным последствием нерасторопности кредитора по пропуску двухмесячного срока для предъявления требований является понижение очередности удовлетворения его требований, заявленных с опозданием [10] .

Последствия пропуска названного срока обозначены в пункте 4 ст. 142 Закона о банкротстве, согласно которого требования конкурсных кредиторов и ( или) уполномоченных органов, заявленные после закрытия реестра требований кредиторов, удовлетворяются за счёт оставшегося после удовлетворения требований кредиторов, включенных в реестр требований кредиторов, имущества должника. Конституционный суд РФ неоднократно обращал внимание, что закрытие реестра требований кредиторов обусловлено необходимостью создания определенности имущественного положения кредиторов и должника в целях соразмерного удовлетворения требований кредиторов, а возможность удовлетворения требований, предъявленных до и после закрытия реестра требований кредиторов, зависит от фактической платежеспособности конкретного должника и наличия у него имущества, достаточного для удовлетворения таких требований [11] .

Помимо неблагоприятных последствий, связанных с вероятностью пропуска срока на подачу заявления о включении требования в реестр требований кредиторов, предъявление требования к должнику на этапе конкурсного производства ( в том числе с пропуском срока, установленного пунктом 1 ст. 71 Закона о банкротстве) лишает кредитора большинства преимуществ, предоставляемых в процедуре наблюдения.

Кроме того, такие значимые права, как: право на подачу заявления о признании сделки должника недействительной ( пункт 2 ст. 61.9 Закона о банкротстве); право на подачу заявления о привлечении контролирующих должника к субсидиарной ответственности по обязательствам должника ( пункт 2 ст. 61.14 Закона о банкротстве); право на оспаривание решений собрания ( комитета) кредиторов, оспаривание торгов по продаже имущества должника, подачу жалоб на действия ( бездействие) арбитражного управляющего, а также право на подачу заявлений о разрешении разногласий ( жалоб) в деле о банкротстве ( ст. 60 Закона о банкротстве), возникают у кредитора только после установления его требования в деле о банкротстве.

Важно отметить, что заявление о привлечении контролирующих должника лиц может быть подано в ходе любой применяемой в деле о банкротстве процедуре, в том числе в процедуре наблюдения, чем нередко пользуются кредиторы. Как правило, совместно с таким заявлением подается ходатайство о принятии обеспечительных мер в виде наложения ареста на имущество контролирующих должника лиц, чем обеспечиваются гарантии сохранения их имущественного положения и возможность исполнения судебного акта по делу.

Из указанного следует, что на дату установления требования кредитора в деле о банкротстве, обособленные споры об оспаривании сделок и привлечении контролирующих должника лиц к субсидиарной ответственности могут быть рассмотрены в суде первой инстанции и разрешены не в пользу кредиторов.

Таким образом, представляется возможным выделить как положительные, так и отрицательные аспекты обозначенных подходов к предъявлению требований к несостоятельному должнику. Общей для всех вышеперечисленных подходов рекомендацией является необходимость внимательно относиться к вопросу соблюдения процессуальных сроков. Предъявление требования в процедуре наблюдения позволяет кредитору наиболее полным образом реализовать свои права и защитить интересы в деле о банкротстве, тогда как к стадии конкурсного производства у кредитора есть высокие шансы получить судебный акт, придающий требованию характер бесспорного. Индивидуальная тактика предъявления требования вырабатывается в зависимости от конкретных обстоятельств спора и требует детальной проработки всех возможных вариантов развития дела.

Список источников:

[2] См.: Постановление Первого арбитражного апелляционного суда № 01АП-1288/2018 по делу

№А39−3528/2017; Постановление Второго арбитражного апелляционного суда № 02АП-5174/2018 по делу №А29−14 323/2017; Постановление Арбитражного суда Московского округа N Ф05−875/2015 по делу №А46−7856/2014.

[3] Постановление Арбитражного суд Уральского округа по делу № А34−6498/2014 ( №Ф09−10 862/16); Постановление Восемнадцатого арбитражного апелляционного суда по делу №А34−6498/2014 ( № 18АП-10 875/2016); Постановление Тринадцатого арбитражного апелляционного суда по делу № А56−64 177/2013.

[6] Определение СКЭС Верховного № 307-ЭС19−2994 по делу №А66−7543/2018, Определение СКЭС Верховного № 5-КГ18−122 по делу № 33−41 449/2017.

[8] См., например: Определение Арбитражного суда Курганской области по делу

№А34−14 940/2020, Определение Арбитражного суда города Москвы по делу

№А40−220 051/2020, Определение Арбитражного суда Челябинской области по делу

№А76−33 402/2018.

[10] Определение СКЭС Верховного суда РФ № 305-ЭС18−8007 по делу №А40−11 766/2015; Определение СКЭС Верховного суда РФ по делу № 307-ЭС14−100, №А44−5100/2012.

[12] Определение СКЭС Верховного суда РФ № 305-ЭС15−13 488 по делу №А40−26 073/2012; Определение Арбитражного суда Красноярского края по делу №А33−25 891/2017; Определение Арбитражного суда Ставропольского края по делу №А63−14 271/2017.

С контролирующих должника лиц можно взыскать убытки по общегражданским основаниям и в рамках института субсидиарной ответственности. Плюсы и минусы каждого варианта не всегда очевидны для кредитора. Рассмотрим подробнее специфику каждого из этих способов защиты прав кредитора.

Выбор основания для привлечения к ответственности

Ключевым фактором, который учитывают суды при оценке основания для привлечения к ответственности, является степень негативного влияния действий (бездействия) контролирующего лица на деятельность должника. В частности, суды оценивают, достаточно ли было таких действий для доведения должника до банкротства.

При решении вопроса о том, какие нормы подлежат применению — общие положения о возмещении убытков (ст. 53.1 ГК) либо специальные правила о субсидиарной ответственности (ст. 61.11 Закона о банкротстве), — суд оценивает, насколько существенным было негативное воздействие: как изменилось финансовое положение должника, какие тенденции приобрели экономические показатели (п. 20 постановления Пленума ВС от 21.12.2017 № 53, далее — Постановление № 53).

Если допущенные контролирующим лицом нарушения повлекли банкротство, то контролирующее лицо привлекается к субсидиарной ответственности. Если же причиненный вред, исходя из разумных ожиданий, не должен был привести к объективному банкротству должника, контролирующие лица обязаны компенсировать возникшие по их вине убытки в размере, определяемом по правилам ст. 15, 393 ГК.

Важно отметить, что, независимо от того, каким образом при обращении в суд заявитель поименовал вид ответственности и на какие нормы права он сослался, суд самостоятельно квалифицирует предъявленное требование.

Таким образом, если основания для привлечения к субсидиарной ответственности не доказаны, но налицо противоправное поведение контролирующего лица, то суд принимает решение о возмещении таким лицом убытков.

- широкий круг оснований для его предъявления (в отличие от субсидиарной ответственности, которая применяется только в силу специальных норм);

- отсутствие необходимости доказывать причинно-следственную связь между банкротством и неправомерными действиями (бездействием) контролирующих лиц.

Порядок рассмотрения требования вне дела о банкротстве

Заявление о привлечении к субсидиарной ответственности и требование о возмещении убытков могут рассматриваться в ходе любой банкротной процедуры, а также вне дела о банкротстве в исковом производстве.

Требование о возмещении убытков. Уполномоченный орган вправе подать иск о возмещении убытков в двух случаях:

- суд возвратил заявление о банкротстве должника в связи с отсутствием средств на проведение процедур, применяемых в деле о банкротстве;

- производство по делу прекращено по аналогичной причине.

Конкурсный кредитор вправе предъявить иск о возмещении убытков вне дела о банкротстве только во втором случае. Хотя формулировка п. 4 ст. 61.13 Закона о банкротстве позволяет предположить наличие у кредитора аналогичных уполномоченному органу прав, эта норма вступает в противоречие с логикой и содержанием п. 3 этой статьи и является, скорее всего, следствием небрежной юридической техники.

Таким образом, если кредитор инициировал банкротство должника, не располагающего достаточными активами, и отказался профинансировать судебные расходы, он не сможет после возвращения заявления о банкротстве подать иск о возмещении убытков.

Субсидиарная ответственность. Применительно к субсидиарной ответственности условиями для подачи иска вне дела о банкротстве будут:

- завершение конкурсного производства или прекращение производства по делу о банкротстве;

- выявление после наступления одного из данных обстоятельств оснований для привлечения к субсидиарной ответственности, предусмотренных ст. 61.11 Закона о банкротстве;

- неудовлетворение в деле о банкротстве требований истца (полное или частичное);

- публикация в едином федеральном реестре сведений о банкротстве данных о подаче заявления о привлечении к субсидиарной ответственности.

Заявления о привлечении к субсидиарной ответственности и иски о взыскании убытков вне дела о банкротстве относятся к компетенции арбитражного суда, который рассматривал дело, возвратил заявление о банкротстве или прекратил производство по делу. Если суд в ходе рассмотрения иска установит, что требование подлежит рассмотрению в деле о банкротстве, в том числе в качестве требования о привлечении к субсидиарной ответственности, то производство по делу подлежит прекращению.

Суд откажет в присоединении к иску о возмещении убытков лицу, которое не участвовало в деле о банкротстве.

Порядок рассмотрения требований судом

Рассмотрение заявлений о привлечении к субсидиарной ответственности или взыскании убытков в рамках дела о банкротстве должника не имеет существенных особенностей по сравнению с иными обособленными спорами в делах данной категории.

Нюансы возникают в ситуациях рассмотрения соответствующих требований вне рамок дела о банкротстве. Такие заявления рассматриваются по правилам групповых исков, сформулированных в гл. 28.2 АПК, независимо от количества присоединившихся к требованию лиц. В заявлении истец должен указать круг лиц, заинтересованных в привлечении контролирующих должника лиц к субсидиарной ответственности.

Если кредиторы не воспользуются правом присоединиться к начавшемуся процессу, то впоследствии они не смогут подать иск о возмещении убытков по тем же основаниям. Исключение составляют случаи, когда существовала объективная невозможность присоединения к первому требованию.

Например, кредитор не имел возможности присоединиться к первоначальному требованию ввиду того, что судебное решение, подтверждающее задолженность перед ним (или иной документ — для случаев взыскания задолженности во внесудебном порядке), не вступило в силу.

В случае нарушения указанного порядка рассмотрения исковых заявлений о возмещении убытков вышестоящий суд отменяет судебный акт и направляет дело на новое рассмотрение.

Необходимо отметить, что суды отказывают в присоединении к поданному иску о возмещении убытков или привлечении к субсидиарной ответственности лицам, которые не участвовали в деле о банкротстве.

Размер требований

Порядок определения суммы требований существенно различается в зависимости от того, предъявляются требования в деле о банкротстве или вне его, а применительно к возмещению убытков — еще и в зависимости от оснований требований.

Размер требований о привлечении к субсидиарной ответственности, заявленных в деле о банкротстве, определяется суммой не удовлетворенных за счет конкурсной массы требований кредиторов (за некоторыми изъятиями) и текущих расходов. Если по результатам завершения процедуры банкротства не удовлетворены требования более чем одного лица, имеющего право на подачу заявления о привлечении к субсидиарной ответственности, предметом иска будет являться сумма неудовлетворенных требований всех кредиторов.

Сумма убытков, причиненных кредитору контролирующими должника лицами, вне дела о банкротстве может быть предъявлена в размере, не превышающем размера требований такого кредитора к должнику. Важно отметить, что убытки можно взыскать в непокрытой части сверх размера субсидиарной ответственности, а в деле о банкротстве — до установления размера субсидиарной ответственности.

С заявлением о возмещении убытков по корпоративным основаниям участник, кредиторы, уполномоченный орган обращаются от имени должника. Соответственно, в этих случаях размер убытков не связан ни с суммой требования кредитора-заявителя, ни с общим размером обязательств должника перед кредиторами. Теоретически не исключена ситуация, когда сумма предъявленных к возмещению убытков может превышать объем всех требований должника.

Исковая давность

В отличие от требований о привлечении к субсидиарной ответственности, применительно к которым действует сразу несколько сроков давности, в отношении требований о возмещении убытков применяются общие сроки исковой давности.

В ходе любых банкротных процедур правом на предъявление от имени должника требования о возмещении убытков по корпоративным основаниям наделяются конкурсные кредиторы, уполномоченный орган, работники должника, в том числе бывшие, а также их представители.

Данное требование в силу прямого указания Закона о банкротстве подается от имени должника. Соответственно, срок исковой давности исчисляется с момента, когда должник, например, в лице нового директора или арбитражного управляющего получил реальную возможность узнать о допущенном бывшим директором нарушении. Либо когда о нарушении узнал или должен был узнать не связанный с привлекаемым к ответственности директором участник, имевший возможность прекратить полномочия директора, допустившего нарушение.

При этом течение срока исковой давности не может начаться ранее дня, когда названные лица узнали или должны были узнать о том, кто является надлежащим ответчиком (например, фактическим директором).

Возможность урегулирования спора мировым соглашением

После вступления в силу гл. III.1 Закона о банкротстве положительно был решен вопрос о возможности урегулирования споров, связанных с привлечением к субсидиарной ответственности, мировым соглашением. При этом ст. 61.21 Закона о банкротстве закрепила особый порядок заключения и некоторые условия такого соглашения, которые применимы и к требованиям о возмещении убытков. В части, не противоречащей положениям ст. 61.21 Закона о банкротстве, заключение мировых соглашений в спорах о привлечении к субсидиарной ответственности и о возмещении убытков регулируется гл. 15 АПК.

Важным условием утверждения судом мирового соглашения в данной категории обособленных споров является раскрытие ответчиком сведений об имуществе в размере, достаточном для исполнения обязательств по соглашению. Также законодатель установил, что утверждение мирового соглашения возможно только в отношении всех лиц на стороне заявителя/истца и в отношении всех лиц на стороне лица, привлекаемого к ответственности. При этом соглашение должно быть единогласно одобрено всеми лицами на стороне лица, подавшего заявление о привлечении к ответственности. При несоблюдении указанных условий вышестоящие суды отменяют определения об утверждении мирового соглашения.

Взыскание убытков в связи с фиктивными сделками должника и выводом активов

Наиболее распространенными основаниями для взыскания убытков в делах о банкротстве являются фиктивные сделки и иные варианты вывода активов должника.

Одним из примеров является перечисление денежных средств фиктивному контрагенту. В одном из дел суд округа взыскал убытки в размере денежных средств, перечисленных фиктивному подрядчику, созданному незадолго до проведения платежа. Суд установил, что подрядчик не вел хозяйственную деятельность, не имел специального разрешения на выполнение работ и ресурсов для их выполнения.

Важно отметить, что платежи по фиктивным сделкам могут повлечь взыскание с руководителя убытков безотносительно к признанию таких сделок недействительными, если соответствующие обстоятельства были установлены судебными актами.

Взыскание убытков нередко осуществляется в ситуациях отчуждения руководителем должника имущества организации без встречного предоставления или необоснованных затрат.

Например, суд взыскал убытки с руководителя в связи с произведенными необоснованными платежами за аренду: арендодателем являлся сам руководитель; арендованное имущество фактически не использовалось должником; на момент заключения и исполнения договора аренды должник имел признаки неплатежеспособности и недостаточности имущества.

Широкое распространение в судебной практике получили споры о взыскании с руководителей, не обратившихся с заявлением о банкротстве должника, убытков, связанных с расходами на процедуру банкротства. Неслучайно один из таких кейсов стал поводом для формирования Конституционным судом правовой позиции относительно условий ответственности.

В данном деле с руководителя взыскали убытки в размере расходов, возникших у уполномоченного органа как заявителя по делу о банкротстве. Конституционный суд указал, что сам по себе факт несения таких расходов не может автоматически признаваться следствием противоправного поведения руководителя должника. Это обусловлено тем, что возникновение затрат связано как с инициативным поведением самого заявителя, адекватностью оценки им финансового состояния должника, так и с действиями и решениями иных лиц, в том числе арбитражного управляющего.

Оценка достаточности имущества должника для покрытия расходов по делу о банкротстве — как на стадии проверки обоснованности заявления о признании должника банкротом, так и в ходе рассмотрения дела (и прежде всего в процедуре наблюдения) — должна осуществляться не только заявителем по делу, но и судом и арбитражным управляющим.

Таким образом, если затраты были обусловлены, например, неэффективной деятельностью временного управляющего или заявление о банкротстве было принято судом и процедура наблюдения введена в отсутствие необходимых условий (в частности, без должной проверки наличия достаточных для покрытия расходов активов), то после прекращения производства по делу с руководителя нельзя взыскать понесенные заявителем расходы.

Статистическая справка

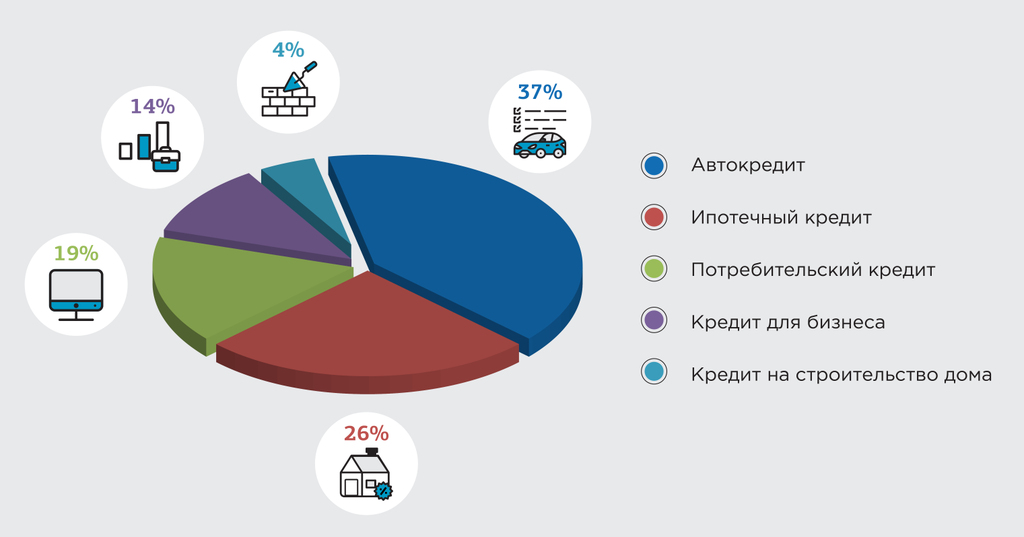

В 2018 году наблюдается заметный рост выданных кредитов. Количество граждан, которые пришли взять кредит в банки в 2018 году, выросло на 22% по сравнению с 2017 годом.

В чем причины роста кредитной активности россиян? Основная причина – снижение процентных ставок. Люди чаще стали брать ссуды на отдых; примерно каждый пятый смартфон куплен на кредитные деньги.

А вот статистические данные по выдачи ипотечных кредитов: в 2018 году зафиксирована выдача ипотечных кредитов почти 1,08 млн. ссуд. Средний размер ипотечных кредитов составляет 1,87 млн. рублей. Почти 32% выданных ипотечных кредитов по статистике приходится на Москву, Московскую область, Санкт-Петербург и Тюменскую область.

Если же заемщик будет досрочно гасить хотя бы небольшие суммы по кредиту, при этом не уменьшая ежемесячный платеж, а уменьшая срок кредита, то экономика такого подхода даст свои плоды – соотношение между суммой процентов и суммой основного долга в аннуитетном платеже будет сокращаться, что, безусловно, приведет как к сокращению срока кредитования, так и приведет к экономии денежных средств заемщика в будущем.

Конечно же, взятые обязательства по кредитным договорам, как гласит ст. 309 ГК РФ, должны исполняться надлежащим образом, нормальным и естественным основанием прекращения обязательства является его исполнение, которое наступает при условии выполнения сторонами определенных требований.

Однако нередко трудности погашения кредита становятся невыносимыми для заемщика. В этом случае необходимо подумать, существуют ли дополнительные способы прекращения обязательств, кроме их надлежащего исполнения?

К таким способам можно отнести: отступное, зачет, совпадение должника и кредитора в одном лице, прощение долга.

Гражданский кодекс предусматривает два вида перемены лиц в обязательстве: переход прав кредитора к другому лицу, то есть замена кредитора, и перевод долга – замена должника (гл. 24 ГК РФ).

Каждый заемщик с момента подписания кредитного договора должен знать, что в случае невозможности исполнения договорных условий по кредитному договору есть возможность облегчить или даже полностью снять с себя бремя кредитных обязательств, но это также лишит заемщика квартиры, на покупку которой он брал свой кредит, а именно:

перевод долга на третье лицо (замена должника), которое оформляется Соглашением о переводе долга на третье лицо, по которому все обязательства по оплате долга заемщика-должника (цедента) переходят на третье лицо (цессионария), при этом обязательства по кредиту не прекращаются и остаются без изменений;

передача ипотечной квартиры, находящейся в залоге у кредитной организации, по договору отступного кредитной организации;

Процедура передачи (перевода) кредитного долга

Что же представляет процедура передачи кредитного долга? Насколько она сложна для заемщика и какие несет риски?

Согласно закону, перевод долга производится (§ 2 гл. 24 ГК РФ) с согласия кредитора по соглашению между первоначальным должником и новым должником.

В обязательствах, связанных с осуществлением предпринимательской деятельности, перевод долга может быть произведен также по соглашению между кредитором и новым должником, который принимает на себя обязательства первоначального должника (п. 1 ст. 391 ГК РФ).

В процедуре передачи кредитного долга принимают участие три стороны: заемщик, кредитор и третье лицо, которому будет передан долг, то есть лицо, которое возьмет обязательства заемщика на себя.

При оформленном должным образом переводе долга производится замена должника, и все требования по исполнению обязательств кредитор направляет преемнику долга. Схема перевода долга простая и логически понятная: заключается трехстороннее соглашение между кредитором, должником и лицом, принимающим обязательства по оплате кредита.

При этом кредитор направляет старому и новому должникам свое уведомление-согласие о переводе долга с указанием основных параметров договора (сумма остатка по кредиту, срок возврата кредита, дата ежемесячного платежа, процентная ставка), а также основание перевода долга (наименование документа, на основании которого переводится долг, номер документа, дата составления документа).

Однако, как показывает практика, выполнение процедуры по переуступке задолженности по кредиту и оформление на новое лицо – процесс сложный и трудоемкий, имеющий свои особенности и требующий определенных знаний.

Каждый такой случай рассматривается кредитной организацией индивидуально с учетом различных обстоятельств. В настоящей статье детально рассмотрена вся процедура перевода долга третьему лицу.

Получение согласия банка

Для того, чтобы оформить перевод долга на третье лицо, как отмечалось выше, необходимо получить согласие банка. При этом единственный случай, когда согласие банка не потребуется – это перевод долга при вступлении в права наследования. Во всех остальных случаях заемщик обязан получить разрешение банка.

Законом не установлена форма заявления на получение согласия кредитора, также законом не определена и форма согласия кредитора. Но кредитные организации относятся к тем организациям, в которых формализованы все внутренние процедуры, разработаны пакеты документов по всем направлениям деятельности кредитной организации, а также работает очень жесткая система внутреннего контроля. Поэтому при обращении должника в банк с заявлением о переводе долга третьему лицу сотрудники банка предложат заполнить установленные в банке бланки заявлений, однако принимаются заявления и составленные в свободной форме.

Главное, чтобы заявление для банка на перевод долга содержало всю существенную информацию, определенную правилами делового оборота:

Кому – Юридическое наименование кредитной организации, адрес, ФИО должностного лица;

От кого – ФИО заявителя-должника, адрес, паспортные данные, ИНН;

Предмет заявления – Дата договора, номер договора, сумма задолженности основного долга и проценты;

Кому – ФИО третьего лица-нового кредитора, адрес, паспортные данные, ИНН;

Подписи сторон.

К заявлению на перевод долга следует приложить копии документов третьего лица, на которого должник хочет осуществить перевод долга.

Конечно же, чтобы с наибольшей вероятностью получить согласие на перевод долга, список документов, который требуется предоставить на третье лицо, необходимо уточнить в банке, но, как правило, он совпадает с теми, которые собирались заемщиком. Все документы подаются лично лицом, принимающим на себя обязательства по кредиту.

Отметим, что до получения положительного решения, заемщик обязан продолжать исполнение своих обязательств по оплате кредитных обязательств и регулярно вносить ежемесячные платежи.

Условия, на которых передается долг третьему лицу прописываются в договоре между старым и новым заемщиком отдельно.

Передача потребительского кредита

Передать потребительский кредит можно соглашением об исполнении обязательств. В данном случае с согласия кредитора нотариально оформляется соглашение об исполнении обязательств по кредитному договору.

После оформления соглашения кредитный договор не изменяется и формально заемщиком остается прежнее лицо, поэтому при неисполнении обязательств по оплате банк будет предъявлять претензии к прежнему заемщику. Потому, во избежание неприятных ситуаций, лучше провести полную передачу на третье лицо.

Передача кредита с поручителями

Крупные кредиты как правило обеспечены поручительствами.

Таким образом, для совершения сделки, заемщику необходимо получить не только согласие банка, но и согласие поручителей на обеспечение поручительством кредита с новым заемщиком.

Это необходимо сделать потому, что в соответствии с п. 2 ст. 367 ГК РФ договор поручительства прекращается при смене должника.

В случае, если согласие поручителей не получено, заемщику нужно будет найти новых поручителей и подать в банк запрос на смену поручителей по договору. И только после получения согласия банка на смену поручителей можно будет продолжить оформление соглашения по передаче долга.

Особенности передачи долга с залогом

Как можно оформить передачу долга при наличии банковского обременения?

Возможно несколько вариантов:

1) Передача долга по соглашению:

Заемщик ищет покупателя на собственность, который будет готов принять существующий кредитный договор и заменить в нем заемщика.

После получения согласия банка между сторонами заключается договор купли-продажи собственности с последующим ее переоформлением. В договоре обозначается как полная стоимость имущества, так и та часть, которая будет выплачена в соответствии с соглашением, а также процедура передачи права. Залоговая собственность может оставаться прежней, но возможно, при согласии со стороны банка, и предоставление нового залога.

2) Оформление нового кредита и закрытие текущего

Заемщик ищет покупателя, который возьмет кредит, и за счет полученных средств будет закрыт кредитный договор заемщика.

Одновременно составляется договор купли-продажи с указанием, на каком основании происходит передача прав собственности.

Однако, при всей простоте, найти покупателя на залоговую собственность очень непросто.

Банк отказал в переводе долга. Что делать?

Если банк не предоставляет возможность перевести задолженность по кредиту на третье лицо, можно попробовать перевести долг на основании поручительства. Новый заемщик оформляется поручителем по кредиту.

Старый заемщик нотариально оформляет свои обязательства перед своим поручителем и, если требуется, предоставляет соответствующие гарантии. После оформления заемщик направляет в банк письмо, в котором сообщает, что не имеет возможности выплачивать кредит и передает свои обязательства по выплате поручителю.

Конечно, в этой ситуации существуют свои риски для каждого участника. Поручитель может перестать выплачивать кредит и все штрафные санкции будут обращены на заемщика. В свою очередь, Заемщик может отказаться от своих гарантийных обязательств перед поручителем, и свою правоту и одной, и второй стороне придется доказывать через суд.

Поэтому, желательно, все процедуры по передаче долга осуществлять через банк.

Прекращение обязательств по кредиту по договору отступного

Рассмотрим другие способы прекращения обязательства по кредиту в случае невозможности его исполнения.

Удовлетворение требования залогодержателя допускается без обращения в суд, но только на основании нотариально удостоверенного соглашения залогодержателя (банка) с залогодателем (Заемщиком), заключенного после возникновения оснований для обращения взыскания на предмет залога (предмет ипотеки).

При этом, такое соглашение может признано судебными органами недействительным по иску лица, чьи права нарушены таким соглашением.

Статьей 409 ГК РФ предусмотрено, что по соглашению сторон обязательство может быть прекращено предоставлением взамен исполнения отступного (уплатой денег, передачей имущества и т.п.). При этом размер, сроки и порядок предоставления отступного устанавливаются сторонами.

Смысл отступного состоит в том, что взамен первоначально указанного в обязательстве предмета исполнения предоставляется иной предмет исполнения. Отступное является платой за отказ от исполнения, указанного в первоначальном обязательстве, средством освобождения должника от необходимости совершать первоначальное исполнение.

Соглашение об отступном является непосредственным выражением воли сторон прекратить существующее между ними обязательство, отказаться от исполнения первоначального обязательства.

При неисполнении соглашения об отступном в определенный сторонами срок кредитор вправе потребовать исполнения первоначального обязательства и применения к должнику мер ответственности в связи с его неисполнением (штрафы, пени, неустойки).

Если в соглашении об отступном стороны предусмотрели право должника взамен исполнения обязательства по договору предоставить в определенный срок отступное, то кредитор фактически предоставил должнику отсрочку в исполнении первоначального обязательства. Учитывая изложенное, кредитор не вправе требовать исполнения первоначального обязательства до истечения установленного сторонами срока предоставления отступного.

Хочется отметить, что соглашение об отступном между заемщиком и кредитором, конечно же, решит проблемы заемщика по его кредитному долгу, однако рыночная стоимость квартиры, находящейся в залоге, например, может превышать текущий долг заемщика, неуплаченные пени и штрафы по договору, но заемщик, сбросив с себя текущие обязательства перед кредитором, не сможет воспользоваться этой разницей.

Поэтому можно посоветовать заемщику попробовать договориться с банком о снятии с квартиры, находящейся в залоге у банка, обременения с целью ее последующей продажи и погашения долга по кредиту.

Уступка прав требования долга по кредиту

В случае неисполнения заемщиком договорных условий по кредитному договору, кредитная организация может осуществить перевод прав по кредиту третьему лицу, то есть совершить операцию по уступке прав требования долга по кредитному договору.

Под уступкой требования (§ 1 гл. 24 ГК РФ) понимается переход прав, принадлежащих на основании обязательства первоначальному кредитору (цеденту), к новому кредитору (цессионарию) по договору (п. 1 ст. 382, п. 1 ст. 388 ГК РФ).

Итак, переуступка прав требования долга по кредитному договору называют цессией. Проще говоря, это продажа долговых обязательств. Между кредитной организацией и третьим лицом заключается договор, в соответствии с которым третье лицо принимает на себя задолженность заемщика.

На сегодняшний день самым распространенным вариантом уступки прав требования долга по кредитному договору является передача долга коллекторским компаниям. Коллекторские компании работают на проценте от сделки и занимаются взысканием задолженности с заемщика по кредиту самостоятельно.

Вообще, цессия подразумевает, что заемщик должен дать согласие на нее. Но в современных условиях кредитные организации это требование легко обходят, изначально включая условия о цессии в договор кредитования. Поставив свою подпись под этим условием, заемщик автоматически дает согласие на его реализацию. А значит, переуступка прав требования долга по кредитному договору будет осуществлена на законных условиях.

Однако при уступке требования долга организациям или физическому лицу без лицензии необходимо получение согласия должника, иначе процедура может быть признана недействительной.

Заключение договора цессии и вся процедура уступки прав регламентируется ГК РФ. В соответствии с его разъяснениями, кредитная организация не обязана согласовывать с заемщиком передачу задолженности третьим лицам. Обжаловать такое решение можно в суде, только если договором кредитования предусмотрено обратное.

По общему правилу, новый кредитор может получить меньше прав, чем было у первоначального – в случае уступки права требования в части (п. 2-3 ст. 384 ГК РФ).

В каких же случаях кредитная организация осуществляет уступку права требования по кредитному договору?

Во-первых, когда исчерпаны все возможности мотивировать должника на внесение оплаты. Чаще всего продаются долги, по которым нет залога и оплата по которым не поступала более 12 месяцев. То есть речь идет о полностью бесперспективной задолженности.

Во-вторых, выплачен основной долг по кредиту (тело кредита), но проценты не погашены, и заемщик отказывается их платить.

В-третьих, кредитная организация находится в состоянии банкротства, ликвидации и стремится как можно быстрее получить средства для исправления ситуации, поэтому и распродает задолженность.

Процедура продажи долга выглядит следующим образом:

Продавец долга собирает информацию о ваших активах и доходах.

Вся документация передается на анализ в лицензированное коллекторское агентство, специалисты которого изучают подлинность документов, законность требований кредитора.

Проводится анализ перспектив взыскания. Это занимает около 3 — 4 недель.

Выносится решение и озвучивается стоимость, за которую третье лицо готово купить задолженность.

Если кредитная организация готова продать долги за эту сумму, составляется договор цессии.

Должнику в письменном виде направляют извещение о смене кредитора и документы, подтверждающие заключение договора цессии.

Должник вносит платежи новому кредитору.

Последствия для заемщика

Если смотреть с позиции обычного заемщика, то переуступка прав требования для него означает только смену кредитора. Сумма задолженности сохраняется, как и порядок исполнения обязательств. Эти пункты остаются неизменными, если только заемщик и новый кредитор не договорятся об изменении условий возврата задолженности.

Заемщик может требовать от кредитора доказательства того, что переуступка была осуществлена. Доказательством будет являться печать нового кредитора на договоре цессии. Если этот документ кредитной организацией не будет предоставлен, то вносить платежи заемщик не обязан.

При этом, стоит помнить о следующем:

новый кредитор выкупает проблемную задолженность по заниженной стоимости, поэтому получение хоть небольшой прибыли для старого кредитора будет являться благоприятным вариантом, а это дает возможность заемщику самостоятельно выкупить свой долг в гораздо меньшей сумме, чем накопившийся долг по задолженности;

с новым кредитором можно договориться о наиболее мягких условиях погашения.

А вот последствия для заемщика, который перестал исполнять свои кредитные обязательства, и кредитная организация уступила права требования по его кредитному договору коллекторскому агентству, могут нарушить спокойный уклад жизни заемщика-должника.

Вопросы о законности переуступке кредитных долгов организации, не имеющей банковской лицензии, закрыт, а именно:

арбитражными судами установлено, что уступка права требования долга третьему лицу, не являющемуся кредитной организацией, не противоречит законодательству;

Читайте также: