Снижается ли процентная ставка по ипотеке при рождении второго ребенка в втб

Обновлено: 04.07.2024

Условия ипотеки ВТБ под 5 процентов

Субсидирование будет действовать до конца 2022 года. Тогда же Правительство примет решение о завершении или продолжении программы покупки жилья для молодых семей. Кроме того, государство разрабатывает другие способы поддержки, которые связаны с улучшением жилищных условий.

Чтобы получить ипотеку под 5% годовых, недвижимость и заемщики должны соответствовать критериям из Постановления Правительства РФ от 30.12.2017 №1711.

Банк ВТБ выдает ипотечный кредит со сниженной процентной ставкой на следующих условиях:

- в семье должно быть несколько детей, один из которых появился на свет в период с 01.01.2018 по 31.12.2022;

- период погашения – не более 30 лет;

- минимальный первоначальный взнос – 20%;

- для Москвы и Санкт-Петербурга, а также Московской и Ленинградской областей сумма кредита должна составлять от 1 млн до 12 млн рублей;

- для всех остальных регионов – от 500 тысяч до 6 млн рублей;

- обязательное страхование заемщика и квартиры;

- недвижимость должна приобретаться на первичном рынке у юридического лица (застройщика).

Если вы взяли ипотеку еще до рождения второго ребенка, то можно понизить ставку и переоформить ее на новых условиях под 5 процентов годовых. Для этого нужно провести рефинансирование.

Для внесения первоначального взноса можно использовать материнский капитал. Однако, как минимум 10% должны составлять собственные средства.

Процентная ставка семейной ипотеки

Государственная программа изначально снижает ипотечный процент до 6% на первые 5 лет. Но банк ВТБ предлагает своим клиентам более выгодные условия.

- Во-первых, годовая ставка составляет всего 5%.

- Во-вторых, она устанавливается на весь период кредитования.

Способы погашения

Как вы уже знаете, максимальный срок выплат можно установить 30 лет. Однако заемщики могут выбрать меньший период, чтобы сократить размер переплаты. Кроме того, не воспрещено досрочное погашение ипотеки. В этом случае придется пройти стандартную процедуру: подать заявление, внести оплату и закрыть договор. Либо произвести платеж без посещения банка – через личный кабинет ВТБ-онлайн.

При частичном закрытии вам выдадут новый график платежей, в котором сократится сумма или срок выплат (по выбору).

Требования к заемщикам

Чтобы получить в ВТБ ипотеку для семей с детьми по ставке 5 процентов годовых, заемщик должен соответствовать нескольким критериям:

- быть совершеннолетним;

- быть гражданином РФ;

- иметь постоянное место работы;

- трудовой стаж не менее 1 года;

- иметь двух и более детей.

Особенно важно гражданство РФ и минимум 2 ребенка в семье. Это основные условия, при невыполнении которых бессмысленно претендовать на участие в программе.

Весь процесс получения ипотечного кредита под 5 процентов разделен на три этапа.

Подача заявки

Прежде всего, нужно обратиться в банк и подать заявку. Специалист выполнит предварительные расчеты, ответит на вопросы и назначит дату собеседования в ипотечном центре ВТБ 24.

На встречу в офис нужно принести весь пакет документов, а затем дождаться решения. Максимальный срок ожидания – 5 рабочих дней. Если вы получили одобрение, предложение будет действительно на протяжении четырех месяцев. После этого можно спокойно заниматься поиском недвижимости.

Обязательное условие – покупать квартиру нужно только у юридического лица (исключение составляет инвестиционный фонд) по ДДУ или договору купли-продажи.

Выбор недвижимости

ВТБ 24 рекомендует клиентам обратить внимание на предложения от партнеров. Банк аккредитовал сотни новостроек, что позволяет быстрее оформлять квартиры. Если вы заинтересуетесь неаккредитованным объектом, придется дожидаться согласия банка, пока он будет производить его полную проверку.

Проведение сделки

- Нужно подписать договор с застройщиком о приобретении недвижимости, а также с банком – о выдаче займа.

- Помимо этого, нужно оформить страхование квартиры, которое покрывает риски повреждения или утраты жилища.

- Личное страхование не считается обязательным, но за отказ от него банк повышает процентную ставку на 1%.

После окончания строительства заемщик сможет оформить право собственности. При этом в ЕГРН регистрируется тот факт, что квартира находится в обременении до полной выплаты ипотеки.

Сейчас многие банки предлагают оформить ипотеку по низкой ставке.

Например, в СберБанке ставки начинаются от 5% при покупке жилья в новостройке по программе господдержки.

Но что делать семьям, которые оформили ипотеку до того, как появилась эта программа, и ставки снизились? Этот вопрос становится еще актуальнее, когда в семье происходит пополнение и появляются дети.

Государство совместно с банком дает возможность в этой ситуации перевести кредит на условия программы «Ипотека для семей с детьми». Это позволяет снизить ставку по кредиту до 5,3% годовых на весь срок кредита.

Теперь снизить ставку можно при рождении первого ребенка

Для перевода действующего кредита на условия господдержки должны одновременно выполняться следующие условия:

У вас родился или родится первый ребенок или последующий в период с 1 января 2018 года до 31 декабря 2022 года

Недвижимость куплена по договору долевого участия, договору уступки прав требования или договору купли-продажи. Продавец жилья по договору — юридическое лицо: застройщик или инвестор

Вам осталось выплатить по кредиту меньше 85% от стоимости жилья и не более 12 млн рублей для Москвы и Московской области, Санкт-Петербурга и Ленинградской области, 6 млн рублей для остальных субъектов РФ

Снижение ставки для семей с ребенком с ограниченными возможностями

Семьи, в которых есть ребенок-инвалид, также смогут перейти на льготную программу кредитования «Ипотека с господдержкой». Ставка при переводе будет снижена до 5,3% годовых.

Право перехода на льготную ипотеку имеют как отец, так и мать ребенка. Главное условие — оба родителя или один из них являются заемщиками по ипотечному кредиту.

Для перевода действующего кредита на условия господдержки должны одновременно выполняться следующие условия:

Родители и ребенок — граждане РФ

Возможность предоставить справку о наличии инвалидности у ребенка

На момент обращения в банк за снижением ставки ребенку не исполнилось 18 лет

Недвижимость куплена по договору долевого участия, договору уступки прав требования или договору купли-продажи. Продавец жилья по договору — юридическое лицо: застройщик или инвестор

Вам осталось выплатить по кредиту меньше 85% от стоимости жилья и не более 12 млн рублей для Москвы и Московской области, Санкт-Петербурга и Ленинградской области, 6 млн рублей для остальных субъектов РФ

Какие есть ограничения

В программах снижения ставки не смогут участвовать кредиты, по которым были допущены просрочки, а также кредиты, субсидируемые в рамках других программ.

Для снижения ставки страхование жизни и здоровья не обязательно.

При этом, если при получении кредита был оформлен полис страхования жизни и сейчас есть действующий или продленный полис, то ставка будет снижена до 5,3%. Без действующего полиса ставка может быть снижена только до 6%.

Если при оформлении кредитного договора полис страхования жизни не заключался, что вне зависимости от наличия полиса страхования жизни ставка может быть снижена только до 6%.

Как подать заявление на снижение ставки

Узнать о возможности снижения ставки по действующей ипотеке и переходе на программу для семей с детьми можно в вашем личном кабинете обслуживания ипотеки . Для этого просто напишите менеджеру в чат.

Для предоставления оригиналов документов и заключения дополнительного соглашения необходимо будет обратиться в центр ипотечного кредитования СберБанка.

Важно!

В личном кабинете обслуживания ипотеки на Домклик вы можете так же просто решить и многие другие вопросы : оформить налоговый вычет, узнать о том, как получить субсидию 450 тысяч рублей для многодетных семей, продлить полис страхования, оформить любую необходимую справку по кредиту и получить консультацию менеджера банка.

Какие документы необходимо предоставить

При подаче заявления вам потребуются:

- Паспорта всех заемщиков

- Свидетельств о рождении ребенка

- Договор приобретения жилья

- Полис страхования жизни и здоровья заемщика

- Полис страхования недвижимости — понадобится, если право собственности уже оформлено

- Справка о наличии инвалидности у ребенка — если снижение происходит по этой программе

- СНИЛС заемщика и мужа/жены заемщика, если они являются созаемщиками по кредитному договору

Ответы на частые вопросы

❓Есть ли требования к возрасту ребенка?

Если ставка снижается по программе для семей с детьми, ребенок должен быть рожден в период с 1 января 2018 года по 31 декабря 2022 года.

Если снижение происходит по программе для семей с ребенком с ограниченными возможностями условие одно — на момент подачи заявления на снижение ему ещё не исполнилось 19 лет.

❓А если ребенок от другого брака, можно ли снизить ставку?

Да, если ребенок от другого брака является ребенком заемщика или титульного созаемщика.

❓Если первый взнос был меньше 20%, можно ли снизить ставку?

Можно, главное — чтобы остаток долга по ипотеке был меньше 85% от стоимости объекта по договору приобретения.

❓Если квартира была куплена у физического лица, возможен ли переход на условия господдержки?

Нет, переход на условия господдержки возможен только в случае покупки жилья на первичном рынке у юридического лица.

❓Имеет ли значение, когда был оформлен кредит?

Нет, это не имеет значения.

❓Можно ли снизить ставку, если кредит был рефинансирован?

Да, при соблюдении прочих условий.

❓Кто может подать заявление на снижение ставки?

Необходимо присутствие всех созаемщиков. Если кто-то из них не может присутствовать лично, можно оформить доверенность.

❓У меня не был оформлен полис страхования жизни, можно ли будет снизить ставку?

Если при оформлении кредитного договора полис страхования жизни не заключался, что вне зависимости от наличия полиса страхования жизни ставка может быть снижена только до 6%.

❓Если я не подхожу под условия, а платить как прежде больше не могу?

Вы можете подать заявление на ипотечные каникулы или реструктуризацию кредита.

Ипотека ВТБ для семей с детьми с господдержкой – одна из самых выгодных в России. Небольшой первоначальный взнос (20%) при длительном сроке кредитования (до 30 лет) позволяет рассчитывать на заем даже небогатым семьям. К тому же банк принимает к оплате материнский капитал и работает с другими видами льготного кредитования.

Для информации. Условия ипотеки с господдержкой в ВТБ регулируются Постановлением Правительства РФ №1711 (скачать в word). Здесь детально изложены все нюансы предоставления кредита.

Основные условия

Обратите внимание: в ВТБ ипотека для семей с 2 детьми предоставляется в том случае, если недвижимость покупается у юридических лиц (по договору долевого участия или как первая продажа от застройщика). Получить льготу при приобретении квартиры/дома у частного лица – не получится. Она касается только жилья в новостройке.

Информация! Ознакомиться с общими условиями по ипотечным кредитам можно на сайте ВТБ, либо скачать документ в pdf.

Правда, есть исключение. Оно касается дальневосточного региона. Здесь ипотеку ВТБ с государственной поддержкой молодой семье можно взять для покупки жилья на вторичном рынке. А также приобрести частный дом и/или участок земли.

Преимущества ипотеки для многодетной семьи в ВТБ

В среднем обслуживание ипотечного кредита обходится в 9–12%. Таковы ставки, если брать заем в крупном банке с участием государственного капитала. В сугубо коммерческих учреждениях – проценты выше. Поэтому ипотека с господдержкой в ВТБ – это существенная экономия семейного бюджета. Ведь сегодня вознаграждение банку за пользование кредитом – всего 5%!

Это интересно! На самом деле финансовые организации не несут никаких убытков при выдаче льготных займов. Разницу в стандартной процентной ставке и сниженной – компенсирует государство.

Условия ипотеки с господдержкой в ВТБ:

- верхняя планка по сумме кредита – 12 млн. руб. (Москва, СПб и прилегающие области), 6 млн. руб. в остальных регионах;

- срок – от 1 до 30 лет;

- обязательно страхование имущества, а также жизни и здоровья должника.

Важно! В семье должно быть больше одного ребенка, один из них – рожден после 1 января 2018 года. Также потребуется оплатить первоначальный взнос – не менее пятой части от стоимости жилого помещения.

Как работает в ВТБ ипотека с господдержкой для семей – главные вопросы

Прежде всего, следует отметить тот факт, что выдача льготных кредитов – не является обязанностью банка. Руководство самостоятельно принимает решение, выдавать ли ипотеку от ВТБ для семьи с двумя детьми в текущем году и на каких условиях. Сейчас банк активно участвует в госпрограмме. На эти цели Министерство финансов выделило ВТБ 106,7 млрд. рублей.

Однако нет твердых гарантий, что в 2020 и 2021 годах программа ипотеки в ВТБ для молодых семей и многодетных по–прежнему будет работать. Банк может изменить политику, или государство выделит средства в меньшем объеме. Поэтому тем семьям, которые уже имеют право на льготу и собрали первоначальный взнос, следует поторопиться.

Ипотека ВТБ с господдержкой – сколько действует льготная ставка

Первоначально в законе были ограничения. Льготный процент действовал 3 или 5 лет. Но сегодня ограничения по срокам сняли. Пониженный процент действует столько времени, сколько платится заем (изменения внесены Положением 339 от 28 марта 2019 года (скачать в pdf)) . Количество несовершеннолетних членов семьи не имеет значения (общее правило – не меньше 2–х детей).

Важно! В 2018 году в закон были внесены изменения, согласно которым сниженная ставка действует весь срок кредитования.

6% или 5%

Первоначально в прессе и комментариях должностных лиц звучала цифра 6%. Но сегодня в разных банках цифры отличаются. Так происходит потому, что 6% – это не фиксированная, а плавающая цифра. Банкам компенсируется разница между ключевой ставкой Центробанка и размером ставки по договору ДКП. Если Центральный банк решит повысить ставку, ее поднимут и кредитно–финансовые учреждения.

Подчеркнем, что в ВТБ ипотека с господдержкой под 5 процентов действует при условии оформления полиса личного страхования. При отказе оформлять страховку на свою жизнь ставка может стать выше.

Как обратиться в ВТБ за льготной ипотекой для семей с детьми – порядок действий

Сначала следует зайти на сайт финансового учреждения, изучить условия. Затем подать заявку онлайн или обратиться непосредственно в ипотечный центр. Также желательно прочитать Правила предоставления субсидий, изложенные в Постановлении 1711, и подсчитать предстоящие затраты.

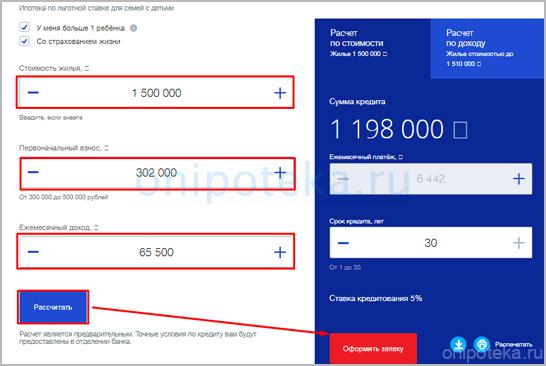

Обратите внимание! Увидеть реальные цифры – поможет калькулятор ипотеки с господдержкой от ВТБ. В отличие от многих кредитных учреждений, он действительно рассчитывает кредит с учетом скидки. В программе автоматически выставлено условие – в семье больше 1–го ребенка.

Чтобы рассчитать ипотеку ВТБ с господдержкой, требуется проставить в ячейки онлайн калькулятора:

- стоимость жилого помещения;

- первоначальный взнос (в рублях);

- величину своего месячного дохода (можно учесть доход 4–х созаемщиков).

Справа в синем окошке появятся искомые цифры. Но всегда следует иметь в виду, что расчет на калькуляторе ипотеки от ВТБ для молодой семьи – предварительный. При заключении договора ДКП – условия могут измениться.

Семейная ипотека ВТБ с господдержкой – пример расчета

Допустим квартира стоит 1 млн. рублей. 200 тыс. руб. (20%) придется внести в качестве первоначального взноса. На остальную сумму оформляется кредит. Если взять 800 тыс. рублей на 30 лет, каждый месяц придется отдавать из личного бюджета 4 295 рублей. Для сравнения: без льгот за такой же кредит придется платить ежемесячно 8 893 рубля (по ставке 10,6%).

Важно! Чем продолжительнее срок займа, тем меньше ежемесячный платеж, но больше общая переплата. При расчете срока придется ориентироваться на реальный доход семьи. При ограниченном бюджете лучше выбрать более длительный срок.

Банк ВТБ – ипотека с господдержкой: документы

Чтобы обратиться за займом, понадобятся паспорта и свидетельства о рождении всех членов семьи (маленьких и больших). При этом заявитель должен удостоверить банк в наличии у детей российского гражданства. Кроме того, придется предоставить в ипотечный центр:

- справку по форме 2-НДФЛ(скачать pdf) и/или по форме банка (скачать в pdf) — при наличии созаемщиков каждый из них предоставляет документально подтвержденные сведения о доходе;

- СНИЛС;

- копию трудовой книжки;

- свидетельство о браке (для официально расписанных в ЗАГСе супругов);

- военный билет (для военнообязанных).

Обратите внимание! Индивидуальный предприниматель прилагает к пакету последнюю по времени годовую декларацию, сданную в налоговый орган.

Поскольку банк получает компенсацию от государства, требования к документам более строгие, чем обычно при ипотечном кредитовании. И все же послабления есть. От клиента не требуют отметку о постоянной регистрации в том регионе, где он планирует кредитоваться. Также есть возможность получить заем без подтверждения дохода.

ВТБ – рефинансирование ипотеки с господдержкой

Что же делать тем, кто соответствует всем условиям, но уже взял ипотечный заем под более высокий процент? Подавать заявку на рефинансирование! Причем кредит может быть оформлен в другом учреждении или непосредственно в ВТБ. В последнем случае – не нужно проходить полностью процедуру перекредитования. Достаточно подать заявление на изменение условий по кредиту через call–центр.

В ВТБ рефинансирование ипотеки многодетным семьям имеет свою специфику. Учреждение охотно кредитует чужих заемщиков (из других банков), но своим – иногда отказывает. Так, молодые мамочки столкнулись с тем, что банк отказывается перекредитовывать семьи под низкий процент, если женщина находится в декрете и не может предоставить справку о зарплате. В таком случае приходится переоформлять кредит на работающего мужа, чтобы он стал титульным заемщиком.

Для перекредитования, помимо стандартного набора (СНИЛС, 2-НДФЛ, паспорт), необходимо предоставить следующие бумаги:

- документы на жилье, оформленные в рамках Закона 214-ФЗ (требования к их содержанию указаны в ст. 4 (скачать);

- старый ДКП и договор страхования;

- выписку об остатке долга.

Важно! Для заемщиков, которые ранее взяли кредит в ВТБ с государственной поддержкой, но на менее выгодных условиях, с 12 августа 2019 года оформляется специальное дополнительное соглашение. Не нужно проходить полностью процедуру рефинансирования. Достаточно подать заявление на изменение условий по кредиту через офис или call–центр.

ВТБ банк – ипотека для многодетной семьи и материнский капитал

Идеальный вариант для заемщика – соединить все льготы от государства в одном кредите. И такая возможность у российских семей есть. В частности, Постановлением 1711 предусмотрена частичная оплата первоначального взноса материнским капиталом (МК) и его использование при перекредитовании.

Обратите внимание! По правилам ВТБ первый взнос не может состоять полностью из средств маткапитала. Требуются личные средства заемщика (не менее 10% стоимости жилья).

Если вы хотите использовать МК как первоначальный взнос или обращаетесь в ВТБ за рефинансированием ипотеки с господдержкой, следует предоставить справку из Пенсионного Фонда об остатке маткапитала и соответствующий сертификат.

Возьмите на заметку: многодетные семьи поддерживают не только на федеральном уровне. Есть множество региональных программ субсидирования и материального стимулирования. Прежде чем обращаться в ВТБ за ипотекой под 5 процентов для семей, уточните наличие программ для льготников в местных органах власти. Возможно, вы имеете право на:

- безвозвратную ссуду;

- региональный маткапитал;

- социальное жилье (тогда государство компенсирует не только часть ипотечных процентов, но погасит их полностью).

Важно! На комплексную поддержку от государства могут рассчитывать родители детей с инвалидностью, государственные служащие, семьи, которые стоят в очереди на улучшение жилищных условий.

Дают ли в ВТБ 450 тысяч на ипотеку многодетным семьям

Интересно, что Законом предусмотрена выдача 450 тысяч рублей, если третий (четвертый, пятый и так далее) ребенок появился после 1 января 2019 г. Если трое и более детей родились до указанной даты, ссуда не выдается. Договор займа должен быть заключен до 1 июля 2023 года.

Важно! Пока закон только вступил в действие. Механизм еще не работает, и реальных отзывов на этот вид господдержки нет. Также нет официальной информации на сайте ВТБ. Но она должна появиться на официальной страничке банка в самое ближайшее время.

450 тысяч рублей выдается только один раз только на один кредит. Если ипотечная задолженность больше обозначенной суммы, ее выплатят банку полностью. Если меньше – оплатят только реальную сумму долга с учетом процентов. Таким образом, если у семьи 2 жилищных займа, нужно погашать тот, на котором долг больше.

Обратите внимание! Ссуда в 450 тысяч не имеет никакого отношения к маткапиталу. Это целевая выплата для многодетных ипотечных заемщиков. Они имеют полное право использовать для погашения кредита обе субсидии. И сэкономить таким образом 953 тысячи рублей.

Ответы на частые вопросы о 450000 можно найти по статьей: Как получить 450 000 многодетным семьям на погашение ипотеки

Отзывы об ипотеке с господдержкой в ВТБ

На банки с большим количеством клиентов всегда много нареканий. Заемщики традиционно жалуются на очереди, появление дополнительных страховок в процессе подписания договора, некомпетентность персонала. Тем не менее, ВТБ входит в тройку лидеров в сфере льготного жилищного кредитования, работает практически со всеми госпрограммами. И лояльные расценки на кредиты во многом объясняется экономией: на удобном программном обеспечении, комфорте клиентов и зарплате сотрудников.

В положительных откликах многие отмечают тот факт, кто у потенциального заемщика есть возможность рассчитать ипотеку в ВТБ молодой семье на калькуляторе. В то время как у других финучреждений калькуляционные программы имеют стандартные настройки – без учета льготных ставок. Также отмечают удобство способов погашения взятого займа (через специальную карту).

В целом клиенты учреждения оценили тот факт, что процентная ставка ВТБ по ипотеке для молодой семьи с детьми опустилась до 5%. Ведь даже 1% по ипотечному кредиту – существенная экономия семейного бюджета.

Выводы

ВТБ – занимает лидирующие позиции по выдаче займов различным категориям льготников. С 1 января 2018 года в ВТБ ипотеку с господдержкой для семей с детьми получили более тысячи семей. Также банк активно рефинансирует уже выданные кредиты по новой, пониженной, ставке.

Перед обращением в банк изучите законодательные акты, прочитайте отзывы, проконсультируйтесь с опытным юристом. Тогда вы сможете получить заем на выгодных условиях, сэкономить деньги на ремонт, обучение и воспитание детей.

Президент РФ Владимир Путин дал поручение Правительству рассмотреть возможность снижения ипотечной ставки в 2021-2024 годах для семей с двумя и более детьми. Срок исполнения поставлен на 31 марта.

Глава государства отметил, что в некоторых регионах страны наблюдается дисбаланс на рынке жилья, быстрый рост стоимости недвижимости, отсутствие доступных вариантов квартир. На этом фоне Владимир Путин поставил на повестку дня вопрос о том, какие меры лучше предпринять, чтобы выровнять цены на рынке жилья, не снижая при этом количество предложений.

Что такое семейная ипотека

Некоторым гражданам нашей страны совсем непросто приобрести жилье или улучшить жилищные условия. Поэтому, они могут претендовать на льготу от государства и воспользоваться одной из предложенных программ. Одним из таких предложений является семейная ипотека от государства.

Льготная ипотека Путина ориентирована на семьи с двумя и более детьми, родившимися в период с 2018 по 2022 год включительно. В данном случае помощь от государства заключается в оплате части процентов по кредиту. Федеральная ипотечная программа предусматривает для таких семей снижение процентной ставки до 6% годовых на протяжении трех-восьми лет.

Период действия такой льготы от государства раньше зависел от количества детей в семье. Например, если родители воспитывали двух детей, для них была предусмотрена помощь в течение трех лет, если трех детей — в течение пяти лет и далее. Сейчас же пониженная ставка действует в течение всего срока действия кредитного договора.

После того, как льготный период завершится, процентная ставка установится на уровне ключевой ставки Центробанка России и плюс 2%.

Предложение по семейной ипотечной программе призвано улучшить демографию страны и благосостояние граждан. На это было выделено 600 миллиардов рублей, что позволит обеспечить дополнительным финансированием более чем 500 000 жителей РФ.

Программа положительно влияет не только на семьи с детьми, но и на строительную сферу, поскольку приобрести жилье по льготе можно только в новостройке. На квартиры на вторичном рынке федеральная программа не распространяется.

Снижение ставки по действующей ипотеке

Принцип федеральной программы довольно прост: государство берет на себя обязательства по оплате части процентов по ипотечному кредиту. Плательщику остаются только 6%. Семьям, оформившим ипотечный кредит до рождения второго ребёнка, можно воспользоваться услугой рефинансирования. Для снижения ставки по уже действующему займу на жилье, следует соблюдать ряд условий:

- Младший ребенок должен быть рожден в промежутке с 2018 по 2022 года.

- Заемщик должен соответствовать требованиям банка. Кредитное учреждение обязательно должно убедиться в платежеспособности клиента и его хорошей кредитной истории, даже если у него уже есть действующая ипотека.

- Квартира должна тоже отвечать определенным требованиям.

ВАЖНО! По программе льготного рефинансирования не имеет значения, когда была оформлена ипотека: до 2018 года или после.

В каких банках можно оформить и на каких условиях

Стоит оговорить, что кредит по сниженной ставке выдает не банк, а государство делает так, чтобы Вы платили только 6%. Кредитная организация получит полностью всю сумму, которую она бы выдала заемщику без льготной программы. Недополученные средства банку компенсирует государство.

По программе семейной ипотеки в данный момент работают не все кредитные компании, поскольку к ним тоже предъявляются определенные требования. Максимальная процентная ставка, согласно правилам программы – 6%. Но, многие банки используют этот факт, чтобы предложить заемщикам более выгодные условия. Среди наиболее известных банков, работающих по данной льготной программе, можно отметить следующие:

ВАЖНО! В данных кредитных организациях ставка снижается, если к ним обращаются жители Дальневосточного округа, которые хотят купить квартиру на его территории. Процент уменьшается на 1%, согласно Постановлению Правительства № 1711.

Как видите, банки, которые оформляют семейную ипотеку, предлагают действительно выгодные продукты.

Калькулятор снижения ипотеки

Чтобы предварительно рассчитать разницу между действующей и будущей процентной ставкой, узнать, насколько снизится ежемесячный платеж и переплата, можно воспользоваться калькулятором ипотеки, которые имеются на официальных сайтах всех банков, участвующих в программе.

Рассмотрим на примере известного банка СберБанк.

На этой странице кредитный калькулятор поможет подобрать наилучшие условия по льготной ипотеке.

Для этого ответьте на вопросы системы, выставьте бегунки с левой стороны по следующим параметрам:

- цена квартиры;

- сумма первоначального взноса;

- срок кредитования.

В зависимости от выстроенных параметров, система автоматически рассчитает ежемесячный платеж, общую сумму кредита и выгоду от снижения ставки. Полученные данные можно увидеть по правой стороне калькулятора.

Снижение ипотечной ставки — условия получения в 2021 году

Ипотека для семей с 2 детьми оформляется при рождении второго и последующего ребенка в промежутке с 2018 по 2022 год. Условия для снижения ипотечной ставки следующие:

Федеральная программа рассчитана также на семьи с 1 ребенком, если у него есть инвалидность. В этом случае не имеет значения год его рождения, главное, чтобы он был рожден не позже 2022 года.

Семьи, которые ранее оформили ипотеку, могут рефинансировать кредит. Для снижения ипотечной ставки действуют следующие условия:

- квартира обязательно куплена у юрлица;

- данная ипотека ранее не проходила рефинансирование;

- отсутствие просрочек.

Чтобы рефинансировать кредит по семейной ипотеке, обратитесь в банк, который участвует в данной программе.

Подробная информация о поручении Президента по льготной ипотеке представлена в видеоролике

Кто может взять льготную ипотеку

Для снижения ипотечной ставки, заемщик, помимо наличия двух и более детей в семье, должен соответствовать ряду параметров:

- родитель, оформляющий на себя программу ипотеки с двумя детьми, должен иметь гражданство РФ;

- В Постановлении Правительства нет указаний по возрасту, поэтому банки устанавливают стандартное ограничение — 21-65 лет;

- стаж работы на последнем месте работы — от полугода, при этом, общий рабочий стаж должен составлять не менее года;

- в качестве созаемщика выступает второй супруг, поэтому его платежеспособность и трудовая деятельность также проверяются кредитной организацией.

ВАЖНО! Если второй супруг не работает, то учитываются доходы только одного клиента. Расчет проводится, исходя из прожиточного минимума в регионе.

Это общие условия для заемщика, дополнительные параметры может устанавливать банк. Также особое внимание обращается на недвижимость и платежеспособность клиента.

Какие документы нужны для оформления

Пакет документов для оформления семейной ипотеки мало чем отличается от оформления обычного займа:

- заявление по снижению ставки по ипотеке;

- паспорт родителя, который оформляет на себя кредит;

- СНИЛС;

- ИНН;

- копия трудовой;

- справка 2-НДФЛ;

- военный билет;

- свидетельство о браке;

- свидетельства о рождении детей;

- если ребенок имеет инвалидность, то нужно предоставить соответствующую справку.

ВАЖНО! Будьте готовы к тому, что банк может потребовать дополнительные документы.

Преимущества ипотеки для семей с ребенком

Семейная ипотека обладает рядом плюсов:

- Возможность заплатить за жилье меньшую сумму. Это самое главное и очевидное преимущество. Экономия происходит за счет снижения процентной ставки и выплаты остатков средств банку государством.

- Привлечение созаемщиков. В этом случае оформить ипотечный кредит могут даже семьи с низким доходом.

- Сотрудничество государства с проверенными, надёжными кредитными организациями. Договор заключается с банками, обладающими большим резервным фондом и богатым опытом ипотечного кредитования.

- Оформление отсрочки по погашению. Граждане могут взять ипотеку с возможностью некоторое время ее не платить. Правда, процент придется погашать, даже пока действует отсрочка.

- Продление кредитного договора. По семейным обстоятельствам можно продлить действие договора на пять лет. Но, стоит понимать, что и процентная ставка увеличится.

Кроме того, банки, участвующие в программе семейной ипотеки, стремятся сделать сервис для клиентов максимально удобным и прозрачным из-за высокой конкуренции. По этой причине заемщики получают лучшее обслуживание и отличные условия.

Первоначальный взнос

Согласно условиям федеральной программы, сумма первоначального взноса должна составлять не менее 20% от стоимости недвижимости. При заключении с банком договора рефинансирования сумма долга не может составлять больше 80% от стоимости квартиры.

Льготная ставка до конца кредита

Участники семейной ипотеки могут приобрести жилье в новостройке или реструктурировать ранее оформленный кредит по ставке 6%. Разницу между льготной и стандартной ставкой погашает государство. Пониженный процент по кредиту действует в течение всего срока действия договора.

Ставки по ипотеке

Важно, что если процентная ставка по ипотеке вырастет, федеральная программа все равно будет работать. Раньше банкам возмещали только разницу между льготной ставкой и ставкой Центробанка плюс 2%. Если организация оформила ипотеку под 11%, то рефинансировать ее по семейной ипотеке ей было невыгодно, поскольку государство возмещало только до 9,75%.

Теперь банкам возместят неполученные доходы до ставки Центробанка плюс 4%. Это значит, что в программе смогут участвовать даже семьи с низким уровнем дохода и многими рисками. Семья все равно будет платить 6%, а банк итак получит свое.

Возможные проблемы при оформлении ипотеки

Банк имеет право не одобрить семейную ипотеку, если клиент или недвижимость не соответствуют установленным требованиям. Большое влияние оказывает платежеспособность заемщика и наличие положительной кредитной истории.

Федеральная программа дает право на сниженную ипотечную ставку родителям второго и последующих детей. Других привилегий она не предоставляет. Задолженность необходимо погашать, согласно графику платежей.

Если же клиент полностью соответствует требованиям банка, оснований в отказе ипотеки нет.

Какое жилье можно купить по программе господдержки 2021 года

Семейная ипотека в 2021 году оформляется только на новостройки, как и раньше. Но, несколько изменились условия для жителей Дальневосточного округа.

Согласно общим для всех условиям, снижение ставки по ипотеке для семей с двумя и более детьми доступно для следующего вида жилья:

- новостройка по договору долевого участия, то есть дом еще не сдан;

- готовая квартира или дом с участком по договору купли-продажи;

- продавцом выступает юридическое лицо.

Если квартира приобретается на вторичном рынке, то даже при рождении второго и последующего детей ставку не снизят.

Что касаемо особых условий для жителей Дальнего Востока, в регионе можно приобрести не только новостройку, но и вторичное жилье в сельском поселении.

Когда должен быть заключен договор на покупку жилья

Согласно условиям программы, договор долевого участия или купли-продажи, под который оформляют ипотечный кредит, должен быть заключен в промежутке с 1 января 2018 года до 31 декабря 2022 года.

Для получения государственной поддержки для жителей Дальнего Востока, договор заключается с 1 января 2019 года по 31 декабря 2022 года.

Если рождение второго и последующего ребенка пришлось на даты с 1 июля 2022 года до 31 декабря 2022 года, недвижимость можно купить до 1 марта 2023 года.

Если в семье есть ребенок, получивший инвалидность после 2022 года, договор на покупку жилья можно заключить до конца 2027 года.

Какие еще программы льготной ипотеки действуют сейчас

Семейная ипотека — не единственная программа господдержки на данный момент, помогающая в покупке жилья или погашения ипотечного займа. Существует ряд других подобных госпрограмм:

- Субсидии для молодых семей — государство вносит за семью часть стоимости жилья.

- Погашение ипотеки для многодетных — государство погашает семьям с тремя и более детьми до 450 000 рублей по ипотечному кредиту.

- Льготная ипотека под 6,5% — часть процентов банку компенсирует государство.

- Дальневосточная ипотека под 2% — программа рассчитана на молодые семьи и владельцев бесплатных гектаров на Дальнем Востоке.

- Сельская ипотека от 0,1% — программа предназначена для приобретения жилья в сельской местности.

Как видите, государство предоставляет множество льготных программ по покупке жилья или погашению ипотеки. Тем самым, помогает гражданам улучшить свое благосостояние и развить сферу строительства.

Отзывы о семейной ипотеке

На разн ых форумах можно встретить положительные и негативные отзывы о семейной ипотеке.

Участники форумов рассказывают, что некоторые семьи сумели успешно рефинансировать ранее взятые ипотеки в новостройках под 6%.

Некоторые заемщики отмечают, что процентная ставка по данной программе значительно ниже, чем по другим ипотечным предложениям. Также быстро приходит ответ по одобрению.

Негативные комментарии связаны с тем, что семьи не могут использовать в качестве первоначального взноса материнский капитал.

Также заемщики жалуются, что получают много отказов от банков по семейной ипотеке по непонятным причинам.

Если Вы участвовали в программе семейной ипотеки, предлагаем Вам обсудить это в комментариях под статьей. Сколько у Вас детей, Вы проводили рефинансирование уже ранее взятого кредита или приобретали жилье недавно, быстро ли Вы оформили займ?

Государство всячески старается помочь семьям, воспитывающим двух и более детей, прибрести жилье по максимально выгодным условиям. Согласно действующей федеральной программе семейной ипотеки, можно снизить ставку до 6%, остальные расходы возьмет на себя государство. Это стимулирует рождаемость, улучшает демографическую ситуацию в стране, расширяет возможности для строительной сферы. Скорее всего, государство и дальше будет разрабатывать и внедрять подобные программы, поскольку они выгодны и для участников рынка, и для самого государства.

Читайте также: