Почему облигации дешевеют к погашению

Обновлено: 01.06.2024

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Состав инвестиционного портфеля не статичен. Он напрямую зависит от личного отношения инвестора к риску и срока, на который покупаются активы. Поэтому наличие тех или иных ценных бумаг остается на усмотрении каждого участника фондового рынка. Всем ли нужны облигации в составе инвестиционного портфеля или без них можно обойтись, расскажет специалист сервиса Бробанк.

- Что такое облигации

- Какие бывают облигации

- Зачем нужны облигации в портфеле инвестора

- Снижение риска активов

- Альтернатива кэша

- Финансовая подушка безопасности

- Плюсы наличия облигаций в портфеле

- Главный минус облигаций

- Сравнение портфеля с облигациями и портфеля без них

Что такое облигации

При покупке облигаций обычно заранее известны три параметра:

То есть инвестор может сразу понять, какую выгоду он получит, покупая такие ценные бумаги.

Погашение облигаций происходит в установленный срок. Эмитент выплачивает владельцу актива номинальную стоимость, указанную на самой бумаге.

При инвестировании в облигации основной риск – банкротство эмитента. В таком случае держатель бумаги теряет свои деньги, так как они не защищены системой страхования вкладов или какими-то другими гарантиями.

Какие бывают облигации

Облигации различаются по нескольким параметрам.

По форме выплаты прибыли они бывают:

- Купонными. Инвестор получает процент от номинальной стоимость бумаги. Выплат по облигации может быть несколько или только одна. Обычно у купонных облигаций фиксированная процентная ставка, владелец актива заранее знает, какую прибыль получит. Но они бывают и с меняющейся ставкой.

- Дисконтными. Такие ценные бумаги покупают по цене ниже номинальной стоимости, но погашаются по номинальной. Разница между стоимостью, за которую инвестор купил облигации, и стоимостью погашения, называют дисконтом.

По сроку погашения облигации могут быть краткосрочными – до 1 года, среднесрочными – 2-5 лет и долгосрочными – от 5 лет и более.

По эмитенту облигации бывают:

- государственными – эмитентом выступает государство, которое выпускает ценные бумаги, чтобы покрыть дефицит бюджета;

- муниципальными – их выпускают органы местного самоуправления для финансирования проектов местного значения;

- корпоративными – их выпускают юридические лица для финансирования своей деятельности.

Облигации могут быть выпущены эмитентом как в российских рублях, так и в валюте.

Зачем нужны облигации в портфеле инвестора

Облигации в портфель чаще всего покупают для достижения нескольких целей:

- уменьшения риска;

- альтернативы кэша;

- исполнение роли подушки безопасности.

Все эти направления можно сочетать или ориентироваться только на одно из них.

Снижение риска активов

Падение рынков происходит примерно раз в 2-3 года на 10-20%. С периодичностью в 6-8 лет случается более крупный спад – на 40-50%. После снижения рынки понемногу восстанавливаются. Но на это может уйти несколько месяцев или даже лет.

Чтобы потери были не такими критичными, инвесторы добавляют в портфель долю облигаций, которые меньше реагируют на колебания. Этот вид актива не только снижает общей риск портфеля, но и делает его восстановление более быстрым.

Особенно эффективно добавление облигаций для снижения риска, когда срок инвестирования меньше 5 лет. При этом обратите внимание, чем выше доходность у выбранной ценной бумаги, тем более высоким будет риск. Это также потребуется учесть при формировании портфеля.

Альтернатива кэша

Самый большой доход в долгосрочной перспективе инвестору приносят акции. Для приобретения этих активов лучший момент – когда рынок на дне. Но заранее предсказать кризис проблематично, и если деньги нужны срочно, инвестору могут помочь облигации. В период провалов рынка облигации с коротким сроком погашения от известных эмитентов можно реализовать почти без потерь. И на вырученные деньги закупить подходящие акции.

В период восстановления рынка акции станут более доходными. После таких падений, как крах доткомов и ипотечный кризис, рынок восстанавливался в течение нескольких лет. При этом ежегодный прирост составлял более 20% годовых.

В стабильные периоды доходность по облигациям известных компаний компенсирует инфляцию, а по облигациям от менее надежных эмитентов, приносит более высокую прибыль. Но во втором случае рисков больше.

Финансовая подушка безопасности

Финансовая подушка безопасности – это сумма денег, которых хватит минимум на 6-12 месяцев проживания без постоянного источника дохода. Например, произошло увольнение, длительный больничный или переезд в другой город. Для семей, где несколько иждивенцев, такой стратегический запас денег – обязательная задача.

Без финансовой подушки лучше вообще не начинать инвестировать. В этом случае активы всегда под угрозой. Если самому инвестору или членам его семьи срочно понадобятся деньги, а резерва не будет, он продаст ценные бумаги для решения текущих проблем. Чаще всего такие действия приводят к серьезным потерям, потому что активы приходится продавать быстро и не по самой выгодной цене.

Если в портфеле есть облигации, они могут отчасти компенсировать отсутствие финансовой подушки. Особенно выгодно, если облигации короткие. По таким ценным бумагам самый минимальный спад даже в период кризиса, и тем более не будет потерь, если рынок стабилен.

Плюсы наличия облигаций в портфеле

Наличие облигаций в портфеле дает инвестору несколько преимуществ:

- Стабильность и предсказуемость. Инвестор может просчитать точную простую доходность к моменту погашения. Приблизительно можно узнать и эффективную доходность с учетом амортизационных выплат и реинвестирования купонов. Владелец портфеля всегда четко знает, когда и сколько он получит прибыли, хотя есть облигации с заранее неизвестным доходом.

- Низкий риск. Облигации наиболее надежный инструмент при сроке инвестирования до 5 лет. Обычно этот вид актива с небольшим доходом, но есть и с более высоким – это облигации небольших малоизвестных компаний. Если выбирать их, важно понимать, что риск будет значительно выше, чем у бумаг, которые выпускают известные эмитенты или государство.

- Минимальные потери. При обвале рынка короткие надежные облигации можно продать, а на вырученные деньги купить подешевевшие акции. Цены на этот вид актива подвержены меньшему колебанию, поэтому он выполняет частичную функцию балансировки рисков и диверсификации.

Также портфель, в котором есть облигации, стабильнее держится в кризисное время и быстрее восстанавливается. Облигации в портфеле снижают его волатильность, а при эффективном распределении активов, можно получить более высокую стабильную доходность.

Главный минус облигаций

Облигации больше подходят тем, кто хочет сохранить, а не приумножить капитал, так как их самый весомый минус – низкая доходность. Если вычесть коэффициент инфляции, доходность вообще не превысит 1-2% годовых. Если инвестору важнее доходность, лучше значительную часть портфеля держать в акциях.

Чтобы получить более высокий доход, можно инвестировать в облигации не развитых, а развивающихся экономик. Доходность у таких бумаг выше, но и риск тоже.

Помните, что у всех высокодоходных облигаций высокий уровень риска. Нужно обладать достаточными знаниями, если планируете брать такие активы в свой портфель. Не забывайте при этом о диверсификации. Покупайте облигации разных государств и корпораций.

Хуже всего ситуация сказалась на консервативных инвесторах и тех, у кого короткий горизонт планирования до 5 лет. Но и по вкладам введен налог на полученную прибыль. Поэтому каждому инвестору следует самостоятельно подсчитать возможные потери и риски и принять правильное решение для сохранения и приумножения капитала.

Сравнение портфеля с облигациями и портфеля без них

Портфель без облигаций состоит только из акций или других активов. Он будет более прибыльным, но вместе с доходностью увеличивается и риск инвестора. Нет защиты портфеля в виде облигаций на случай падения рынка, поэтому риск потерять все деньги будет выше.

Портфель с облигациями может не только снизить риск, но и при правильных регулярных ребалансировках повысить доходность инвестора.

Даже если вы спокойной относитесь к риску, лучше держать часть активов в виде облигаций. Каждый может переоценить свою способность выдерживать напряжение, а если нет опыта инвестирования в период больших спадов, лучше застраховать свой портфель.

Во время кризиса облигации можно продать и приобрести подешевевшие акции и ребалансировать портфель более перспективными активами. Облигации тоже могут подешеветь, но не так сильно, как акции. При этом в период до кризиса облигации будут приносить доход в виде купонов.

Оптимальное соотношение акций и облигаций в портфеле – 20/80, если до наступления финансовой цели меньше 5 лет или вы не готовы рисковать. Для всех остальных инвесторов соотношение между долями акций и облигаций будет установлено в индивидуальном порядке. Некоторые участники фондовых рынков вообще не берут облигации в свой портфель, но стоит ли вам поступать также, сможете решить только вы сами.

Почему цена облигаций отличается от номинальной стоимости, какие типы доходности существуют, и как самостоятельно их рассчитывать — в этой статье.

Инвесторы покупают облигации, чтобы получать стабильный доход — регулярные выплаты по купонам. Но купон — это один из параметров, по которым рассчитывается общая доходность облигаций. Чтобы посчитать ее правильно, нужно учитывать ставку Банка России, рыночную цену облигации, срок и стратегию инвестирования.

Почему доходность облигации не равна ставке купона

Номинал — стоимость долговой бумаги, которую при выпуске устанавливает эмитент. Именно эту сумму он обязуется выплатить инвестору при погашении. Обычно номинальная стоимость большинства российских облигаций равна 1000 рублей или 1000$ за долговую бумагу, но они могут торговаться за 110, 105, 90 или 80% от указанного номинала в зависимости от ситуации на рынке или предложения конкретного инвестора.

Цена облигаций зависит от номинала и ставки Центрального банка. При повышении ключевой ставки рыночная цена облигаций падает, а при понижении — растет.

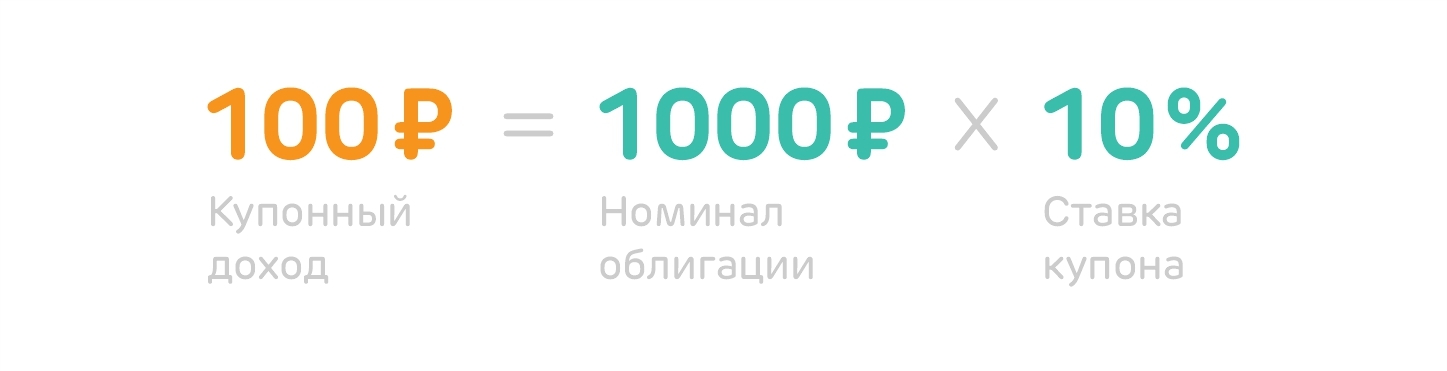

У многих облигаций есть купоны — регулярные выплаты инвесторам от эмитента. На основе этих выплат различные торговые сервисы, например, приложение Газпромбанк Инвестиции показывают годовую купонную доходность облигации или ставку купона: 3, 5, 6 или даже 12%. Она рассчитывается по формуле:

(Сумма купонов за год ÷ Номинал) × 100%

Однако, поскольку ставка привязана к номиналу, она не дает представления о том, сколько в действительности заработает инвестор. Чтобы получить более точную цифру, нужно использовать специальные методы.

Купоны начисляются на счет, и их можно реинвестировать — купить те же самые облигации. Это повысит общую доходность портфеля и, по сути, заставит эти деньги работать. Так можно делать, каждый раз при получении выплаты.

Какая бывает доходность и как ее считать

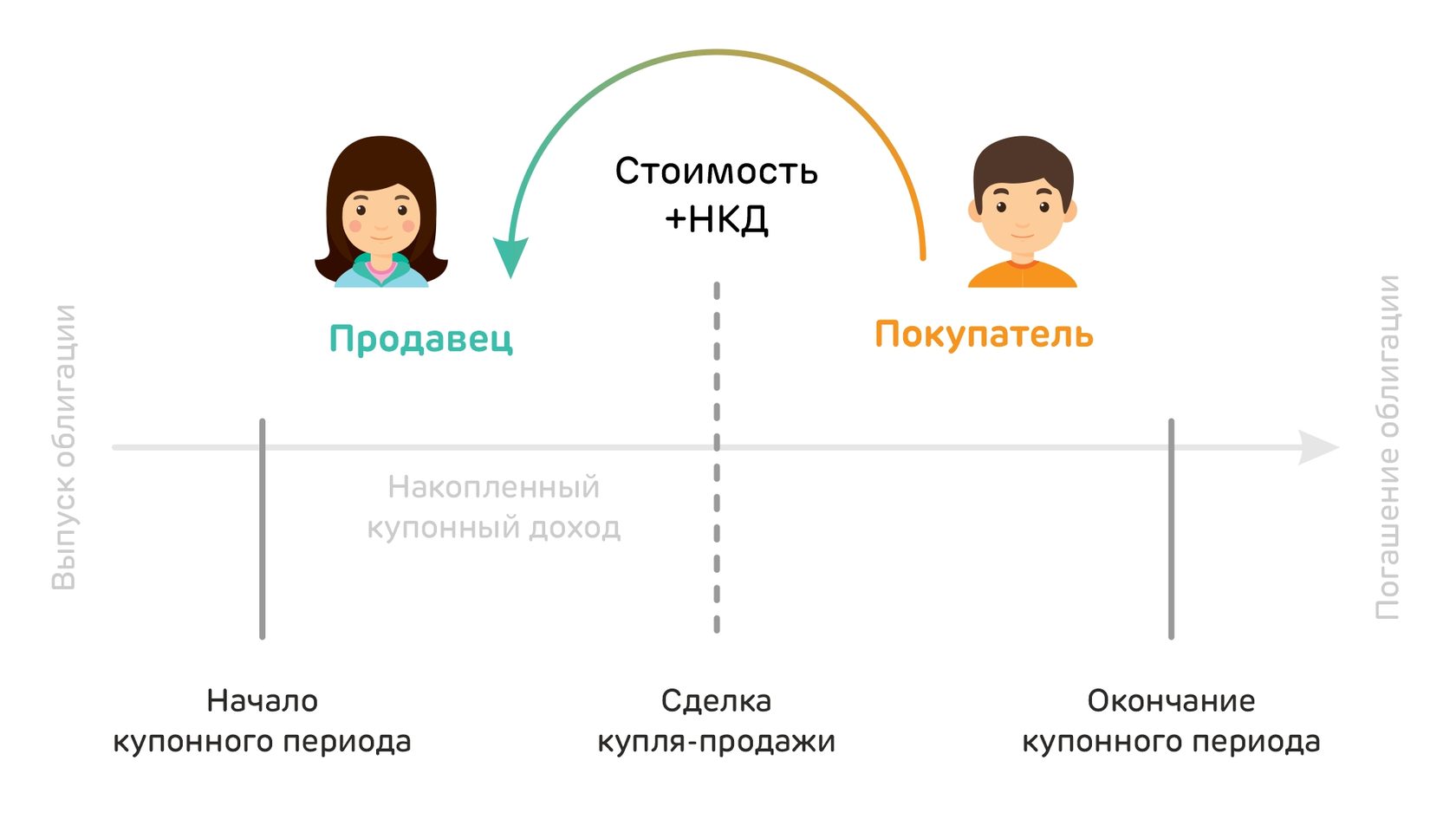

Помимо рыночной цены, которая отображается на Мосбирже и в приложении Газпромбанк Инвестиции, у облигации есть НКД — накопленный купонный доход. Это сумма купона, которая была начислена предыдущему владельцу долговой бумаги.

При продаже облигации он получает не только оплату в размере рыночной стоимости, но и НКД. Цена с НКД называется полной, или грязной, ценой. Эта переменная, с помощью которой можно производить точные расчеты.

Рассчитаем доходность облигации ОФЗ-26218. Ее номинал — 1000 рублей, сумма купона — 42,38 рублей, частота выплат купона — 2 раза в год, дата погашения — 17 сентября 2031 года. Предположим, что облигация была куплена за 1120 рублей 02.08.2021, и рассчитаем для нее различные типы доходности.

Текущая доходность

Когда применяется: при краткосрочных инвестициях. Текущая доходность помогает сравнивать облигации в момент покупки, но не подходит, чтобы рассчитывать долгосрочную прибыль.

(Сумма купонов за период ÷ Текущая стоимость) × 100%

Текущая доходность ОФЗ-26218 за полгода = (42,38 ÷ 1120) × 100% = 3,75%

Текущая доходность ОФЗ-26218 за год = (84,76 ÷ 1120) × 100% = 7,56%

Простая доходность к погашению

Эту доходность нужно считать, если инвестор планирует держать облигации до погашения, а купоны выводить и тратить на собственные нужды.

Когда применяется: при расчете прибыли инвестора за весь период владения до даты погашения.

((Номинал - Полная цена + Все будущие купоны за период владения) / Цена с НКД) х (365 / Количество дней до погашения) × 100%

Простая доходность к погашению ОФЗ-26218 = ((1000 - 1028 + 847) / 1028) х (365 / 3698) x 100 % = 8,26%

Количество дней до погашения можно быстро рассчитать примерно по количеству лет или с помощью калькулятора дней.

Эффективная доходность к погашению (YTM)

Эту сумму инвестор получит, если будет держать облигации до погашения и реинвестировать все купоны.

Когда применяется: при расчете доходности за весь период владения до даты погашения, с учетом того, что купоны будут реинвестированы в эти же облигации.

Формула расчета выглядит так:

Что еще может влиять на доходность облигаций

К сожалению, ни одна формула не поможет идеально точно рассчитать доходность облигации. У каждого инвестора есть дополнительные затраты, например комиссия брокера за сделку от полной цены или ведение счета. Поэтому считать доходность лучше самостоятельно, учитывая срок инвестирования и объем планируемой покупки.

Помимо дохода от владения облигациями, инвестор несет еще затраты за брокерскую комиссию при покупке и налоги. С любого дохода, полученного на фондовом рынке, придется заплатить НДФЛ 13%, а при достижении совокупного дохода от 5 млн рублей в год — 15%.

Начинающие инвесторы предполагают, что если купить облигации за несколько дней до выплаты купона, можно больше заработать. Это не так. В этом случае придется выплатить предыдущему владельцу накопленный купонный доход, заплатить налоги и брокерскую комиссию. Поэтому, вероятно, наиболее выигрышная стратегия владения облигациями — покупка их на долгий срок с реинвестированием купонов.

Кратко

- Доходность облигации рассчитывается с учетом инвестиционной стратегии: срока удержания активов и реинвестирования доходов.

Индекс государственных облигаций на Мосбирже спикировал вниз и опустился к минимумам за два с половиной года. Снижение котировок ОФЗ вместе с ростом их доходности наблюдается с начала 2021 года, но падение в октябре-ноябре было практически отвесным. Это означает, что правительству придется занимать на рынке по более высоким ставкам. Впрочем, в условиях нынешнего профицита бюджета такой опасности нет. В то же время высокие доходности облигаций повышают стоимость фондирования.

Российские облигации в силу крепкого финансового положения государства (небольшой долг и солидные резервы) в последние годы привлекали к себе внимание как отечественных, так и зарубежных инвесторов комбинацией надежности и относительно высоких процентных ставок по бумагам. С конца прошлого года доходность облигаций поползла вверх, хотя основные параметры экономики и государственного бюджета выглядели хорошо: возобновился экономический рост, цены на нефть повысились, а кризис государство прошло, практически не потратив резервы (а то, что было потрачено, вскоре восстановилось).

— Такое негативное движение связано прежде всего с усилением инфляции до 8,13% и ожиданием продолжения данного процесса. Масла в огонь добавило заявление главы Банка России Эльвиры Набиуллиной о готовности самым решительным образом противостоять росту цен, в том числе за счет дальнейшего повышения ключевой ставки с нынешних 7,5%. Рынок закладывает в цены такое увеличение до 8,25–8,5% уже на ближайшее время.

По его словам, инвесторы исходят из того, что ключевая ставка должна превышать инфляцию, для успешного противодействия ей. Если процент по кредитам будет подниматься, то это вызовет и рост процента по госбумагам: в финансовой сфере все связано и доходности активов сопоставимы. А увеличение доходности госбумаг на будущее означает снижение их цены. Но инвесторы продают их сейчас, не дожидаясь снижения цены в дальнейшем. Все это и оказывает понижательное давление на котировки ОФЗ.

— Негативная динамика цен гособлигаций обусловлена необходимостью соответствовать прогнозируемой доходности, напрямую зависящей от ставки Центробанка. Для того чтобы выросла доходность по облигациям, необходимо снижение ее цены. Текущие уровни цен ОФЗ могут уже выглядеть привлекательно для покупки.

— Это связано с тем, что цены таких облигаций негативно реагируют на рост процентных ставок (доходностей), тогда как сейчас Центробанк активно повышает ключевую ставку, в то время как два других сегмента рынка ОФЗ (бумаги с переменными купонами и привязанные к индексу инфляции) чувствуют себя сейчас вполне уверенно.

— Есть основания ожидать, что в 2022 году цикл повышения ставки ЦБ если и не развернется, то по крайней мере завершится. И долговой рынок при ценообразовании самых длинных бумаг будет ориентироваться уже на какие-то долгосрочные устойчивые уровни по рублевым процентным ставкам.

Для экономики нынешний рост доходностей означает, что правительству теперь сложнее занимать деньги на открытом рынке.

— Для госфинансов данное явление скорее негативно. От размещения займов в ОФЗ для пополнения бюджета привлекается относительно меньше средств. В то же время увеличение процентов по гособлигациям означает более высокие затраты бюджета на их обслуживание. Катастрофического в этом нет, бюджет остается профицитным и успешно пополняется за счет, в частности, высоких экспортных цен на энергоносители, — подчеркнул Марк Гойхман.

Облигации — консервативный инструмент для начинающих инвесторов, который может гарантировать постоянный доход.

О том, что такое облигации, как их выбрать и купить, расскажу в статье.

Облигация — долговая ценная бумага, которая обязывает должника вернуть с процентами взятые в долг деньги в обозначенный срок. Облигации выпускает тот, кто берёт взаймы.

Другими словами, вы даёте свои деньги в долг организации или государству, а взамен получаете облигацию. Она гарантирует возврат денег в определенный срок и выплату процентов.

Если взять пример из жизни, то аналог облигации — обычная расписка. Допустим, друг попросил одолжить ему 100 000 ₽ на ремонт квартиры. Вернуть деньги он может только через год, но с процентами — не 100 000 ₽, а 110 000 ₽. Вы с ним составляете долговую расписку, в которой прописываете срок возврата и сумму. Примерно то же самое происходит с облигациями.

Компания решила запустить новую производственную линию по пошиву детской одежды. Для этого ей нужно 10 000 000 ₽, но собственных средств на запуск не хватает.

В компании считают, что окупят вложения за три года, поэтому идут на биржу и выпускают облигации на 10 000 000 ₽ со сроком действия в три года. Затем облигации размещаются среди инвесторов.

За то, что инвесторы дают деньги в долг, организация готова выплачивать каждый год по 10% от суммы. Через три года инвесторы получают вложенные деньги и зарабатывают на процентах.

В приведённом примере три года — срок погашения облигации, время, когда ценные бумаги обращаются на рынке. Ставка 10% годовых — ставка купона или так называемый купонный доход, именно на нём вы и зарабатываете.

У каждой облигации есть свой номинал, от которого платится купон. Как правило, это 1 000 ₽. Например, у облигации номинал 1 000 ₽ и ставка купона 10% годовых. Вы инвестировали в облигации 100 000 ₽, значит, купили 100 облигаций. С каждой облигации за год вам выплатят 100 ₽ — это 10% годовых. Итого за год 100 облигаций принесут вам 10 000 ₽ дохода.

Каждая облигация имеет НКД — накопленный купонный доход. Это ставка купона, которая накопилась по облигации с момента выпуска до или после выплаты купона.

У вас есть облигация стоимостью 1000 ₽, ставка купона — 10% в год, срок обращения на рынке — три года. Процент по купону выплачивают дважды в год — 1 января и 1 июля.

Вы решили продать облигацию 1 апреля. В этом случае покупатель купит вашу облигацию и дополнительно заплатит доход по купону, который вам начислили с января по конец марта. В данном случае — 2,5%.

Если вы продаете облигацию до завершения срока ее действия, то не теряете в процентах по купону. Это большой плюс облигаций, особенно в сравнении с вкладами, где при досрочном закрытии вы теряете проценты.

Чтобы выбрать облигации, нужно понимать, кто их выпускает, каких видов бывают купоны, чем обеспечены ценные бумаги, и обеспечены ли вообще.

Облигации можно разделить на несколько видов.

По эмитенту, тому, кто выпускает облигации, долговые ценные бумаги делят на государственные, муниципальные и корпоративные.

Государственные — облигации федерального займа (ОФЗ). Через такие облигации министерство финансов берет в долг деньги у населения. Если говорить простыми словами, то государственный долг и есть ОФЗ.

Государственные облигации — самые надежные, поскольку возврат вложенных денег гарантирует государство. Если государство отказывается выплачивать деньги по ОФЗ, значит, в стране денег нет, и она не может отвечать по своим обязательствам — это называется дефолт. Выпускает государственные облигации Минфин.

В государственные облигации можно инвестировать не только в рублях, но и в валюте.

Муниципальные — облигации субъектов России. Каждый регион формирует местный бюджет, и может выпускать займы в виде облигаций.

Корпоративные облигации выпускают компании, которым нужны деньги на проекты.

Самые надежные корпоративные облигации — проекты с государственным участием. Например, облигации Газпрома, Сбербанка, РЖД, Роснефти. По ним проценты чуть выше, чем по ОФЗ.

Среди корпоративных облигаций есть высокодоходные (ВДО), по ним предлагают высокие проценты. С такими облигациями нужно быть осторожным и четко понимать, откуда компания может взять деньги. Для этого требуется изучать отчетность компании и разбираться в финансовых показателях.

По обеспеченности облигации подразделяют на обеспеченные и необеспеченные.

Обеспеченные. Компания специально выделяет активы под выпущенные ценные бумаги, например, оборудование, недвижимость, поручительство других компаний. Если эмитент обанкротится, то активы продадут, а вложенные деньги вернут инвесторам.

Необеспеченные. Под такие облигации не выделяют отдельные активы. Во время банкротства будут продавать активы эмитента, например, транспорт, недвижимость или оборудование.

Если на момент банкротства у компании не будет никаких активов, значит, она не сможет рассчитаться по долгам. Поэтому стоит внимательно подходить к выбору эмитента облигации.

По виду валюты долговые ценные бумаги делят на еврооблигации и рублевые.

Еврооблигации — облигации, которые выпускают в иностранной валюте, например, в долларах или евро. Как правило, номинал облигации начинается от 1000 у.е.

Рублевые — облигации, которые выпускают в рублях.

По купонам облигации подразделяют на постоянные и переменные.

Постоянные (фиксированные). По таким купонам выплачивают фиксированный процент каждый год.

Например, вы купили облигации на 300 000 ₽ под 10% годовых со сроком погашения пять лет. Значит, каждый год в течение пяти лет вы будете получать купонный доход в 30 000 ₽, и за пять лет заработаете 150 000 ₽. Через пять лет вам вернут вложенные 300 000 ₽.

Переменные. Такие облигации предлагают плавающие проценты по купонам. Их могут привязать к ставке RUONIA — по ней российские банки кредитуют друг друга на один день. Например, компания может выплачивать купон по формуле: RUONIA + 0,5%.

Иногда эмитент указывает разный процент по купонам. Например, в первые три года ставка купона — 8%, а в оставшиеся два года — 5%.

Читайте также: