Паспорт транспортного средства особые отметки утилизационный сбор что это

Обновлено: 04.07.2024

Ниже рассмотрено, что означает утилизационный сбор в ПТС, при каких обстоятельствах уплачивается сбор, кто именно его платит, как рассчитать сумму, что является свидетельством уплаты.

Законодательная база. Основания для взимания

Первоначально сбор вводился только на легковые и грузовые автомашины, начиная с 1 сентября 2012 года. Он был установлен только для импортируемой техники. С 1 января 2014 года сбор установлен уже для всех автомобилей – как импортируемых, так и произведенных в России. А с 1 января 2016 года данные отчисления уплачиваются также со спецтехники и прицепов. То есть лесная, строительная, сельскохозяйственная и прочие спецмашины также включены в сферу действия нормативного акта.

По замыслу правительства этот платеж является компенсацией расходов по утилизации техники, когда она выработает свой ресурс и придет в негодность в будущем. Чтобы не нести такое бремя, государство изначально перекладывает его на изготовителей и сегодняшних владельцев автомобилей и специализированной техники.

Что значит отметка в ПТС

Свидетельством того, что сбор уплачен, служит специальная отметка в ПТС.

Где она находится в ПТС и кто ее ставит

Если транспорт проходит через таможню, отметку ставит ее работник, уполномоченный в силу своих должностных обязанностей. При этом она обязательно заверяется его личной печатью с номером.

Если техника производится в России, то ее производители сдают документы на нее в свою налоговую инспекцию, и печать ставится в ИФНС.

В налоговой по своему местоположению ставит штамп и покупатель, если ранее утиль сбор на приобретенное им автотранспортное средство не был оплачен.

Наиболее крупные производители колесного транспорта (а также прицепов) штамп об уплате в ПТС ставят сами.

Еще данную отметку вправе проставить и ГИБДД, если необходимо выдать дубликат ПТС. Таким образом, пометку могут поставить только следующие лица:

- должностное лицо таможни;

- инспекция ФНС в месте регистрации производителя или покупателя авто;

- крупнейший российский автопроизводитель;

- ГИБДД (только при выдаче дубликата).

Для каких категорий авто предоставляется освобождение от уплаты

Документы для обоснования освобождения от уплаты

Тому, с кого снята обязанность по расходам на внесение оплаты по сбору, надо это доказать. Следует обеспечить предоставление пакета документов, что он действительно участник программы по возвращению, является беженцем, переселенцем или сотрудник посольства/консульства, член семьи сотрудника. Необходимо отметить, что льготу по уплате получит только владелец-переселенец, но не члены его семьи. Только члены семьи консульских или посольских работников освобождены от уплаты.

Если по автомашине ранее предоставлялась льгота по уплате сбора, а затем она будет продана, то последующий владелец обязан внести в бюджет сумму сбора.

Кому нужно платить

Плательщиками являются организации и граждане, которые:

- ввозят ТС через таможню в Россию;

- производят автомашины и специализированную технику в пределах Российской Федерации;

- стали собственниками автомобиля с неоплаченным ранее утилизационным сбором (неважно почему).

Механизм вычисления суммы сбора

Расчетная формула представляет собой произведение базисной ставки сбора на определенный специальный множитель.

Сумма утилизационного сбора = Базовая ставка * Коэффициент

Значения коэффициентов зависят от следующих критериев:

- возраста ТС – новые до 3 лет или свыше данного возраста. Срок отсчитывается с 1 июля года изготовления;

- типа транспортного средства;

- для легковых автомобилей – объема двигателя;

- для грузовых – полной массы.

Ниже приведены размеры коэффициентов, действующих с 01.01.2020, для легкового автотранспорта:

| Легковые автомобили | Коэффициент | |

| новые | старше 3 лет | |

| 1. Электромобили, кроме гибридов | 1,63 | 6,1 |

| 2. Автомобили с объемом двигателя: | ||

| до 1,0 л (включительно) | 2,41 | 6,15 |

| от 1,0 л до 2,0 л (включительно) | 8,92 | 15,69 |

| от 2,0 л до 3,0 л (включительно) | 14,08 | 24,01 |

| от 2,0 л до 3,5 л (включительно) | 12,98 | 28,5 |

| более 3,5 л | 22,25 | 35,01 |

В качестве примера приведено вычисление утилизационного сбора для отечественного автомобиля, произведенного в 2019 году, с объемом двигателя 1,4 литра.

Утилизационный сбор = 20 тыс. руб. * 8,92= 178,4 тыс. руб.

Где и каким способом оплачивать

Граждане и организации, приобретающие машину в автосалоне, с подобной проблемой не сталкиваются. За них сбор уже уплатил производитель авто. Достаточно только убедиться в наличии печати в ПТС. Сложнее с покупателями подержанных авто. В том случае, когда пометка в ПТС есть — всё в порядке, сбор был уплачен кем-то из предыдущих владельцев. А если нет?

В случае, когда машина выпущена раньше 1 сентября 2012 года, оплату также производить не требуется. Когда же транспорт моложе и нет штампа, отчисления совершает новый владелец.

Ему необходимо обратиться либо на таможню, если он ввозит автомобиль из-за границы, или в ФНС по месту своей регистрации в остальных случаях.

Сумма утилизационного сбора, как, например, налоги или госпошлина, оплачивается через банк или электронные сервисы. Для этого достаточно обратиться в ближайшее отделение любого банка, воспользоваться личным кабинетом на сайте своего банка или произвести оплату через платежные терминалы.

При заполнении квитанции в банке вручную необходимо указать следующий код бюджетной классификации (КБК) – 18211208000012000120 (для автомобилей). Квитанцию необходимо заполнить без ошибок.

Как вернуть переплату по утилизационному сбору в случае ошибки

Несмотря на относительную простоту исчисления, могут возникнуть ситуации, когда сумма или уплачена в неполном объеме, или, наоборот, уплачена излишне. В случае недоплаты все просто – необходимо пойти и оплатить. А если переплата? Излишек можно вернуть, или зачесть в счет будущих оплат сбора. Для этого составляется соответствующее заявление. Его бланк можно взять в ИФНС или ФТС (в зависимости от того, куда ранее производили оплату). Вернуть излишне уплаченную сумму можно в течение трех лет с момента переплаты.

В случае выбора варианта зачета переплаты в счет будущих платежей, ее можно будет зачесть только в оплату именно утилизационного сбора. В счет иных платежей этого сделать нельзя.

Ответственность за неуплату

Что такое утилизационный сбор и кто его оплачивает

Те, кто впервые об этом слышат задаются вопросом: утилизационный сбор в ПТС что это? Исходя из определения законодательства — это единовременный платёж в доход государства, который взимается с граждан, приобретающих транспортные средства. Введён для обеспечения безопасности окружающей среды, экологии, здоровья и жизни человека от негативных последствий в процессе эксплуатации транспорта. Запись утилизационный сбор уплачен в ПТС означает, что этот транспорт будет бесплатно утилизирован.

Деньги от оплаченного акциза в будущем будут направлены на утилизацию автомобиля по экологическим нормам.

В связи с тем, что до сентября 2012 года такая оплата не была введена, то приобретая транспорт с паспортом технического средства, выданным до этой даты, отметка стоять не должна. Соответственно покупая автомобиль, на который ПТС был выдан после сентября 2012 года, важно знать – отсутствие такой отметки означает что налог придётся платить новому владельцу. Перед покупкой внимательно изучите документы, чтобы понимать какие расходы вас ещё ожидают.

Поставить на учёт движимое имущество, не оплачивая пошлину, не представляется возможным. Даже если у вас на руках официальный паспорт транспорта, считается, что он прошёл регистрацию в незаконном порядке. Перемещение на таком автомобиле, по правилам дорожного движения, разрешено в течение 20 суток. Потому что это срок действия транзитных номеров. По истечении этого срока, нельзя эксплуатировать машину без последствий. При первой остановке инспектор ГАИ наложит административный штраф в размере от 500 до 800 рублей. В следующий раз за повторное нарушение водителя лишат удостоверения на срок до 3 месяцев.

Статья 24-1 Федерального закона № 89-ФЗ определяет кто должен уплачивать акциз:

- Если транспорт ввезён из зарубежных стран в Россию (например, пригнан самостоятельно из Кореи в Россию). При ввозе менее чем на полгода госпошлина не уплачивается.

- Если транспортное средство куплено у продавца, который был освобождён от уплаты либо он не был оплачен вообще.

Такая госпошлина платится однократно. Если авто изготовлено отечественным производителем, его платит завод изготовитель или один из собственников. Для ТС, прибывающих на территорию Российской Федерации из других стран обязанность уплаты налога ложится на человека, который ввозит транспорт.

Причины, освобождающие от уплаты пошлины:

- транспорт находится в собственности международных фирм и их сотрудников, консульств и представительств;

- возраст ТС более 30 лет, если присутствуют условия: некоммерческие цели авто и оригинальные двигатель, кузов и рама;

- если машина ввезена в Россию личным имуществом участников программы добровольного переселения соотечественников из-за рубежа.

При покупке ТС у сотрудников международных фирм и участников программы переселения госпошлину оплачивает покупатель.

Кто проставляет отметку

Как может выглядит запись:

Завод изготовитель транспорта на территории Российской Федерации оплачивает пошлину и сдаёт необходимые документы, подтверждающие факт оплаты, вместе с паспортом технического средства или самоходных машин в налоговую службу по месту нахождения производителя. В таком случае отметку проставляет налоговая инспекция.

Крупные производители в России, выпускающие колёсные ТС, самоходные машины и прицепы к ним, могут самостоятельно проставить отметку, если они включены в реестр.

Физические лица и организации, которые не вносили оплату сдают документы (ПТС или ПСМ) в налоговую по месту нахождения или жительства.

Когда ПТС был утерян, похищен или пришёл в негодность, выдаётся дубликат документа. В таком случае пометку в дубликате проставляют сотрудники ГИБДД. Если это самоходная машина – орган Гостехнадзора.

Как рассчитывается размер

Расчёт такого налога производится по формуле: УС = БС × К, где: БС означает величину базовой ставки, зависящую от технических параметров авто; К – коэффициент, соответствующий категории транспорта.

Базовая ставка для легкового автомобиля составляет 20 тыс. рублей. Для коммерческого транспорта, автобусов и грузовых машин ставка повышается до 150 тыс. рублей.

Что влияет на размер коэффициента:

- год выпуска;

- размер ТС;

- масса;

- мощность двигателя.

Для транспорта, который эксплуатируется менее трёх лет, коэффициент равен 0,17. Для более старших машин (свыше трёх лет) – 0,26.

Например, на новый легковой автомобиль физического лица налог составит: 20 000 х 0,17 = 3 400 рублей. За транспорт уже подержанный: 20 000 х 0,26 = 5 200 рублей.

За транспорт юридических лиц стоимость рассчитывается при помощи коэффициента, в котором учитываются категория авто и мощность. Обычно в гараже у организаций присутствуют грузовые и мощные машины.

Оговорюсь сразу, что данная запись для большинства моих подписчиков и обитателей Драйва навряд ли будет полезной, однако с ситуацией, которая описана в данном посте я столкнулся 2 года назад и лишь намедни смог окончательно ее решить. Ситуация не рядовая, однако приступим…

Небольшая предыстория…2 года назад я приобрел своего Fit'a. Продавцом был человек, приехавший по программе переселения из Киргизии в РФ. В рамках программ по переселению, переселенцы имеют право привезти за собой автомобиль и получить российский ПТС без уплаты таможенных пошлин (имеются нюансы, но в большинстве случаев это так), собственно этим правом продавец и воспользовался. Человек приехал на МПЖ в VRN, здесь же и получал ПТС.

Теперь погрузимся немного в правовые аспекты.

В 2012 году в силу вступил Закон Об отходах № 89-ФЗ от 24.06.1998 года, согласно которому физ. и юр. лица обязаны платить сбор за утилизацию. Согласно этому закону, утилизационный сбор – это платеж, взимаемый в пользу государства единоразово. Целью его взимания, является обеспечение экобезопасности окружающей среды, а также охрана здоровья людей от негативного влияния транспорта в период его эксплуатации.

В большинстве случаев при приобретении автомобиля на территории РФ вам не потребуется уплачивать утилизационный сбор. Его плательщиками, как правило, являются импортеры автомобилей в РФ либо российские автопроизводители. Однако в случае приобретения авто за границей и ввозом его на территорию РФ с целью дальнейшей эксплуатации, либо же с целью перепродажи, физ.лицу в момент прохождения растаможки необходимо уплатить утильсбор на таможне, в противном случае вам не выдадут ПТС.

Однако, законодательно определены категорий лиц, которым не требуется вносить утилизационный платеж за свои частные автомобили. К одной из категорий относятся "льготники" — они же "переселенцы" ввозящие в Россию свои ТС.

Однако, будущим автовладельцам следует знать, что законодательно также закреплено, что приобретая авто у льготника, освобожденного от уплаты утильсбора, бремя оплаты ложиться на следующего хозяина авто после льготника.

При этом, в случае ввоза авто из за рубежа платеж вносится в адрес Федеральная таможенная служба, а в последующих — Федеральная налоговая служба.

Законодательной части хватит. Вся представленная информация достаточно легко гуглится, по крайней мере на данный момент. На сайте налоговой есть целый раздел посвященный данному вопросу, однако 2 года назад все было иначе.

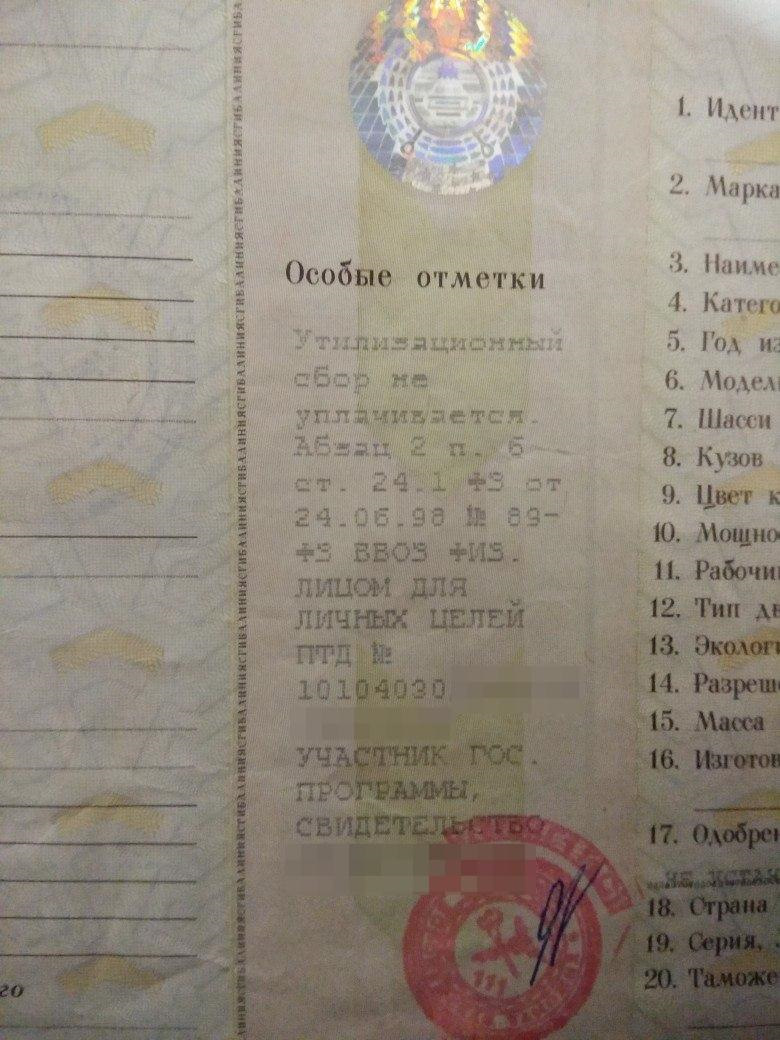

К чему собственно все это, спросите вы? А вот такая отметка красовалась в ПТС Fit'а на момент его приобретения мною:

О том, что утиль возможно придется оплачивать мне, я был предупрежден заранее продавцом. Так как ему об этом сказали на таможне. Так что к данному развитию событий я был готов, и вся эта ситуация при принятии решения о приобретении конкретного авто меня не остановила.

При постановке на учет в ГИБДД вопросов по поводу неуплаченного утиля ко мне не возникло, они на тот момент сами не знали что с ним делать и сказали что данный вопрос их не касается.

После постановки у меня было 2 попытки, но в налоговой мне ясного ответа дать не смогли. По каким реквизитам платить, сколько платить. Сотрудники налоговой лишь переключали меня между отделами, где я неоднократно слышал что "Это вам в таможню", "Мы только транспортным налогом занимаемся" и прочее. Все ссылки на нормативную базу ни к чему не привели: "Мы ознакомимся", "Мы изучим", "Мы как разберемся — вам перезвоним". В итоге на целый год я забил на данный вопрос.

Ниже план действий:

1. Находим контакты налоговой, за который вы прикреплены, согласно вашей прописке. Усиленно выносим им мозг — пусть ищут кто из должностных лиц ответственен в данном подразделении по этому вопросу.

2. С сайта налоговой скачиваем программу "Налогоплательшик ЮЛ". Она находится в свободном доступе и является абсолютно бесплатной.

3. Среди документов находим "Расчет суммы утилизационного сбора в отношении колесных транспортных средств(шасси) и (или) прицепов к ним". Заполняем, сохраняем, распечатываем.

4. На сайте налоговой находим раздел: "Определение реквизитов ИФНС, органа государственной регистрации ЮЛ и/или ИП, обслуживающих данный адрес". Определяем "свою" налоговую и ее реквизиты.

5. На сайте налоговой находим раздел: "Заполнение платежного документа на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации". Формируем платежное поручения: указываем налог (сбор), вбиваем свои данные, реквизиты налоговой и сумму которую уплачиваете (на данный момент это 5200р.). Я оплачивал через Сбербанк.Онлайн. После чего сохранил и распечатал платежку.

Расчет сводится к вычислению произведения базовой ставки (B) на коэффициент (K), зависящего от параметров конкретного ТС. На данный момент Базовая ставка утиль сбора для легковые автомобили, не использующиеся в коммерческих целях составляет 20000 рублей. Коэффициент расчёта суммы утилизационного сбора для автомобили категории М1 (легковые) старше 3-х лет, ввозимых физ.лицами в РФ для личного пользования вне зависимости от типа двигателя составляет 0.26. В итоге получаем: 20000 руб. * 0.26 = 5200 руб.

6. Собираем все документы в кучу. Я на всякий случай брал и оригиналы и копии в кол-ве 2шт.

— ПТС

— ДКП

— бланк расчета, полученный в программе (на 2х листах)

— платежка

— паспорт (у меня сверяли прописку)

7. Едем в налоговую. Сдаем документы. У меня из всего перечня забрали лишь расчет. На второй копии расчета поставили отметку, что он принят на рассмотрениии.

8. Как мне пояснили в налоговой, оплату они "видят" через 3 дня с момента перевода денежных средств. Поэтому спустя 3 дня возвращаемся в налоговую и получаем заветную отметку. Профит!

Надеюсь, что данная запись получилась логичной, информативной и познавательное, а главное поможет кому-то в аналогичной ситуации.

Спасибо за внимание и до новых встреч!

! Attention ! Небольшое дополнение для всех тех, кто столкнулся со спорным начислением суммы утилизационного сбора — на данный момент уже существует судебная практика. Ссылка на официальное письмо от МинПрома к Налоговой с разъяснением о начислении уплаты ниже:

Ниже мы рассмотрим, что означает утилизационный сбор в ПТС, когда его нужно платить, и кто именно обязан вносить такие платежи. Также затронем особенности расчета суммы сбора.

На каких основаниях взимается утилизационный сбор

Основной нормативный акт, определяющий обязательства граждан РФ по уплате утилизационного сбора – ФЗ №89. Изначально оплату осуществляли только собственники импортируемой техники. Однако с начала 2014 года сбор начали взимать со всех машин: как ввезенных из-за рубежа, так и произведенных в РФ. Кроме того, сегодня подобные отчисления взимаются также с прицепов и спецтехники. Таким образом, вносить платежи должны собственники строительной, лесной, сельскохозяйственной техники и прочих спецмашин.

Правительство РФ объясняет введение данного платежа как способ компенсировать расходы на утилизацию техники. Когда авто выработает свой ресурс и придет в негодность, владелец сможет беспрепятственно сдать его в утиль.

Что обозначает отметка в ПТС об утилизационном сборе

Кто ставит отметку

Если ТС провозится через таможню, то отметка проставляется сотрудником таможенной службы. Она должна быть заверена личной печатью уполномоченного лица с индивидуальным номером.

В том случае, когда техника была произведена в РФ, ее производители подают документы в ближайшее отделение налоговой инспекции. Пометка и печать ставится в ИФНС. Если же ранее утиль сбор не был оплачен, то обратиться в налоговую службу должен покупатель транспортного средства. Однако крупные производители автомобилей и прицепов проставляют штампы в ПТС самостоятельно.

В ГИБДД подобную отметку могут проставить в том случае, если гражданин запросил дубликат ПТС. Если же паспорт транспортного средства был выдан до 1 сентября 2012 года, то ставить на нем печать не нужно.

Какие категории авто освобождаются от уплаты

На законодательном уровне освобождены от уплаты утиль сбора следующие лица:

Как доказать факт освобождения от уплаты

Лицо, освобожденное от уплаты утилизационного сбора, должно доказать этот факт. Для этого гражданин должен документально подтвердить то, что он является беженцем, участником программы по возвращению, сотрудником посольства и т. д. Если речь идет о переселенце, то подобную льготу получает только сам гражданин (на членов его семьи данная возможность не распространяется).

Это быстро и бесплатно!

Если владелец ТС был освобожден от уплаты сбора, но затем продал авто, то новый собственник должен будет уплатить взнос в полном объеме. Льготы распространяются не на транспортное средство, а на его владельца.

Кто должен платить

Сбор уплачивают физические и юридические лица, которые:

- ввозят транспортное средство на территорию РФ;

- производят авто и спецтехнику в пределах России;

- приобрели автомобиль с ранее неуплаченным сбором (причина отсутствия платежа значения не имеет).

Как определяется сумма сбора

Сегодня базовая ставка для легковых автомобилей составляет 20 тысяч рублей. Владельцам грузовиков, прицепов и спецтехники придется заплатить 150 тысяч рублей.

Значения коэффициентов определяются по следующим критериям:

- возраст транспортного средства;

- тип ТС (легковое, грузовое, прицеп);

- объем двигателя (для легковых ТС);

- полная масса (для грузовиков).

![Утилизационный сбор в ПТС: что означает пометка, когда проставляется]()

Где оплачивать

Если гражданин приобретает автомобиль в салоне, то ему не придется столкнуться с подобной проблемой. Утилизационный сбор в данном случае уже уплачен производителем транспортного средства. Однако при покупке все же следует убедиться в том, что в ПТС присутствует соответствующая печать.

Особое внимание на наличие пометки следует обратить покупателям подержанных авто. Если она есть, то все в порядке. Однако если отметка отсутствует, то у владельца будет два варианта действий:

- Если машина была произведена ранее 1 сентября 2012 года, то ничего оплачивать не придется.

- Машина выпущена позднее сентября 2012 года. Тогда новоявленный собственник транспортного средства должен уплатить сбор. В таком случае он должен обратиться на таможню (если авто ввозится из-за рубежа) или в отделение ФНС, расположенное по месту регистрации заявителя.

Оплата утилизационного сбора производится через банк или электронные сервисы. Плательщик может обратиться в отделение любого банка или же воспользоваться интернет-банкингом. Также можно осуществить оплату посредством платежного терминала.

Можно ли вернуть переплату в случае ошибки

В расчете суммы утилизационного сбора нет ничего сложного. Тем не менее, возникают ситуации, когда взнос уплачен не полностью или же произошла переплата. В первом случае необходимо попросту доплатить недостачу. При переплате излишек можно вернуть или же использовать его для будущих оплат утилизационного сбора. Для этого владелец ТС должен составить соответствующее заявление.

Бланк документа берется в ФТС или ИФНС. Все зависит от того, куда ранее производилась оплата. Излишне уплаченную сумму можно вернуть в течение трех лет с момента переплаты.

Что будет в случае неуплаты

Если утилизационный сбор не был уплачен, автомобиль попросту не поставят на учет в ГИБДД. В таком случае владелец сможет эксплуатировать авто не более 20 дней с момента получения транзитных номеров. По истечении этого времени садиться за руль ТС будет запрещено. Если же автомобилист проигнорирует данный запрет, его оштрафуют на сумму 500-800 рублей.

При повторном выявлении нарушения, гражданину придется оплатить 5000 рублей. Также его могут лишить водительских прав на срок до трех месяцев.

Автомобили и прочая транспортная техника имеют определенный срок службы. После этого их направляют на бесплатную утилизацию. Но происходит это потому, что при производстве транспортного средства или при ввозе его из-за границы уплачивается утилизационный сбор. Его размер зависит от года выпуска ТС, назначения и некоторых других характеристик.

Определение

Утилизационным сбором называется разовый платеж, который должны совершить покупатели либо производители транспортных средств. Он действует на территории РФ с 01.09.2012 г. Целью этого платежа является финансирование утилизации транспорта после эксплуатации в соответствии с требованиями экологического законодательства.

Платить этот сбор должны:

- производители – перечисляют за изготовленные в РФ транспортные средства;

- импортеры – за ввезенный в Россию транспорт;

- покупатели при приобретении авто, по которым ранее сбор не был уплачен.

К покупателям относятся как юридические, так и физические лица. За каждое ТС сбор платится только один раз. Исключением является только его модернизация.

На какие категории транспорта распространяется

В 2012-2015 гг. этим сбором облагали лишь колесные виды транспорта. С 01.01.2016 г. Федеральным Законом № 392-ФЗ от 29.12.2015 г. были внесены изменения. С этой даты платеж распространяется на прицепы к самоходным и колесным транспортным средствам, а также на сами самоходные машины.

Есть два постановления Правительства РФ, приводящих подробный перечень транспортных средств, по которым необходимо платить сбор – № 81 от 06.02.2016 г. и № 1291 от 26.12.2013 г.

Размер утилизационного сбора

Сумма к оплате определяется в зависимости от типа ТС, его массы, грузоподъемности, даты производства, предназначения.

Порядок расчета

Для расчета окончательного размера утилизационного сбора необходимо выбрать коэффициент, который применяется именно для этого транспортного средства, а затем умножить на него базовую ставку.

Коэффициент зависит от даты производства ТС, его предназначения, массы. Например, для легковых автомобилей (в собственности физических лиц), которые были выпущены не позднее трех лет, применяется значение К = 0,17, а для тех, которым три года и более – 0,26. Для юридических лиц эти показатели равны 5,3 и 1,42 соответственно.

В интернете есть специализированные сайты, на которых можно найти калькулятор расчета утилизационного сбора. В форму необходимо ввести данные о ТС и система выдаст результат.

Перечень ставок на утилизационный сбор 2021 в рублях

Ниже в таблице приведены базовые ставки сбора для различных видов транспортных средств, действующие в 2021 году:

Категория и вид ТС

Ставка утилизационного сбора, тыс. руб.

Для ТС до 3 лет

Для ТС старше 3 лет

Легковые автомобили категории В

Грузовые автомобили категорий В и С

Специальный транспорт категории С

Автобусы категории D

Шасси колесных ТС

Колесные перегружатели (в т.ч. погрузчики экскаваторы)

Самоходные краны (кроме кранов на базе шасси колесных ТС)

Дорожная техника (кроме дорожных машин на базе шасси колесных ТС)

ТС для лесного хозяйства

Трелевочные и фронтальные погрузчики для лесного хозяйства

Снегоболотоходы, квадроциклы, мотовездеходы

Колесные сельскохозяйственные тракторы

Гусеничные сельскохозяйственные тракторы

Самоходные сельскохозяйственные машины

Коэффициенты для расчета можно найти в постановлении Правительства РФ № 300 от 19.03.2018 г.

Порядок и сроки оплаты

В законодательном порядке срок уплаты для физических лиц не установлен. Сбор можно внести в любое время. Лишь после этого разрешается поставить ТС на учет и пользоваться им.

Необходимые документы

Для уплаты сбора автовладелец должен иметь при себе паспорт и квитанцию. В дальнейшем квитанцию с отметкой об уплате необходимо предъявить в ГИБДД для регистрации автомобиля. Реквизиты для ее заполнения (ФНС РФ) можно скачать с сайта:

Где можно оплатить

Это можно сделать через любой банк России наличными средствами или сделать перевод по безналу. При оплате в кассе потребуется предъявить паспорт.

Где ставится отметка об оплате

Освобождение от сбора

Владельцы или покупатели транспорта, который не поименован в постановлениях № 81 и № 1291, освобождаются от уплаты сбора.

На основании п. 8, абз. 3 постановления РФ № 1291 при оформлении электронного паспорта на такие виды транспорта необходимо проставить в нем отметку о том, что сбор платить не нужно.

Кроме этого есть и другие исключения (статья 24.1, пункт 6 закона № 89-ФЗ):

- личный транспорт беженцев, вынужденных переселенцев либо участников государственной программы по переселению в добровольном порядке въезжающих в РФ;

- транспорт старше 30 лет, не используемых для коммерческих целей и имеющий оригинальные кузова или двигатели (либо отреставрированные);

- транспортные средства моложе 3 лет, ввезенные в ОЭС Калининградской области;

- владельцем транспортного средства является дипломатическое представительство, консульство либо сотрудник (и члены его семьи) этих организаций.

Штрафы за неуплату сбора

Нормативно-правовыми актами не установлены штрафные санкции не неуплату. Но в таком случае в ПТС не будет соответствующей отметки, а без нее транспорт зарегистрировать не получится. Такое требование содержится в постановлении Правительства РФ № 938 от 12.08.1994 г. (п. 4) и в п. 24 Административного регламента (утв. приказом МВД № 605 от 07.08.2013 г.).

Возможное возвращение утилизационного сбора

Иногда случается, что владелец ТС оплачивает утилизационный сбор, а потом выясняется, что это уже было сделано ранее. В таком случае денежные средства можно вернуть. Обращаться нужно в ФНС или ФТС в зависимости от места производства автомобиля:

Потребуются такие документы:

- заявление о возврате денег по утилизационному сбору, который был излишне уплачен;

- паспорт (копии заполненных страниц);

- ПТС (нужно приложить к заявлению копию и иметь при себе оригинал);

- квитанция об оплате сбора;

- подтверждение того, что была произведена лишняя оплата.

После подачи документов ФНС или ФТС дадут ответ по прошествии 30 дней. Денежные средства будут перечислены на счет владельца авто. Важно, чтобы документы были заполнены правильно, иначе последует отказ.

Справка. Обратиться с заявлением о возврате денег можно в течение трех лет с даты оплаты. Но получить назад можно только сам сбор: комиссия не возвращается.

Читайте также:

- Что является предметом теории государства и права как науки

- Какие доказательства работодатель должен представить в обоснование увольнения

- Дизайнер программного обеспечения кто это

- Как повысить численность трудоспособного населения

- Можно ли снять деньги с заблокированной карты сбербанка по паспорту через кассу сбербанка