Можно ли не предоставлять карточки счетов по требованию ифнс

Обновлено: 04.07.2024

Штраф за непредоставление документов по требованию налоговой — от 200 до 500 000 рублей, а за несвоевременный ответ — от 5000 до 50 000 рублей.

Что вправе запросить налоговики

Перечень оснований для запроса, сроки предоставления информации и то, чем грозит непредоставление документов по требованию налоговой инспекции, перечислены в Налоговом кодексе Российской Федерации и (в части ответственности) в Кодексе об административных правонарушениях.

ФНС вправе затребовать у налогоплательщиков:

- документацию и сведения о работе самой организации — по проверяемому периоду или налогу (ст. 93, 126 НК РФ);

- в отношении контрагентов — документы и информацию по конкретным сделкам или лицам (статья 93.1 НК РФ).

Эксперты КонсультантПлюс разобрали, как представить документы по требованию ФНС. Используйте эти инструкции бесплатно.

Какие сроки предусмотрены для ответа

Налогоплательщик обязан не просто ответить, но и сделать это в установленные сроки. В законе прописано, когда необходимо отписаться, чтобы не получить штраф за несвоевременный ответ на требование ИФНС; в 2021 г. (с учётом дополнений в статьи 93 и 93.1 НК РФ последних лет) сроки выглядят так:

- для документов, затребованных в ходе проверки, — 10 дней;

- при проверке консолидированной группы налогоплательщиков — 20 дней;

- при проверке иностранных организаций — 30 дней;

- предоставление информации о контрагенте при встречной проверке — 5 дней;

- по конкретной сделке — 10 дней.

- запрос, переданный лично или по электронным средствам связи, исполняется за то время, что указано в законе;

- почтовый — это +6 дней (с даты отправки письма инспектором);

- через личный кабинет налогоплательщика: +1 день.

Можно ли не отвечать

Проигнорировать точно нельзя.

Если ответ невозможен (вообще или в срок) по объективным причинам, то сообщите об этом в ФНС. В противном случае грозит ответственность за непредоставление информации по требованию налоговых органов.

Санкции за неисполнение требования ИФНС

Если ответ в ФНС не направлен или направлен не вовремя, то налогоплательщику грозят налоговые или административные штрафы.

По статье 126 НК РФ

Если требуемая документация не была направлена в ИФНС в положенный срок, то плательщика можно привлекать к ответственности по ст. 126 НК; за 2021 год штрафы по ней следующие:

- 200 рублей за каждую бумагу при проверке;

- 10 000 рублей за документы по контрагенту;

- 500 000 рублей за отсутствие ответа по прибыли и убыткам иностранной компании.

По статье 129.1 НК РФ

- 5000 руб. за первое нарушение;

- 20 000 руб. за повторное в том же году;

- 50 000 руб. для иностранных компаний.

Иные меры воздействия

В ряде случаев непредоставление документации — это не только налоговое, но и административное нарушение: по ст. 126 НК РФ за него положен один штраф, а по статье 15.6 КоАП — второй, от 300 до 500 рублей.

Кроме того, в арсенале ИФНС есть принудительная выемка документов и информации, блокировка счетов и т.д. (ст. 94 НК). Таким образом, закон позволяет за несвоевременное предоставление документов лишать (фактически) возможности нормальной деятельности.

Как избежать наказания или снизить сумму штрафа

Отменить назначенные санкции получится только через суд (статья 111 НК РФ). Так случается, если удастся доказать, что вины организации или предпринимателя в просрочке или отсутствии ответа на запрос нет.

В статье 112 НК РФ прописаны обстоятельства как дающие возможность уменьшить штраф за непредоставление документов по требованию налоговой (в 2021 году изменений не вносилось, все нормы старые), так и отягчающие.

Объективные причины — слишком много запросов в короткий срок, незначительную по времени задержку в большинстве случаев учитывают. К смягчающим относятся первое нарушение, совершение правонарушения под угрозой или по принуждению и т.д., штраф в этом случае снижается вдвое.

Образование - исторический факультет Нижегородского педагогического университета, специальность - история и право.

Штраф за непредоставление документов по требованию налоговой:

- 200 руб. за каждый запрошенный, если запрашиваемые сведения необходимы для проверки вашей организации;

- 10000 руб., независимо от количества, если сведения запрашивают в отношении контрагента.

Какие документы запрашивает ФНС

Право инспекции на истребование информации у организаций и предпринимателей закреплено в НК. ФНС могут интересовать как документация самого налогоплательщика, так и информация о контрагентах предприятия или сведения об определенной сделке.

Инспекция вправе запрашивать данные о конкретной сделке не только у ее непосредственных участников, но и у третьих лиц, которые располагают нужной информацией.

ФНС вправе потребовать документы (п.п. 6 – 9, 11, 12 ст. 88 НК РФ):

- при проведении проверки — по проверяемому периоду или налогу;

- при запросе по контрагенту — только по запрашиваемому лицу, если проверяемая организация не является вашим контрагентом, но вы располагаете запрашиваемыми сведениями, их придется предоставить;

- запросить вправе только те документы, которые организация обязана оформлять и вести.

Обычно требуют подтверждение льгот и вычетов, пониженных тарифов, договоры и выставленные счета-фактуры в отношении контрагентов.

Если проверяют вас, ответ предоставляют в следующие сроки (п. 6 ст. 6.1, п.п. 1, 3 ст. 93 НК РФ):

- 10 дней со дня, указанного в требовании (при получении его лично), или со дня его получения по электронным каналам связи;

- 16 дней со дня, когда инспекция направила запрос почтой, если письмо получено раньше чем через 6 дней со дня его отправки, срок составит 10 дней со дня его получения;

- 11 дней с даты, когда запрос размещен в личном кабинете налогоплательщика.

Если проверяют контрагента или иное лицо, ответ направляют в течение (п.п. 1, 1.1, 5 ст. 93.1 НК РФ):

- 5 дней с даты, указанной в запросе (при получении его лично), или с даты его получения по электронным каналам связи;

- 11 дней с даты, когда инспекция направила запрос почтой, если письмо получено раньше чем через 6 дней с даты его отправки, срок составит 5 дней со дня его получения;

- 6 дней с даты, когда запрос размещен в личном кабинете налогоплательщика.

Вне рамок налоговых проверок сроки предоставления аналогичны срокам при проверке налогоплательщика.

При исчислении сроков считают только рабочие дни.

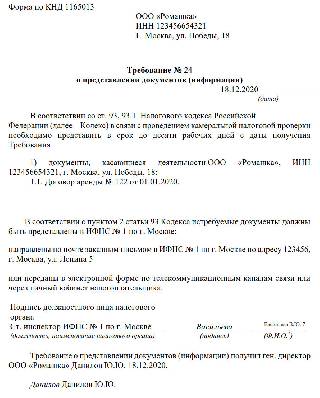

Образец запроса ФНС:

Можно ли их не отправлять

Проигнорировать запрос налоговой нельзя, законом предусмотрена ответственность за непредоставление документов по требованию налоговой. Если у вас нет запрошенных данных, уведомите налоговый орган или попросите увеличить срок для предоставления, чтобы восстановить отсутствующий экземпляр.

Штрафы за отказ передать документы

За игнорирование требования налоговой налогоплательщику назначают штраф.

По ст. 126 НК РФ

- 200 руб. за каждый запрошенный документ, если сведения, которые в нем содержатся, запрошены для налогового контроля в отношении вас;

- 10000 руб. за непредставление документов, если сведения, которые в них содержатся, запрошены для налогового контроля в отношении контрагента или иного лица.

По ст. 129.1 НК РФ

Данная норма предусматривает ответственность в виде штрафа за несвоевременный ответ на требование ИФНС (за непредоставление информации):

- 5000 руб. при первичном нарушении;

- 20 000 руб. при повторном нарушении в течение года.

Иные меры воздействия

Помимо перечисленных штрафов на должностное лицо на организацию может быть наложен штраф в размере 300–500 руб. (п. 4 ст. 108 НК РФ, ч. 1 ст. 15.6 КоАП РФ).

Как избежать или смягчить наказание

За непредоставление запрошенных налоговой данных в период с 1 марта до 30 июня 2020 г. включительно не штрафовали (п. 7 постановления правительства №409 от 02.04.2020).

Снизить размер штрафа можно при наличии смягчающих обстоятельств (ст. 112 НК РФ). При отсутствии вины (документы уничтожены при пожаре, требование направлено не на тот адрес, требование не было получено и пр.) ответственности можно избежать (ст. 111 НК РФ).

Широкие полномочия налогового органа и их ограничения

Налоговому праву присущ императивный характер норм (т.е. эти нормы не допускают выбора, требуют безусловного исполнения). В этом несложно убедиться, ознакомившись с содержанием ст. 23 Налогового кодекса РФ, которая устанавливает обязанности налогоплательщиков. Одной из них является обязанность представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены НК РФ, документы, необходимые для исчисления и уплаты налогов, сборов, а также документы, подтверждающие правильность такого исчисления и своевременность уплаты (удержания и перечисления). Уже из содержания одной этой статьи очевидно наличие расширенных полномочий налогового органа по отношению к налогоплательщикам.

В соответствии со ст. 93.1 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у контрагента, у лица, которое осуществляет (осуществляло) ведение реестра владельцев ценных бумаг, или у иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика (плательщика сбора или страховых взносов, налогового агента), эти документы (информацию), в том числе связанные с ведением реестра владельца ценных бумаг. Следующим же пунктом указанной статьи допускается истребование документов при рассмотрении материалов налоговой проверки. А далее предусматривается возможность истребования документов (информации) и вовсе вне рамок проверок.

Несмотря на широкие полномочия налогового органа, законодатель предусмотрел и ограничения. Так, в НК РФ установлено, что налоговый орган вправе истребовать документы (информацию) вне рамок налоговых проверок только при возникновении обоснованной необходимости относительно конкретной сделки и при указании сведений, позволяющих идентифицировать эту сделку.

По нашему мнению, наличие четкого механизма истребования и его оснований благоприятно отразилось бы на правоприменительной практике и уменьшило бы количество негативных последствий, с которыми сталкиваются налогоплательщики после того, как получают такие требования, будучи зачастую не осведомленными о законности истребования, порядке исполнения и последствиях непредоставления документов (информации).

Чтобы определить правомерность истребования налоговым органом документов вне рамок налоговых проверок, следует разобраться в трех аспектах. Рассмотрим каждый из них.

Какой налоговый орган может истребовать документы?

С 2007 г. Министерство финансов придерживается единообразного подхода и неоднократно давало разъяснения в письмах от 6 августа 2019 г. № 03-02-08/59105, от 22 января 2014 г. № 03-02-07/1/2057, от 19 апреля 2007 г. № 03-02-07/1-190 и от 29 марта 2007 г. № 03-02-07/1-146. Так, ведомство сообщило, что налоговый орган, осуществляющий налоговые проверки или иные мероприятия налогового контроля, может направлять поручение об истребовании документов (информации), касающихся деятельности проверяемого налогоплательщика (плательщика сбора или страховых взносов, налогового агента), в налоговый орган по месту учета лица, у которого должны быть истребованы указанные документы (информация).

Следовательно, истребовать документы (информацию) может как налоговый орган, проводящий налоговую проверку или иное мероприятие налогового контроля, так и налоговый орган по месту нахождения лица, у которого истребованы документы (информация).

Отождествляет ли законодатель документы и информацию?

Из контекста статьи кажется, что понятия эти если не тождественны, то очень схожи. Чтобы разобраться в данном вопросе, необходимо проанализировать иные нормы НК РФ и обратиться к другим законодательным актам.

Применение ответственности, предусмотренной ст. 129.1 НК РФ, ввиду отсутствия единообразия в терминологии не могло не стать причиной судебного прецедента. Так, Постановлением Президиума ВАС РФ от 5 февраля 2013 г. № 11890/12 было установлено, что неправильная квалификация налогового правонарушения является основанием для признания решения налогового органа в части привлечения к ответственности недействительным.

Что значит обоснованная необходимость?

После длительного рассмотрения дела суд кассационной инстанции направил его на новое рассмотрение, результатом которого и явилось указанное выше решение Арбитражного суда г. Москвы. Арбитражный суд Московского округа, отменяя судебные акты, указал, что в целях соблюдения баланса между правом налогового органа выставить требование и обязанностью общества его исполнить содержание требования должно однозначно свидетельствовать о том, что обязанность представить документы (информацию) возложена на общество законно и налоговому органу действительно необходимо было их получить.

Отсюда можно сделать вывод, что обоснованная необходимость включает следующие составляющие:

- мероприятие налогового контроля, в ходе которого требуются запрашиваемые документы (информация);

- указание контрагента или конкретной сделки.

Представители юридической науки справедливо отмечают, что при указании контрагента, сведения о котором запрашивает налоговый орган, должна проводиться налоговая проверка 1 . Если налоговый орган указывает на совершение конкретной сделки, направляя требование о предоставлении документов (информации), действия налогового органа правомерны. Причины определения периода, к которому относятся истребуемые документы, не влияют на правомерность истребования документов вне рамок налоговой проверки относительно конкретной сделки (Решение Арбитражного суда Новосибирской области от 24 сентября 2020 г. по делу № А45-15387/2020).

Отметим, что, несмотря на длительное применение ст. 93.1 НК РФ, единообразия правоприменительной практики не выработано. Так, некоторые суды занимают позицию, согласно которой для налогового органа не имеет значения обоснованность. Например, отсутствие в оспариваемом требовании указания на проведение мероприятия налогового контроля и причин для истребования документов не свидетельствует о недействительности требования, поскольку данный недостаток носит формальный характер и не пресекает полномочия налогового органа, которые прямо предусмотрены ст. 93.1 НК РФ (Решение Арбитражного суда Новосибирской области от 24 сентября 2020 г. по делу № А45-15387/2020).

Таким образом, применение п. 2 ст. 93.1 НК РФ само по себе безоговорочно не возлагает обязанности на налогоплательщика. Более того, применение этого пункта налоговым органом для целей, не указанных в НК РФ, является заведомым превышением им своих полномочий.

1 Брызгалин А.В., Анфёрова О.В. Представление информации по запросу налогового органа // Налоги и финансовое право. – 2015. – № 5. – С. 102–105.

Случаи, при которых ИФНС направляет требование о представлении документов

Случай первый: при проведении камеральной и выездной проверки

В случае инициирования камеральной и выездной проверок, налоговые инспекторы, руководствуясь положениями ст. 93 Налогового Кодекса Российской Федерации, имеют право запросить у плательщика налогов ту или иную документацию.

При проведении камеральной проверки налоговая имеет право затребовать предоставление исключительно тех документов, которые содержатся в перечне, упомянутом в положениях ст. 88 НК РФ:

Однако, при исключительных случаях, налоговые инспекторы имеют право в ходе проведения камеральной проверки запросить дополнительную документацию. К исключительным случаям относятся такие, как:

В случае, если проводится выездная проверка, представители ИФНС не ограничиваются в правах и могут затребовать немедленное предоставление абсолютно любой документации, если она связана с процедурой исчисления и уплаты налогов за период и по вопросу проверяемого налога (п.12 ст.89 НК РФ).

Случай второй: проведение встречной проверки ИФНС

Налоговые инспекторы имеют право на осуществление запроса документации по плательщику налогов не у самого плательщика, а у его контрагентов. При этом могут быть осуществлены запросы в адрес контрагентов не только первого, но и второго, третьего звена, а также в адрес лиц, располагающих, по мнению ИФНС, необходимой информацией.

Налоговые органы в праве осуществить запрос документации и вне рамок проведения камеральной и выездной проверок, но только в том случае, если они вовлечены в процесс сбора информации о той или иной конкретной сделке. В таком случае порядок действия ИФНС будет несколько иным – налоговый инспектор, которому поручен сбор сведений о сделке, готовит и направляет специальный запрос – поручение в адрес той инспекции, в которой состоит на учёте интересующий проверяющего контрагент или третье лицо, располагающее сведениями о конкретной сделке или плательщике, в отношении которых собирается информация. Далее инспекция, получившая спецпоручение, на его основании формирует требование о представлении документов (информации), которое и направляется указанному лицу (ст.93.1 НК РФ).

ВАЖНО! При оформлении запроса, в него может быть включён перечень абсолютно любых документов, запрашиваемых инспекторами, т.к. по закону при проведении встречной проверки инспекторы ничем не ограничены в своих действиях и могут запросить абсолютно любую документацию, относящуюся к финансовой и иной деятельности плательщика налогов, в отношении которого инициирована проверка.

Форма получения требования ИФНС

Пункт 4 статьи 31 Налогового Кодекса РФ регулирует правила и сроки предъявления требования налоговым органом плательщику налогов. В том случае, когда сдача налоговой отчётности плательщиком осуществляется в электронной форме, требование о представлении документов также должно быть направлено ему через электронный документооборот.

Статьёй 23 (п.5.1) НК РФ закрепляется обязанность налогоплательщика обеспечить себе техническую возможность для получения от представителей ИФНС документации в электронном виде посредством телекоммуникационной связи с помощью того или иного оператора электронного документооборота (ЭДО). С этой целью плательщик налогов обязуется заключить договор с тем или иным оператором ЭДО, а впоследствии получить от него квалифицированный сертификат ключа проверки электронной подписи. Все эти операции необходимо осуществить на протяжении не более, чем 10 дней с момента принятия налогоплательщиком на себя ответственности по сдаче отчётности в электронной форме.

Электронный документооборот обязателен не для всех компаний-налогоплательщиков, а исключительно для тех, среднесписочная численность сотрудников которых выше 100 человек. Отметим, что несмотря на это, предоставление отчётности в электронной форме является обязательным для всех без исключения плательщиков налога на добавленную стоимость, а также для тех компаний, которые являются налоговым агентом по НДС, либо выставляют контрагентам счета-фактуры. Все это приводит к тому, что на практике обязанность использовать электронный документооборот присуща большинству организации и ИП, а следовательно, и получение требований от ИФНС они должны осуществлять исключительно в электронной форме.

Обязанность вести переписку с ИФНС в формате ЭДО от лица налогоплательщика может быть возложена на уполномоченного представителя организации. При таком случае ИФНС необходимо получить от плательщика налогов документ, который является подтверждением прав уполномоченного представителя организации на получение от налогового органа электронного требования, а также иных документов, адресованных данному плательщику налогов (п.5.1 ст.23 НК РФ).

В том случае, когда тот или иной плательщик налогов имеет право на сдачу налоговой отчётности на бумаге, налоговики обязаны направлять ему требования о представлении документов на бумажном носителе посредством пересылки заказным письмом с использованием услуг Почты России или нарочно курьерской службой. При этом отмечается, что такой плательщик освобождается от обязанности обеспечить возможность получать электронных требований от ИФНС через оператора ЭДО.

Форматные электронные документы и документы на бумажном носителе

Пункт 2 статьи 93 Налогового Кодекса Российской Федерации регулирует порядок подачи форматных электронных документов – согласно положениям данной статьи, посредством ЭДО плательщик имеет право предоставить либо электронную форму документа установленного формата (в частности, счёта-фактуры), либо сканированные копии бумажных документов.

С целью передачи скан-копий бумажных документов они должны быть переведены в определённый электронный формат, который ранее был утверждён положениями приказа Федеральной Налоговой Службы России № ММВ-7-6/16 от 18.01.2017 года. Передача таких документов осуществляется посредством телекоммуникационной связи через оператора ЭДО (электронного документооборота). Обязательным требованием, предъявляемым к таким документам, является наличие подтверждения их усиленной квалифицированной электронной подписью проверяемого лица или его представителя.

В том случае, когда плательщик предпочитает воспользоваться своим правом предоставления документации на бумажном носителе, он в личном порядке, или через представителя, или посредством отправки заказным письмом при помощи соответствующей услуги Почты России, направляет в ИФНС заверенные копии документов, составленных на бумажном носителе.

ВАЖНО! В случае предоставления документации по запросу ИФНС на бумажном носители, все листы в обязательном порядке должны быть прошиты и пронумерованы, при этом нотариальное заверение в общем случае не требуется (п.2 ст.93 НК РФ).

Сроки представления документов

Налоговый Кодекс России регламентирует сроки предоставления документации, запрошенной налоговиками в рамках проведения камеральной, выездной или встречной проверки.

Если в отношении плательщика инициирована камеральная или выездная проверка, то вся запрошенная налоговым органом документация должна быть предоставлена в срок, не превышающий 10 рабочих дней с даты получения требования (п.3 ст.93 НК РФ).

Другие требования к срокам предоставления документации – в случае проведения встречной проверки ИФНС. Здесь срок предоставления документов не должен превышать 5 рабочих дней с даты получения требования. Если же налоговые инспекторы адресовали требование касательно конкретной сделки, то срок предоставления документации также, как в случае с камеральной проверкой, не может превышать 10 рабочих дней с даты получения требования (п. 5 ст. 93.1 НК РФ).

Требование, направленное налогоплательщику в электронной форме

В том случае, когда плательщик налогов получил требование в электронной форме, датой его получения считается день, в который был открыл файл с данным требованием, что инициирует автоматическую отправку в ИФНС квитанции о приёме данного требования (п.10 Порядка, утверждённого приказом ФНС России от 16.07.20 № ЕД-7-2/448).

Требование на бумажном носителе

В случае, когда налогоплательщик осуществляет приём требования о предоставлении информации, направленном в его адрес налоговым органом на бумажном носителе, датой получения документации считается шестой день со дня отправки указанного письма (п. 4 ст. 31 НК РФ).

Порядок действий в случае, когда налогоплательщик не укладывается в сроки

После получения данного документа, налоговый орган в течение 2 рабочих дней должен принять решение о продлении срока представления затребованных документов или отказе.

ВАЖНО! Налоговый кодекс РФ никак не ограничивает налоговых инспекторов в вопросе пролонгации срока представления документов.

Способ быстрой отправки в ИФНС большого объёма документации

Порядок действий налогоплательщика при отсутствии нужных документов

В случае, когда ИФНС запрашивает документацию, которая отсутствует у налогоплательщика или его контрагента, плательщик имеет законное право на отказ от предоставления данных документов (п.3 ст.93 НК РФ), согласно пункту 5 статьи 93.1 Налогового Кодекса Российской Федерации и приказу Федеральной Налоговой Службы России от 24.04.2019 № ММВ-7-2/204.

Порядок действий налогоплательщика при повторном запросе документации

ИФНС имеет право осуществления повторного запроса документации, которая ранее уже была предоставлена налогоплательщиком. При этом плательщик налогов в праве отказаться от повторного предоставления документации. В таком случае налогоплательщик или его представитель обязан уведомить ИФНС о том, что запрошенные налоговым органом документы ранее уже были предоставлены, указав при этом реквизиты документа, содержащего в своем приложении все повторно запрошенные сведения. Срок подачи такого уведомления совпадает со сроком исполнения требования.

Санкции для нарушителей сроков и порядка предоставления документации в ответ на требование ИФНС

В случае, если плательщик обязан предоставить отчёт в ИФНС в электронном виде, но не обеспечил возможность получения от налогового органа электронных документов, то его банковские счета могут быть заблокированы по запросу ИФНС. Такие же санкции будут применены налоговиками к плательщику в случае не направления им квитанции о получении электронного требования (подп.1.1 и подп.2 п.3 ст.76 НК РФ).

За отказ от представления запрошенных документов в срок налогоплательщик может быть оштрафован согласно п.1 ст.126 НК РФ. При этом размер штрафа составит 200 рублей за каждый непредставленный документ. В случае отказа от предоставления документации контрагентом, штраф, предусмотренный п.2 ст.126 НК РФ, составит 10 000 рублей. Необоснованный отказ от предоставления информации о конкретной сделке влечёт штраф в размере 5000 рублей, согласно п.1 ст.129.1 НК РФ, а повторный отказ в течение 1 года — штраф 20000 рублей (п.2 ст.129.1 НК РФ).

Читайте также: