Может ли тсж применять пониженные тарифы страховых взносов с 1 апреля 2020

Обновлено: 16.05.2024

Выплачивая страховые взносы, работодатель должен соблюдать общий порядок их расчета, учитывать изменения законодательства. Значительных изменений в части уплаты страховых взносов в 2021 г. нет, однако ряд послаблений получили индивидуальные предприниматели и представители среднего и малого бизнеса.

В статье расскажем о нюансах расчета страховых взносов в 2021 г. на примере конкретной организации.

КТО ОБЯЗАН УПЛАЧИВАТЬ СТРАХОВЫЕ ВЗНОСЫ

Начисление и уплату страховых взносов регламентирует Налоговый кодекс РФ (далее — НК РФ).

Под страховыми взносами понимают обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования (ст. 8 НК РФ).

Плательщиками страховых взносов являются (п. 1 ст. 419 НК РФ):

• лица, производящие выплаты и иные вознаграждения физическим лицам:

– физические лица, не являющиеся индивидуальными предпринимателями;

- индивидуальные предприниматели, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой.

Если плательщик относится одновременно к нескольким категориям, указанным выше, он исчисляет и уплачивает страховые взносы отдельно по каждому основанию.

ЧТО ЯВЛЯЕТСЯ ОБЪЕКТОМ ОБЛОЖЕНИЯ СТРАХОВЫМИ ВЗНОСАМИ

Объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию:

- в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг;

- по договорам авторского заказа в пользу авторов произведений;

- по договорам об отчуждении исключительного права на результаты интеллектуальной деятельности;

- издательским лицензионным договорам;

- лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности и др.

Не признаются объектом обложения страховыми взносами выплаты и иные вознаграждения в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности.

ЧТО ЯВЛЯЕТСЯ БАЗОЙ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ

База для исчисления страховых взносов определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом.

Для плательщиков устанавливают предельную величину базы для исчисления страховых взносов на обязательное пенсионное страхование и на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

С сумм выплат и иных вознаграждений в пользу физического лица, превышающих установленную на соответствующий расчетный период предельную величину базы для исчисления страховых взносов, определяемую нарастающим итогом с начала расчетного периода, страховые взносы не взимаются.

Предельная величина базы для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством подлежит ежегодной индексации с 1 января соответствующего года исходя из роста средней заработной платы в Российской Федерации.

Предельная величина базы для исчисления страховых взносов на обязательное пенсионное страхование устанавливается с учетом определенного на соответствующий год размера средней заработной платы в Российской Федерации, увеличенного в двенадцать раз, и следующих применяемых к нему повышающих коэффициентов на соответствующий календарный год (в 2021 г. — 2,3).

Размер соответствующей предельной величины базы для исчисления страховых взносов ежегодно устанавливает Правительство РФ.

НУЖНО ЛИ ВКЛЮЧАТЬ В БАЗУ ДЛЯ НАЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ СУММЫ ЗАРПЛАТЫ ПО ПРЕДЫДУЩЕМУ МЕСТУ РАБОТЫ

В соответствии с письмом Минтруда России от 12.11.2015 № 17-4/ООГ-1569 организация — плательщик страховых взносов при определении базы для начисления страховых взносов учитывает только те выплаты, которые производятся в пользу физического лица в рамках трудовых отношений между этой организацией и ее работником.

Если в течение года физическое лицо сменило организацию-работодателя, новая организация-работодатель, являясь самостоятельным плательщиком страховых взносов, определяет базу для начисления страховых взносов в отношении выплат своему работнику без учета выплат в его пользу предыдущей организацией-работодателем.

КАКИЕ СУММЫ НЕ ПОДЛЕЖАТ ОБЛОЖЕНИЮ СТРАХОВЫМИ ВЗНОСАМИ

Согласно ст. 422 НК РФ страховыми взносами не облагаются:

1) государственные пособия, в том числе пособия по безработице, а также пособия и иные виды обязательного страхового обеспечения по обязательному социальному страхованию;

2) все виды компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с:

- возмещением вреда, причиненного увечьем или иным повреждением здоровья;

- бесплатным предоставлением жилых помещений, оплатой жилого помещения и коммунальных услуг, питания и продуктов, топлива или соответствующего денежного возмещения;

- оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия;

- оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для тренировочного процесса и участия в спортивных соревнованиях, а также спортивными судьями для участия в спортивных соревнованиях;

- увольнением работников, за исключением компенсации за неиспользованный отпуск, суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка;

- возмещением расходов на профессиональную подготовку, переподготовку и повышение квалификации работников;

- выполнением физическим лицом трудовых обязанностей, в том числе в связи с переездом на работу в другую местность;

- трудоустройством работников, уволенных в связи с сокращением численности или штата работников, реорганизацией или ликвидацией организации, и др.;

3) суммы единовременной материальной помощи, оказываемой плательщиками:

- физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории Российской Федерации;

- работнику в связи со смертью члена (членов) его семьи;

- работникам (родителям, усыновителям, опекунам) при рождении (усыновлении, удочерении) ребенка, установлении опеки над ребенком, выплачиваемой в течение первого года после рождения (усыновления, удочерения), установления опеки, но не более 50 000 руб. на каждого ребенка;

5) суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому плательщиком в порядке, установленном законодательством Российской Федерации, суммы платежей (взносов) плательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц, суммы платежей (взносов) плательщика по договорам на оказаниемедицинских услуг работникам, заключаемым на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности, и др.;

7) стоимость проезда работника к месту использования отпуска и обратно и стоимость провоза багажа весом до 30 кг, а также стоимость проезда неработающих членов его семьи (мужа, жены, несовершеннолетних детей, фактически проживающих с работником) и стоимость провоза ими багажа;

8) суммы, выплачиваемые физическим лицам избирательными комиссиями, комиссиями референдума, а также из средств избирательных фондов кандидатов на должность Президента Российской Федерации, кандидатов в депутаты Государственной Думы, кандидатов в депутаты законодательного (представительного) органа государственной власти субъекта Российской Федерации, кандидатов на должность в ином государственном органе субъекта Российской Федерации, предусмотренном конституцией, уставом субъекта Российской Федерации, избираемых непосредственно гражданами, и др.;

9) стоимость форменной одежды и обмундирования, выдаваемых работникам в соответствии с законодательством РФ, а также государственным служащим федеральных органов государственной власти бесплатно или с частичной оплатой и остающихся в их личном постоянном пользовании;

10) стоимость льгот по проезду, предоставляемых законодательством Российской Федерации отдельным категориям работников;

11) суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4000 руб. на одного работника за расчетный период;

12) суммы платы за обучение работников по основным профессиональным образовательным программам и дополнительным профессиональным программам;

13) суммы, выплачиваемые плательщиками своим работникам на возмещение затрат по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения;

14) суммы денежного довольствия, продовольственного и вещевого обеспечения и иных выплат, получаемых военнослужащими, сотрудниками органов внутренних дел, учреждений и органов уголовно-исполнительной системы, органов принудительного исполнения Российской Федерации и т. д.;

15) суммы выплат и иных вознаграждений по трудовым договорам и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории РФ, за исключением сумм выплат и иных вознаграждений в пользу таких лиц, признаваемых застрахованными лицами в соответствии с федеральными законами о конкретных видах обязательного социального страхования;

16) суммы, выплачиваемые плательщиком на возмещение фактически произведенных и документально подтвержденных расходов физического лица, связанных с выполнением работ, оказанием услуг по договорам гражданско-правового характера, а также оплата плательщиком таких расходов.

КАКИЕ СУЩЕСТВУЮТ ТАРИФЫ СТРАХОВЫХ ВЗНОСОВ

Тариф страхового взноса представляет собой величину страхового взноса на единицу измерения базы для исчисления страховых взносов.

Тарифы страховых взносов установлены в следующих размерах:

- на обязательное пенсионное страхование (ОПС):

– в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 22 %;

– свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

- на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 2,9 %;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в России (за исключением высококвалифицированных специалистов), в пределах установленной предельной величины базы по данному виду страхования — 1,8 %;

- на обязательное медицинское страхование (ОМС) — 5,1 %.

Тарифы страховых взносов, действующие в 2021 г., представлены в табл. 1.

Таблица 1. Действующие тарифы страховых взносов

База для исчисления страховых взносов

Тарифы страховых взносов

на ОПС

на ОСС на случай временной нетрудоспособности и в связи с материнством

на ОМС

в отношении выплат и иных вознаграждений в пользу иностранцев и лиц без гражданства, временно пребывающих на территории РФ

в отношении остальных выплат

В пределах установленной предельной величины

Свыше установленной предельной величины

* В целях исчисления страховых взносов на обязательное медицинское образование предельная величина базы не устанавливается, поэтому указанный тариф взимается с полной суммы выплат, подлежащих обложению страховыми взносами.

Для отдельных категорий плательщиков установлены пониженные тарифы страховых взносов. Порядок и условия применения пониженных тарифов страховых взносов установлены в ст. 427 НК РФ.

После вступления в силу Федерального закона № 303-ФЗ ст. 426 НК РФ утратила силу, а совокупный тариф в 30 % стал постоянным.

КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2021 ГОДУ?

Предельные величины баз для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством определяют:

- на 2020 г. — в соответствии с Постановлением Правительства РФ от 06.11.2019 № 1407;

- на 2021 г. — в соответствии с Постановлением Правительства РФ от 26.11.2020 № 1935.

В таблице 2 представлены предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг.

Таблица 2. Предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг.

Вид взносов

Предельная величина облагаемой базы, руб.

2020 г.

2021 г.

Страховые взносы на обязательное пенсионное страхование (ОПС)

Страховые взносы на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством

Страховые взносы на обязательное медицинское страхование (ОМС)

Нет предельной величины

ПРИМЕР

Таблица 3. Расчет страховых взносов в 2021 г. для Сидорова С. С., руб.

Месяц

База для начисления страховых взносов

База для начисления страховых взносов нарастающим итогом

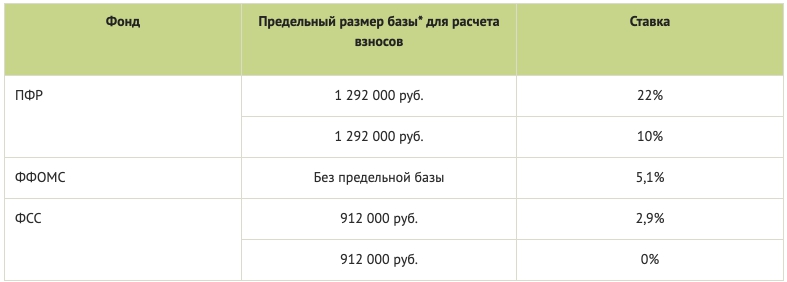

В 2020 году ставки страховых взносов традиционно установлены Правительством РФ. Они повысились? Как на них повлиял коронавирус: их понизили? Поясним эти вопросы и приведем таблицу с новыми основными ставками (тарифами) страховых взносов в 2020 году.

Изменение 2020 года

Одно из главных изменений по страховым взносам с 2020 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере (постановление Правительства РФ от 06.11.2019 № 1407):

- 1 292 000 руб. – для взносов на ОПС (было 1 150 000 руб.);

- 912 000 руб. – для взносов на ВНиМ (было 865 000 руб.).

Также изменены ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Надо отметить, что предельную базу по взносам Правительство РФ повышает каждый год, но не по всем видам взносов. И вот, что можно посмотреть в единой таблице в КонсультантПлюс:

Данные о предельной величине базы для начисления страховых взносов на ОПС, ОСС, ОМС с 2010 г. по 2020 г. включительно.

Ставки страховых взносов для работодателей в 2020 году

Прежде в НК РФ было предусмотрено, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 год (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф соответственно – с 30% до 34% (подп. 1 п. 2 ст. 425 НК РФ в ред. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года стали постоянными.

В связи с этим в 2020 году в общем случае применяют такие тарифы взносов (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5%.

Законом установлены и так называемые повышенные тарифы страховых взносов. Их платят работодатели с вредными (тяжелыми, опасными) условиями труда. Ставки взносов по доп. тарифам 2020 и от чего они зависят есть в КонсультантПлюс:

Платить взносы на ОПС по дополнительным тарифам должны организации, где есть работы с правом на досрочную пенсию из п. п. 1 – 18 ч. 1 ст. 30 Закона N 400-ФЗ. Конкретные наименования работ приведены в специальных списках.

В связи с коронавирусом с 1 апреля 2020 года субъекты малого и среднего предпринимательства (МСП) платят взносы по пониженным тарифам с выплат, превышающих МРОТ (ст. 5 и 6 Федерального закона от 01.04.2020 № 102-ФЗ). Их ставки такие:

- на ОПС – 10%;

- на ОМС – 5%;

- на ВНиМ – 0%.

Соответственно, выплаты, не превышающие 1 МРОТ в месяц, облагают взносами по обычным тарифам.

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса организаций и ИП отменил (обнулил) страховые взносы за 2 квартал 2020 – с выплат физлицам, начисленным за апрель, май и июнь 2020 года.Подробнее об этом см. “Особенности уплаты страховых взносов организациями и ИП за 2 квартал 2020 года“.

А вот тариф страховых взносов 2020 на страхование от несчастных случаев на производстве и профзаболеваний просто так в законе не указан. Дело в том, что он зависит от класса профессионального риска по ОКВЭД. Как определить ставку взносов на травматизм, рассказано в КонсультантПлюс:

Тариф взносов на страхование от несчастных случаев зависит от класса профессионального риска, к которому относится ваш основной вид экономической деятельности (ст. 21 Закона № … (смотреть решение полностью).

Кому отменили пониженные ставки по страховым взносам с 2020 года

Как видно, основные ставки страховых взносов на 2020 год не изменились. А вот с пониженными тарифами ситуация иная.

С 2020 года меньше компаний могут применять сниженные тарифы по взносам. Так, не продлили пониженные тарифы для 3-х категорий:

- хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и ИП, которые заключили соглашения о технико-внедренческой деятельности и производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2020 года эти компании и ИП применяют обычные тарифы по страховым взносам (п. 2 ст. 425 НК РФ).

Кому разрешили применять пониженные ставки с 2020 года

С 2020 года вступили в силу новые льготы по страховым взносам (подп. 16 п. 1 и подп. 7 п. 2 ст. 427 НК РФ).

При этом нулевые ставки можно применять только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Многие считают, что страховые взносы с выплат инвалидам 1, 2 и 3 групп начисляют по пониженным ставкам. Так ли это по закону? Чёткий ответ есть в КонсультантПлюс:

С выплат инвалидам I – III групп начисляйте взносы на ОПС, ОМС и ВНиМ по… (читать полностью).

Уменьшение ставок страховых взносов для малого бизнеса

С 01.04.2020 бессрочно, для ВСЕХ субъектов из ЕРМСП, для ВСЕХ отраслей по выплатам с суммы превышения федерального МРОТ, действующий на 01.01.2020 (12 130 руб.) (ст. 4, ст. 6, п. 2 ст. 9 Федерального закона от 01.04.2020 N 102-ФЗ, ст. 427 НК РФ, Письма ФНС от 05.06.2020 N БС-4-11/9316@, от 02.06.2020 N БС-4-11/9090@):

- ОПС —10%, не зависимо от предельной величины облагаемой базы

- ОСС ВНиМ —0%

- ОМС —5%

МРОТ и меньше – основной тариф 30% (ст. 425 НК РФ)

С части зарплаты в пределах МРОТ, действующего на начало расчетного периода (на 01.01.2020 12 130 руб.), взносы начисляются по обычному тарифу. Облагаемая взносами база определяется ежемесячно.

Тарифы на ФСС НСиПЗ не изменились.

Порядок применения пониженных страховых взносов разобран в Письме ФНС от 15.04.2020 N БС-4-11/6330@. А дополнительные разъяснения дали в Письме от 29.04.2020 N БС-4-11/7300@.

Следует учитывать, что:

- право на расчет страховых взносов по общему тарифу 15% по выплатам свыше федерального МРОТ есть у тех, кто включен в реестр МСП в апреле или ранее (в т.ч. микропредприятия);

- пользоваться пониженным тарифом можно с начала того месяца, в котором Организация / ИП включен в реестр;

- при исключении из реестра – право теряется с 1-го числа месяца исключения;

- МРОТ не увеличивается на районные коэффициенты и северные надбавки.

ФНС обновила реестр субъектов малого и среднего бизнеса на 01.07.2020, а значит полонился список тех, кто имеет право на пониженный тариф страховых взносов 15% (Письмо ФНС от 15.07.2020 N БС-4-11/11451@).

Главное – Налоги и отчеты – Страховые взносы

Поле Тариф страховых взносов + Применить с

Зарплата и кадры – Все начисления – Начисление зарплаты

Зарплата и кадры – Все начисления – Начисление зарплаты – Взносы

Зарплата и кадры – Все начисления – Начисление зарплаты – Взносы – Карточка учета по страховым взносам

Зарплата и кадры – Все начисления – Начисление зарплаты – Взносы – Карточка учета по страховым взносам

Выплаты, не превышающие МРОТ, код тарифа 01. По общим тарифам (ст. 425 НК РФ).

Зарплата и кадры – Отчеты по зарплате – Анализ взносов в фонды – Еще – Прочее – Изменить вариант отчета – Вид тарифа страховых взносов – вместо Начисление выбрать Сотрудник

Уплаченные страховые взносы уменьшают УСН 6% автоматически.

Администрирование – Параметры учета – Настройка плана счетов – Учет расчетов с персоналом: По каждому работнику

- Зарплата и кадры – Ведомость в банк

- Операции – Закрытие месяца – Расчет расходов, уменьшающих налог УСН

- Операции – Закрытие месяца – Расчет расходов, уменьшающих налог УСН – Справка-расчет расходов, уменьшающих налог УСН

Ст. 427 НК РФ бессрочно изменена, в нее введены пониженные ставки. Ст. 6 Федерального закона от 01.04.2020 N 102-ФЗ говорит о применении пониженных ставок с 01.04.2020 по итогам каждого месяца. Следовательно, имеется в виду, что правило снижении ставок СВ распространяется на операции с 01.04.2020, а не на прием на работу с 01.04.2020.

Как узнать, включена ли компания в Единый реестр субъектов малого и среднего предпринимательства?

Чтобы найти компанию в Реестре, введите или ИНН, или ОГРН или название компании (ст. 4.1 Федерального закона от 24.07.2007 N 209-ФЗ).

Что делать, если компании нет в Едином реестр субъектов малого и среднего предпринимательства, а она соответствует критериям микропредприятия? Или сведения в реестре ошибочны?

Где посмотреть, какие еще меры кроме пониженных страховых взносов полагаются нашему бизнесу? Столько изменений – запутались и не успеваем отслеживать…

Экономика без вируса — Меры поддержки малого и среднего бизнеса для преодоления последствий новой коронавирусной инфекции

Распространяются ли пониженные страховые взносы на совместителей?

Работодатель имеет может применять пониженный тариф СВ к начислениям совместителей по общим правилам. В Законе N 102-ФЗ нет каких-либо исключений для такой категории работников. Именно такие рекомендации дает ФНС на своем сайте.

Учет в 1С

Настройка применения пониженных тарифов

Установите применение пониженных тарифов страховых взносов в разделе Главное — Налоги и отчеты — вкладка Страховые взносы .

- Тариф страховых взносов — Для субъектов малого или среднего предпринимательства.

- Применить с — Апрель 2020г.

Результат выполненных настроек можно проверить по ссылке История изменений .

Если заработная плата за апрель 2020 начислена до того, как сделаны настройки пониженных страховых взносов, документ Начисление зарплаты следует перезаполнить по кнопке Заполнить , а потом провести еще раз. Просто перепроведения недостаточно!

Начисление взносов

- Иванов Р. Н. — полная занятость, оклад 20 000 руб. начислен полностью;

- Игнатов П. С. — неполная занятость (0,5 ставки), оклад 20 000 руб., начислено 10 000 руб.

- Трифонова А. Г. — внешний совместитель, неполная занятость, оклад 20 000 руб., начислено в июне 10 000 руб.

С месяца, указанного в настройках Страховых взносов , в документе Начисление зарплаты взносы исчисляются по новым ставкам..

Если работнику за месяц начислена сумма меньше МРОТ (например, при работе на неполную ставку), используется обычный тариф страховых взносов 30%.

Пониженные тарифы по страховым взносам применяют для выплат, превышающих МРОТ, установленный федеральным законом на начало расчетного периода. Корректировка МРОТ на количество занимаемых сотрудником ставок не предусмотрена (п. 9 ст. 2, ст. 6 Федерального закона от 01.04.2020 N 102-ФЗ).

Однако расчет в документе не детализирован.

Контролировать начисление взносов удобно с помощью отчета Анализ взносов в фонды (раздел Зарплата и кадры — Отчеты по зарплате ), настроив его особым образом.

Проверка начисления взносов

Создайте отчет Анализ взносов в фонды (раздел Зарплата и кадры — Отчеты по зарплате ).

По умолчанию группировка отчета установлена в разрезе вида взносов по Начислению . Однако лимит зарплаты определяется по каждому сотруднику, поэтому для проверки сделайте группировку по Сотруднику .

Для этого по кнопке Еще — Прочее — Изменить вариант отчета откройте форму изменения настроек.

Двойным щелчком по полю Начисление откройте форму Редактирование полей группировки и измените в нем группировку на Сотрудник .

В результате настройки данные сгруппируются по сотрудникам.

Проверим расчет, произведенный программой, на примере взносов в ПФР.

| Сотрудник | Начислено в пределах МРОТ | Начислено свыше МРОТ | Начислено ПФР (осн.тариф 22%) | Начислено ПФР (пониж.тариф 10%) |

| Иванов Р. Н. | 12 130 | 7 870 | 2 668,60 | 787 |

| Игнатов П. С. | 10 000 | 0 | 2200 | 0 |

| Трифонова А. Г . | 10 000 | 0 | 2200 | 0 |

Наш расчет совпадает с выполненным программой. Аналогично рассчитаны остальные взносы. PDF

Сохранение отчета

Сохраните вариант отчета по кнопке Варианты отчета — Сохранить вариант отчета .

В открывшейся форме укажите название и доступность отчета.

Как начислить страховые взносы по льготному тарифу для малого бизнеса по договору ГПХ

Шаг 1. Выполните настройки по установке пониженного тарифа.

Шаг 2. Подключите возможность учета по договорам ГПХ в разделе Главное — Функциональность .

На вкладке Сотрудники установите флажок Договоры подряда .

Шаг 3. Оформите договор подряда с работником ( Зарплата и кадры — Сотрудники — по ссылке Договор либо Зарплата и кадры — Договоры подряда — Создать ).

Заполните все данные Договора подряда .

Шаг 4. Выполните начисление по договору подряда ( Зарплата и кадры — Все начисления — Создать — Начисление зарплаты — Заполнить ).

Страховые взносы начисляются по пониженным тарифам по данному сотруднику исходя из всех начислений за месяц.

- Взносы в ПФР = 12 130 * 22% + 2 870 * 10% = 2 955,60 руб.

- Взносы в ФФОМС = 12 130 * 5,1% + 2 870 * 5% = 762,13 руб.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(9 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Все комментарии (3)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Выберите Вопросы по 1С ЗУП.

Действующий порядок исчисления и уплаты страхового обеспечения физлиц на территории России в 2021 году установлен гл. 2.1 и 34 НК РФ в части страховых взносов, администрируемых ФНС, и Федеральным законом № 125-ФЗ от 24.07.1998 в части администрирования ФСС — от несчастных случаев на производстве и профессиональных заболеваний (на травматизм).

Пониженные тарифы страховых взносов — это право работодателей платить отчисления с заработной платы в меньшем размере. Для представителей МСП в 2021 году это 15 % на зарплату выше МРОТ.

Особенности уплаты страховых взносов в 2021 году.

- На основании действующего законодательства для некоторых страхователей установлен понижающий тариф страховых взносов 2021 г. при УСН и других системах налогообложения , предусматривающий значительное снижение размеров обязательных платежей на страховое обеспечение. Порядок применения пониженных тарифов страховых взносов для страхователей определяют:

- ст. 21 № 125-ФЗ (в 2017–2020 гг. определен п. 2 ФЗ № 419-ФЗ от 19.12.2016).

- Льготным категориям юрлиц, указанным в ст. 427 НК РФ, нет необходимости специально уведомлять налоговые органы о применении пониженных тарифов и ждать официального ответа (разрешения или отказа). Информацию о применении льготы ФНС получает, когда страхователь сдает единый расчет по страховым взносам при пониженном тарифе, но документальное подтверждение исключит запросы и уточнения со стороны контролирующих органов.

Льготные ставки для представителей МСП.

В 2020 году в рамках поддержки бизнеса в условиях ограничений из-за пандемии COVID-19 для организаций и ИП, включенных в реестр субъектов МСП, ввели специальные условия для оплаты страховых взносов сначала до конца 2020 года, а потом продлили на 2021 год.

- Для представителей МСП тарифы страховых взносов на 2021 год зависят от размера заработной платы каждого работника :

- если зарплата меньше или равна МРОТ (в 2021 г. — 12 792 руб.), то работодатель платит обычные 30 % совокупно на ОПС, ОМС и ВНиМ;

- если зарплата больше МРОТ, тогда действуют специальные ставки:

- Совокупно пониженные тарифы страховых взносов по ст. 427 НК РФ для малого бизнеса составляют 15 %. В Минфине подчеркивают, что применение пониженной ставки является не льготой, а обязанностью страхователей. Они не вправе использовать ставку 30 % для упрощения расчетов. Для корректных расчетов необходимо считать платежи ОПС, ОМС и ВНиМ по каждому работнику отдельно за каждый календарный месяц. Необлагаемые выплаты не учитываются.

Важно! Взносы на травматизм с любой суммы выплат представители МСП начисляют по обычным тарифам, установленным для них ФСС.

- При утрате статуса МСП, пониженные тарифы перестают применяться с 1-го числа месяца , в котором работодатель исключен из реестра (письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Условия применения пониженного тарифа страховых взносов для других льготников.

Ставки пониженных тарифов страховых взносов, установленных для льготных категорий страхователей, указаны в ст. 427 НК РФ.

- При выполнении определенных условий льготы предоставляются :

- обществам, партнерствам на УСН;

- владельцам российских судов;

- некоммерческим и благотворительным организациям на УСН и др.

- С 2020 года произошла отмена пониженных тарифов страховых взносов в отношении целого ряда экономических субъектов. По стандартным ставкам платят отчисления с зарплаты:

- юрлица и ИП, применяющие УСН, по видам деятельности, поименованным в п. 5 ст. 427 НК РФ;

- аптеки (ИП или организации), имеющие лицензию на фармацевтику, применяющие ЕНВД;

- ИП на ПСН — в отношении выплат и вознаграждений, начисленных в пользу физлиц, занятых в экономической сфере, указанной в патенте (за исключением ИП, работающих в областях, указанных в пп. 19, 45–48 п. 2 ст. 346.43 НК РФ).

Порядок применения пониженных тарифов страховых взносов.

Разберем на примерах, как применять пониженные тарифы страховых взносов в 2021 году для разных категорий льготников.

Читайте также: