Клиентская выплата втб инвест что это

Обновлено: 19.05.2024

Краткое содержание статьи

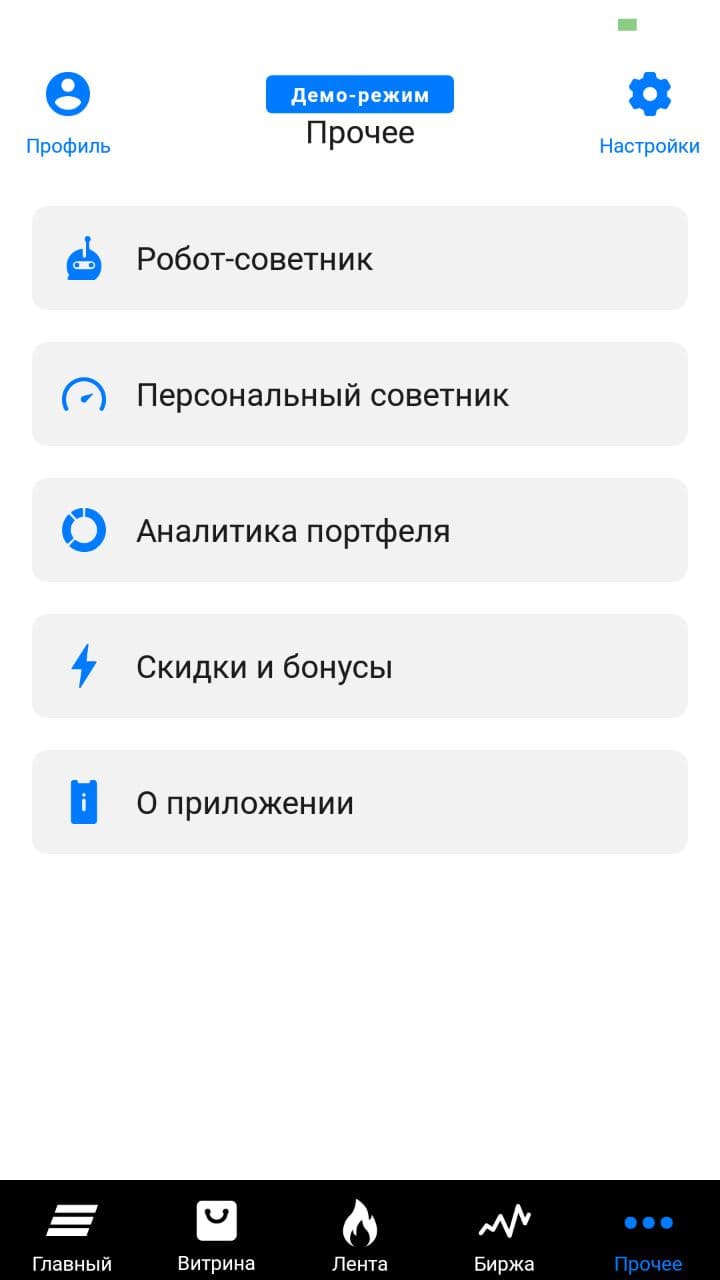

Обзор приложения

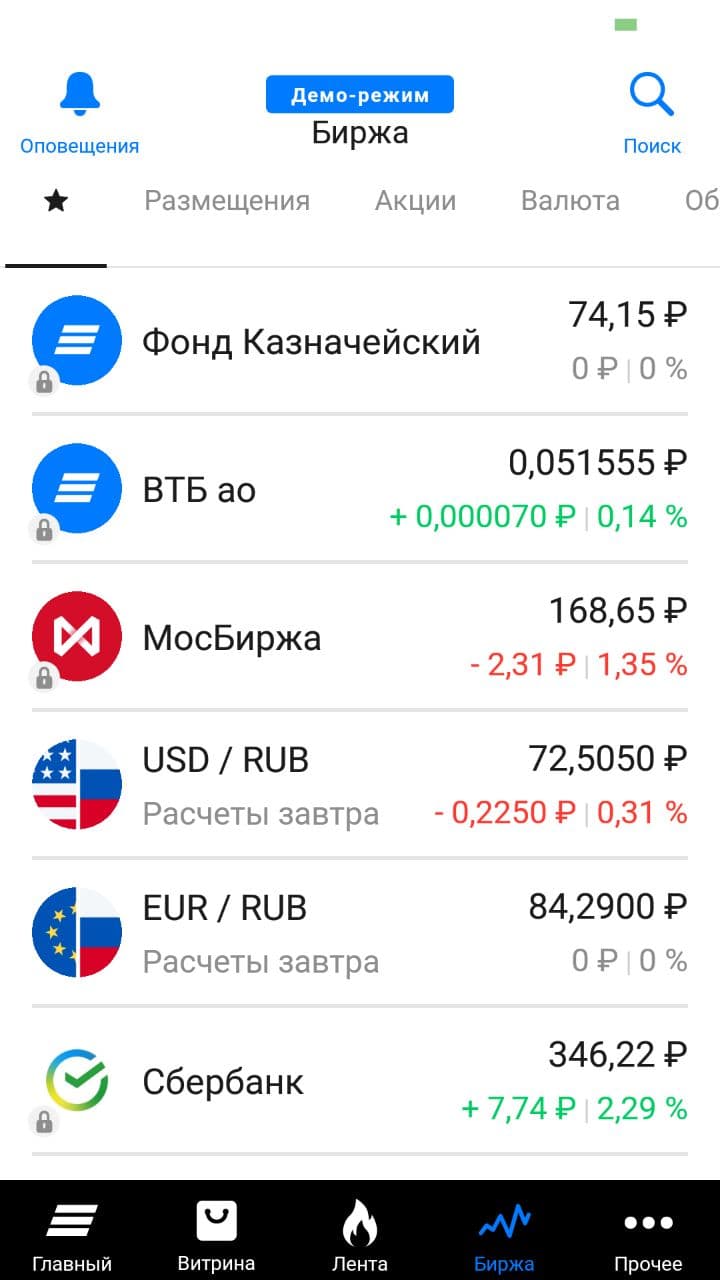

Новая платформа имеет пять активных вкладок и действует с июля 2018 года, она предназначена для финансовых инструментов ВТБ и самостоятельных инвесторов.

Преимущества

Новый сервис отличается от веб-ресурса ВТБ-онлайн по ряду причин, которые смело, называют преимуществами:

Обзор функций

Розничные клиенты все больше интересуются различными инвестиционными продуктами, ведь в целевую аудиторию теперь входят физические лица: от студентов до клиентов Private Banking. Учитывая этот аспект, банк внедрил максимальное количество управляющих функций:

Что такое робоэдвайзер?

Учитывая характеристики, робот-советник выдает персональную модель из пяти действующих. Каждый пакет имеет процентную ставку доходности с момента запуска:

- Ультра-консервативный – 5,92%.

- Консервативный – 13,58%.

- Умеренный – 16,66%.

- Агрессивный – 19,46%.

- Ультра-агрессивный – 25,04%.

Инвестор имеет право отказаться или частично принять предложенные инструменты. Получить мнение от эксперта можно в режиме офлайн с услугой персонального Советника в лице одного из штатных аналитиков ВТБ.

Система Робоэдвайзера имеет дополнительное преимущество, это помощь в ребалансировки, пользователь получает оповещение с рекомендациями по перераспределению инвестиций.

Чат-бот

Демо-версия

Брокерские сервисы стоит оценивать по демо-версии, ВТБ предлагает собственный вариант с помощью платформ: QUIK, iQUIK/iQUIK-HD, QUIK Android, Web QUIK. По условиям доступны виртуальные денежные средства, которые клиент использует для торговых сделок на протяжении одного месяца.

Чтобы войти в пробную версию действуют таким образом:

После успешной регистрации можно приступить к изучению функционала сервиса.

Как открыть брокерский счет?

Программа ВТБ мои инвестиции для ПК: QUIK, webQUIK, OnlineBroker 4.0

| Действующие программы | Описание |

| QUIK | Одна из распространенных трейдинговых систем для доступа к российской биржевой торговле на фондовых и срочных рынках. После заключения контракта о брокерском обслуживании, программу скачивают на портале ВТБ и устанавливают на ПК. Подключение бесплатное, абонентская плата тоже не предусмотрена. |

| WebQUIK | Полноценный торговый терминал, который устанавливают в окне любого браузера. Доступ возможен с любого компьютера, при этом не требуется дополнительная установка специальных программ. Для авторизации в системе потребуется логин и пароль, который клиент получает в офисе банка. |

| OnlineBroker 4.0 | Универсальная система для работы на международном валютном рынке и Московской биржи. Возможны торговые операции на фондовом рынке и срочном рынке FORTS Доступны неторговые операции: вывод средств на текущие счета, перевод денег, акций, между ИИС. |

Где скачать приложение?

Какие ценные бумаги и деривативы можно купить в ВТБ Мои Инвестиции?

Как пользоваться (инструкция)

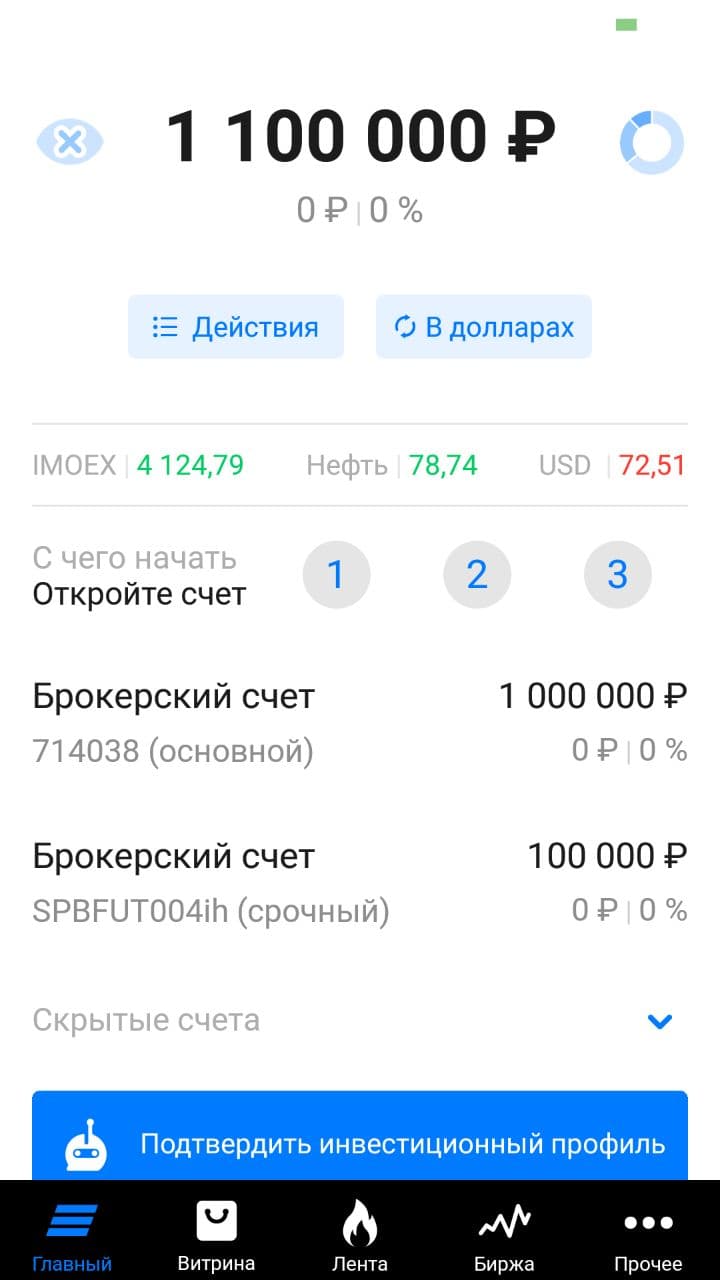

После того, как подписан контракт на брокерское обслуживание, клиент имеет право формировать портфель, но после пополнения счета.

Приложение Мои Инвестиции состоит из следующих вкладок:

Поиск нужной ценной бумаги

Перейдя в информационную карточку выбранного продукта, можно посмотреть аналитику по нему. Здесь отображаются:

- график изменения цены за выбранный период (день, неделя, месяц, год),

- максимальная и минимальная цены,

- котировки при открытии торгов.

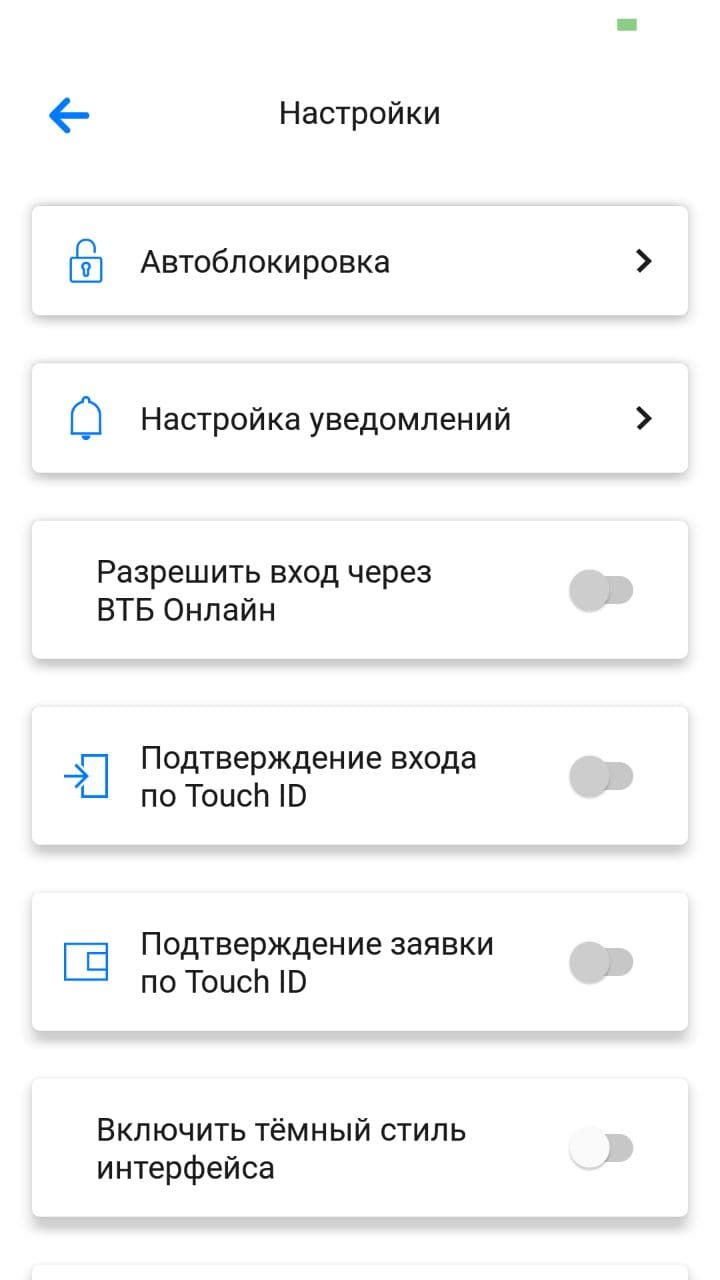

Настройка оповещения

Если в верхней части экрана нажать на значок с изображением колокольчика, то можно настроить оповещение при достижении указанного инвестором порогового значения цены. Например, вы хотите купить акции Газпрома по цене 211 рублей, выставляете это значение, и в случае достижения указанного порога получаете уведомление и переходите к покупке ценной бумаги.

Избранное

В каталоге продуктов можно купить следующие финансовые активы:

- акции;

- облигации;

- валюта;

- паи в ETF-фондах;

- еврооблигации;

- фьючерсы.

Как купить акции?

Для покупки ценных бумаг необходимо:

Как продать акции?

Что нужно для начала торгов?

- В первую очередь необходимо заключить брокерский договор.

- Установить торговую платформу.

- Пополнить брокерский счёт.

- Выбрать финансовые инструменты, в которые вы хотите вложиться.

- подать заявление заявку через торговую платформу на их покупку.

Как пополнить брокерский счёт?

В ВТБ предусмотрено 3 способа пополнения счета:

- Через интернет-банк ВТБ-Онлайн или мобильное приложение с Мастер счета Банка ВТБ;

- Со счета Карты стороннего Банка межбанковским переводом;

- через отделение ВТБ банка.

Реквизиты для пополнения брокерского счета указаны в извещении об открытии брокерского счета. Общие реквизиты Банка получателя опубликованы на сайте.

Сколько времени зачисляются средства?

В соответствии с внутренним регламентом брокера, деньги зачисляются не позднее следующего рабочего дня.

Обычно зачисление денежных средств через офис банка занимает несколько часов, а через интернет-банк или мобильный банк 15 минут.

Предусмотрена ли Комиссия за пополнение брокерского счета?

Банк ВТБ не берет комиссию за пополнение брокерского счета. При переводе денег из стороннего банка, отправитель может списать комиссию согласно своим тарифам.

Для пополнения брокерского счета через мобильное приложение необходимо;

Как подать заявку на покупку/продажу ценной бумаги?

Подать заявку можно 2 способами:

- Сделки

- Заявки (неторговый поручения)

- Предыдущие заявки.

Как посмотреть структуру портфеля?

Чтобы посмотреть структуру портфеля, сделайте свайп влево (проведите пальцем по экрану справа налево)

Какой размер комиссии взимается с трейдера/инвестора?

Полная стоимость брокерского обслуживания состоит из следующих составляющих:

- комиссия фондовой биржи (0,01%)

- Комиссия брокера от 0,015% до 0,05% в зависимости от выбранного тарифа.

- Депозитарное обслуживание 150 руб. (взимается 1 раз в месяц в момент совершения первой сделки, если за текущий расчётный период совершались сделки. Если сделок не совершалось, то плата не взимается. А также плата не взимается, если сделки совершались только с облигациями ОФЗ/н.

Как платить налоги при продаже акций и получении дивидендов?

Банк ВТБ заботится о своих клиентах и помогает уплачивать налоги с дохода от торговли ценными бумагами и инструментами срочного рынка:

- Налоговые ставки на доход, полученный от операций купли-продажи финансовых инструментов:

- Для налоговых резидентов — в размере 13 % ;

- Для физических лиц, не являющимися налоговыми резидентами – 30 %

Налог на доходы физических лиц (далее – НДФЛ) рассчитывается и удерживается в следующих случаях:

- По окончании налогового периода за истекший год;

- при выплате дивидендной доходности;

- при продаже ценных бумаг до истечения налогового периода;

- При расторжении договора на брокерское обслуживание.

Налогообложение дивидендов

Начиная с 01.01.2015, ставка НДФЛ по доходам в виде дивидендов для налогоплательщиков — налоговых резидентов Российской Федерации установлена в размере 13%, и 15% – для физических и юридических лиц, не являющихся налоговыми резидентами России.

Помогают инвесторам высчитать НДФЛ и выплатить его в бюджет бухгалтерские эксперты банка ВТБ. По завершении отчетного года до 15 января следующего года рассчитанная сумма налога списывается с брокерского счета. По иностранным торговым сделкам, налоговые обязательства клиент выполняет самостоятельно.

Не выплачиваются налог с дохода от облигаций:

- по купонным выплатам ОФЗ, муниципальных структур;

- компаний высокотехнологического профиля с правом владения свыше 1 года, список организаций опубликован на портале Московской биржи;

- по корпоративным облигациям, эмиссия которых совершена после 2016 года, перечень отражен на портале российских бирж.

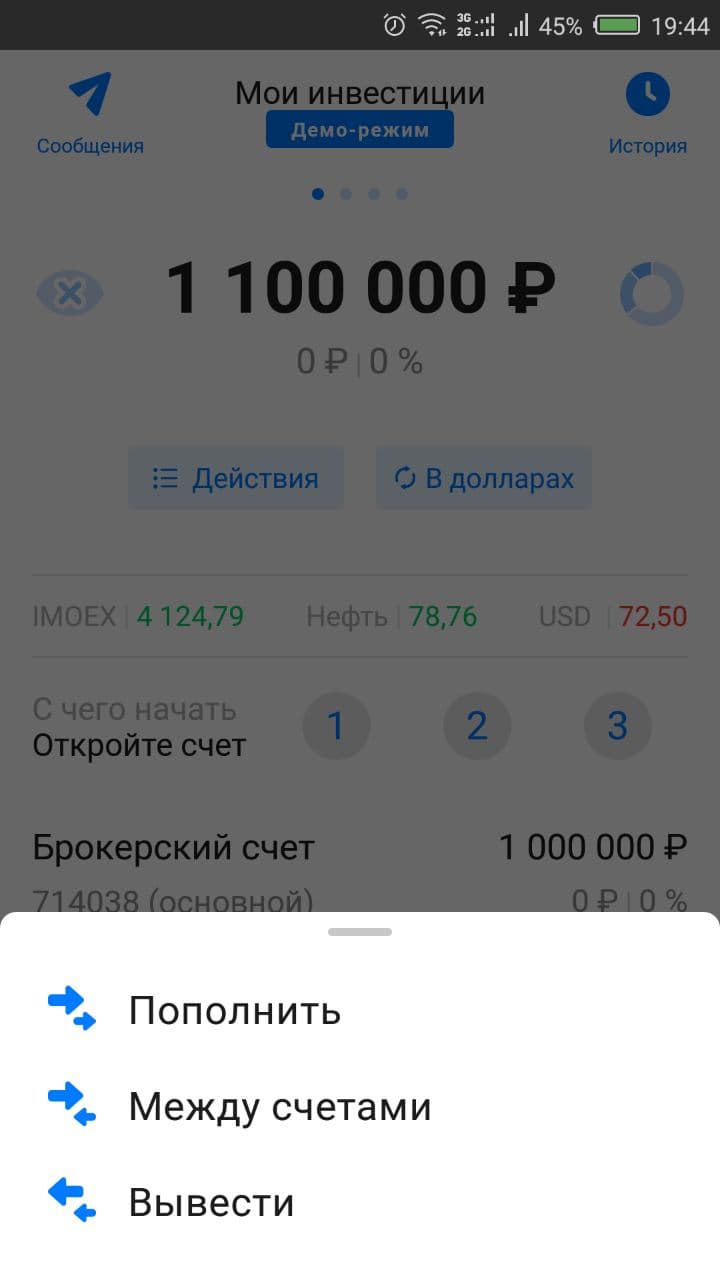

Как вывести деньги?

Для вывода денежных средств через мобильное приложение необходимо;

Сделки закрываются биржами до 2-х дней, поэтому клиент может видеть на счету доход, но вывести его пока не сможет. Транзакция перевода будет завершена в течение суток. Лимит без комиссии до 300 тыс. руб., свыше этой суммы – 0,2 %. Конвертация производится по курсу ЦБ РФ.

Мобильная платформа для торгов на фондовом рынке от ВТБ имеет высокую оценку пользователей:

AppStore — рейтинг 4,3.

Google Play — 3,9.

Из плюсов пользователи отмечают;

Из минусов можно выделить следующие:

Отзыв 1

Отзыв 2

Отзыв 3

Как войти в личный кабинет?

Тарифы и комиссии за брокерское обслуживание

Инвестиционная программа ВТБ предлагает тарифные пакеты для начинающих и опытных инвесторов:

В зависимости от оборотов в торговле действуют тарифы и комиссии на брокерское обслуживание:

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Сегодня цель многих банков – стать удобными в пользовании для своих клиентов. ВТБ не исключение. Он выпустил приложение, позволяющее с помощью смартфона не выходя из дома, выполнять необходимые финансовые операции. Тем не менее любая программа, даже при своей интуитивной понятности, вызывает вопросы у неопытных пользователей. Например, инвестора может интересовать вопрос о ВТБ Инвестиции: как вывести деньги с брокерского счета на другую карту? Эта проблема становится особенно актуальной в период получения дивидендов. Есть те, кто оставляют дивы в инвестициях и приобретают на них акции. Но кому-то хочется иметь эти деньги на личном счете.

Сделать это несложно, если придерживаться правильной инструкции. Существуют разные способы вывода денег. Основные из них будут рассмотрены в этой статье.

Варианты действий:

Как вывести сумму через личный кабинет на сайте ВТБ банка

Не всем нравится совершать денежные операции через свой смартфон. Некоторым пользователям более удобно использовать для этого веб-ресурсы. Причины могут быть разные: под рукой нет мобильного телефона; закончилось место в памяти телефона, так что приложение пришлось удалить; появились проблемы со входом в приложение; компьютер удобнее и быстрее. Или может не получаться сделать это через мобильный. Тогда клиенту банка предстоит учиться разбираться в компьютерной версии. Она сильно отличается от мобильного варианта, поэтому пользователь может растеряться. Инструкция поможет настроить перевод денег на карту.

- После ввода логина и пароля открывается личный кабинет:

Здесь можно ввести свои данные карты ВТБ. Это позволит получать на нее дивиденды и купоны.

Таким образом, можно оформить операцию, которая будет автоматически отправлять ваш денежный доход на карту ВТБ.

Вы всегда можете сменить брокера, переместив инвестиционный портфель на новую платформу. Мы рекомендуем ознакомиться с условиями инвестирования в Тинькофф. Для вас доступно: бесплатное обучение, акции в подарок за пройденные уроки, а также программа рост акций за 3 месяца! Инвестируйте выгодно, перейдя по ссылке здесь👈

Как вывести деньги с ВТБ Инвестиции с помощью приложения

- Открывается меню, которое продемонстрировано на скриншоте:

Вывод денег в отделении ВТБ

Для максимальной выгоды и оперативности в инвестирование через платформу ВТБ, закажите дебетовую карту здесь👈

Вывод по номеру телефона горячей линии

Чтобы не идти в банк, можно сначала попробовать позвонить по телефону клиентской поддержки. Возможно, решить проблему получится дистанционно. Для этого нужно будет позвонить по одному из этих номеров:

Далее следует выбрать добавочный номер 1.

Имейте в виду, что менеджер попросит у вас назвать следующие данные: номер пользовательского соглашения; Ф.И.О.; смс код для подтверждения личности.

Если подобные варианты не устраивают, то есть еще один способ – закрыть ИИС (индивидуальный инвестиционный счет). Это не подойдет тем, кто собирается продолжать сотрудничать с ВТБ. Тем не менее имейте в виду, что таким образом тоже можно вывести деньги.

Как вывести деньги с ИИС

Это несложная процедура и состоит из трех шагов.

- Необходимо сбросить настройки своего аккаунта, перевести деньги на другой счет. В этом может помочь брокер или банк;

- Банк сообщит брокеру о закрытии ИИС и укажет счет, на которой нужно вывести деньги/ ценные бумаги;

- Дождаться результата.

К сожалению, закрытие ИИС может занять как несколько дней, так и 1-2 месяца. Придется дождаться, пока вас не оповестят об успешном проведении процедуры.

Сколько времени займет перевод денег?

Количество необходимого времени зависит от того, на какой счёт будет выполнен перевод.

Таким образом, вопроса как выводить деньги с ВТБ инвестиции остаться не должно. Существует большое разнообразие вариантов, нужно лишь выбрать наиболее удобный. Если научиться пользоваться инвестиционным приложением, то будет с легкостью получаться быстро выполнять любые финансовые процедуры.

Видеообзор

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

ВТБ Инвестиции – сервис для инвесторов и трейдеров от брокера ВТБ. Клиенты получают доступ к личному кабинету через сайт, мобильное приложение или торговый терминал QUIK_VTB. В чем особенности обслуживания в ВТБ Инвестиции, какие тарифные планы разработаны для пользователей, и как подключить личный кабинет, расскажет специалист сервиса Бробанк.ру.

- Брокер ВТБ Инвестиции

- Личный кабинет брокера ВТБ

- Возможности личного кабинета

- Разделы личного кабинета

- Система QUIK

- Мобильное приложение ВТБ Мои Инвестиции

- Пополнение счета

- Для самостоятельных инвесторов

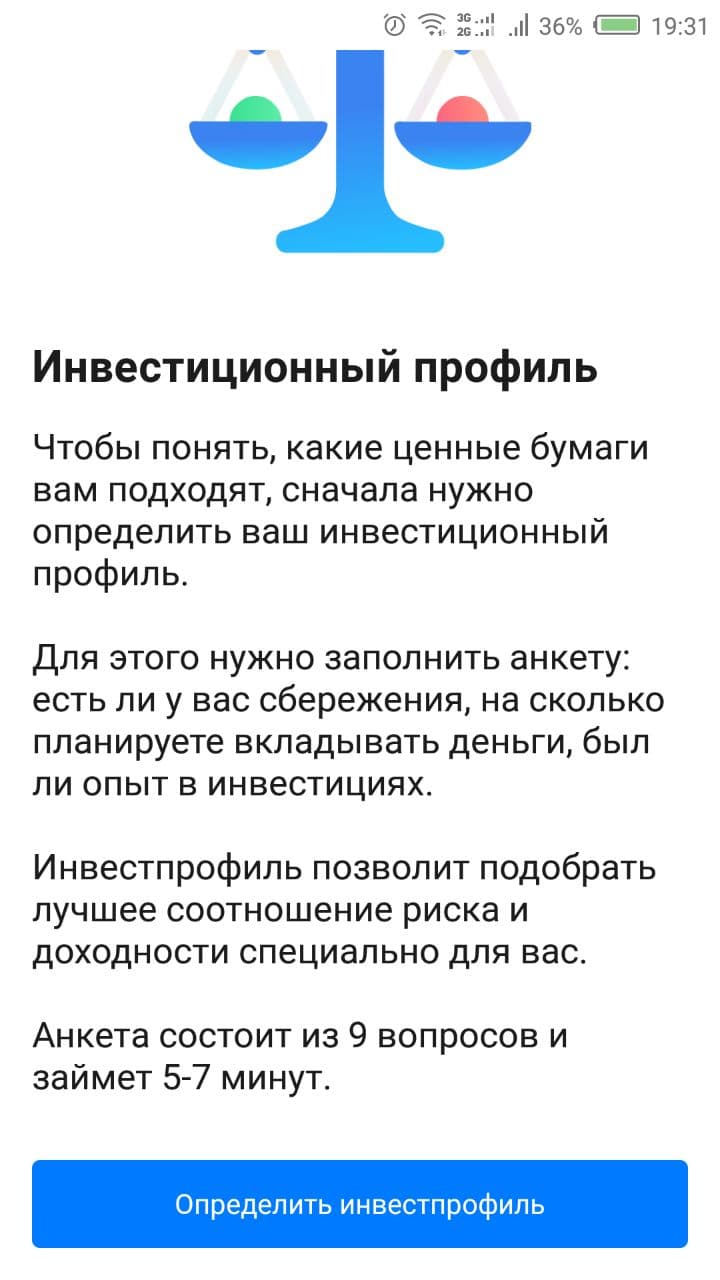

- Робот-советник

- Тарифные планы в ВТБ Инвестиции

- Общие условия

- Когда списывается комиссия

- Как сэкономить на комиссиях брокера

- Преимущества ВТБ Инвестиции

- Для частных инвесторов

- Для трейдеров

- Для состоятельных клиентов

Брокер ВТБ Инвестиции

ВТБ банк – второй по величине банк в России после Сбера. Лицензию на оказание брокерских услуг компания получила в марте 2003 года. На август 2021 года ВТБ занимает второй место после Тинькофф по числу активных клиентов, которые проводят операции на Московской бирже.

Брокер постоянно улучшает сервис и привлекает новых инвесторов с помощью маркетинговых мероприятий, удобного интерфейса приложения и качественного обслуживания.

Все клиенты брокера получают доступ к Московской и Санкт-Петербургской бирже. Инвесторы со статусом квалифицированного могут выходить и на Внебиржевой рынок, где доступно более 10 000 инструментов, которые торгуются на ведущих зарубежных площадках: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

На брокерских счетах в ВТБ можно держать до 6 разных валют:

- доллары США;

- евро;

- швейцарские франки;

- фунты стерлингов;

- юани;

- российские рубли.

К основному брокерскому счету любой инвестор может открыть субсчет, который будет частью основного. Допускается открыть до 9 субсчетов под разные цели. Например, на одном вы можете копить деньги на машину, на другом формировать портфель для пассивного дохода, а на третьем собирать сумму на первоначальный взнос по ипотеке. Бесплатно открыть субсчет можно в мобильном приложении или в офисе банка ВТБ.

Личный кабинет брокера ВТБ

Личный кабинет ВТБ Инвестиции – это стандартный торговый терминал, где инвесторы могут проводить все операции на фондовой бирже. Запустить его можно в любом браузере, на любом устройстве с доступом в интернет. Все операции проходят в режиме реального времени. Чтобы пользоваться личным кабинетом, не нужны дополнительные настройки, также можно не устанавливать приложение, если, к примеру, пользуетесь чужим устройством.

Возможности личного кабинета

В личном кабинете клиентам ВТБ брокера доступны:

Разделы личного кабинета

Все опции в личном кабинете инвестора в ВТБ Инвестиции сгруппированы в 9 разделов:

Клиентам ВТБ Инвестиции доступны рекомендации робота-советника. Его можно подключить бесплатно. Также можно заказать услуги персонального советника – это реальный аналитик, который управляет капиталами на сумму 1 млрд рублей более 10 лет.

Система QUIK

ВТБ брокер предоставляет клиентам возможность проводить сделки на бирже через торговый терминал – QUIK_VTB. Это многофункциональная площадка, которая больше подойдет для активных трейдеров с онлайн-доступом к российским фондовым рынкам.

Основные преимущества терминала QUIK:

- доступ к торгам на фондовом и срочном рынке происходит через сертифицированные модули;

- интеграция с теханализом, архивами и базами данных, а также доступ к экспертным системам и системам учета пользовательских операций в режиме реального времени;

- прием и исполнение клиентских заявок в максимально сжатые сроки.

Доступ к терминалу ВТБ брокер предоставляет бесплатно. Система способна обрабатывать до 3 транзакций в секунду.

Чтобы начать торговать через QUIK ВТБ:

- заключите соглашение о брокерском обслуживании;

- скачайте терминал;

- запустите установочный файл;

- пройдите процедуру установки и генерации ключей доступа, после чего зарегистрируйте их в банке.

Начинающим инвесторам удобнее торговать через мобильное приложение, чем через профессиональный брокерский терминал. Но если хотите погрузиться в инвестиции и торговлю на бирже максимально глубоко, тогда QUIK – это ваш помощник.

Мобильное приложение ВТБ Мои Инвестиции

Если брокерский счет или ИИС уже открыт, скачайте мобильное приложение ВТБ Инвестиции. Оно доступно в App Store, App Gallery и Google Play. Либо отсканируйте QR-код по этой ссылке.

Пополнение счета

Для начала торговли через мобильное приложение ВТБ Мои Инвестиции переведите деньги на брокерский счет или ИИС, в зависимости от того на каком из счетов вы хотите формировать инвестиционный портфель.

Пополнить брокерский счет или ИИС в ВТБ можно тремя способами:

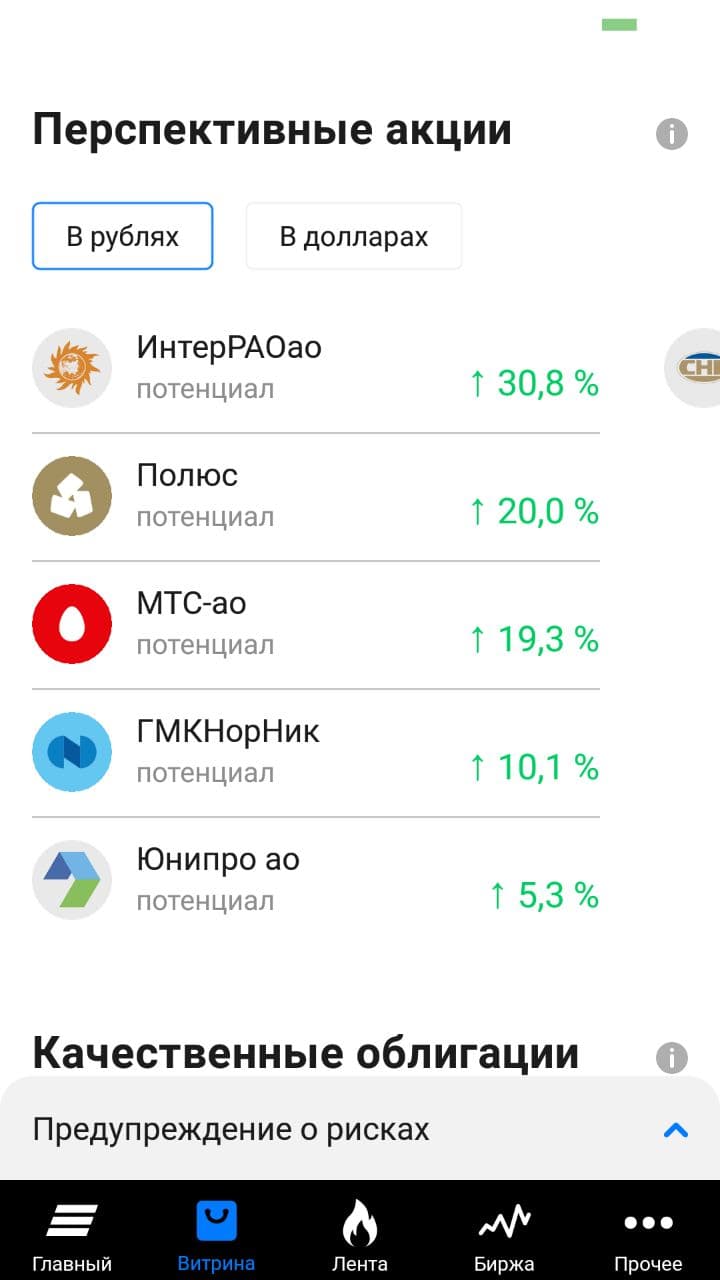

Для самостоятельных инвесторов

Если хотите инвестировать самостоятельно, в ВТБ Мои инвестиции вам больше всего будут интересны вкладки:

-

Витрина. Здесь публикуют подборки лучших ценных бумаг, собранные аналитиками ВТБ с учетом риска и доходности, а также фундаментальных показателей.

Через брокера ВТБ выгоднее менять валюту, чем в обменных пунктах или в онлайн-банке. Можно покупать и продавать доллары США и евро от 1 единице. У многих других брокеров минимальный лот – 1000 единиц, поэтому через них не удастся купить 10 долларов или 1050 евро.

Приложение ВТБ Инвестиции можно настроить под себя. Все установки сохранятся при следующем входе.

Робот-советник

Роботизированный советник ВТБ Брокера доступен всем клиентам независимо от тарифного плана. Его услуги входят в перечень обязательных и бесплатных опций. Робот поможет создать портфель на начальном этапе, а затем будет давать советы, какие действия предпринимать в управлении инвестициями.

После установления инвестпрофиля определите цель, под которую вы создаете портфель:

- крупная покупка;

- финансовая подушка;

- пенсия;

- просто инвестирование.

В зависимости от этого робот даст рекомендации по составу ценных бумаг. Не обязательно выполнять все полученные рекомендации, которые даст робовайзер. Можно вообще все отклонить и покупать только те акции и облигации, которые вы выбрали сами.

Робот-эдвайзер следит за всеми активами в инвестиционном портфеле, и время от времени будет давать рекомендации, что делать с бумагами. К примеру, докупить или продать те или иные активы.

После прохождения теста на определение инвестиционного профиля, робот советник рекомендует клиентам одну из 5 стратегий:

- ультраконсервативный – только облигации;

- консервативный – 70% облигации и 30% акции;

- умеренный – акции и облигации пополам;

- агрессивный – 70% акции и 30% облигации

- ультраагрессивный – только акции.

Портфели, собранные по рекомендациям робота, показывали историческую среднюю доходность до 10-20% годовых. Для оценки эффективности рекомендаций робовайзера аналитики ВТБ использовали сравнение стратегий с бенчмарком – портфелем, в котором активы находятся в таких же пропорциях, но с учетом индексов. К примеру, умеренный портфель сравнивают с портфелем, который состоит из 50% индекса акций и 50% индекса облигаций.

Помните, что прошлая доходность не гарантирует будущую, и чем более высокую прибыль вы хотите получить, тем выше риск просадки портфеля.

Тарифные планы в ВТБ Инвестиции

У ВТБ брокера 3 пакета обслуживания, в каждом из которых по два тарифных плана для начинающих и профессиональных инвесторов.

| Тип и название пакета | Комиссия брокера | Комиссия за сделки |

| Базовые | ||

| Мой онлайн | 0,05% | Бесплатно |

| Профессиональный стандарт | до 1 млн ₽ – 0,0472%; от 1 до 5 млн ₽ – 0,0295%; от 5 до 10 млн ₽ – 0,02596%; от 10 до 50 млн ₽ – 0,02124%; от 50 до 100 млн ₽ – 0,0195%; больше 100 млн ₽ – 0,015%. | Бесплатно, если нет сделок. 150 ₽ в месяц, от 1 сделки с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются |

| Пакеты Привилегия | ||

| Мой онлайн привилегия | 0,04% от суммы | Бесплатно |

| Профессиональный привилегия | до 1 млн ₽ – 0,04248%; от 1 до 5 млн ₽ – 0,02714%; от 5 до 10 млн ₽ – 0,0236%; от 10 до 50 млн ₽ – 0,02006%; от 50 до 100 млн ₽ – 0,01825%; больше 100 млн ₽ – 0,01440%. | Бесплатно, если нет сделок. 150 ₽ в месяц, от 1 сделки с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются |

| Пакеты Прайм | ||

| Мой онлайн прайм | 0,035% от суммы | Бесплатно |

| Профессиональный прайм | до 1 млн ₽ – 0,04248%; от 1 до 5 млн ₽ – 0,02596%; от 5 до 10 млн ₽ – 0,02242%; от 10 до 50 млн ₽ – 0,01888%; от 50 до 100 млн ₽ – 0,015%; больше 100 млн ₽ – 0,012% | Бесплатно, если нет сделок. 150 ₽ в месяц, от 1 сделки с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются |

Общие условия

Единые условия для всех тарифов у брокера ВТБ Инвестиции:

| Условие | Тариф |

| Плата брокеру за сделки на срочном рынке | 1 рубль за контракт |

| Тариф за сделки на внебиржевом рынке | От 0,15% от суммы |

| Пополнение брокерского счета и ИИС | Бесплатно, кроме пополнения через приложение ВТБ Инвестиции с карт сторонних российских банков |

| Вывод средств | Бесплатно |

| Комиссия биржи за сделки с ценными бумагами | От 0,01% от суммы |

| Комиссия биржи за сделки с валютой по 1 у.е. | До 999 у.е. – 0,0015 %, но минимум 1 рубль |

| Комиссия биржи за сделки с валютой по 1000 у.е. | от 1 до 50 лотов – 50 ₽ за сделку, если больше – 0,0015 % |

Когда списывается комиссия

Брокер удерживает оплату по сделкам в день расчета. То есть если режим торгов T+2, то деньги спишут через два дня от даты проведения операции. Фактически деньги блокируется в день проведения сделки, но удержат их только по факту исполнения.

Как сэкономить на комиссиях брокера

Инвесторы могут сэкономить на комиссиях брокера, если купят в портфель акции ВТБ:

| Количество акций | Стоимость обслуживания |

| До 1,5 млн акций | 105 рублей в месяц |

| От 1,5 до 45 млн акций | 60 рублей в месяц |

| От 45 млн акций | 30 рублей в месяц |

Для снижения комиссии условие должно быть исполнено на 1 число месяца.

Преимущества ВТБ Инвестиции

При инвестировании через брокера ВТБ вы получаете несколько выгод:

- онлайн-открытие брокерского счета в течение нескольких минут для действующих клиентов;

- покупка валюты от 1 единицы;

- низкие комиссии в сравнении с некоторыми другими брокерами, представленными на рынке;

- доступ к котировкам в режиме реального времени;

- онлайн-заказ отчетов за заданный период;

- несколько видов доступа к личному кабинету брокера на выбор;

- несколько тарифных планов, из которых можно выбирать.

Кроме того, через брокера ВТБ Инвестиции клиенты могут участвовать в IPO и SPO на Московской бирже. IPO – первичное размещение акций на бирже, SPO – вторичное. Такие операции более рискованны, но могут принести и более высокую доходность инвестору.

Есть и те выгоды, которые будет более интересны определенному классу клиентов.

Для частных инвесторов

Брокер ВТБ Инвестиции помогает самостоятельным инвесторам тем, что публикует:

Также частный инвестор может настроить купонный и дивиденый календари по своим ценным бумагам, которые есть в портфеле.

Для трейдеров

Для активных инвесторов и трейдеров более интересны другие преимущества брокера ВТБ Инвестиции, которые доступные в личном кабинете и мобильном приложении:

ВТБ брокер начнет списывать комиссию за маржинальную торговлю, только если к концу дня трейдер не закроет непокрытые позиции.

Для состоятельных клиентов

Привилегированным клиентам ВТБ Инвестиции предоставляет персонального квалифицированного советника с опытом инвестирования от 10 лет. Это не базовые консультации как у робота-эдвайзера. Советник дает VIP-клиентам индивидуальные инвестиционные рекомендации. Подключать услугу можно при минимальном портфеле суммой 5 млн рублей, но более эффективно подключать опцию при капитале от 30 млн рублей.

Персональный советник поможет:

- разобраться в доходности и рисках и сопоставить эти два показателя с учетом индивидуальных особенностей клиента;

- проработать оптимальную инвестиционную стратегию – в какой валюте, на каких рынках, какие активы и когда покупать в портфель;

- учесть все аналитические данные и консенсус-прогнозы аналитиков при совершении сделок, формировании и ребалансировке портфеля;

- сэкономить время – не надо самому следить за новостями, погружаться в аналитику, держать руку на пульсе и постоянно сидеть в личном кабинете, изучая графики и котировки.

Общаться с персональным советником можно ежедневно, раз в неделю месяц или еще реже, то есть тогда, когда понадобится инвестору. Если от клиента нужны какие-либо действия по ребалансировке портфеля, советник пришлет уведомление или позвонит.

Рекомендации персонального советника платные – 20 тысяч рублей в месяц. Услуга подойдет:

- начинающим инвесторам с большим капиталом, которые еще не знают, как устроен фондовый рынок, но не хотят терять время на обучение;

- опытным инвесторам, которые хорошо разбираются в рынках, но нуждаются в советах квалифицированного специалиста либо хотят обсудить собственные инвестиционные идеи и стратегии и получить по ним рекомендации.

При подключенной опции инвесторам приходят уведомления, если в портфеле что-либо надо изменить. Клиенты могут позвонить советнику в любой момент, когда потребуется личная консультация.

Как стать клиентом ВТБ-Мои инвестиции

Для того чтобы воспользоваться продуктом банка ВТБ, скачивается и устанавливается специальное приложение, которое устанавливается на ПК или мобильный телефон.

Благодаря ему совершаются следующие операции:

- Покупать и продавать ценные бумаги, получать с этого выгоду.

- Приобретать валюту, драгоценные металлы и другие активы.

- Наблюдать за всеми операциями, финансовыми результатами всего портфеля.

- Есть возможность отслеживать изменение котировок.

Набор функций большой. Для совершения сделок доступны:

- Срочные рынки, представленные фьючерс или опционами.

- Ценные бумаги, облигации и акции самого банка, а также других организаций.

- Различная валюта, доступная по биржевым ценам Москвы.

Банк предоставляет собственную аналитику, которая помогает в принятии решения. Интерфейс продуманный и реализован качественно.

Для того чтобы стать клиентом открывается брокерский счет в банке. Оформление проводится лишь при личном посещении отделения банка.

В какие облигации и инструменты можно инвестировать

Клиентский портфель формируется из ликвидных акций различных российских компаний, а также облигаций государства и биржевых фондов. В качестве основы применяется стратегия core-satellite.

На выбор предоставляются все биржевые инструменты, которыми располагает Московская и Санкт-Петербургская биржа:

- фонды;

- облигации;

- еврооблигации;

- различная валюта.

Квалифицированным пользователям предоставляют возможность выйти на внешние рынки, за счет чего количество доступных инструментов увеличивается до 10 тысяч.

Как открыть ИИС

Достаточно открыть брокерский счёт в интернет-банке ВТБ-Онлайн. Начать торговать можно только с пополнения привязанного счета. Минимальная сумма для пополнения — 1 рубль. Для того, чтобы определить возможности приложения есть демо-режим, при использовании которого необязательно пополнять счет реальными средствами.

Информационная карточка предоставляет целый набор данных для анализа каждого инструмента:

- Максимальная и минимальная цена.

- График того, как именно менялась цена на протяжении дня, месяца или года.

- Показатель котировок на момент открытия торгов.

Купить акции достаточно просто. Для этого нужно:

Подобные действия приводят к покупке выбранного инструмента. После них в истории будет отображена заявка. После открытия ИИС вы можете инвестировать в акции, государственные облигации с гарантией возврата вложенных средств, облигации, валюту.

Как пополнить счет и вывести деньги

Для пополнения счета ВТБ предоставляет несколько различных способов. Они следующие:

- Через отделение банка. ВТБ имеет огромное количество филиалов, поэтому особых проблем с пополнением счета не возникает. Достаточно прийти с реквизитами и суммой средств, которые будут использоваться для формирования портфеля.

- При помощи интернет-банкинг. Этот способ пользуется наибольшей популярностью. При использовании интернет-банкинга перевод средств будет осуществляться с привязанной карты.

- Со счета карты стороннего банка. Для этого используются сторонние приложения интернет-банкинга.

Брокерский счет, на который следует переводить деньги, указаны в извещении. Общие реквизиты ВТБ указаны на сайте компании.

Внутренний регламент определяет то, что средства зачисляются не позднее следующего рабочего дня. При обращении в отделение банка деньги поступают на счет в течение 15 минут.

Инвестиционный пакет предназначен прежде всего для заработка средств. Поэтому нужно рассматривать то, каким именно образом осуществляется вывод:

- С личного кабинета при помощи электронной подписи или смс-кода. Электронная подпись может использоваться только при наличии соответствующего устройства. Этот способ наиболее эффективен.

- В отделение Банка по предъявленному паспорту.

- При обращении к представителю банка по указанным номера, при этом озвучивается номер Соглашения, полное ФИО. Вероятность обращения постороннего лица, которое получило соответствующие реквизиты, снизили путем аутентификации по доверенному номеру телефона, указываемый при заполнении анкеты на момент открытия брокерского счета.

Можно осуществить перевод средств через мобильное приложение. Для этого:

Заказанная транзакция выполняется в течение суток. Максимальная выводимая сумма составляет 300 тыс руб. Конвертация валют при необходимости осуществляется по курсу ЦБ. Способ, касающийся использования приложения, считается наиболее комфортным.

Приложение ВТБ-Мои инвестиции — как пользоваться

После пополнения счета клиент имеет право формировать портфель. Основные вкладки приложения:

- Инвестиционные идеи.

- Котировки.

- Портфель.

- Еще.

Использовать приложение очень удобно, оно обладает большим количеством полезных функций. После его установки осуществляется переход к настройке оповещений. В правой части дисплея есть значок колокольчика, по клику на который можно настроить подачу звукового сигнала при достижении требуемой цены.

Все необходимые инструменты настраиваются так, чтобы были под рукой. Для этого был создан специальный раздел избранное. Он отображается в виде звездочки.

Комиссия за совершение сделок

Как и все брокеры, ВТБ взимает определенную комиссию. Она формируется следующим образом:

- Фондовая биржа взимает 0,01%. Она взимается с каждой транзакции.

- Брокер берет себе до 0,05% в зависимости от выбранного тарифа.

- Обслуживание депозита стоит 150 р в месяц. Эта сумма взимается банком один раз в начале месяца при совершении первой сделки. Если она не совершается, то комиссия не взимается.

Приведенная выше информация указывает на то, что комиссия составляет существенный объем от суммы транзакции. Однако, другие брокеры также взимают плату за обслуживание счетов.

6 фактов о ПИФах ВТБ: это интересно!

Тарифы и пакеты

Для того чтобы минимизировать расходы своих клиентов ВТБ предоставляет несколько различных тарифов, которые рассчитаны на начинающих и профессиональных трейдеров. Они следующие:

- Базовый тариф активируется при открытии нового счет.

- Привилегия – предложение для инвесторов, которые оперируют портфелем размером до 1 млн. руб.

- Прайм – обладатели категории Private Banking. Им предоставляются услуги на более выгодных условиях.

От выбранного тарифного плана во многом зависят комиссии, максимальные суммы вывода и некоторые другие моменты.

Отзывы клиентов, вложивших деньги

- Виктор

Приложение понравилось тем, обеспечивает быстрый доступ к торгам. Кроме этого, дается подробная аналитика. Но часто зависает, а батарея устройства садится быстро. - Максим

Пользуюсь приложение долго. Много аналитики дает возможность выгодно торговать. Недостаток для меня – отсутствие отложенных ордеров, приходится постоянно следить за изменением цен. - Елена

Регулярно приложение зависает, а телефон грузит сильно. В момент пиковой нагрузки отзывчивость очень низкая. Конечно, с каждым новым релизом приложение улучшают, но основные баги все же кочуют с одной версии к другой.

Приведенная выше информация указывает на то, что приложение обладает широким функционалом, используется для торговли различными инструментами. На рынке РФ подобным продуктов относительно немного. Поэтому многие уделяют внимание предложению ВТБ банка.

Оглавление:

Что такое ВТБ мои инвестиции и почему всем интересно?

Сервис позволяет осуществлять сделки на фондовом, валютном и срочном рынке Московской биржи. При этом разработчики постарались расширить функционал и внедрили возможность сделок с ценными бумагами на некоторых иностранных площадках. По сути, это не просто приложение, а сервис с роботоэдвайзером, который помогает разобраться, что к чему и сформировать пакет от 50 тысяч рублей. Сергей Бурунов и реклама приложения с его участием немного, честно сказать, поднадоели. Да и образ, как по мне, выбран не очень удачно. Вот если бы приложение рекламировал Джефф Безос, я бы не думала ни секунды и точно бы его скачала и пользовалась им.

Обзор приложения от ВТБ

- продавать или покупать ценные бумаги;

- приобретать валюту и другие активы;

- наблюдать за финансовым результатом не только отдельной операции, но и всего портфеля.

Большой плюс, что предусмотрена возможность отслеживания котировок биржевых инструментов.

В приложении есть данные с Личного кабинета, но в сравнении с обычной версией, имеет более широкий функционал.

Как и где скачать приложение

Обзор функционала

Читая отзывы клиентов о работе сервиса, можно обозначить: многие подчеркивают немалое количество инструментов для сделок:

- ценные бумаги (облигации и акции);

- срочный рынок (опционы и фьючерсы);

- валюта по биржевым ценам на Московской бирже.

Как открыть брокерский счет

Пополнить счет

Когда счет открытый, остается для начала работы его пополнить. Сделать это доступно 3 способами: можно воспользоваться приложением интернет-банка, осуществить перевод через другой банк. Несложно в процессе деятельности перевести деньги со счета банка, что указан в договоре. Деньги зачисляются согласно регламенту.

Какие ценные бумаги и деривативы можно купить

Осуществив вход в личный кабинет, видите свои счета, кликнув на каждую позицию получаете данные касательно того, сколько на них акций и облигаций. Также можно работать с валютой, фьючерсами и опционами. Доступна аналитика по каждому инструменту с момента его покупки, графики. Предусмотрена возможность выбора анализа за определенный временной период.

Какой размер комиссии забирает брокер ВТБ

| Вид комиссии | Размер |

|---|---|

| За сделки | 0,05% от суммы |

| Биржи за сделки | 0,01% от суммы |

| За обслуживание | 0% |

Нужно ли платить налоги при работе с приложением

- когда закончился налоговый период;

- при выводе денег и средств со счета раньше срока завершения налогового периода;

- при расторжении договора на брокерское обслуживание.

Как вывести деньги

Отзывы о ВТБ Мои Инвестиции

Сильные и слабые стороны фирменного приложения

| Преимущества | Недостатки |

|---|---|

| Понятный функционал | Высокий уровень бюрократии, некоторые операции только в отделении |

| Наличие новостей, аналитики | Для аналитики инструментов используется только технический анализ |

| Работает служба поддержки | Судя по отзывам, не всегда советы грамотные и быстрые |

| Акцент на разбалансированности портфеля | Частые жалобы на некорректный размер вычитываемых налогов |

Приложение ВТБ позволяет сделать ближе инвестиции для физических лиц. Само осознание того, что сотрудничаешь с брокером, что входит в 5-ку лидеров по оборотам торгов на Московской бирже, вызывает неплохое ощущение, но при этом в сети можно не всегда встретить только положительные отзывы о работе. Удобно, что вы ведете контроль и вкладываете средства в удаленном режиме.

Важно знать определенные нюансы, что такое трейдинг, делегируя средства для торговли на бирже. Брокер ВТБ предлагает управление активами для новичков и квалифицированных инвесторов, для которых минимальный порог составляет 100 тысяч рублей. Интересно, что в большинстве случаев именно с такими клиентами работает брокер, но и позволяет инвестициям начинающих вкладчиков также приносить доход.

Наличие собственного приложения - это хорошая мировая практика. Подобные сервисы есть для отслеживания инвестиций клиентами Сбербанка, Тинькофф, Альфа. Подводя итог, скажу: используя сервис для смартфона или приложение для ПК, вы всегда можете проанализировать свои финансовые результаты по каждому отдельно взятому инструменту. Плюс, что все налоговые вычеты проводятся в автоматическом режиме. Если вы выбрали для работы приложение этого брокера, то желаю только плюсовых балансов и стабильной прибыли.

Смотрите также:

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Читайте также: