Кбк страховые взносы 2021 изменились ли

Обновлено: 02.07.2024

КБК по страховым взносам на 2020 год — это коды бюджетной классификации, назначение которых — группировка и распределение платежей, поступающих в бюджет и внебюджетные фонды.

Страховые взносы во внебюджетные фонды должны уплачивать все организации и предприниматели, хотя по отдельным страхвзносам есть различия для компаний с работниками и не имеющих таковых. Есть один реквизит, от которого зависит правильное перечисление страховых взносов в 2020 году, — КБК. Мы выясним, что это такое, для чего он нужен и как меняется.

Законодательная база

Прежде чем рассматривать КБК по взносам на 2020 год, вспомним, что собой представляют эти платежи. Известно три их вида:

- В Пенсионный фонд. С 01.01.2017 их собирает ФНС, а не сам ПФР. Регулирует правила уплаты глава 34 Налогового кодекса .

- В Федеральный фонд обязательного медицинского страхования. До 2017 года получателем был ПФР. Теперь платежи также собирает налоговая в соответствии с главой 34 НК РФ.

- В Фонд социального страхования. До 2017 года он сам принимал оба вида взносов. Сейчас страховые взносы на случай больничного или рождения ребенка нужно платить в ФНС. А вот средства на страхование от несчастных случаев на производстве по-прежнему получает ФСС, в соответствии с Федеральным законом № 125-ФЗ от 24.07.1998.

На пенсионное и медицинское страхование отчисления делают все, вне зависимости от того, работают на них физические лица или нет. Разве что организации высчитывают их размер из зарплат, а индивидуальные предприниматели платят за себя фиксированные суммы.

На социальное страхование обязаны отчислять средства только те работодатели, которые заключили хотя бы один трудовой договор. ИП без работников могут вступить в отношения с ФСС исключительно по желанию.

Назначение кода бюджетной классификации

Федеральная налоговая служба собирает разные платежи во внебюджетные фонды. Они приходят от разных категорий плательщиков и на разные цели. Соответственно, их нужно правильно распределить.

Для этого и разработаны разные КБК: страховые взносы в ПФР в 2020 году, уплачиваемые организацией, можно отделить от:

- платежей в ФФОМС и ФСС;

- страховых платежей, но от индивидуальных предпринимателей;

- сумм, уплачиваемых за предшествующие годы.

Также коды позволяют разграничить непосредственно отчисления, пени и штрафы за несвоевременное их внесение.

Поскольку во всех случаях, кроме отчислений на травматизм, платежи принимает ФНС, коды начинаются с цифр 182. ФСС обозначают цифрами 393. Следующие за ними цифры 102 обозначают подгруппу доходов бюджета, то есть страхвзносы.

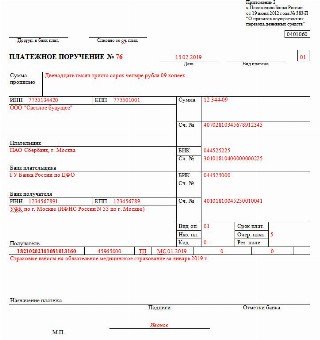

Особенности заполнения платежного поручения

Если посмотреть КБК на 2020 год, изменения страховые взносы не затронули. Так что в этом году ошибок будет меньше. Однако они могут встречаться в процессе заполнения иных граф в платежном поручении. Рассмотрим наиболее важные моменты:

- Вне зависимости от вида страхования (пенсионное, медицинское или социальное) получателем указываем не соответствующий фонд, а налоговую. Исключение составляют отчисления на травматизм.

- Получатель — не сама служба, а Управление Федерального казначейства субъекта Федерации. Территориальный налоговый орган приводим в скобках. Например, УФК по Ленинградской области (ИФНС России по г. Луга Ленинградской области).

- Код бюджетной классификации заносим в поле 104 — сразу под получателем. Заполняем его внимательно, поскольку ошибка ведет к незачислению денег и начислению пеней.

Хотя новые КБК на страховые взносы с 2020 г. не ввели, следует внимательно отслеживать изменения в дальнейшем.

Даже если коды перепутаны незначительно (например, пенсионные отчисления ушли на медицинское страхование), никто не будет их перераспределять. Плательщик должен сам это выяснить и сообщить в орган. Желательно сделать это до истечения срока уплаты СВ, иначе придется заплатить пени и штраф.

Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство (за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам)

Налог на прибыль с доходов, полученных иностранными организациями в виде дивидендов от российских организаций

Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ

НДФЛ с доходов, источником которых является налоговый агент (за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ) части суммы налога, не превышающей 650 000 руб.

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 НК РФ

НДФЛ части суммы налога, превышающей 650 000 руб. (относится к части налоговой базы, превышающей 5 млн руб.)

Единый налог при УСН с объектом "доходы минус расходы" (за налоговые периоды, истекшие до 1 января 2011 года)

Минимальный налог при УСН, зачисляемый в бюджеты субъектов Российской Федерации (за налоговые периоды, истекшие до 1 января 2016 года)

Минимальный налог при УСН (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года)

Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2017 года)

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф не зависит от результатов специальной оценки условий труда)

Пени, штрафы и проценты по страховым взносам по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф не зависит от результатов специальной оценки труда)

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки условий труда)

Пени, штрафы и проценты по страховым взносам по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки труда)

Пени, штрафы и проценты по страховым взносам по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки труда)

Пени, штрафы и проценты по страховым взносам по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии за периоды (тариф не зависит от результатов специальной оценки труда)

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки условий труда)

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии (тариф не зависит от результатов специальной оценки условий труда)

Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату накопительной пенсии

Страховые взносы, зачисляемые в ПФР на выплату накопительной пенсии (за расчетные периоды с 2002 года по 2009 год включительно)

Страховые взносы, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды с 2002 года по 2009 год включительно)

Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в Пенсионный фонд РФ на выплату доплат к пенсии

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в ФФОМС (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в ФФОМС (за расчетные периоды, истекшие до 1 января 2017 года)

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (взносы "на травматизм")

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (за расчетные периоды, истекшие до 1 января 2017 года)

Страховые взносы в фиксированном размере на обязательное медицинское страхование, зачисляемые в ФФОМС (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии, рассчитанные с суммы дохода, не превышающей 300 000 руб. в год (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода менее 300 000 руб. за периоды, истекшие до 1 января 2017 года)

Страховые взносы в фиксированном размере на обязательное медицинское страхование, зачисляемые в ФФОМС (за расчетные периоды, истекшие до 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода свыше 300 000 руб. за периоды, истекшие до 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование, исчисленные исходя из стоимости страхового года, зачисляемые на выплату накопительной пенсии (за расчетные периоды, истекшие до 1 января 2013 года)

Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2013 года)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату накопительной пенсии

Страховые взносы в виде фиксированного платежа, зачисляемые в ПФР на выплату накопительной пенсии (за расчетные периоды, истекшие до 1 января 2010 года)

Страховые взносы в виде фиксированного платежа, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2010 года)

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения Москвы, Санкт-Петербурга и Севастополя

Государственная пошлина по делам, рассматриваемым Верховным судом РФ (уплачивается на основании судебных актов)

Государственная пошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ (уплачивается на основании судебных актов)

Прочие государственные пошлины за государственную регистрацию, а также совершение прочих юридически значимых действий

Государственная пошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством РФ, зачисляемая в федеральный бюджет

Государственная пошлина по делам, рассматриваемым Конституционным судом РФ (уплачивается на основании судебных актов)

Государственная пошлина по делам, рассматриваемым в арбитражных судах (уплачивается на основании судебных актов)

Государственная пошлина за государственную регистрацию: – организаций; – физических лиц в качестве предпринимателей; – изменений, вносимых в учредительные документы организации; – ликвидации организации и другие юридически значимые действия

Государственная пошлина по делам, рассматриваемым Верховным судом РФ (уплачивается при обращении в суд)

Государственная пошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ (уплачивается при обращении в суд)

Государственная пошлина по делам, рассматриваемым Конституционным судом РФ (уплачивается при обращении в суд)

Государственная пошлина по делам, рассматриваемым в арбитражных судах (уплачивается при обращении в суд)

Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций

Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1

Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ

Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные Кодексом Российской Федерации об административных правонарушениях

Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт

Земельный налог с участков, расположенных в границах внутригородских муниципальных образований городов федерального значения

Акцизы на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории России

Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории России

Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России

Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую на территорию России

Акцизы на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое на территории России

Налог на добычу полезных ископаемых на континентальном шельфе России, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории России

Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов)

Регулярные платежи за пользование недрами при пользовании недрами на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и за пределами Российской Федерации на территориях, находящихся под юрисдикцией Российской Федерации

налог 048 1 12 01010 01 0000 120 (на сайте РПН указано 048 1 12 01010 01 6000 120 ) Скопировано в буфер

налог 048 1 12 01030 01 0000 120 (на сайте РПН указано 048 1 12 01030 01 6000 120) Скопировано в буфер

налог 048 1 12 01040 01 0000 120 (на сайте РПН указано 048 1 12 01041 01 6000 120) Скопировано в буфер

Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка

Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков (ЕГРН)

Для чего нужны КБК

Где необходимо указать КБК

Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу, а также в расчете по страховым взносам. Это позволяет инспекторам зафиксировать на лицевом счете налогоплательщика задолженность по платежу с тем или иным КБК. Как только от данного налогоплательщика поступит сумма, отмеченная этим КБК, задолженность будет погашена.

Из чего состоит код бюджетной классификации

Согласно Порядку формирования и применения кодов бюджетной классификации Российской Федерации (утв. приказом Минфина от 06.06.19 № 85н) каждый КБК состоит из 20-ти цифр (их называют разрядами).

Разряды с седьмого по одиннадцатый используются для детализации внутри каждой группы доходов.

КБК для налогов и взносов за прошлые периоды

Бухгалтеру следует помнить одно важное правило: как только появляются новые значения КБК, прежние значения становятся недействующими, и применять их нельзя. Перечисляя налог или взнос за прошлый период, в платежке надо указать код бюджетной классификации, который актуален сейчас, а не в прошлом периоде. Именно поэтому для заполнения платежек лучше пользоваться веб-сервисом, где все необходимые обновления устанавливаются автоматически, без участия пользователя и вероятность допустить ошибку ничтожно мала.

Если же специальный КБК для платежей за прошлые периоды не предусмотрен, то актуальный код действует в отношении всех перечислений независимо от периода. Это относится, в числе прочего, к налогу на прибыль, НДС, НДФЛ и страховым взносам.

При заполнении платежек или деклараций в веб-сервисе бухгалтеру или предпринимателю не придется отслеживать все эти тонкости. При указании вида налога, периода платежа и статуса декларации сервис просто не даст указать неверные значения.

Что делать, если КБК указан с ошибкой

В теории неверно указанный в платежке код бюджетной классификации (равно как и устаревший КБК) не означает, что налог или взнос не уплачен. Это прямо следует из статьи 45 НК РФ. Но на практике инспекция и казначейство не в состоянии быстро разобраться, как отразить ошибочный платеж на лицевом счете. И до тех пор, пока платеж не будет зачтен, за налогоплательщиком останется недоимка.

В 2021 году необходимо указывать коды бюджетной классификации (КБК) не только при оформлении платежных поручений на уплату страховых взносов, штрафов и пени по ним, но и при оформлении расчетов по страховым взносам. Получателем платежей по страхвзносам, как и прежде, является федеральная налоговая служба. Исключение — фонд социального страхования, за которым остались взносы по несчастным случаям на производстве и профессиональным заболеваниям. Взносы перечисляются в ФСС отдельным платежным поручением на прежние коды бюджетной классификации.

Таблица КБК по страховым взносам на 2021 год поможет правильно выбрать необходимые коды бюджетной классификации.

Оглавление

- Краткое вступление

- Коды бюджетной классификации на:

- Пенсионные взносы за работников

- Медицинские взносы за работников

- Cтраховые взносы по нетрудоспособности и материнству за работников

- Cтраховые взносы ФСС за работников

- Cтраховые взносы ИП в 2021 году

- Таблица с расшифровкой кодов по страховым взносам.

- КБК пени по страховым взносам

Краткое вступление

Коды установлены на пенсионные, медицинские и социальные взносы (в части взносов по временной нетрудоспособности и в связи с материнством). Для каждого из этих взносов надо составлять отдельное платежное поручение и производить уплату в адрес своей налоговой инспекции.

КБК пенсионные взносы за работников

Для уплаты пенсионных страховых взносов в пределах величины базы и с выплат сверх лимита установлен один и тот же КБК — 182 1 02 02010 06 1010 160.

Штрафы и пени за нарушение сроков

В случаях нарушения установленных Налоговым Кодексом сроков уплаты пенсионных страховых взносов плательщику придется заплатить пени. Возможно, этим дело не ограничится, и возникнет необходимость заплатить проценты и штрафы.

КБК пени по страховым взносам на ОПС

Для их уплаты в 2021 году предусмотрены следующие коды, указанные ниже в таблице.

КБК медицинские взносы за работников

С 01 января 2017 года получателем страховых взносов на обязательное медицинское страхование является налоговая служба. Лимита по медицинским взносам не существует, поэтому взносы начисляются со всех сумм, выплачиваемых в пользу работника.

Код бюджетной классификации на медицинские взносы за работников — 182 1 02 02101 08 1013 160Для уплаты страховых взносов на обязательное медицинское страхование установлен

КБК — 182 1 02 02101 08 1013 160.Штрафы и пени за нарушения

В случаях нарушения установленных Налоговым Кодексом сроков уплаты медицинских страховых взносов плательщику придется заплатить пени. Не исключена также и возможность уплаты штрафов.

КБК пени по страховым взносам на ОМС

В этих случаях надо использовать КБК из таблицы ниже.

Вид платежа КБК Пени по страховым взносам на обязательное медицинское страхование 182 1 02 02101 08 2013 160 Штрафы по страховым взносам на обязательное медицинское страхование 182 1 02 02101 08 3013 160 КБК на страховые взносы по нетрудоспособности и материнству за работников

С 01 января 2017 года получателем страховых взносов по временной нетрудоспособности и материнству является инспекция федеральной налоговой службы.. Если в 2020 году начисления в пользу работника превысят установленный лимит , то взносы дальше не начисляются.

При перечислении страховых взносов за работников надо использовать отдельную платежку. В этом платежном поручении необходимо указать КБК — 182 1 02 02090 07 1010 160.

Для уплаты страховых взносов по нетрудоспособности и в связи с материнством установлен КБК — 182 1 02 02090 07 1010 160.

Пени и штрафы

В случаях нарушения установленных Налоговым Кодексом сроков уплаты страховых взносов по временной нетрудоспособности и в связи с материнством пени и штрафы уплачиваются на КБК, указанные ниже в таблице.

Вид платежа КБК Пени по страховым взносам по временной нетрудоспособности и в связи с материнством 182 1 02 02090 07 2110 160 Штрафы по страховым взносам по временной нетрудоспособности и в связи с материнством 182 1 02 02090 07 3010 160 КБК страховые взносы ФСС

В 2021 году администрирует страховые взносы по несчастным случаям на производстве и профессиональным заболеваниям по-прежнему фонд социального страхования. Перечислять взносы нужно в ФСС и использовать для этого отдельное платежное поручение. КБК на страховые взносы в ФСС не изменились и приведены ниже в таблице

Взносы в соцстрах по страхованию на случай временной нетрудоспособности и в связи с материнством индивидуальными предпринимателями уплачиваются исключительно на добровольной основе.

Ниже в таблице сведены коды, которые должны указывать индивидуальные предприниматели при уплате страховых взносов “за себя”.

Страховые взносы ИП за себя

Заполнение платежных поручений на уплату страховых взносов.

КБК по страховым взносам на 2021 год : таблица с расшифровкой

Ниже представлена таблица с расшифровкой КБК по страховым взносам на 2021 год

Читайте также: