Как зарегистрировать ооо в пфр и фсс

Обновлено: 13.05.2024

ФСС, Фонд социального страхования, — это внебюджетный фонд, деятельность которого направлена на материальную поддержку граждан в ситуациях утраты ими трудоспособности, например, из-за болезни или в связи с беременностью и родами.

Средства, которые Фонд выплачивает застрахованному лицу при наступлении у него страховой ситуации, формируются за счет взносов. Эти взносы на каждого гражданина уплачивает его работодатель или лицо, занявшее его по гражданско-правовому договору. Кроме того, гражданин вправе самостоятельно вступить с Фондом в отношения добровольного страхования.

Для нетрудоустроенных физических лиц, страхование в Фонде С добровольно. В отличие от них лица, нанимающие людей на работу, обязаны регистрироваться в установленном порядке и уплачивать соответствующие взносы. Это касается как юридических лиц, так и ИП.

Индивидуальный предприниматель обязан зарегистрироваться в качестве страхователя, если он нанимает сотрудников по трудовым договорам. Если ИП работает самостоятельно, регистрация для него не обязательна.

Порядок регистрации ИП в ФСС раскрыт в приложении № 1 к приказу Минтруда России от 29.04.2016 № 202н. Этим документом предусмотрено, в какой срок необходимо зарегистрировать ИП в качестве работодателя, — в течение 30 календарных дней с момента заключения первого трудового договора или первого договора ГПХ с нанятым лицом.

Если ИП нанимает не сотрудников по трудовому договору, а подрядчиков по договору ГПХ, регистрироваться он обязан, только если по условиям договора он уплачивает за подрядчика страховые взносы.

Эксперты КонсультантПлюс разобрали, как ИП платить налоги и какую отчетность сдает. Используйте эти инструкции бесплатно.

Как зарегистрироваться в ФСС

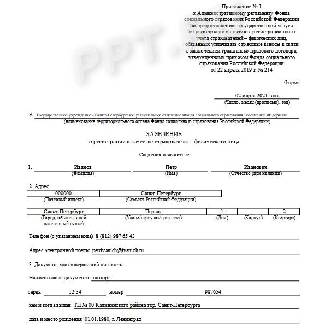

Порядок, как зарегистрировать ИП в ФСС как работодателя, предполагает следующие шаги:

Шаг 1. Сбор необходимых документов, в их числе:

- паспорт заявителя, если документы подает его представитель — паспорт представителя и доверенность;

- копии трудовых книжек сотрудников или трудовых договоров;

- копии договоров ГПХ, если ИП нанимает не сотрудников, а подрядчиков.

Это обязательные документы. По желанию возможно предоставлять еще и свидетельство о постановке на учет в налоговом органе и свидетельство о регистрации в качестве ИП. Если предприниматель не принесет эти документы, ему не вправе отказать в постановке на учет — ФСС обязан самостоятельно запросить информацию в порядке межведомственного запроса.

Шаг 2. Заполнить заявление о регистрации в качестве страхователя. Его форма утверждена приказом ФСС РФ от 22.04.2019 № 215 — для ИП, заключивших трудовой договор, и приказом ФСС от 22.04.2019 № 214 — для тех, кто нанял подрядчика по договору ГПХ и поэтому обязан платить взносы.

Получив регистрацию, ИП обязан платить страховые взносы за работников и подавать регулярные отчеты. Дополнительно отдельно зарегистрировать работника в ФСС работодатель не обязан.

Особенности регистрации через интернет

Зарегистрироваться в ФСС ИП вправе через портал Госуслуги. Для этого ему необходима подтвержденная регистрация.

Чтобы зарегистрировать ИП как работодателя через Госуслуги, необходимо:

Система предложит заявителю заполнить форму, некоторые поля заполнятся автоматически на основании той информации, которую гражданин предоставил при регистрации. В конце, чтобы зарегистрировать ИП в ФСС через Госуслуги, к заполненной форме необходимо приложить сканы документов — каждый лист каждого документа сканируется отдельным документом.

Помимо взносов в ФСС, работодатели уплачивают взносы на пенсионное страхование сотрудников, поэтому, если ИП нанимает сотрудников, ему требуется еще и постановка на учет в Пенсионном фонде РФ. С 2017 года порядок регистрации в ПФР изменен — постановка работодателя на учет производится без его участия.

1. Подготовка документов для регистрации ООО

Какие документы понадобятся для регистрации ООО, зависит от того, один учредитель у организации или несколько. Общими документами в обеих ситуациях будут:

- заявление по форме Р11001

- устав

- квитанция об оплате госпошлины

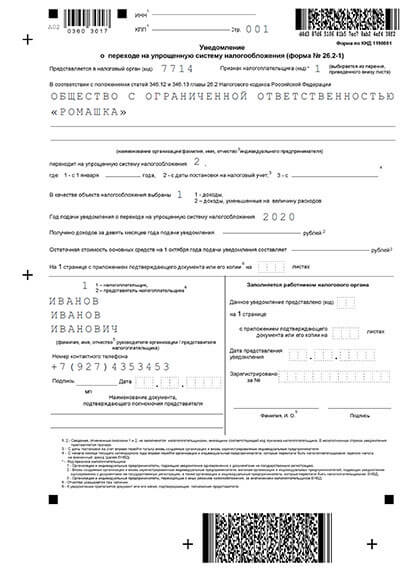

- заявление о переходе на УСН, если ООО будет работать на этом режиме

Все эти документы, кроме устава, заполняются строго по учрежденным образцам.

В ситуации с единственным владельцем дополнительно нужно подготовить:

- решение единственного участника об учреждении ООО

Если учредителей несколько, к общему комплекту добавляются следующие документы:

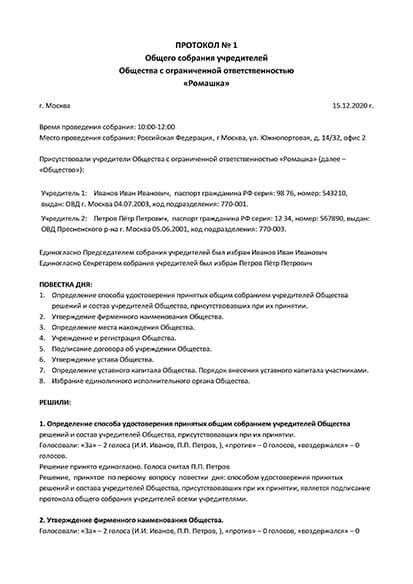

- протокол общего собрания учредителей

- договор об учреждении общества с ограниченной ответственностью

Индивидуально разработанный устав, решение, протокол и договор заполняются в свободной форме.

Также ООО могут работать по типовому уставу, 36 вариантов которых разработаны Минэкономразвития. Текст таких уставов неизменяем и находится в свободном доступе в интернете. При выборе подходящего типового устава, укажите его номер в форме Р11001, распечатывать устав не надо. Типовые уставы различаются содержанием, в них разнятся комбинации общих норм закона: о праве выхода из ООО, отчуждении и переходе долей, о преимущественном праве покупки доли, о заверении решений общего собрания, о количестве руководителей. Типовой устав не смогут применять организации, использующие печать, ведущие лицензируемый вид деятельности, имеющие иные органы управления, кроме директора и общего собрания учредителей.

Образцы документов для регистрации ООО

Заявление на регистрацию ООО - Создать заявление

Уведомление о переходе на УСН - Создать заявление

Решение об

учреждении ООО - Создать решение

Протокол общего собрания учредителей - Создать протокол

Договор об учреждении общества - Создать договор

Вы можете онлайн открыть ООО с одним участником. Сервис подготовит все документы, а сотрудник банка поможет подать их онлайн. Также Тинькофф откроет вам расчетный счет на выгодных условиях.

Не подходит онлайн-подача? Наш сервис подготовит все документы для регистрации ООО. Просто заполните анкету, а затем скачайте и распечатайте документы.

Любой вариант - бесплатен!

2. Выберите выгодный налоговый режим

Если вы знаете, какой деятельностью будет заниматься ООО, можете предположить примерный доход, лучше выбрать сразу подходящий налоговый режим. Если этого не сделать, автоматически подключится ОСНО. Этот режим налогообложения подразумевает большое количество налогов и отчетности. Чтобы работать по нему, потребуется бухгалтер.

Если вы не знаете, какой режим лучше выбрать, подайте заявление о переходе на УСН. Потом вы сможете изменить его.

3. Определите удобный для вас способ подачи документов

Вы можете подать документы в ФНС различными способами:

При подаче документов в электронном виде с помощью нотариуса, через МФЦ или самостоятельно с поомщью вашей ЭЦП оплачивать госпошлину не нужно.

4. Оплатите госпошлину

Если вы подаёте документы на регистрацию ООО в налоговую лично или направляете по почте, то пошлина оплачивается в размере 4000 руб. При всех других способах подачи документов государственная пошлина не оплачивается. Заплатить ее можно одним из следующих способов:

- Через банковское мобильное приложение или при помощи онлайн-банка. Как правило, без комиссии, квитанция формируется сервисом, необходимо знать все реквизиты инспекции;

- Онлайн через сайт ФНС или портал госуслуг. Комиссия не взимается, реквизиты заполняются автоматически;

- Через платежный терминал (ФНС или банковский). Возможно, придется заплатить комиссию.

Пошлину нужно заплатить до того, как будут поданы документы на регистрацию, но позднее даты, указанной в протоколе общего собрания участников или решении единственного учредителя об учреждении ООО - иначе налоговая может отказать в регистрации. По закону, госпошлина оплачивается каждым из учредителей от своего имени и за свой счет, поэтому если учредителей несколько, необходимо разделить сумму пошлины между ними на равные части. При этом каждый из них должен заплатить свою часть со своей карты или банковского счета (если выберет безналичную оплату). Такой порядок не всем удобен, к тому же не всегда понятно, как округлять части пошлины. Поэтому уплату пошлины можно поручить одному из учредителей и отразить это в протоколе о создании ООО, при этом в квитанции должен быть указан каждый учредитель за которого производится оплата.

Если вы сформируете документы для регистрации ООО с помощью нашего бесплатного сервиса, то вместе с ними получите квитанцию для оплаты госпошлины со всеми заполненными реквизитами.

5. Подайте документы

Подайте документы выбранным вами способом. Через 5 рабочих дней вы получите документы о регистрации ООО или мотивированный отказ. Срок регистрации может увеличиться на время доставки, если вы подаёте документы письмом или через курьерскую службу.

6. Получите документы

Готовые документы вам вышлют на электронный адрес, указанный в документах. Можно получить оригиналы документов на бумаге в месте их подачи, если проставить об этом отметку в форме Р11001 на последней странице.

После регистрации собственного права на предпринимательскую деятельность, ИП должен подавать документы и во внебюджетные фонды — пенсионный и социального страхования.

К сожалению, на сайтах государственных ведомств вы не найдёте достаточно подробной инструкции по тому, какие действия нужно предпринять. Только в общих чертах и с бланками заявлений. А меж тем у этих процедур есть свои тонкости, с которыми лучше заранее ознакомиться, чтобы в дальнейшем не терять времени и нервов.

На сегодняшний день, после того, как предприниматель официально получает юридический статус ИП в налоговом ведомстве, в случае, если он становится работодателем и нанимает по трудовому договору работников, самолично подавать заявления в ПФР не нужно. Дело в том, что федеральная налоговая служба направляет ваши данные в пенсионный фонд сама, а там уже вас ставят на учёт без вашего вмешательства и участия и присваивают собственный учётный номер. Всё это тянется около трёх рабочих дней.

К слову, похожие действия совершаются, когда нужно зарегистрировать в пенсионном фонде председателей фермерских хозяйств и частных детективов.

Но от нюансов не скрыться. Дело в том, что не всегда почтовая рассылка оповещений совершается правильно и вовремя. Поэтому уведомление о том, что вы поставлены в качестве индивидуального предпринимателя на учёт в пенсионный фонд, вам могут и не прислать. Не оставляйте это так, узнайте лично.

Всё что потребуется — прийти в отделение ПФР. Или же позвонить работнику ПФР по телефону. Найти его несложно, зайдя на электронный ресурс фонда в интернете, и указав ваш город. Звонить или приходит нужно обязательно, иначе вы не будете знать своих регистрационных данных. А они вам понадобятся!

Важно! Когда предприниматель без работников совершает регистрацию в ПФР, на него накладывается обязательство выплачивать платежи каждый месяц в фиксированном размере даже в том случае, если по факту коммерческая деятельность не ведётся! Оплачивать обязательные взносы можно как отдельно, так и сразу за целый год. Обязательно сохраняйте у себя квитанции об оплате этих взносов. Их нужно будет сдавать в виде отчёта в ПФР в конце отчётного периода (набор документов должен содержать квитанции с десятого января по 1 марта).

В этом случае, предприниматель получает статус работодателя. И если вы заключаете трудовой договор с людьми, требуется лично прийти и забрать эту регистрацию в пенсионном фонде. Что для этого нужно:

После того, как трудовой договор с человеком будет подписан, в течение не более одного месяца нужно подать заявление вместе с другими бумагами:

- Само заявление

- Свидетельство о регистрации, выданное налоговой (о том, что вы имеете статус индивидуального предпринимателя).

- Паспорт гражданина РФ и копии обоих стандартных разворотов.

- ИНН

- Трудовые договора на ваших работников. Либо иные договора, подтверждающие заключение отношений с людьми, переходящими в ваш штат.

С этого момента на вас накладываются обязательства — платить в пенсионный фонд страховку за каждого человека, работающего по такому договору у вас в фирме.

Также помните, что в ПФР есть электронная очередь, созданная для удобства граждан. Если вы запишитесь на официальном сайте, в живой очереди вам не придётся стоять очень долго.

С момента подачи заявления пройдёт не более трёх дней, после чего вы получаете уведомление о регистрации, которое будет свидетельствовать о том, что вы уже являетесь страхователем. Тут придётся ещё раз навестить специалиста ПФР, чтобы это уведомление забрать.

Не каждому будет по душе платить за работников во внебюджетные фонды, однако это условие обязательное и его нарушение влечёт за собой наложение штрафа. Даже если вы просто не вовремя подадите документы. Тогда будет наложена штрафная санкция в размере 5 тысяч руб. А если просрочка дотянется до срока в 3 месяца, то штраф удвоится.

Это обязательная процедура в том случае, если:

- вы заключаете отношения с работниками по трудовому договору

- вы заключаете гражданско-правовой договор

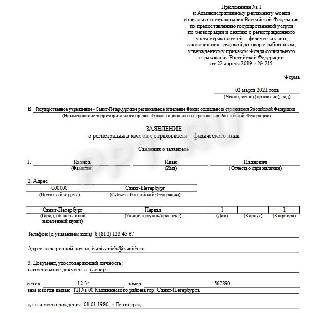

Чтобы встать на учёт в ФСС нужно собрать пакет документов:

- Заявление (берётся на электронном ресурсе ФСС).

- Паспорт и копии разворотов

- ИНН

- Свидетельство о регистрации ИП из налоговой. Также не забудьте сделать одну копию. Она тоже потребуется.

- Копии трудовых книжек на каждого вашего сотрудника

- Копии гражданско-правовых договоров

Что делать дальше:

Вы собирайте эти документы и относите к специалисту ФСС. Далее, также, как и в случае ПФР, нужно будет прийти за готовым уведомлением о том, что вас зарегистрировали. Делать это можно будет через пять дней после подачи документов.

Чтобы не пропустить необходимые сроки регистрации, постарайтесь подать заявление в течение десяти дней после того, как будет подписан договор с работником.

Опять же, если вы пропустите этот срок, вас накажут штрафом в пять тысяч рублей.

Процедуры регистрации во внебюджетных фондах не страшны. Но всегда нужно помнить о соблюдении временных ограничений на подачу документов. Будьте внимательны. Тогда можно будет избежать штрафных санкций. Это сбережёт деньги, и вы спокойно сможете строить свою бизнес-империю.

Плательщики страховых взносов – это лица (организации, индивидуальные предприниматели, главы КФХ, адвокаты, нотариусы и т.д.), которые обязаны уплачивать взносы на обязательное социальное страхование. Также они именуются страхователями.

Учет страхователей осуществляется органами контроля – территориальными отделениями ПФР и ФСС.

- При этом подразделения ПФР ведут учет плательщиков страховых взносов по пенсионному страхованию, а также по обязательному медицинскому страхованию (ОМС).

- Органы ФСС РФ ведут учет плательщиков взносов по нетрудоспособности и материнству.

По общему правилу, постановка на учет плательщиков взносов осуществляется в беззаявительном порядке.

Подразделения ПФР и ФСС РФ, в свою очередь, обязаны в трехдневный срок зарегистрировать новых страхователей и присвоить им регистрационные номера.

Таким образом, при регистрации нового налогоплательщика, постановка на учет в территориальных органах внебюджетных фондов осуществляется в беззаявительном порядке, т.е. без личного обращения ЮЛ и ИП.

В таблице отражена информация о том, в какой фонд регистрирующий орган передает сведения о плательщике и в какие сроки органы ПФР и ФСС РФ осуществляют постановку на учет страхователей.

| Страхователь | Срок регистрации | |

|---|---|---|

| В органах ПФР | В органах ФСС РФ | |

| Юридические лица | Не более трех рабочих дней со дня получения сведений из налогового органа | Не более трех рабочих дней со дня получения сведений из налогового органа |

| Индивидуальные предприниматели, главы КФХ | — | |

| Адвокаты, нотариусы, занимающиеся частной практикой | Не более трех рабочих дней со дня получения сведений из территориального органа Минюста России | — |

Из документа, который направляется страхователю в электронном виде.

Документ, подтверждающий факт регистрации в ПФР (а для организаций – и в ФСС РФ), направляется страхователю в электронной форме с усиленной квалифицированной электронной подписью посредством ТКС, в том числе через сеть Интернет, и на адрес электронной почты.

Уведомление о регистрации с регистрационным номером на бумажном носителе плательщик вправе получить добровольно в заявительном порядке. Данный документ выдается по запросу в течение трех рабочих дней.

Внимание! Чтобы узнать регистрационный номер, советуем запросить выписку из единого государственного реестра (ЕГРЮЛ/ЕГРИП).

Обязаны дополнительно встать на учет следующие страхователи.

- Обособленные подразделения организаций

- Индивидуальные предприниматели (главы КФХ, адвокаты, частные нотариусы) – в случае заключения трудовых договоров с работниками или осуществления выплат по гражданско-правовым договорам

При создании обособленного подразделения (ОП) организация должна зарегистрироваться как страхователь в органах ПФР и ФСС РФ по месту нахождения этого подразделения, если одновременном выполнены следующие условия:

- подразделение имеет отдельный баланс и расчетный счет;

- подразделение самостоятельно начисляет выплаты в пользу работников.

Если какое-либо из перечисленных условий не выполняется, страхователь не регистрируется по месту нахождения обособленного подразделения, а все обязанности обособленного подразделения, связанные с исчислением и уплатой страховых взносов, представлением расчетов по взносам, выполняет головная организация по месту своего нахождения.

Необходимо самостоятельно подать заявление и пакет документов.

Для регистрации по месту нахождения обособленного подразделения организация должна подать соответствующие заявления в отделения каждого из внебюджетных фондов по установленной форме:

К заявлению страхователи должны приложить копии документов, подтверждающих наличие отдельного баланса, расчетного счета и начисление выплат и иных вознаграждений физическим лицам.

В течение 30 дней со дня создания обособленного подразделения.

В территориальный орган ФСС РФ заявления и документы нужно подать в течение 30 дней со дня создания обособленного подразделения.

Срок для регистрации организации в территориальном отделении ПФР по месту нахождения обособленного подразделения не установлен. Однако целесообразно поставить ОП на учет до того, как впервые будут перечисляться страховые взносы с выплат физическим лицам. Это позволит идентифицировать платежи данного подразделения.

Не позднее пяти дней с момента получения заявления и документов органы ПФР и ФСС РФ должны зарегистрировать обособленное подразделение в качестве страхователя.

При этом в каждом фонде подразделению будет присвоен индивидуальный регистрационный номер (при регистрации в органе ФСС РФ также еще и код подчиненности). Он будет указан в уведомлении о регистрации, которое направляется страхователю территориальными отделениями ПФР и ФСС РФ.

Внимание! ПФР направляет два экземпляра уведомления о регистрации ОП, один из которых в течение 10 дней со дня его получения нужно представить в отделение ПФР по месту нахождения головной организации.

Индивидуальный предприниматель должен самостоятельно зарегистрироваться в органах ПФР и ФСС РФ только в следующих случаях:

- в территориальном отделении ПФР - при заключении с физическим лицом трудового или гражданско-правового договора, а также авторского договора;

- в территориальном отделении ФСС РФ – при заключении с работником трудового договора.

Порядок регистрации адвокатов и частных нотариусов тот же, что и для индивидуальных предпринимателей.

Внимание! ИП ничем не отличаются от других работодателей. Они также должны заключать трудовые договора с работниками и вести их трудовые книжки.

Необходимо подать заявление и пакет документов.

Для регистрации в качестве страхователя-работодателя индивидуальному предпринимателю необходимо в установленный срок подать в орган ПФР и/или ФСС РФ по месту своего жительства соответствующее заявление с приложением необходимых документов.

Для регистрации в отделении ПФР по месту жительства подается заявление и копии следующих документов:

- документа, удостоверяющего личность и подтверждающего регистрацию по месту жительства;

- свидетельства о регистрации в качестве индивидуального предпринимателя;

- лицензии на осуществление определенных видов деятельности (при наличии);

- свидетельства о постановке на учет в налоговом органе;

- трудового (гражданско-правового, авторского) договора с физическим лицом.

Для регистрации в отделении ФСС РФ по месту жительства подается заявление, предъявляется паспорт и копии следующих документов:

- свидетельства о регистрации в качестве индивидуального предпринимателя;

- свидетельства о постановке на учет в налоговом органе;

- трудовой книжки работника с записью о приеме на работу у данного ИП.

Внимание! Если индивидуальный предприниматель, имеющий наемных работников, работающих по трудовым договорам, уже поставлен на учет в фондах в качестве страхователя-работодателя, то в дальнейшем регистрировать договоры, заключенные в ходе деятельности с новыми работниками, не требуется.

Для ИП установлены следующие сроки регистрации во внебюджетных фондах.

- В ПФР – в течение 30 дней со дня заключения трудового (гражданско-правового, авторского) договора с первым работником.

- В ФСС РФ – не позднее 10 дней со дня заключения трудового договора с первым работником.

Не позднее пяти дней с момента получения заявления и документов органы ПФР и ФСС РФ зарегистрируют предпринимателя в качестве страхователя-работодателя, о чем сообщат уведомлениями о регистрации. В уведомлениях будет указан регистрационный номер в соответствующем фонде (при регистрации в органе ФСС РФ также еще и код подчиненности).

Внимание! Теперь у предпринимателя в ПФР будет два регистрационных номера:

- номер, присвоенный при регистрации в качестве ИП,

- номер, присвоенный как работодателю.

Приняв на работу сотрудников, индивидуальный предприниматель должен уплачивать страховые взносы как за себя, так и за своих работников. При этом в платежных документах нужно будет указывать соответствующие регистрационные номера и КБК.

За несвоевременную регистрацию к страхователям применяются штрафы.

За нарушение установленного срока регистрации к страхователям применяются штрафы:

- до 90 дней - в размере 5 000 рублей,

- более чем на 90 дней – в размере 10 000 рублей.

За осуществление деятельности индивидуальным предпринимателем, заключившим трудовой договор, без регистрации в качестве страхователя-работодателя в органах ФСС взимается штраф в размере 10 % облагаемой базы для начисления взносов за весь период ведения деятельности, но не менее 20 000 рублей.

Кроме того, за нарушение сроков регистрации предприниматель или должностное лицо организации могут быть привлечены к административной ответственности в виде штрафа от 500 до 1 000 рублей. К адвокатам и нотариусам административная ответственность не применяется.

В-основном, ПФР и ФСС РФ самостоятельно снимают страхователей с учета.

Территориальные органы внебюджетных фондов сами снимают страхователей с учета на основе поступающих от налоговых органов данных.

Это происходит в следующих случаях:

- при ликвидации или реорганизации организации;

- при прекращении индивидуальным предпринимателем своей деятельности;

- при изменении места нахождения организации (места жительства предпринимателя), если по новому адресу она подведомственна другому территориальному подразделению ПФР или ФСС РФ.

После этого указанные внебюджетные фонды самостоятельно снимают организацию или предпринимателя с учета в качестве страхователей.

Информация о том, в какие сроки внебюджетные фонды осуществляют снятие с учета страхователей, приведена в таблице.

| Страхователь | Срок снятия с учета | |

|---|---|---|

| В органах ПФР | В органах ФСС РФ | |

| Юридические лица | Не более трех рабочих дней со дня получения сведений из налогового органа | В течение пяти дней со дня получения сведений из налогового органа |

| Индивидуальные предприниматели, главы КФХ | — | |

| Адвокаты, нотариусы, занимающиеся частной практикой | Не более трех рабочих дней со дня получения сведений из территориального органа Минюста России | — |

При самостоятельном обращении страхователей для постановки на учет.

В ряде случаев для снятия с учета организация, предприниматель, а также адвокат и частный нотариус должны сами обратиться с заявлением об этом во внебюджетные фонды. Подать такое заявление должны следующие страхователи:

ПФР и ФСС РФ осуществляют снятие с учета таких страхователей в указанные в таблице сроки.

| Страхователь | Срок снятия с учета | |

|---|---|---|

| В органах ПФР | В органах ФСС РФ | |

| Индивидуальные предприниматели (адвокаты, нотариусы) – работодатели | Не более трех рабочих дней со дня получения сведений из налогового органа | В течение 14 дней со дня подачи заявления о снятии с учета |

| Юридические лица по месту нахождения обособленного подразделения | — | |

Документ, подтверждающий снятие с учета в органах ПФР, направляется страхователю в электронной форме. Для подтверждения снятия с учета получение страхователем документа на бумажном носителе не является обязательным. Данный документ выдается по запросу в течение трех рабочих.

Порядок снятия с учета прописан законодателем не так четко, как процедура постановки на учет. Не предусмотрена и ответственность за нарушение порядка снятия с учета. Однако, затягивать подачу заявления о снятии с учета не стоит, так как органы контроля будут требовать от вас представления отчетности об уплате страховых взносов.

Подать заявление о снятии организации с учета в органах ПФР и ФСС РФ нужно:

- При закрытии подразделения, которое имеет отдельный баланс, свой расчетный счет и само исчисляет и уплачивает страховые взносы с выплат физическим лицам.

- Если подразделение утратило полномочия по ведению отдельного баланса, расчетного счета или начислению вознаграждений в пользу физических лиц.

Для снятия с учета ОП необходимо подать соответствующее заявление в ПФР и ФСС РФ по месту нахождения обособленного подразделения:

К заявлению нужно приложить копии решения (приказа, распоряжения) о прекращении деятельности обособленного подразделения или о переходе на централизованную уплату страховых взносов через головную организацию.

К заявлению в подразделение ФСС РФ нужно приложить также уведомление о регистрации организации в качестве страхователя по месту нахождения обособленного подразделения.

В случае прекращения трудовых отношений с последним из своих работников.

Если у ИП были наемные работники, и он прекратил с ними трудовые отношения, ему потребуется принять меры для снятия с учета в ПФР и ФСС в качестве работодателя.

При этом порядок снятия с учета прописан не так четко, как процедура постановки на учет. Например, не установлены сроки подачи заявления о снятии с учета. Также не предусмотрена ответственность за нарушение порядка снятия с учета.

После прекращения трудовых отношений с последним из своих работников индивидуальному предпринимателю необходимо подать заявление о снятии с учета в территориальное отделение ФСС РФ.

Внимание! Если предприниматель кроме трудовых договоров заключал гражданско-правовые договоры с физическими лицами, которые продолжают действовать, и по которым сохраняется обязанность уплачивать взносы на страхование от несчастных случаев, то сниматься с учета не нужно.

Для снятия с учета в ФСС необходимо представить следующие документы:

-

;

- уведомление о регистрации в фонде;

- копии документов, которые подтверждают прекращение трудового договора с последним из работников (копии приказа об увольнении работника, трудового договора, выписка из журнала учета приказов или журнала учета работников и т.п.).

Срок подачи заявления о снятии с учета не установлен. Предусмотрено, что ФСС должен снять ИП с учета в течение 14 дней после подачи документов.

Порядок, регламентирующий постановку и снятие с учета в ПФР плательщиков страховых взносов, не обязывает ИП – работодателей обращаться в ПФР при увольнении работников.

Но для предпринимателя было бы логичным сняться с учета и в отделении ПФР. Ведь при заключении с физическим лицом трудового или гражданско-правового договора ИП представляет в отделение ПФР заявление о регистрации в качестве страхователя.

Рекомендуем индивидуальным предпринимателям подать в любом случае в ПФР заявление о снятии с учета в качестве работодателя. Иначе, по мнению сотрудников ПФР, ИП обязан представлять нулевую отчетность в установленные сроки.

Читайте также: