Как в 1с пересчитать отпускные при выплате годовой премии

Обновлено: 30.06.2024

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

Расчет отпускных производится с учетом премиальных, начисленных в расчетном периоде. Ошибочно рассчитанные в сторону увеличения выплаты ведут к необоснованному увеличению затрат фирмы. Недоплата работнику положенных ему по закону сумм может привести к конфликту с ним, с привлечением контролирующих и судебных органов.

Бухгалтеру нужно обращать внимание не только на величину премиальных, но и на характер выплаты: за какой период начислена, выдается регулярно или разово, за что начислены премиальные, какова формулировка приказа руководителя.

Возможные ошибки и как их избежать

Расчет отпускных предполагает расчет величины среднего заработка (правила его расчета отражены в Положении №922 от 24/12/07 г.). Снизить риск ошибочных расчетов можно, если сразу в ЛНА фирмы отразить выплаты, имеющие характер премиальных, которые включаться в расчет среднего заработка не будут.

Целесообразно исключить поощрительные выплаты, имеющие место, например, к юбилею, профессиональной праздничной дате работников определенной сферы. Такие выплаты в общем случае не относятся к оплате за труд. Попутно заметим, что ситуация в данном случае, с точки зрения законодательства, далеко не однозначная и требует внимательного подхода. О ней более подробно мы поговорим далее.

Вопрос: Можно ли учесть при расчете отпускных премию к юбилейной дате или празднику?

Посмотреть ответ

Исключают из расчета премии:

- не отраженные в ЛНА фирмы;

- не входящие в период расчета (12 месяцев до отпуска).

Последнее может произойти, если в расчет средней величины заработка ошибочно будет включена премия за 12 месяцев, не предшествующих уходу сотрудника в отпуск.

В период расчета может начисляться сразу несколько премий, одна из которых — за год, предваряющий отпуск, другая — за более ранний период (но начисление прошло в периоде расчета). Если объем более ранних начислений премиальных выше, бухгалтер может ошибочно включить в расчет наиболее крупную сумму из двух, из тех соображений, что ухудшать положение работника запрещает закон, или включить сразу две премии в расчет. Согласно Положению этот подход неверен. Брать нужно только премию за год, предваряющий отпуск.

Рассмотрим подробнее особенности включения тех или иных премиальных при подсчете отпускных.

Как учитывается при расчете среднего заработка для выплаты отпускных премия по результатам работы за три года?

Разовые премиальные выплаты

Ранее отмечалось, что разовые выплаты поощрительного характера в общем случае не включают в расчет выплат к отпуску. Однако существуют документы (например, письмо Минфина №03-03-06/1/150 от 22-03-12 г., аналогичное, более раннего периода — Минздравсоцразвития), согласно которым учет премий к юбилею, профессиональному празднику при расчете среднего заработка может иметь место, если эти выплаты прописаны в ЛНА, начислены в периоде расчета и, самое важное, являются частью системы оплаты труда.

Фактически включать или не включать премии за нетрудовые заслуги в отпускные при их расчете, решает руководство фирмы с полной ответственностью за это решение.

Разовые, единовременные премиальные выплаты обычно не связаны с определенным интервалом времени. Он может совпадать с расчетным периодом, а может не совпадать. Указанные премиальные, начисленные в расчетный период, берутся в расчет отпускных полностью.

Однако если в документах на начисление (приказ) указано, что премия выплачена за труд с указанием периода, учитывать в отпускных ее нужно как премию именно за период, указанный в приказе. Период может быть нестандартным: полгода, 2,3 или более лет.

Вопрос: Работнику 7 сентября 2018 г. была выплачена предусмотренная положением о премировании разовая премия за успешное проведение презентации новой коллекции продукции. Презентация проводилась в рамках рабочего времени в период с 3 по 5 сентября.

В период с 14 по 23 сентября работник находился в отпуске.

Надо ли включать премию при расчете отпускных и в каком размере?

Посмотреть ответ

Если премия начислена за период больше года (он превышает расчетный период – 12 мес.), то ее распределяют помесячно. Далее премия учитывается полной суммой, если полностью отработан период. Расчетный период частично отработан — премиальная выплата включается пропорционально фактическому рабочему времени на протяжении расчетного периода.

Премии за периоды в течение года и годовые

Годовые премиальные выплаты включаются в расчет отпускных выплат, если начисление было за год, предваряющий отпуск (в 2018 году – за 2017 год).

Если она предусмотрена ЛНА, но по каким-то причинам начисление еще не прошло, то отпускные придется пересчитывать заново, когда произойдет начисление (Роструд, письмо №1253-6-1 от 03/05/07 г.).

Необходимо учитывать такой нюанс: если расчетный период в полной мере отработан, премию полностью включают в расчетную формулу отпускных. Не играет роли в этом случае, учитывалось ли отработанное время при начислении. Расчетный период может быть отработан не в полной мере, но период начисления премиальных соответствует ему абсолютно, а премия начислялась, учитывая фактически отработанное время. И в этом случае сумму нужно включить полностью.

Бывают ситуации, при которых расчетный период отработан частично и премию включают в расчет пропорционально времени, которое отработано в расчетном периоде:

- Период начисления премиальных полностью соответствует расчетному, но премия начислялась без привязки к фактически отработанному времени.

- Период начисления не относится к расчетному. В данном случае не важно, учитывалось ли рабочее время или нет.

По указанному выше принимаются в расчет и годовые, квартальные премии. Так, если расчетный период частично отработан, при этом:

- отработанное время не учитывались; несмотря на то что премия полностью входит в расчетный период, ее пересчитывают пропорционально фактически отработанному фонду рабочего времени в расчетном периоде;

- отработанное время учитывались; премия не входит в расчетный период (частично не входит), ее пересчитывают аналогично, т.е. пропорционально отработанному в расчетном периоде ФРВ.

Вопрос: ЛНА предусмотрено право выплачивать специальные премии работникам. Организация премировала работников в связи с их участием в нерабочий день в городских праздничных мероприятиях (праздничном шествии).

Учитывается ли указанная премия в расчете среднего заработка для расчета отпускных?

Посмотреть ответ

Пример расчета

Пусть по итогам года сотрудник получил премию. Ее необходимо включить в подсчет среднего заработка, когда этому сотруднику потребуется рассчитать отпускные.

Формула: Пр.отп. = (Пр.н. / Рдн) * (Рдн — РднИ), где:

- Пр.отп. — премия, включаемая в расчет по отпускным;

- Пр.н. – начисленная премия по итогам года;

- Рдн – количество р. дней в году, за которые начислена премия;

- РднИ – количество р. дней, не включаемых в расчет.

Рабочих дней в 2017 году 247. Работник фактически трудился не весь рабочий период, согласно табелю учета рабочего времени необходимо исключить 41 день. Премия за год начислена в сумме 60 тыс. рублей.

Считаем. Пр.отп. = (60000 / 247) * (247 — 41) = 50039,46 руб. Такую сумму премиальных нужно учесть, рассчитывая отпускные работнику.

Премия представляет собой выплату стимулирующего характера. Она входит в систему оплаты труда на предприятии. По сути своей это мотивация работника к полному и качественному выполнению своих обязанностей.

Содержание

1. Виды премий и условия выплат

Премии бывают двух видов:

- производственные, которые уменьшают базу по налогу на прибыль,

- непроизводственного назначения: их относят за счет чистой прибыли и выплачивают за достижения, не связанные с трудовыми обязанностями.

К поощрениям непроизводственного характера относятся денежные выплаты, например, в связи с выходом на пенсию или награждением государственной наградой. Также сюда относят поощрения к праздникам или юбилею сотрудника.

Производственные могут быть регулярными или разовыми. Как следует из названия регулярные поощрения выплачиваются с определенной периодичностью, например, ежемесячно или ежеквартально. Периоды регулируются внутренним локальным актом организации, и не требуют каких-то специальных указаний для выплаты этих бонусов. Если необходимые условия сотрудник выполнил в полном объеме — он получает эту систематическую надбавку.

Нерегулярные, индивидуальные поощрения могут быть также поименованы во внутренних локальных актах, однако, для этого требуется выполнение дополнительных условий, достижение особых показателей. Расчет разовых поощрений, чаще всего, оформляется отдельным приказом с обоснованием выплаты премии. Они могут быть выставлены, допустим, за окончание проекта, выработку сотрудником определенного стажа в фирме, улучшение качества продукции, значительное увеличение объемов продаж, участие в каких-либо мероприятиях. А также за достигнутые результаты труда, превышающие установленную на предприятии норму.

Для того, чтобы премии верно рассчитывались и начислялись необходимо разработать Положение об оплате труда и премировании. В нем прописать все показатели и условия для расчета поощрений. Обязательными положениями такого документа являются указания:

- круга лиц, которые могут быть премированы,

- видов поощрений, применяемых в компании,

- условий и периодичности такого начисления,

- расчёты, формулы, система оценки показателей,

- процедура рассмотрения и/или оспаривания результатов оценки.

На основании данного ВЛА и приказа производят выплату поощрений в бухгалтерии фирмы.

2. Создание премии в программе

Например, если в организации ежемесячная премия одинаковая, то нужно просто добавить в программе такой вид начисления.

Предположим, что требуется установить ежемесячное поощрение для работников фирмы. Так как это периодическая выплата, единая для всех сотрудников, то достаточно создать ее единожды. А использовать каждый месяц при расчете зарплаты.

Далее следует отметить, что доходы целиком облагаются страховыми взносами. А также указать, что учитываются в расходах на оплату труда в целях расчета налога на прибыль по ст. 255 НК РФ. При этом нужно выбрать пункт 2 указанной статьи. Именно в нем говорится о начислениях стимулирующего характера, в т.ч. премиях.

Если же установить конкретный показатель, то всегда при расчете данного поощрения будет учитываться установленный счет. Следовательно, это поле надо оставить пустым.

3. Установление премии работнику

Как упоминалось выше, регулярная премия прописывается в ВЛА организации. Поэтому новым сотрудникам она устанавливается в момент приема на работу при создании приказа.

Здесь требуется указать наименование фирмы, подразделения, куда принимается работник. Затем выбрать должность и сотрудника. Установить вид занятости, допустим, основное место работы.

Если ранее на предприятии это вознаграждение никому не начислялось, а было введено текущей датой, то необходимо внести изменения в трудовые договоры с работниками, создать приказ о кадровом переводе (изменении) со всем вытекающим отсюда документооборотом.

Теперь, при выплате зарплаты, будет указываться и премия.

4. Расчет заработной платы и премии в 1С

Датой получения заработной платы и надбавок по факту является последний день месяца, допустим, 31 мая 2020 года. Расчет премии происходит отдельно, не в системе, само начисление оформляется соответствующим документом за период в 1 месяц. Начислить вознаграждение можно как вместе с заработной платой, так и отдельным документом.

Для примера рассмотрим учет заработной платы на одном работнике, которому сделали кадровый перевод.

Таким образом, если на предприятии установлена регулярная премия в постоянном числовом выражении у работника, то она будет проставляться автоматически при расчете заработной платы. В случае, когда суммы разнятся, их нужно будет проставлять вручную в документе начисления.

Также, если кликнуть на суммы НДФЛ и страховых взносов в табличной части, то откроется детализация, с каких видов выплат какие суммы рассчитаны.

Таким вот образом в программе 1С Бухгалтерия 8.3 можно сделать начисление ежемесячной премии.

5. Расчет годовой премии в программе

После заполнения всех полей документ следует записать и закрыть, нажав одноименную кнопку.

Теперь рассмотрим, как происходит расчет годовой премии и какие формируются проводки в программе.

6.Годовая премия в 1С

Здесь хорошо видно разграничение суммы заработной платы и годовой или ежеквартальной премии. На соседних вкладках можно посмотреть учет налогов и страховых взносов.

Как помните, выше было рекомендовано при создании надбавок в справочнике не указывать способ отражения в бухгалтерском учете. Предлагаем посмотреть, что будет, если все-таки этот способ будет указан.

Введем данные по одному сотруднику в расчете зарплаты.

Поэтому напомним еще раз. При создании нового вида бонусов и надбавок не указывайте способ отражения в учете!

7. Заключение

Как видно из проведенного анализа, чтобы начислить премии требуются значительные концентрация и внимание со стороны работников бухгалтерской и кадровой службы. Необходимо грамотно составить документы-обоснования вознаграждений под различные производственные и непроизводственные моменты. Требует точность расчета и внимательный ввод данных в системе при расчете заработной платы и поощрений. Следовательно, такие расчеты можно доверить только специалистам высокого класса.

За поддержкой всегда можно обратиться к сотрудникам фирмы 1С и партнерам.

От чего зависит сумма отпускных

Каждый день отпуска оплачивается исходя из средней заработной платы работника. Чем выше этот показатель, тем внушительней будет сумма отпускных.

Средний заработок определяется с учетом всех выплат, предусмотренных системой оплаты труда у конкретного работодателя.

При расчете среднего заработка не учитываются выплаты, не относящиеся к оплате труда: материальная помощь, оплата стоимости питания, проезда и т. д. (ч. 2 ст. 139 ТК РФ, п. 2-3 Положения, утв. Постановлением Правительства РФ от 24.12.2007 № 922).

Важный показатель, влияющий на размер среднего заработка — фактически отработанное сотрудником время за 12 календарных месяцев, предшествующих отпуску (расчетный период).

Если в расчетном периоде работник болел или был в командировке, при расчете среднего заработка эти периоды и начисленные за это время суммы исключаются (п. 5 Положения, утв. Постановлением № 922).

Формулы расчета среднего заработка для отпускных

В большинстве случаев ежегодный оплачиваемый отпуск рассчитывается в календарных днях, хотя в отдельных ситуациях требуется исчислить отпускные исходя из рабочих дней. Рассмотрим оба случая.

Расчет среднего заработка для оплаты отпуска, предоставляемого в календарных днях

В данном случае средний заработок определяется по формуле (п. 9 Постановления № 922):

Средний дневной заработок (СДЗ) рассчитывается по разным правилам в зависимости от того, полностью или нет сотрудник отработал расчетный период (п. 5, п. 10 Постановления № 922, Письмо Минтруда от 18.05.2020 № 14-1/В-585):

Расчет среднего заработка для оплаты отпуска, предоставляемого в рабочих днях

В этом случае в расчете среднего заработка участвуют не календарные, а рабочие дни:

Для работников, которым ежегодный оплачиваемый отпуск предоставляется в рабочих днях, установлен особый порядок расчета среднего дневного заработка. Он применяется, к примеру, при расчете отпускных для сезонных работников или лиц, заключивших трудовые договоры на срок до двух месяцев (ст. 291, 295 ТК РФ).

СДЗ в таком случае рассчитывается по формуле (п. 11 Постановления № 922):

Если в компании установлен режим 5-дневной рабочей недели с двумя выходными, расчет среднего заработка все равно должен производиться по календарю 6-дневной рабочей недели.

Пример 1

Сотрудник, нанятый по срочному трудовому договору для выполнения сезонных работ (в период с 1 февраля по 30 апреля 2021 года), уходит в очередной отпуск с 19.04.2021 на три рабочих дня.

Расчетный период: с февраля по март 2021 года.

Выплаты за расчетный период: 56 000 руб.

Число рабочих дней в расчетном периоде по календарю 6-дневной рабочей недели, приходящихся на отработанное время — 49 дней.

Средний дневной заработок для оплаты отпускных:

СДЗ = 56 000 руб. / 49 дн. = 1 142,86 руб.

Сумма отпускных: 1 142,86 руб. х 3 дн. = 3 428,58 руб.

Особый порядок учета премий при расчете отпускных

Существуют разные виды премий: по итогам работы за год, ежемесячные, разовые к юбилеям и праздникам и другие. При расчете отпускных они учитываются в особом порядке (п. 15 Постановления № 922).

Если время, приходящееся на расчетный период, отработано неполностью или в нем были исключаемые периоды (по п. 5 Постановления № 922), премии учитываются при определении среднего заработка пропорционально отработанному в расчетном периоде времени. Исключение: премии, начисленные за фактически отработанное время в расчетном периоде (ежемесячные, ежеквартальные и др.).

Премии учитываются исходя из фактически начисленных сумм, если работник проработал неполный рабочий период, за который начисляются премии, и они были начислены пропорционально отработанному времени.

Например, премии к юбилею или празднику. Их можно учесть при расчете отпускных, если одновременно выполняются два условия:

- премия предусмотрена системой оплаты труда;

- премия начислена в расчетном периоде.

Коронавирусные нерабочие дни при расчете отпускных

Пример 2

Выплаты за расчетный период: зарплата — 691 015 руб., оплата двух нерабочих дней — 3 998,12 руб. В расчетном периоде полностью отработаны 10 мес.— 293 дн. (10 мес. х 29,3).

Количество дней для расчета отпускных:

- за июнь 2020 г. — 28,32 дн. ((30 дн. – 1 дн.)/30 дн. х 29,3);

- за июль 2020 г. — 28, 35 дн. ((31 дн. – 1 дн./ 31 дн. х 29,3)

Общее количество отработанных дней в расчетном периоде: 349,67 дн. (293 + 28,32 + 28,35).

Средний дневной заработок: 691 015 руб./ 349,67 дн. = 1 976,19 руб.

Сумма отпускных: 1 976,19 руб. х 17 дн. = 33 595,23 руб.

Расчет отпускных после декрета

Декретный отпуск и последующий отпуск по уходу за ребенком вносят некоторые корректировки в обычный порядок расчета отпускных:

- отпуск по беременности и родам включается в отпускной стаж;

- отпуск по уходу за ребенком исключается из расчетного периода для расчета отпускных;

- для расчета отпускных работнице, только что вышедшей из декрета и собирающейся в ежегодный отпуск, расчетным периодом будет 12 месяцев, предшествовавших месяцу ухода работницы в отпуск по беременности и родам;

- расчет отпускных не производится и отпуск не предоставляется, если работница находится в отпуске по уходу за ребенком и параллельно работает на условиях неполного рабочего времени — закон не позволяет находиться одновременно в двух отпусках.

Пример 3

Сотрудница Караваева П. Н. с 23 января 2020 года была в отпуске по беременности и родам, а затем в отпуске по уходу за ребенком. В сентябре 2021 года она вышла из отпуска по уходу за ребенком и написала заявление на ежегодный оплачиваемый отпуск продолжительностью 15 календарных дней.

Расчетный период для начисления отпускных: с 1 сентября 2020 по 31 августа 2021 года. Так как в этот период Караваева П. Н. была в декретном отпуске и отпуске по уходу за ребенком, расчетным периодом будут 12 месяцев, которые предшествовали месяцу ухода работницы в отпуск по беременности и родам.

Выплаты в пользу Караваевой П. Н. за расчетный период — 428 630 руб.

Расчет отпускных: 428 630 руб./ 12 мес. / 29,3 х 15 дней = 18 286,26 руб.

Уйти в ежегодный оплачиваемый отпуск женщина имеет право до или после декрета. Сделать она это может независимо от того, сколько времени она проработала у данного работодателя.

Отпускные при стаже менее шести месяцев

Отдельным категориям работников по их заявлению отпуск за первый год работы работодатель обязан предоставить до истечения шести месяцев непрерывной работы: женщинам перед декретным отпуском или после него, несовершеннолетним работникам, в других случаях, предусмотренных федеральными законами (ч. 3 ст. 122, ст. 123, ст. 286 ТК РФ).

В таких случаях расчетный период для исчисления среднего заработка определяется по особым правилам. Он равен количеству календарных месяцев с даты вступления в силу трудового договора, включая месяц, предшествующий отпуску.

Пример 4

Работник принят на работу 25.01.2021 и уходит в отпуск на 28 календарных дней с 28.06.2021.

Расчетный период: с января по май 2021 года. Сумма начисленный зарплаты — 138 000 руб.

Расчет количества дней для расчета отпускных:

- за полностью отработанные месяцы (с февраля по май) — 117,2 дн. (4 мес. х 29, 3);

- за январь — 4, 73 дн. (5 дн. х 29,3 / 31 дн.).

Общее количество отработанных дней в расчетном периоде: 121,93 дн. (117,2 + 4,73).

Средний дневной заработок: 138 000 руб./ 121,93 дн. = 1 131,80 руб.

Сумма отпускных: 1 131,80 руб. х 28 дн. = 31 690,40 руб.

Отпускные из МРОТ

По закону средний месячный заработок работника, отработавшего норму времени в расчетный период и выполнившего трудовые обязанности, не может быть меньше федерального МРОТ (п. 18 Постановления № 922).

Это правило должно выполняться и при расчете отпускных. Рассчитанный для отпуска средний месячный заработок нужно сравнить с МРОТ, действующий в период такого отпуска. Если он оказался меньше федерального МРОТ, то отпускные следует рассчитать по формуле:

Перерасчет отпускных: когда нужен и как сделать

Перерасчет отпускных при изменении окладов

При изменении окладов (к примеру, после их индексации) отпускные нужно пересчитать по правилам, предусмотренным п. 16 Постановления № 922:

- пересчитать средний заработок, исчисленный за расчетный период, если повышение окладов произошло после расчетного периода до наступления отпуска;

- пересчитать часть среднего заработка с даты повышения оклада, если повышение произошло в период отпуска.

Такой перерасчет нужно сделать только в том случае, если повышение затронуло всех сотрудников. Если оклад подняли одному-двум сотрудникам, отпускные не пересчитываются (Письмо Минтруда от 12.05.2016 № 14-1/В-447).

Выплата годовой премии

Может случиться, что годовая премия выплачена сотруднику после начисления отпускных за предыдущий год. В такой ситуации отпускные рекомендуется пересчитать, хотя напрямую закон этого не требует.

Здесь учитывается п. 15 Постановления № 922, которое определяет, что при расчете среднего заработка учитываются вознаграждения по итогам работы за год, иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, независимо от времени начисления вознаграждения.

Таким образом, если средний заработок для расчета отпускных рассчитан без учета годовой премии, их необходимо пересчитать и доплатить разницу сотруднику.

Увеличение МРОТ

Отпускные нужно пересчитать из-за повышения МРОТ, если одновременно соблюдаются два условия:

- фактический средний заработок сотрудника за расчетный период меньше нового МРОТ;

- отпуск начался до 1 января.

Напомним, что с 01.01.2021 МРОТ равен 12 792 руб. (Федеральный закон от 29.12.2020 № 473-ФЗ).

Отзыв из отпуска

Отозванный из отпуска сотрудник будет получать зарплату за отработанные дни, а за дни неотгулянного отдыха отпускные рекомендуется пересчитать.

Напомним, что неиспользованная часть отпуска должна предоставляться сотруднику по его выбору в удобное время в течение текущего рабочего года или может присоединяться к последующему отпуску (ч. 2 ст. 125 ТК РФ).

Болезнь во время отдыха

Отпускные пересчитывать не придется, если из-за болезни во время отпуска этот отпуск был продлен. Без пересчета не обойтись в следующих ситуациях:

- Работник заболел незадолго до начала отпуска, а отпускные ему были выплачены исходя из полной зарплаты за месяц, предшествующий отпуску.

Пример 5

Работнику оформлен отпуск с 5 июля 2021 года. Отпускные выплачены 28 июня (в расчет среднего заработка была включена полная зарплата за июнь). Но с 29 июня работник заболел и принес больничный лист на три дня. В таком случае зарплата за дни болезни и сами дни из расчета нужно исключить.

- Работник заболел незадолго до начала отпуска после выплаты ему отпускных и проболел больше месяца.

Пример 6

Работник, планировавший отпуск с 5 июля и получивший отпускные 28 июня, заболел 29 июля и проболел больше месяца. В отпуск он пошел только с 6 августа. В таком случае отпускные ему нужно пересчитать, так как расчетный период для расчета среднего заработка будет другим: август 2020-июль 2021.

Напомним, что, если сотрудник оформил больничный не в связи с собственной болезнью, а по причине необходимости ухода за заболевшим членом семьи, на период предоставленного отпуска это не влияет (п. 46 Порядка, утв. Приказом Минздрава от 01.09.2020 № 925н, Определение ВС РФ от 28.02.2013 № АПЛ13-18).

Счетная ошибка

Если после выплаты отпускных в расчете среднего заработка обнаружили ошибку и отпускник получил меньше, чем ему полагалось, отпускные суммы нужно пересчитать и доплатить.

Напомним, что в бухучете доплата отпуска и соответствующие страховые взносы подлежат списанию за счет резерва на оплату отпусков.

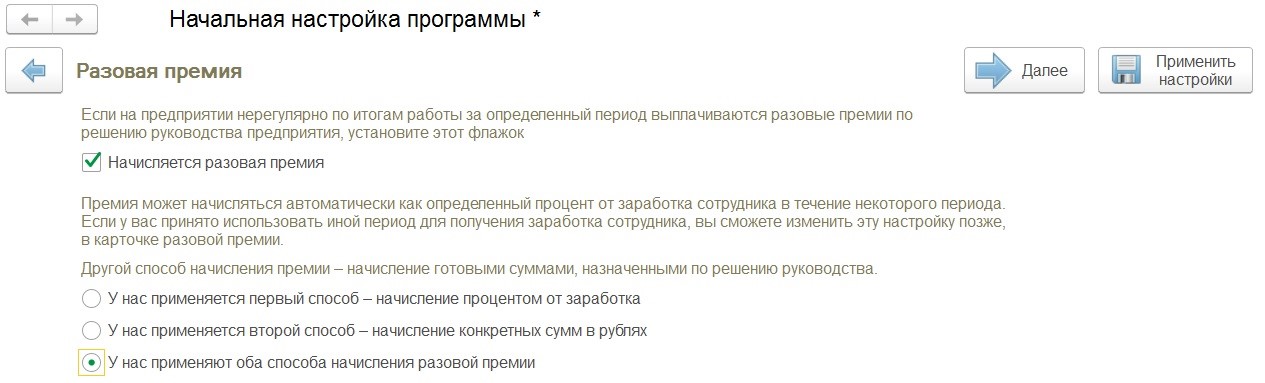

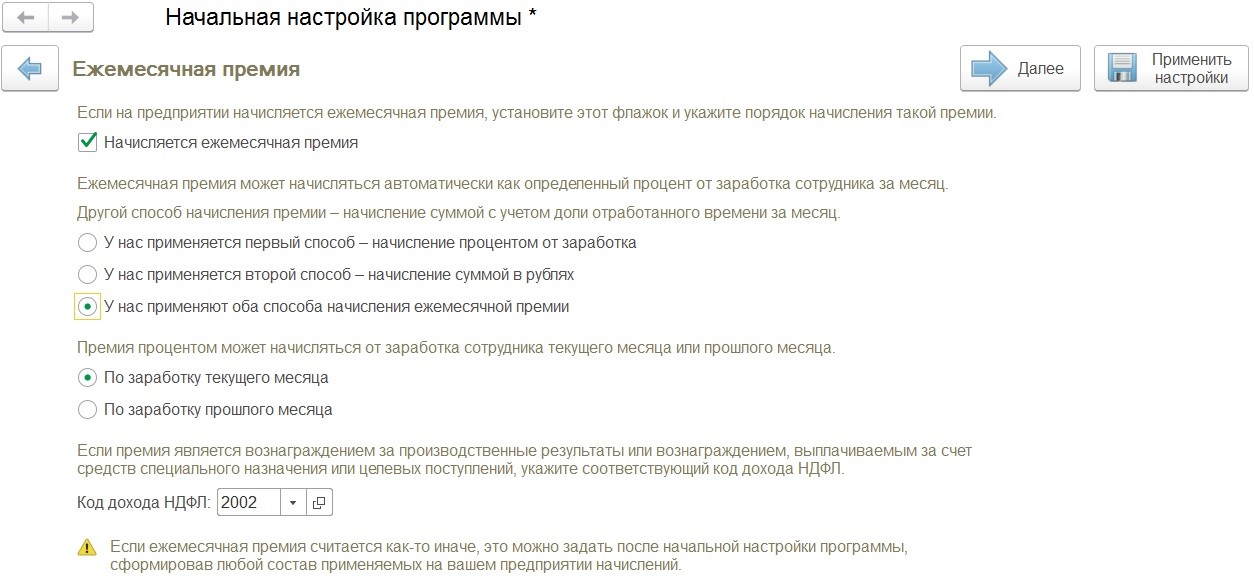

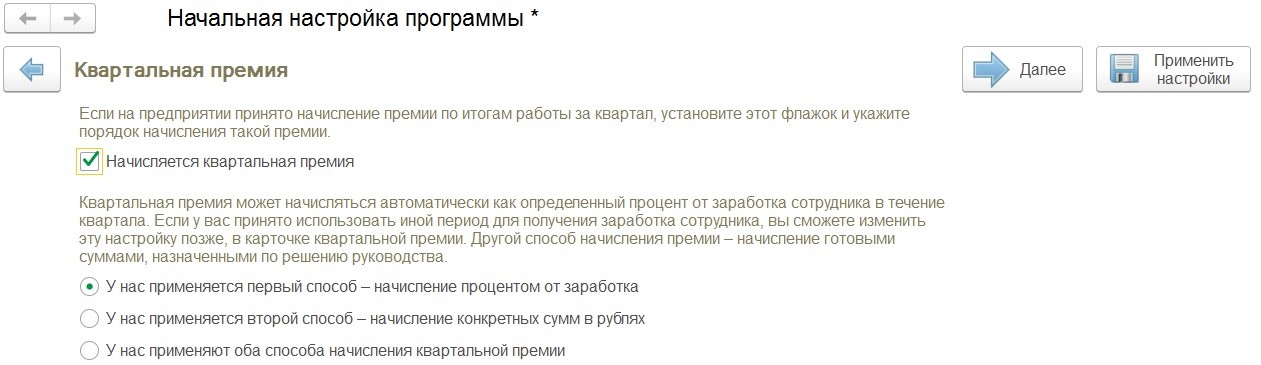

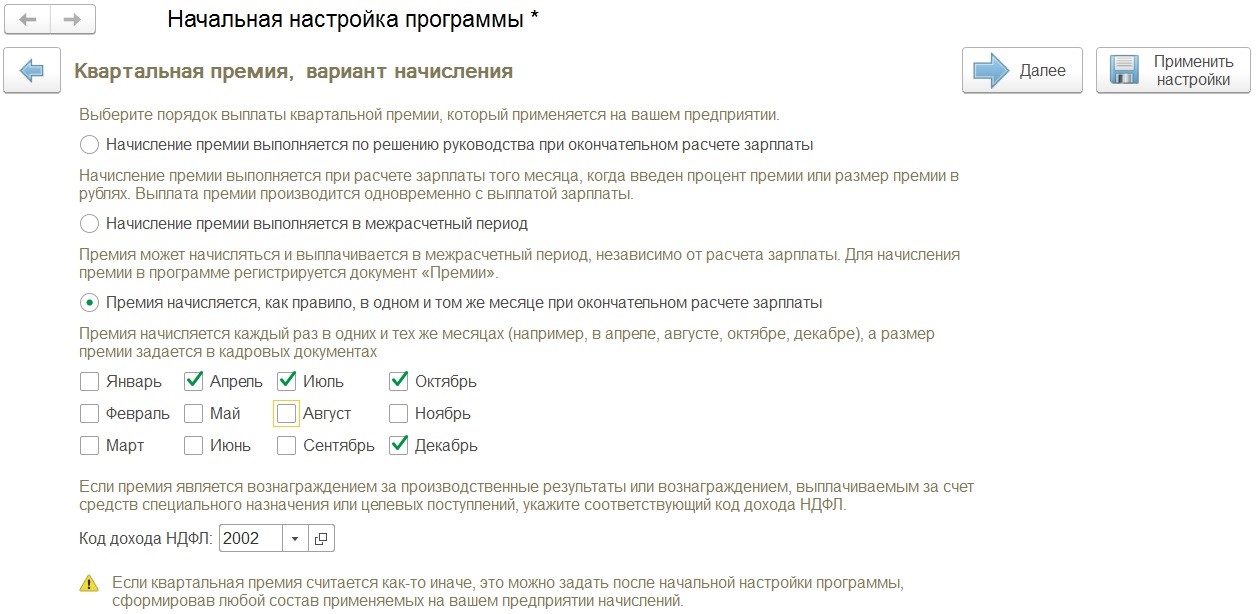

Давайте рассмотрим, как настроить разные типы премий в программе 1С:ЗУП 3.1 на платформе 8.3.

Создание премий через стартовую настройку программы

Вы можете обратиться за помощью к консультантам компании Первый Бит или самостоятельно настроить нужные типы премий.

Антикризисное предложение с 1С:ЗУП

- Настройку 1С ЗУП под изменения законодательства и новые введения в связи с ограничениями;

- Настройку электронного кадрового документооборота с сотрудниками;

- Настройку интеграции 1С:ЗУП с Корпоративным порталом;

- Создание корпоративного портала, если у вас его нет.

Премия единовременная (суммой по приказу)

Далее необходимо выбрать, когда будем считать эту премию: в течение месяца или при расчете зарплаты, а также указать код дохода налога на доходы физлиц. Указать длительность расчетного интервала, за который будут браться данные.

Коды дохода налога на доходы физлиц периодически меняются, чтобы не пропустить актуальное обновление конфигурации и сдать отчетность без ошибок и в срок, заключите договор сопровождения с компанией Первый Бит.

Премия единовременная (доля от заработка)

Состав расчетной базы можно редактировать.

Премия долей от дохода (за месяц расчета)

В окне стартовой настройки программы можно указать необходимость использования ежемесячной премии и указать вариант, каким образом будем ее рассчитывать.

Премия ежемесячная – это постоянное начисление, назначаемое работнику при трудоустройстве или кадровым переводом, указав новое начисление. Программа попросит указать долю ежемесячной премии, которая будет использовать постоянно при вычислении.

Премия долей от дохода (за прошедший месяц)

К примеру, если премия будет считаться по итогам предыдущего месяца, то в уже сохраненном типе начисления нужно поменять интервал расчета базы. Тогда при расчете заработной платы за февраль 2019, состав расчета премии будет за период январь 2019.

Определение размера премии за прошедший месяц документом Премия

Затем в расчете базы отметить за предыдущий месяц.

Работнику Петрову Игорю Евгеньевичу была рассчитана зарплата за январь 2019.

Определение размера премии за прошедший месяц при вычислении зарплаты

Давайте рассмотрим на примере. Работник Иванов Иван Иванович трудоустроен с 1 января 2019 года. Ему назначен оклад по дням в размере 30 000 рублей и премия за месяц 15%. Создаем начисление зарплаты за январь 2019. Подбираем работника. Постоянные начисления сами подтянутся в документ. Оклад по дням за интервал с 1 по 31 января 2019 и премия за интервал с 1 по 31 декабря 2018. Мы видим предыдущий месяц, однако, результат не рассчитан, так как работник у нас еще не был принят на работу в декабре 2018.

Определение размера премии за прошедший месяц при вычислении зарплаты (заполняем значение процента каждый месяц)

Рассчитаем зарплату за январь месяц.

Премия рассчитается за январь 2019.

Премия долей от заработка (за прошедший квартал)

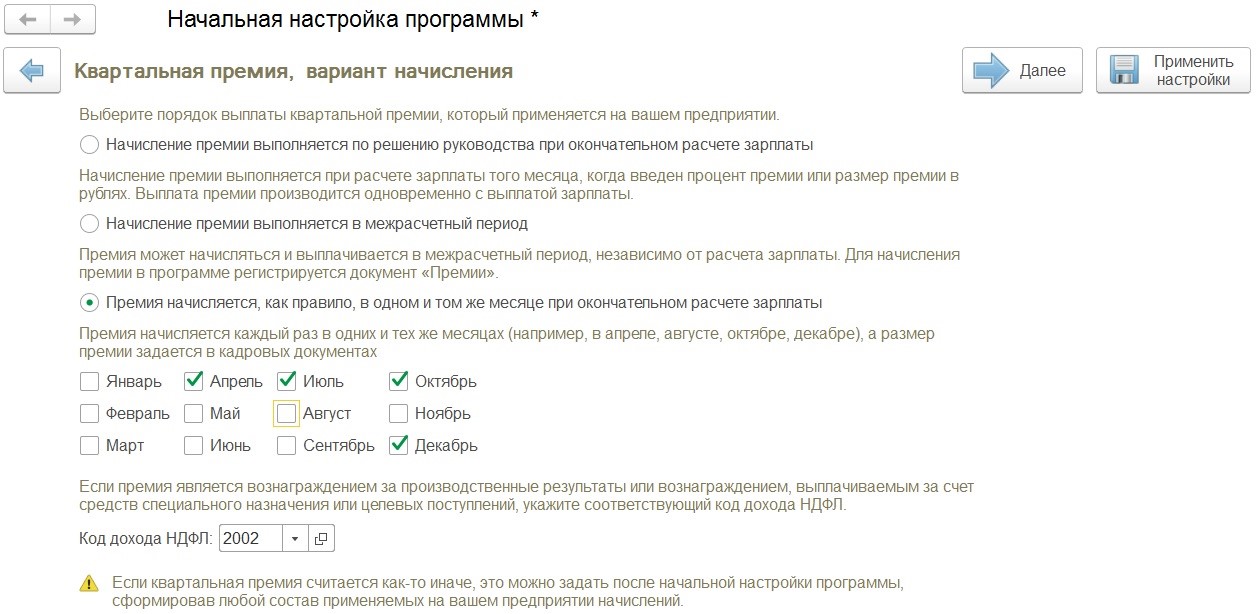

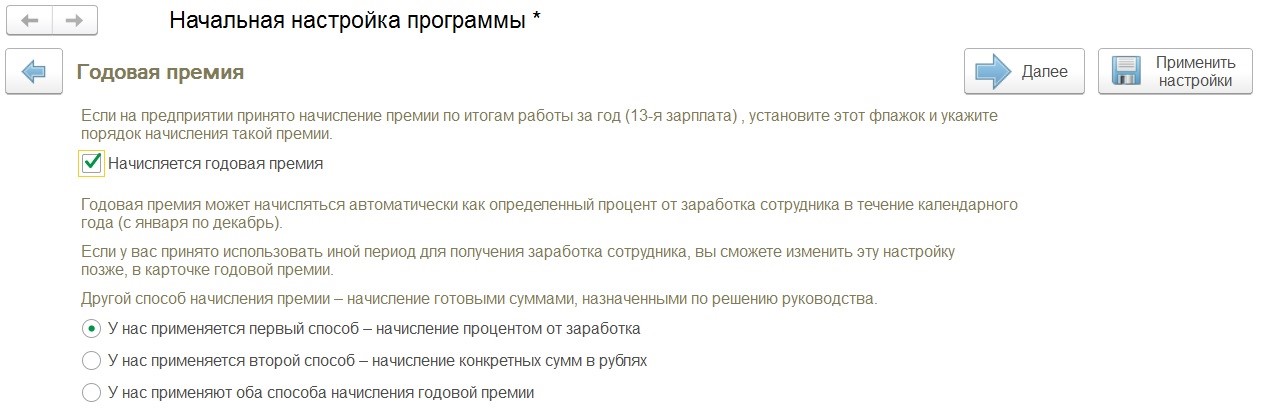

Если вы планируете начислять квартальную премию, отметьте соответствующий шаг в окне помощника начальной настройки программы.

Стандартно есть два способа расчета: доля от заработка или суммой по приказу, можно выбрать что-то одно или указать оба.

Расчет документом Премия

Определение размера премии за квартал в перечисленных месяцах

А теперь давайте рассмотрим пример, когда квартальная премия высчитывается автоматически при начислении зарплаты. Очень удобный вариант, программа помнит за нас, когда мы должны рассчитать премию.

Для этого в помощнике стартовой настройки мы отметили периоды, в которых она будет вычисляться.

Обратите внимание, интервал начисления премии с 1 по 31 января 2019.

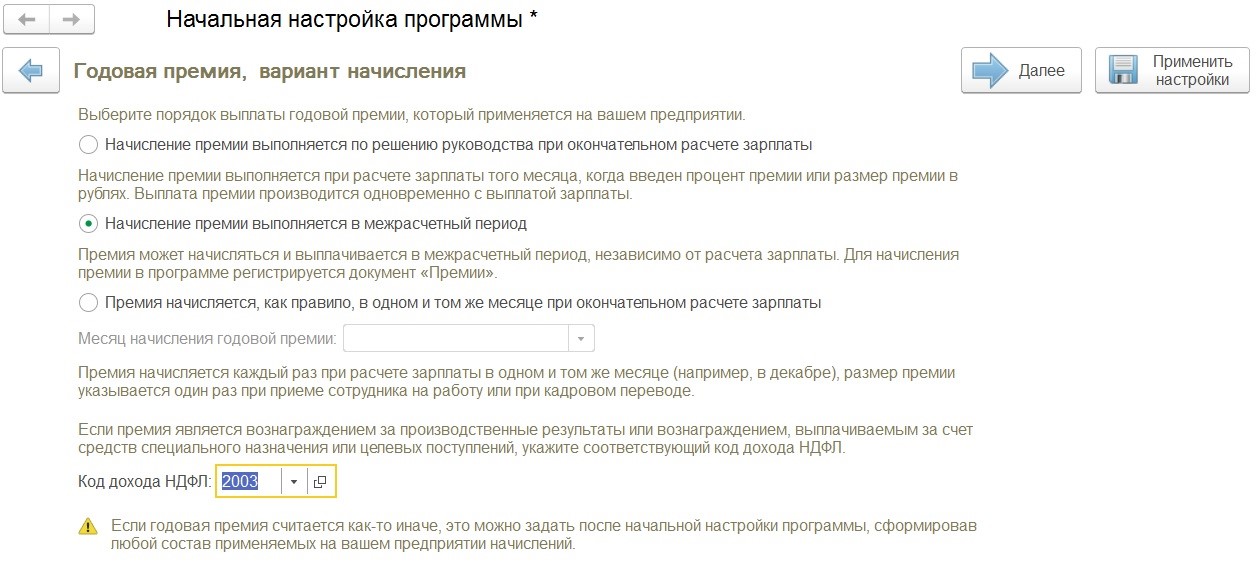

Премия долей от дохода (по итогам прошедшего года)

Расширенные возможности в 1С ЗУП 3

В конфигурации 1С:ЗУП 3 появилась гибкая и более точная настройка периода расчета премий. Если мы перейдем в состав базы и выберем несколько предыдущих месяцев, мы можем указать произвольную длительность в месяцах, а также смещение интервала, когда будет происходить расчет зарплаты.

А программа подскажет нам, например, при начислении за август 2019 будут использоваться данные за период с февраля по июнь 2019 года.

Несмотря на рассмотренные виды формул процентом от расчетной базы и фиксированной суммой, формулы можно заполнять произвольным образом, используя различные логические и арифметические функции, для этого достаточно зайти в редактор формулы. Можно применять произвольное количество показателей, задавать их, как для сотрудников, так и для подразделения, а еще для предприятия в целом. Способ фиксированной суммой часто используется, когда в бухгалтерию предоставляется приказ с конкретно указанными суммами премий, которые нужно выплатить и при этом нет необходимости высчитывать проценты или использовать формулы.

Прочие закладки

Кроме того, заработок по-среднему можно регулировать, будет ли премия входить для расчета отпускных, больничных листов и пособий. Премия может целиком входить при расчете заработка по-среднему или только часть.

В зависимостях давайте укажем начисления и удержания, в состав которых входит данная премия. Например, она может использоваться при определении районного коэффициента и удержания по исполнительным листам.

Перейдем на закладку настроек налогов и укажем код дохода налога на доходы физлиц, а также будет или нет премия облагаться страховыми взносами. Премия является прочим доходом или оплатой труда.

Используется три основных кода дохода налога на доходы физлиц: 2002, 2003. 2002 код выбираем, если премия считается производственной. Если премия выплачивается за счет прибыли или целевых средств, то выбираем код дохода 2003.

Для прочего дохода дата фактического получения для целей заполнения регламентированного отчета 6-НДФЛ будет считаться дата реальной выплаты дохода физическому лицу.

Все расходы должны быть документально подтверждены и обоснованы, то есть премия выплачивается именно за результаты работы. В организации должно быть утверждено положение о премировании, в котором прописано, за что будет начисляться премия, и размер премии.

Будьте в курсе последних тенденций развития программного продукта 1С:Зарплата и управление персоналом 3 и законодательства. Специалисты Первого Бита всегда готовы вам помочь.

Читайте также: