Как рассчитывается недоимка по страховым взносам

Обновлено: 02.07.2024

Методические указания о порядке взыскания задолженности плательщиков по страховым взносам в государственные социальные внебюджетные фонды, зачета (возврата) переплаты сумм страховых взносов в эти фонды и единого социального налога (взноса)

Утверждены Приказом МНС от 29.12.2000 БГ-3-07/466

Методические указания о порядке взыскания задолженности плательщиков по страховым взносам в государственные социальные внебюджетные фонды, зачета (возврата) переплаты сумм страховых взносов в эти фонды и единого социального налога (взноса)

Взыскание сумм недоимки, пеней и ?/трафов по платежам в государственные социальные внебюджетные фонды

Принудительное взыскание задолженности с организаций

а) инкассовые поручения (распоряжения)

Согласно статье 46 Кодекса в случае неуплаты или неполной уплаты налога в установленный срок обязанность по уплате исполняется принудительно путем обращения взыскания на денежные средства налогоплательщика на счетах в банках. Положения статьи 46 Кодекса применяются также при взыскании пени за несвоевременную уплату налога.

Принудительное взыскание задолженности по страховым взносам за счет денежных средств на банковских счетах организаций производится путем направления в банк, в котором открыты счета плательщика, инкассового поручения (распоряжения) - на списание и перечисление в соответствующие бюджеты Фондов необходимых денежных средств со счетов плательщика.

По суммам задолженности предыдущих лет, переданным Фондами на основании Актов сверки, в пределах сумм, по которым меры принудительного взыскания Фондами не применялись, выставляются требования об уплате.

Ре?/ение о взыскании принимается после истечения срока, установленного для исполнения обязанности по уплате страховых взносов, но не позднее 60 дней после истечения срока исполнения требования об уплате страховых взносов. Ре?/ение о взыскании, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с иском о взыскании с плательщика причитающейся к уплате суммы страховых взносов.

Ре?/ение о взыскании доводится до сведения плательщика в срок не позднее 5 дней после вынесения ре?/ения о взыскании необходимых денежных средств.

При оформлении налоговыми органами инкассовых поручения на принудительное взыскание задолженности предыдущих лет в пределах сумм, по которым Фондами представлена информация о возвращенных Фондам неисполненных инкассовых поручений, предварительного выставления налогоплательщику требований об уплате не требуется.

Если в ходе проведения выездных налоговых проверок налоговыми органами будут установлены факты нару?/ения плательщиками законодательства по уплате страховых взносов в Фонды, то налоговыми органами направляются требования об уплате доначисленных платежей, в порядке, определенном Кодексом. Требование об уплате, выставляемое плательщику в соответствии с ре?/ением налогового органа по результатам налоговой проверки, должно быть направлено ему в десятидневный срок с даты вынесения соответствующего ре?/ения.

Согласно Приказу Министерства финансов Российской Федерации от 14.01.2001 N Зн, доведенному до Управлений МНС России по субъектам Российской Федерации письмом от 16.01.2001 N ФС-6-09/24@, налогоплательщики представляют в банк платежные поручения на перечисление сумм недоимки, пеней и ?/трафов, образовав?/ихся на 1 января 2001 года, отдельно по каждому Фонду, на лицевые счета органов федерального казначейства Минфина России (далее - органы федерального казначейства), открытые в банках на балансовом счете 40101 Доходы, распределяемые органами федерального казначейства между уровнями бюджетной системы Российской Федерации. Органы федерального казначейства осуществляют учет поступающих вы?/еназванных сумм по следующим кодам классификации доходов бюджетов Российской Федерации:

1400305 Задолженность предыдущих лет по уплате страховых взносов, пеней и ?/трафов в Государственный фонд занятости населения Российской Федерации, а также средства Фонда занятости, возвращаемые организациями в соответствии с ранее заключенными договорами (согла?/ениями);

1400310 Задолженность по страховым взносам, пеням и ?/трафам, зачисляемым в Пенсионный фонд Российской Федерации;

1400311 Задолженность по страховым взносам, пеням и ?/трафам, зачисляемым в Фонд социального страхования Российской Федерации;

1400312 Задолженность по страховым взносам, пеням и ?/трафам, зачисляемым Федеральный фонд обязательного медицинского страхования;

1400313 Задолженность по страховым взносам, пеням и ?/трафам, зачисляемым в территориальные фонды обязательного медицинского страхования.

б) обращение взыскания на иное имущество плательщика

Порядок обращения взыскания налога за счет иного имущества налогоплательщика - организации определен статьей 47 Кодекса.

Следует иметь в виду, что статья 47 Кодекса не содержит ограничений по срокам вынесения налоговым органом ре?/ения о взыскании налога (сбора) за счет иного имущества плательщика.

?псполнение постановления налогового органа о взыскании налога или сбора возложено на судебных приставов-исполнителей, которым оно направляется в течение трех дней после вынесения соответствующего ре?/ения.

Обязанность по уплате страховых взносов считается исполненной с момента реализации имущества плательщика и пога?/ения задолженности за счет вырученных сумм.

Положения, предусмотренные статьей 47 Кодекса, применяются также при взыскании пени за несвоевременную уплату страховых взносов.

Принудительное взыскание задолженности с физических лиц

Взыскание налоговыми органами задолженности по страховым взносам в Фонды (недоимка, пени, ?/трафы) с физических лиц осуществляется в судебном порядке (статьи 48, 114 Кодекса).

Налоговый орган должен в течение ?/ести месяцев после истечения срока исполнения требования об уплате страховых взносов обратиться в арбитражный суд (в отно?/ении имущества индивидуального предпринимателя) или в суд общей юрисдикции (в отно?/ении имущества физического лица, не имеющего статуса индивидуального предпринимателя) с исковым заявлением о взыскании задолженности по страховым взносам за счет имущества указанных лиц.

В случае удовлетворения иска налогового органа о взыскании задолженности по страховым взносам за счет имущества плательщика - физического лица, взыскание производится судебными приставами-исполнителями в соответствии с Федеральным законом 0б исполнительном производстве.

Согласно статье 31 Кодекса налоговые органы имеют право предъявлять в суды общей юрисдикции или арбитражные суды иски о ликвидации организации любой организационно-правовой формы по основаниям, установленным законодательством Российской Федерации.

Статьей б Федерального закона от 8 января 1998 года N 6-ФЗ 0 несостоятельности (банкротстве) установлено, что правом на обращение в арбитражный суд с заявлением о признании должника банкротом в связи с неисполнением обязанности по уплате обязательных платежей обладают налоговые органы.

Таким образом, реализовать право принудительного взыскания задолженности по страховым взносам с должников (организаций и физических лиц) налоговые органы могут, обратив?/ись в арбитражный суд с заявлением о признании должника банкротом в связи с неисполнением им обязанности по уплате страховых взносов в Фонды.

Зачет (возврат) изли?/не уплаченных (взысканных) сумм страховых взносов и единого социального налога (взноса)

- по страховым взносам

Возврат осуществляется с лицевого счета, открытого органу федерального казначейства для зачисления средств, поступающих с 16 января 2001 года в счет пога?/ения задолженности по страховым взносам, пеням и ?/трафам в бюджет того Фонда (за исключением Государственного фонда занятости населения Российской Федерации), по которому у плательщика образовалась переплата.

?пзли?/не уплаченные суммы страховых взносов подлежат возврату в пределах остатков средств на начало дня и дневных поступлений средств на вы?/еназванный лицевой счет соответствующего Фонда.

Возврат плательщику сумм страховых взносов, изли?/не уплаченных в порядке неденежных расчетов (натуроплата, векселя и т.п.), не производится, а осуществляется только их зачет в счет уплаты единого социального налога (взноса).

- по единому социальному налогу

Возврат осуществляется с лицевого счета, открытого органу федерального казначейства для перечисления единого социального налога (взноса) в бюджет того Фонда, по которому у плательщика образовалась переплата.

?пзли?/не уплаченные (взысканные) суммы налога также подлежат возврату в пределах остатков средств на начало дня и дневных поступлений средств на вы?/еназванный лицевой счет соответствующего Фонда.

Выдержки из Приложения

к Методическим указаниям о порядке взыскания задолженности плательщиков по страховым взносам в государственные социальные внебюджетные фонды, зачета (возврата) переплаты сумм страховых взносов в эти фонды и единого социального налога (взноса)

Недоимка — это начисленный, но неуплаченный вовремя налог, взнос или сбор. Не всегда долг по обязательному платежу считается недоимкой. На примере отчёта 4-ФСС мы рассмотрим, как её правильно считать и отражать в документе, расскажем о санкциях Фонда соцстраха за нарушение сроков уплаты взносов.

Команда из бухгалтера, юриста, кадровика и бизнес-ассистента возьмёт на себя всю рутину и общение с госорганами

Что считается недоимкой в 4-ФСС

Период расчёта страхового взноса на травматизм — календарный месяц. Бухгалтер в последний день отчётного месяца начисляет взносы. Например, за июнь — 30 июня. С 1 числа следующего месяца возникает задолженность организации-страхователя. Это не считается недоимкой, потому что срок уплаты взноса ещё не наступил.

Согласно пункту 3 статьи 431 НК РФ, работодатель должен перечислить страховые взносы за работников не позднее 15 числа следующего за отчётным месяца. Если 15 приходится на праздник или выходной, то срок переносится на следующий за ним рабочий день. Задолженность по взносам на травматизм, не уплаченная после 15 числа следующего месяца, рассматривается как недоимка.

По договорам оказания услуг ГПХ с физическими лицами взносы на травматизм тоже могут начисляться. Это бывает редко, и только по соглашению сторон. Условия уплаты взноса те же самые, что и для работников.

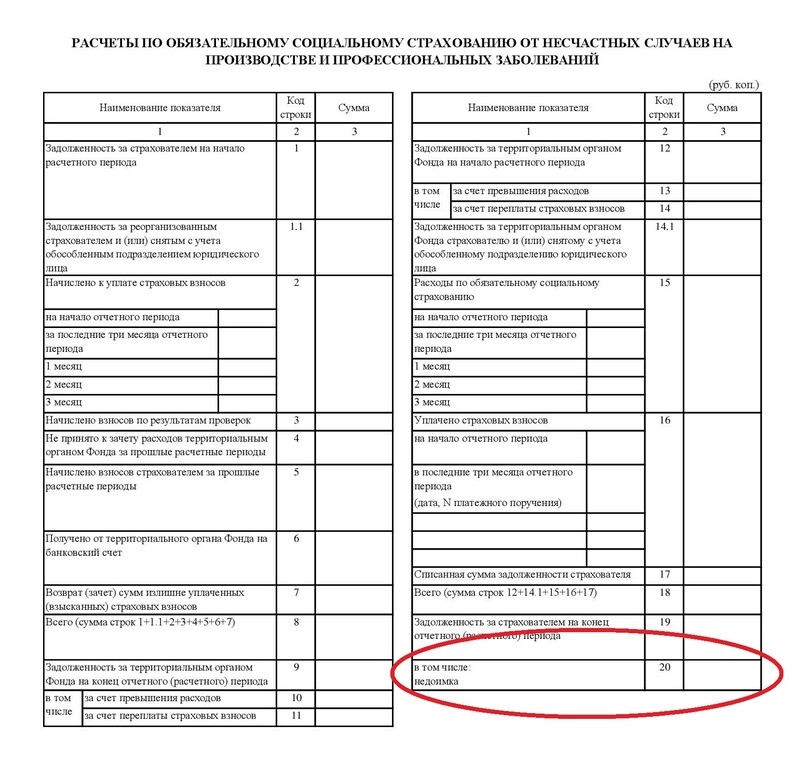

В действующей форме отчёта 4-ФСС (утверждена Приказом ФСС от 26.09.2016 №381), есть специальная графа для недоимки.

Таблица 2 строка 20 недоимка:

Таблица 2 строка 20 - недоимка

Строка 20 — это составная часть строки 19 (Задолженность за страхователем на конец отчётного (расчётного) периода). Она показывает сумму недоимки в общем размере долга.

Как правильно считать недоимку в 4-ФСС

Основание для заполнения таблицы 2 и строк 19- 20, в частности, — данные бухгалтерского учёта. При заполнении отчёта нужно отражать накопленную сумму долга за минусом задолженности последнего месяца.

Расчёт недоимки в форме 4-ФСС на примерах:

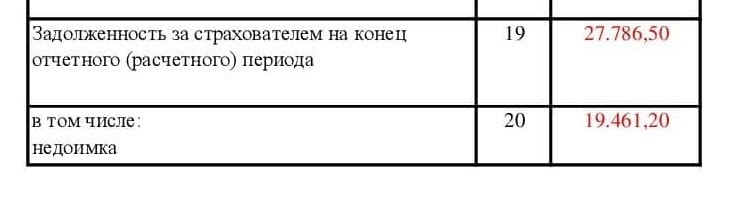

Пример 1

В строку 19 попадёт сумма 27786,50 рублей,

В строку 20 — 19461,20 рублей (27786,5 - 8325,3)

Расчёт недоимки в 4-ФСС

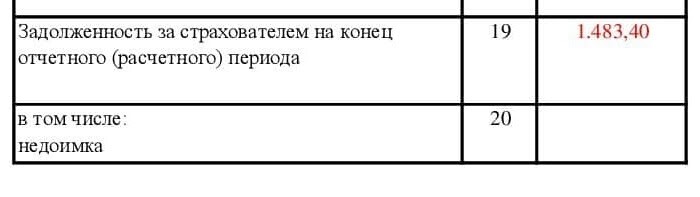

Пример 2

Строка 19 — 1483,50 рублей

строка 20 — оставляем пустой.

Расчёт недоимки в 4-ФСС (2)

Последствия наличия недоимки по страховым взносам

Недоимка в 4-ФСС это явный сигнал для Фонда социального страхования, что работодатель нарушает свои обязательства по платежам, и нужно принять санкционные меры. Вариантов наказания два:

- отказ в предоставлении финансового обеспечения предупредительных мероприятий. В соответствии с Приказом Минтруда РФ от 10.12.2012 №580н страхователь может компенсировать до 20% (а в некоторых случаях до 30%) затрат на предупредительные мероприятия по сокращению травматизма и профзаболеваний за счёт взносов в ФСС за предыдущий календарный год. Это может быть санаторно-курортное лечение работников, проведение спецоценки условий труда, покупка спецодежды, обучение охране труда, и т.д — полный перечень есть в пункте 3 Приказа Минтруда №580н. ;

- начисление пеней на сумму недоимки. ФСС имеет право выставить пени работодателю согласно статье 26.11 Федерального закона от 24.07.1998 №125-ФЗ. Порядок расчёта пеней:

- считается количество дней, начиная с первого дня после истечения установленного срока уплаты и по день взыскания включительно;

- сумма недоимки умножается на 1/300 ставки рефинансирования ЦБ и на количество дней просрочки.

Задолженность Сумма недоимки, руб. Срок уплаты по закону Количество дней просрочки Ставка рефинансирования ЦБ, % Сумма пеней, руб. за январь 3776,3 15.02.2021 150 4,25 до 21 марта

4,50 с 22 марта до 25 апреля

5,00 с 26 апреля до 14 июня

5,50 с 15 июня90,95 за февраль 3724,4 15.03.2021 122 74,93 за март 3966,7 15.04.2021 91 61,54 за апрель 3880,5 17.05.2021 59 40,16 за май 4113,3 15.06.2021 30 21,34 ИТОГО 19461,2 - - 288,92 В связи с частым изменением ставки рефинансирования ЦБ РФ, расчёты пеней будут сложными. Например, пени за январь: число дней просрочки 150, в том числе по ставке 4,25% — 34 дня, по ставке 4,5% — 35, по ставке 5% — 50, по ставке 5,5% — 31.

(3776,3 х 0,0425 х 34) / 300 + (3776,3 х 0,045 х 35) / 300 + (3776,3 х 0,05 х 50) / 300 + (3776,3 х 0,055 х 31) / 300 = 90,95 рублей

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Федеральным законом от 03.07.2016 N 243-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование" налоговым органам переданы полномочия по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование.

Пунктом 2 статьи 4 Федерального закона от 03.07.2016 N 243-ФЗ установлено, что взыскание недоимки по страховым взносам, соответствующих пеней и штрафов в государственные внебюджетные фонды Российской Федерации, образовавшихся на 1 января 2017 года, а также страховых взносов, пеней и штрафов, доначисленных органами Пенсионного фонда Российской Федерации (далее - ПФР), органами Фонда социального страхования Российской Федерации (далее - ФСС России) по результатам контрольных мероприятий, проведенных за расчетные (отчетные) периоды, истекшие до 1 января 2017 года, по которым имеются вступившие в силу решения о привлечении к ответственности (отказе в привлечении к ответственности), осуществляется налоговыми органами в порядке и сроки, установленные Налоговым кодексом Российской Федерации, начиная с меры по взысканию, следующей за мерой, примененной органами Пенсионного фонда Российской Федерации и органами Фонда социального страхования Российской Федерации.

В связи с реализацией передачи полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование органами ПФР и органами ФСС России в налоговые органы была передана информация о задолженности плательщиков страховых взносов, а также информация о принятых органами ПФР и органами ФСС России мерах по взысканию данной задолженности.

В связи с тем, что техническая передача сведений из органов ПФР и ФСС России об имеющейся задолженности и предпринятых мерах по ее взысканию заняло значительное время, по ряду переданных материалов в настоящее время пропущены сроки по бесспорному взысканию страховых взносов, предусмотренные статьями 46 и 47 Налогового кодекса РФ.

В этой связи Федеральная налоговая служба указывает налоговым органам на необходимость обращения с заявлениями о взыскании страховых взносов в судебном порядке в соответствии со статьями 46 и 47 Налогового кодекса Российской Федерации в случае пропуска сроков по бесспорному взысканию.

При этом в силу статьи 65 Арбитражного процессуального кодекса Российской Федерации каждое лицо, участвующее в деле, должно доказать обстоятельства, на которые оно ссылается как на основание своих требований и возражений. Согласно статье 215 Арбитражного процессуального кодекса Российской Федерации обязанность доказывания обстоятельств, послуживших основанием для взыскания обязательных платежей и санкций, возлагается на заявителя. При рассмотрении дел о взыскании обязательных платежей и санкций арбитражный суд в судебном заседании устанавливает, имеются ли основания для взыскания суммы задолженности, полномочия органа, обратившегося с требованием о изыскании, проверяет правильность расчета и размера взыскиваемой суммы.

По этой причине в обоснование заявления о взыскании страховых взносов налоговыми органами должны быть представлены в суд документы, подтверждающие основания возникновения обязательства у плательщика, наступление срока его исполнения, а также соблюдение процедуры его взыскания (расчет по страховым взносам, решение органа ПФР или органа ФСС России по результатам проверки плательщика страховых взносов, требование об уплате и т.д.).

Учитывая, что заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате налога, а пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом, Федеральная налоговая служба указывает на возможность восстановления шестимесячного срока только в случае наличия объективных причин его пропуска, при этом передача налоговым органам полномочий по администрированию страховых взносов сама по себе не является уважительной причиной пропуска срока.

![]()

Пенсионные взносы: уплата недоимки в 2017 году

Недоимка по страховым взносам в ПФР образуется, если предприниматель или организация:

- не полностью уплатили начисленные страховые взносы,

- нарушили установленные для уплаты взносов сроки.

Налоговая инспекция может обнаружить недоимку при проведении проверки, либо после получения Расчета страховых взносов за соответствующий отчетный период. Перечисление пенсионных и других страхвзносов проводится не позднее 15 числа месяца, следующего за месяцем их начисления (ст. 431 НК РФ). Сопоставив показатели Расчета и поступившие в бюджет суммы, налоговики определяют наличие у плательщика недоимки или переплаты.

Требование ИФНС об уплате недоимки по страховым взносам ПФР

Обнаружив недоимку, налоговики направляют должнику требование об уплате страховых взносов.

Не дольше, чем три месяца со дня выявления недоимки по страховым взносам (в ПФР, ФОМС, ФСС) – такой срок отводится налоговым органам для направления требования плательщику. Но если недоимка по взносу, и сумма начисленных на нее пеней и штрафов не превышает 500 рублей, налоговикам отводится на выдачу требования до 1 года со дня обнаружения долга (п. 1 ст. 70 НК РФ).

Если недоимка выявлена налоговиками в результате проведенной проверки, то требование о ее погашении будет направлено плательщику в более сжатые сроки - 20 дней с момента вступления в силу решения об этом (п. 2 ст. 70 НК РФ).

В требовании указывается не только сумма задолженности, размер пеней, начисленных на момент отправления требования, и срок, в течении которого плательщик должен это требование исполнить, но и меры ответственности, которые применяются к должнику в случае уклонения от исполнения таких требований ИФНС (ст. 69 НК РФ).

Если в тексте требования не указан более продолжительный срок, то плательщик должен погасить задолженность, указанную в нем, в течение 8 дней после получения документа по почте, электронным каналам связи, либо в личный кабинет налогоплательщика. При этом, требование, направленное должнику почтой заказным письмом, через 6 дней с даты его отправления автоматически считается полученным, а значит, недобросовестным плательщикам не удастся избежать ответственности, просто проигнорировав почтовое извещение на получение требования о недоимке (п. 6 ст. 69 НК РФ).

Куда платить недоимку по пенсионным взносам

Вся недоимка по взносам ПФР, пеням и штрафам теперь перечисляется в налоговые органы. Относится ли недоимка по страховым взносам в ПФР, к 2017 году, или 2016 и более ранним периодам - в любом случае уплачивать ее нужно в ИФНС, а не в Пенсионный фонд.

Для страховых взносов действуют новые КБК, которые нужно выбирать в зависимости от периода, за который платится задолженность: до 01.01.2017г., или с 01.01.2017г.

Основные КБК, которые следует указывать в платежке на уплату недоимки, пеней и штрафов по пенсионным взносам в 2017 году, собраны в таблице:

КБК

Расшифровка

182 1 02 02010 06 1000 160

Страховые взносы, зачисляемые в ПФР на выплату страховой пенсии, за периоды, истекшие до 01 января 2017 года

182 1 02 02010 06 2100 160

182 1 02 02010 06 3000 160

182 1 02 02010 06 1010 160

Страховые взносы, зачисляемые в ПФР на выплату страховой пенсии, за периоды, начиная с 01 января 2017 года

182 1 02 02010 06 2110 160

182 1 02 02010 06 3010 160

182 1 02 02020 06 1000 160

Страховые взносы, зачисляемые в ПФР на выплату накопительной пенсии

182 1 02 02020 06 2100 160

182 1 02 02020 06 3000 160

182 1 02 02140 06 1100 160

Страховые взносы в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой пенсии (исчисленные с суммы дохода плательщика в пределах 300 тыс.руб.) за периоды, истекшие до 01 января 2017 года

182 1 02 02140 06 1200 160

Страховые взносы в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой пенсии (исчисленные с суммы дохода плательщика свыше 300 тыс.руб.) за периоды, истекшие до 01 января 2017 года

182 1 02 02140 06 2100 160

182 1 02 02140 06 3000 160

182 1 02 02140 06 1110 160

Страховые взносы в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой пенсии, за периоды, начиная с 01 января 2017 года

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

182 1 02 02150 06 1000 160

Страховые взносы в фиксированном размере, зачисляемые в бюджет ПФР на выплату накопительной пенсии

182 1 02 02150 06 2100 160

182 1 02 02150 06 3000 160

182 1 02 02131 06 1010 160

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ, зачисляемые в бюджет ПФР на выплату страховой пенсии (не зависящему от результатов специальной оценки условий труда (класса условий труда) (список 1)

182 1 02 02131 06 1020 160

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ, зачисляемые в бюджет ПФР на выплату страховой пенсии (зависящему от результатов специальной оценки условий труда (класса условий труда) (список 1)

182 1 02 02131 06 2100 160

182 1 02 02131 06 3000 160

182 1 02 02132 06 1010 160

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 - 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ, зачисляемые в бюджет ПФР на выплату страховой пенсии (не зависящему от результатов специальной оценки условий труда (класса условий труда) (список 2)

182 1 02 02132 06 1020 160

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 - 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ, зачисляемые в бюджет ПФР на выплату страховой пенсии (зависящему от результатов специальной оценки условий труда (класса условий труда) (список 2)

Читайте также: