Как получить копию закладной в росреестре

Обновлено: 25.06.2024

Ипотечный кредит позволяет заемщику улучшить свои жилищные условия, погашая долг перед банком в течение длительного времени. Кредитная организация, выдавая крупный кредит на большой срок платежеспособному клиенту, даже под высокий процент, рискует вероятными убытками. Единственная реальная возможность сократить опасность - получение залога в виде приобретаемого или уже имеющегося в собственности недвижимого имущества. Закладная и является документом, который обеспечивает залог.

Как оформить закладную по ипотеке в Сбербанке?

Факт того, что имущество становится предметом залога, должен подтверждаться официальными документами. Закладная по ипотеке, оформленная специалистами "Сбербанка", заверенная подписью заемщика и получившая регистрационный номер в службе государственной регистрации прав и сделок с недвижимостью, является одним из таких документов. В течение срока действия ипотечного договора закладная будет стоять на страже интересов кредитора и мотивировать заемщика на выполнение взятых обязанностей в срок в полном объеме.

Следует иметь в виду, что ответственность за оформление лежит на залогодателе, хотя составляется и хранится залогодержателем. Поэтому кредитуемый должен знать порядок ее оформления.

Какие документы нужны для оформления закладной по ипотеке в Сбербанке?

Закладная содержит данные кредитного договора и параметры залоговой недвижимости, поэтому для ее оформления необходимо подготовить оригинальные документы и их копии:

- гражданский паспорт претендента на ипотечный заем, и всех лиц, которые будут являться собственниками долей в залоговом жилье;

- технический паспорт, выданный бюро технической инвентаризации, который отражает основные характеристики жилья и его состояние;

- выписку из единого государственного реестра прав на недвижимое имущество, подтверждающую факт юридической чистоты недвижимости;

- экспертное заключение о рыночной цене помещения, составленное независимым учреждением, имеющим лицензию;

- согласие супруга на залог, заверенное нотариусом или брачный договор, свидетельствующий о том, что супруг или супруга не имеют права собственности на данную недвижимость;

- договор ипотечного кредитования, заключенный между залогодателем и подразделением "Сбербанка".

В зависимости от суммы кредита, вида недвижимости и статуса собственников данный перечень может дополняться другими официальными бумагами, которые потребует кредитный менеджер.

Закладная на дом или квартиру, подписанная заемщиком и представителем "Сбербанка", заверенная печатями передается в Росреестр с заявлением, составленным от имени залогодателя о необходимости регистрации сделки. Предварительно заинтересованное в получении кредита лицо, оплачивает государственную пошлину в размере 1000 рублей.

Оформить регистрацию можно через многофункциональный центр "Мои документы". При подаче документов должны присутствовать все собственники залоговой недвижимости, или это может быть нотариус с официальной доверенностью.

Оригинал закладной, которая составляется в одном экземпляре, с отметкой о регистрации отправляется в кредитный отдел "Сбербанка", где хранится весь срок действия ипотечного договора.

Сотрудники кадастровой палаты для архива делают дубликат закладной. В интересах залогодателя позаботиться об изготовлении копии документа, возможно, заверенного нотариусом.

Особенности оформления

В России при получении ипотеки закладная не является обязательным документом, но банк может предложить ее оформить в качестве дополнительной гарантии. Процедура оформления происходит одновременно с подготовкой кредитного договора. И пункты этих двух документов не должны противоречить друг другу.

Залогодателю следует внимательно отнестись к ознакомлению с документом, так как любая неточность или опечатка в залоговой может стать причиной проблемы при возникновении спорной ситуации. Потому что закладная по отношению к соглашению находится в приоритетной позиции.

Предметом залога может стать как ипотечная квартира, так и другая собственность, по стоимости равноценная сумме кредита.

Единой формы документа не существует, каждый банк разрабатывает собственную, но с образцом документа лучше ознакомиться заранее.

Исполнение некоторых требований является необходимостью:

- подробное описание предмета залога;

- внесение сведений о залогодателе и залогодержателе;

- уточнение способа погашения долга с указанием точной даты;

- наличие данных по условиям ипотечного займа: сумма, процентная ставка, сроки, платежные реквизиты;

- в подписании участвуют все собственники недвижимости с одной стороны и официальный представитель "Сбербанка" с другой стороны.

Заемщик оформивший закладной договор не имеет права производить строительные работы в квартире, являющейся обеспечением ипотеки, без официального получения разрешения от кредитора.

Где хранится закладная?

Ответственность за хранение закладной несет залогодержатель, который может меняться при передаче ценной бумаги третьему лицу или продаже.

Утрата закладной по ипотеке

Потеря такого важного документа является редкостью. Но если это произошло, "Сбербанк" должен позаботиться о подготовке дубликата документа, в полном соответствии с оригиналом. Заемщику, который должен будет проверить и подписать этот документ, поможет убедиться в достоверности сведений, копия, сделанная с первоисточника.

Если после исполнения долговых обязательств и возврате заемщику дубликата с отметкой о погашении долга, появится ранее утерянный оригинал, он не будет иметь юридической силы.

Возврат и продажа закладной по ипотеке

Договорные условия для заемщика остаются прежними, так как изменить условия в одностороннем порядке невозможно. Единственное, могут поменяться платежные реквизиты получателя платежа.

В том случае, если залогодатель полностью погасил долг по ипотеке, держатель закладной, по закону "Об ипотеке", немедленно должен вернуть ему закладную с отметкой о погашении. Процедура возврата носит заявительный характер и может затянуться на неделю (месячный срок является максимально допустимым).

Погашенную закладную следует предъявить в учреждение Росреестра для снятия обременения и хранить вместе с другими документами по ипотеке.

Что такое закладная на квартиру по ипотеке

А со стороны заемщика закладная — это подтверждение его имущественных прав на объект недвижимости, приобретаемый в ипотеку. Когда же кредит выплачен, закладную заемщику возвращают — теперь он становится полноправным собственником жилья.

Порядок оформления закладной

Оформить закладную можно в любой момент до полного погашения ипотеки. Чаще всего ее оформляют при заключении ипотечного договора. Составлением документа занимается кредитор, заемщик только знакомится с условиями и подписывает его.

В закладной отображаются следующие сведения:

- информация о залогодателе и залогодержателе;

- данные объекта недвижимости и его характеристики;

- условия исполнения обязательств;

- сведения о регистрации права собственности;

- параметры кредита;

- данные об ипотечном соглашении.

Выдача закладной осуществляется после государственной регистрации ипотеки. На ней должны стоять подписи сторон и дата. Оформить закладную можно в электронном виде на сайте Росреестра.

Внимательно отнеситесь к проверке правильности и точности отраженных в закладной условий договора и данных собственника жилья. Вся информация, указанная в документе, после его подписания сторонами приобретает законную силу, даже если сведения неверные.

Как правило, образец документа любого банка, будь то СберБанк или ВТБ, можно найти на его официальном сайте или получить в любом отделении.

Важно! Правильно составленная закладная защищает права заемщика, а любые неточности в ней могут привести к утрате недвижимости. Поэтому отнеситесь к документу серьезно: построчно прочитайте его перед подписью. В случае конфликтов и разногласий суд будет опираться в первую очередь на закладную, а не текст кредитного договора.

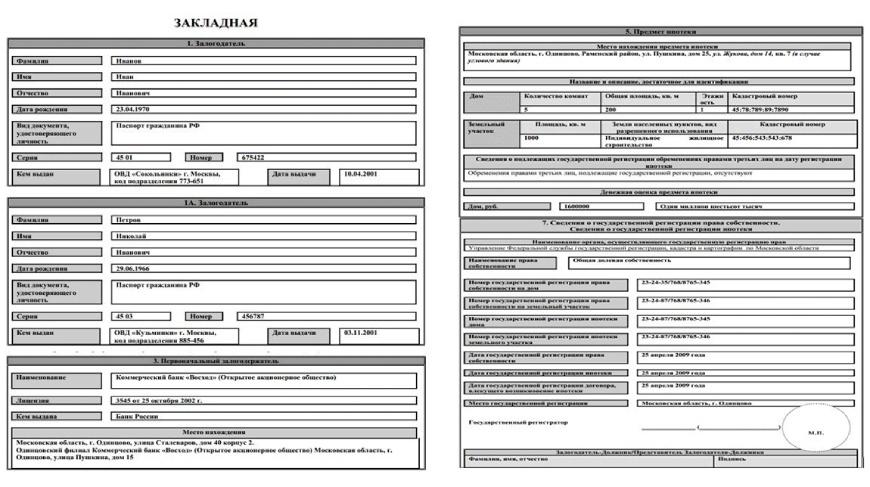

Как выглядит закладная в банке — образец

Хоть содержание закладной и регламентировано законом, структура и оформление документа отличаются от банка к банку. Актуальный образец заемщику предоставят, когда будет оформляться ипотека (беспокоиться о нем заранее не стоит). А ниже предлагаем пример закладной, где отражены все необходимые сведения:

Образец закладной в банке

После того, как закладная оформлена и подписана заемщиком, ее передают в Росреестр — для регистрации прав собственности. Вместе с закладной нужно собрать пакет бумаг, который включает:

- Паспорт собственника;

- Свидетельство собственности/выписка из ЕГРН;

- Договор купли-продажи и страхования жилья;

- Для новостроек — акт приемки-передачи;

- Отчет об оценке рыночной стоимости жилья.

- Для физических лиц — 2 000 рублей;

- Для юридических лиц — 22 000 рублей.

Хранение документа

После регистрации оригинал закладной забирает банк — документ будет храниться в единственном экземпляре. В случае перепродажи или переуступки прав закладная попадет сразу к новому владельцу. Со своей стороны, заемщик получает выписку из ЕГРН об обременении. На этом какие-либо манипуляции с закладной заканчиваются — стороны вернутся к ней только после того, как будет выплачена ипотека.

Как закладная может использоваться банком?

Закладная на ипотечную недвижимость является гарантом возврата средств при неисполнении заемщиком его обязательств. Она может быть использована для продажи залогового объекта без согласия заемщика, в случае если он прекратил погашать задолженность.

Так как закладная является именной ценной бумагой, она служит банку дополнительной защитой его финансовых интересов до тех пор, пока ипотечный кредит не будет выплачен в полном объеме. До этого момента кредитор вправе по своему усмотрению распоряжаться закладной, например:

- Частичная перепродажа. В этом случае банк продает часть залога другому финучреждению. Туда же — ко второму залогодержателю — заемщик направляет платежи по ипотеке (обычно — в течение определенного времени);

- Переуступка прав. По сути, речь о купле-продаже: кредитор продает другому банку закладную, а вместе с ней — и ипотечный кредит. Новый залогодержатель может не менять прежние условия ипотеки, поэтому клиент не почувствует разницы;

- Обмен. Кредитор продает закладную, но в обмен получает другую. Для заемщика здесь тоже ничего не меняется: он продолжает вносить ежемесячные платежи своему банку или новому залогодержателю (если сменились реквизиты);

- Выпуск эмиссионных бумаг. Это разделение закладной на части, которые банк продает юридическим или физическим лицам. Клиент продолжает гасить ипотеку, но его ежемесячные платежи делятся на части и уходят новым получателям.

Согласовывать с заемщиком уступку или передачу прав кредитор не обязан, но может уведомить его о предстоящей продаже закладной.

Важно! Новые владельцы закладной не могут менять условия ипотеки односторонне — любые изменения согласуются с заемщиком и оформляются письменно (в виде соглашения сторон). Но если условия остаются прежними, банк вообще может не сообщать о переуступке/продаже залога — заемщику нет разницы, кому выплачивать кредит.

Что делать с закладной после погашения ипотеки?

После того, как выплачена ипотека, действие закладной аннулируется — теперь на недвижимости нет обременения, а заемщик становится ее полноправным собственником. Это значит, что банк уже не может распоряжаться жильем. Закладную возвращают в течение одного-десяти дней, допустимый законом срок — календарный месяц, если иное не предусмотрено ипотечным договором.

Что конкретно нужно сделать заемщику, чтобы снять с имущества обременение:

- Полностью погасить ипотеку и взять справку о выполнении своих обязательств перед банком;

- Подать заявление о выдаче закладной и дождаться, когда документ попадает к вам в руки;

- Подать в Росреестр закладную, справку из банка о погашенной ипотеке и заявление на снятие обременения;

- Получить выписку из ЕГРН о праве собственности без обременения и аннулированную закладную — эти бумаги лучше хранить.

Возможные проблемы и частые вопросы

Что делать, если закладная утеряна?

Чаще всего факт потери закладной выявляется, когда заемщик полностью исполнил свои обязательства и требуется снятие обременения с недвижимости. В таком случае кредитор обязан сообщить об утере документа и оформить дубликат. За содержание новой закладной ответственен банк-залогодержатель. Перед подписанием заемщик должен тщательно проверить новый документ и удостовериться в том, что он действительно является дубликатом утерянной закладной и не содержит каких-либо новых условий. Заемщик не обязан оплачивать расходы по оформлению дубликата, если такое требование не прописано в договоре. Защититься от возможной утери закладной можно, если оформить электронную версию документа.

Где хранится закладная по ипотеке?

До момента полного погашения ипотеки закладная будет храниться в банке, который выдал ипотечный кредит и является ее законным владельцем. В случае перепродажи или переуступки прав закладная будет находиться у нового владельца.

Банк не выдает закладную после погашения кредита, что делать?

По закону, банк должен вернуть заемщику закладную в течение календарного месяца после полного погашения кредита, если иное не указано в ипотечном соглашении. Чаще всего банки возвращают закладную в течение нескольких дней после погашения ипотеки. Если этого не происходит, и банк задерживает момент снятия обременения, заемщик может:

Общение с банком по поводу утери закладной лучше вести в письменном виде – регистрировать все свои обращения и письма, запрашивать документы с подписями и печатями. Копии документов необходимо хранить у себя, чтобы в случае возникновения разногласий доказать свою правоту.

Можно ли вносить в закладную изменения?

Закон не запрещает вносить изменения в ценные бумаги. Например, если сменились условия ипотеки или у закладной появился новый владелец, в документ вносят соответствующие коррективы. Для этого стороны составляют письменное соглашение (об изменениях в закладную) и обращаются с ним в Росреестр для регистрации.

Можно ли вообще не оформлять закладную?

Закладная — необязательное условие для оформления ипотеки. Тем не менее, многие банки требуют ее подписать. Это связано с тем, что ипотека — долгосрочный кредит, который может держать на балансе не каждая организация. А с закладной появляются дополнительные возможности: например, ее можно полностью или частично продать, если у банка закончились деньги. Также закладная — гарант того, что кредитор не уйдет в минус, если заемщик перестанет платить

Поэтому получить ипотеку без закладной можно, но практике это встречается сравнительно редко.

Документы в Регистрационную палату — Росреестр для регистрации права собственности перехода права собственности от продавца к покупателю и регистрации права на нового владельца — это большой пакет и важно ни чего не упустить, иначе регистратор приостановит сделку.

В этой статье есть ссылки на бесплатные шаблоны документов для вашей сделки.

ВНИМАНИЕ! Росреестр постепенно закрывает свои офисы приема-выдачи документов или ограничивает прием документов только экстерриториальными сделками ( то есть когда объект недвижимости находится в другом кадастровом округе(области, крае, республике).

Статья обновлена 19.12.2021 г

Документы в Регистрационную палату — Росреестр

Первичным документом в регистрационную палату (РОСРЕЕСТР) является заявление о регистрационном действии, например:

— регистрации перехода права ;

— регистрации права;

— внесении изменений в ЕГРН ( при смене фамилии правообладателя, изменении площади объекта недвижимости);

— исправлении технических ошибок (опечаток) в договорах и иных документах;

— регистрации ипотеки (обременения);

— запрета на регистрацию без личного участия или в электронном виде, регистрации ареста, запрета на регистрационные действия и т.д

Заявления о регистрационном действии в Росреестр повсеместно можно подать через МФЦ.

К заявлениям, в большинстве случаев, прикладываются документы — основания для выполнения государственной регистрации и иные документы, подтверждающие законность сделки.

Делопроизводитель МФЦ переводит все документы в электронный вид (делает скан-образы, удостоверяет своей электронной цифровой подписью и весь пакет быстро направляется в Росреестр по электронным каналам связи.

Тем не менее, ваши бумажные документы — основания (договора купли-продажи, мены, дарения, приватизации, дополнительные соглашения к этим документам, решения суда, распоряжения администрации и прочие правоустанавливающие документы) и ваши заявления отправляются следом за электронными и физически доставляются регистратору.

На правоустанавливающем бумажном документе государственный регистратор разместит надпись о совершении регистрационного действия (поставит штамп о дате и номере регистрации).

Любые документы можно доносить.

Принимают их по заявлению о приобщении дополнительных документов.

Ни каких копий документов, кроме удостоверенных нотариусом или судом приносить с собой в МФЦ не нужно.

Скачайте полный список документов для Росреестра (МФЦ) ТУТ

Содержание статьи подробное:

Какие документы нужны в Росреестр

Всем участникам сделки обязательно понадобится:

6. Действующая нотариальная Доверенность, с нужными полномочиями, если Вы действуете за участника сделки. Правила составления правильной доверенности> > >

Если доверенность или апостиль, ее удостоверяющий, на иностранном языке — нужен перевод на русский язык, заверенный нашим нотариусом .

Документы в Регистрационную палату — Росреестр для продавца

Если договор купли-продажи в вашей сделке удостоверен нотариусом, Продавцу НЕ нужно подавать в МФЦ заявление о переходе права на покупателя.

( То есть продавцу не нужно приходить в МФЦ).

Документы в Регистрационную палату — Росреестр для покупателя

- Договор купли-продажи в количестве экземпляров для каждого покупателя ( или один на всех).

- Свидетельство о браке, если недвижимость оформляется в общую совместную собственность супругов.

- Нотариальный брачный договор, если супруги покупают недвижимость в долевую собственность ( а не в общую совместную).

- Нотариальное разрешение супруга на покупку квартиры в ипотеку, если квартира оформляется только на одного , а другой не является со заемщиком по Кредитному договору.

- Нотариально заверенное согласие супруга на покупку недвижимости, если сделка оформляется нотариальным договором купли-продажи. Подробнее почитайте > > >

- Если вы используете для оплаты государственные или иные сертификаты — они нужны.

- В ипотечной покупке — нужен кредитный договор и закладная (если она оформлялась банком в вашей сделке).

Документы в Регистрационную палату — Росреестр НЕ понадобятся

— Не нужно делать ксерокопии документов. Делопроизводитель МФЦ самостоятельно сделает скан-копии всех ваших документов.

— Кадастровый паспорт — предоставлять не нужно, так как у регистратора есть доступ к данным кадастрового учета.

Достаточно просто указать в договоре купли-продажи кадастровый номер. Но Вы должны быть убеждены, что ваш объект недвижимости состоит на кадастровом учете >> > В противном случае в регистрации откажут.

— Технический паспорт — предоставлять не нужно, он вышел из оборота для целей регистрации сделки.

— Выписку из ЕГРН — предоставлять не нужно, у государственного регистратора есть все данные из выписки, ведь он работает непосредственно с реестром.

— Справки об оплате коммунальных платежей и налогов — предоставлять не нужно.

НУЖНО ЗНАТЬ:

1. Долги по коммунальным платежам НЕ переходят на нового владельца.

2. Долги по уплате за капитальный ремонт многоквартирного дома переходят на нового собственника квартиры.

Если у Вас делопроизводитель забрал оригинал документа, посмотрите в Описи о приеме пометку об этом.

Оригинал Вам вернут после выполнения регистрации.

ПОМНИТЕ!

Документы в Регистрационную палату (РОСРЕЕСТР) можно доносить.

У Вас обязаны принять даже не полный пакет документов.

Единственной причиной для отказа в приеме документов является отсутствие документа, удостоверяющего личность!

Срок действия подлежащих замене паспортов продлён в России до 90 дней.

Расписка (опись) о приеме документов

- Расписка о приеме документов важна и ее необходимо сохранить.

- В расписке помечены все оригиналы и копии, которые у Вас приняты, внимательно проверьте перечень.

Скан-копии документов в описи не отмечаются (почему-то). - Расписка (опись) Вам понадобится для получения информации о прохождения регистрации, в ней помечен номер вашего дела.

- В расписке помечена дата регистрации. Сроки регистрации подробно > > >

Важно знать:

— задача специалиста отдела приема документов просто принять их у вас и выдать расписку (опись);

— у приемщика документов нет доступа к сведениям по ограничениям сделки по этому объекту недвижимости.

Прежде чем передавать документы на регистрацию получите достоверные данные из Росреестра в виде электронной выписки на сайте Госуслуг

01.01.2020 года вступили в силу поправки в ст. 8.1, п 6 Гражданского кодекса РФ.

Теперь добросовестным приобретателем недвижимости признается покупатель, который полагался на данные Росреестра.Прочтите полезную статью: Что такое обременение квартиры

Документы в Регистрационную палату (РОСРЕЕСТР) заранее и правильно подготовленные для специалиста, избавят Вас от лишней суеты во время подачи заявления на регистрацию.

Все документы по списку, сложите в отдельную папку или файл, не кладите туда ни чего лишнего.

Это облегчит работу специалиста и расположит его к Вам.

Если продавец и покупатель в разных городах

Какие документы выдадут после регистрации

После проведения государственной регистрации перехода права вам выдадут из МФЦ

1.покупателю недвижимости:

— договор купли-продажи с регистрационной надписью (синий штамп и печать Росреестра на обороте договора);

— выписку из ЕГРН, подтверждающую внесение записи о новом правообладателе.

-акт приема-передачи (если вы его сдавали);

-оригиналы документов, которые у вас приобщались к делу (смотрите Опись).

2. продавцу недвижимости:

— договор купли-продажи с регистрационной надписью (синий штамп и печать Росреестра на обороте договора);

-акт приема-передачи (если вы его сдавали);

-оригиналы документов, которые у вас приобщались к делу (смотрите Опись).

Свидетельство о государственной регистрации права сейчас не выдают.

Этот документ был отменен 13.07.2015 года.

Так же продавец передает покупателю при подписании Акта приема-передачи:

— Технический паспорт (если он есть у продавца);

— Кадастровый паспорт или Технический план( если есть);

-Документы об оплате коммунальных услуг и капремонта;

— Паспорта на приборы учета воды, газа и электричества (в обязательном порядке).

Продолжаем нашу непотопляемую серию статей о покупке квартиры в новостройке. В прошлый раз вы показывали застройщику, что он криво отштукатурил стены. Теперь недочеты устранены, вы подписали акты и получили ключи. Всё? Нет, не всё.

Формально квартира еще не ваша. Вы не можете сделать перепланировку или продать ее, даже частично. Если у вас ипотека, то вы платите более высокий процент банку. Всё потому, что вы еще не оформили право собственности. Сегодняшняя статья о том, как это сделать.

Государство ведет реестр, в котором сохраняет записи о квартирах, домах и участках и их собственниках. Ваша задача как будущего собственника — сделать так, чтобы государство внесло в этот реестр информацию о вашей новой квартире. Часть работы сделают мэрия и застройщик. Вам останется собрать пакет документов и отдать его государству. Результат — документ, который подтверждает ваше право собственности:

Раньше свидетельство выдавали на красивой бумаге с гербом, сейчас это выписка из электронного государственного реестра

1. Ждем застройщика и мэрию

Пока вы обустраиваете квартиру, мэрия и застройщик оформляют последние документы по новостройке. Обычно это занимает полгода после сдачи дома. Вам ничего делать не надо, но знать полезно.

Почтовый адрес. Его присваивает мэрия. Могут успеть до подписания актов, а могут и затянуть на два месяца. В таком случае в акте у вас на месте адреса пропущена строка. Законом не запрещено: в 95% случаев застройщик передает квартиры до присвоения адреса.

Кадастровый и технический паспорт. Сделать их — забота застройщика. Дому присваивают кадастровый паспорт с номером и ставят на учет в кадастровый реестр. Это значит, что дом внесен в государственную жилищную базу и что у него есть документы. В техническом паспорте пишут, из чего построен дом, как расположены трубы и провода, какие стены несущие, а какие нет.

Застройщик заказывает паспорта на весь дом. Это занимает три-четыре месяца. Если застройщик получает паспорта сразу на несколько домов, процесс пойдет дольше.

Кадастровый и технический паспорта на квартиру в 2014 году

Паспорта пригодятся, если вы захотите делать перепланировку или продавать квартиру параноику или покупателю с ипотекой. Некоторые застройщики думают, что паспорта необходимы для оформления права собственности. Это не так, поэтому если не планируете перепланировку или продаже, то не тратьте зря время и деньги. Когда захотите, тогда и закажете: в БТИ или МФЦ .

2. Собираем документы на право собственности

Если вы оформляли ДДУ на одного человека, то и квартиру в собственность оформляйте на него же: так будет быстрее и проще с документами. Если вы захотите переоформить часть квартиры на супруга и детей, лучше сначала оформить собственность на себя, а потом уже выделить доли.

Если вы оформили ДДУ на нескольких людей, то каждый собирает одинаковый пакет документов.

Квитанция и копия

Акт п/п (два оригинала)

Скачайте с сайта Росреестра квитанцию на оплату госпошлины. Госпошлина в сентябре 2016 года — 2000 рублей. Оплатите ее по реквизитам в интернет-банке. Если вам удобнее оплатить госпошлину в кассе банка, распечатайте квитанцию.

Сумма госпошлины не изменится, если вы будете оформлять квартиру в собственность на нескольких людей. Разделите 2000 рублей на количество будущих собственников и заплатите каждый свою часть.

Квитанция на оплату госпошлины

Когда оплатите госпошлину, сделайте копию квитанции или платежки из интернет-банка. В ведомстве посмотрят на оригинал платежки, а копии заберут для регистрации.

Если у вас ипотека, понадобятся еще три документа:

Если у вас ипотека, то берите кредитный договор, отчет об оценке и закладную. Компанию, которая сделает для вас отчет об оценке, чаще всего рекомендует ваш банк. Когда оценщики сделают отчет, берите его и отправляйтесь в банк за закладной. Закладная — это документ, в котором написано, что ипотека оформлена на вас и что квартира в залоге у банка на случай, если вы не будете платить. Если при оформлении ДДУ банк не выдал вам закладную сразу, обратитесь за ней сейчас. Некоторые банки выдают вместе с закладной справку о смене предмета залога. Если вам дали такую справку, возьмите ее с собой на всякий случай.

Заявление на право собственности дадут и помогут заполнить на месте — в МФЦ или кадастровой палате.

3. Сдаем документы в МФЦ или кадастровую палату

Курьером. Два года назад сдать документы в МФЦ или кадастровую палату было квестом на весь день. Люди с ночи или раннего утра занимали очередь в окошко к регистратору. Тогда Росреестр организовал собственную курьерскую службу. На сайте Росреестра это называют выездным обслуживанием.

Курьер из Росреестра стоит 1500—2000 рублей — в зависимости от региона. Он приедет с ноутбуком и принтером к вам домой, даст вам расписку с номером заявки и скажет, где и когда забирать готовые документы. Расписка означает, что вы действительно передали ему пакет документов для оформления права собственности. Если хотите так сдавать документы, звоните в Росреестр: 8 800 100 34 34.

Лично. Если решите сэкономить деньги, сдавайте документы лично — в МФЦ или кадастровой палате. Запишитесь на прием на конкретное время через сайт Росреестра или берите талон электронной очереди сразу в отделении. Первый способ удобнее, если у вас ограничено время: например, можете отпроситься с работы только на час-полтора. Второй — если у вас гибкий рабочий график и вы готовы дважды за день прийти в кадастровую палату: за талоном и в назначенное время.

Когда сдадите документы, вам скажут, где забирать готовые, и дадут расписку с номером заявки. По этому номеру на сайте Росреестра отслеживают, готовы ли документы:

Номер заявки выдаст курьер или специалист из кадастровой палаты или МФЦ

По почте. Отправлять почтой есть смысл, если вы вахтовик, работаете по полгода среди нефтяных вышек, а квартиру купили в другом городе. (Кстати, поздравляем!) В этом случае соберите документы, распечатайте и заполните заявление на право собственности. Сходите к нотариусу и заверьте подпись в заявлении.

Теперь идите в почтовое отделение и просите конверт и бланк для описи. В бланке перечисляете документы, которые отправляете, показываете опись и документы сотруднику почты, только потом заклеиваете конверт с документами. Отправляйте документы ценным письмом с уведомлением о получении, описью вложения и объявленной ценностью. Письмо высылайте на адрес МФЦ или кадастровой палаты в тот город, в котором купили квартиру.

Если вы сдавали документы в МФЦ , всё сделают за 14 рабочих дней, если в кадастровой палате — за 10 рабочих дней. Когда документы готовы, приходите их забирать в назначенное место с паспортом. Если оформляли в доле с родственниками, то и они пусть берут паспорта и приходят с вами.

Теперь у вас есть право собственности на квартиру: оформляйте доли на супруга и детей, снижайте в банке ставку по ипотеке, делайте перепланировку. О том, как получить налоговый вычет за квартиру, расскажем в следующей статье.

Покупка жилья с оформлением ипотеки предполагает, что клиент на долгий срок становится должником банка. Закладная по ипотеке – это страховка для банка на тот случай, если заемщик не сможет погасить долг. Имущество клиента становится залогом его платежеспособности – это может быть не только закладная на квартиру, но и на любую другую недвижимость, которой может распорядиться банк в случае невозврата денег. Банк-кредитор может оформить ипотеку и без закладной, однако риск невозвращения при этом повышается, и поэтому условия ипотеки будут хуже, чем с закладной. Таким образом, закладная – это документ, выгодный как для кредитора, так и для заемщика.

Закладная: что это такое

Чтобы понять, для чего нужна закладная по ипотеке, сравним получение кредита с торговой сделкой. Заемщик берет большую сумму денег и покупает квартиру. Взамен он дает лишь обещание (кредитный договор), что полностью вернет взятые деньги когда-нибудь, лет через 5-10. Увы, за это время всякое может произойти: он может потерять работу, заболеть, уйти в иной мир — а банк останется с пустыми обещаниями. Может статься, ипотечная квартира будет продана, а деньги прожиты — долг спрашивать не с кого.

Чтобы не допустить такого оборота дел, банк предлагает клиенту оформить закладную. Она представляет собой ценную бумагу с указанием собственности, которая при неблагоприятных обстоятельствах будет использована кредитором для погашения ипотеки. В обмен на крупную сумму денег заемщик отдает в залог материальные ценности, и тем самым гарантирует свою платежеспособность. В качестве залога служат, как правило, объекты недвижимости:

- ипотечная квартира и любая другая жилплощадь, находящаяся в собственности заемщика;

- земельный участок под застройку или дача;

- коммерческий объект;

- хозяйственные постройки, нежилое помещение.

Закладная — ценная именная бумага, которая составляется конкретным лицом — залогодателем и адресована держателю этой бумаги.

Должник и залогодатель могут быть разными лицами – их имена обязательно указываются в закладной.

Допустим, молодая семья берет ипотеку на новую квартиру, а в залог оформляет родительское жилье или дачный участок. В качестве должника будет выступать владелец ипотечной квартиры, а в качестве залогодателя – его родители. На имущество, оформленное в залог, налагается обременение: без согласования с банком его нельзя продать, подарить, передать по наследству. При невозврате долга кредитор реализует свое право взыскания на объект недвижимости – продаст его и возместит собственные убытки. По существу, для банка закладная – более важная бумага, чем кредитный договор.

Если в обоих документах обнаружатся расхождения, в расчет будут приниматься сведения из закладной.

Перед подписанием залогодатели должны самым тщательным образом проштудировать текст бумаги, в которую вписано их кровное имущество.

Заполнение бланка

Закон ФЗ №102 не предусматривает единого бланка для оформления закладной, но перечисляет все сведения, которые он должен содержать.

Затем идут подписи трех лиц, упомянутых в документе: должника, залогодателя, залогодержателя – и дата регистрации ценной бумаги.

Обратите внимание: закладная удостоверяет два права её держателя: во-первых, на получение ваших выплат по кредиту; во-вторых, на взыскание вашей собственности, указанной в залоге.

Оформление закладной по ипотеке удобно осуществить одновременно с подписанием кредитного договора и сделки по купле-продаже. Тогда одновременно с регистрацией прав собственности на квартиру Росреестр зарегистрирует и залоговый документ. Порядок регистрации можно разбить на несколько шагов.

Шаг 1. Оформление закладной по ипотеке в банке

Перед тем как оформить закладную, собирают необходимые документы. Зачастую они такие же, как и для составления кредита. Обычно требуют такие документы для закладной:

- паспорт покупателя квартиры с постоянной пропиской;

- отчет о рыночной стоимости залога – его делают оценщики, а оплачивает залогодатель; со времени последней оценки жилья не должно пройти больше полгода;

- кадастровый паспорт и план залогового объекта;

- права собственности на закладываемую недвижимость: договор купли-продажи — если залогом будет ипотечная квартира; выписка ЕГРН — если в залог отдается другой объект;

- страховка – на случай, если залоговая собственность будет повреждена или уничтожена, тогда долг по кредиту будет выплачивать страховая компания.

- свидетельство о браке, если квартира считается совместной семейной собственностью.

На основании документов для оформления закладной и кредитного договора банковские работники заполняют ценную бумагу с подписью всех заинтересованных лиц. После того, как в банке сделают закладную, эту бумагу вместе с договором о купле-продаже надо зарегистрировать в Росреестре.

Шаг 2. Оплата пошлины

Если закладная регистрируется одновременно с оформлением квартиры в собственность, перед обращением в Росреестр необходимо оплатить пошлину: в кассе Росреестра, МФЦ, в банке или любом терминале. Квитанция об оплате входит в пакет документов купли-продажи, т. е. налогом облагается не закладная, а регистрация прав собственности. Если закладная оформляется отдельно от покупки квартиры, ее регистрация не требует оплаты.

Шаг 3. Сдача документов в Росреестр

Оба пакета документов сдаются для регистрации в Росреестр (напрямую или через МФЦ). Выдаются две расписки: для банка и для залогодателя – с перечнем принятых документов, обозначенным сроком готовности, контактным телефоном. Процедура длится до 5 рабочих дней. При подачи документов через МФЦ срок ожидания удлинится на 3-4 дня.

Шаг 4. Как получить закладную

В назначенный срок залогодателю на руки выдается два документа:

- выписка из ЕГРН о регистрации собственности, где стоит отметка об ипотечном обременении — ее заемщик оставляет у себя;

- закладная, которая передается в банк, оформивший ипотечный кредит.

После того, как вы получите закладную для банка, побеспокойтесь о получении дубликата или хотя бы сделайте копию для себя. Бывали случаи, когда банк терял единственный экземпляр закладной, а дубликат оформлялся с изменениями не в пользу заемщика.

Восстановление закладной в случае утери

Если заемщик вовремя не сделал для себя копию закладной, банк может составить и зарегистрировать дубликат самостоятельно. Однако залогодателю не мешает внимательно перечитать содержание нового документа. Вносить поправки в закладную можно лишь с согласия трех сторон: залогодателя, заемщика, представителя банка. Если сотрудник банка отказывается восстановить закладную, необходимо обратиться по порядку в следующие инстанции:

- жалоба на имя руководителя учреждения;

- обращение в Центробанк с жалобой на банк;

- снятие обременения через суд.

Электронная версия

С июля 2018 г. стало возможным оформление закладных на официальном сайте Росреестра. Однако для этого нужно получить личную электронную подпись:

- установить специальную программу для создания электронных документов;

- получить в удостоверяющем центре ключ-сертификат для создания электронной подписи.

Все документы пакета должны быть заверены электронной подписью залогодателя. Сама закладная — подписями залогодателя и залогодержателя. Алгоритм регистрации электронной закладной:

Закладная хранится в электронном депозитарии, потеря документа исключена. После выплаты кредита снятие обременения с жилья осуществляется в течение двух недель. Банк отправляет в Росреестр данные о погашении кредита, после чего с квартиры снимаются ограничения. (Закладная в бумажном виде аннулируется на протяжении месяца.)

В банках, которые еще не перешли оформление электронных закладных, ценные бумаги оформляются в бумажном виде.

Как банки используют закладные

Закладные в банке используются различным образом. Из банка обременение на ипотеку может перейти во временное распоряжение другого держателя. Иногда в интересах прибыли банки продают именные ценные бумаги, не нуждаясь для этого в разрешении залогодателя.

Ниже перечислены варианты использования закладной банком.

Частичная продажа залога

Переуступка прав

Иногда залогодержателю требуется сразу вернуть всю сумму, которую должен заемщик. Тогда он переуступает права на закладную другому банку — другими словами, продает эту ценную бумагу. Для заемщика меняется расчетный счет, на который он перечисляет выплаты по кредиту. Все условия ипотеки остаются без изменений. Однако новый залогодержатель может отказать заемщику в предоставлении льгот под предлогом, что не он заключал сделку.

Обмен

Эмиссия

Чтобы побыстрее получить сумму долга по ипотеке, залогодержатель может разделить её на части, и продать свое право на залоговое имущество разным кредиторам. Заемщик переводит деньги на счет залогодержателя, а тот распределяет их тем, кто купил у него закладную по частям.

При всех манипуляциях банка с закладной условия кредитного договора остаются неизменными.

Аннулирование закладной

После погашения кредита банк теряет право на распоряжение вашим имуществом. Закладная теряет силу, обременение с имущества снимается. Ее аннулирование происходит по следующей схеме.

- После выплаты кредита надо взять в банке справку о полном погашении долга.

- Подать заявление о выдаче закладной. Банк обязан выдать ее максимум через месяц. При досрочной выплате кредита банк также обязан отдать закладную на руки клиенту с соответствующей отметкой.

- Получив на руки закладную, заемщик отправляется в Росреестр (или МФЦ), где предъявляет три документа: справку о погашении кредита; закладную; заявление о снятии обременения.

Таким образом, закладная — документ для банка чрезвычайно выгодный. Этот вид ценных бумаг гарантирует кредиторам 100%-ное возвращение долга, а также облегчает сделки по продаже кредитов. Для заемщика предоставление имущества в залог связано с риском больших материальных потерь в случае затруднений с возвратом кредита. Составляя закладную на квартиру по ипотеке, надо тщательно взвесить возможности возвращения кредита, внимательно отнестись к подписанию документа, получить его дубликат, следить за изменением расчетного счета — словом, аккуратно вести себя в сфере, где крутятся большие деньги.

Если у вас остались вопросы, задайте их по бесплатным телефонам горячей линии:

Читайте также:

- Определить какой вид правонарушения описан в данной ситуации

- Кража разузнать кто мог украсть вещи зов припяти

- Как заблокировать оформление онлайн кредита в сбербанке

- Какой источник права является основным в странах романо германской системы права

- Кому зайцев вправе предъявить требования об уборке общих помещений пентюховой или кокореву