Как начисляется премия за месяц в беларуси

Обновлено: 02.07.2024

Премирование работников осуществляется с целью выполнения территориальными органами ПФР и ИЦПУ возложенных на них функций, усиления материальной заинтересованности работников в результатах своего труда, повышения качества выполняемой работы, а также привлечения и закрепления высококвалифицированных кадров.

3.1. Премии за отчетный период могут выплачиваться всем работникам за своевременное и качественное выполнение своих должностных обязанностей с учетом личного вклада работника в общие результаты работы (важность и сложность выполняемой работы, оперативность, самостоятельность и инициативность работника при выполнении задания).

Кроме того, премии могут выплачиваться всем работникам, а также отдельным работникам единовременно за выполнение важных (срочных) работ, заданий и поручений Правления ПФР или руководителей территориальных органов ПФР и ИЦПУ.

3.1.1. Премия по результатам работы за месяц (ежемесячная премия) выплачивается работникам в пределах премиальных средств, предусмотренных в составе планового фонда оплаты труда, с учетом фактически отработанного времени в данном месяце и личного вклада работника в общие результаты работы. Время нахождения работника в командировке включается в расчетный период для начисления премии.

3.1.2. Премирование работников по результатам работы за иные периоды работы может производиться в пределах экономии установленного фонда оплаты труда, образующейся по состоянию на дату окончания данного периода, в зависимости от личного вклада каждого работника в конечные результаты деятельности подразделений.

3.1.3. Единовременное премирование работников за выполнение важных (срочных) работ, заданий и поручений Правления ПФР или руководителей территориальных органов ПФР и ИЦПУ может производиться в пределах экономии установленного фонда оплаты труда по представлению руководителей структурных подразделений территориальных органов ПФР и ИЦПУ в зависимости от результатов деятельности работника при выполнении поставленных задач.

3.2. Премии, указанные в пункте 3.1 настоящего Положения, могут устанавливаться работнику как в процентах от размера его должностного оклада, так и в конкретной сумме, при этом размер премии предельными размерами не ограничивается.

Если премия устанавливается в процентах от размера должностного оклада, то:

при расчете ежемесячной премии (подпункт 3.1.1) учитывается тот размер должностного оклада, который был установлен в месяце (отчетном), за который производится премирование. В случае, если у работника был изменен размер должностного оклада в течение отчетного месяца, то процент премии устанавливается от размера должностного оклада, действующего на последнюю дату отчетного месяца;

при расчете премий за иные периоды работы и за выполнение важных (срочных) работ (подпункты 3.1.2 и 3.1.3) учитывается тот размер должностного оклада, который установлен работнику на дату принятия решения о выплате данных премий.

Датой принятия решения о выплате премии следует считать дату принятия решения Правления ПФР. В случае, если решение о выплате конкретной премии было принято только руководителем территориального органа ПФР и ИЦПУ, то датой принятия решения о выплате премии считается дата издания соответствующего приказа руководителя территориального органа ПФР и ИЦПУ.

3.3. Основанием для выплаты премий работникам является распоряжение Правления ПФР или приказ руководителя территориального органа ПФР и ИЦПУ.

Конкретный размер премии определяется:

управляющим отделениями ПФР и директору ИЦПУ - распоряжением Правления ПФР;

руководителям подведомственных отделению ПФР органов - приказом управляющего отделением ПФР;

остальным работникам по представлению руководителей соответствующих структурных подразделений - приказом руководителя территориального органа ПФР.

3.4. Премия выплачивается работникам, состоящим в трудовых отношениях с соответствующим органом ПФР на дату принятия Правлением ПФР решения о ее выплате или в случае принятия руководителями территориальных органов ПФР и ИЦПУ решения о премировании работников конкретного территориального органа ПФР и ИЦПУ.

Выплата ежемесячной премии работникам, проработавшим неполный месяц, и прекратившим трудовые отношения с соответствующим органом ПФР до принятия решения о выплате премии, осуществляется за фактически отработанное время в случаях, когда увольнение обусловлено:

выходом на пенсию (по возрасту, инвалидности);

призывом на военную службу;

необходимостью осуществления ухода за больным членом семьи в соответствии с медицинским заключением;

поступлением в образовательное учреждение высшего (среднего) профессионального образования по очной форме обучения;

переходом на выборную работу (должность);

инициативой работодателя при отсутствии вины работника;

прекращением трудового договора в связи со смертью работника.

3.5. При увольнении работника по другим причинам решение о выплате премии за фактически отработанное время принимается руководителем территориального органа ПФР и ИЦПУ.

3.6. Решением Правления ПФР (для руководителей отделений ПФР и ИЦПУ) и приказом руководителя территориального органа и ИЦПУ для работников может быть установлен единый размер премий, предусмотренный подпунктами 3.1.1 и 3.1.2 настоящего Положения (за конкретный отчетный период).

В данном случае снижение (повышение) размера премии работнику по сравнению с установленным размером премии отражается в соответствующем приказе (распоряжении Правления ПФР) с указанием конкретного нарушения (достижения), послужившего основанием для принятия такого решения.

Информация об изменениях:

Постановлением Правления ПФР от 18 мая 2010 г. N 122п пункт 3.7 настоящего приложения изложен в новой редакции

3.7. Работникам, на которых наложено дисциплинарное взыскание, ежемесячная премия не начисляется за тот месяц, в котором имело место нарушение.

3.8. Работникам, на которых наложено дисциплинарное взыскание, размер премии по результатам работы за иные периоды работы (подпункт 3.1.2), в которые попадает месяц совершения проступка работника, устанавливается по представлению руководителя структурного подразделения территориального органа ПФР и ИЦПУ в зависимости от тяжести совершенного проступка.

3.9. При исчислении средней заработной платы работников в соответствии со статьей 139 Трудового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2002, N 1 (ч. I), ст. 3; N 30, ст. 3014, ст. 3033; 2003, N 27 (ч. I), ст. 2700; 2004, N 18, ст. 1690; N 35, ст. 3607; 2005, N 1 (ч. I), ст. 27; N 13, ст. 1209; N 19, ст. 1752; 2006, N 27, ст. 2878; N 41, ст. 4285, N 52 (ч. I), ст. 5498; 2007, N 1 (ч. I), ст. 34) в расчет включаются только премии, предусмотренные данным разделом.

Ст. 191 Трудового кодекса предусматривает, что за добросовестное исполнение трудовых обязанностей работодатель может поощрять своих работников. Как в этом случае все правильно оформить?

О том, какие премии выплачиваются в компании, работник должен узнать при приеме на работу. Причем это касается не только производственных премий, которые могут быть положены за выполнение каких-то обязательств, но и разовых премий — к свадьбе, рождению ребенка, окончанию вуза и другим событиям.

В ст. 68 ТК РФ говорится, что до подписания трудового договора работодатель обязан ознакомить работника под роспись с Правилами внутреннего распорядка, иными локальными нормативными актами, непосредственно связанными с его трудовой деятельностью, коллективным договором, в котором, помимо всего прочего, может содержаться информация и о премировании.

Работник должен знать, как считается премия и что ему необходимо сделать, чтобы ее получить. Это важно, поскольку в ст. 252 НК РФ сказано, что все начисления принимаются в качестве расходов в том случае, если они отражены в трудовых и (или) коллективных договорах.

Работодатель должен отразить премирование одним из способов:

- непосредственно в трудовом договоре;

- сделать в трудовом договоре отсылку на коллективный договор, где говорится о премировании;

- сделать в трудовом договоре отсылку к Положению о премировании;

- написать в трудовом договоре, что нужно смотреть коллективный договор, а в коллективном договоре сделать отсылку к Положению о премировании.

В любом случае действует один принцип: взяв в руки коллективный договор, мы должны через Положение о премировании или через коллективный договор выйти на порядок начисления премий.

Иногда организация прописывает в трудовом договоре, что премия начисляется по решению руководителя. Однако этот вариант — рискованный, и он не является гарантией того, что налоговый эксперт лояльно отнесется к такой формулировке.

Виды премий

Можно выделить два вида премий:

1. Премии, которые предусмотрены системой оплаты труда на основании конкретных показателей и условий премирования, разработанных в компании.

Такие премии — часть материальной мотивации работников, они обладают стимулирующим характером. Выплачиваются с периодичностью (ежемесячная, годовая, квартальная и др.) и обычно устанавливаются в определенном размере.

2. Разовые премии, которые не входят в систему оплаты труда.

Выплачиваются сотруднику за определенные достижения, многолетнюю добросовестную работу, выполнение срочного и важного задания или к знаменательным событиям (например, к юбилеям и профессиональным праздникам).

Выплата разовой премии осуществляется по одностороннему усмотрению работодателя. Основанием является Приказ руководителя.

Удобное и безошибочное ведение кадрового учета в веб-сервисе

Приказ на премию

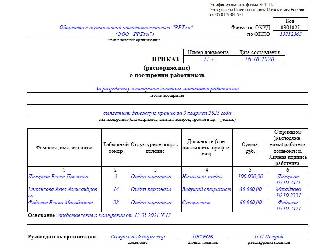

Приказ руководителя оформляется по унифицированным формам, утвержденным Постановлением Госкомстата РФ от 05.01.2004 № 1: Форма Т-11 или Форма Т-11А (для премирования группы работников).

В Указаниях по применению и заполнению форм говорится, что Форма Т-11 и Форма Т-11А:

- применяются для оформления и учета поощрений за успехи в работе;

- составляются на основании представления руководителя структурного подразделения организации, в котором работает сотрудник;

- подписываются руководителем или уполномоченным лицом;

- объявляются работнику под расписку.

На основании приказа вносится запись в личную карточку работника (Форма Т-2 или Форма Т-2ГС (МС)) и его трудовую книжку.

При заполнении Формы Т-11 указываются ФИО, структурное подразделение, вид поощрения (благодарность, ценный подарок, премия и т.д.). Если речь идет о материальной помощи и ценных подарках как элементах премирования, то, согласно п. 28 ст. 217 НК РФ, НДФЛ не исчисляется, если материальная помощь не достигла 4 000 руб. в год, а если достигла, то НДФЛ начисляется только с превышения и отдельно льготируется, тоже в размере 4 000 руб., нарастающем с начала года, подарок.

Арбитражная практика показывает, что подарок — это не деньги, а вещь. Тем не менее иногда налоговая расценивает как подарок и деньги. Поэтому нужно быть готовыми к неоднозначному подходу налоговой к подобным ситуациям.

Алгоритм премирования сотрудников

Если с работником заключается трудовой договор, то нужно учитывать несколько важных деталей. Согласно ст. 57 ТК РФ, условия оплаты труда, в том числе надбавки, доплаты и поощрительные выплаты, являются обязательными для включения в трудовой договор.

Трудовой договор должен ясно давать понять, при каких условиях и в каком размере будет выплачиваться премия.

Правильно обозначить в трудовом договоре условия о премировании можно следующими способами:

Такой вариант используется редко, так как не дает возможности при необходимости изменить текст трудового договора. Работодатель может это сделать только в том случае, если точно будет уверен в готовности работника подписать измененный вариант.

Если работодатель все же принимает решение включить премию в трудовой договор, то он должен указать ее размер: сумму или порядок ее определения — формулу. Это может быть сумма, которая умножается на определенные коэффициенты, зависящие от того, какие работы выполняются сотрудником, где он работает (допустим, на Крайнем Севере).

Если премия прописана в трудовом договоре, то не выплатить её компания не имеет право. В противном случае работник может обратиться в суд.

- Прописать в трудовом договоре, что премии выплачиваются в соответствии с коллективным договором.

При этом в коллективном договоре указывается, кто, как и за что премируется. Однако внести изменения в коллективный договор еще сложнее, чем в трудовой договор. Поэтому большинство организаций выбирают третий вариант.

Документ удобен тем, что не является двусторонним и подписывается одним лицом. Но в трудовом договоре обязательно должна быть ссылка на Положение.

Положение о премировании

Положение о премировании пишется на всю организацию, соответственно, распространяется на всех работников. При этом в одной организации может быть несколько Положений о премировании. Так, например, можно разработать документ для каждого филиала компании.

Содержание Положения о премировании:

- общие положения (кто имеет право на получение премий, по каким правилам они распределяются и др.);

- источники премирования (если премии выплачиваются за счет средств специального назначения или целевых поступлений, то указывать источники премирования необходимо, так как такие премии не учитываются в расходах для целей исчисления налога на прибыль (п. 22 ст. 270 НК РФ);

- показатели премирования;

- круг премируемых лиц (бухгалтерия, отдел сбыта, филиал в Самаре, ремонтное подразделение и др.);

- периодичность премирования (у разных кругов премируемых лиц могут быть разные периоды начисления премии — ежемесячные, ежеквартальные и т.д.);

- сумма премии или процент;

- условия снижения и невыплаты премии (опоздание, невыполнение должностной инструкции, нарушение техники безопасности и др.).

Лишение премии за нарушение дисциплины

В Информации Роструда от 10.12.2018 уточняется, что при начислении премии работодатель вправе установить условия ее полного лишения или снижения ее размера. Одним из таких условий может быть дисциплинарный проступок.

В то же время суд может взыскать невыплаченную премию, если будет доказано, что к дисциплинарной ответственности работник привлечен незаконно.

Как учитываются премии при расчете среднего заработка

Расчет среднего заработка определяется ст. 139 ТК РФ и Постановление Правительства от 24.12.2007 № 922. Этот вопрос, в частности, детализируется в п. 15 Постановления.

Постановление определяет не больничные, а отпускные и командировочные, поскольку во время командировок начисляется средняя заработная плата. Поэтому п. 15 пункт относится к этим двум случаям.

В п. 15 сказано, что при определении среднего заработка учитываются:

- ежемесячные премии, фактически начисленные в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода

Если в расчетном периоде было начислено несколько премий за один показатель, то включается какая-то одна премия. Допустим, у менеджеров по продажам в зависимости от продаж начисляются три премии: 1 % с объема продаж, 0,5 % от продаж как поощрение особо успешных менеджеров и 5 % от продаж из фонда премирования. Соответственно, в данном случае будет включаться в расчет только одна премия, так как все перечисленные премии выплачиваются по одному и тому же основанию.

Если у вас одна премия начисляется за продажи, а вторая — за выход на работу в выходные, тогда включать нужно обе премии, потому что эти выплаты идут по разным показателям.

- премии за период работы, превышающий один месяц (например, квартальные), но не более расчетного периода (одного года)

Такие премии включаются, если были начислены за какой-то период больше месяца, но не больше расчетного периода. Включаются по одной за каждый показатель (например, если выплачивалась премия по итогам работы за квартал и еще была премия отдельным сотрудникам за выполнение срочных заданий).

Такие премии включаются в расчет в размере месячной части за каждый показатель за каждый месяц расчетного периода.

Например, это может быть премия по окончании большого проекта, который длился несколько лет. В этом случае за год расчет будет включен в размере 1/3.

Как правило, такая премия начисляется в феврале. В связи с этим нередко возникает вопрос: что делать, если сотрудник уволился в конце января? Нужно ли начислять ему премию в этом случае? Ответ на вопрос содержится во внутренних документах компании. Если в них прописано, что премия выплачивается по итогам года, то работник, отработавший 12 месяцев и уволившийся по окончании года, должен ее получить.

Если же во внутренних документах прописано, что работник, который уволился до начисления премии, не имеет права на нее, то работник не вправе претендовать на выплату. Законодательство по этому вопросу не дает указаний.

Согласно Постановлению № 922, вознаграждение по итогам работы за год, начисленное за предшествующий событию календарный год, учитывается независимо от времени его начисления.

Нужно ли платить годовую премию работнику, уволившемуся в октябре?

В Апелляционном определении Верховного суда Республики Карелия от 25.09.2018 № 33-3344/2018 рассматривается ситуация, когда работодатель, издав приказ о годовой премии, которая выплачивалась с учетом отработанного времени, не внес в списки сотрудника, уволившегося за два месяца до окончания года.

Суд посчитал, что такие действия имеют дискриминационный характер (сотрудника поставили в неравное положение с остальными) и взыскал с компании премию.

Подпишитесь на наш канал в Telegram , чтобы вовремя узнавать о самых важных изменениях для бизнеса.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Трудовая премия. За внедрение новой технологии или выполнение разовой работы, которая не входит в ежедневные обязанности, могут выдать разовую премию.

Часто работодатель вводит вознаграждение за перевыполнение производственного плана или плана продаж. Премия составляет оговоренный процент от оклада, ее выплачивают не разово, а ежемесячно.

Социальная премия. Такой вид премирования не связан с трудовыми достижениями. Вознаграждение выплачивается разово по какому-либо поводу. Например, 23 февраля, 8 марта, Новый год, день рождения и так далее.

Где узнать о премиях

Премия — это не зарплата, и выплачивать ее ежемесячно работодатель не обязан. При приеме сотрудника на работу его знакомят с Правилами трудового распорядка и иными локальными актами, в том числе и положением о премировании или коллективным договором, где прописан порядок премирования (ст. 68 ТК РФ).

В положении должны быть описаны все разовые и ежемесячные премии, на которые может претендовать работник. И самое важное — сотрудник должен понимать, что нужно сделать для получения премии.

Обязательно ли оформлять положение о премировании или коллективный договор

Никто не мешает выплатить премию без коллективного договора или Положения. Но работодатель рискует. Ст. 252 НК РФ устанавливает, что все расходы, в том числе на премии должны быть документально подтверждены, в таком случае их можно принять для снижения базы по налогу на прибыль.

При проверке сотрудник ФНС может не согласиться с внесением премии в состав расходов, если не увидит ее ни в трудовом, ни в коллективном договорах, ни в Положении о премировании.

Поэтому порядок премирования и размер вознаграждения пропишите в одном из трех документов.

- Трудовой договор — если вы фиксируете премию в этом документе, вы будете обязаны ее выплатить, иначе работник вправе пойти в суд. Изменить размер и порядок премирования можно только по обоюдному согласию.

- Коллективный договор — это многостороннее соглашение, изменить его еще сложнее.

- Положение о премировании — подписывается работодателем, поэтому в него легко вносить изменения.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Как оформить выплату премии

Единовременное поощрение оформляйте приказом о выплате разовой премии. Приказ можно составить в свободной форме или воспользоваться унифицированными формами Т-11 для поощрения одного сотрудника или Т-11А — для поощрения группы. В приказе укажите:

- ФИО, должность и подразделение премируемого сотрудника;

- причину поощрения;

- вид — в нашем случае премия;

- сумма — цифрами и прописью.

Работник должен ознакомиться с приказом и подписать его.

Какими налогами облагается единоразовая премия

В плане налогообложения премия ничем не отличается от зарплаты. С нее нужно удержать НДФЛ 13% и начислить страховые взносы независимо от вида премии. Исключения — государственные и международные премии в области науки, техники, образования, литературы и кино перечисленные в Постановлении Правительства РФ от 06.02.2001 года.

Помните, что НДФЛ у нерезидентов РФ составляет 30%. Следовательно, с премии придется удержать все 30%.

Как премия влияет на средний заработок

Средний заработок применяется при расчете оклада во время командировки и отпускных. При подсчете среднего заработка учитывайте только премии, связанные с трудовой деятельностью, разовые премии к юбилею или празднику в расчет не идут, так как прямо с трудом не связаны (Письмо Роструда от 23.10.2007 № 4319-6-1).

Какие проводки составляются при начислении разовой премии

В зависимости от типа премии бухгалтер строит разные проводки:

Дт 20/25/26/44 Кт 70 — начислена премия за трудовые результаты;

Дт 91 Кт 70 — начислена премия социального характера.

Выплата любой премии отражается проводкой:

Дт 70 Кт 50/51 — перечислена премия сотруднику.

Какие риски возможны при премировании

С ежемесячными и ежеквартальными премиями проблем обычно нет. В компаниях они перечислены в Положении о премировании, и у ФНС вопросов не возникает. С разовыми премиями сложнее — они могут не значиться в Положении, потому что при его разработке о них никто и не вспомнил. Тут может возникнуть спор с сотрудниками налоговой.

Рекомендуем сразу предусмотреть все возможные премии в Положении и при необходимости его дополнять.

К трудовым премиям у налоговиков меньше всего вопросов. Такие вознаграждения связаны непосредственно со стимулированием работников, поэтому их уместно учитывать в составе расходов — это экономически целесообразно.

С премиями к праздникам сложнее. Налоговая очень неохотно принимают их в состав расходов. С одной стороны, к труду они отношения не имеют, а с другой — их стимулирующую функцию отрицать нельзя. При выборе места работы сотрудник явно будет больше заинтересован трудится там, где больше премий.

Рекомендуем выплачивать сотрудникам именно трудовые премии. За премии социального характера, может быть, придется побороться в суде.

Начисляйте премии и удерживайте с них НДФЛ в облачном сервисе Контур.Бухгалтерия. Программа сама напомнит, когда нужно уплатить налог и рассчитает его. Ведите бухгалтерский, налоговый и кадровый учет, сдавайте отчетность без авралов и рутины. Всем новичкам дарим 14 дней пробного периода бесплатно.

Работодатель может наградить сотрудника за хорошую работу или в связи с праздником, например, днем рождения или свадьбой. Расскажем, как оформить выплату премии и какой налог с нее удержать.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

На счете 62 организации учитывают расчеты с покупателями и заказчиками. На этом счете одновременно фиксируют задолженность покупателей перед компанией, иными словами — дебиторку, и долги перед покупателями по полученным авансам.

Если организация собирается передать материалы, спецоснастку, спецодежду и другие материальные ценности своим подразделениям или сторонним организациям, она составляет накладную на отпуск материалов. Форма такой накладной М-15 рекомендована, но не обязательна. Компания может разработать свою форму и утвердить ее в учетной политике.

Квартальные премии — это выплаты стимулирующего характера, которые назначаются за добросовестное исполнение трудовых обязанностей. Основания, принципы и нормативы для премирования сотрудников устанавливает работодатель и закрепляет их в локальных нормативных актах.

В чем смысл премиальных

Ключевая цель премирования заключается в стимулировании заинтересованности работников качественно и оперативно выполнять поставленные задачи, соблюдать трудовую дисциплину, выполнять планы. В законодательстве нет специального понятия, что такое квартальная премия, но в статье 191 Трудового кодекса РФ сказано, что премирование является одним из видов поощрения работника.

Даже в пределах одной организации допускается предусмотреть сразу несколько видов премирования. Поощрение устанавливается по результатам работы за определенный отрезок времени:

- ежемесячные;

- ежеквартальные;

- раз в полугодие;

- по итогам года;

- сезонные;

- по окончанию отчетной кампании;

- по итогам реализации проекта;

- другие.

Наиболее распространенным видом является выплата по итогам работы за квартал. В нормативно-правовых актах сказано, как выплатить квартальную премию сотрудникам: их стимулируют за добросовестный труд по итогам работы за три отчетных месяца. Платится максимум — четыре раза в год. Но работодатель вправе предусмотреть дополнительные виды выплат, помимо квартальных сумм. Например, в конце года допускается выплатить сразу два вида поощрения: по результатам работы за 4-й квартал и итоговую за весь год, даже несмотря на то, что в течение отчетного года работник уже получал поквартальные деньги.

Нюансов в начислении премиальных масса. Но все ключевые правила устанавливает работодатель.

МРОТ опять повышают! Как быть с премиями?

Работодатель обязан пересчитать зарплаты. Но необходимо ли это делать, если работнику положены премиальные? Читайте бесплатно консультацию экспертов КонсультантПлюс.

Основание для назначения

Основание, по которому в приказе объявляют квартальное премирование, — событие или совокупность определенных факторов, при наступлении или выполнении которых работнику причитается стимулирующая надбавка в виде премии. Руководство организации определяет, в какой профессии есть квартальные премии, и закрепляет это в коллективном договоре. Перечень оснований для премирования устанавливает исключительно работодатель. Решение придется закрепить в локальных актах по организации, в противном случае проблем с ГИТ и споров с работниками не избежать.

Закрепите основания для назначения премиальных:

- в трудовом договоре с работником;

- коллективном договоре;

- положении по оплате труда;

- отдельном положении о премировании;

- положении о стимулировании работников;

- ином распоряжении руководства.

Учтите, что помимо денежного поощрения, в отношении трудящихся предусмотрены и другие формы стимулирования за добросовестный труд. Например, наниматель вправе объявить благодарность или наградить отличившегося сотрудника ценным подарком, почетной грамотой, приставить его к почетному званию. За особые трудовые заслуги перед обществом и государством работников представляют к государственным наградам.

Обязательно ли платить работнику премию за год или квартал, если приказ о выплате оформлен уже после его увольнения?

Рекомендации для бюджетников

Специальный порядок для бюджетных организаций законодательством не предусмотрен. Вопросы в сфере оплаты труда бюджетников решаются руководством самостоятельно, но с учетом рекомендаций и норм, доведенных учредителями, вышестоящими министерствами и ведомствами.

Возможны следующие основания, кому положены квартальные выплаты в бюджетной сфере:

- за добросовестное выполнение трудовых обязанностей;

- за достижение определенных трудовых показателей;

- в связи с юбилейными датами;

- в связи с профессиональными праздниками и т. п.

Учтите, что для каждого основания придется подробно расписать события и показатели для премирования. Например, для выплат к юбилейной или праздничной дате следует указать конкретные праздники и даты событий. Иначе работники будут требовать денег по каждому празднику в календаре.

В отношении премирования за достижение трудовых показателей или добросовестный труд допускается разработать балльную систему критериев и факторов. За каждую выполненную задачу или достигнутую цель начисляется балл. По итогам квартала определяется общая сумма накопленных баллов и их стоимость, в зависимости от фонда оплаты труда. По этому принципу устанавливается, как начисляется премия к зарплате с учетом набранных баллов.

Рекомендации для коммерческих организаций

У коммерческих структур показатели премирования несколько иные. Здесь работодатель вправе указать, что при выплате премии по результатам работы за квартал объектами премирования являются количественные или качественные показатели бизнеса:

- для качественных показателей работникам отдела продаж допускается установить квартальное поощрение за выполнение плана продаж на 100% и более;

- для качественных показателей работникам бухгалтерии, отдела кадров часто выплачивают ежемесячные премиальные за своевременную сдачу отчетности, соблюдение кассовой и договорной дисциплины, успешное прохождение проверок.

Важно максимально подробно и четко расписать условия и принципы начисления. Чем подробнее расписан порядок, как получить премию работнику, тем меньше проблем с подсчетами.

Документальное оформление

Закрепите порядок премирования работников в локальном акте организации. Например, разработайте отдельное положение о премировании сотрудников. Обязательно пропишите:

- как и когда возникает право на получение премиальной надбавки;

- кто оценивает результат работы конкретного сотрудника;

- как этот результат фиксируется;

- кто принимает конечное решение по выплате;

- когда квартальная премия выплачивается в компании.

После того как условия и порядок премирования утверждены, критерии и суммы рассчитаны, работодатель издает приказ о премировании. Для этого используйте унифицированные формы приказов. Например, чтобы выплатить квартальную премию одному работнику, заполните форму № Т-11. Для премирования нескольких сотрудников — форма № Т-11а.

Запись о премии в трудовой книжке

Всю информацию о награждениях работника за трудовые успехи вносят в трудовую книжку (ч. 4 ст. 66 ТК РФ ). Но о назначении премиальных выплат речи не идет. В трудовую книжку вносите только следующие виды поощрения работников (п. 10 правил, утвержденных постановлением правительства РФ № 225 от 16.04.2003 ):

- о награждении госнаградами, в том числе о присвоении государственных почетных званий на основании соответствующих указов и иных решений;

- о награждении почетными грамотами, присвоении званий и награждении нагрудными знаками, значками, дипломами, производимыми работодателями;

- о других видах поощрения, предусмотренных законодательством РФ, коллективными договорами, правилами внутреннего трудового распорядка, уставами и положениями о дисциплине.

При этом записи о премиях, предусмотренных действующей системой оплаты труда или выплачиваемых на регулярной основе, в трудовые книжки не вносятся (п. 25 правил).

По мнению специалистов Роструда, сведения о разовом премировании, которое выплачивается на основании индивидуального распоряжения руководства, в трудовую книжку вносятся. А вот информацию о премиях, предусмотренных локальными нормативными актами, устанавливающими систему оплаты труда у текущего работодателя, в трудовую книжку вносить не следует.

Как рассчитать размер премирования

Алгоритм, как посчитать премию от оклада или среднего заработка, устанавливается работодателем в индивидуальном порядке. Варианты расчета премии:

- в абсолютной сумме — размер выплаты устанавливается в фиксированном размере;

- в процентном или долевом отношении — величина премирования рассчитывается как процент или доля от установленного должностного оклада, тарифной ставки, средней заработной платы и иных показателей;

- как рассчитать премию за фактически отработанное время — размер выплаты пересчитывается в зависимости от количества отработанного времени в расчетном квартале;

- по балльной системе — число накопленных баллов определяют за отчетный период, затем стоимость одного балла умножают на суммарное количество баллов по работнику;

- процент от выручки, выполненного плана, заключенных договоров — актуально для организаций торговли, например, в отношении работника устанавливается квартальная премия в размере 5% от суммы заключенных договоров;

- иные способы.

Примеры расчета

Рассмотрим порядок расчета премиальных на конкретных примерах.

Пример № 1. Как рассчитать квартальную премию от оклада работника

Расчет квартальной премиальной выплаты: 50 000 руб. × 150% = 75 000 рублей.

Допустим, что премию работнику установили в размере 3/4 от должностного оклада.

Расчет: 50 000 руб. × 3/4 = 37 500 рублей.

Если в декабре сотрудникам фирмы была выплачена премия в размере 250 процентов ежемесячной зарплаты, то работник из примера получил 125 000 рублей.

Пример № 2. Рассмотрим пример, как рассчитать квартальную премию за фактически отработанное время работнику

Расчет: 85 500 рублей / 57 дней (норма труда) × 49 дней (57 дн. - 8 дн. — это фактически отработанное время) = 73 500 рублей.

Пример № 3. Процент от выручки — пример расчета квартальной премии для работников торговли

- Иванов И.И. — 1 000 000 рублей;

- Петров П.П. — 800 000 рублей;

- Сидоров С.С. — 900 000 рублей.

Посчитаем, сколько 10 процентов премии в денежном выражении составят для каждого работника:

- Иванов И.И. — 1 000 000 руб. × 10% = 100 000 рублей;

- Петров П.П. — 800 000 руб. × 10% = 80 000 рублей;

- Сидоров С.С. — 900 000 руб. × 10% = 90 000 рублей.

Нюансы премирования

Разберем основные вопросы в правилах премирования работников в 2021 году:

Ответ и комментарии эксперта

За сколько месяцев квартальная премия назначается в организации?

За квартал, то есть за три месяца. Строгих требований, когда выплачивают квартальные премии по итогам периода, нет, правила устанавливает работодатель.

Включается ли премиальная выплата в расчет отпускных?

Квартальную, ежемесячную и полугодовую выплаты, начисленные в расчетном периоде, включайте в расчет только по одной за каждый показатель премирования. Например, за один месяц допустимо учесть одну премиальную сумму — за образцовое качество выполняемых работ, и одну — за выполнение ответственных работ в том же месяце.

Поощрение по итогам года учитывайте, если оно начислено за год, предшествующий отпуску. Когда поощрение начислено, в расчетном периоде или после, не важно.

Выплачивается ли после увольнения?

Выплатят, если в положении о премировании либо в ином локальном акте организации прямо прописано, что такая выплата должна быть, и прописан точный срок, когда выплачивается ежеквартальная премия. Работодатель вправе прописать в положении, что уволенным работникам премия не выплачивается.

Выплачивается ли умершему сотруднику?

Если условия премирования выполнены, период, за который начисляют поощрение, отработан, то нет оснований отказать в выплате.

Надо ли с премиальных платить НДФЛ и взносы?

Да, платить. Удержите НДФЛ с премиальных в сумме 13%. Страховые взносы начислите по общему тарифу.

А что с районным коэффициентом?

Районный коэффициент начисляется на всю заработную плату, в которую входят, в том числе, и премиальные суммы. После того как работодатель определит, сколько процентов премия от зарплаты, примените к итоговой сумме коэффициент.

Премируют ли работников на испытательном сроке?

Если в локальном акте организации указано, что премии не выплачиваются сотрудникам, принятым в организацию с испытательным сроком, это не противоречит действующему законодательству. Следовательно, работодатель за период испытательного срока не обязан выплачивать премии такому сотруднику.

Положено ли поощрение по итогам квартала тем, кто в отпуске?

Да, выплатят. Пребывание в очередном трудовом отпуске не является препятствием для премирования работника. При условии, что соблюдены или выполнены требования к назначению премиальной выплаты (достигнуты результаты, отработан период и т. д.).

Что делать, если лишили премиальных?

Обратитесь с запросом к работодателю. Если он оставит вопрос без внимания, то обращайтесь с запросом:

премированием сотрудников у бухгалтера возникает немало дел. Помимо того, что премию нужно начислить и выплатить, эти суммы необходимо отразить в учете, начислить на них налог и взносы, включить в отчетные формы по НДФЛ.

Отражение в расходах

Статья 255 Налогового кодекса гласит, что в расходы на оплату труда включаются среди прочего стимулирующие и поощрительные начисления, премии и иные выплаты, предусмотренные законодательством, трудовым или коллективным договором. В пункте 2 той же статьи поясняется, что в состав расходов входят премии и надбавки, начисленные за производственные результаты, высокие достижения, мастерство и прочие подобные выплаты.

Таким образом, для включения премии в расходы на оплату труда определены такие условия:

- Премия предусмотрена в договоре либо локальном акте, например, Положении о премировании работников. В договоре, коллективном либо трудовом, необходимо сделать ссылку на этот нормативный акт. А в самом документе необходимо установить определенные показатели, на основании которых эта премия будет назначаться, а также порядок ее начисления и выплаты.

- Премия выплачивается за трудовые показатели, результаты деятельности, достижения, мастерство. Другими словами, она должна иметь производственный характер. Какое название носит выплата, принципиального значения не имеет, равно как и то, является ли она периодической или разовой. Например, в расходах можно учесть как постоянную премию, которая является частью оплаты труда и начисляется в связи с его результатами, так и разовую поощрительную выплату за исполнение каких-то обязанностей или определенные достижения.

- Премия выплачивается на основании приказа руководителя.

- Премия выплачивается работнику, который выполнил условия премирования, что подтверждено документально. Это может быть служебная записка, расчет-обоснование или другой документ, который покажет, что сотрудник действительно получил высокие результаты труда или исполнил какие-то дополнительные обязанности. Например, если условием премирования является создание определенного количества продукции или отработка установленного количества рабочего времени, то из документа должно явно следовать, что работник в расчетном месяце такие условия выполнил.

Страховые взносы

Нужно ли начислять с премиальных сумм страховые взносы? Ответ на этот вопрос также полностью зависит от характера премии.

Объектом обложения взносами являются выплаты и вознаграждения, произведенные работнику в рамках трудовых отношений. Верховный Суд РФ в своем определении от 26.01.18 № 307-КГ17-21301 указал, что при решении вопроса об обложении премии страховыми взносами важно то, связана ли она с выполнением трудовых обязанностей.

Исходя из этого, любые производственные премии вне зависимости от их периодичности и названия, должны включаться в базу при расчете страховых взносов.

Что же касается непроизводственных премий, то многие специалисты считают, что с них страховые взносы не начисляются. Это следует из толкования статьи 420 НК РФ. Однако в Минфине с таким подходом не согласны. В письме от 07.02.17 № 03-15-05/6368 чиновники ведомства указывают, что раз в статье 422 НК РФ премии не поименованы, то взносы с них платить необходимо. При этом в судебной практике неоднократно принимались решения в пользу работодателей, которые не начисляли взносы с непроизводственных премий (определения Верховного Суда РФ от 01.09.15 № 304-КГ15-10018, от 16.01.18 № 303-КГ17-20493, постановление Арбитражного суда Поволжского округа от 27.09.16 № Ф06-13612/2016).

Так что в случае невключения непроизводственных премии в базу по страховым взносам нужно быть готовым к тому, что у ИФНС могут возникнуть вопросы. Однако есть неплохие шансы отстоять свою правоту в суде.

Определиться с датой, на которую доход в виде премии считается полученным, нужно по двум причинам:

И вновь вернемся к делению премий на производственные и непроизводственные. Поскольку последние не связаны с результатами труда, то к ним не применяются требования положения пункта 2 статьи 223 НК РФ. То есть непроизводственные премии включаются в доход на ту дату, когда они фактически выплачены.

С производственными премиями все немного сложнее. Их разделим две группы:

- ежемесячные, которые являются частью заработной платы или назначаются в виде поощрений;

- премии, назначенные за квартал, полугодие, год либо иной период больше месяца.

Ежемесячные премии включаются в доход по правилам, установленным для заработной платы, то есть на последний день того месяца, за который они начислены. А датой получения дохода в виде годовой, полугодовой, квартальной и иной производственной премии из второй группы является день ее выплаты.

Итак, правила определения даты фактического получения премии таковы:

- Непроизводственная премия включается в доход на день выплаты.

- Производственная премия за квартал, полугодие, год или иной период более одного месяца включается в доход на день выплаты.

- Производственная ежемесячная премия включается в доход на последний день того месяца, за который начислена.

Все прочие премии производственного и непроизводственного характера будут включаться в доход сотрудника на дату фактического получения.

Отражение в отчетности по НДФЛ

6-НДФЛ

Как известно, 6-НДФЛ заполняется на последний день каждого периода — квартала, полугодия, 9 месяцев и года. В разделе 2 формы отражаются операции, которые имели место в течение трех последних месяцев этого периода. Кроме того, в разделе 2 отражаются операции, произведенные в предыдущих периодах представления, а завершенные — в отчетном. При этом считается, что операция завершена в том периоде, в котором наступает срок перечисления НДФЛ. А то, в каком периоде налог был фактически перечислен, значения не имеет. Далее применим все эти правила к премиям.

Производственные ежемесячные премии. Порядок отражения в расчете 6-НДФЛ этих премий такой же, как и заработной платы. В разделе 1, за исключением строки 070, премия отражается в периоде начисления по состоянию на последний день месяца. В разделе 2, а также в строке 70 раздела 1, премия и исчисленный налог отражаются в периоде фактического перечисления денег сотрудникам и в бюджет.

Пример. В марте сотрудникам была начислена премия в общей сумме 50 000 рублей. Согласно внутреннему регламенту, выплате она подлежит вместе с заработной платой за апрель, которая выплачивается 14 мая. Как это отражается в 6-НДФЛ, показано в следующей таблице.

Таблица 1. Отражение в 6-НДФЛ ежемесячной производственной премии

| 6-НДФЛ за 1 квартал | ||

| Строка 020 | Сумма начисленного дохода | 50 000 |

| Строка 040 | Сумма исчисленного налога | 6 500 |

| Строка 070 | Сумма удержанного налога | 0 |

| 6-НДФЛ за полугодие | ||

| Строка 020 | Сумма начисленного дохода | 50 000 |

| Строка 040 | Сумма исчисленного налога | 6 500 |

| Строка 070 | Сумма удержанного налога | 6 500 |

| Строка 100 | Дата фактического получения дохода | 31.03.2018 |

| Строка 110 | Дата удержания налога | 14.05.2018 |

| Строка 120 | Срок перечисления налога | 15.05.2018 |

| Строка 130 | Сумма фактически полученного дохода | 50 000 |

| Строка 140 | Сумма удержанного налога | 6 500 |

О стальные премии. Они отражаются в разделе 1 и 2 формы 6-НДФЛ в том периоде, когда были фактически выплачены. Однако если выплата премии выпала на последний рабочий день квартала, то срок уплаты НДФЛ переносится на первый рабочий день следующего периода. В таком случае операцию в разделе 2 расчета 6-НДФЛ нужно отразить в следующем периоде.

Пример. 30 марта работники получили годовую премию в общей сумме 100 000 рублей. В следующей таблице показано, как это отразить в 6-НДФЛ.

Таблица 2. Отражение в 6-НДФЛ годовой премии

| 6-НДФЛ за 1 квартал | ||

| Строка 020 | Сумма начисленного дохода | 100 000 |

| Строка 040 | Сумма исчисленного налога | 13 000 |

| Строка 070 | Сумма удержанного налога | 13 000 |

| 6-НДФЛ за полугодие | ||

| Строка 020 | Сумма начисленного дохода | 100 000 |

| Строка 040 | Сумма исчисленного налога | 13 000 |

| Строка 070 | Сумма удержанного налога | 13 000 |

| Строка 100 | Дата фактического получения дохода | 30.03.2018 |

| Строка 110 | Дата удержания налога | 30.03.2018 |

| Строка 120 | Срок перечисления налога | 02.04.2018 |

| Строка 130 | Сумма фактически полученного дохода | 100 000 |

| Строка 140 | Сумма удержанного налога | 13 000 |

2-НДФЛ

При составлении справки 2-НДФЛ применяются схожие правила — доход отражается в том месяце, когда считается фактически полученным в соответствии с нормами статьи 223 НК РФ (раздел V Порядка заполнения 2-НДФЛ, утвержденного приказом ФНС от 30.10.15 № ММВ-7-11/485@).

Таким образом, в разделе 3 справки ежемесячные производственные премии отражаются в месяце начисления, а все остальные — в месяце выплаты.

В следующей таблице можно найти коды доходов, которые применяются для отражения премий.

Таблица 3. Коды доходов для формы 2-НДФЛ

| Код | Вид премии |

| 2002 | Премии, которые одновременно: |

- предусмотрены законодательством, коллективным или трудовым договором;

- выплачены не за счет прибыли, средств специального назначения или целевых поступлений;

- выплачены в связи с производственными показателями, трудовыми достижениями и т. д., что подтверждено приказом о назначении премии

Ещё материалы по теме

Считать ли увеличение окладов индексацией зарплаты: мнение Роструда

Новые коды доходов и вычетов для 6-НДФЛ

Взносы и СЗВ-М на самозанятых: спорная позиция ПФР

Leave a Reply Отменить ответ

Отчетность

Последнее

Заполнение декларации по УСН при переходе на повышенную ставку налога

Налогоплательщики на УСН должны отчитаться за 2021 год по новой форме. В бланке будет учитываться применение обычных и повышенных ставок. ФНС в письме от 24.11.2021 № СД-4-3/16342@ разъяснила, как правильно заполнить декларацию, если в течение года Вы перешли с обычной налоговой ставки на повышенную.

Что нужно успеть бухгалтеру до Нового Года 2022?

У бухгалтера в конце года аврал: слишком многое нужно успеть. Предлагаем календарь бухгалтерских задач на конец декабря, чтобы Вы не забыли ни о чём необходимом.

Льготы для общепита с 2022 года

Законом установлено освобождение общепита от уплаты НДС с 01.01.2022. Для компаний с численностью работников до 1 500 человек начнут действовать сниженные ставки по страховым взносам. Льготы установлены ФЗ от 02.07.2021 № 305-ФЗ. Какие условия нужно соблюдать, чтобы пользоваться льготами?

Читайте также: