Как изменится срок если взносы на депозит будут в конце каждого года

Обновлено: 30.06.2024

Задание на практическое занятие 10. Определение параметров финансовых рент.

Как изменяется коэффициент наращения аннуитета при изменении срока действия аннуитета и изменении процентной ставки?

Как изменяется коэффициент дисконтирования аннуитета при изменении срока действия аннуитета и изменении процентной ставки?

Какая связь существует между оценками аннуитета пренумерандо и постнумерандо?

Задача 1. Предприниматель инвестировал 700 000 руб. в пенсионный контракт. На основе анализа таблиц смертности страховая компания предложила условия, согласно которым определенная сумма будет выплачиваться ежегодно в течение 20 лет исходя из ставки 15% годовых. Какую сумму ежегодно будет получать предприниматель?

Задача 2. К моменту выхода на пенсию через 10 лет предприниматель хочет иметь на счете 300 000 руб. Для этого намерен делать ежегодный взнос по схеме пренумерандо. Определите размер взноса, если банковская ставка по депозитам составляет 7% годовых.

Задача 3. Какой срок необходим для того, чтобы на депозите накопилось 10 млн. руб., при условии, что на ежегодные взносы в сумме 1 млн. руб. начисляются сложные проценты по ставке 9% годовых? Взносы на депозит делаются в начале каждого года. Как изменится срок, если взносы на депозит будут в конце каждого года.

Задача 4. Необходимо найти размер равных взносов в конце года для следующих двух ситуаций, каждая из которых предусматривает начисление сложных процентов по ставке 8% годовых:

создать за 5 лет резервный фонд в сумме 1 млн. руб.

погасить через 5 лет текущую задолженность в сумме 1 млн. руб.

Задача 5. Работник заключает с фирмой контракт, согласно которому фирма обеспечит работнику после выхода на пенсию в конце каждого года дополнительные выплаты в размере 8000 руб. в течение 18 лет. Какую сумму ежегодно фирма должна перечислять на банковский счет работника, если работнику 30 лет, выход на пенсию – в 60 лет и предполагается, что банк гарантирует годовую процентную ставку 10% годовых?

Задача 6. Владелец малого предприятия планирует за три года создать фонд развития в сумме 1,5 млн. руб. Он рассматривает следующие возможности для создания фонда с помощью банковского депозита, на который начисляются сложные проценты по ставке 12% годовых: 1) делать ежегодные равные взносы на депозит; 2) сделать разовый платеж. Определить размеры сумм в каждом варианте.

Занятие 11. Конверсия и замена рент

На практике часто сталкиваются со случаями, когда на этапе разработки условий контракта или в ходе его выполнения необходимо изменить условия выплаты ренты. Простейшими случаями конверсии являются: замена ренты разовым платежом ( выкуп ренты ); или наоборот: замена разового платежа рентой ( рассрочка платежей ). К более сложному случаю относится объединение нескольких рент в одну – консолидация рент .

Цель проведения занятия – научиться рассчитывать характеристики заменяющих рент, используя формулы финансовых вычислений.

Выкуп ренты. Этот вид конверсии сводится к замене ренты единовременным платежом, поэтому для вычисления размера разового платежа выбирается формула для нахождения приведенной стоимости аннуитета постнумерандо или пренумерандо:

Рассрочка платежей. Рассрочка платежей – обратная задача к задаче выкупа ренты. Обязательство по уплате некоторой суммы заменяется равными платежами в рассрочку. Для решения задачи приравнивают современную стоимость ренты, с помощью которой проводится рассрочка, к сумме долга. Задача может заключаться в определении параметров этой ренты - члена ренты или ее срока, при условии, что остальные параметры заданы. Подобные задачи рассматриваются в лабораторной работе № 12.

Объединение (консолидация) рент. Объединение рент заключается в замене нескольких рент с заданными параметрами новой рентой, параметры которой необходимо определить. В этом случае из принципа финансовой эквивалентности следует равенство современных стоимостей заменяющих и заменяемых (консолидированных) рент, что соответствует равенству:

где PV - современная стоимость заменяющей ренты;

PV i – современная стоимость i-той заменяемой ренты.

Замена немедленной ренты на отсроченную. Пусть имеется немедленная рента с параметрами A, n, r. Необходимо отсрочить выплаты на t лет. В этом случае из принципа финансовой эквивалентности равенство приведенных стоимостей запишется следующим образом:

где PV 1 - современная стоимость немедленной ренты;

PV 2 – современная стоимость отложенной ренты.

Пусть срок отложенной ренты не изменяется, тогда неизвестный платеж отложенной ренты находится из уравнения:

Где А 1 - платеж исходной ренты

А 2 – неизвестный платеж отложенной ренты

t – время отложения ренты

Пусть платеж отсроченной ренты не изменяется, тогда новый срок отложенной ренты находится из уравнения:

где n 2 – неизвестный срок отложенной ренты

n 1 – срок исходной ренты

t – время отложения ренты

в общем случае, когда из равенства следует:

Типовые задачи с решениями

Задача 1. Пусть немедленная рента постнумерандо с условиями А=2 млн. руб. и сроком 8 лет откладывается на 2 года без изменения срока ренты. Сложная процентная ставка составляет 20% годовых. Необходимо найти платеж отложенной ренты.

По формуле (11.4) при А 1 = 2 ; t =2; r =0,2

Отказ от немедленной выплаты ренты приводит к увеличению платежа до 2,88 млн.руб.

Задача 2. Рента с ежегодными платежами в 2 млн. руб. и сроком 5 лет откладывается на три года без изменения сумм выплат. Найти новый срок ренты при условии, что на поступающие платежи ежегодно начисляются сложные проценты по ставке 8% годовых.

В соответствии с (11.5) при n 1 =5; t =3; r =0,08; A =2

Отказ от немедленной выплаты ренты увеличивает ее срок до 6,689 года, т.е. на 1,689 года.

Пусть продолжительность новой ренты в целых годах равна 6. тогда приведенная стоимость новой ренты составит

Современная стоимость исходной ренты составит

Разность в сумме 0,6458 млн. руб. необходимо уплатить в начале действия контракта.

Задача 3. Пусть немедленная рента постнумерандо с условиями А=2 млн. руб. и сроком 8 лет откладывается на 2 года с изменением срока ренты до 11 лет. Сложная процентная ставка составляет 20% годовых. Необходимо найти платеж отложенной ренты.

По формуле (11.6) при А 1 = 2 ; t =2; r =0,2; n 1 =8; n 2 =11

Платеж отложенной ренты равен 2,5539 млн.руб.

Задача 4. Банк предлагает ренту постнумерандо на 15 лет с полугодовой выплатой 100 тыс. руб. Годовая процентная ставка в течение всего периода остается постоянной, сложные проценты начисляются по полугодиям. По какой цене можно приобрести эту ренту, если выплаты будут осуществляться 1) через 3 года; 2) немедленно, а сложная процентная ставка равна 4% годовых?

1) используем формулу (11.3), считая полугодие базовым периодом, при t =6

PV =100 FM 2(2%,6) FM 4(2%,30)=100 0,888 22,3965=1988,809

Ренту можно приобрести за 1 988 809 руб.

2) используем формулу (11.3), считая полугодие базовым периодом при t =0

PV =100 FM 4(2%, 30)=100 22,3965=2239,65

Ренту можно приобрести за 2239650 руб.

Задача 5. Три ренты постнумерандо - немедленные, годовые, заменяются одной отложенной на три года рентой постнумерандо. Согласно договоренности заменяющая рента имеет срок 10 лет, включая отсрочку. Характеристики заменяемых рент:

А 1 =100; А 2 =120; А 3 =300 (тыс. руб.); n 1 =6; n 2 =11; n 1 =8 лет. Необходимо:

Определить платеж заменяющей ренты при использовании сложной ставки 20% годовых:

Определить срок заменяющей ренты при условии, что размер платежа равен 1500 тыс. руб.

Данные для определения приведенных стоимостей заменяемых рент занесем в таблицу:

Платеж заменяющей ренты находим из уравнения:

Платеж заменяющей ренты равен 960 189 руб.

Если бы заменяющая рента была бы немедленной, ее платеж находим из уравнения:

Определим современную стоимость заменяющей немедленной ренты:

PV =2002,946∙(1+0,2) 3 =3461,091

Неизвестный срок ренты находим из формулы (10.4) (Занятие № 10):

при А=1500 ; r=20%; PV=3461,091

Установим срок заменяющей ренты 4 года. При этом приведенная стоимость ренты равна

PV =1500∙ FM 4(20%,4)=1500∙2,5887=3883,05

Излишек в сумме 3883,05-3461,091=421,959 компенсируем в начале финансовой операции.

Задачи для подготовки к занятию

Задача 1. Три ренты пренумерандо - немедленные, годовые, заменяются одной отложенной на два года рентой постнумерандо. Согласно договоренности заменяющая рента имеет срок 6 лет, включая отсрочку. Характеристики заменяемых рент:

А 1 =200; А 2 =120; А 3 =100 (тыс. руб.); n 1 =6; n 2 =11; n 1 =8 лет. Необходимо:

Определить платеж заменяющей ренты при использовании сложной ставки 20% годовых:

Определить срок заменяющей ренты при условии, что размер платежа равен 500 тыс. руб.

Задача 2. Индивидуальный предприниматель погашает кредит равными ежемесячными платежами в 100 тыс. руб. в течение 3 лет. Банк согласился уменьшить платежи до 80 тыс. руб. Насколько увеличится срок погашения кредита, если банк использует сложную ставку 12% годовых с ежемесячным начислением процентов?

Задание на практическое занятие 11. Замена и консолидация рент.

Что такое выкуп ренты? Каковы методы решения этой задачи?

В чем заключается сущность консолидации рент?

Как заменить немедленную ренту на отсроченную ренту?

Задача 1. Найти годовую ренту - сумму сроком в 10 лет для двух годовых рент: одна продолжается 5 лет с годовым платежом 1 млн. руб., другая - продолжительностью 8 лет и годовым платежом 0,8 млн. руб. Годовая ставка сложных процентов равна 8%.

Задача 2. Необходимо выкупить полугодовую ренту с платежами в 50 тыс. руб., срок ренты – 10 лет; сложные проценты по ставке 10% начисляются по полугодиям.

Задача 3. Годовая рента постнумерандо с платежами А=200 тыс. руб. и сроком 8 лет откладывается на 2 года без изменения срока самой ренты. Процентная ставка для пролонгирования равна 10% годовых. Определить размер платежа отложенной ренты. Как изменится ответ, если платежи в отложенной ренте будут производиться в начале года?

Задача 4. Рента постнумерандо с платежами А=500 тыс. руб. и сроком 10 лет откладывается на 3 года без изменения сумм выплат. Определить срок отложенной ренты при ставке пролонгирования 12% годовых.

Занятие 12. Практическое приложение финансовых вычислений

Рассмотрим практическое приложение финансовых вычислений на примере планирования погашения задолженности и ипотечных кредитов.

На практике часто применяются способы погашения долга равными платежами или равными выплатами долга через равные промежутки времени. Каждый из способов имеет свои преимущества. При равных платежах заемщик до конца договора выплачивает одни и те же суммы, включающие в себя проценты и погашающие части долга, которые не равны между собой. При равных выплатах долга платежи не одинаковы, но легко определяются остатки долга.

Цель проведения занятия – рассмотреть способы практических приложений финансовых вычислений, научиться выбирать оптимальную схему погашения задолженности и ипотечных кредитов, используя формулы финансовых вычислений и электронные таблицы EXCEL.

Типовые задачи с решениями

Пусть заем в сумме Р выдан под r простых ссудных процентов на n периодов. К концу финансовой операции величина займа составит величину

Если предполагается возвращать займ одним платежом в конце срока финансовой операции, то величина F и есть размер возвращаемого платежа.

Задача 1. Погашение займа одним платежом.

Ссуда в сумме 5 млн. руб. выдана на 5 лет под 10% годовых. Определить размер платежа, если ссуда возвращается одним платежом в конце срока финансовой операции и начисляются простые проценты.

Величину платежа находим по формуле

при Р=5; r = 0,1; n =5 :

Размер платежа равен 7 500 000 руб.

Пусть заем в сумме Р выдан под r сложных ссудных процентов на n периодов. К концу финансовой операции величина займа составит величину

Если предполагается возвращать займ одним платежом в конце срока финансовой операции, то величина F и есть размер возвращаемого платежа.

Задача 2. Погашение займа одним платежом.

Ссуда в сумме 5 млн. руб. выдана на 5 лет под 10% годовых. Определить размер платежа, если ссуда возвращается одним платежом в конце срока финансовой операции и начисляются сложные проценты.

Величину платежа находим по формуле

при Р=5; r = 0,1; n =5 :

Размер платежа равен 8 052 550 руб.

Сам заем называется основным долгом, а наращиваемый добавок –процентными деньгами. Пусть заем в сумме Р выдан под r сложных ссудных процентов на n периодов. За первый год процентные деньги составят величину r P . Если эти деньги выплатить, то останется только основной долг в размере Р . Таким же образом в конце каждого года (кроме последнего) выплачивается одна и та же величина r P . В конце n - ного, последнего года, выплаты составят величину r P + Р, процентные деньги и сумму основного долга.

Общая сумма выплат за n периодов составит величину Р + r P n = P (1+ nr ) , т.е. операция погашения займа способом погашения основного долга одним платежом в конце эквивалентна наращению долга по схеме простых процентов по ставке r .

Задача 3. Погашение основного долга одним платежом.

Величина процентных платежей за 8 лет составит r P n =0,1 5 5=2,5

Общая сумма выплат составит 2,5 млн.+ 5 млн. =7,5 млн.руб.

Пусть заем в сумме Р выдан под r сложных ссудных процентов на n периодов. При погашении основного долга равными годовыми выплатами в конце каждого года выплачивается n - ная доля основного долга и проценты, начисленные на сумму долга, которой пользовались в течение года.

В конце первого года выплачивается доля основного долга, равная величине P / n и выплачиваются проценты с суммы Р , которой пользовались в течение года, равные величине r P . Общий платеж в конце первого года равен величине P / n + r P .

В конце второго года выплачивается доля основного долга, равная величине P / n и выплачиваются проценты с суммы (Р- P / n ) , которой пользовались в течение года, равные величине r (Р- P / n ) . Общий платеж в конце второго года равен величине P / n + r (Р- P / n ) .

В общем случае в конце года k +1 общий платеж равен величине P / n + r (Р- k P / n ) .

Платежи каждого года образуют арифметическую прогрессию с разностью

d = r P / n , первым членом a 1 = P / n + r P и последним членом a n = P / n + r P / n .

Сумма n членов арифметической прогрессии равна

Величина выплат составит

Задача 4. Погашение основного долга равными годовыми выплатами

Долгое время под процентами понимались исключительно прибыль или убыток на каждые 100 рублей. Проценты применялись только в торговых и денежных сделках. Затем область их применения расширилась.

Современная жизнь делает задачи на проценты актуальными. Вопросы инфляции, девальвации, повышения цен, снижения покупательной способности касаются каждого человека. Школьники — будущие участники финансового рынка, налогоплательщики, вкладчики, заёмщики, поэтому уже на начальных ступенях образовательной системы необходимо вводить финансовое обучение.

Вполне закономерно, что каждый из нас хочет получать дополнительный доход. Банковские вклады (депозиты) — простой способ не только сохранить, но и приумножить свои сбережения. У всех банков разные процентные ставки, которые зависят от условий хранения денег: валюты, сроков, суммы размещения, возможности снятия и пополнения счёта, капитализации процентов.

Процентная ставка — это процент, который клиент получает за размещение средств на вкладе на определённый срок. Обычно подразумевается годовая процентная ставка. Если срок вклада больше или меньше года, для расчёта дохода необходимо привести ставку к реальному сроку вклада.

Однако выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента.

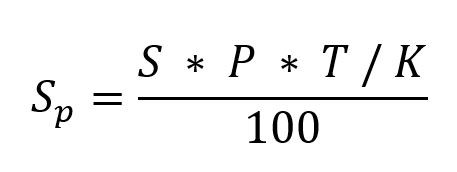

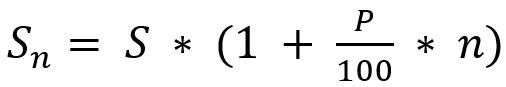

Простые проценты начисляются по следующей формуле:

Sp — выплаченные проценты;

S — первоначальная сумма вложений;

P — годовая ставка;

T — количество дней вклада;

K — количество дней в году — 365 или 366.

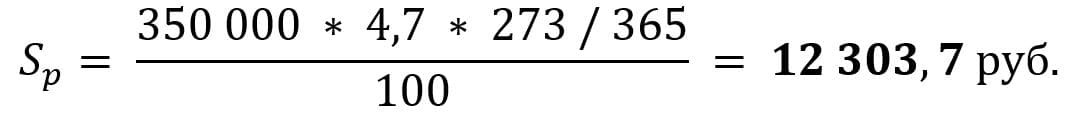

Пример 1. Вкладчик размещает 1 января 2021 г. (не високосный год) вклад в размере 350 000 руб. под 4,7% годовых сроком на 9 месяцев (273 дня).

Процентный доход по данному вкладу составит:

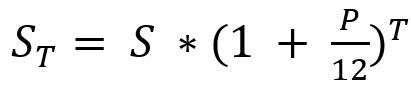

Капитализированный (причисленный) процент — процент, начисляемый на сумму вклада и сумму ранее начисленных по вкладу процентов с учётом срока вклада с определённой договором банковского вклада периодичностью.

Чаще всего банки предлагают программы с ежемесячной капитализацией, при которой процентный доход рассчитывается по формуле:

ST — итоговый доход, то есть размер вклада на конец срока, включая сумму открытия и начисленный процент;

S — начальный депозит;

P — годовая ставка, разделённая на 100 (выраженная десятичной дробью);

T — срок договора в месяцах.

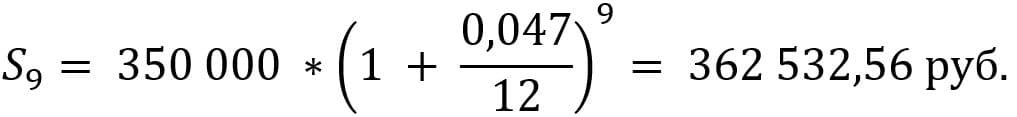

Рассчитаем итоговую сумму с теми же исходными данными:

Процентный доход составит: 362 532,56 – 350 000 = 12 532,56 руб.

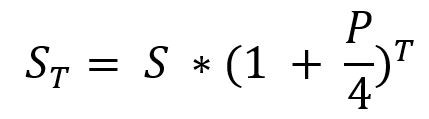

При начислении вознаграждения каждый квартал, а не раз в месяц, воспользуемся формулой:

где Т — количество кварталов в сроке, остальные обозначения прежние.

Рассчитаем тот же вклад на конец срока.

Доход в виде процентов в данном случае составит 12 483 руб.

В этом примере выгоднее оказался депозит со сложной процентной ставкой при условии ежемесячной капитализации.

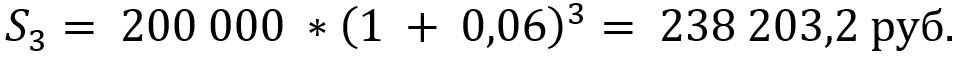

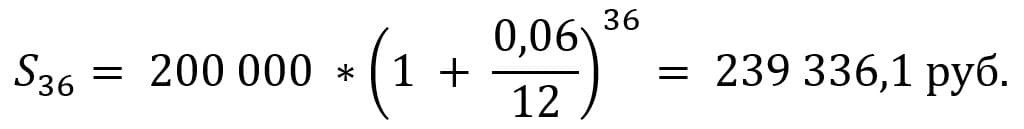

Пример 2. Иван Иванович (И.И.) за внедрение рационализаторского предложения получил премию в размере 200 000 руб. Увидел по телевизору рекламу банка Х о супервыгодных условиях вклада под 6% годовых с условием размещения депозита на три года.

Рассчитаем доход И.И. от данного предложения при условии простых процентов.

Ежегодный доход составит: 200 000 * 6 / 100 = 12 000 руб.

Доход за три года: 36 000 руб.

К концу третьего года на счёте И.И.: 200 000 + 36 000 = 236 000 руб.

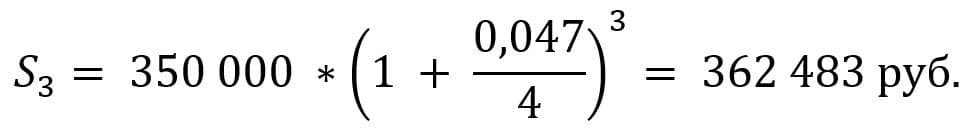

Таким образом, для расчёта суммы вклада через n лет под P% можно воспользоваться формулой:

Выполним расчёт дохода И.И. при условии использования сложных процентов с капитализацией в конце года.

Доход на конец срока в данном случае составит 38 203,2 руб.

Интересно увидеть доход с ежемесячной капитализацией, вот расчёт:

Доход за три года составит 39 336,1 руб.

На что обратить внимание

Мы на примерах показали различие между простой и сложной процентными ставками. Представленные расчёты убеждают в эффективности сложной процентной ставки.

Следует учесть: чем дольше срок размещения депозита, тем выше ставка. Поэтому необходимо сравнивать условия с фактической ставкой, применяемой по выбранным условиям в выбранном банке, и анализировать предложения по вкладам, обращая внимание на все условия, касающиеся будущей доходности.

Владельцев вкладов с 2021 года ждет налог на доходы от полученных процентов. Но платить его будут не все.

Налог на вклады – это не новое изобретение налогового законодательства. Он существовал и раньше. Статья 214.2 НК РФ говорит о том, что под налогообложение попадают доходы в части превышения процентов над величиной “Ключевая ставка + 5 %”. По вкладам в валюте облагаются доходы в части превышения процентов над 9 %.

Для налоговых резидентов ставка составляет 35 %, для нерезидентов – 30 %. Размер вклада и их количество не имеют значения. Можно хранить в банке 5 млн руб. под 5 % годовых и не платить никакого налога или иметь 10 депозитов в разных банках под 4 – 5 % и тоже не перечислять НДФЛ государству.

См. также: Калькулятор подоходного налога по вкладу

Пример расчета налога на доходы по действующему законодательству. Депозит в 500 000 руб. открыт в конце 2019 г. на 1 год под 12 % годовых. На тот момент ключевая ставка была равна 6 %. Расчет налога:

- Налоговая база = 500 000 * (12 % – 11 %)/100 = 5 000 руб.

- НДФЛ = 5 000 * 35 % = 1 750 руб.

Статья НК РФ в 2020 г. не имеет практического применения, потому что предложений по депозитам под ставку выше 11 % годовых у банков нет. Законодательные изменения с 2021 г. исправят эту ситуацию. Руководствоваться следует федеральным законом № 102-ФЗ, статья 2.

Заплатит или нет НДФЛ вкладчик со своих вкладов будет зависеть от превышения полученного суммарного дохода в виде процентов над необлагаемым процентным доходом. Ставка для резидентов и нерезидентов – 13 %.

Пример расчета налога на доходы с 1 января 2021 г. Депозит в 900 000 руб. открыт в 2021 г. на 1 год под 6,5 % годовых. Допустим, что ключевая ставка уменьшится до 5,5 %. Расчет налога:

- Необлагаемый доход = 1 000 000 * 5,5 % = 55 000 руб.

- Налоговая база = 900 000 * 6,5 % – 55 000 = 3 500 руб.

- НДФЛ = 3 500 * 13 % = 455 руб.

Размер ключевой ставки определяется на 1 января отчетного года. Так как изменения вступают в силу с 2021 года, то при налогообложении процентных доходов в этот год в расчетах будет участвовать ставка, которую примет Центробанк в начале 2021 года.

Допустим, что ставка не изменится в 2021 г. и составит 6 %, тогда необлагаемый доход – 60 000 руб. Все, что выше этой суммы будет облагаться НДФЛ. Если предположить, что Центробанк, например, увеличит ключевую ставку до 7 %, то необлагаемый доход станет равен 70 000 руб.

Под налогообложение попадают:

- Все виды вкладов (рублевых и валютных). В налоговую базу не войдут рублевые счета, по которым процентная ставка до 1 %, а также эскроу счета.

- Накопительные счета.

- Дебетовые карты с начислением процентов на остаток.

По валютным счетам проценты, которые вкладчик получит в течение года, будут пересчитываться по курсу ЦБ РФ на дату выплаты дохода. По-прежнему не имеет значения, сколько депозитов открыто на имя вкладчика и какая на них хранится сумма. Будут суммироваться именно полученные проценты по всем имеющимся счетам и вкладам.

Примеры расчета налога на доходы с 2021 года

Пример 1.

Вклад открыт на 2 млн руб. в середине 2020 года на 1 год под 5 % годовых с выплатой процентов в конце срока. Закон вступает в действие с января 2021 года. Так как проценты выплачиваются через год после открытия, то полученный доход попадает под новые требования закона. Допустим, что ключевая ставка на 1.01.2021 осталась на уровне 6 %:

- Необлагаемый доход = 1 000 000 * 6 % = 60 000 руб.

- Начисленные проценты = 2 000 000 * 5 % = 100 000 руб.

- Налоговая база = 100 000 – 60 000 = 40 000 руб.

- НДФЛ = 40 000 * 13 % = 5 200 руб.

Пример 2.

Вклад открыт на 1 млн руб. в середине 2021 сроком на 1 год под 5 % годовых с выплатой процентов в конце срока. Ключевая ставка – 6 %.

- Необлагаемый доход = 1 000 000 * 6 % = 60 000 руб.

- Начисленные проценты = 1 000 000 * 5 % = 50 000 руб.

- Налог не начисляется, потому что полученный доход меньше необлагаемого минимума.

Пример 3.

Вклад открыт на 2 млн руб. в августе 2020 года сроком на 1 год под 5 % годовых с ежемесячной выплатой процентов. Закон вступает в действие с января 2021 года. Так как проценты выплачиваются каждый месяц, то часть дохода попадает на 2021 г. Ключевая ставка – 6 %.

- Необлагаемый доход = 1 000 000 * 6 % = 60 000 руб.

- Начисленные проценты в течение 2021 г. – 68 663,85 руб.

- Налоговая база = 68 663,85 – 60 000 = 8 663,85 руб.

- НДФЛ = 8 663,85 * 13 % = 1 126,3 руб.

Пример 4.

У вкладчика 3 вклада в разных банках. Каждый открыт на 1 год без капитализации, с выплатой процентов в конце срока. Ключевая ставка – 6 %.

| Параметры вклада | Вклад 1 | Вклад 2 | Вклад 3 |

|---|---|---|---|

| Сумма вклада, руб. | 500 000 | 400 000 | 1 000 000 |

| Процентная ставка, % | 4,5 | 5 | 4,5 |

| Процентный доход за год, руб. | 22 500 | 20 000 | 45 000 |

Как изменится эффективная ставка?

После введения налога на процентный доход эффективная ставка по вкладу изменится. Рассмотрим на конкретном примере.

Депозит в 1 500 000 руб. открыт на 1 год под 5 % годовых, без капитализации, проценты выплачиваются в конце срока. На начало расчетного периода ключевая ставка – 6 %.

| Показатели | Расчет |

|---|---|

| Необлагаемый минимум | 1 000 000 * 6 % = 60 000 руб. |

| Налоговая база | 1 500 000 * 5 % – 60 000 = 15 000 руб. |

| НДФЛ | 15 000 * 13 % = 1 950 руб. |

| Доход до налога | 1 500 000 * 0,05 = 75 000 руб. |

| Доход после налога | 75 000 — 1 950 = 73 050 руб. |

| Эффективная процентная ставка | 73 050 / 1 500 000 * 100 % = 4,87 % |

Эффективная процентная ставка уменьшилась на 0,13 процентных пункта. Это произошло за счет снижения дохода вкладчика после выплаты налога. Разница будет тем существеннее, чем выше сумма вклада и ниже ключевая ставка. Например, в рассмотренном примере, если на счете лежит уже 5 млн руб., а ключевая ставка установлена в размере 5 %, то доходность снизится до 4,48 %. Для вкладчика есть серьезный риск обесценивания денег в условиях инфляции.

Механизм и сроки оплаты

Новые изменения вступают в силу с 1.01.2021. Процентный доход, который вкладчик получит в 2020 г., не облагается налогом.

Механизм расчета и уплаты налога:

- До 1 февраля года, следующего за отчетным, банки должны подать сведения в налоговые органы о выплаченном процентном доходе по каждому вкладчику. Например, по процентам, полученным в 2021 году, данные в налоговую инспекцию поступят до 1 февраля 2022 г.

- Налоговая инспекция рассчитает налог на основании суммарного процентного дохода по каждому вкладчику и направит уведомление об уплате.

- До 1 декабря года, следующего за отчетным, налогоплательщик должен уплатить в бюджет начисленный налог на доходы. То есть первые платежи пойдут только в 2022 году.

Опыт зарубежных стран

Налог на процентные доходы по вкладам в банках – это не изобретение российского налогового законодательства. Во многих развитых странах практика существует не один год:

- Германия. Ставка по налогу на прибыль от вложений капитала – от 26,4 до 28,5 %. Конкретная ставка зависит от членства вкладчика в евангелистской или католической церкви, которые берут свои сборы. Каждый вкладчик может вывести сумму в 801 евро из-под налогообложения, если подаст специальное заявление в банк.

- США. Налогом на доходы облагаются все виды поступлений, в том числе и проценты по депозитам. Шкала подоходного налога на федеральном уровне прогрессивная, ставка колеблется от 10 до 37 %. Есть еще региональный и местный уровни. Доход по вкладам ниже 10 долларов не облагается налогом. По индивидуальным пенсионным счетам налог придется заплатить только в момент снятия денег.

- Великобритания. Ставка налога от 20 до 45 %. Под налогообложение попадает и доход по депозитам в банках. Конкретная ставка зависит от общего дохода налогоплательщика и от размера полученного процентного дохода. Так называемые сберегательные счета (ISA) не облагаются подоходным налогом.

Ответы на популярные вопросы

Ответ. Под налогообложение попадает только доход, полученный в 2021 году. Если проценты начислялись ежемесячно, то налог будет уплачен с тех, которые выплачены в 2021 г. Если проценты выплачены в конце срока, т. е. в 2021 г., весь доход свыше необлагаемого минимума подлежит налогообложению.

Пока однозначного ответа на этот вопрос у экспертов нет. Разъяснений от Минфина и ФНС не поступало. Если следовать букве закона, получается, что процентный доход по долгосрочным вкладам должен облагаться налогом, если он превысит минимум.

Ключевая ставка участвует в расчете необлагаемого минимума. Депозит может быть открыт и на меньшую ставку. Если сумма вклада большая, то доход может быть выше минимального в 60 000 руб. Например, при вложении 2 млн руб. под 4 % годовых, доход составит 80 000 руб. Это больше необлагаемого минимума. Налог с разницы придется заплатить.

Любые вложения денег, даже на депозиты, должны проводиться после расчетов. Их можно сделать на любом финансовом калькуляторе. Депозиты никогда не были доходным инструментом. Их цель – не заработать, а сохранить. Возможно, многих вкладчиков изменения в законе заставят пересмотреть свои инструменты для накопления в сторону фондового рынка.

По вкладу с инвестиционным доходом ситуация неоднозначная. С одной стороны, есть его депозитная часть, которая должна облагаться налогом в случае превышения минимума. С другой стороны, есть инвестиционная часть, которая может состоять из разных инструментов: ПИФов, ИСЖ, НСЖ и пр. Она не застрахована в АСВ, по сути представляет собой вложения в фондовый рынок и не должна попадать под налогообложение вкладов. Разъяснений Минфина или ФНС на этот счет пока не было.

Заключение

Любая законодательная инициатива в сфере налогообложения направлена на пополнение бюджета. В условиях предстоящего экономического спада и непонятных перспектив выхода из него повышение налогового бремени представляется наиболее легким путем. Куда он заведет, покажет время. Возможно, что для некоторых вкладчиков это станет отличным стартом в мире инвестиций.

Для наглядности иногда говорится, что налог затронет вклады на сумму свыше 1 млн рублей. Однако в законе не упомянуты какие-либо конкретные суммы - все зависит от ставки, срока вклада и особенностей выплаты процентов.

Если сейчас положить 2 млн руб. на вклад под 4,2% годовых сроком на шесть месяцев, то доход по вкладу составит 41,7 тыс. руб. Это меньше необлагаемого процентного дохода в этом году, а значит, вкладчику не придется ничего платить.

Если же он решит в августе разместить те же 2 млн руб. еще на три месяца по ставке 3,9%, то до конца года получит по вкладу еще 19,2 тыс. В этом случае суммарный доход по всем открытым за год вкладам превысит необлагаемый процентный доход на 18,4 тыс. - и вот с этой суммы придется в следующем году заплатить 13%, то есть 2,4 тыс. руб.

Налог не зависит от того, открыт ли один вклад или с десяток вкладов в разных банках, важен только суммарный доход по вкладам.

Как вполне законно сократить

При размещении крупной суммы с ежемесячной выплатой процентов или с капитализацией процентов можно избежать уплаты налога или сократить его, если доход по вкладу разнесен между двумя или тремя налоговыми периодами (календарными годами). Так, открытый 1 июля 2021 года двухлетний вклад на сумму 1,4 млн рублей под 4,5% с ежемесячной выплатой процентов принесет вкладчику в 2021 году 31,5 тысячи рублей, в 2022 году - 63 тысячи, в 2023 году - 31,5 тысячи рублей. Заплатить налог придется только за доход, полученный в 2022 году. А если бы условия вклада предусматривали выплату всех процентов в конце срока, то налог пришлось бы уплатить годом позже, но в гораздо большем размере.

Налог с долларовых вкладов

Самое главное для владельцев долларовых вкладов - с разницы курсов доллара в начале и в конце срока вклада налог не взимается. К примеру, если 100 тысяч долларов на вкладе сначала стоили 6,3 млн рублей, а к концу срока вклада - уже 8 млн рублей, то налог с разницы в 1,7 млн рублей платить не придется.

Проценты по вкладам в долларах близки к нулю, поэтому под действие налога подпадают только совсем крупные долларовые вклады. Для расчета налога проценты по ним пересчитываются в рубли.

Налог с вкладов, открытых до 2021 года

Даже если вклад был открыт задолго до вступления в силу закона о новом налоге (1 января 2021 года), то с него тоже придется заплатить налог, если выплаченные по нему в 2021 году проценты превысят 42,5 тыс. руб. Минфин обсуждает освобождение от налога процентного дохода, начисленного до 1 января 2021 года и выплаченного уже после этой даты, но окончательного решения не принято, сообщили "РГ" в министерстве.

В случае с вкладами с капитализацией процентов доход, начисленный до 2021 года, учитываться для расчета налога не будет. Согласно разъяснениям минфина, если проценты зачисляются в счет пополнения вклада, то доход в виде таких процентов учитывается при обложении НДФЛ в том налоговом периоде, в котором зачисление этих процентов состоялось.

Как платить

Впервые вкладчики должны будут заплатить налог на проценты по вкладам осенью 2022 года (до 1 декабря), когда налоговая служба разошлет уведомления о налогах за 2021 год. В начале следующего года все банки отчитаются перед ФНС обо всех процентах, которые они выплатили физлицам в 2021 году (поэтому нет смысла дробить вклады между разными банками). Исключение составят лишь рублевые счета со ставкой ниже 1%, они не учитываются при расчете налога. После этого налоговая служба сама рассчитает налог каждому вкладчику. Если сумма доходов по всем вкладам вкладчика окажется меньше 42,5 тысячи рублей, то платить ничего не придется. Если больше - с разницы придется заплатить 13%. Самому вкладчику ничего декларировать не нужно. Сумма налога будет указана в едином уведомлении вместе с налогами на квартиру, дачу и машину.

Можно избежать уплаты налога или сократить его, если доход по вкладу разнесен между двумя-тремя календарными годами. Невыгодны крупные вклады с выплатой процентов в конце срока

Если процентный доход по вкладам, полученный в этом году, превысит 42,5 тыс. руб., с разницы придется заплатить 13%. Налогом облагаются не вклады, а только проценты. Возможно, не будут учитываться выплаченные в этом году проценты, набежавшие до 2021 года, но окончательного решения на этот счет нет. Льгот (например, для пенсионеров) тоже нет.

Читайте также: