Где пфр размещает деньги фонда

Обновлено: 27.04.2024

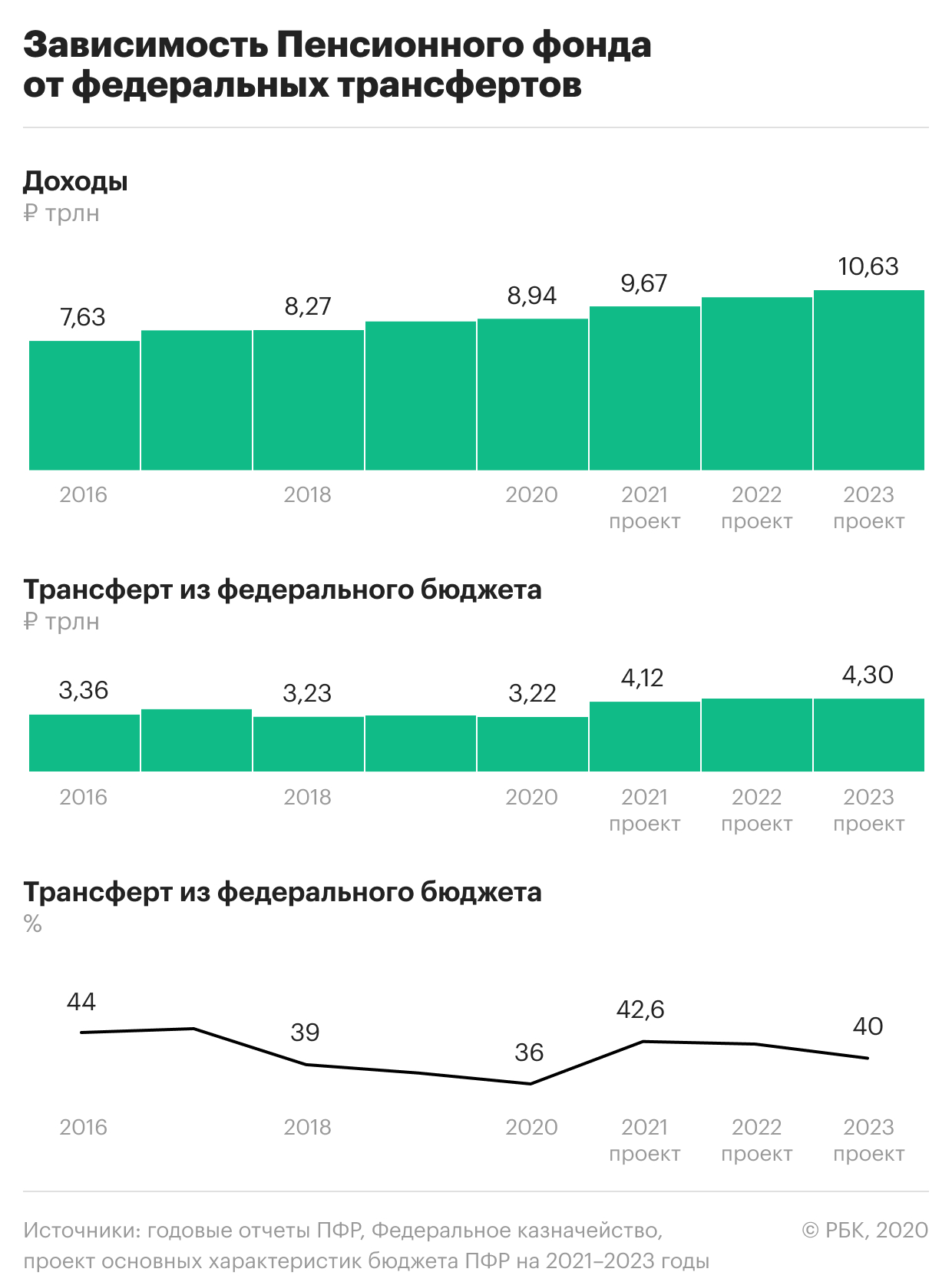

Федеральный бюджет в 2021 году резко увеличит дотации Пенсионному фонду России (ПФР) — почти на 1 трлн руб. по сравнению с законодательно утвержденным показателем текущего года. Доля федерального трансферта в доходах ПФР достигнет 42,6% — максимума с 2017 года.

РБК ознакомился с проектом основных характеристик бюджета ПФР на 2021–2023 годы, датированным 9 июня. Подлинность документа подтвердил федеральный чиновник. Проект подготовлен на базе экономического прогноза Минэкономразвития, составленного в конце мая. После этого министерство уточнило параметры прогноза, сообщал РБК, а правительство еще не утвердило финальную версию. Минфин должен самостоятельно скорректировать соответствующие параметры бюджетов, исходя из окончательного макропрогноза, следует из письма первого замминистра финансов Татьяны Нестеренко главным распорядителям бюджетных средств от 8 июня.

Пятая часть бюджета пойдет в ПФР

Доходы Пенсионного фонда планируются в 2021 году на уровне 9,67 трлн руб., из них 4,12 трлн руб. обеспечит федеральный бюджет через трансферты. Федеральная поддержка увеличится на 992 млрд руб. по сравнению с ожидаемым объемом 2020 года (3,22 трлн руб.), или на 768 млрд руб. по сравнению с планом на 2021 год из действующего закона о бюджете ПФР (поправки утверждены в марте).

В 2022 и 2023 годах федеральный трансферт бюджету ПФР, как следует из проекта, составит 4,3 трлн руб. ежегодно, а его доля в общих доходах ПФР будет превышать 40%. До этого с 2017 года зависимость ПФР от дотаций федерального бюджета последовательно снижалась с 45 до 36%.

Получается, что в 2021 году почти 21% всех расходов федерального бюджета будет направлен в Пенсионный фонд. Минфин предлагает зафиксировать бюджетные расходы 2021 года на уровне 2020 года — 19,7 трлн руб. (это предложение было включено в общенациональный план восстановления экономики, представленный в начале июня). Для сравнения: в 2019 году в Пенсионный фонд было переведено 18% всех расходов федерального бюджета.

Антикризисные решения повлияли на ПФР

Актуальные поправки в бюджет ПФР 2020 года еще не внесены, но ожидается, что прогноз поступлений фонда от страховых взносов в этом году сократится из-за негативного влияния эпидемиологического кризиса на зарплатный фонд, а планируемый трансферт из федерального бюджета увеличится по сравнению с мартовскими поправками.

На параметры бюджета ПФР повлияли решения правительства о государственной поддержке бизнеса, принятые на фоне пандемии коронавируса. В частности, бессрочное снижение общего тарифа страховых взносов с 30 до 15% с зарплат выше МРОТ для малого и среднего бизнеса, в том числе ставка взносов в Пенсионный фонд сократилась с 22 до 10% от зарплаты. В 2021 году ПФР недосчитается из-за этой меры примерно 387 млрд руб., которые будут компенсированы из федерального бюджета. Потери будут и в нынешнем году — Минэкономразвития оценивало их в 350 млрд руб.

В начале июня президент подписал закон, освободивший от уплаты налогов и страховых взносов за второй квартал 2020 года предприятия малого бизнеса и индивидуальных предпринимателей в наиболее пострадавших отраслях. Выпадающие доходы ПФР от этой меры будут отражены в текущем году (и, соответственно, тоже компенсированы из федерального бюджета), но оценки этих потерь пока нет.

Одновременно Владимир Путин объявил о бессрочном снижении ставки страховых взносов во внебюджетные фонды для ИТ-компаний с 14 до 7,6%.

В пресс-службе Пенсионного фонда отказались от комментариев.

Зарплатный фонд сжался

Вторая половина дополнительного трансферта из федерального бюджета в бюджет ПФР в 2021 году (примерно 415 млрд руб.) связана с сокращением национального фонда оплаты труда из-за коронавируса. В 2020 году зарплатный фонд, от которого рассчитываются страховые взносы работодателей в ПФР, сократится на 1,3 трлн руб. по сравнению с предыдущим, январским прогнозом Минэкономразвития (до 24,8 трлн руб.). В 2021 году он снизится относительно январского прогноза на 934 млрд руб. (до 26,9 трлн руб.). Пенсионный фонд сборами с работодателей покрывает около 73% обязательств по выплате страховых пенсий старшему поколению, и разница покрывается из федерального бюджета.

В итоговом проекте бюджета ПФР суммы федерального трансферта могут немного уменьшиться, поскольку Минэкономразвития улучшило прогноз по экономике (в частности, вместо спада ВВП на 5% в 2020 году теперь ожидается 4,8%, а в 2021 году прогнозируется рост на 3,2% вместо 2,8% в предыдущей оценке).

Общая структура федерального трансферта бюджету ПФР такова (по данным за 2020 год): более 50% направляется на выплату страховых пенсий, около 18% — на государственное пенсионное обеспечение (пенсии бывшим госслужащим), около 13% — на предоставление материнского капитала, еще 13% — на единовременную денежную выплату (ЕДВ) отдельным категориям граждан.

Оценки потерь внебюджетных фондов

Статья 17. Формирование бюджета Пенсионного фонда Российской Федерации

1. Бюджет Пенсионного фонда Российской Федерации формируется за счет:

средств федерального бюджета;

сумм пеней и иных финансовых санкций;

доходов от размещения (инвестирования) временно свободных средств обязательного пенсионного страхования;

добровольных взносов физических лиц и организаций, уплачиваемых ими не в качестве страхователей или застрахованных лиц;

средств выплатного резерва для осуществления выплаты накопительной пенсии;

(абзац введен Федеральным законом от 30.11.2011 N 359-ФЗ, в ред. Федерального закона от 21.07.2014 N 216-ФЗ)

(см. текст в предыдущей редакции)

средств пенсионных накоплений застрахованных лиц, которым назначена срочная пенсионная выплата;

(абзац введен Федеральным законом от 30.11.2011 N 359-ФЗ)

конфискованных денежных средств, полученных в результате совершения коррупционных правонарушений, а также денежных средств от реализации конфискованного имущества, полученного в результате совершения коррупционных правонарушений;

(абзац введен Федеральным законом от 19.11.2021 N 375-ФЗ)

иных источников, не запрещенных законодательством Российской Федерации.

2. Средства федерального бюджета включают межбюджетные трансферты из федерального бюджета, предоставляемые бюджету Пенсионного фонда Российской Федерации на финансовое обеспечение валоризации величины расчетного пенсионного капитала, на компенсацию выпадающих доходов бюджету Пенсионного фонда Российской Федерации в связи с установлением пониженных тарифов страховых взносов, на возмещение расходов по выплате страховых пенсий в связи с зачетом в страховой стаж периодов, указанных в пунктах 1 (в части военной службы по призыву), 3, 6 - 8 и 10 части 1 статьи 12 Федерального закона "О страховых пенсиях", на реализацию прав при установлении страховых пенсий отдельным категориям граждан в соответствии с Федеральным законом от 4 июня 2011 года N 126-ФЗ "О гарантиях пенсионного обеспечения для отдельных категорий граждан", а также на обязательное пенсионное страхование.

(в ред. Федерального закона от 19.12.2016 N 437-ФЗ)

(см. текст в предыдущей редакции)

Трансферт на обязательное пенсионное страхование определяется в том числе с учетом досрочного назначения страховых пенсий лицам, указанным в статьях 30 - 32 Федерального закона "О страховых пенсиях" (уменьшенных на сумму доходов от дополнительных тарифов страховых взносов, уплачиваемых страхователями в соответствии со статьей 33.2 настоящего Федерального закона), повышения фиксированной выплаты к страховой пенсии в соответствии со статьей 17 Федерального закона "О страховых пенсиях", снижения доходов бюджета Пенсионного фонда Российской Федерации на выплату страховых пенсий в связи с установлением для лиц 1967 года рождения и моложе индивидуальной части тарифа страховых взносов на финансирование накопительной пенсии, а также компенсации выпадающих доходов в связи с установлением пенсий с учетом начисленных, но неуплаченных страховых взносов.

Межбюджетные трансферты из федерального бюджета предоставляются с учетом финансового обеспечения выплаты социального пособия на погребение за умерших, получавших страховую пенсию, организации доставки страховой пенсии и фиксированной выплаты к ней, а также необходимости финансового и материально-технического обеспечения текущей деятельности страховщика (включая содержание его центральных и территориальных органов) и включаются в общий объем доходов и общий объем расходов бюджета Пенсионного фонда Российской Федерации.

Абзацы четвертый - пятый утратили силу с 1 января 2019 года. - Федеральный закон от 03.10.2018 N 350-ФЗ.

(см. текст в предыдущей редакции)

(п. 2 в ред. Федерального закона от 28.12.2013 N 421-ФЗ)

(см. текст в предыдущей редакции)

3. Расходы, связанные с выполнением Пенсионным фондом Российской Федерации функций, предусмотренных Федеральным законом "О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений", осуществляются за счет средств федерального бюджета и учитываются в общем объеме расходов бюджета Пенсионного фонда Российской Федерации на соответствующий финансовый год в составе расходов на содержание органов Пенсионного фонда Российской Федерации.

(п. 3 введен Федеральным законом от 30.04.2008 N 55-ФЗ, в ред. Федерального закона от 21.07.2014 N 216-ФЗ)

Говорят, нет ничего приятнее, чем в кармане старого пальто найти забытую купюру. А что, если у каждого из нас в среднем есть заначка в 40 тысяч рублей, о которой мы даже и не подозреваем?

Действительно, такой тайный "клад" есть почти у каждого взрослого россиянина. И большинство из наших сограждан о нём даже не знают, хотя более десяти лет откладывают туда свои деньги. Это счёт вашей накопительной пенсии. Удивлены? Давайте разберём подробно, что это за деньги, сколько их и как их можно получить.

Откуда взялся мой счёт для накопительной пенсии? Ведь я ничего не подписывал!

Такой счёт открыт в 2002 году для каждого россиянина моложе 1967 года рождения в соответствии со специальным законом. Согласно ему ваш работодатель каждый месяц до 2014 года перечислял туда 6% от вашей зарплаты. Разумеется, речь идёт только о "белых" выплатах. Соответственно, чем выше была официальная зарплата, тем больше денег там накопилось. По статистике, в среднем у каждого россиянина на этом счету накоплено примерно 40 тысяч рублей. Но, разумеется, всё индивидуально. У кого-то (если у человека, например, в эти годы не было официального трудоустройства) на этом счету ноль, а у других накоплено до полумиллиона рублей и выше. Тем более что на этот счёт можно перевести также всю сумму полученного материнского капитала, а до 2015 года можно было также вступить в государственную программу по софинансированию пенсий: всем, кто клал на этот счёт личные деньги (до 12 тысяч рублей), государство их удваивало.

Но ведь многие пишут, что "накопительная пенсия заморожена"! Получается, этой заначки больше нет?

Это не так. Заморожены не ваши деньги на накопительном счёте, а только отчисления вашего работодателя. То есть эти самые 6%, которые он платил на ваш личный накопительный счёт, с 2014 года идут на счёт ПФР и используются для выплат нынешним пенсионерам. Так как эта мера тогда задумывалась как кризисная и временная, её и называли "заморозкой". Потом чиновники сообразили, что речь идёт о слишком больших суммах, которые не хотелось бы терять ПФР, поэтому эту меру продлевают из года в год, и, похоже, в вашу пенсионную "заначку" больше денег от работодателя поступать не будет. Между тем всё, что уже тут есть, всё до копейки, — это все ваши личные деньги, и вы можете ими распоряжаться.

А чем деньги на накопительном счёте отличаются от баллов ПФР?

Все рубли на накопительном пенсионном счёте по закону являются вашей собственностью. Баллы ПФР — это некоторая абстракция: никто не знает, сколько рублей такой балл будет "стоить" через 10–20 лет и насколько высокой в результате получится ваша пенсия, ведь её размер напрямую зависит от "стоимости" этих баллов, которая ежегодно меняется. Кроме того, в случае смерти все накопленные баллы в ПФР сгорают, в то время как накопления с личного пенсионного счёта могут получить наследники.

Получается, мои деньги уже десять лет где-то лежат и их обесценивает инфляция?

Пенсионерам начали перечислять октябрьскую доплату: В чём её особенность и какие суммы можно получить

Нет. Если вы специально не переводили эти деньги в какой-либо негосударственный пенсионный фонд (НПФ), то их управлением по закону занимается госкорпорация ВЭБ, официальным же страховщиком числится государственный ПФР. По статистике, доходность, которую показывает ВЭБ, значительно перекрывает инфляцию. Так, с 2014 года накопленная доходность по пенсионным счетам в ВЭБе составила 78,5%, в то время как накопленная инфляция — 53%. И, кстати, это выше, чем показатели любого НПФ.

Как я могу распорядиться этими деньгами?

Вы можете перевести деньги из-под управления ПФР и ВЭБа в любой негосударственный пенсионный фонд. Чего мы категорически не рекомендуем делать, ведь пока ВЭБ показывает значительно лучшие результаты, чем негосударственные "профессионалы рынка". Кроме того, переводить деньги можно только один раз в пять лет, иначе сгорит весь накопленный доход за это время. Полностью накопленную сумму можно будет получить, когда настанет "старый" пенсионный возраст: в 55 лет — женщинам, в 60 лет — мужчинам. Но только при условии, если итоговая накопительная пенсия получится не больше 5% от суммы государственной. Иными словами, всё, что вам удалось накопить, при достижении этого возраста разделят на 264 месяца (так называемый возраст дожития), и полученную сумму, то есть ту самую накопительную пенсию, будут ежемесячно выплачивать. Только если получившаяся доплата будет очень маленькой (менее 5% от госпенсии), всю сумму можно будет получить сразу. Если нынешний пенсионер сумел накопить на своём пенсионном счёте миллион рублей, то сейчас его ежемесячная доплата к государственной страховой пенсии составит примерно 3,8 тысячи рублей.

Погодите: у меня недавно умерла родственница, я наследник, однако никакой её "заначки" я так и не получил!

Да, и это действительно проблема. Дело в том, что в нарушение закона никто не сообщает наследникам, что у их родственника остались некоторые пенсионные накопления (особенно этим грешат НПФ). Более того, пенсионщики также зачастую "забывают" сообщить своим клиентам, что они достигли "нужного" возраста и в принципе имеют право на выплаты. В прошлом году таким образом не получили свои законные деньги 2,1 млн человек. Но если просто неинформированный пенсионер может обратиться за своими сбережениями позже, то наследники по истечении шести месяцев фактически теряют эти деньги — по закону невостребованные средства становятся прибылью того НПФ, где хранились. Для их получения придётся обращаться в суд и доказывать, что они не были востребованы именно по вине "хранителя". Поэтому очень важно знать, где хранятся накопления как ваши, так и ваших родственников.

Как узнать, где мои деньги и сколько их накоплено?

Правительство не поддержало законопроект об индексации пенсий работающим пенсионерам

Это очень просто: например, можно заказать эти данные на портале госуслуг. Официально документ называется "Сведения о состоянии индивидуального лицевого счёта застрахованного лица", и оказывает эту услугу ПФР. Обычно документ приходит в течение минуты после нажатия соответствующей кнопки. Если ещё нет аккаунта на госуслугах, можно получить его лично в отделении ПФР, в МФЦ и даже почти в любом банке. Не забудьте прихватить с собой паспорт и СНИЛС.

В пункте номер 3 полученной справки вы сможете узнать, кто является вашим официальным страховщиком (ПФР или НПФ), куда инвестируются и кем управляются средства (в случае ПФР — это ВЭБ.РФ), сколько денег на пенсионный счёт успел до 2014 года перечислить ваш работодатель и общую сумму накоплений с учётом прибыли от управляющей компании. Если вы до сих пор не проверяли эти данные, рекомендуем сделать это как можно быстрее и делать это регулярно. Дело в том, что пару лет назад некоторые жуликоватые НПФ с помощью подачи поддельных заявлений переводили чужие пенсионные накопления под своё управление. Поэтому, если вы это обнаружите, смело подавайте на них в суд, чтобы вернуть деньги обратно, а также потребовать компенсацию недополученной прибыли. Кстати, заодно можно из этой справки узнать, сколько баллов вы уже накопили в государственной системе пенсионного страхования, и даже подсчитать, на какую государственную пенсию по старости вы можете претендовать на текущий момент. Для этого надо количество накопленных баллов (в справке называется величина индивидуального пенсионного коэффициента) умножить на 81,49 рубля ("стоимость" балла в 2021 году) и прибавить к этому 4982 рубля (так называемая фиксированная выплата", для инвалидов первой группы и работников Севера она выше).

СМИ писали, что правительство хочет трансформировать накопительную пенсию в некий план Б. О чём это они?

Чиновники не хотят возвращать систему, где работодатель платит 6% от вашей зарплаты не в государственный ПФР, а на ваш личный накопительный пенсионный счёт. Поэтому-то с 2014 года они из года в год продлевают "заморозку". Но делать это каждый раз при принятии бюджета стыдно (обещали же, что это временная мера, всего на один год), поэтому они хотят не закрыть программу накопительных пенсий, а красиво её трансформировать в какую-то другую программу, да ещё так, чтобы не работодатели, а россияне сами из своих заработков в дальнейшем откладывали себе на старость. Кроме того, свои интересы лоббируют и представители НПФ. Пусть средняя сумма "пенсионного счёта" пока всего лишь 40 тысяч рублей, но в целом это много сотен миллиардов рублей, которые они не прочь получить под своё управление. И, как мы рассказывали ранее, ради этого многие из них готовы пойти даже на преступление и подделывать подписи. Пока какого-то итогового плана трансформации нет, он разрабатывается чиновниками под грифом "секретно", однако время от времени случаются утечки вроде плана Б, чтобы проверить реакцию общественности. Как только появится итоговый вариант, мы, разумеется, о нём подробно расскажем.

Пенсии в разных странах мира

Солидарная система работает по принципу солидарности поколений: работающее поколение платит за тех, кто уже вышел на пенсию.

Большой плюс солидарной системы — государство может обеспечить приемлемый уровень пенсии тем, кто не смог бы сам скопить на старость, например, многодетным мамам, у которых нет большого стажа работы.

Накопительная система противоположна солидарной: в ней пенсионеру платят не другие люди, а он сам копит себе на пенсию, пока работает.

В течение жизни человек или его работодатель делает отчисления с его зарплаты, эти деньги инвестируются и приносят доход. Именно на них человек живет на пенсии.

Накопительная система хороша тем, что ваши взносы только ваши. Если они есть, и если их достаточно. А если нет, то это только ваша проблема.

И помните, что при такой системе, если ваши родители не накопили себе на пенсию, – это тоже ваши проблемы.

Если ваша жена родила нескольких детей, и из-за этого ее отчислений не хватит на нормальную пенсию – это тоже будет ваша проблема.

А у жены тоже есть родители, и если и они по каким-то причинам не накопили на пенсию, то угадайте, чья это проблема? Не много ли приходится на одного человека?

Получается, что накопительная система хороша для здоровых холостых людей без малообеспеченных родителей. Сурово, но так. Остальным выгоднее солидарная система, в которой их могут хотя бы подстраховать от чрезмерной нагрузки.

Во многих странах пенсионная система смешанная — распределительно-накопительная.

Сами граждане или их работодатели делают отчисления в пенсионный фонд страны, часть этих денег идет на выплаты нынешним пенсионерам, а другая часть — на их собственную будущую пенсию.

Какая же пенсионная система в России?

В нашей стране пенсионная система солидарная. Работодатель перечисляет в ПФ страховые взносы за своего работника, они отражаются на его лицевом счете, как долг на будущие выплаты, а сами деньги идут на выплату пенсий нынешним пенсионерам.

Почему же выгодно иметь много людей с большими (и белыми) доходами?

Давайте рассмотрим на примерах.

Иван получает ежемесячно зарплату 150 000 рублей. Зарплата у Ивана белая, то есть работодатель исправно делает отчисления в ПФР. И не только туда, но сейчас не об этом.

У Ивана это 1 800 000 рублей в год.

Считаем, сколько денег идет с его дохода в ПФР.

Предельная сумма, с которой уплачивается 22 % взносов в 2018 году, – 1 021 000 руб. (справка: в 2019 году – 1 150 000 руб.).

То есть с суммы 1 021 000 руб. Иван платит в ПФР 224 620 руб.

А что с остальным его доходом?

С суммы дохода выше 1 021 000 руб. в год уплачиваются пенсионные взносы по ставке 10 %.

То есть (1 800 000 – 1 021 000) * 10 % = 779 000 * 10 % = 77 900 руб.

Итого с зарплаты Ивана в ПФР отчисляется 224 620 + 77 900 = 302 520 руб. взносов в год.

Или в среднем 25 210 рублей в месяц.

Учитывая, что средний размер пенсии в 2018 году составил 13 700 рублей, понимаем, что отчислений Ивана хватит на пенсию не только ему, но и еще одному человеку…

Василий. Ежемесячная зарплата – 15 000 рублей в месяц, или 180 000 рублей в год.

Считаем, сколько денег идет с его дохода в ПФР.

180 000 * 22 % = 39 600 руб. в год.

Или 3 300 рублей в месяц отчисляет работодатель за Василия.

Этого даже ему на пенсию не хватит, но он, тем не менее, ее получит, за счет тех, у кого была больше зарплата и, соответственно, отчисления.

В соответствии с главой 34 Налогового кодекса России, работодатель не вправе платить взносы, урезая их из зарплаты сотрудника, т. е. на практике эти платежи работодатель выплачивает из своего кармана.

Может ли работник отказаться от такого страхования? Нет, не может. Установленный законодательством размер — 22 % — на будущую пенсию платится независимо от волеизъявления сотрудника.

Не хотите платить — прекращайте официальную работу. Даже регистрация в качестве ИП не освободит от этих платежей — предприниматели тоже их платят за себя и за персонал.

Базовая часть пенсии – это фиксированная сумма, которая выплачивается пенсионерам независимо от того, на каком основании назначается обеспечение (по старости, инвалидности или потере кормильца).

Ее начали формировать с 2002 года в соответствии со ст. 16 ФЗ № 400.

Базовая пенсия утверждается на федеральном уровне единой ставкой и каждый год индексируется. В 2019 году она составляет для пенсионеров по старости 5334 руб. Для других категорий пенсионеров ее величина будет другой.

В 2002 году в России была предпринята попытка создать смешанную пенсионную систему, и обязательные пенсионные взносы работодателей разделили на две части: страховую и накопительную.

1) мужчины 1952 года рождения и старше, женщины 1956 года рождения и старше,

2) мужчины, родившиеся в период 1953–1966 годов, женщины 1957–1966 годов рождения,

3) мужчины и женщины 1967 года рождения и моложе.

За работников первой группы уплачивались только страховые взносы. За работников второй и третьей групп – и страховые, и накопительные.

Но в 2004 году пенсионную реформу еще слегка подправили. В итоге всех работающих граждан поделили на две группы. Одни, 1967 года рождения и моложе, формировали накопительную часть пенсии, другие, 1966 года рождения и старше, нет.

Все шло хорошо до 2014 года, когда российская экономика попала в сложное положение из-за обвала цен на нефть, а дыра в балансе ПФР стала зияющей. На этом фоне Правительство решило накопительную часть трудовой пенсии заморозить.

Судя по комментариям на форуме, многие из нас полагают, что заморозка накопительной части пенсии обозначает ее конфискацию. Это не так.

С 2002 года за всех официально работающих пенсионеров отчислялось 6 % в накопительную часть пенсии.

До 2015 года эти средства формировали и увеличивали собственный пенсионный капитал каждого гражданина. После 2014 года эти деньги уходят на страховую часть пенсии.

Т. е. по 2014 год включительно 22 % пенсионных отчислений распределялись так:

6 % – на базовую пенсию;

10 % – на страховую пенсию;

6 % – на накопительную пенсию.

А начиная с 2015 года перечисления распределялись следующим образом:

6 % – на базовую пенсию;

16 % – на страховую пенсию.

Однако накопленная пенсия, в которую россияне перечисляли деньги с 2002-го по 2014 год, никуда не исчезла. Она является собственностью гражданина и по закону будет выплачена ему после наступления пенсионного возраста.

До 2015 года каждому будущему или настоящему пенсионеру, имеющим накопительную часть пенсии, было предложено сделать выбор – оставить эту накопительную часть в ПФ или перевести ее в НПФ.

Второй вариант — доверить одному из НПФ.

После завершения в 2016 году процедуры их лицензирования и акционирования Центробанк РФ определил список из 38 организаций, имеющих право привлекать накопления граждан.

Доходность каждого из НПФ публикуется на сайте Центробанка РФ, и прежде чем переводить туда деньги, лучше с этими данными ознакомиться. Средняя доходность НПФ составляет до 7,2 % в год.

Дело в том, что назначение пенсии требует личного заявления, для подачи которого придется ехать, например, в Москву.

Кроме того, надо понимать и помнить, что НПФ, зарабатывая для вас инвестиционный доход, разумеется, берет процент за свои услуги.

Что такое инвестиционный доход?

Инвестиционный доход от ваших пенсионных накоплений — это та прибавка к отчислениям вашего работодателя, которые пенсионные фонды получают, вкладывая ваши средства в облигации, акции и прочие активы.

Однако важно помнить (об этом в НПФ обычно умалчивают), что при переводе средств из одного фонда в другой эту сумму можно потерять. Дело в том, что полученный вашим фондом доход фиксируется не каждый год, а раз в 5 лет.

И если вы соберетесь поменять Фонд раньше, чем через 5 лет, вы можете потерять заработанную в фонде сумму.

Переводить средства досрочно можно только в том случае, если вас категорически не устраивает доходность вашего НПФ и оставляя там средства вы теряете больше, чем при переводе.

Что делать, если ваш НПФ лишили лицензии?

Если накопительная часть пенсии находилась в НПФ, лицензия у которого была отозвана, вам не нужно предпринимать специальные меры, чтобы вернуть пенсионные накопления. За вас все сделает Центральный банк РФ.

Знайте: при лишении лицензии НПФ в ПФ обязательно вернется сумма тех взносов, которые уплатили за вас ваши работодатели, правда, без учета инвестиционного дохода.

А могли мою пенсию без меня куда-то перевести?

Вполне вероятно, это выдумки, но все-таки будьте бдительны! Не передавайте свои личные данные случайным людям, это может стать причиной больших проблем.

А если я не знаю, где моя пенсия?

Как я могу получить свою накопительную пенсию?

Существуют единовременный, срочный и бессрочный способы выплат накопительной части пенсии при наступлении пенсионного возраста.

Единовременная выплата предполагает уплату одним платежом всех накопленных в НПФ или ПФР средств.

Срочная – равными долями в течение 10 лет.

Бессрочный способ предполагает дополнительную прибавку к пенсии до конца жизни человека.

Сумма прибавки определяется путем деления объема накопительной части пенсии на 252.

Откуда такое странное число? Текущее законодательство предполагает, что после выхода на пенсию человек проживет еще 21 год. Умножим на 12 (число месяцев в году) и получим 252.

Но если человек живет дольше, то прибавка не аннулируется и продолжает выплачиваться уже не из накопительной части пенсии.

А эти деньги наследуются?

Да. Законом четко определены лица, имеющие право на такое наследство.

Существует два варианта наследования средств пенсионных накоплений:

• по заявлению застрахованного лица,

• без заявления, то есть по нормам действующего закона.

Второй вариант предполагает выплату средств согласно определенной последовательности:

• в первую очередь – детям, супругу, родителям умершего,

• во вторую очередь – братьям, сестрам, внукам, бабушкам и дедушкам.

В данном случае не имеет значения возраст и трудоспособность правопреемников. Деньги распределяются в равных долях наследникам каждой очереди.

Родственники второй очереди имеют право на выплату только при отсутствии первостепенных.

За выплатой денежных средств необходимо обращаться в течение полугода со дня смерти застрахованного лица. При более позднем обращении срок можно восстановить через суд.

Небольшое отступление

Первой конфискацию пенсионных накоплений граждан провела в октябре 2010 года Венгрия. Причем провела так нагло и грубо, что остальные страны после этого могли делать со своими пенсионными системами что угодно и все равно выглядеть на венгерском фоне ангелами.

И венгерские националисты, и прибалтийские монетаристы, и словацкие социалисты делают со своими пенсионными системами примерно то же самое, что сейчас делает в России наше правительство.

Это, конечно, никак не доказывает того, что все они действуют правильно. Но зато показывает, что наш экономический блок далеко не все решения принимает исключительно из зловредности и самодурства. Иногда ему просто не оставляют другого выбора объективные обстоятельства, преодолеть которые не может ни одно правительство.

И вот 2015 год! Пенсионная система опять изменилась!

Теперь пенсионные права граждан за каждый год формируются не в рублях, как раньше, а в относительных единицах – баллах.

Это значительно облегчает труд работников ПФ, т.к. дает им возможность не пересчитывать каждый год накопившийся пенсионный капитал с учетом инфляции.

Баллы копятся в течение всех лет работы. А на момент выхода на пенсию их сумма умножается на стоимость балла в текущем году.

Эту стоимость законодатели утверждают ежегодно с учетом доходов ПФР, численности пенсионеров в стране и других факторов.

В 2019 году стоимость пенсионного балла равна 87 руб. 24 коп.

К этой величине добавляется фиксированная выплата (или базовая часть пенсии). В итоге получим размер страховой пенсии.

Давайте посмотрим, сколько баллов может заработать за год человек при зарплате 10 000 руб. в расценках 2018 года:

1. смотрим, сколько он заработает за год – 10 000 х 12 = 120 000,

2. высчитываем баллы: годовую сумму заработка делим на предельную сумму (в 2018 году она составила 1 021 000 руб.) и умножаем на 10 – 120 000 \ 1 021 000 х 10 = 1,17 балла он заработает за год при зарплате 10 000.

А теперь коротко, опираясь на этот расчет, разложим по полочкам пенсии по размерам в зависимости от размеров заработной платы.

Пенсия при зарплате 10 000 рублей

• • 1,17 пенсионных баллов начислят за один год работы;

• • 35,1 пенсионных баллов начислят за 30 лет работы;

• • 2860 рублей начислят к пенсии за 35,1 пенсионных баллов;

• • 7843 рублей составит размер страховой пенсии с учетом фиксированной выплаты;

• • 8726 рублей будет выдаваться на руки с учетом социальной доплаты к пенсии, чтобы уровень пенсионного обеспечения соответствовал прожиточному минимуму пенсионера.

Пенсия при зарплате 20 000 рублей

• • 2,35 пенсионных баллов начислят за один год работы;

• • 70,5 пенсионных баллов начислят за 30 лет работы;

• • 5745 рублей начислят к пенсии за 70,5 пенсионных баллов;

• • 10 727 рублей составит размер страховой пенсии с учетом фиксированной выплаты.

Пенсия при зарплате 30 000 рублей

• • 3,52 пенсионных баллов начислят за один год работы;

• • 105,6 пенсионных баллов начислят за 30 лет работы;

• • 8605 рублей начислят к пенсии за 105,6 пенсионных баллов;

• • 13 587 рублей составит размер страховой пенсии с учетом фиксированной выплаты.

Пенсия при зарплате 40 000 рублей

• • 4,7 пенсионных баллов начислят за один год работы;

• • 141 пенсионный балл начислят за 30 лет работы;

• • 11 490 рублей начислят к пенсии за 141 пенсионный балл;

• • 16 472 рубля составит размер страховой пенсии с учетом фиксированной выплаты.

Пенсия при зарплате 50 000 рублей

• • 5,87 пенсионных баллов начислят за один год работы;

• • 176,1 пенсионных баллов начислят за 30 лет работы;

• • 14 350 рублей начислят к пенсии за 176,1 пенсионных баллов;

• • 19 332 рубля составит размер страховой пенсии с учетом фиксированной выплаты.

Вы же понимаете, что все эти расчеты очень условны. Это просто упрощенная схема, которая поможет вам понять, как формируются пенсионные начисления.

Часто в обсуждениях статей озвучивается мнение, что де вся эта пенсионная система – очередной лохотрон, и если, к примеру, те же средства класть в банк под проценты, то доход от такого размещения будет гораздо выгоднее.

А всем ли нам свойственна забота о днях грядущих? Мы же не немцы или французы какие-то…

Представим себе, что государство вдруг отменяет систему пенсионного страхования на том условии, что работодатель обязан увеличить заработную плату работников на ту же сумму, что он отчислял в ПФР на страхование, а работник сам формирует свои пенсионные накопления…

То есть ваша зарплата автоматически бы увеличилась на 22 %. Посмотрим в цифрах: возьму условный пример – 15 000 руб. белыми.

Вы бы их получили на руки за минусом подоходного 13 % – 1950, т. е. 13 050, а ПФ получил бы за вас 3300.

Если 22 % не удерживать, то это даст вам зарплату 18 300 руб., минус подоходный 13 % = 15 921 руб. на руки, т.е. прибавка в зарплате составила бы 2871 руб.

И скажите честно, положа руку на сердце, что будет с этой прибавкой?

Неужели завтра же в банк побежите, под процент положите, чтоб на старость копить? Сомневаюсь, что так и сделаете.

Потратите на то, что давно хотелось приобрести, да все не хватало, или в тот же банк пойдете, да не в ту очередь встанете – кредит погасите. Так ведь? Вот и государство тоже так думает, я так полагаю. С отчислениями как-то надежнее…

ПОМНИТЕ! Если вы получаете зарплату в конверте, то бишь черную, работодатель никаких отчислений для вас в ПФР не делает. И ваше материальное обеспечение на дни старости – лишь ваша личная забота…

Читайте также:

- Где получить загранпаспорт в мордовии

- Организационно правовая форма соискателя лицензии что написать

- Законный интернет шпионаж я знаю как сделать клиента постоянным

- Как похудеть в животе и боках без диет без возврата веса ребенка

- Какая государственная служба осуществляет пожарный надзор на предприятиях тест