Для кого предназначена программа страхования от несчастных случаев джуниор

Обновлено: 25.06.2024

С появлением ребенка круг ответственности родителей существенно расширяется, ведь с этого момента они должны заботиться не только о себе, а и о своем чаде до момента его взросления.

В этот период крайне важно ответственно относиться к возложенным на них обязанностям, поскольку именно в раннем возрасте человек слишком любознателен и активен, а это очень часто увенчивается разного рода травмами и ушибами.

Помимо этого, молодой организм ещё достаточно не окреп, поэтому риск возникновения переломов также увеличивается. Естественно, минимизировать влияние негативных факторов вряд ли удастся, ведь они являются непредвиденными, однако попытаться защитить себя от последствий всё-таки возможно.

Для этого существует страхование детей как способ разделить возможные риски на этапе их взросления. Этот вид на сегодняшний день является добровольным, поэтому каждый родитель вправе сам решать заключать такой договор или нет.

Страхование детей: описание и значение

Для начала нужно разобраться в том, что представляет собой страхование детей в целом. Ведь понимание и корректная трактовка объекта страхования, перечня страховых случаев и исключений не только помогут избежать возможных проблем со страховой компанией в будущем, но и объяснят значимость такого вида страхования.

Объект страхования

Говоря про страхование детей, подразумевают непосредственно страхование жизни ребенка от несчастного случая. При этом объектом страхования в таком договоре выступают имущественные интересы, вызванные угрозой жизни ребенка в связи с наступлением несчастного случая.

Уровень угрозы и последствия могут быть разными и для того, чтобы избежать двоякой трактовки и субъективизма, страховой компанией четко прописывается перечень страховых рисков в договоре.

Страховой случай

Страховым случаем считается факт возникновения несчастного случая, в котором пострадал застрахованный ребенок. Несчастный случай, в свою очередь, являет собой непредвиденное, непредсказуемое и не зависящее от желания человека событие, которое повлекло за собой постоянное или временное нарушение его здоровья.

Таким образом, само толкование указанного термина объясняет значимость страхования детей от несчастного случая, поскольку узнать о его наступлении заранее не может никто, а защититься от его последствий может каждый.

Страховые риски

Разобравшись с тем, что и в каких случаях застраховано, важно также изучить и то, какие риски покрывает страхование ребенка от несчастного случая. Таким образом, получить страховое возмещение можно в том случае, когда несчастный случай повлек за собой следующие последствия для ребенка:

Внимание! Вышеперечисленные последствия обязательно должны быть подтверждены документально.

Исключения

Важно понимать, что страхование детей от несчастного случая, как и любой другой вид страхования, предполагает добросовестное исполнение обязательств всех сторон соглашения. Даже если произойдет один из страховых рисков, но будет доказано, что такие последствия случились в связи с умышленными действиями или попыткой суицида, то страховая компания будет вправе отказать в выплате на основании закона.

Заключение договора страхования детей от несчастного случая

Решив для себя необходимость заключения договора страхования детей от несчастного случая, недостаточного простого визита в страховую компанию и покупки полиса.

Страхование детей насчитывает несколько программ страхования, градация которых обусловлена объемами предоставляемых услуг и стоимостью самого полиса. Таким образом, необходимо, прежде всего, определиться какая именно программа страхования подходит и является наиболее оптимальной, для чего потребуется изучение ключевых характеристик страховых полисов.

Время действия договора

Современный рынок страховых услуг предлагает клиентам возможность выбора времени действия договора. При этом важно не путать время со сроком действия.

Так, например, в первом случае подразумевается введение временных рамок в течение суток, то есть если несчастный случай произошел в указанное (выбранное) время, то он будет считаться страховым, а в любое другое время такие же последствия несчастного случая покрываться не будут.

Срок действия договора означает совсем иное – это период времени, в течение которого действителен страховой полис в целом. Таким образом, время страхования является краткосрочным понятием, а срок – долгосрочным.

Введение временных рамок позволяет страховщику применить понижающий коэффициент при расчете суммы общей страховой премии (страхового платежа).

Например, если клиент уверен, что его ребенок больше подвержен опасности находясь в школе, то у него есть возможность подобрать специальные условия по времени и немного снизить расходы семейного бюджета.

На сегодняшний день преимущественно выбирают такие временные рамки:

- Период пребывания в детском саду;

- Период посещения школы в целом или отдельных уроков (такие как химия, физкультура, труды);

- Период посещения спортивной секции;

- Вечернее время (например, в период прогулок ребенка с друзьями после выполнения домашнего задания) и так далее.

Однако классическим остается круглосуточное страхование детей, ведь точное время возникновения несчастного случая невозможно предугадать.

Страхование в школе

Существуют специальные договора страхования детей от несчастного случая в школе. Естественно, в школе за состоянием здоровья и жизни ученика ответственны учителя, однако если во время урока это ещё можно хоть как-то гарантировать, то во время школьных перемен особо активным ученикам вряд ли удастся устоять на одном месте.

К тому же не сложно вспомнить свои школьные годы, когда во время перемен школьные коридоры и двор превращались в место забав и игр. Так что обеспечить контроль надо всеми учениками чисто физически невозможно, а это, в свою очередь, повышает риск возникновения несчастных случаев.

Однако кроме временных рамок у этих договоров есть и другие особенности:

- Срок действия полиса. Такой вид страхования предусматривает использование не стандартного срока действия договора страхования детей от несчастного случая – 1 год, а индивидуального – 9 месяцев. Ровно столько, сколько длится учебный процесс.

- Территория действия. Важно читывать, что при заключении такого договора вводятся не только рамки по времени и срокам действия договора, а также ограничивается и территория действия такого полиса. Таким образов, несчастный случай будет считаться страховым только в том случае, если он случился в стенах школы или школьного двора, так что по дороге в школу или обратно домой страхование детей не предусматривается.

- Коллективность. В последнее время все чаще заключаются коллективные договора страхования в школе, где застрахованными являются ученики отдельного класса или школы в целом. При этом за счет массовости страховщики обычно предоставляют более выгодные условия и цену страхового полиса. Однако это не значит, что возможно исключительно коллективное страхование в школе, ведь услуга по индивидуальному страхованию также предоставляется всеми страховыми компаниями.

Влияние хобби ребенка на структуру страхового полиса

Каждый ребенок индивидуален, поэтому воздать унифицированное страхование детей от несчастного случая практически невозможно. Помимо того, что ребенок может быть активен сам по себе, особое значение имеют его хобби и секции, которые он посещает.

В связи с этим меняется структура самого страхового полиса, а перечень условий и цена последнего растут. Это касается только тех увлечений, которые входят в список травмоопасных видов спорта. Среди них особой популярностью пользуются следующие: футбол, баскетбол, дзюдо, карате, бокс, тяжелая атлетика, гимнастика и многие другие.

В таких договорах дополнительно прописывается порядок возмещения в случае наступления страхового случая во время тренировки или участия в конкурсе, соревновании. Однако клиент вправе выбирать нужно ли включать в его страховой полис одновременно период тренировок и период соревнований или нет.

Возможности уменьшения страховой премии

Как и любую страховку, страхование детей от несчастного случая можно удешевить. Некоторые из способов уже были указаны ранее, однако это далеко не весь перечень.

Так что, если клиент хочет немного снизить расходы семейного бюджета, при подписании договора необходимо обратить внимание на следующее:

- Время действия договора страхования. При разбивке страхового полиса на периоды его действия, риски страховой компании уменьшаются, а значит, и цена уменьшается. Это объясняется тем, что услуга страхования в таком случае предоставляется клиенту не круглосуточно в течение всего срока действия договора.

- Заключение коллективного договора. За счет масштабности сделки сокращаются расходы времени и денег страховой компании на заключение договора. Это позволяет ей предоставить клиентам более выгодные условия и низкую страховую премию.

- Исключение некоторых видов услуг. Также клиент может попросить страховую компанию исключить отдельные виды услуг из договора страхования. Эта функция может быть или изначально предусмотрена, или для этого потребуется соглашение с андеррайтерами. При этом из перечня страхового покрытия можно убрать, например, стоматологию, вакцинацию, курс оздоровительного массажа и так далее.

- Использование франшизы. Размер франшизы определяет то, какая сумма денежных средств будет вычтена из общей суммы страховой выплаты в случае возникновения страхового случая. Таким образом, если франшиза составляет 500 рублей, а лечение обошлось в 1200 рублей, то страховая компания обязана выплатить застрахованному только 700 рублей. Однако в таком случае, если лечение обошлось меньше 500 рублей, то никакие выплаты не производятся вовсе. С помощью использования франшизы клиент может выбрать какую сумму он в состоянии заплатить за лечение самостоятельно, при этом стоимость полиса уменьшается.

Таким образом, страхование детей от несчастного случая можно сделать максимально доступным для себя и щадящим для семейного бюджета совершенно законными способами.

Порядок получения страховой выплаты

Важно понимать, что в каждой страховой компании страхование детей от несчастного случая включает в себя порядок урегулирования вопросов по возмещению денежных средств в случае возникновения несчастного случая. Таким образом, необходимо следовать четкому алгоритму действий для своевременного получения страховой выплаты в полном объеме.

Порядок действий в случае наступления страхового случая

Каждый страховщик прописывает собственные правила, с которыми необходимо ознакомиться ещё до подписания самого договора. В стандартной практике используют следующий порядок действий в случае наступления страхового случая:

- Позвонить на горячую линию оператору страховой компании, сообщить персональные данные и описать случай, что произошел.

- Следовать инструкциям оператора, в которых последний расскажет в какую именно экстренную службу спасения в этом случае необходимо обратиться.

- Дождаться приезда экстренной службы, которая зафиксирует факт возникновения несчастного случая, пропишет лечение и так далее.

- Собрать все необходимые документы и подать их на рассмотрение страховой компании. В случае одобрения будет произведено страховое возмещение.

Перечень необходимых документов

Для того чтобы страховая компания возместила клиенту денежные средства, необходимо документально подтвердить факт возникновения несчастного случая. При этом требуются следующие документы:

- Заявление;

- Документ, подтверждающий возникновение страхового случая:

- Справка из травмпункта – в случае травматических повреждений;

- Врачебное заключение и копии медицинской карты – в случае болезни;

- Подтверждение врачебной комиссии – в случае присвоения категории инвалидности;

- Свидетельство о смерти – в случае кончины ребенка.

Помимо вышеперечисленных документов страховая компания вправе требовать и другие, если это указано в договоре страхования.

Чтобы заниматься в спортивной секции, у ребёнка обязательно должна быть страховка. При этом родители могут выбрать страховой полис и риски, которые он покрывает, на своё усмотрение. Но стоит учитывать, что при сложных травмах лечение и реабилитация могут быть дорогостоящими. И страховка позволит получить необходимую сумму. Так что к её выбору стоит подходить очень серьёзно. Рассказываем, какую спортивную страховку оформить ребёнку и на что обращать внимание.

Моему сыну — семь лет, он уже третий год ходит в секцию хоккея. Всё это время мы покупаем ему спортивную страховку (по сути, полис страхования от несчастных случаев). Отчасти потому, что так требуют в спортивной школе. Но и морально настраиваемся на возможную травму, ведь ребёнку нужно будет быстро и качественно оказать медпомощь. К сожалению, полис ОМС может не покрыть все расходы, возможно, придётся обращаться в частную клинику. В этом случае мы компенсируем расходы на платные медуслуги с помощью страховой выплаты.

Пока ребёнок не занимается профессионально, поэтому мы не стали тщательно выбирать компании, а пошли в ту, которая находится рядом с домом. В ней же мы получали полис ОМС. Страховку на несовершеннолетнего ребёнка всегда покупает родитель.

Страховка положена на случаи наступления временной или постоянной утраты трудоспособности спортсмена — взрослого или ребёнка. В случае травмы страховая компания выплатит нам до 51 724 ₽.

В страховку входят риски, связанные с любительским спортом. Но есть исключения. Однако хоккей в список исключений не входит, поэтому мы взяли именно такой полис.

При покупке страховки я всегда рекомендую изучить список исключений

Страховка действует один год. Обычно за несколько дней до конца срока нам звонит агент и напоминает, что нужно продлить страховку. Нам остаётся просто оплатить её в нужный день и забрать новый полис. Наша спортивная страховка стоит 750 ₽.

Зачем страховаться: что может произойти на тренировках и соревнованиях

Виды спорта могут быть стандартными и экстремальными:

К стандартным видам спорта относятся, например, волейбол, футбол, баскетбол, шахматы, бадминтон.

К экстремальным видам спорта относятся, например , альпинизм, парашютный спорт, дайвинг, сёрфинг, горные лыжи, рафтинг, яхтинг. В каждой страховой компании может быть свой перечень видов спорта, которые считаются экстремальными. Для экстремальных видов спорта полис будет дороже.

Самые распространённые травмы у детей-спортсменов — это вывихи суставов, переломы, растяжения связок и мышц, различные ушибы. Самые травмоопасные виды спорта — акробатика, гимнастика, лёгкая атлетика и фигурное катание.

Для хоккея, единоборств и мотокросса чаще характерны повреждения лица и головы. Те, кто занимаются гольфом, дзюдо или теннисом, чаще получают травмы локтей — бурсит или эпикондилит. При футболе и волейболе возникают растяжения, ушибы, переломы и травмы лодыжек. Травму позвоночника можно получить в любом виде спорта.

Если ребёнок занимается спортом профессионально, получает гонорар и заключил трудовой договор, то его обязан застраховать работодатель. Если ребёнок просто занимается любительским спортом, страховаться надо самостоятельно.

От каких рисков можно застраховаться и что получить

Вот как действует страховка от несчастного случая.

Если наступит страховой случай, компания не будет лечить застрахованного за свой счёт, а выплатит ему деньги. Страховыми случаями считаются травма, инвалидность и смерть. В договоре со страховой компанией есть таблица, в которой подробно расписано, какой размер компенсации полагается за каждый вид травмы.

Напротив каждой травмы указана сумма в виде процента от страхового покрытия. Именно столько выплатит страховая компания. Например, перелом 3 рёбер — 5% от страховой суммы (так, если сумма покрытия — 50 тысяч ₽, то 3% от неё — 1500 ₽; если сумма — 500 тысяч ₽, то 3% — 15 тысяч ₽).

Страховая компания выплачивает не только компенсацию за травмы, но и за их последствия. То есть если травма головы привела к потере зрения, то страховая компания сложит суммы компенсаций по обоим этим случаям.

Выплату при наступлении страхового случая компания отправит на реквизиты родителя-страхователя, а не ребёнка, даже если у него есть своя карта. Такое правило действует, пока детям не исполнится 18 лет.

На что обращать внимание при выборе страховки

Это максимальный размер выплат, на которые может рассчитывать застрахованный. Покрытие может быть от 50 тысяч ₽ до 500 тысяч ₽. Чем выше страховое покрытие, тем дороже будет страховка. Например, в АльфаСтраховании полис с покрытием на 50 тысяч ₽ стоит 290 ₽, а с покрытием в 400 тысяч ₽ стоимость полиса вырастет до 2320 ₽.

Если во время действия полиса ребёнок будет участвовать в соревнованиях, нужно выбрать эту опцию. Иначе страховая может отказать в выплате.

О том, что возможна спортивная страховка для ребёнка, многие родители узнают, отдавая детей в спортивные секции. В нашей стране не существует традиции поголовно страховать школьников.

Тем не менее, опытный тренер при приёме в команду нового члена, обязательно поинтересуется, не позаботились ли его мать и отец о том, чтобы купить полис.

Занятия спортом всегда сопряжены с риском получить травму

Почему нужно застраховать ребёнка

Не смущайтесь, если будущий тренер вашего ребёнка предложил вам оформить спортивную страховку ребёнку. Дело вовсе не в том, что он боится ответственности за жизнь и здоровье вашего сына или дочери. Опираясь на свой опыт, он знает, что эта мера, даже если не пригодится, никогда не бывает лишней.

Страхование детей желательно, если они:

- регулярно участвуют в соревнованиях и сборах, проводимых как в родном городе, так и в других населённых пунктах;

- тренируются со спортивным наставником и нацелены на достижение высот и получение наград;

- систематически ходят в спортзал, спортивные секции и кружки.

Там, где люди прилагают физические усилия, всегда есть повышенный риск получения травм. Как правило, травмы делают спортсменов временно нетрудоспособными. Приходится отказываться от участия в соревнованиях. Лечение требует трат, которых можно избежать при наличии хорошей страховки.

Какие виды спорта наиболее травмоопасные (количество случаев на 1000 спортсменов)

Возможные сроки страхования

Одно из преимуществ спортивной страховки в том, что она может быть оформлена на различные сроки:

- если дети отправляются в один из российских или зарубежных спортивных лагерей, родители могут застраховать их на период отсутствия;

Какие документы нужны для выезда ребёнка за границу, читайте на нашем сайте. - тем, кто регулярно тренируется, предлагаются полисы на год;

- мамы и папы могут застраховать своих детишек на период соревновательных дней.

Оформить полис как на год, так и на 1-2 дня не будет проблемой. Если возникает необходимость, действие страховки можно продлить.

Преимущества страхования спортсменов

Страхование имеет значение не только для детей, занимающихся спортом, но и для взрослых. В случае травмы оно обеспечит обладателя полиса следующим:

- компенсацией, если результатом травмы стала инвалидность;

- снижением материальных затрат на медицинские услуги.

Зачем нужна спортивная страховка? Ответ очевиден. Рекомендуем к просмотру.

Компенсация может быть получена и тогда, когда растяжение или перелом привели к временной нетрудоспособности. Также она полагается и в случае гибели спортсмена. Важно правильно оформить документы.

Что нужно учитывать

Процесс оформления полиса начинается с выбора компании и типа страхования. На российском рынке представлено большое количество учреждений, предлагающих спортивные полисы.

Помните, что на размер выплат в результате травмы влияют:

- обстоятельства получения травмы;

- тип страхового случая;

- период, на который оформлялся полис;

- изначальная цена страховки;

- правильность оформления;

- компания обращения.

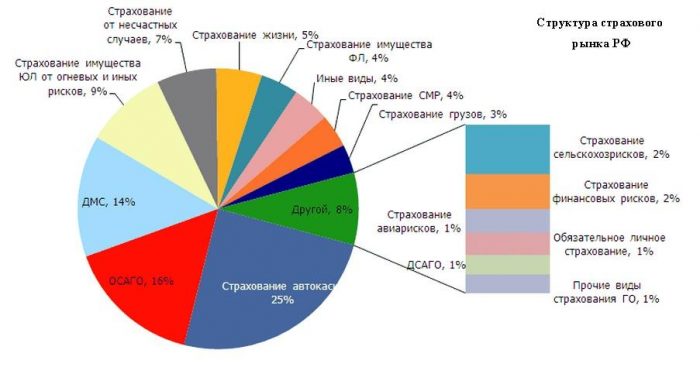

Доля спортивных полисов на рынке страхования России

Сумма выплат по полису

Если взять во внимание стоимость приобретаемого полиса, то можно увидеть её взаимосвязь с получаемыми выплатами:

- при минимальной оплате 500 – 1000 руб., компенсация будет 12 000 – 20 000 руб.;

- если заплатить 1 500 – 2 000 руб., компенсируют затраты в среднем на 25 000 – 30 000 руб.;

- приобретя полис за 5 000 – 6 000 руб., можно рассчитывать на получение компенсации в размере 100 000 – 120 000 руб.

Окончательная сумма зависит от всех параллельных, даже кажущихся незначительными, факторов. Одним из главных факторов является выбор страхующей компании. Лучше отдавать предпочтение лидерам рынка.

Российский страховой рынок

Как уже отмечалось, на рынке предлагает свои услуги много компаний, страхующих граждан, автомобили и имущество. В топах на сегодняшний день:

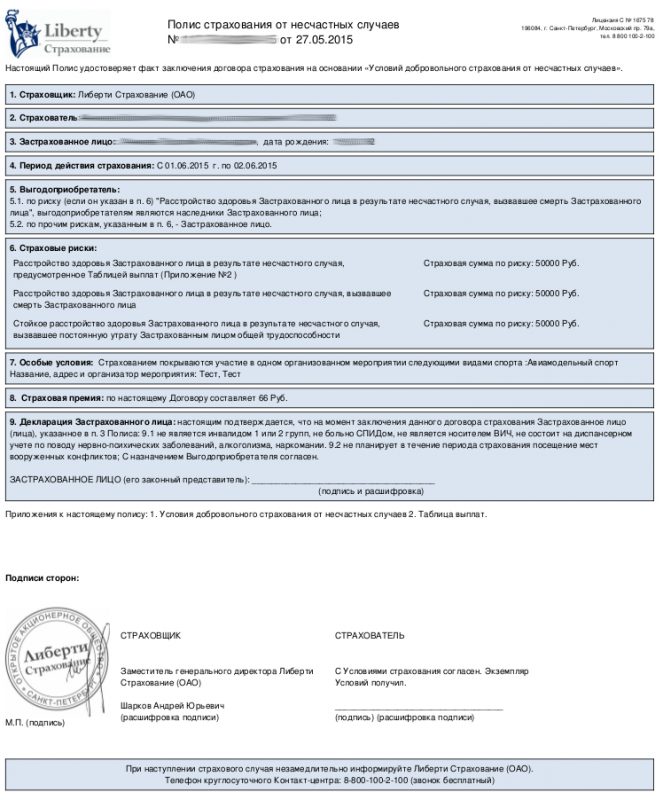

Пример оформленного страхового полиса для участия ребёнка в спортивных соревнованиях

У рейтинговых продавцов цены несколько выше, но заключённые с ними контракты оправдывают себя, если наступает страховой случай. Если он не наступает – ещё лучше.

Процесс оформления страховки

Важно, чтоб на момент личного или онлайн обращения у вас были подготовлены все необходимые документы. Также желательно предварительно изучить и заполнить заявление и решить, информацию о каком счёте подать. Счёт оформляется либо на того, кому будет положена выплата в результате травмы либо на того, кто занимается вопросом оформления полиса.

Так как в данном случае вы страхуете ребёнка, потребуется идентификация не только его самого, но и лиц, отвечающих за несовершеннолетнего, родителей, опекунов или поручителей.

Без страховки ребёнок не может быть допущен к соревнованиям. Подробнее в следующем видеоматериале.

Необходимые документы

Предоставлять нужно следующие документы:

- заявление, составленное на имя выбранной компании;

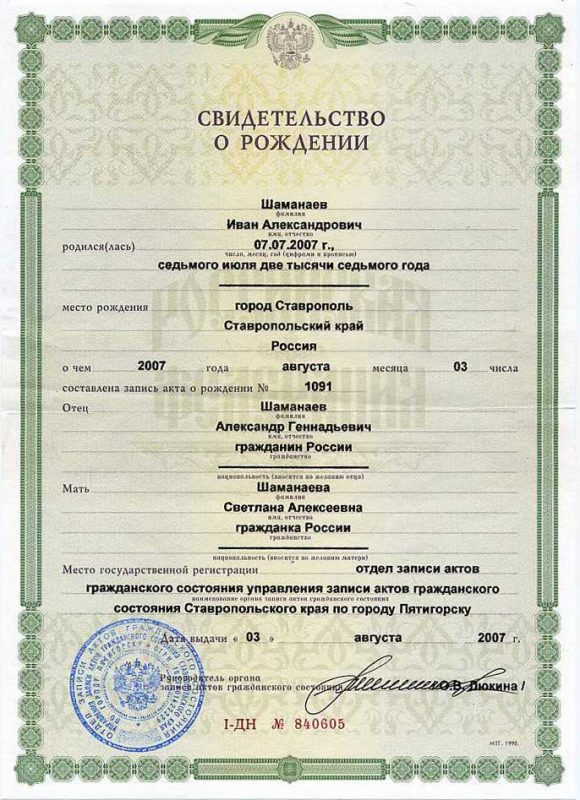

- паспорт ребёнка (если имеется) или свидетельство о рождении;

- удостоверение личности ответственного взрослого;

- ИНН (если ребёнок его имеет, если нет, предоставляются данные заявителя).

У различных компаний могут быть свои требования к предоставляемому пакету документов. Что предоставляется, помимо стандартного набора, можно узнать на сайте компании или позвонив по телефону.

Свидетельство о рождении необходимо для оформления спортивной страховки

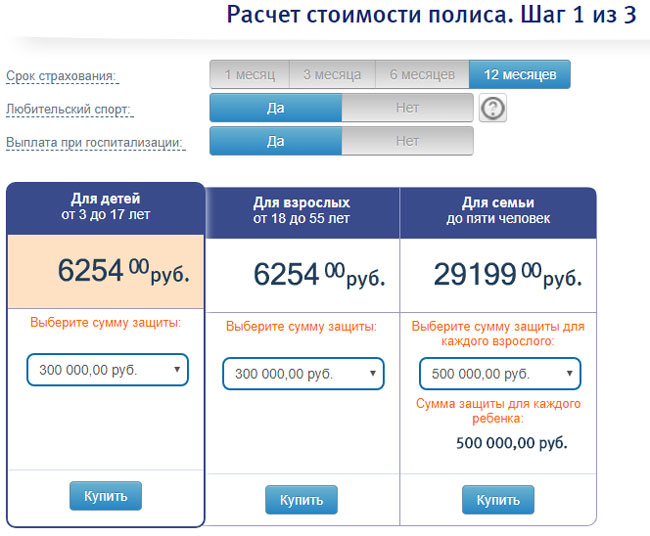

Стоимость страхового полиса для ребёнка

Страхующие компании предлагают различные пакеты страхования. Их стоимость зависит от содержимого.

Приведём для наглядности небольшую таблицу:

Прежде чем сделать и оплатить страховку, внимательно изучите её условия. Не забудьте поинтересоваться репутацией страховой компании. Предложенный перечень находится в российских топах.

Самостоятельный расчёт стоимости полиса при покупке онлайн в компании “ВТБ страхование”

Если наступил страховой случай

Если имел место страховой случай, родителям следует обратиться в компанию, с которой они заключили договор.

Действия застрахованного лица

Главное, что потребуется, – это подтверждение получения ребёнком травмы, а также указание её характеристик.

Чтобы получить оговорённую в договоре выплату, нужно предоставить:

- заявление;

- медицинский документ (справку от лечащего врача или выписку из больницы) о полученной травме;

- справку из МСЭК, если в результате травмы ребёнок стал инвалидом;

- если спортсмен погиб, заключения мед. эксперта.

Важно обратиться в компанию в течение установленного законом срока. Родители должны уложиться в десятидневный срок с момента наступления страхового случая.

Травмы в спорте – явление частое. Посмотрите эти кадры, и вопрос о необходимости оформления страховки для ребёнка-спортсмена будет решён навсегда.

Действия страховой компании

Компания изучит предоставленные бумаги, вынесет решение и даст ответ. На предоставленный счёт, если ответят одобрением, поступит выплата. Если будет доказана инвалидность, на ребёнка также выплатят компенсацию до 80% от суммы. В случае летального исхода выплатят 100%.

Напоследок отметим, что современный спорт нацелен на то, чтобы дети и взрослые избегали травм. Принимаются все необходимые меры безопасности для спортсменов. Что касается страховки, лучше, чтобы у вас была эта дополнительная мера защиты от неожиданных поворотов судьбы.

Современный мир непредсказуем и пугает неожиданными поворотами судьбы. Хорошая спортивная карьера не может обходиться без заграничных поездок. Чтобы чувствовать себя защищённо в любой ситуации, выбирайте надёжного страховщика. Оформить страховку для шенгенской визы несложно, сделать это можно онлайн.

Страхование не навредит вашему семейному бюджету. Сколько стоит страховка, узнаете, перейдя по ссылке.

В России по итогам прошлого года страховки от несчастных случаев приобрели более 40 млн. человек, что составляет 27 % общего числа продаж продуктов добровольного страхования. Все чаще наши сограждане стараются защитить своих детей, как самую уязвимую категорию граждан. Они посещают дошкольные учреждения, общеобразовательные школы, спортивные секции, массовые мероприятия и места отдыха, где постоянно находятся в зоне риска и в любой момент могут попасть в неприятную ситуацию. За счет страховки родители компенсируют расходы на лечение малыша, восстановление утраченного здоровья, реабилитацию, что будет не лишним для семейного бюджета.

Защита от несчастного случая

Страхование от несчастного случая (НС) действует, когда жизни и здоровью детей причинен вред. Иными словами, если с ребенком произойдет несчастье, родители без проволочек и судебных разбирательств получат компенсацию расходов на его лечение.

Застрахованным лицом может быть один субъект или группа детей от 3 до 17 лет, страхователем — совершеннолетнее физическое лицо или юридическое лицо. Страховщики предлагают несколько вариантов страховок, отличающихся сроком действия — в течение года или в определенное время (пребывание в школе, на тренировках, спортивных соревнованиях, на каникулах, в турпоездке). Риски, которые покрывает полис:

- травмы (в том числе, полученные на уроках физкультуры);

- телесные повреждения;

- болезни;

- инвалидность любой категории;

- смерть.

Спортивная страховка — разновидность страхования от НС. Детскую спортивную страховку обязательно оформляют для зачисления в спортивную секцию или для поездки в сезонный спортлагерь — это требование всех спортивных учреждений РФ. Полис покрывает риски получения травмы, наступление инвалидности, смерти. При выезде за рубеж, кроме страховки от НС, нужно оформить медицинский полис для компенсации возможных расходов на медуслуги и лечение за границей, иначе маленькому спортсмену могут отказать в выдаче визы.

На стоимость страховки жизни детей влияет:

- возраст — чем младше, тем дороже;

- количество рисков — чем больше набор рисков, тем дороже;

- тяжесть страхового случая;

- размер страховой суммы;

- срок действия договора.

Страховка от несчастного случая действует круглосуточно, от одного дня до года, или в конкретный промежуток времени (в школе, в спортсекции, на экскурсии). Территория — Россия, весь мир. Сумму страховых средств устанавливает клиент, исходя из необходимых ему условий страхования. При наступлении страхового случая СК выплачивает родителям компенсацию, размер которой зависит от характера несчастного случая. Например, в случае инвалидности или смерти ребенка выплаты составляют до 100% страховой суммы, в случае заболевания, не повлекшее госпитализацию — 1-50% .

Страхование от несчастного случая может быть самостоятельным видом страховки, которая действует на время пребывания детей на занятиях, в спортивных секциях, на соревнованиях, на каникулах, или как дополнение к полису детского ДМС.

Медицинская страховка для защиты жизни и здоровья детей

Преимущества детского ДМС — своевременная медицинская помощь, квалифицированная диагностика болезни, комфортные условия лечения, компенсация родителям расходов, понесенных при наступлении страхового случая.

В базовых программах страхования здоровья ребенка СК предлагают услуги семейного доктора, амбулаторную медицинскую помощь. Опционально доступна диагностика и экстренная госпитализация, услуги отдельных специалистов (например, стоматолога). С целью покрытия расходов на медобслуживание, соответствующее возрасту застрахованных лиц, страховщики страхуют по возрастным группам:

- новорожденные (до года). В стандартный пакет входят услуги патронажной сестры и другие, обязательные для младенцев процедуры. Малыши и их родители получают обслуживание достойного уровня — без очередей, в частных и государственных медицинских учреждениях. Можно выбрать конкретного специалиста, удобное время для его посещения. Из-за нерентабельности продукта многие страховщики отказываются с ним работать. Хотя, по отзывам родителей, затраты на страховку того стоят;

- от года до 3-5 лет — застрахованными лицами являются дети, посещающие дошкольные учреждения. Детские годы жизни сопряжены с риском получения травм в детских садах, на отдыхе с родителями. Программа включает информационное сопровождение, организацию медицинской помощи. Покрывает оплату анализов, первичную консультацию врача, услуг травмпунктов. Сумма защиты — по выбору родителей. Срок страхования — до 1 года или на время посещения дошкольного учреждения;

- 5-17 лет. Застрахованные лица — школьники, учащиеся гимназий, колледжей, лицеев, студенты средне-специальных учебных заведений и ВУЗов. Страхователями могут быть взрослые (родственники, опекуны, третьи лица) или юридические лица (для группы детей).

На стоимость ДМС влияет возраст, состояние здоровья ребенка, уровень клиники, в которой он будет обслуживаться, и набор услуг.

Страховщики при продаже такого полиса обычно просят заполнить медицинскую анкету или пройти врачебное обследование. Чем меньше малыш, тем дороже обходится его страхование. Например, полис для младенца 1-5 лет стоит 52800 руб., а страховка для более старших детей (от 8 до 17 лет) — около 26000 руб. Для сравнения — аналогичная базовая программа для взрослого стоит 25000 руб.

При покупке полиса ДМС рекомендуем родителям уточнить, включает ли страховка сбор документов для дошкольных и школьных заведений, принимают ли справки, выданные в государственных садах и школах, страховой поликлинике.

Критерии выбора медицинской страховки для ребенка:

- Наполнение программы — амбулаторно-поликлиническое обслуживание, неотложная помощь, оплата медикаментов. Для детей до года — патронажная сестра.

- Наличие профилактических опций — физиопроцедуры, вакцинация, витаминизация, профосмотры.

- Место обслуживания — государственные и частные клиники.

- Отсутствие ограничений по медикаментам, которые покрывает страховка.

Накопления для старта во взрослую жизнь

Накопительное страхование — финансовая защита жизни, здоровья плюс накопление капитала. Поскольку НСЖ является долгосрочным, родители при сравнительно небольших затратах смогут серьезно помочь своему чаду по окончании срока действия договора. Например, застраховали мальчика в пять лет. В течение 12 лет выплачивали ежемесячно по 3500 руб. По окончании срока действия полиса ребенок получит около 500 000 руб., что вполне хватит для начала взрослой жизни. Детей можно страховать с рождения до наступления определенного события или возраста, когда они смогут получить накопленную сумму и проценты, например до поступления в ВУЗ или по достижении 19 лет.

Страхование от несчастного случая, как часть накопительного страхования, финансово защитит застрахованных детей в случае утраты здоровья или жизни. На выплату возмещения при наступлении страхового случая могут рассчитывать как несовершеннолетний, так и взрослый, выплачивающий страховые взносы. СК во многие продукты накопительного страхования включают условие — если человек, купивший полис, перестанет выплачивать страховые взносы по причине смерти или инвалидности, страховка все равно будет действовать до окончания ее срока, ребенок получит причитающуюся ему сумму.

Читайте также: