Что является надлежащим исполнением клиентом обязательств по погашению кредита

Обновлено: 30.06.2024

Три года назад Заявительница Т. заключила два договора потребительского кредита на сумму 200 000 руб. и 100 00 руб. На момент заключения вышеуказанных договоров она работала и могла отвечать по взятым на себя обязательствам. Вот уже два года, выйдя на пенсию и потеряв возможность производить выплаты по своим кредитам (размер пенсии составляет 7000 руб.) Т. не производит выплаты по заключенным ею кредитным договорам и не видит выхода из данной ситуации.

Вопрос заявительницы.

Что она может сделать в рамках существующего законодательства в этой ситуации?

Ответ юриста

Согласно ст. 309 ГК РФ обязательства должны исполняться надлежащим образом в соответствии с условиями обязательства и требований закона.

В соответствии с ч. 1 ст. 310 ГК РФ односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускается.

В соответствии с ч. 1 ст. 819 ГК РФ По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

В соответствии с ч. 2 ст. 213.3 Федерального закона от 26.10.2002 N 127-ФЗ "О несостоятельности (банкротстве)" заявление о признании гражданина банкротом принимается арбитражным судом при условии, что требования к гражданину составляют не менее чем пятьсот тысяч рублей и указанные требования не исполнены в течение трех месяцев с даты, когда они должны быть исполнены, если иное не предусмотрено настоящим Федеральным законом.

Кроме, того ч. 1 ст. 213.4 Федерального закона от 26.10.2002 N 127-ФЗ установлена обязанность гражданина обратиться в арбитражный суд с заявлением о признании его банкротом в случае, если удовлетворение требований одного кредитора или нескольких кредиторов приводит к невозможности исполнения гражданином денежных обязательств и (или) обязанности по уплате обязательных платежей в полном объеме перед другими кредиторами и размер таких обязательств и обязанности в совокупности составляет не менее чем пятьсот тысяч рублей, не позднее тридцати рабочих дней со дня, когда он узнал или должен был узнать об этом.

Согласно ст. 213.2 Федерального закона от 26.10.2002 N 127-ФЗ при рассмотрении дела о банкротстве гражданина применяются реструктуризация долгов гражданина, реализация имущества гражданина, мировое соглашение.

В соответствии с ч. 2 ст. 213.24 Федерального закона от 26.10.2002 N 127-ФЗ в случае принятия арбитражным судом решения о признании гражданина банкротом арбитражный суд принимает решение о введении реализации имущества гражданина.

В соответствии с ч. 3 ст. 213.25 Федерального закона от 26.10.2002 N 127-ФЗ из конкурсной массы исключается имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством.

В соответствии с ч. 3 ст. 213.28 Федерального закона от 26.10.2002 N 127-ФЗ после завершения расчетов с кредиторами гражданин, признанный банкротом, освобождается от дальнейшего исполнения требований кредиторов, в том числе требований кредиторов, не заявленных при введении реструктуризации долгов гражданина или реализации имущества гражданина (далее - освобождение гражданина от обязательств).

Заявительнице было разъяснено, что в соответствии со ст. 309, 310 ГК РФ она должна исполнять взятые на себя обязательства надлежащим образом и односторонний отказ от исполнения обязательств недопустим.

Так же было разъяснено, что в соответствии с ч. 5 ст. 10 ГК РФ при осуществлении своих гражданских прав предполагается добросовестность участников гражданских правоотношений и разумность их действий. Следовательно, Т. при принятии на себя вышеуказанных кредитных обязательств должна была оценить свою платёжеспособность на весь срок исполнения обязательств, в том числе и после того момента, как она выйдет на пенсию.

По тем или иным причинам в настоящее время Т. не может выполнять принятые на себя обязательства по кредитным договорам.

Так как на момент проведения юридической консультации Т. не обладала сведениями об имеющейся у нее просроченной задолженности по кредитам, ей рекомендовано обратиться в банки с заявлением об определении размера имеющейся просроченной задолженности.

При получении ответа от банков о размере имеющейся просроченной задолженности ей рекомендовано обратиться в Арбитражный суд УР с заявлением о признании ее банкротом в порядке определенном ст. 213.4 Федерального закона от 26.10.2002 N 127-ФЗ.

Заявительнице разъяснено, что ч. 1 ст. 213.4 Федерального закона от 26.10.2002 N 127-ФЗ установлена обязанность гражданина обратиться в арбитражный суд с заявлением о признании его банкротом в случае, если размер обязательств и обязанности перед кредиторами, подлежащих уплате в совокупности составляет не менее чем пятьсот тысяч рублей, не позднее тридцати рабочих дней со дня, когда он узнал или должен был узнать об этом.

Так же разъяснено, что согласно ст. 213.11 Федерального закона от 26.10.2002 N 127-ФЗ с той даты, когда суд вынес определение о признании обоснованным заявления о признании гражданина банкротом и введения реструктуризации его долгов, вводится мораторий на удовлетворение требований:

- по денежным обязательствам перед кредиторами;

- об уплате обязательных платежей.

- прекращается начисление неустоек (штрафов, пеней), а также процентов по всем обязательствам гражданина, кроме тех, что возникли уже после принятия заявления о банкротстве;

- приостанавливаются имущественные взыскания по исполнительным документам (за рядом исключений, в частности взыскания алиментов, возмещения вреда, причиненного жизни и здоровью).

С момента введения реструктуризации гражданин-должник не сможет свободно распоряжаться своим имуществом и деньгами. Отныне только с письменного согласия финансового управляющего он вправе:

- приобретать или продавать имущество стоимостью более 50 000 руб., а также недвижимость, транспорт, ценные бумаги и доли в уставном капитале;

- брать займы (кредиты) или выдавать их, быть поручителем;

- закладывать свое имущество.

Кроме того, должник не сможет вносить свое имущество в качестве вклада в уставный капитал организации, приобретать доли или акции в уставных капиталах, а также совершать безвозмездные сделки (дарение).

В соответствии с ч. 2 ст. 213.24 Федерального закона от 26.10.2002 N 127-ФЗ в случае принятия арбитражным судом решения о признании гражданина банкротом арбитражный суд принимает решение о введении реализации имущества гражданина.

В соответствии с ч. 3 ст. 213.25 Федерального закона от 26.10.2002 N 127-ФЗ из конкурсной массы исключается имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством.

В соответствии с ч. 3 ст. 213.28 Федерального закона от 26.10.2002 N 127-ФЗ после завершения расчетов с кредиторами гражданин, признанный банкротом, освобождается от обязательств.

В соответствии с вышесказанным заявительнице рекомендовано начать в добровольном порядке принимать меры для ликвидации своей задолженности по кредитным договорам, а если это не возможно, отслеживать размер существующей у нее задолженности во исполнение обязательства обращения с заявлением о призвании ее банкротом при размере задолженности свыше 500 000 рублей.

Очень нестандартное решение приняла Судебная коллегия по гражданским делам Верховного суда РФ, когда проверила жалобу заемщицы на поведение банка. Обычно на действия кредитного учреждения жалуются должники. Но в этом случае ситуация была прямо противоположной. Проблемы у дисциплинированной заявительницы появились, когда она досрочно вернула кредит банку. Как правило, высокая судебная инстанция, проверяя решение своих региональных коллег, находит и анализирует их ошибки, а потом требует их исправления. Но на этот раз Верховный суд ответил заявительнице, что суды на месте приняли совершенно законное решение. И объяснил, как правильно применять нормы закона в данном случае.

Верховный суд: вернуть кредит раньше срока можно, но надо знать правила возврата. Фото: Александр Корольков

Все началось в Саратове, куда в районный суд пришла гражданка и принесла иск к местному банку. В иске была просьба признать кредитный договор, который она заключила с банком, исполненным. А еще дама попросила взыскать с банка свои моральные страдания в размере 50 тысяч рублей и расходы на услуги представителя в размере 16 тысяч рублей.

В зале заседания гражданка рассказала, что попросила у банка кредит на неотложные нужды в размере трехсот тысяч рублей.

Банк кредит одобрил, в договоре было сказано, что срок возврата кредита запланирован через четыре года. Но житейские обстоятельства сложились так, что спустя месяц заемщица обратилась в банк и заявила, что готова полностью и досрочно погасить кредит. В тот же день она получила справку, что ее непогашенная задолженность составляет 297 696,29 рубля. Женщина тут же внесла эту сумму на открытый на ее имя счет. О том, что у нее долгов нет, гражданке, по ее словам, заявил сотрудник банка по телефону "горячей линии".

Прошло два года, и вдруг банк напомнил о себе: бывшей клиентке позвонили и заявили, что у нее долг перед банком 170 тысяч рублей. Платить женщина отказалась и пошла в суд с иском к банку. Суд с требованиями гражданки не согласился. Саратовский областной суд посчитал решение райсуда законным. Тогда истица дошла до Верховного суда с требованием отменить решение саратовских судей.

Судебная коллегия по гражданским делам Верховного суда РФ ее жалобу проверила и заявила, что "не находит оснований для отмены" и "нарушений норм права судами не допущено".

Анализируя спор, Верховный суд сослался на 810-ю статью Гражданского кодекса. В этой статье сказано, что заемщик обязан возвратить полученную сумму в срок и в порядке, который предусмотрен договором займа. Если срок возврата договором не установлен, сумма займа должна быть возвращена в течение 30 дней, начиная со дня предъявления требования об этом. Если договором не предусмотрен какой-то другой порядок, то сумма займа считается возвращенной в тот момент, когда деньги передали на руки сотруднику банка или зачислили на банковский счет.

В Законе "О потребительском кредите (займе)" (статья 11) сказано дословно следующее. Заемщик имеет право досрочно вернуть кредитору всю сумму полученного кредита или его часть, уведомив об этом кредитора способом, установленным договором займа "не менее чем за тридцать календарных дней до дня возврата кредита". Если более короткий срок не определен договором.

В случае досрочного возврата всей суммы кредита или его части заемщик обязан уплатить кредитору проценты по договору на возвращаемую сумму кредита, включительно до дня фактического возврата соответствующей суммы.

Вот что установил районный суд. Между истицей и банком был заключен кредитный договор на 300 тысяч рублей под 33,16 процента годовых. В тот же день дама заключила договор банковского счета, по которому ей открыли счет.

По условиям договора допускалось досрочное погашение кредита либо в полном объеме, либо частично. В одном из пунктов договора сказано, что при желании клиента досрочно погасить кредит в любой день, но не в дату ежемесячного платежа, клиент должен написать банку заявление не позднее чем за 30 календарных дней до предполагаемого погашения.

Если клиент хочет погасить кредит в одну из дат регулярных платежей, то должен к дню очередного платежа не только подготовить заявление, но и "обеспечить на счете сумму, достаточную для погашения".

В Гражданском кодексе РФ (статья 408) сказано дословно следующее: "обязательство прекращается в результате надлежащего исполнения". В нашем случае суд установил, что гражданка обратилась в банк и запросила справку о текущей задолженности "без учета процентов на предполагаемую дату возврата кредита". В итоге внесенных денег оказалось недостаточно для досрочного погашения долга. Исходя из этого, райсуд посчитал, что нет оснований для признания кредитного договора исполненным. Областной суд не возражал. Верховный суд заявил, что полностью согласен с таким выводом своих коллег.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее образование.

- Работал в банках 3 года.

- Журналист на ТВ.

- Финансовый аналитик. . .

При подписании соглашения заемщик обращает внимание на его содержание полностью, но особенное значение имеют непосредственно существенные условия, так как именно от них зависит дальнейшая судьба сделки в целом.

Общие условия — едины для всех заемщиков

Законодательство обязывает кредитные организации прописывать общие условия по своим договорам и выкладывать эту информацию в свободный доступ. Такие условия получили наименование общих, так как они являются одинаковыми для всех заемщиков. Разрабатываются условия единожды для дальнейшего многократного применения.

К общим условиям можно отнести:

- Требования к заемщикам в рамках одной кредитной программы — правила, по которым оцениваются соискатели;.

- Валюты, с которыми работает кредитная организация.

- Сроки рассмотрения заявок.

- Виды кредитных программ.

- Диапазоны сумм и процентных ставок.

- Способы предоставления сумм.

- Штрафные санкции — периодичность значений.

- Прочие условия.

С общими условиями кредитного договора каждый заемщик знакомится до обращения в банк. Описание любой кредитной программы должно содержать полный список условий, указанных в ст. 5 353-ФЗ.

Существенные (индивидуальные) условия кредитного договора

В отличие от общих условий кредитного соглашения, с существенными условиями заемщик может ознакомиться только при подписании готового соглашения. Они получили наименование индивидуальных, так как разрабатываются под каждого заемщика отдельно. Существенные условия не должны противоречить общим ни в какой части. При наличии противоречия, применяются существенные условия.

Существенные условия согласовываются сторонами заключаемой сделки самостоятельно. На практике банк предлагает потенциальному клиенту готовый договор, с условиями которого последний соглашается или не соглашается.

В свою очередь существенные условия делятся на основные и второстепенные. Выгода кредитной программы напрямую связывается именно с основными условиями.

Основные условия — самые важные

Именно на основные пункты заемщики смотрят в процессе принятия решения – подписывать или не подписывать договор. Прописываются эти условия на титульном листе договора. Выделяются они жирным шрифтом в понятном и доступном для всех виде. К этим условия относятся:

- сумма кредита;

- срок действия соглашения и срок исполнения обязательств – как правило, эти два значения должны совпадать;

- процентная ставка – точное значение, находящееся в пределах установленного кредитной организацией диапазона;

- валюта кредита;

- полная стоимость кредита.

Сумма кредита прописывается в числовом и прописном видах. Сумма кредита составляет кредитное тело, которое в совокупности с процентной ставкой, сроком кредитования, прочими услугами банка составляют полную стоимость кредита.

Тело кредита должно точно совпадать с оговоренной сторонами величиной. Превышение оговоренной суммы приравнивается к навязыванию со стороны кредитной организации. Если процентная не постоянная, то на титульном листе прописываются все возможные значения, которые подлежат применению в процессе исполнения соглашения.

Валюта кредита – постоянная величина, не подлежащая изменению в процессе исполнения договора. По срокам исполнения обязательств, ровно, как и по срокам действия договора все стандартно – указывается точное количество календарных лет и месяцев, в течение которых заемщик должен полностью погасить долг.

Второстепенные условия кредитования

В число существенных условий включаются второстепенные, которые имеют не меньшее значение, чем основные условия. Дело в том, что заемщики обращают на них внимание во вторую очередь. К ним относятся следующие пункты договора:

- график платежей – точное количество платежей за весь срок действия соглашения, их размер, периодичность;

- штрафные санкции за неисполнение (или за несвоевременное исполнение) обязательств – указывается ставка в годичном и дневном размере с размером разового штрафа, если таковой предусматривается соглашением;

- способы исполнения обязательств – прописываются сначала бесплатные (без комиссионные способы), а затем платные способы с указанием размера комиссии;

- наименования дополнительных соглашений, заключение которых связано с кредитным договором;

- описание целевой схемы использования средств – если потребительский кредит является целевым и предполагает использование средств в определенном направлении;

- правила, сроки, в соответствии с которыми заемщик извещает кредитную организацию о смене контактных или любых других данных, имеющих значение для нормального исполнения обязательств;

- порядок уступки права требования по заключаемому договору – кредитор этим самым указывает, что после подписания соглашения заемщик дает согласие на передачу банком прав требования третьим лицам в целях взыскания просроченной задолженности;

- дополнительные платные услуги, которые будут оказываться кредитором в процессе исполнения соглашения – наименование каждой услуги с указанием точной цены;

- способы обмена информацией между сторонами сделки.

Здесь кредитор указывает на возможность изменения существенных условий кредитного договора в одностороннем порядке. К примеру, без согласования с клиентом банк имеет право на уменьшение общей процентной ставки, уменьшение штрафных санкций, и на любые другие действия, улучшающие положение заемщика. Без соответствующего пункта в тексте соглашения, такое изменение не будет возможным.

В список могут входить и прочие существенные (второстепенные) условия, по согласованию между сторонами. По требованию заемщика кредитор разъясняет каждый пункт соглашения. Количество таких консультаций и разъяснений не ограничивается и после подписания договора.

Условия, включение которых в кредитные договора не допускается

Помимо общих и существенных условий, которые присутствуют в кредитном договоре, в ст. 5 353-ФЗ отмечены условия, наличие которых в соглашении не допускается. Если кредитор прописывает хотя бы одно из них в тексте договора, то вся сделка в общем признается недействительной.

Запрещается взимание какой-либо суммы в качестве обеспечения исполнения обязательств. В виде обеспечения банком принимаются только движимые и недвижимые объекты. То же самое касается и платы (комиссии) за выдачу кредита – банкам запрещается взимать плату за выдачу кредитных средств. Исключение составляет случай, когда бесплатный способ зачисления средств не подходит самому заемщику.

Запрещается предусматривать в договоре условие, согласно которому кредитная организация может предоставить новый кредит для погашения возможной просроченной задолженности без заключения нового (самостоятельного) кредитного договора.

Кредитная организация не может обязать заемщика пользоваться платными услугами третьих лиц для надлежащего исполнения обязательств. К примеру, кредитор не вправе требовать от заемщика вносить очередной платеж через сторонний банк, если эта услуга является платной.

При этом банки не вправе взимать плату за те услуги, которые они оказывают в соответствии с указаниями и рекомендациями Банка России и нормативными актами, изданными другими контролирующими органами.

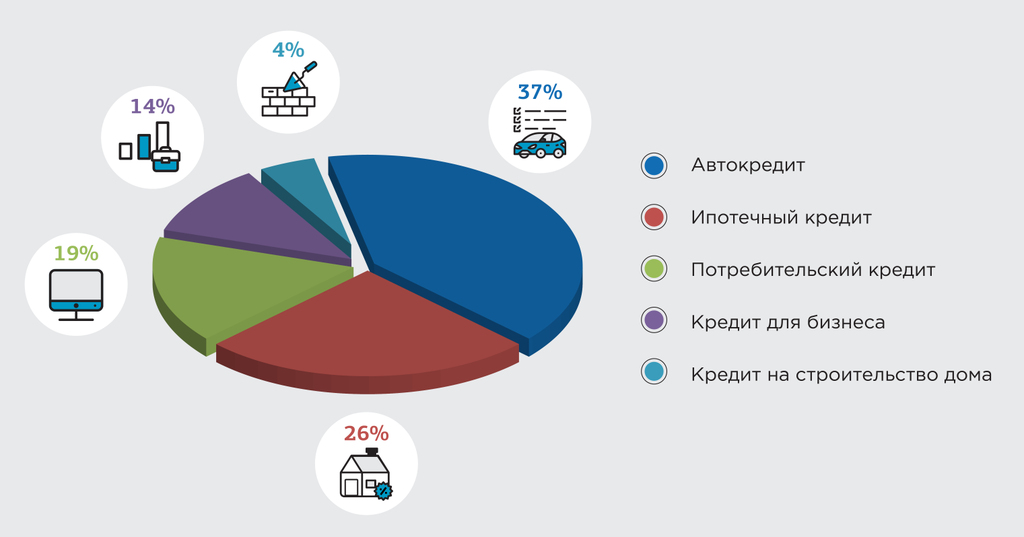

Статистическая справка

В 2018 году наблюдается заметный рост выданных кредитов. Количество граждан, которые пришли взять кредит в банки в 2018 году, выросло на 22% по сравнению с 2017 годом.

В чем причины роста кредитной активности россиян? Основная причина – снижение процентных ставок. Люди чаще стали брать ссуды на отдых; примерно каждый пятый смартфон куплен на кредитные деньги.

А вот статистические данные по выдачи ипотечных кредитов: в 2018 году зафиксирована выдача ипотечных кредитов почти 1,08 млн. ссуд. Средний размер ипотечных кредитов составляет 1,87 млн. рублей. Почти 32% выданных ипотечных кредитов по статистике приходится на Москву, Московскую область, Санкт-Петербург и Тюменскую область.

Если же заемщик будет досрочно гасить хотя бы небольшие суммы по кредиту, при этом не уменьшая ежемесячный платеж, а уменьшая срок кредита, то экономика такого подхода даст свои плоды – соотношение между суммой процентов и суммой основного долга в аннуитетном платеже будет сокращаться, что, безусловно, приведет как к сокращению срока кредитования, так и приведет к экономии денежных средств заемщика в будущем.

Конечно же, взятые обязательства по кредитным договорам, как гласит ст. 309 ГК РФ, должны исполняться надлежащим образом, нормальным и естественным основанием прекращения обязательства является его исполнение, которое наступает при условии выполнения сторонами определенных требований.

Однако нередко трудности погашения кредита становятся невыносимыми для заемщика. В этом случае необходимо подумать, существуют ли дополнительные способы прекращения обязательств, кроме их надлежащего исполнения?

К таким способам можно отнести: отступное, зачет, совпадение должника и кредитора в одном лице, прощение долга.

Гражданский кодекс предусматривает два вида перемены лиц в обязательстве: переход прав кредитора к другому лицу, то есть замена кредитора, и перевод долга – замена должника (гл. 24 ГК РФ).

Каждый заемщик с момента подписания кредитного договора должен знать, что в случае невозможности исполнения договорных условий по кредитному договору есть возможность облегчить или даже полностью снять с себя бремя кредитных обязательств, но это также лишит заемщика квартиры, на покупку которой он брал свой кредит, а именно:

перевод долга на третье лицо (замена должника), которое оформляется Соглашением о переводе долга на третье лицо, по которому все обязательства по оплате долга заемщика-должника (цедента) переходят на третье лицо (цессионария), при этом обязательства по кредиту не прекращаются и остаются без изменений;

передача ипотечной квартиры, находящейся в залоге у кредитной организации, по договору отступного кредитной организации;

Процедура передачи (перевода) кредитного долга

Что же представляет процедура передачи кредитного долга? Насколько она сложна для заемщика и какие несет риски?

Согласно закону, перевод долга производится (§ 2 гл. 24 ГК РФ) с согласия кредитора по соглашению между первоначальным должником и новым должником.

В обязательствах, связанных с осуществлением предпринимательской деятельности, перевод долга может быть произведен также по соглашению между кредитором и новым должником, который принимает на себя обязательства первоначального должника (п. 1 ст. 391 ГК РФ).

В процедуре передачи кредитного долга принимают участие три стороны: заемщик, кредитор и третье лицо, которому будет передан долг, то есть лицо, которое возьмет обязательства заемщика на себя.

При оформленном должным образом переводе долга производится замена должника, и все требования по исполнению обязательств кредитор направляет преемнику долга. Схема перевода долга простая и логически понятная: заключается трехстороннее соглашение между кредитором, должником и лицом, принимающим обязательства по оплате кредита.

При этом кредитор направляет старому и новому должникам свое уведомление-согласие о переводе долга с указанием основных параметров договора (сумма остатка по кредиту, срок возврата кредита, дата ежемесячного платежа, процентная ставка), а также основание перевода долга (наименование документа, на основании которого переводится долг, номер документа, дата составления документа).

Однако, как показывает практика, выполнение процедуры по переуступке задолженности по кредиту и оформление на новое лицо – процесс сложный и трудоемкий, имеющий свои особенности и требующий определенных знаний.

Каждый такой случай рассматривается кредитной организацией индивидуально с учетом различных обстоятельств. В настоящей статье детально рассмотрена вся процедура перевода долга третьему лицу.

Получение согласия банка

Для того, чтобы оформить перевод долга на третье лицо, как отмечалось выше, необходимо получить согласие банка. При этом единственный случай, когда согласие банка не потребуется – это перевод долга при вступлении в права наследования. Во всех остальных случаях заемщик обязан получить разрешение банка.

Законом не установлена форма заявления на получение согласия кредитора, также законом не определена и форма согласия кредитора. Но кредитные организации относятся к тем организациям, в которых формализованы все внутренние процедуры, разработаны пакеты документов по всем направлениям деятельности кредитной организации, а также работает очень жесткая система внутреннего контроля. Поэтому при обращении должника в банк с заявлением о переводе долга третьему лицу сотрудники банка предложат заполнить установленные в банке бланки заявлений, однако принимаются заявления и составленные в свободной форме.

Главное, чтобы заявление для банка на перевод долга содержало всю существенную информацию, определенную правилами делового оборота:

Кому – Юридическое наименование кредитной организации, адрес, ФИО должностного лица;

От кого – ФИО заявителя-должника, адрес, паспортные данные, ИНН;

Предмет заявления – Дата договора, номер договора, сумма задолженности основного долга и проценты;

Кому – ФИО третьего лица-нового кредитора, адрес, паспортные данные, ИНН;

Подписи сторон.

К заявлению на перевод долга следует приложить копии документов третьего лица, на которого должник хочет осуществить перевод долга.

Конечно же, чтобы с наибольшей вероятностью получить согласие на перевод долга, список документов, который требуется предоставить на третье лицо, необходимо уточнить в банке, но, как правило, он совпадает с теми, которые собирались заемщиком. Все документы подаются лично лицом, принимающим на себя обязательства по кредиту.

Отметим, что до получения положительного решения, заемщик обязан продолжать исполнение своих обязательств по оплате кредитных обязательств и регулярно вносить ежемесячные платежи.

Условия, на которых передается долг третьему лицу прописываются в договоре между старым и новым заемщиком отдельно.

Передача потребительского кредита

Передать потребительский кредит можно соглашением об исполнении обязательств. В данном случае с согласия кредитора нотариально оформляется соглашение об исполнении обязательств по кредитному договору.

После оформления соглашения кредитный договор не изменяется и формально заемщиком остается прежнее лицо, поэтому при неисполнении обязательств по оплате банк будет предъявлять претензии к прежнему заемщику. Потому, во избежание неприятных ситуаций, лучше провести полную передачу на третье лицо.

Передача кредита с поручителями

Крупные кредиты как правило обеспечены поручительствами.

Таким образом, для совершения сделки, заемщику необходимо получить не только согласие банка, но и согласие поручителей на обеспечение поручительством кредита с новым заемщиком.

Это необходимо сделать потому, что в соответствии с п. 2 ст. 367 ГК РФ договор поручительства прекращается при смене должника.

В случае, если согласие поручителей не получено, заемщику нужно будет найти новых поручителей и подать в банк запрос на смену поручителей по договору. И только после получения согласия банка на смену поручителей можно будет продолжить оформление соглашения по передаче долга.

Особенности передачи долга с залогом

Как можно оформить передачу долга при наличии банковского обременения?

Возможно несколько вариантов:

1) Передача долга по соглашению:

Заемщик ищет покупателя на собственность, который будет готов принять существующий кредитный договор и заменить в нем заемщика.

После получения согласия банка между сторонами заключается договор купли-продажи собственности с последующим ее переоформлением. В договоре обозначается как полная стоимость имущества, так и та часть, которая будет выплачена в соответствии с соглашением, а также процедура передачи права. Залоговая собственность может оставаться прежней, но возможно, при согласии со стороны банка, и предоставление нового залога.

2) Оформление нового кредита и закрытие текущего

Заемщик ищет покупателя, который возьмет кредит, и за счет полученных средств будет закрыт кредитный договор заемщика.

Одновременно составляется договор купли-продажи с указанием, на каком основании происходит передача прав собственности.

Однако, при всей простоте, найти покупателя на залоговую собственность очень непросто.

Банк отказал в переводе долга. Что делать?

Если банк не предоставляет возможность перевести задолженность по кредиту на третье лицо, можно попробовать перевести долг на основании поручительства. Новый заемщик оформляется поручителем по кредиту.

Старый заемщик нотариально оформляет свои обязательства перед своим поручителем и, если требуется, предоставляет соответствующие гарантии. После оформления заемщик направляет в банк письмо, в котором сообщает, что не имеет возможности выплачивать кредит и передает свои обязательства по выплате поручителю.

Конечно, в этой ситуации существуют свои риски для каждого участника. Поручитель может перестать выплачивать кредит и все штрафные санкции будут обращены на заемщика. В свою очередь, Заемщик может отказаться от своих гарантийных обязательств перед поручителем, и свою правоту и одной, и второй стороне придется доказывать через суд.

Поэтому, желательно, все процедуры по передаче долга осуществлять через банк.

Прекращение обязательств по кредиту по договору отступного

Рассмотрим другие способы прекращения обязательства по кредиту в случае невозможности его исполнения.

Удовлетворение требования залогодержателя допускается без обращения в суд, но только на основании нотариально удостоверенного соглашения залогодержателя (банка) с залогодателем (Заемщиком), заключенного после возникновения оснований для обращения взыскания на предмет залога (предмет ипотеки).

При этом, такое соглашение может признано судебными органами недействительным по иску лица, чьи права нарушены таким соглашением.

Статьей 409 ГК РФ предусмотрено, что по соглашению сторон обязательство может быть прекращено предоставлением взамен исполнения отступного (уплатой денег, передачей имущества и т.п.). При этом размер, сроки и порядок предоставления отступного устанавливаются сторонами.

Смысл отступного состоит в том, что взамен первоначально указанного в обязательстве предмета исполнения предоставляется иной предмет исполнения. Отступное является платой за отказ от исполнения, указанного в первоначальном обязательстве, средством освобождения должника от необходимости совершать первоначальное исполнение.

Соглашение об отступном является непосредственным выражением воли сторон прекратить существующее между ними обязательство, отказаться от исполнения первоначального обязательства.

При неисполнении соглашения об отступном в определенный сторонами срок кредитор вправе потребовать исполнения первоначального обязательства и применения к должнику мер ответственности в связи с его неисполнением (штрафы, пени, неустойки).

Если в соглашении об отступном стороны предусмотрели право должника взамен исполнения обязательства по договору предоставить в определенный срок отступное, то кредитор фактически предоставил должнику отсрочку в исполнении первоначального обязательства. Учитывая изложенное, кредитор не вправе требовать исполнения первоначального обязательства до истечения установленного сторонами срока предоставления отступного.

Хочется отметить, что соглашение об отступном между заемщиком и кредитором, конечно же, решит проблемы заемщика по его кредитному долгу, однако рыночная стоимость квартиры, находящейся в залоге, например, может превышать текущий долг заемщика, неуплаченные пени и штрафы по договору, но заемщик, сбросив с себя текущие обязательства перед кредитором, не сможет воспользоваться этой разницей.

Поэтому можно посоветовать заемщику попробовать договориться с банком о снятии с квартиры, находящейся в залоге у банка, обременения с целью ее последующей продажи и погашения долга по кредиту.

Уступка прав требования долга по кредиту

В случае неисполнения заемщиком договорных условий по кредитному договору, кредитная организация может осуществить перевод прав по кредиту третьему лицу, то есть совершить операцию по уступке прав требования долга по кредитному договору.

Под уступкой требования (§ 1 гл. 24 ГК РФ) понимается переход прав, принадлежащих на основании обязательства первоначальному кредитору (цеденту), к новому кредитору (цессионарию) по договору (п. 1 ст. 382, п. 1 ст. 388 ГК РФ).

Итак, переуступка прав требования долга по кредитному договору называют цессией. Проще говоря, это продажа долговых обязательств. Между кредитной организацией и третьим лицом заключается договор, в соответствии с которым третье лицо принимает на себя задолженность заемщика.

На сегодняшний день самым распространенным вариантом уступки прав требования долга по кредитному договору является передача долга коллекторским компаниям. Коллекторские компании работают на проценте от сделки и занимаются взысканием задолженности с заемщика по кредиту самостоятельно.

Вообще, цессия подразумевает, что заемщик должен дать согласие на нее. Но в современных условиях кредитные организации это требование легко обходят, изначально включая условия о цессии в договор кредитования. Поставив свою подпись под этим условием, заемщик автоматически дает согласие на его реализацию. А значит, переуступка прав требования долга по кредитному договору будет осуществлена на законных условиях.

Однако при уступке требования долга организациям или физическому лицу без лицензии необходимо получение согласия должника, иначе процедура может быть признана недействительной.

Заключение договора цессии и вся процедура уступки прав регламентируется ГК РФ. В соответствии с его разъяснениями, кредитная организация не обязана согласовывать с заемщиком передачу задолженности третьим лицам. Обжаловать такое решение можно в суде, только если договором кредитования предусмотрено обратное.

По общему правилу, новый кредитор может получить меньше прав, чем было у первоначального – в случае уступки права требования в части (п. 2-3 ст. 384 ГК РФ).

В каких же случаях кредитная организация осуществляет уступку права требования по кредитному договору?

Во-первых, когда исчерпаны все возможности мотивировать должника на внесение оплаты. Чаще всего продаются долги, по которым нет залога и оплата по которым не поступала более 12 месяцев. То есть речь идет о полностью бесперспективной задолженности.

Во-вторых, выплачен основной долг по кредиту (тело кредита), но проценты не погашены, и заемщик отказывается их платить.

В-третьих, кредитная организация находится в состоянии банкротства, ликвидации и стремится как можно быстрее получить средства для исправления ситуации, поэтому и распродает задолженность.

Процедура продажи долга выглядит следующим образом:

Продавец долга собирает информацию о ваших активах и доходах.

Вся документация передается на анализ в лицензированное коллекторское агентство, специалисты которого изучают подлинность документов, законность требований кредитора.

Проводится анализ перспектив взыскания. Это занимает около 3 — 4 недель.

Выносится решение и озвучивается стоимость, за которую третье лицо готово купить задолженность.

Если кредитная организация готова продать долги за эту сумму, составляется договор цессии.

Должнику в письменном виде направляют извещение о смене кредитора и документы, подтверждающие заключение договора цессии.

Должник вносит платежи новому кредитору.

Последствия для заемщика

Если смотреть с позиции обычного заемщика, то переуступка прав требования для него означает только смену кредитора. Сумма задолженности сохраняется, как и порядок исполнения обязательств. Эти пункты остаются неизменными, если только заемщик и новый кредитор не договорятся об изменении условий возврата задолженности.

Заемщик может требовать от кредитора доказательства того, что переуступка была осуществлена. Доказательством будет являться печать нового кредитора на договоре цессии. Если этот документ кредитной организацией не будет предоставлен, то вносить платежи заемщик не обязан.

При этом, стоит помнить о следующем:

новый кредитор выкупает проблемную задолженность по заниженной стоимости, поэтому получение хоть небольшой прибыли для старого кредитора будет являться благоприятным вариантом, а это дает возможность заемщику самостоятельно выкупить свой долг в гораздо меньшей сумме, чем накопившийся долг по задолженности;

с новым кредитором можно договориться о наиболее мягких условиях погашения.

А вот последствия для заемщика, который перестал исполнять свои кредитные обязательства, и кредитная организация уступила права требования по его кредитному договору коллекторскому агентству, могут нарушить спокойный уклад жизни заемщика-должника.

Вопросы о законности переуступке кредитных долгов организации, не имеющей банковской лицензии, закрыт, а именно:

арбитражными судами установлено, что уступка права требования долга третьему лицу, не являющемуся кредитной организацией, не противоречит законодательству;

Довольно часто люди берут кредиты и микрозаймы, но их погашение становится затруднительным. В связи с ухудшением экономической ситуации, количество должников по кредитам выросла. Учитывая то, что в банки имеют большой штат юристов, взыскать деньги с должника может быть затруднительно. Кредиторы могут начать действия относительно взыскания задолженностей по выплатам. Это начинается со звонков с напоминанием о долгах, затем, при игнорировании, переходит в судебное разбирательство.

Кредиторы приступают к своим обязанностям относительно должников на следующий день после неоплаты кредита. Эти действия делятся на два этапа:

- Досудебный. Или период пассивных действий, когда кредиторы ждут определенный срок для требования досрочного возврата средств. Выясняются причины и предпринимается попытка найти совместное решение. Кредитор сам определяет срок, в который предъявит требования заемщику для возврата долга. Этот период необходимо прописать в кредитном договоре, в среднем он составляет около трех месяцев. После наступления срока требования, кредитор уведомляет заемщика, у которого есть несколько дней для этого. В случае, когда задолженность не погашена, кредитор обращается в суд.

- Судебная. Так как в кредитном договоре прописываются все условия, когда кредитор должен обратиться в суд для возвращения своих средств. Если суд выносит решение в пользу кредитора, возвращение средств происходит при помощи судебных приставов.

После 4-6 месяцев после неуплаты задолженности банк подает на должника в суд. При займе с обеспечением, то есть, автокредита или ипотеки, срок сокращается до трех месяцев. Это происходит, потому что выиграть такое дело проще и банк заинтересован во взыскании долга при помощи имущества должника. Предварительное заседание суда назначается в течение 3-5 недель после принятия иска к рассмотрению.

Сроки взыскания задолженности по кредиту

Срок взыскания задолженности по кредиту составляет 3 года и начинается с момента первого уклонения от платежа заемщиком. Обнуление срока наступает при определенных обстоятельствах:

Не прерывают исковую давность:

- Бездействие должника.

- Многократные звонки из банка, даже если они записываются.

- Письма, вручаемые без подписи должника.

- Визиты и настойчивые беседы, которых добиваются представители кредитной организации.

- Передача кредитного договора коллекторам или третьим лицам.

Иногда заемщику не выгодно ожидать истечения сроков исковой давности. Банки могут намеренно оттягивать момент подачи иска для получения максимальной выгоды с должника, за счет пени и штрафных санкций.

Судебный приказ о взыскании задолженности по кредиту

Если ничего не помогает, банк обращается в суд. Судебный процесс может затянуться и банку это невыгодно, поэтому вместо обычного искового заявления он подается заявление о выдаче судебного приказа о взыскании задолженности по займу с должника.

Судебного приказ - это акт правосудия, принятый в единоличном порядке на основании бесспорного требования одной из сторон при условии, что цена вопроса не превышает 500 тысяч рублей. В противном случае все вопросы о взыскании долгов, размер которых превышает полмиллиона рублей, регулируются судом на основании иска.

Приказ издается быстрее, чем в случае с исковым производством. На рассмотрение заявления и выдачу приказа уходит в среднем 7 дней. Получения приказа приравнивается к судебному решению и является обязательным для исполнения.

Согласно закону на издание приказа с момента получения заявления у судьи есть 5 рабочих дней. Документ издается в двух экземплярах на специальных бланках.

Судебный приказ состоит из:

- порядкового номера дела;

- даты оформления документа;

- полного наименования судебной инстанции;

- ФИО судьи, ведущего производство;

- личные данные истца (взыскателя) и ответчика (должника);

- название и номер нормативно-законодательного акта, на который ссылается судья в принятии соответствующего решения;

- конкретные цифры (сумма основного долга, размер начисленных штрафов и неустойки за просрочку, сумма госпошлины и т.д.).

После подписания документа копия отправляется ответчику в течении 10 дней. В случае его несогласия, у него есть 10 дней с момента получения копии приказа, чтобы его оспорить.

Иск о взыскании задолженности

В суд общей юрисдикции истец может подать исковое заявление при условии, если сумма долга больше определенной суммы. Также подача иска допускается при наличии определения об отмене судебного приказа. Соответствуя общим правилам подсудности, дела обычно рассматривают районные суды по месту жительства ответчика.

Форма искового заявления о взыскании кредитной задолженности по договору является стандартной. Иск должен содержать:

- полное название суда;

- информация об истце;

- личные данные ответчика;

- цена иска;

- размер государственной пошлины;

- краткая информация о договоре;

- данные об образовавшейся задолженности;

- основания для предъявления требований (со ссылками на законодательные нормы);

- просьба к суду;

- перечень дополнительных документов.

Факторы, которые могут влиять на судебный процесс, можно разделить на два вида:

- Латентные или неправовые. Они не отображаются в судебных актах, носят субъективный характер.

- Не латентные или правовые. Они отображаются в судебном акте, в выявлении их сложности нет.

Когда дело доходит до вмешательства судебных приставов, должник может лишиться имущества и сбережений.

После получения исполнительного листа от кредитора, пристав отправляет заемщику уведомление о начале исполнительного производства, после чего начинается процесс принудительного взыскания средств. Судебный пристав имеет право:

- Изъять собственность заемщика (квартиру, машину, бытовую технику)

- Арестовать счета и списать с них необходимую сумму

- Запретить выезд из страны, при долге 30 тысяч рублей и больше

- Подать заявление на взыскание с заработной платы

В случае, когда должник на добровольной основе не внесет задолженность в течение 5 дней с начала возбуждения исполнительного производства, тогда ему необходимо будет заплатить приставам 7% от долга, который признает суд.

В 2016 году в законодательстве произошли изменения. Теперь заемщик может взыскивать кредитные долги в судебном порядке, оформив у нотариуса исполнительный лист. В таком случае кредитору необходимо:

- Уведомить должника о том, что в течение 14 дней он обратится к нотариусу

- Оплатить услуги специалиста

- Передать юристу по кредитам договор с заемщиком

- Дождаться завизирования договора и постановления исполнительной надписи

- Дождаться исполнения документа судебными приставами

Главным преимуществом в возврате долга без суда являются минимальные финансовые потери дебитора, в отличие от классической процедуры.

Возможности сотрудников кредитной организации при досудебном возврате долга.

Службы банка по взысканию долгов и МФО довольно сильно ограничены. Они имеют право:

- Совершать звонки должнику

- Отправлять СМС, электронные или бумажные письма

- Приглашать заемщиков в офис

- Нанимать коллекторов

- Подавать долг другой компании

Кредиторы могут напомнить о задолженности и попытаться решить вопрос мирно. Банку или МФО иногда проще и выгоднее привлечь для взыскания долга стороннюю организацию, которая в свою очередь подключит коллекторское агентство. В таком случае с заемщиком будут обращаться не кредиторы, а коллекторы.

Продать долг другой компании можно, если это не запрещено кредитным договором. Если подобное не прописано, переуступка будет производится на основе закона.

Основания для признания кредитного договора недействительным:

- Заключение соглашения под сторонним влиянием

- Нарушение законодательного акта

- Невыполнение сделки или прикрытие ею другого соглашения

- Несоблюдение условий получения согласия

- Обманное соглашение с одной из сторон

Специальным условием признания недействительности сделки является несоблюдение формы сделки, установленной ст.820 ГК РФ.

Долг может оказаться у коллекторов по двум причинам:

- Банки сами наняли их. В этом случае коллекторы помогают кредитору вернуть долг, получая гонорар за каждое выигранное дело.

- Банки продают им долг. Тогда заключается договор цессии, кредитор выступает в роли коллекторского агентства. Теперь заемщик должен вернуть деньги не банку, а другой организации. Возможность передачи долга третьим лицам и условия прописываются в кредитном договоре. Если этого нет, осуществить продажу долга все равно возможно.

Действия коллекторов настойчивее банков. При этом коллекторы делают то же, что и кредиторы:

- Звонят должнику

- Отправляют СМС, электронные письма и голосовые записи

- Назначают личные встречи

- Звонят поручителям

Иногда коллекторы предлагают избавление от кредита при условии выплаты 30-50% о долга. Также можно договориться о выкупе долга, это происходит через договор цессии, результат которого переуступка прав по кредиту.

Юридическая помощь

Читайте также: