Выплата заработной платы работникам пекарни это распределение обмен

Обновлено: 17.05.2024

Расчет заработной платы в строительстве имеет свои особенности, которые регламентированы в первую очередь законодательством этой отрасли. Цены на строительную продукцию формируются с учетом затрат труда.

Как выполняется начисление оплаты труда в компаниях строительной отрасли

Заработная плата для работников ремонтно-строительных и строительно-монтажных организаций устанавливается с учетом:

- нормативных актов организации;

- коллективных договоров;

- принятых соглашений;

- заключенных договоров с работниками компании.

Это требование указано в Трудовом кодексе РФ. Тарифная система выступает основным звеном форм и оплаты труда в строительных компаниях. Основное ее предназначение заключается в обеспечении соответствия квалификации и уровня оплаты сложности выполненных работ.

Тарификация работ проводится согласно Единому справочнику работ и профессий, Величина оплаты труда работников этой отрасли регулируется как в рамках договорных отношений в организации, так и взаимодействием с инвесторами.

Оплата труда административному персоналу – директору, техническому директору и бухгалтеру оплачивается вне зависимости от проведения строительных работ. Эти суммы не относятся к строительной деятельности, а это означает, что начисление заработной платы для перечисленных категорий персонала отражается на счете 26. Расходы списываются на счет 90, что предусмотрено Положением о бухгалтерском учете 10/99. К должностным окладам могут устанавливаться надбавки и доплаты, выплачиваться премии и вознаграждения по итогам хозяйственной деятельности организации.

Затраты на оплату труда прорабов, инженеров и работников схожих категорий можно отнести к конкретному объекту, в таком случае вся начисленная сумма включается в его стоимость. Но зачастую инженер одновременно задействован на нескольких объектах, его зарплату нужно распределить между объектами.

Заработная плата работников, задействованных в непосредственном строительстве, относится к конкретным заказам/объектам. Основанием выступает наряд или заказ/наряд. В документе указывается количество рабочего времени на заказ, при сдельной оплате отражается число выполненных работ.

Суммы заработной платы специалистов, накопленные на 25 счете, распределяются между объектами на основании условной базы. Строгих рамок в отношении базы в действующем законодательстве нет. Компания может устанавливать ее самостоятельно, отразив в учетной политике.

Есть несколько вариантов распределения заработной платы:

- по объектам, исходя из затраченного времени на каждый из объектов;

- пропорционально выполненным строительно-монтажным работам за отчетный период;

- пропорционально суммам начисленной оплаты труда рабочим, непосредственно задействованным при строительстве объекта, за отчетный период.

Во всех перечисленных случаях операция отражается проводкой по Дебету 25 счета (с использованием субсчетов в разрезе объектов), по Кредиту – 70.

Программа на базе 1С БИТ.СТРОИТЕЛЬСТВО/Зарплата ― удобное и эффективное решение для автоматизации ведения кадрового учета и расчета заработной платы по объектам строительства. Модуль обеспечивает следующие возможности:

- ведение учета рабочего времени в разрезе объектов;

- начисление больничных и отпусков на различных объектах строительства;

- проводится учет начислений сотрудникам, которые работали в выходные и праздничные дни, а также разовые начисления, премии, по гражданско-правовым договорам – по каждому объекту отдельно;

- анализируются затраты на ФОТ.

Требования к ведению табеля учета рабочего времени в строительстве

Основное предназначение табеля – учет рабочего времени в строительстве. Эта обязанность регламентирована Трудовым кодексом РФ. Отсутствие табеля расценивается как нарушение, на работодателя может быть наложен штраф.

Ведение табеля не только убережет от штрафа, но и существенно упростит ведение бухгалтерского учета. Расчет зарплаты, включая средний заработок, направление в командировки, отпуска, производится на основании табеля. Периоды, суммы, которые учитываются при расчетах, программа определяет самостоятельно, что сокращает трудоемкость вычислений.

Табель учета рабочего времени также используется при расчете среднего числа работников за отчетный период, для контроля уплаты налогов. С его помощью можно установить правильность определения базы по налогу на доходы физических лиц и страховые взносы строительство, а также расходы на расчет рабочих при строительстве.

Действующим законодательством установлено два варианта заполнения форм:

- Первый (Т-12) подразумевает использование сплошного метода ― регистрация явок и неявок, а также отклонений, включая командировки, работу в выходные дни.

- Второй (Т-13) основан на регистрации в табеле отклонений от нормального режима – сверхурочные работы, неявки, командировки.

Удобство и контроль работы с иностранными работниками в строительстве

- Хранение и анализ данных по иностранным работникам и их документам;

- Оформление трудовых отношений;

- Контроль сроков действия документов;

- Оперативное заполнение обязательной отчетности.

- автоматизация бухгалтерской деятельности;

- оперативный расчет зарплаты по строительным проектам;

- повышение точности расчетов стоимости строительных объектов;

- обеспечение автоматического контроля затрат для индивидуальных строительных проектов.

На реализацию был отведен срок 1,5 месяца, за который было автоматизировано 5 рабочих мест.

Функционал продукта позволяет:

- вести бухгалтерский учет в соответствии с требованиями к строительной деятельности;

- рассчитываться с подрядчиками и клиентами;

- проводить инвентаризацию;

- анализировать движение материалов по объектам и сотрудникам с материальной ответственностью;

- рассчитывать заработную плату и налоги;

- отражать в табеле количество часов, отработанных на различных строительных площадках;

- отражать отпуска, в том числе по болезни – по строительному объекту или пропорционально базовой заработной плате;

- учитывать надбавки, праздничные, выходные дни, единовременные платежи;

- выгружать сведения об уплаченных налогах, начислениях/отчислениях.

Программный продукт БИТ.СТРОИТЕЛЬСТВО/Зарплата ускорил расчет заработной платы в строительстве. Повысилась точность определения стоимости объектов. Руководители получили возможность контролировать расходы по индивидуальным строительным проектам.

Организация учета затрат на производство продукции основывается на принципах неизменности принятой методологии учета затрат на производство и калькулирования себестоимости продукции, полноты затрат. Учет затрат на производство должен обеспечить своевременное, полное и достоверное отражение фактических затрат на производство, исчисление (калькулирование) фактической себестоимости отдельных видов и всей продукции (работ, услуг).

Для реализации указанных требований и принципов учета возникает необходимость распределения заработной платы производственных рабочих по видам продукции (услуг), то есть по номенклатурным группам:

- исходя из фактически отработанного времени;

- исходя из объема выпущенной продукции, при выпуске однородной продукции;

- с использованием иных методов распределения, принятых в организации при калькулировании себестоимости продукции (услуг).

Актуальность данной задачи нарастает в связи с тем, что у организаций, выполняющих государственный оборонный заказ и применяющих раздельный учет результатов финансово-хозяйственной деятельности возникает необходимость распределения заработной платы по контрактам ГОЗ.

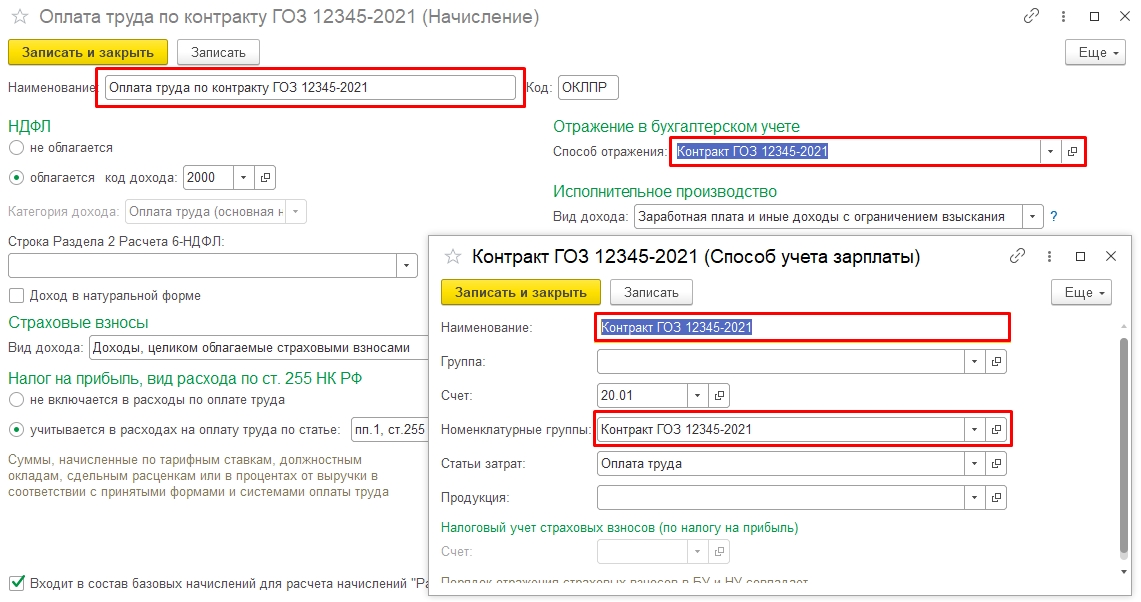

В типовой конфигурации 1С:Бухгалтерии 3.0 каждому виду начисления соответствует способ отражения заработной платы в бухгалтерском учете, в котором определяется аналитика в виде счета учета затрат, статьи затрат, номенклатурной группы и т.д.

В статье мы рассмотрим несколько примеров по раздельному учету заработной платы производственных рабочих.

Распределение заработной платы производственных рабочих по контрактам ГОЗ в типовой конфигурации 1С:Бухгалтерия 3.0

Рисунок 1. Настройка способа отражения зарплаты в бухучете для каждого контакта ГОЗ

Каждому контракту ГОЗ соответствует отдельный вид начисления, каждому виду начисления соответствует отдельный способ отражения заработной платы.

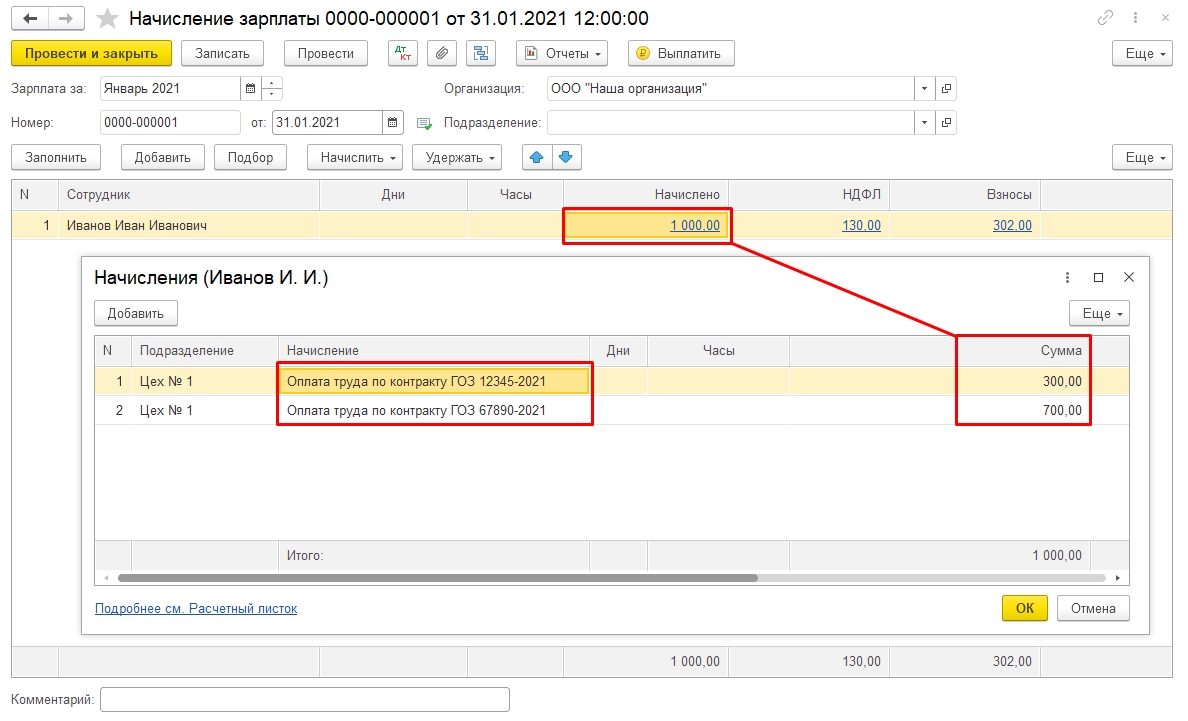

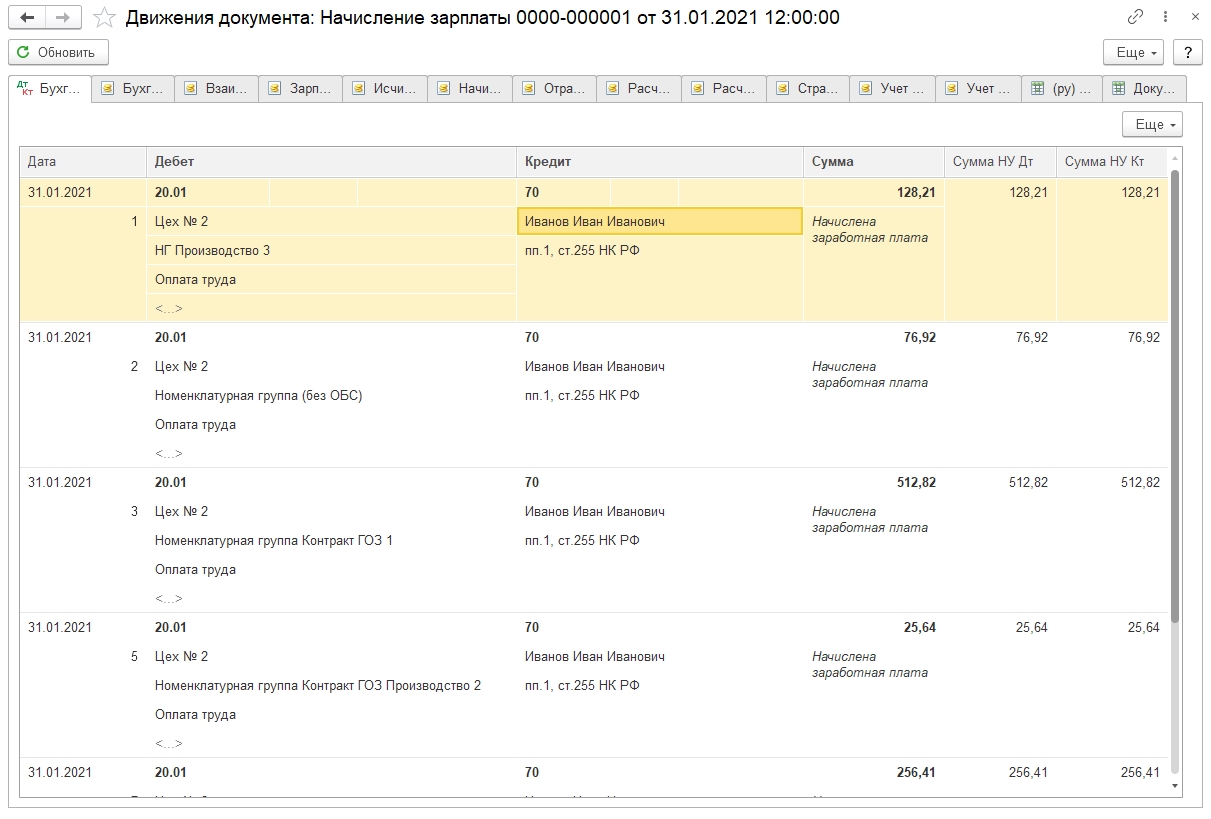

Рисунок 2. Начисление зарплаты

В данном примере вручную распределяется заработная плата сотрудника Иванов Иван Иванович в сумме 1000 рублей по двум контрактам:

Для этого в информационной базе добавлено два вида начисления и два способа отражения зарплаты, отдельно по каждому контракту.

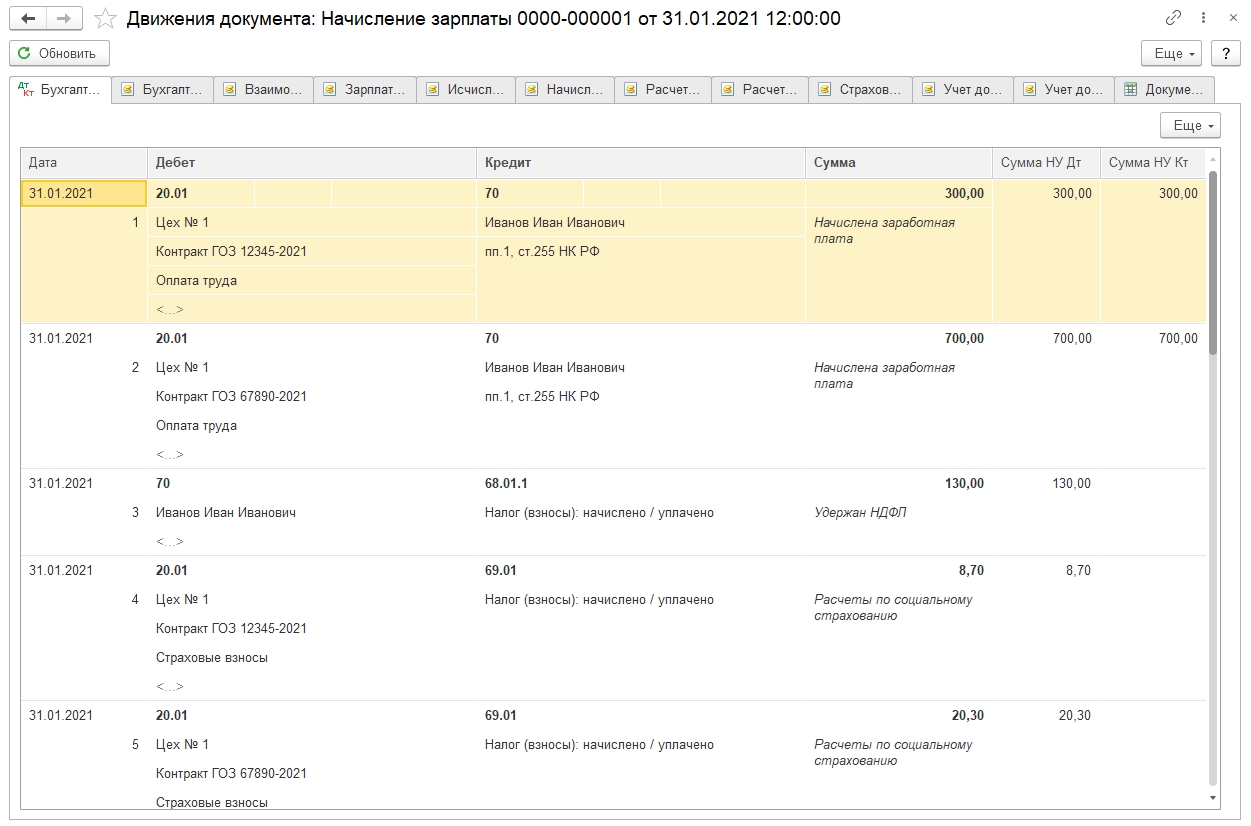

Из приведенного примера видно, что в типовой конфигурации 1С:Бухгалтерия 3.0 возможно реализовать раздельный учет заработной платы производственных рабочих. Данный метод имеет следующие недостатки:

Распределение заработной платы производственных рабочих по контрактам ГОЗ в подсистеме

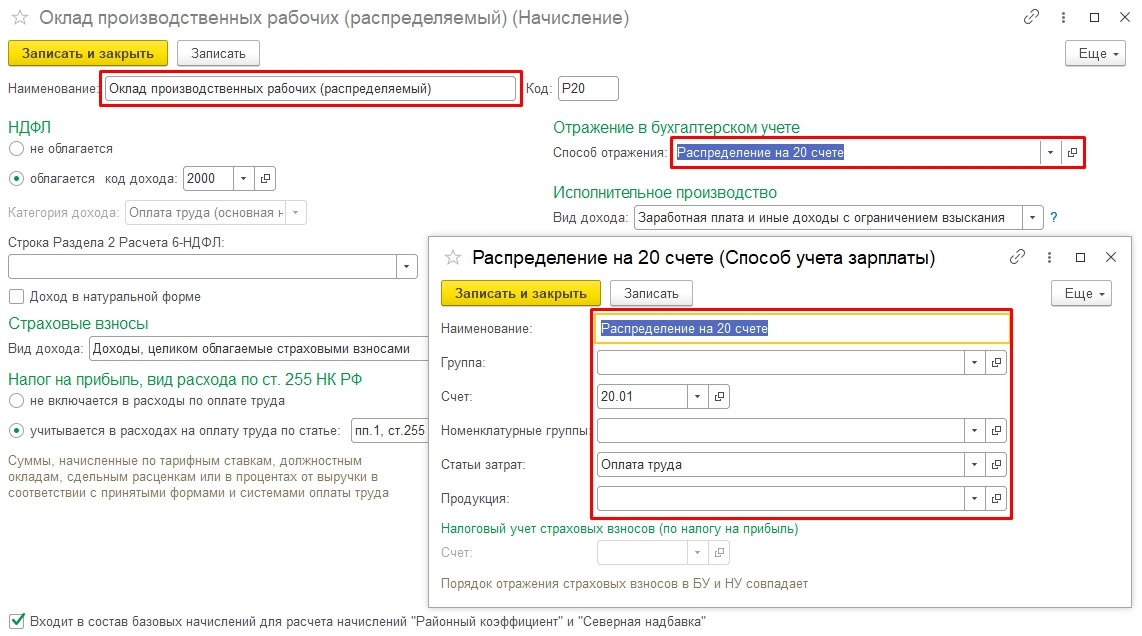

Рисунок 4. Создание способа отражения для целей распределения заработной платы

В любом из выбранных вариантов для подразделения или сотрудника необходимо указать базу распределения. В качестве базы распределения могут быть использованы следующие виды:

- Ручная база распределения – в качестве показателя распределения могут применяться любые произвольные значения. Для целей распределения зарплаты по контрактам ГОЗ необходимо применять фактически отработанное время;

- Выручка, объем выпуска, плановая себестоимость – предопределенные базы распределения. Могут применяться для схем учета, отличных от раздельного учета ГОЗ;

- Пользовательские – в подсистеме допускается создание собственных видов баз распределения.

Рисунок 7. Использование ручной базы распределения заработной платы

Рисунок 8. Использование предопределенной базы распределения заработной платы

Порядок настройки правил распределения по сотрудникам аналогичен порядку, применяемому при настройке правил по подразделениям. Если по каким-либо сотрудникам не указана база распределения, то применяются правила распределения текущего подразделения сотрудника, вышестоящего подразделения или по организации в целом.

В случае использования ручной базы распределения необходимо добавить в табличную часть требуемые номенклатурные группы и для каждой из них указать показатель распределения. В качестве показателя распределения рекомендуется применять фактически отработанное время (Рис. 9).

Рисунок 9. Установка правил распределения по сотрудникам

В случае обоснованности применения, могут быть использованы произвольные показатели распределения, коэффициенты трудового участия, тарифные коэффициенты и т.п.

Если правила и показатели распределения не меняются, то выполненные настройки распространяются на последующие периоды.

В данном примере двум сотрудникам начислена распределяемая заработная плата по цеху № 2.

Рисунок 11. Результаты распределения заработной платы сотрудника Иванов Иван Иванович

- заработная плата сотрудника Петров Петр Петрович распределена в соответствии с фактически отработанным временем по двум номенклатурным группам контрактов ГОЗ (Рис. 12).

Рисунок 12. Результаты распределения заработной платы сотрудника Петров Петр Петрович

Для организаций, ведущих учет затрат по объектам, проектам либо заказам, важно корректно отражать расходы, в том числе по заработной плате сотрудников.

В первую очередь для учёта расходов оплаты труда по заказам/проектам в ЗУП 3.1 требуется определить способы отражения зарплаты. Именно способ отражения зарплаты является в системе объектом учета расходов.

Важно! В системе 1С: ЗУП 3.1 задаются только способы отражения, а уже на стороне бухгалтерской программы, для каждого способа отражения указываются нужные счета затрат и аналитика.

Пример заполнения справочника приведён на рис. 1

Рис.1 Пример заполнения справочника

Рассмотрим более подробно настройки отражения в порядке возрастания приоритета.

- Настройка способа отражения для организации (рис.2).

Настройка выполняется для организации в целом.

Создать карусель Добавьте описание

Рис.2 Настройка способа отражения для организации

Данный способ будет использоваться при отражении зарплаты, если не заданы никакие другие настройки отражения в учёте (т.е. не заданы настройки для последующих пунктов данного списка).

- Настройка способа отражения для подразделений (рис.3).

Создать карусель Добавьте описание

Рис.3 Настройка способа отражения для подразделений

Данная настройка используется для того, чтобы указанным способом (отличным от способа для организации) учитывались расходы на оплату труда всех или большинства сотрудников этого подразделения.

- Настройка способа отражения для территорий (рис.4).

Если в программе ведётся учёт по обособленным территориям, то можно настроить способ отражения отдельно для территории.

Настройка – Территории

Рис.4 Настройка способа отражения для территорий

Если для территории указан способ отражения, то он будет использован при отражении зарплаты по данной территории, вместо способа, заданного для подразделения или организации.

- Настройка способа отражения для сотрудника (рис.5).

Рис.5 Настройка способа отражения для сотрудника

В этом случае отражение заработка сотрудника происходит по способу, заданному в карточке сотрудника. Способы, указанные для организации, подразделения или территории, в данном случае не учитываются.

- Документ Распределение основного заработка (рис.6)

Зарплата – Распределение основного заработка

Рис.6 Распределение основного заработка

Документ используется для отражения заработка сотрудника в том случае, если по сотруднику требуется распределить его заработок, например, в процентном соотношении или в какой-либо пропорции между различными способами отражения (заказами).

Если на сотрудника в указанном месяце введён этот документ, то при отражении зарплаты способы, заданные для сотрудника, для территории, для подразделения, для организации не учитываются. В указанных долях распределяются все начисления сотрудника, заданные в плановом порядке.

- Настройка способа отражения в виде начисления (рис.7).

Рис.7 Настройка способа отражения в виде начисления

Продемонстрируем эту возможность на примере:

Предположим, что необходимо распределить заработок сотрудника только в рамках оклада, а премия не подлежит распределению, она должна отразиться по иному способу (заказу).

Рис.8 Распределение основного заработка

Сотруднику была начислена зарплата в текущем месяце (рис.9).

Рис.9 Зарплата в текущем месяце

Рис.10 Отражение зарплаты в бухгалтерском учёте

- Настройка способа отражения в документе начисления (рис.11).

Существует возможность настроить способ отражения непосредственно в документе начисления. Используется в случае, если конкретное начисление сотрудников необходимо учитывать особым способом (независимо от ранее описанных настроек).

Рис.11 Настройка способа отражения в документе начисления

Сотруднику назначен способ отражения, указанный на рисунке 12.

Рис.12 Назначение способа отражения

Рис.13 Командировка

При отражении зарплаты в учёте сумма командировочных расходов учитывается по способу, указанному в документе (рис.14).

Повременная форма оплаты труда — оплата труда определяется фактически отработанным временем и величиной тарифной ставки или оклада.

Повременная форма оплаты труда, как правило, бывает двух видов.

• Простая повременная. Работнику устанавливается оклад или тарифная ставка за конкретную норму рабочего времени. Например: оклад за нормальную продолжительность рабочего времени, месячную норму, устанавливается работнику в размере 30 000 руб.

Работником отработано в ноябре 2017 года 15 дней. Итого работник получит: 30 000 / 21 раб. день (месячная норма для нормальной продолжительности) х 15 = 21 429 руб.

• Премиальная повременная. Работнику устанавливается оклад за месячную норму рабочего времени в размере 30 000 руб. + премиальная часть в размере 10% от каждой заключенной сделки. В ноябре 2017 года работник отработал полную месячную норму —

21 рабочий день и заключил две сделки на 15 000 руб. и 75 000 руб. Заработная плата работника за ноябрь 2017 года составит: 30 000 руб. + 15 000 руб. + 7500 руб. Итого: 52 500 руб.

Сдельная форма оплаты труда — оплата труда за объем выполненной продукции (оказанных услуг).

Сдельную форму оплаты труда также можно разделить на несколько видов.

• Прямая сдельная. Работнику устанавливается сдельная расценка 500 руб. за изготовленную деталь. В ноябре 2017 года работником было изготовлено 124 детали. Итого заработная плата составила: 124 х 500 руб. = 62 000 руб.

• Сдельно-премиальная. Работнику устанавливается сдельная расценка 500 руб. за изготовленную деталь при достижении плана в 120 деталей в месяц + при перевыполнении данного плана 20% от достигнутых показателей. Например: работник изготовил за ноябрь 2017 года 150 деталей.

Заработная плата составит: 150 х 500 руб. + 20% от стоимости выполненных 30 деталей сверх плана. Итого: (150 х 500) + 20% от (30 х 500) = 75 000 + 3 000 = 78 000 руб.

• Сдельно-прогрессивная. Работнику устанавливается сдельная расценка 500 руб. за изготовленную деталь при достижении плана в 120 деталей в месяц. При выполнении деталей сверх плана работнику устанавливается сдельная расценка 650 руб. за деталь. Например: работник изготовил за ноябрь 2017 года 150 деталей. Итого заработная плата составляет: 120 х 500 + 30 х 650 = 79 500 руб.

• Сдельно-регрессивная. Применяется в тех случаях, когда нецелесообразно наращивать объемы производства сверх установленного плана, допустим, в связи с невозможностью быстро реализовать сверхплановую продукцию.

• Косвенно-сдельная. Как правило, устанавливается для вспомогательных рабочих, которые заняты ремонтом и наладкой оборудования, другими видами обслуживания основных рабочих. Обычно заработок вспомогательного рабочего устанавливается как процент от зарплаты основных рабочих.

• Аккордная (сдельный аккорд). Как правило, при этой системе размер оплаты устанавливается не за отдельную единицу продукции, а, например, за определенный объем работ.

Каждая из этих систем может быть как индивидуальной, так и коллективной (бригадной) в зависимости от того, как определяется заработок рабочего, по индивидуальным или групповым показателям.

В каких видах деятельности лучше всего использовать сдельную форму оплаты труда?

Сегодня многие организации вместо повременной выбирают сдельную оплату труда .

Как правило, это происходит в тех видах деятельности, в которых работодатель заинтересован в повышении производительности труда. Да и работнику выгодней выработать больше продукции, и получить за это большую заработную плату.

Как правило, сдельная форма оплаты применяется там, где есть возможность устанавливать нормы выработки, времени выполнения производственных заданий и в конечном итоге фиксировать количественные показатели результата труда.

Не для всех работников возможно установление сдельной формы оплаты труда. Нельзя установить сдельную форму оплаты, например, для работников административно-хозяйственного аппарата, бухгалтеров или тех же кадровиков, где невозможно установить и посчитать какие-либо конкретные показатели.

На практике именно со сдельной формой оплаты труда чаще возникает много вопросов.

Какую систему оплаты труда выгодней использовать при суммированном учете рабочего времени?

Конечно же, выбор системы оплаты труда — прерогатива работодателя.

Однако если в компании установлена повременная система оплаты труда и суммированный учет рабочего времени с учетным периодом более длительным, чем месяц, то логичней установить почасовую повременную систему оплаты труда.

Сколько часов по графику работы в этом месяце работник отработал, столько и получит.

Но при этом необходимо помнить, что графики работы составляются исходя из установленной нормы рабочего времени за учетный период, чтобы по итогам учетного периода у работника по графику не было переработок или недоработок.

Доплата до минимального размера заработной платы при сдельно-премиальной оплате труда

В соответствии с ч. 3 ст. 133 ТК РФ месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда.

Работодатель, утверждая сдельно-премиальную форму оплаты труда, должен рассчитать расценки таким образом, чтобы при отработке нормы рабочего времени и выработке нормы продукции заработная плата работника была не ниже минимального размера оплаты труда по региону.

При невыполнении норм труда, неисполнении трудовых (должностных) обязанностей по вине работника оплата нормируемой части заработной платы производится согласно с объемом выполненной работы в соответствии с ч. 3 ст. 155 ТК РФ и доплачивать в этом случае до МРОТ не нужно.

Выходной или праздничный день при сдельной форме оплаты труда

Как правило, оплата труда сдельщиков зависит от объема выполненной ими работы (ч. 2 ст. 150 ТК РФ). И если в этом месяце есть нерабочие праздничные дни, сдельщики в эти дни не могут трудиться. Значит, в таком случае они лишаются части заработной платы.

Поэтому если сдельщики не привлекались к работе в выходные или праздничные дни, то в соответствии с ч. 3 ст. 112 ТК РФ им положено дополнительное вознаграждение.

Размер и порядок выплаты указанного вознаграждения определяются коллективным договором, соглашениями, локальным нормативным актом, принимаемым с учетом мнения выборного органа первичной профсоюзной организации, трудовым договором. Суммы расходов на выплату дополнительного вознаграждения за нерабочие праздничные дни относятся к расходам на оплату труда в полном размере.

Отсутствие локального акта, которым определяется порядок выплаты дополнительного вознаграждения, может быть признано инспектором по труду нарушением трудового законодательства в соответствии с ч. 1 ст. 5.21 КоАП РФ.

Размер вознаграждения определяется работодателем и может быть установлен:

• либо в фиксированной сумме;

• либо рассчитываться исходя из среднего заработка, нормы выработки и средней расценки, МРОТ.

Выплата заработной платы сдельщику за первую половину месяца

По мнению Минтруда РФ, изложенному в Письме Минтруда России от от 10.08.2017 № 14-1/В-725, работник имеет право на получение заработной платы за первую половину месяца пропорционально отработанному времени.

При определении размера выплаты заработной платы за первую половину месяца необходимо учитывать оклад (тарифную ставку) работника за отработанное время, а также надбавки за отработанное время, расчет которых не зависит от оценки итогов работы за месяц в целом, а также от выполнения месячной нормы рабочего времени и норм труда (трудовых обязанностей) (например, компенсационная выплата за работу в ночное время в соответствии со ст. 154 ТК РФ, надбавки за совмещение должностей, за профессиональное мастерство, за стаж работы и другие).

Что касается выплат стимулирующего характера, начисляемых по результатам выполнения показателей эффективности (оценка которых осуществляется по итогам работы за месяц), а также выплат компенсационного характера, расчет которых зависит от выполнения месячной нормы рабочего времени и возможен только по окончании месяца (например, за сверхурочную работу, за работу в выходные и нерабочие праздничные дни в соответствии со ст. ст. 152, 153 ТК РФ), осуществление указанных выплат производится при окончательном расчете и выплате заработной платы за месяц.

Уменьшение размера заработной платы за первую половину месяца при начислении может быть рассмотрено как дискриминация в сфере труда, ухудшение трудовых прав работников.

На основании этого Письма можно сделать вывод о том, что если за первую половину месяца возможно рассчитать заработную плату исходя из отработанной работником нормы рабочего времени и выполненной нормы продукции, то за первую половину месяца работнику нужно выплатить заработную плату по факту, а не так называемый аванс.

У работника прямая сдельная оплата труда. Работнику на ноябрь 2017 года по режиму восьмичасового рабочего дня пятидневной рабочей недели установлен план в 1 деталь за час стоимостью 300 руб. за деталь.

За день работник должен изготовить 8 деталей. В первую половину ноября работником отработано 10 рабочих дней и произведено 80 деталей. В соответствии с Правилами внутреннего трудового распорядка днями выплаты заработной платы в организации являются 20-е число текущего месяца и 5-е число месяца следующего за расчетным.

Значит, 20-го числа работник должен получить 24 000 руб.

Читайте также: