Назначение платежа при увольнении и компенсации за неиспользованный отпуск

Обновлено: 20.05.2024

В соответствии со ст. 122 ТК РФ оплачиваемый отпуск должен предоставляться всем сотрудникам ежегодно. Если на момент увольнения работник использовал не все дни, то учреждение должно предоставить ему компенсацию за неиспользованный отпуск. Как рассчитать эту компенсацию?

Расчет количества дней для оплаты компенсации

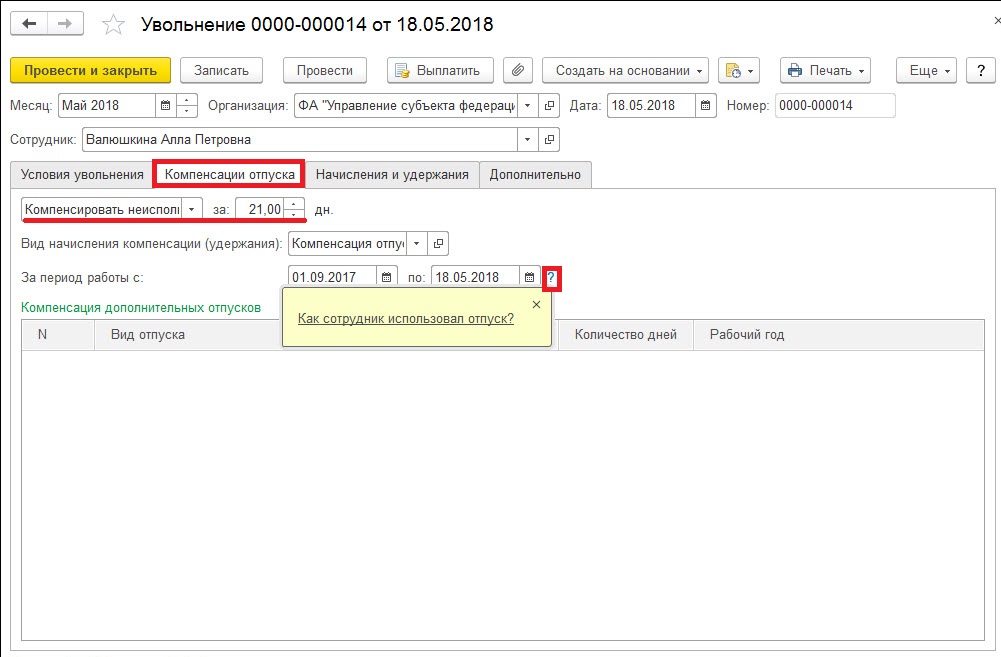

Для того чтобы правильно рассчитать сумму компенсации за неиспользованный отпуск необходимо определить верное количество дней, за которое эта компенсация положена.

В связи с тем, что оплачиваемый отпуск предоставляется сотруднику каждый год, то необходимо начинать отсчет со дня его трудоустройства в учреждении. В соответствии с п. 35 Правил об очередных и дополнительных отпусках, утв. НКТ СССР от 30.04.1930 № 169, следует, что при расчете месяц учитывается полностью, если сотрудник отработал хотя бы половину. В противном случае это время исключается из расчета. Также при расчете не учитываются дни отсутствия работника без уважительной причины или по причине отстранения по ст. 76 ТК РФ. Период отпуска по уходу за ребенком до трех лет тоже исключается из расчета, в то время как отпуск по беременности и родам в расчет включается на основании ст. 121 и 261 ТК РФ.

В случае, если сотрудник отработал в организации 11 месяцев, ему положена полная компенсация, а если нет, то она рассчитывается пропорционально отработанному времени. Важным моментом является то, что работникам, с которыми прекращены трудовые отношения в связи с ликвидацией учреждения, также положена выплата полной компенсации за неиспользованный отпуск.

Компенсация за неиспользованный отпуск рассчитывается исходя из размера среднего заработка сотрудника, умноженного на количество дней, за которые не был предоставлен ежегодный оплачиваемый отпуск.

Средний заработок определяется по следующей формуле:

СЗД = ЗП / 12/ 29,3

где СЗД – средний дневной заработок;

ЗП – заработная плата, начисленная сотруднику за последние 12 месяцев работы;

29,3 – среднее количество дней в месяце.

При расчете среднего заработка сотрудника учитываются все виды выплат, предусмотренные положением по оплате труда в данном учреждении независимо от источников финансирования за исключением социальных выплат (материальная помощь, оплата питания и др.)

В случае если на момент увольнения у работника нет фактически начисленной заработной платы либо фактически отработанных дней, средний заработок определяется исходя из суммы заработной платы, начисленной за предшествующий период, равный расчетному (Письмо Минтруда РФ от 25.11.2015 № 14-1/В-972).

Следует отметить тот момент, что среднемесячный заработок сотрудника, отработавшего за расчетный период полную норму дней, не должен быть меньше минимального размера оплаты труда.

НДФЛ, страховые взносы и налог на прибыль

В соответствии с п.3 ст. 217 НК РФ все виды компенсационных выплат, установленных законодательством РФ и связанных с увольнением сотрудника, за исключением компенсации за неиспользованный отпуск, не подлежат налогообложению. Следовательно, данная денежная компенсация выплачивается работнику за минусом налога на доходы физических лиц.

Страховыми взносами компенсация за неиспользованный отпуск облагается полностью, так как пп. 2 п.1 ст. 422 НК РФ прописано, что не подлежат обложению страховыми взносами все виды компенсационных выплат, предусмотренных законодательством РФ, связанных с увольнением, за исключением компенсации за неиспользованный отпуск.

Согласно ст. 255 НК РФ в состав расходов организации на оплату труда включаются все начисления, положенные сотрудникам в денежной и натуральной форме, а также стимулирующие, компенсационные выплаты и поощрения, предусмотренные нормами законодательства РФ, трудовыми и коллективными договорами. Исходя из п.8 ст. 255 НК РФ, в котором прописано, что к расходам на оплату труда относятся компенсационные выплаты, связанные с оплатой неиспользованного отпуска, можно сделать вывод, что суммы компенсации, выплачиваемые работнику при увольнении, учитываются в составе расходов на оплату труда и уменьшают налогооблагаемый доход учреждения.

Правовое обоснование

Компенсация за неиспользованный отпуск предоставляется сотруднику на основании ст.127 ТК РФ в случае, если на момент увольнения он не полностью воспользовался своим правом на отпуск. В письме Минтруда от 28.10.2016 № 14-1/В-1074 уточняется, что компенсация выплачивается за все отпуска, накопленные у конкретного работодателя и не зависит от основания увольнения и других причин.

Трудовой кодекс РФ является основным законодательным актом, который определяет условия и порядок предоставления ежегодного оплачиваемого отпуска. Из него следует, что:

продолжительность ежегодного отпуска для основной группы работников составляет 28 календарных дней, а для отдельной категории – более 28 календарных дней;

учреждение должно предоставлять сотруднику оплачиваемый отпуск ежегодно. Так, право на использование отпуска за первый год работы возникает после шести месяцев работы у одного работодателя. Второй и последующие отпуска сотрудник вправе использовать в любое время года в соответствии с ранее согласованным графиком отпусков. График отпусков утверждается руководителем и является обязательным к исполнению как для него, так и для работника;

отпуск сотрудника может быть перенесен на следующий рабочий год только в исключительных случаях и только при получении согласия работника. Основанием могут являться причины, связанные с тем, что отпуск работника в текущем периоде может негативно отразиться на нормальном ходе работы в организации. Запрещено непредоставление ежегодного оплачиваемого отпуска в течение двух лет подряд;

по письменному заявлению сотрудника часть ежегодного отпуска, превышающая 28 дней, может быть заменена денежной компенсацией.

Данные позиции нормативно-правового акта направлены на то, чтобы реализовать право работника на ежегодный оплачиваемый отпуск с целью восстановления сил и работоспособности. Это также соответствует основным направлениям государственной политики в области охраны труда, выделяющей как приоритет сохранение жизни и здоровья работников.

В соответствии со ст. 127 ТК РФ при увольнении сотрудника, не использовавшего в полной мере причитающиеся ему дни отпуска положена:

выплата денежной компенсации за все неиспользованные дни отпуска (ч.1 ст. 127 ТК РФ);

возможность предоставления неиспользованных дней отпуска по письменному заявлению работника (за исключением случаев увольнения за виновные действия) и определения в качестве дня увольнения последнего дня отпуска (ч. 2 ст. 127 ТК РФ).

Денежная компенсация за неиспользованный отпуск является в какой-то степени гарантией реализации конституционного права тем сотрудникам, которые прекращают свою трудовую деятельность в данном учреждении по определенным причинам и на момент увольнения не воспользовались в полной мере своим правом на ежегодный оплачиваемый отпуск. Следует также учесть, что ч. 1 ст. 127 ТК РФ не прописано максимальное количество дней, за которые должна быть предоставлена компенсация, а также не установлены предельные суммы данной компенсации и какие-то иные условия, исключающие выплату денежных средств. Напротив, законодательством прописана позиция, при которой выделена необходимость выплаты компенсации за неиспользованный отпуск, тем самым предполагая реализацию сотрудником права на отпуск в полном объеме.

В ст. 392 ТК РФ прописан срок, в течение которого сотрудник может обратиться в суд для разрешения индивидуального трудового спора – ровно три месяца, начиная со дня, когда работник узнал о нарушении своего права, а по спорам при увольнении – один месяц, начиная со дня вручения копии приказа об увольнении либо со дня выдачи трудовой книжки. Если рассматривать ситуацию, в которой сотруднику не выплатили или выплатили не в полной мере суммы заработной платы или другие выплаты, положенные ему при увольнении, то сроком обращения в суд для разъяснения индивидуального трудового спора будет один год, начиная со дня, являющегося сроком выплаты указанных сумм.

Когда сотрудник увольняется, на работодателя наваливается целая куча забот: издать приказ, оформить справку о доходах, внести запись в трудовую книжку и выдать её. Но документы — это только полбеды. Самое сложное — провести окончательный расчёт. Дело в том, что он включает не только зарплату, но и выплаты за неиспользованный отпуск. Рассказываем, как правильно посчитать компенсацию сотруднику, если он не отгулял до конца ежегодный отпуск.

Шаг 1. Посчитайте, сколько дней отпуска осталось у работника

Кажется, что здесь всё просто: стандартный отпуск длится 28 календарных дней — сколько не отгулял за год, за столько дней и получил компенсацию. Но всё немного сложнее. Дело в том, сотрудники получают отпуск не просто так, а из расчёта 2,33 дня за каждый отработанный месяц.

Важный момент: если бы Геннадий уволился 16 декабря, он получил бы полноценный отпуск. Странно, скажете вы: уволился на полторы недели позже, а отпуск получил как за год. Дело в двух правилах:

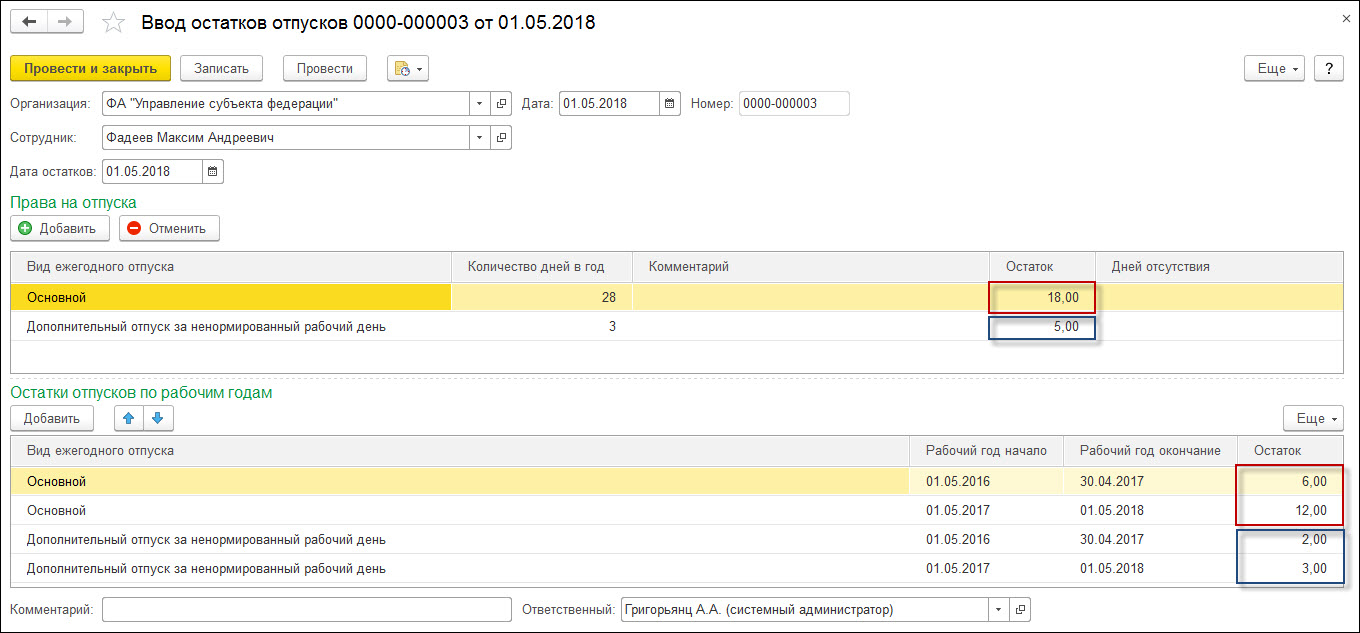

Есть ещё одна особенность: при подсчёте компенсации учитываются неиспользованные дни за всё время работы в компании. Например, если сотрудник работал в компании пять лет, но каждый раз брал отпуск только на две недели, при увольнении ему положена компенсация сразу за 70 дней.

Шаг 2. Определите средний дневной заработок сотрудника

Средний дневной заработок (сокращённо — СДЗ) — это сумма, которую работник получает за каждый календарный день. Его рассчитывают по последним 12 календарным месяцам, предшествующим месяцу увольнения. Например, если сотрудник увольняется в декабре, то считать нужно с прошлого декабря по ноябрь. Вот какие правила при этом нужно учитывать:

Расчетный период — 365 дней.

Среднее количество дней в полностью отработанном месяце — 29,3.

Отпуска, командировки, декреты и больничные вычитаются из общего количества дней. Компенсации за них тоже не учитываются.

Премии и надбавки включаются в общий заработок сотрудника.

Сложнее всего посчитать количество отработанных дней за расчётный период. Для этого есть отдельная формула:

Проблема в том, что неполностью отработанные месяцы придётся считать по отдельности. В каждом случае действует общая формула:

Сначала посчитаем, сколько менеджер отработал в марте: 29,3 ÷ 31 × (31 − 7) = 22,7 дня . По аналогичной схеме считаем отработанные дни в июле. Получается так: 29,3 ÷ 31 × (31 − 3) = 26,5 дня.

Теперь мы можем посчитать, сколько дней отработал Геннадий за последний год. Используем первую формулу: 29,3 × 10 + 22,7 + 26,5 = 342,2 дня .

Осталось посчитать средний дневной заработок. Здесь формула проще:

Наш герой Геннадий заработал за последний год 960 тыс. рублей до удержания налогов и взносов, из них 10 тыс. — командировочные за июль. Это значит, что средний дневной заработок равен 950 000 ÷ 342,2 = 2 776 рублей .

Шаг 3. Посчитайте и выплатите компенсацию за неиспользованный отпуск

Последний шаг самый простой: посчитать компенсацию по формуле:

Геннадий за последний год зарабатывал по 2 776 рублей в среднем за день, при это не отгулял 23,3 дня отпуска за 2020 год. Это значит, что ему положена компенсация в размере 2 776 × 23,3 = 64 6840,8 рубля. Останется удержать налоги и взносы, всё — мучения с подсчётами закончились.

Иногда подсчёты усложняются тем, что сотрудник несколько лет не использует право на отпуск. В таком случае работодателям приходится поднимать кадровые и бухгалтерские документы, чтобы посчитать количество неиспользованных дней.

Компенсацию за отпуск выплачивают в последний рабочий день сотрудника — вместе с зарплатой, премией, надбавками. Главное — не забыть, что со всех суммы нужно уплатить НДФЛ и взносы.

Будьте внимательными с подсчётами: попросите кого-то из сотрудников перепроверить ваши вычисления. Если вы ошибетесь и заплатите сотруднику меньше, чем полагается, он сможет взыскать оставшуюся компенсацию через суд. Лучше при просчётах договориться с сотрудником мирно: вместе пересчитайте компенсацию и доплатите недостающую сумму.

Особенности расчёта компенсации

Трудовой кодекс предусмотрел некоторые особенности при расчёте компенсаций для:

1. Сезонных работников и сотрудников со срочным договором до двух месяцев. Для них отпуск исчисляется не в календарных, а в рабочих днях, поэтому формула подсчёта количества неиспользованных дней меняется:

2. Сотрудников, которых уволили из-за сокращения штата, ликвидацией компании или призыва на военную службу. Если такие сотрудники отработали больше 5,5 месяцев за свой рабочий год, им положена компенсация за все 28 календарных дней отпуска. Правило действует только на сотрудников, которые проработали меньше года.

Коротко о компенсациях за отпуск

1. Когда сотрудник увольняется, работодатель обязан выплатить ему компенсацию за неиспользованный отпуск. Учитываются даже дни, которые сотрудник не отгулял несколько лет назад.

2. Чтобы посчитать сумму компенсации, нужно определить количество неиспользованных дней отпуска и определить средний дневной заработок сотрудника.

3. При подсчёте неиспользованного отпуска учитывайте, что 15 и более отработанных дней приравниваются к отработанному месяцу. Кроме того, на 11-й месяц сотрудник получает право на полноценный отпуск.

4. Средний дневной заработок считают по последним 12 месяцам. Он зависит от количества отработанных дней и дней, проведённых в отпусках, командировках и на больничных.

5. Для некоторых категорий действуют дополнительные правила. Например, для сезонных работников или сотрудников, которых уволили по сокращению штата.

При каких обстоятельствах директору коммерческой организации (оздоровительного центра) при его увольнении по решению собственника должна выплачиваться компенсация? Регламентируется ли ее размер? В какой момент начисляется и выплачивается компенсация? Облагается ли она НДФЛ и страховыми взносами? Можно ли расходы, возникающие в связи с выплатой компенсации, включить в состав расходов, учитываемых при определении налоговой базы по налогу на прибыль? Какие записи должны быть сделаны в бухгалтерском учете?

Когда и в каком размере должна выплачиваться компенсация

при увольнении директора по решению собственника?

П ри увольнении руководителя организации по решению собственника выплата компенсации производится в том случае, если срабатывают положения ст. 181 или 279 ТК РФ .

Статьей 181 предусмотрены гарантии руководителю организации, его заместителям и главному бухгалтеру при расторжении трудового договора в связи со сменой собственника имущества организации. При этом новый собственник обязан выплатить указанным работникам компенсацию в размере не ниже их трехкратного среднего месячного заработка, за исключением случаев, предусмотренных Трудовым кодексом. Так, в силу ст. 181.1 ТК РФ коллективным договором, соглашениями, локальными нормативными актами, трудовыми договорами либо решениями работодателя, уполномоченных органов юридического лица, собственника имущества организации или уполномоченных им (органов) не могут предусматриваться выплата работникам выходных пособий, компенсаций и (или) назначение им каких‑либо иных выплат в любой форме в случаях:

- увольнения по основаниям, которые относятся к дисциплинарным взысканиям (ч. 3 ст. 192 ТК РФ);

- расторжения трудовых договоров по установленным ТК РФ, другими федеральными законами основаниям, если это связано с совершением работниками виновных действий (бездействия).

Из статьи 279 ТК РФ следует, что при расторжении трудового договора с руководителем организации ему выплачивается компенсация в размере, определяемом трудовым договором, но не ниже трехкратного среднего месячного заработка, если соблюдаются такие условия:

- решение о прекращении трудовых отношений принято уполномоченным органом юридического лица, либо собственником имущества организации, либо уполномоченным собственником лицом (органом) (п. 2 ч. 1 ст. 278 ТК РФ);

- отсутствуют виновные действия (бездействие) руководителя (если основание для увольнения связано с совершением работником виновных действий (бездействия), компенсация выплачена быть не может – см. также ст. 181.1 ТК РФ);

- не срабатывают исключения, предусмотренные Трудовым кодексом.

Кроме того, при выплате компенсации в связи с увольнением директора по решению собственника коммерческой организации необходимо соблюдать ограничения размера выплаты, установленные ст. 349.3 ТК РФ, если организация является хозяйственным обществом, более 50 % акций (долей) в уставном капитале которого находится в государственной или муниципальной собственности, государственным или муниципальным унитарным предприятием. Руководителям таких компаний при их увольнении по решению собственника компенсации, предусмотренные ст. 181 и 279 ТК РФ, должны выплачиваться в размере трехкратного среднего месячного заработка. Иные выплаты в связи с увольнением руководителя по решению собственника перечисленных юридических лиц (помимо компенсации в размере трехкратного среднего месячного заработка) сделаны быть не могут, поскольку совокупная сумма выплат не может превышать трехкратный средний месячный заработок такого работника. Но нужно помнить, что при определении данной совокупной суммы не учитывается размер следующих выплат:

- причитающаяся работнику зарплата;

- средний заработок, сохраняемый в случаях направления работника в служебную командировку, на профессиональное обучение или получение дополнительного профессионального образования с отрывом от работы, в других случаях, в которых в соответствии с трудовым законодательством и иными актами, содержащими нормы трудового права, за работником сохраняется средний заработок;

- возмещение расходов, связанных со служебными командировками, и расходов при переезде на работу в другую местность;

- денежная компенсация за все неиспользованные отпуска (ст. 127 ТК РФ);

- средний месячный заработок, сохраняемый на период трудоустройства (ст. 178 и 318 ТК РФ). В рассматриваемой ситуации такая выплата руководителю не назначается. А компенсационные выплаты, установленные ст. 181 и 279 ТК РФ, не относятся к суммам выходного пособия и среднего месячного заработка на период трудоустройства (Письмо Минфина РФ от 08.10.2018 № 03‑15‑06/72219).

К сведению:

Статья 279 ТК РФ, применяемая в установленных законом случаях в системной связи со ст. 349.3 , направлена на обеспечение соблюдения баланса частных и публичных интересов при реализации собственником имущества организации (лицом или органом, уполномоченным им) права на увольнение руководителя организации по основанию, предусмотренному п. 2 ч. 1 ст. 278 ТК РФ. Поэтому данная норма не может расцениваться как нарушающая права руководителя. Такие выводы озвучены в Определении КС РФ от 26.01.2017 № 35‑О .

Начисление и выплата компенсации.

Согласно ст. 84.1 ТК РФ в день расторжения трудового договора работодатель обязан выдать работнику трудовую книжку и произвести с ним расчет в соответствии со ст. 140 ТК РФ. Днем расторжения трудового договора во всех случаях является последний день работы работника, за исключением случаев, когда он фактически не работал, но за ним по Трудовому кодексу или иному федеральному закону сохранялось место работы (должность).

Статьей 140 ТК РФ предусмотрено: при прекращении трудовых отношений выплата всех сумм, причитающихся от работодателя работнику, производится в день его увольнения. Если он в день увольнения не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным требования о расчете.

Таким образом, компенсация в связи с расторжением трудового договора начисляется и выплачивается в полном объеме руководителю организации в день его увольнения (день прекращения трудовых отношений). В случае выплаты компенсации (ее части) позднее установленного срока работодатель (даже если в просрочке нет его вины) должен также выплатить проценты в размере не ниже 1/150 действующей в это время ключевой ставки ЦБ РФ от не выплаченных в срок сумм. Проценты начисляются за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Размер выплачиваемой денежной компенсации может быть повышен коллективным или трудовым договором, локальным нормативным актом (ст. 236 ТК РФ).

Согласно п. 3 ст. 217 НК РФ не подлежат обложению (освобождаются от обложения) НДФЛ все виды установленных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с увольнением работников, за исключением:

- компенсации за неиспользованный отпуск;

- суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер – для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях).

Обратите внимание:

При применении указанной нормы необходимо суммировать все выплаты, производимые работнику при увольнении, за исключением компенсации за неиспользованный отпуск (Письмо Минфина РФ от 30.09.2016 № 03‑04‑05/57062).

Таким образом, если выплачиваемые в связи с увольнением руководителя организации компенсационные выплаты не превышают в целом трехкратного размера среднего месячного заработка (в установленных случаях – шестикратного размера), то действует освобождение от налогообложения, предусмотренное п. 3 ст. 217 НК РФ.

Суммы соответствующих выплат при увольнении, превышающие трехкратный размер (шестикратный размер) среднего месячного заработка, подлежат обложению НДФЛ в общеустановленном порядке (письма Минфина РФ от 12.10.2018 № 03‑04‑06/73550, от 14.09.2018 № 03‑04‑05/66019, от 25.07.2018 № 03‑04‑05/51951). Налогообложению подлежит сумма в части превышения.

Страховые взносы.

В силу пп. 2 п. 1 ст. 422 НК РФ не подлежат обложению страховыми взносами все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с увольнением работников, за исключением:

- компенсации за неиспользованный отпуск;

- суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях;

- компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей трехкратный размер среднего месячного заработка.

Следовательно, выплачиваемая руководителю организации при увольнении компенсация освобождается от обложения страховыми взносами в сумме, не превышающей в целом трехкратный размер среднего месячного заработка. Если компенсация превышает этот размер, то с суммы превышения нужно начислить страховые взносы.

Подтверждение от Минфина можно найти в Письме от 08.10.2018 № 03‑15‑06/72219. Компенсационные выплаты, связанные с увольнением руководителя, заместителя руководителя и главного бухгалтера организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, в случаях, указанных в ст. 181 и 279 ТК РФ, освобождаются от обложения страховыми взносами в сумме, не превышающей в целом трехкратный размер среднего месячного заработка указанных лиц. Суммы данных выплат, превышающие трехкратный размер среднего месячного заработка, подлежат обложению страховыми взносами в общеустановленном порядке.

Налоговый учет.

В целях налогообложения прибыли любые начисления работникам в денежной или натуральной форме, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми и коллективными договорами, включаются в расходы на оплату труда. Статьей 255 НК РФ установлено, что к этим расходам относятся также начисления увольняемым работникам. Поэтому производимая при увольнении руководителя организации выплата, предусмотренная нормами трудового законодательства, трудовым или коллективным договором, может быть учтена при определении налоговой базы по налогу на прибыль. Но, как добавляют финансисты, для этого должны соблюдаться критерии, установленные ст. 252 НК РФ (см. письма от 25.04.2017 № 03‑04‑06/24848, № 03‑04‑06/24850, № 03‑04‑06/24853, от 24.07.2017 № 03‑03‑06/1/46887, от 09.03.2017 № 03‑04‑06/13116). В частности, выплата должна являться экономически оправданной (на основании п. 1 ст. 252 НК РФ расходами признаются обоснованные затраты – экономически оправданные затраты, оценка которых выражена в денежной форме). А как пояснил высший арбитр, при значительном размере денежной суммы, выплаченной работнику в связи с расторжением трудового договора, и ее явном несоответствии обстоятельствам, характеризующим трудовую деятельность работника, на налогоплательщике лежит бремя раскрытия доказательств, обосновывающих природу произведенной выплаты и ее экономическую оправданность (см. Обзор судебной практики ВС РФ № 4 (2016), утвержденный Президиумом ВС РФ 20.12.2016 (позиция 14)).

В этом могут помочь разъяснения Пленума ВС РФ по поводу особенностей установления размера компенсации (п. 12 Постановления от 02.06.2015 № 21). Высший арбитр указал, что размер компенсации, предусмотренной ст. 279 ТК РФ при расторжении трудового договора по п. 2 ч. 1 ст. 278 ТК РФ, определяется трудовым договором, то есть соглашением сторон, а при возникновении спора – судом. В случае отсутствия в трудовом договоре условия о выплате указанной компенсации, а также при возникновении спора в части ее размера размер компенсации определяется исходя из ее целевого назначения – предоставление защиты от негативных последствий, которые могут наступить для уволенного руководителя организации в результате потери работы. При этом важно помнить, что размер компенсации не может быть меньше трехкратного среднего месячного заработка руководителя.

В свою очередь, суду при принятии решения о размере компенсации следует учитывать фактические обстоятельства дела, например:

- длительность периода работы уволенного лица в должности руководителя организации;

- время, остающееся до истечения срока действия трудового договора;

- трансформацию срочного трудового договора в трудовой договор, заключенный на неопределенный срок ( ч. 4 ст. 58 ТК РФ);

- размер сумм (оплаты труда), которые увольняемый мог бы получить, продолжая работать в должности руководителя организации;

- дополнительные расходы, которые он может понести в результате прекращения трудовых отношений.

Суммы страховых взносов (при их начислении в случае превышения суммы компенсации трехкратного размера среднего месячного заработка) учитываются в целях налогообложения прибыли на основании пп. 1, 45 п. 1 ст. 264 НК РФ в составе прочих расходов, связанных с производством и реализацией.

Бухгалтерский учет.

Пример

Оздоровительный центр в связи с увольнением по решению собственника руководителя организации выплатил ему компенсацию в размере, установленном трудовым договором, – 450 000 руб. Данная сумма превышает трехкратный размер среднего месячного заработка на 30 000 руб. Организация начисляет страховые взносы по общеустановленным тарифам. Превышения предельных величин баз для исчисления взносов на обязательное пенсионное страхование и на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством нет. Тариф взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний составляет 0,2 %.

Оздоровительный центр при выплате руководителю компенсации в связи с его увольнением должен удержать из его доходов НДФЛ в размере 3 900 руб. (30 000 руб. х 13 %). С суммы превышения компенсации трехкратного размера среднего месячного заработка также нужно начислить страховые взносы в размере 9 060 руб. (30 000 руб. х 30,2 %).

В бухгалтерском учете оздоровительного центра в описанной ситуации должны быть сделаны следующие записи:

Начисленная в связи с увольнением руководителя компенсация включена в состав общехозяйственных расходов

Сумма компенсации (за вычетом начисленного НДФЛ с суммы превышения) выплачена руководителю

(450 000 ‑ 3 900) руб.

Отражена начисленная и удержанная из выплаченных доходов в виде компенсации при увольнении руководителя сумма НДФЛ

Сумма НДФЛ перечислена в бюджет

Начислены страховые взносы с суммы превышения компенсацией трехкратного размера среднего месячного заработка

При увольнении директора коммерческой организации по решению собственника, в том числе нового, увольняемому должна быть выплачена компенсация, размер которой может быть определен трудовым договором, но не ниже трехкратного размера среднего месячного заработка (если не срабатывают исключения и ограничения). Компенсация начисляется в день увольнения руководителя организации (день расторжения трудового договора). В этот же день (независимо от того, когда собственник принял решение об увольнении) она должна быть выплачена в полном объеме. В случае выплаты компенсации позднее придется выплатить бывшему работнику проценты за эту задержку.

Если сумма компенсационных выплат при увольнении руководителя в целом не превышает трехкратный размер его среднего месячного заработка (в районах Крайнего Севера и приравненных к ним местностях – шестикратного размера), такая выплата освобождается от обложения НДФЛ. Если выплаты больше, сумма в части превышения подлежит обложению НДФЛ.

Компенсация, выплачиваемая руководителю в связи с его увольнением по решению собственника организации, освобождается от обложения страховыми взносами, включая взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, в размере, не превышающем трехкратного размера его среднего месячного заработка.

Сумма компенсации может быть учтена при определении налоговой базы по налогу на прибыль при условии ее экономической обоснованности. При необходимости начисления страховых взносов они также учитываются в целях налогообложения прибыли.ф

У меня три года работал кладовщик, в отпуск не ходил — не хотел. Сейчас он увольняется по собственному желанию, а я не знаю, как ему рассчитать компенсацию отпуска: за последний год или за все три?

Компенсацию выдают за все годы

Компенсация за неиспользованный отпуск — это выплата среднего заработка за отпуск, в который не ходил сотрудник. Когда сотрудник увольняется, работодатель выплачивает ему компенсацию за весь неиспользованный отпуск. При этом неважно, не ходил сотрудник в отпуск один год или десять лет.

С компенсацией отпуска вечная путаница

Когда сотрудник увольняется, начинается путаница с компенсацией отпуска. Работодатели уверены, что отпуск сгорает через год, а сотрудники думают, что имеют право на мешок денег, если они столько лет не отдыхали. На самом деле всё не так, а в путанице виноваты суды.

Конвенция определяет, кто, как и на сколько дней уходит отдыхать. В ней есть пункт: остаток ежегодного отпуска нужно использовать не позже 18 месяцев.

Кладовщик Иван работал с 1 января по 31 декабря 2017 года и не ходил в отпуск — значит, у него осталось 28 отпускных дней. Эти дни кладовщик может отгулять за 18 месяцев, до 31 июня 2019 года. А после уже нет.

Сотрудники периодически судятся с работодателями из-за отпуска: не выплатили компенсацию; не отпустили отдыхать; выплатили компенсацию, но маленькую. До 2010 года в судах всё было однозначно. Вот есть Трудовой кодекс, и в нем написано, что сотрудник при увольнении получает компенсацию за весь неотгуленный отпуск — иск удовлетворить. А потом из-за Конвенции часть судов решила, что отпуск сгорает через 21 месяц, и никакой компенсации.

21 месяц — не случайная цифра. Это те 18 месяцев из Конвенции плюс 3 месяца, которые есть у сотрудника, чтобы обратиться в суд.

Сотрудница авиакомпании обратилась в суд за компенсацией неиспользованного отпуска. Она просила выплатить компенсацию за 84 дня, но суд решил, что по части отпусков пропущен срок обращения.

Сотруднице компенсировали 30 дней отпуска за последние 8 месяцев. 30 дней — это основной и дополнительный отпуск.

В октябре 2018 года в Конституционный суд России обратились два сотрудника, которым другие суды отказали в компенсации из-за пропуска срока. И Конституционные суд решил, что пункт Конвенции о 18 месяцах относится только к тем, кто продолжает работать в компании. А для тех, кто увольняется, правила другие.

При увольнении работодатель выплачивает сотруднику компенсацию за все годы. Если компания не хочет платить, сотрудник может обратиться в суд. На это у него есть год со дня увольнения.

Если сотрудник продолжает работать

Допустим, что кладовщик из вопроса не отдыхал три года, но продолжает работать в магазине. Тогда у него есть право уйти в отпуск, в котором он еще не был, но не за все годы. Использовать отпуск нужно в течение 18 месяцев после года, в котором он должен был быть.

Сейчас 2019 год. Кладовщик работал три года с января по декабрь и не отдыхал, отпуск он мог бы использовать:

за 2016 год — до конца июня 2018 года;

2017 год — до конца июня 2019 года;

2018 год — до конца июня 2020 года.

Взять отпуск за 2016 год уже не получится.

Отпуск за 2016 год уже нельзя использовать, но, когда сотрудник будет увольняться, работодатель выплатит компенсацию за него и за все остальные. В нашем примере компенсировать нужно отпуск за 2016, 2017, 2018 годы и за кусочек 2019 года.

Какие могут быть проблемы у работодателя

Директор фирмы обязан следить, чтобы каждый сотрудник раз в год ходил в отпуск. Сотрудник не может сам решить: вот в июле пойду отдыхать, а зимой нет, зато получу компенсацию. Он может лишь попросить поменять даты отпуска, а работодатель вправе отказать.

Во время проверки трудовая инспекция смотрит договор сотрудника: когда он начал работать, сравнивает даты с графиком отпусков, приказами и выплатами отпускных. Из этих документов видно, что у сотрудника копятся отпуска. Если накопилось больше, чем за два года, будут штрафы:

- для ИП — до 5000 рублей;

- компании — до 50 000 рублей.

Бывает, работодатель при увольнении не хочет платить компенсацию, потому что считает, что отпуск сгорел. Сотрудник идет в суд и инспекцию труда, а инспекция проводит внеплановую проверку. После проверки работодателю приходится платить не только компенсацию, но еще и штраф.

Риск штрафа сохраняется, даже если работодатель всё выплачивает. Когда компания платит сотруднику отпускные, она перечисляет за него налог — НДФЛ. У компенсации отпуска при увольнении свой код дохода — 2013. Выплата с кодом и суммой попадает в справку 2-НДФЛ и отчеты компании.

Налоговая анализирует сумму по коду и видит, что у сотрудника оклад 10 000 рублей, а компенсация за отпуск при увольнении — 50 000 рублей. Компенсация в пять раз больше оклада — значит, в этой компании у сотрудников копится отпуск. Эту информацию налоговая может передать инспекции труда, а та — провести проверку.

Читайте также: