Может ли сотрудник полиции сдавать квартиру по договору найма жилого помещения

Обновлено: 16.05.2024

Договор аренды

Договор аренды (письменный) предполагает, что расстаться со снимающим у вас жилье можно, если:

- кто-либо из вас (арендодатель или арендатор) решил отказаться от договора, заключенного на неопределенный срок, — ст. 610 ГК РФ. В этом случае каждая из сторон вправе в любое время расторгнуть договор, предупредив об этом другую сторону за три месяца до его фактического расторжения. Однако конкретно вашим соглашением может быть установлен иной срок. Получается, что как договаривались, так и будет. Также в договоре можно и нужно прописать штрафные санкции за нарушение этого условия;

- арендатор неоднократно нарушал условия договора или назначения имущества (например, если пересдавал вашу квартиру, но уже под хостел, то есть использовал в предпринимательских целях), — абз. 1 пп. 1 ст. 619 ГК РФ;

- жилец испортил ваше имущество — абз. 1 пп. 2 ст. 619 ГК РФ;

- более двух раз подряд не была внесена арендная плата по истечении установленного срока платежа — абз. 1 пп. 3 ст. 619 ГК РФ;

- арендатор не произвел капитальный ремонт имущества в установленные договором сроки — абз. 1 пп. 4 ст. 619 ГК РФ. Как правило, снимающий жилье не должен делать в нем капремонт. Но иногда в договоре эта обязанность возлагается именно на жильца либо же данный пункт прописывается в отдельном акте-приложении, то есть по соглашению сторон (см. ст. 616 ГК РФ и комментарии к ней). Пример работ по капремонту: квартиросъемщик въехал в квартиру и по договоренности с хозяином сменил старую газовую плиту на электроплиту.

Важно! Если вы хотите выселить жильца, опираясь на те пункты, в которых прописаны положения из ст. 619 ГК РФ, скорее всего, вам будет нужно обращаться в суд. Но перед этим, как сказано выше, необходимо соблюсти досудебный претензионный порядок. Если этого не сделать, ваше исковое заявление будет оставлено без рассмотрения:

- подошел срок окончания договора аренды;

- есть иные основания, предусмотренные договором.

Договор найма

В рамках договора найма жилого помещения выселить жильца возможно, если:

- наниматель не платил за жилье шесть месяцев, если договором не установлен более длительный срок. При краткосрочном найме — в случае невнесения платы более двух раз — абз. 2 п. 2 ст. 687 ГК РФ;

- сам наниматель или другие граждане, за действия которых он отвечает, испортили занимаемую ими жилплощадь — абз. 3 п. 2 ст. 687 ГК РФ. В данном случае речь о временных жильцах — людях, которые, к примеру, приехали погостить к нанимателю. Если такие лица разбили/сломали что-нибудь в квартире, отвечать за них придется тому, кто снимает это жилье;

Важно отметить! По решению суда, нанимателю может быть предоставлен срок не более года для устранения им нарушений, которые и привели к его принудительному выселению. Если он их не устранит или ничего для этого не сделает, суд по повторному обращению наймодателя вынесет решение о расторжении договора найма жилого помещения. Однако данное правило не применяется, если договор заключен на срок до одного года.

Как именно выселяют жильцов?

Порядок выселения арендатора/нанимателя будет зависеть от того, имеется ли заключенный между сторонами соответствующий гражданско-правовой договор (либо доказательства фактически сложившихся отношений аренды/найма) или таковые отсутствуют. Но, конечно, только в том случае, если стороны не договорились.

Итак, при наличии заключенного в письменной форме договора или доказательств фактически сложившихся отношений (к примеру, если договор заключен в устной форме, подтвердить его наличие могут ежемесячные фиксированные платежи на счет арендодателя/наймодателя, электронная или иная переписка, содержащая информацию о жилье/способах оплаты, и др.) выселение жильцов осуществляется следующими способами:

А если доказательств нет?

В ситуации, когда доказательства заключения договора аренды/найма отсутствуют, принудительное выселение возможно следующими способами:

- путем обращения в суд с исковым заявлением, как и приведено выше. Практика в этом сегменте следующая. Если у лица нет оснований для проживания в квартире, 100% его выселят. Плюс к этому заставят заплатить за фактическое проживание. А если еще окажется, что арендодателю/наймодателю был причинен существенный ущерб, жилец может быть даже привлечен к уголовной ответственности за самоуправство;

- посредством мер самозащиты (например, замены замков). Однако в ситуации с теми же замками лучше всего для проведения этой процедуры пригласить участкового уполномоченного полиции, чтобы он зафиксировал в протоколе факт замены замков собственником. Это делается для того, чтобы у владельца жилплощади, если жилец подаст на него за это в суд, в том же суде было изначальное преимущество. Потому что тогда арендатору/нанимателю придется доказывать право на проживание, право собственности на оставшиеся в квартире вещи или, к примеру, то, что собственник испортил его имущество, когда, скажем, выносил его в подъезд.

Впрочем, все хорошо в меру. При этом необходимо учесть, что если хозяин квартиры решает открыть ее самостоятельно (в случае отсутствия в ней в этот момент жильца), целесообразно снова-таки пригласить участкового. Он должен зафиксировать наличие в помещении ценных вещей, чтобы вас (собственника) впоследствии не обвинили в их хищении.

Куда еще можно обратиться?

Вне зависимости от того, был ли заключен договор аренды в письменной форме или только в устной, собственник вправе обратиться к участковому, если у него есть подозрения, что из квартиры пропали вещи; что в квартире, помимо арендатора, находятся иные лица (помимо соблюдения прав собственника квартиры, это еще и его гражданская обязанность — знать обо всех проживающих лицах в целях противодействия терроризму). Кроме того, можно написать заявление в полицию с просьбой провести проверку и осмотр квартиры (у сотрудников полиции есть такие полномочия).

Тем не менее помните, что если не будет установлено факта совершения преступления, обращение в полицию не влечет за собой принудительного выселения жильца. Но может стать дополнительным доказательством в пользу собственника жилого помещения при подаче в суд искового заявления о выселении.

Если собственник и жилец не договорились между собой, только суд уполномочен принимать решение о принудительном выселении лица из занимаемой им на правах аренды/найма квартиры. Безусловно, хозяин жилья может сменить замки или вызвать полицию. Но это не всегда эффективно. Так что универсальный совет в этой истории — постарайтесь найти общий язык с другой стороной и решить дело мирным путем.

Компания может нанять сотрудников, проживающих не только в другом городе, но даже в другой стране. В такой ситуации работодатель может самостоятельно обеспечить этих сотрудников квартирой для временного проживания.

Приобретение служебной квартиры

Иногда компании для обеспечения иногородних сотрудников жильем приобретают служебные квартиры. Такой подход имеет два существенных недостатка:

- организация, становясь собственником квартиры, должна учитывать этот объект как основное средство и, соответственно, платить с него налог на имущество. В данной ситуации возникает налоговая нагрузка работодателя;

- компания не сможет без налоговых рисков учесть стоимость купленного жилья при определении налога на прибыль. Как считает Минфин, служебная квартира — это не амортизируемое имущество, которое используется для извлечения дохода. Соответственно, по ней не учитываются амортизационные отчисления при налогообложении (Письма Минфина от 24.11.2014 г. № 03-03-06/2/59534, от 24.01.2019 г. №03-03-06/1/3843). Получается в данной ситуации работодатель несет существенные затраты в размере стоимости приобретаемой недвижимости, которые не вправе учесть при исчислении налога на прибыль.

Из-за этих недостатков предпочтительнее вариант с арендой жилого помещения. Причем работодатель может сам арендовать квартиру или же компенсировать работнику соответствующие арендные платежи.

Аренда квартиры для работника

Таким вариантом может быть ситуация, когда работодатель самостоятельно арендует квартиру иногороднему сотруднику. Арендные платежи компания имеет право отнести на прочие расходы (пп. 49 п. 1 ст. 264 НК РФ) или на расходы на оплату труда (п. 25 ст. 255 НК РФ).

Однако чиновники полагают, что списание арендных расходов по служебному жилью в составе прочих расходов невозможно, т.к. порядок учета этих затрат установлен ст. 255 НК РФ (Письмо Минфина от 30.09.2013 г. № 03-03-06/1/40369, Письмо ФНС от 28.02.2018 г. № ГД-4-11/3931@). Соответственно, официальная позиция чиновников такова, что учесть эти затраты можно только в размере не более 20% от начисленной за месяц зарплаты.

Чиновники ориентируются на ст. 131 ТК РФ, на основании которой установлено ограничение — зарплата в натуральной форме должна быть не больше 20% от общего размера зарплаты. Этот момент касается как предоставления жилья работникам, так и компенсации им затрат на проживание. Но есть существенная разница — в первом случае арендный договор заключает сам работодатель и оплачивает аренду, а во втором — договор заключает сотрудник и платит арендные платежи, а работодатель только возмещает расходы.

Данный порядок, по мнению чиновников, должен применяться и тогда, когда речь идет об аренде жилой недвижимости не только для иногородних, но и иностранных сотрудников.

По п. 4 ст. 255 НК РФ стоимость бесплатно предоставленных сотрудникам коммунальных услуг, питания, продуктов, бесплатного жилья или их компенсация включаются в расходы на оплату труда. При этом сторона, приглашающая иностранного работника, должна принять на себя обязательство по обеспечению его жильем (п. 3 Положения, регламентированного Постановлением Правительства от 24.03.2003 г. № 167).

Поэтому чиновники полагают, что на работодателя, пригласившего иностранного сотрудника, возлагается обязанность только по предоставлению, но не по оплате жилья. Соответственно, затраты на аренду жилой недвижимости для иностранцев можно списать в расходы только в размере установленного ограничения — 20% (Письма Минфина от 02.05.2012 г. № 03-03-06/1/216, от 19.03.2013 г. № 03-03-06/1/8392).

Однако такую позицию не разделяют судебные органы и соглашаются с налогоплательщиками. Ситуация спорная, но при судебном разбирательстве работодатель, включающий в расходы всю величину арендных платежей, имеет все шансы отстоять свою позицию. Когда работодатель не горит желанием конфликтовать с ИФНС и разбираться с ней в суде, он может относить на расходы платежи по аренде в пределах установленного ограничения в 20%.

Другой вариант — сотрудник самостоятельно арендует жилье и оплачивает его, а работодатель только возмещает ему понесенные расходы. В этой ситуации учет расходов производится аналогично первому варианту — учитывать затраты при налогообложении можно в пределах установленного ограничения в размере 20%. Судебная практика по данному вопросу также аналогична, как и при варианте, когда работодатель сам арендует жилье и относит понесенные затраты в расходы при налогообложении.

НДФЛ и страхвзносы

При предоставлении жилья сотруднику нужно учесть особенности по НДФЛ и страховым взносам.

Согласно мнению чиновников, оплата работодателем аренды жилья для своих работников, а также компенсация понесенных ими расходов по найму жилья подлежат обложению НДФЛ и страхвзносами (Письма Минфина от 12.02.2019 г. № 03-04-06/8405, от 19.03.2021 г. № 03-15-06/19723, Письмо ФНС от 10.01.2017 г. № БС-4-11/123@).

Но в такой ситуации можно поспорить, поскольку оплата жилья работникам непосредственно связана с выполнением ими трудовых обязанностей и носит компенсационный характер. Таким образом, арендные платежи не нужно включать в налогооблагаемую базу по НДФЛ.

Суд согласен с такой позицией, сославшись на ст. 169 ТК РФ (Постановление ФАС Восточно-Сибирского округа от 11.09.2013 г. № А19-2330/2013). В статье указано, что работодатель должен возместить сотруднику затраты по обустройству на новом месте жительства при переезде на работу в иную местность. Судебные органы признали, что оплата за проживание работника — это обустройство на новом месте, и при этом учел, что данный порядок определялся именно в трудовом договоре. На тот момент действовал п. 3 ст. 217 НК РФ, освобождавший от НДФЛ компенсационные выплаты. Поэтому суд согласился с мнением налогоплательщика.

Имеется и другое решение суда — Постановление ФАС Уральского округа от 08.06.2012 г. № Ф09-3304/12. В этой ситуации суд посчитал, что арендные платежи выплачены для выполнения иногородним сотрудником трудовых обязанностей. Без этого работник просто не смог бы выполнять свою работу, поскольку жил бы в другом месте. В связи с этим аренда жилья произведена прежде всего в интересах компании, а потому у сотрудника не возникло никакого дохода.

Важно! Если компания готова разбирать конфликты с ИФНС в суде, она вполне может не начислять НДФЛ и страхвзносы с арендной платы за жилье для проживания иногороднего сотрудника.

Условия, при которых возмещаются расходы на аренду квартиры

Организация вправе выплачивать компенсацию за съем жилья сотрудникам, вынужденным исполнять трудовые обязанности не по месту постоянного жительства. Трудовое законодательство обязывает работодателя возместить расходы на переезд и обустройство работника при вынужденном переезде (ст. 169 ТК РФ). Компенсация аренды жилья сотрудникам в составе таких расходов не поименована. Но компания вправе прописать подобное возмещение в коллективном договоре или ином локальном нормативном акте.

При необходимости переезда сотрудника в новое место жительства пропишите размер и порядок того, как выплачивается компенсация за съемное жилье в трудовом договоре или дополнительном соглашении к нему. Это позволит учесть затраты в налоговом учете.

Документы, необходимые для возмещения затрат

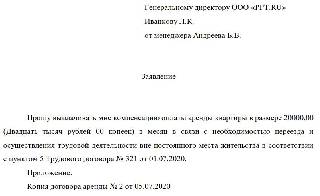

Перечислим, какие документы нужны для компенсации аренды жилья. Обычно требуется всего 2 документа

- Заявление сотрудника на компенсационную выплату.

- Копии договора аренды, платежных документов.

Образец заявления

Организация вправе не компенсировать понесенные затраты работникам, а арендовать жилое помещение для размещения работников самостоятельно и предоставлять его в пользование работникам, вынужденным сменить место жительства. В этом случае необходимы:

- Договор аренды жилого помещения на организацию.

- Договор безвозмездного пользования квартирой работником.

Собрав пакет документов, издайте приказ на компенсацию жилья или предоставление в пользование служебной квартиры.

Надо ли удерживать НДФЛ и страховые взносы

Контролирующие органы относят компенсацию оплаты жилья работнику по трудовому договору к зарплатным выплатам (Письмо Минфина от 14.01.19 №03-04-06/1153) и полагают, что с них уплачиваются:

И предоставление безвозмездного проживания в служебной квартире, и компенсация расходов на аренду жилья сотруднику являются доходом физического лица. Следовательно, облагаются налогом на доходы физлиц в полном объеме (ст. 422 НК РФ).

Существует судебная практика, которая показывает, что если выплаты производились работникам в качестве возмещения дополнительных затрат, связанных с разъездным характером работы (и организация смогла доказать это, представив ЛНА, такие как служебная записка на компенсацию жилья сотруднику, табели, путевые листы), то такие выплаты не облагаются страховыми взносами.

Поскольку компенсационная выплата производится в рамках трудовых отношений и не включена в необлагаемые (ст. 422 НК РФ), то ее включают в базу обложения страховыми взносами в полном объеме.

| Как компенсируются затраты сотруднику | Как определить налогооблагаемую базу |

|---|---|

| Выплачивается возмещение расходов | Сумма компенсационной выплаты |

| Предоставляется служебная квартира | Сумма арендного платежа, уплачиваемого организацией |

Отражаем в бухучете и учитываем в целях налогообложения

В бухгалтерском учете затраты на возмещение арендных платежей за квартиру относятся к расходам по основной деятельности. Проводки формируются следующие:

| Операция | Дебет | Кредит |

|---|---|---|

| Начислено возмещение арендных платежей работнику | 26, 44 | 73 |

| Возмещение расходов на аренду выплачено работнику | 73 | 50, 51 |

| Арендные платежи за квартиру организацией учтена в расходах | 26, 44 | 60, 76 |

| Арендные платежи перечислены арендодателю | 60, 76 | 51 |

| Удержан НДФЛ | 70 | 68 |

| Начислены страховые взносы | 26, 44 | 69 |

В налоговых расходах компенсация найма жилья сотрудникам признается только в размере, не превышающем 20% от начисленной заработной платы работника. Дело в том, что Минфин относит такие выплаты к оплате труда в натуральной форме (Письмо от 14.09.16 №03-04-06/53726, ст. 131 ТК РФ). Отстоять право учитывать возмещение аренды сотрудникам при исчислении налога на прибыль в большем размере удастся только в суде.

МОСКВА, 9 апр — ПРАЙМ. Всех теневых наймодателей жилых помещений всегда интересовал вопрос о том, может ли налоговая инспекция прознать о доходах собственника при сдаче квартиры в аренду, а также что будет, если о скрытых заработках станет известно чиновникам. Об этом рассказывает агентству "Прайм" адвокат Олег Сухов.

"За неуплату налогов от сдачи квартиры в аренду, составляющих 13% от суммы этой самой аренды, придется единовременно заплатить не только весь налог за последние три года, но и штраф в размере 20% от суммы задолженности", — предупреждает сразу эксперт.

Риелтор рассказала, у кого нельзя снимать квартиру даже по низкой цене

Однако насколько реальны риски быть пойманным за руку, и как сотрудники налоговой службы способны отследить незаконную деятельность по неуплате налогов?

Конечно, никто из чиновников налоговой инспекции по домам не ходит и арендаторов не отлавливает. "Этим обязаны заниматься участковые полицейские, которые наделены правом составлять акты нахождения в квартире нанимателей, фиксировать договоры аренды или найма жилых помещений, брать письменные объяснения в подтверждении платной аренды недвижимости", — указывает юрист.

Затем участковые направляют документы либо непосредственно в налоговые службы, либо в другие органы государственной, муниципальной или местной власти. Например, в некоторых районах Москвы сбором подобной информации занимаются управы, получающие от участковых соответствующие сведения, которые в последующем и передают ее в налоговые службы.

Однако не только они выявляют теневую сдачу квартир в аренду. Налоговые службы и сами способны устанавливать как факты заключения договоров аренды, так и оплаты по ним.

Договоры аренды или найма налоговые органы запрашивают в Росреестре. Если оформлены они сроком более, чем на год, то регистрируются они в указанном органе.

Получив договоры, чиновники налоговых инспекций определяют предшествующий период найма помещений и ежемесячные суммы платежей по аренде, что дает возможность посчитать и размер налога на доход, и штраф за его неуплату. Требования об их погашении направляются неплательщикам для исполнения в добровольном порядке. "И если они не исполняются, налоговая обращается в суд за получением судебного приказа или решения о взыскании", — поясняет адвокат.

Эксперт назвал покупку квартиры для сдачи в аренду ошибочным решением

По указанным судебным актам присужденная задолженность списывается через банки, где у должников имеются средства. Если долг окажется значительным, не исключено наложение ареста и на саму сдаваемую недвижимость.

"Другим способом выявления недекларированных доходов от сдачи квартир в наем, является проверка банковских счетов физлиц, куда ежемесячно и постоянно поступают одни и те же суммы, как правило, от одних и тех же плательщиков", — указывает Сухов.

Такая регулярность доходов по банковским картам фиксируется налоговыми инспекторами. Дальше начинается проверка источника дохода, его сумм и количества переводов, для чего налоговая может запросить информацию, как у получателей денег, так и у лиц, переводивших средства. И те, и другие должны отчитаться, в том числе с предоставлением документов и объяснений, в связи с чем осуществлялись платежи, и почему по ним не платились налоги, если речь идет об арендной плате.

"За неуплату налогов от сдачи квартиры в аренду предусмотрена и уголовная ответственность (ст. 198 УК РФ). Однако, чтобы "попасть под статью", нужно уклоняться от налогов на протяжении трех лет, при этом сумма неуплаченного налога в месяц не должна быть менее 75 тысяч рублей. Срок неуплаты может быть и более коротким, если размер скрытого налога будет превышать семьдесят пять тысяч рублей в месяц", — резюмировал эксперт.

Читайте также: