Как закрепить за работником материальные ценности

Обновлено: 18.05.2024

Трудовые отношения во многом основаны на доверии работодателя к работнику. Персоналу предоставляются необходимые инструменты и оборудование, зачастую обладающие высокой материальной ценностью (например, оргтехника). В отдельных случаях работнику под отчет выдаются крупные суммы денег, за сохранность или строгое целевое использование которых он несет ответственность. В случае утери, порчи или недостачи имущества, вверенного работнику, организация имеет право на законном основании взыскать ущерб с виновного.

При каких условиях возникает материальная ответственность работника перед работодателем?

Возникает при одновременном наличии следующих условий:

– причинение прямого действительного ущерба. Подтверждением факта ущерба служат, например, акт об обнаружении ущерба, причиненного работником, объяснительная записка работника по факту причинения ущерба, материалы инвентаризации и другие доказательства

(в частности, само поврежденное имущество);

– противоправность действий или бездействие работника. Например, ущерб возник в результате того, что работник не исполнял свои обязанности, установленные трудовым договором, должностной инструкцией, правилами внутреннего трудового распорядка и иными локальными актами организации;

– причинная связь между противоправными действиями или бездействием работника и наступившим прямым действительным ущербом. Причинно-следственная связь должна быть очевидной. Например, работник уронил на пол компьютер, который после этого перестал работать;

– вина работника в причинении ущерба работодателю. Под виной понимаются умысел или неосторожность (легкомыслие, халатность) в действиях работника, которые привели

к возникновению ущерба у работодателя.

Подтверждение: ч. 1 ст. 233 Трудового кодекса РФ, п. 4 Постановления Пленума Верховного суда РФ № 52 от 16 ноября 2006 г., письмо Роструда № 1746-6-1 от 19 октября 2006 г.

В чем заключается материальная ответственность работника перед работодателем?

Ответственность работника заключается в обязанности возместить причиненный работодателю прямой действительный ущерб (убытки, которые можно точно посчитать). При этом работодатель не вправе взыскивать с работника неполученные доходы (упущенную выгоду).

Под прямым действительным ущербом понимается (в совокупности):

– реальное уменьшение наличного имущества работодателя или ухудшение его состояния

(в т. ч. имущества третьих лиц, находящегося у работодателя, если он несет ответственность за его сохранность);

– необходимость для работодателя произвести затраты или излишние выплаты на приобретение, восстановление имущества или на возмещение ущерба, причиненного работником третьим лицам.

Например, к прямому действительному ущербу можно отнести:

– недостачу денежных или имущественных ценностей;

– порчу материалов и оборудования;

– расходы на ремонт поврежденного имущества;

– выплаты за время вынужденного прогула или простоя;

– сумму уплаченного штрафа, который применен к работодателю по вине работника.

Под ущербом, который работник причинил третьим лицам, понимаются все суммы, выплаченные работодателем третьим лицам в счет возмещения ущерба. При этом работник может нести ответственность только в пределах этих сумм и при условии, что между его виновными действиями (бездействием) и причинением ущерба третьим лицам существует причинно-следственная связь.

Подтверждение: ч. 1, 2 ст. 238 Трудового кодекса РФ, п. 15 Постановления Пленума Верховного суда РФ № 52 от 16 ноября 2006 г., письмо Роструда № 1746-6-1 от 19 октября 2006 г.

В каком объеме работник должен возмещать причиненный ущерб?

Работник должен возмещать ущерб либо в объеме своего среднего месячного заработка, либо в полном объеме. Это зависит от того, какая материальная ответственность возложена на работника.

По общему правилу, работник несет ограниченную материальную ответственность за причиненный ущерб – в пределах своего среднего месячного заработка (ст. 241 Трудового кодекса РФ). Но в отдельных случаях на него может возлагаться полная материальная ответственность, то есть обязанность возместить причиненный работодателю ущерб в полном размере (ст. 242 Трудового кодекса РФ).

Случаи полной материальной ответственности перечислены в ст. 243 Трудового кодекса РФ. Например, она может быть возложена на работника в соответствии с Трудовым кодексом РФ или федеральными законами. Так, в соответствии со ст. 277 Трудового кодекса РФ руководитель организации несет полную материальную ответственность за ущерб, причиненный работодателю.

Кроме того, полную материальную ответственность работник несет, если он причинил ущерб в результате преступления, административного проступка, находясь в нетрезвом состоянии, имея умысел на причинение вреда работодателю, и в некоторых других случаях.

Такая ответственность наступает и в случае, когда работнику были вверены ценности по договору о полной материальной ответственности, заключенному с ним индивидуально или в составе коллектива (бригады), либо он получил их по разовому документу (доверенности). Следует помнить, что договор о полной материальной ответственности может быть заключен только с совершеннолетним работником (старше 18 лет).

Подтверждение: ст. 2439–245 Трудового кодекса РФ, п. 9–12 Постановления Пленума Верховного суда РФ № 52 от 16 ноября 2006 г.

Как определить сумму материального ущерба (потерь), причиненного работником?

Определить сумму нужно (по общему правилу) исходя из рыночных цен на имущество, которому нанесен ущерб. Они должны быть действительны на день причинения ущерба (например, на день обнаружения недостачи того или иного имущества). При этом сумма материального ущерба не может быть ниже стоимости имущества по данным бухучета (с учетом его износа).

Подтверждение: ч. 1 ст. 246 Трудового кодекса РФ.

Вместе с тем отдельными нормативными актами может быть установлен иной порядок определения суммы материального ущерба. Например, за хищение либо недостачу наркотических средств, психотропных веществ работник несет ответственность в размере 100-кратного размера прямого действительного ущерба, причиненного организации (п. 6 ст. 59 Федерального закона № 3-ФЗ от 8 января 1998 г.).

Подтверждение: ст. 238, ч. 2 ст. 246 Трудового кодекса РФ.

Как подтвердить сумму материального ущерба (потерь)?

Подтвердить сумму необходимо до принятия решения о возмещении материального ущерба (потерь) работником. Порядок подтверждения суммы зависит от вида причиненного материального ущерба.

По общему правилу для установления размера причиненного ущерба (потерь) и причин его возникновения работодатель должен провести проверку. Для этого организация вправе создать специальную комиссию с привлечением необходимых специалистов (ч. 1 ст. 247 Трудового кодекса РФ). Например, такая проверка необходима, если причинение ущерба произошло в результате необходимой обороны. Материальная ответственность работника в таком случае полностью исключается (ст. 239 Трудового кодекса РФ).

При выявлении фактов хищения, злоупотребления или порчи имущества указанная выше проверка проводится в виде инвентаризации (п. 2 ст. 12 Федерального закона № 129-ФЗ от 21 ноября

1996 г.). Ее результаты нужно указать в сличительной ведомости (формы № ИНВ-18 или № ИНВ-19).

Подтверждение: п. 4.1 Методических указаний, утв. Приказом Минфина России № 49 от 13 июня 1995 г.

Сумму материального ущерба, полученного в результате ДТП, которое произошло по вине работника, можно установить без проведения внутренней проверки. Это связано с тем, что обоснованием причин возникновения материального ущерба и его суммы могут быть:

– документы, полученные от работников ГИБДД по факту аварии (как подтверждающие причину возникновения ущерба);

– документы, полученные из ремонтных и страховых компаний (подтверждающие сумму ущерба, нанесенного виновным работником).

После того, как сумма материального ущерба будет определена, организации необходимо истребовать от работника письменные объяснения причин, по которым возник ущерб. В случае отказа (уклонения) работника от предоставления такого объяснения нужно составить акт.

Подтверждение: ч. 2 ст. 247 Трудового кодекса РФ.

Как отразить в бухучете недостачу, которая возникла по вине материально ответственного лица (иных виновных лиц) и выявлена в результате проведения инвентаризации?

Проводки в этом случае будут следующие:

ДЕБЕТ 73-2 (76-2) КРЕДИТ 94

– отнесена недостача в размере стоимости, по которой имущество отражено в учете, за счет материально ответственного лица (иного виновного лица);

ДЕБЕТ 50 (51, 70) КРЕДИТ 73-2 (76-2)

– отражено погашение задолженности по недостаче работником (иным виновным лицом).

Рыночная стоимость имущества, которую возмещает виновное лицо, может превышать стоимость, по которой имущество отражено в учете. В этом случае организация должна сделать следующие проводки:

ДЕБЕТ 73-2 (76-2) КРЕДИТ 94

– отнесена недостача в размере стоимости, по которой имущество отражено в учете, за счет материально ответственного лица (иного виновного лица);

– отражена разница между суммой, которая подлежит взысканию с виновного лица, и стоимостью, по которой имущество отражено в учете.

По мере взыскания с виновного лица причитающихся с него денежных средств , указанная сумма списывается в состав прочих доходов пропорционально погашенной задолженности:

ДЕБЕТ 50 (51, 70) КРЕДИТ 73-2 (76-2)

– отражено погашение задолженности по недостаче работником (иным виновным лицом);

– отражена разница между суммой, которая подлежит взысканию с виновного лица, и стоимостью недостающих ценностей в составе прочих доходов.

Если недостача, которая возникла по вине материально ответственного лица (иных виновных лиц), выявлена в отчетном периоде, но относится к прошлым отчетным периодам, то ее нужно учесть в составе доходов будущих периодов:

ДЕБЕТ 94 КРЕДИТ 98

– отражена недостача, относящаяся к прошлым периодам, но выявленная в отчетном периоде;

ДЕБЕТ 73-2 (76-2) КРЕДИТ 94

– отнесена недостача, выявленная в отчетном периоде, но относящаяся к прошлым периодам, за счет материально ответственного лица (иного виновного лица).

По мере взыскания с виновного лица причитающихся с него сумм недостача списывается в состав прочих доходов:

ДЕБЕТ 98 КРЕДИТ 91-1

– отражена в составе доходов недостача, выявленная в отчетном периоде, но относящаяся к прошлым периодам.

Вина материально ответственного лица (иных виновных лиц) должна быть документально подтверждена. Подтверждающими документами могут быть решение следственных или судебных органов, заключение о факте порчи ценностей, которое выдается отделом технического контроля или соответствующими специализированными организациями (инспекциями по качеству и др.).

Подтверждение: п. 5.1, 5.2 Методических указаний, утв. Приказом Минфина России № 49 от 13 июня 1995 г., Инструкция к Плану счетов.

– удержание материального ущерба, нанесенного организации, из зарплаты работника;

– не возвращенные в срок подотчетные суммы, выданные работнику для выполнения служебного задания, а также удержание таких сумм из зарплаты работника;

– недостачу имущества, которое принадлежит организации, но не числится на балансовых счетах, если причина недостачи – вина работника (материально ответственного или иного виновного лица), и другие.

Каков максимальный размер удержаний сумм материального ущерба из зарплаты работника?

Максимальный размер удержаний сумм материального ущерба с работника не должен превышать его среднего месячного заработка (ч. 1 ст. 248 Трудового кодекса РФ).

При этом с месячной зарплаты работника можно удерживать не более 20 процентов (ч. 1 ст. 138 Трудового кодекса РФ).

Сумму ущерба, которая превышает средний месячный заработок работника (при привлечении к полной материальной ответственности), если виновный не согласен возместить ее добровольно, можно взыскать с него только через суд (ч. 2 ст. 248 Трудового кодекса РФ).

Работник может добровольно возместить причиненный им ущерб (как при ограниченной, так и при полной материальной ответственности). В этом случае по соглашению сторон допускается возмещение ущерба с рассрочкой платежа. Кроме того, работник должен представить работодателю письменное обязательство о возмещении ущерба, в котором необходимо указать конкретные сроки платежей (ч. 4 ст. 248 Трудового кодекса РФ).

Свое согласие на рассрочку платежа работодатель может подтвердить:

– либо отдельным распорядительным документом, в котором будет прописан порядок расчетов (например, приказом, распоряжением).

Если работник дал письменное обязательство возместить материальный ущерб, а после этого уволился и отказался выплачивать долг, непогашенную задолженность можно взыскать только через суд.

Подтверждение: ч. 4 ст. 248 Трудового кодекса РФ.

Комментарий: На первый взгляд кажется, что взыскание суммы ущерба с виновного работника – непременная процедура, которая проводится всегда. Однако у работодателя есть право отказаться от взыскания с учетом конкретных обстоятельств, при которых был причинен ущерб (ст. 240 Трудового кодекса РФ, п. 6 Постановления Пленума Верховного суда РФ № 52 от 16 ноября 2006 г.). К ним на практике относятся тяжелое материальное положение работника, наличие на иждивении несовершеннолетних детей, незначительный размер ущерба. Работодатель может отказаться от взыскания ущерба как сразу после его причинения, так и впоследствии, например, на этапе судебного разбирательства. В последнем случае суд принимает отказ истца (организации) от иска по правилам ст. 39 Гражданского процессуального кодекса РФ. Отказ работодателя от взыскания материального ущерба рекомендуется оформить письменно (в форме приказа, с которым ознакомить работника под подпись).

АКЦИЯ ПРОДЛЕНА

Госучреждения предоставляют работникам в личное пользование не только спецодежду, форму или обувь, но и, например, ноутбуки, служебные телефоны и другое имущество. Его нужно особым образом учитывать в 1С:Бухгалтерии государственного учреждения 8 ред. 2.

Передача ОС в личное пользование работников

По Приказу Минфина от 14.09.2020 г. № 198н, применение этого забалансового счета расширили. Теперь он используется и для учета объектов ОС, которые выданы работникам госучреждения в личное пользование.

Правила составления корреспонденции при передаче объектов ОС сотрудникам для выполнения ими профессиональных обязанностей содержатся в п. 10 Инструкции по применению плана счетов бюджетного учета, регламентированной Приказом Минфина от 06.12.2010 г. № 162н.

Такие же правила введены Приказом Минфина от 30.10.2020 г. № 253н в п. 10 Инструкции по применению плана счетом бухучета бюджетных учреждений, Приказом Минфина от 30.10.2020 г. № 256н в п. 10 Инструкции по применению плана счетов бухучета автономных учреждений.

Соответственно, объекты ОС, выданные сотрудникам в личное пользование, имеют тот же самый инвентарный номер и по ним нужно продолжить расчет амортизационных отчислений.

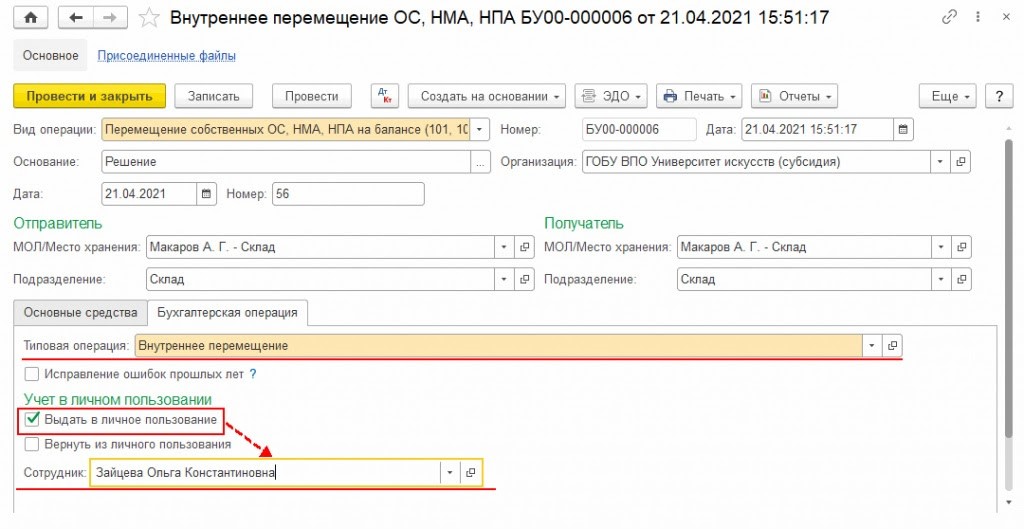

Выдача ОС в личное пользование в 1С:Бухгалтерии госучреждения 8

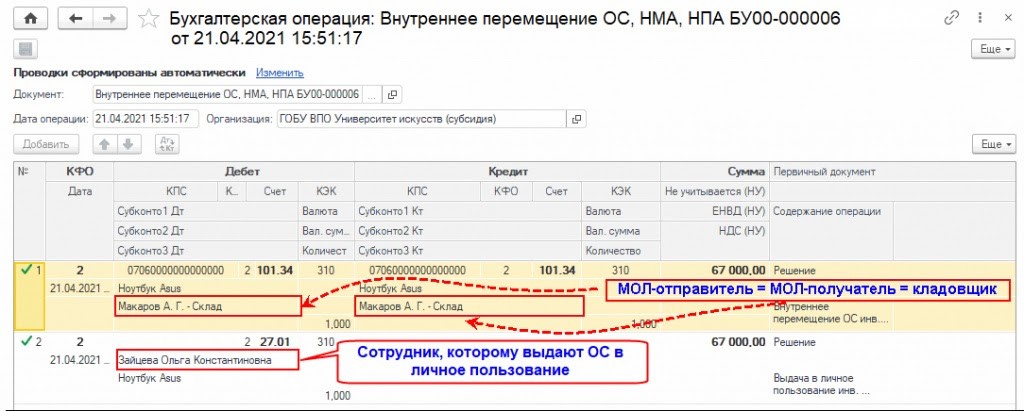

Когда указанные опции будут включены, записи формируются не только по внутреннему перемещению на счетах 101 00 (21), но и по увеличению либо уменьшению сч. 27.

В 1С:Бухгалтерии госучреждения 8 ред. 2 имеется два способа учета ОС, выданных в личное пользование материально ответственному лицу (МОЛ):

- на сч. 101.00 (на счетах группы 21) бухучет осуществляется по ответственному лицу (кладовщику). При этом способе: МОЛ-отправитель равен МОЛ-получателю, а по сч. 27 указывается работник, который получил ОС в личное пользование;

- на сч. 101.00 (на счетах группы 21) бухучет осуществляется по получателям. При этом способе: МОЛ-отправитель является лицом, на котором числится ОС в момент передачи, а МОЛ-получатель является работником, получающим ОС. Этот же работник указывается и на сч. 27.01.

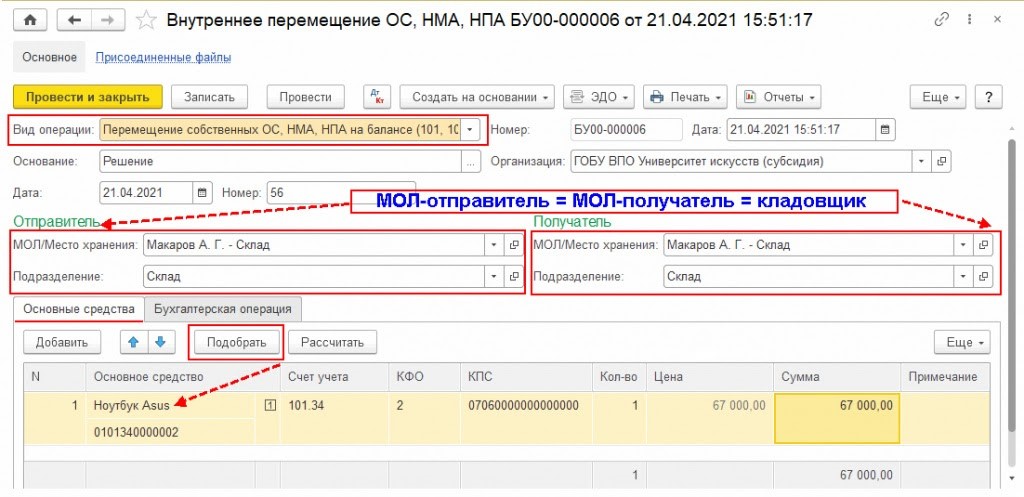

Способ 1 — бухучет на сч. 101.00 по ответственному лицу (кладовщику)

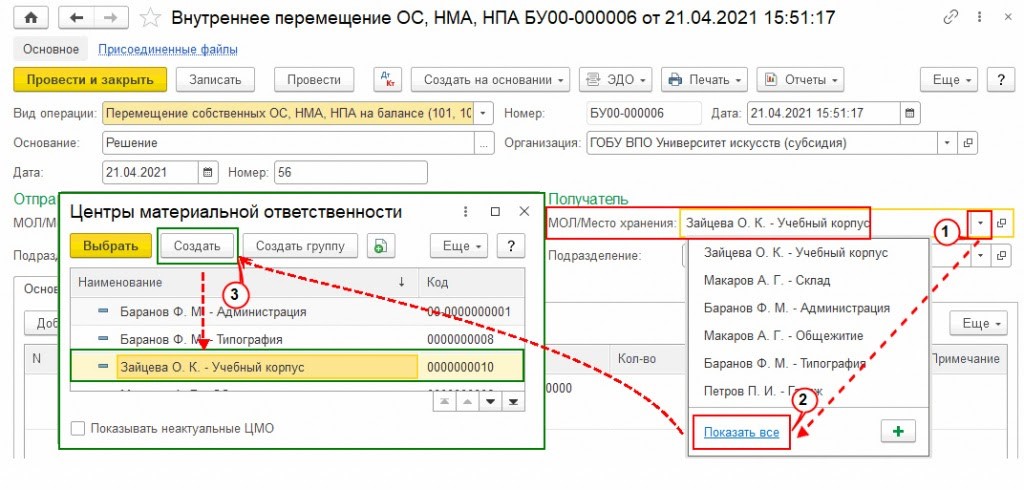

Допустим, 21 апреля библиотекарь Зайцева О.К. получила в личное пользование ноутбук стоимостью 67 тыс. руб. По учетной политике на сч. 101 00 учет таких выданных ОС ведется по ответственному лицу — кладовщику-завхозу Макарову А.Г.

Выдача ОС в личное пользование

Когда документ проводится, создаются проводки:

Важно! В Инструкциях по учету указано, что нужно обязательно отражать внутреннее перемещение на сч. 101.00. Когда в учетной политике лицом, на которое возлагается ответственность за сохранность ОС, указан кладовщик (то же МОЛ, на котором числится ОС), в бухучете внутреннее перемещение на сч. 101.00 будет одному и тому же материально ответственному лицу (кладовщику).

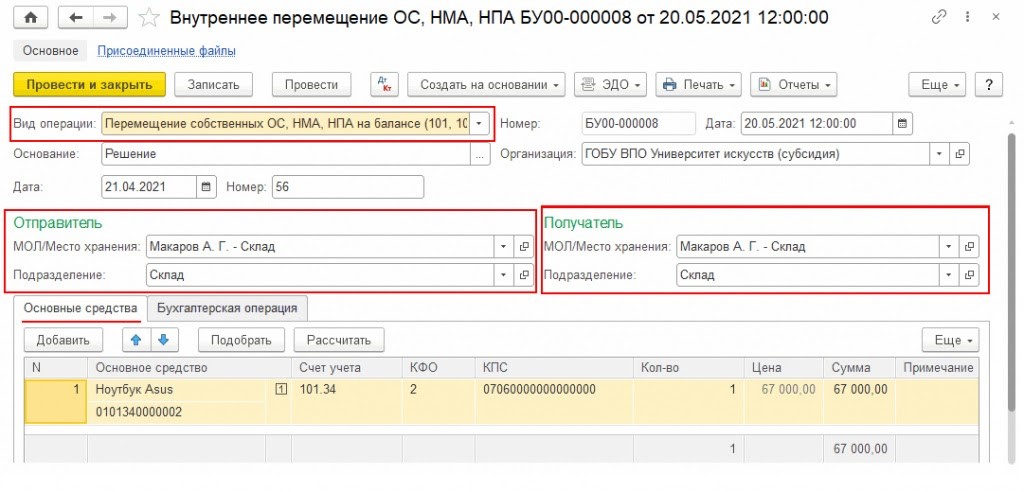

Возврат ОС из личного пользования

Когда документ будет проведен, на его основании создаются такие проводки:

Способ 2 — бухучет на сч. 101.00 по получателям имущества

Допустим, 21 апреля 2021 года преподавателю Зайцевой О.К. был выдан проектор стоимостью 450 тыс. руб. для проведения выездной конференции. На момент выдачи ответственным за хранение был завхоз Макаров А.Г. По учетной политике, выдача ОС в личное имущество отражается на сч. 101 00 по работникам, которые их получили.

Когда документ будет проведен, создаются проводки:

Отражение в инвентарной карточке

Начисление амортизации на ОС, находящееся в личном пользовании

По таким ОС сохраняется инвентарный номер и по ним продолжается расчет амортизационных отчислений.

Передача ОС в оперативном учете (сч. 21)

- на сч. 101.00 (на счетах группы 21) бухучет осуществляется по ответственному лицу (кладовщику). При этом способе: МОЛ-отправитель равен МОЛ-получателю, а по сч. 27.01 указывается работник, который получил ОС в личное пользование;

- на сч. 101.00 (на счетах группы 21) бухучет осуществляется по получателям. При этом способе: МОЛ-отправитель является лицом, на котором числится ОС в момент передачи, а МОЛ-получатель является работником, получающим ОС. Этот же работник указывается и на сч. 27.01.

Читайте также:

- Дисциплинарное взыскание во время отпуска незаконно

- Разработка и эксплуатация нефтяных и газовых месторождений профессия кем можно работать

- Аддитивные технологии что это за профессия кем работать

- Освобождает ли руководителя предприятия от ответственности за состояние охраны труда

- Обязанности оператора котельной во время работы