Как оплачивается простой по независящим от работника и работодателя причинам если оклад меньше мрот

Обновлено: 15.05.2024

Как оплачивается простой по вине работодателя? Работнику должны выплатить 2/3 оклада или среднего заработка. Выбор способа расчета зависит от обстоятельств приостановки работы.

Что такое простой

Как он возникает (по ТК РФ)

- если работник не прошел медосмотр или проверку знаний по ОТ не по своей вине (ст. 76);

- если работник обязан пройти проверку знаний по ОТ при подземных работах, но такая проверка не состоялась по вине работодателя (ст. 330.4);

- если у кредитной организации отозвали лицензию (ст. 349.4);

- если забастовщики помешали не участвующему в забастовке исполнять его обязанности (ст. 414).

Кроме того, есть еще масса вариантов, которые Трудовой кодекс предусмотреть не в состоянии: финансовый кризис, замена оборудования или перебои в поставках комплектующих. И все эти обстоятельства характеризуются как простой — оплата в таком случае производится в соответствии с Кодексом о труде.

Как оформляется

Сложность заключается в том, что на вопрос, как оформить простой по вине работодателя, Трудовой кодекс не дает ответа. Но все же, чтобы избежать в будущем проблем и обвинений контролирующих органов в недостаточной заботе о соблюдении прав работающих граждан, рекомендуется подготовить Приказ о введении простоя.

В этом приказе следует указать:

3. Список отделов, которых касается приказ.

Приостановить выполнение работ на период с__.__.____ г. по __.__.____ г. в структурных подразделениях: отдел комплектации; отдел упаковки; отдел логистики…

4. Фамилии работников, которые признаются простаивающими по вине работодателя.

5. Порядок оплаты.

6. Указания работникам о том, где они должны находиться в указанный в приказе период.

Если же, например, поломка оборудования произошла во время его эксплуатации (не важно, виноват работник или нет), рабочий обязан сообщить о происшествии руководителю, чтобы тот составил акт о поломке. Этот документ станет основанием для издания приказа, описанного выше.

Кстати, не забудьте внести соответствующие сведения в табель учета рабочего времени.

Как оплачивают

Для расчета понадобится статья 157 Трудового кодекса: с ее помощью рассчитаем размер оплаты на примере.

Итак, по закону сотрудник обязан получить 2/3 от своей средней заработной платы за те дни, что он находился в вынужденном бездействии. Прежде чем рассмотреть конкретный пример расчета, давайте вспомним, что такое средняя зарплата.

Если сказать коротко: в среднюю з/п включаются не только оклад или тарифная ставка, но и другие выплаты, например, премии, надбавки и т.д. (нормативная база — Постановление Правительства РФ от 24.12.2007 №922).

Для расчетов берется срок в 12 месяцев. Все выплаты за этот период суммируются. Кроме того, надо подсчитать, сколько дней за последний год отработал сотрудник (тут поможет Производственный календарь).

Пример расчета

Простой продолжался с 5 по 9 июня 2020 года (5 рабочих дней).

За 12 предшествующих месяцев сотрудник заработал:

50 000 (ежемесячный оклад) х 12 месяцев + 100 000 (единовременная премия по итогам 2019 года) + 10 000 (ежемесячная надбавка за наставничество) х 12 месяцев = 820 000 рублей.

С 1 июня 2019 года по 31 мая 2020 года сотрудник отработал 248 дней.

Размер оплаты рассчитывается так:

Для справки

Как происходит оплата простоя по вине работодателя разобрались, но помните: если виноват работник — он никакой компенсации не получит.

Если же в качестве причины приостановки работы стало, например, стихийное бедствие или какое-то другое событие, предотвратить которое работодатель и работник не могли, администрация выплатит работнику тоже 2/3, но уже не средней з/п, а лишь тарифа или оклада, рассчитанных пропорционально времени простоя.

Но есть способ сохранить работнику заработок: для этого его переводят на другую работу у того же работодателя сроком не более чем на месяц. Письменное согласие потребуется только в том случае, если перевод связан с понижением в должности. При таком переводе, вызванном простоем, в результате чрезвычайных обстоятельств, зарплату выплачивают не ниже среднего заработка на основном месте работы (см. ст. 72.2 ТК РФ).

Для того чтобы сэкономить на оплате труда, некоторые работодатели прибегают к введению простоя. Однако далеко не всегда это законно. Изучим, как не нарушить трудовое законодательство, какие документы составить и кого уведомить. А также на примерах разберем, как оплатить часы простоя, если он начался по вине работодателя, работника или по независящим от них причинам.

Э кономическая ситуация сейчас такова, что многие работодатели переживают не самые лучшие времена и предпринимают все возможное, чтобы удержаться на плаву. Поэтому неизбежно встает вопрос оптимизации работы персонала, и один из вариантов – это объявление простоя. Как его грамотно оформить? Что при этом необходимо учитывать? В каком порядке он оплачивается?

Давайте сначала разберемся, что такое простой. ТК РФ говорит, что это временная приостановка работы. Ее причины могут быть не только экономического характера, но также и технологического, технического или организационного характера (ч. 3 ст. 72.2 ТК РФ).

Простой по причинам экономического характера, как правило, не зависит ни от работодателя, ни от работника. Правда, у судей другое мнение.

Арбитры считают, что негативное финансовое положение общества (отсутствие заказов) является финансовым (коммерческим) риском в отношениях между субъектами предпринимательской деятельности, следовательно, относится к непосредственной вине работодателя (апелляционное определение Владимирского областного суда от 31.10.2013 № 33-3566/2013).

Технический простой может произойти по вине работодателя (если работодатель, имея все необходимые детали, сознательно затягивает ремонт оборудования), по вине работника (сломал станок) или по причинам, не зависящим ни от того, ни от другого (ремонт нельзя начать из-за несвоевременной поставки запчастей).

Простой по причинам организационного характера может произойти из-за реорганизации всей компании или реорганизации ее структурных подразделений.

Технологические причины простоя – внедрение новых технологий, модернизация технологий, оборудования и другие.

В зависимости от вида простоя ТК РФ предусматривает различные размеры его оплаты (ст. 157 ТК РФ). Установить, есть ли вина работодателя или простой возник по причинам, не зависящим ни от одной из сторон трудового договора, не всегда возможно. Тем более что исчерпывающий перечень причин простоя в ТК РФ отсутствует.

Достаточно часто не понимают различий между временем недоработки и простоя. Это два разных понятия, и они определяются разными статьями ТК РФ (простои – ст. 72.2 и 157 ТК РФ, недоработка – ч. 1 ст. 160 и ст. 163 ТК РФ, оплата – абз. 2 ст. 155 ТК РФ). В частности, что касается времени недоработки, то это время, на которое сотрудник не приостанавливает работу. Оно возникает, когда работодатель не обеспечивает сотрудникам отработку рабочего времени либо когда это не зависит ни от работника, ни от работодателя (например, в результате стихийного бедствия, метеорологических условий, из-за которых работник не может добраться до работы, а работодатель – доставить его до места работы).

Какие документы оформлять при простое

Законодательно процедура оформления простоя не установлена. На практике его введение обычно оформляется приказом (распоряжением) работодателя. Унифицированной формы такого приказа нет. Его составляют в произвольном виде (Пример 1).

В целях максимального соблюдения трудовых прав работников в данном приказе (распоряжении) следует указать:

- в отношении кого вводится простой (всех работников организации, ее филиала, подразделения, определенного работника и т.д.);

- причины введения простоя (так как в силу п. 17 Постановления Пленума ВС РФ № 2 обязанность доказать наличие причин для введения простоя возлагается на работодателя);

- время начала и окончания простоя;

- размер оплаты времени простоя (который не может быть ниже двух третей средней заработной платы работника);

- где будут находиться работники во время простоя (на рабочих местах или будут освобождены от необходимости присутствовать на работе). Следует отметить, что вопрос о том, должны ли работники во время простоя по вине работодателя находиться на рабочем месте, трудовым законодательством прямо не урегулирован. В силу ст. 107 ТК РФ время простоя не относится ко времени отдыха. Поэтому формально работники во время простоя по вине работодателя должны находиться на своих рабочих местах. Однако представляется, что работодатель может издать приказ (распоряжение), позволяющее работникам в этот период отсутствовать на рабочем месте.

Пример 1. Приказ об объявлении простоя

Для обозначения простоя, как правило, используют следующие буквенные или цифровые коды:

В табеле нужно обязательно указывать продолжительность неотработанного времени в часах и минутах. Также важно правильно обозначить период простоя, потому что от этого зависит размер его оплаты.

Обратите внимание, правильное оформление – это условие того, что неотработанное время будет оплачено как простой.

Нужно выплатить 2/3 среднего заработка

Если случился простой по вине работодателя, он должен:

- выпустить приказ об объявлении простоя;

- отразить простой в табеле учета рабочего времени;

- выплатить сотрудникам по 2/3 среднего заработка;

- в некоторых случаях уведомить о простое центр занятости.

Теперь расскажем о каждом пункте подробнее.

Выпустить приказ об объявлении простоя. Если простой произошел по вине работодателя, нельзя объявить об этом на словах — тогда придется выплатить зарплату полностью за все время простоя.

Работодатель должен подготовить приказ с указанием причины простоя, срока и кого он касается. Точных форм в законодательстве нет, можно написать в свободной форме.

Пример приказа о простое по вине работодателя

Простой можно оформить как для всех сотрудников компании, так и выборочно для некоторых категорий работников. Например, задержали поставку древесины в один из мебельных цехов и привезут только через две недели. Без сырья работники не могут делать мебель. На этот период работодатель может объявить простой для сотрудников этого цеха, а работники остальных цехов будут трудиться как обычно.

Отразить приказ в табеле учета рабочего времени. Чтобы бухгалтер мог правильно рассчитать зарплату и страховые взносы, нужно правильно отразить простой в табеле учета рабочего времени.

Работодатели, которые используют в работе унифицированные табели по форме или T-13, должны указать в табеле буквенный код РП или цифровой код 31.

Как может выглядеть второй лист заполненного табеля по форме Т-12

Если работодатель разработал собственную форму табеля учета, коды он тоже устанавливает самостоятельно.

Выплатить сотрудникам 2/3 среднего заработка. Формула расчета выплаты будет такой:

Допустим, средняя заработная плата бармена составляет 2095 ₽ за рабочий день. За время простоя с 16 ноября по 15 декабря у него должен был быть 21 рабочий день. Значит, работнику нужно выплатить 2095 × 2/3 × 21 = 29 330 ₽.

Из этой суммы работодатель должен удержать НДФЛ, а также уплатить страховые взносы.

Уведомить о простое центр занятости. Уведомлять центр занятости нужно, если деятельность компании прекращается полностью. Если же не работает только часть сотрудников, а остальные трудятся, уведомлять не нужно.

Чтобы уведомить центр занятости, нужно подготовить письмо в свободной форме с указанием причины и сроков.

Пример уведомления центра занятости

На уведомление центра занятости у работодателя есть три рабочих дня.

Какие еще могут быть простои

Помимо простоя по вине работодателя есть два вида простоя:

- по вине работника;

- по независящим от сторон причинам.

Если простой случился по вине работника, работодатель ему ничего не должен. Например, работник завода по неосторожности испортил станок и не может продолжить работу, пока его не починят.

Если простой случился по независящим ни от кого причинам, работодатель оплачивает 2/3 от тарифной ставки работника или его оклада. К таким ситуациям можно отнести локдаун коронавируса.

Почему важно корректно рассчитывать зарплату с учетом МРОТ

Зарплата не должна быть меньше МРОТ, если выполнено одно из условий: отработана норма рабочего времени или выполнена норма труда. Об этом сказано в статье 133 Трудового кодекса РФ.

Компании, не сверяющие свой фонд оплаты труда с МРОТ, в итоге имеют:

- Ненужные трения с ИФНС: от вызова на комиссию для дачи пояснений и заканчивая назначением выездной проверки. Налоговики берут на карандаш компании, которые платят меньше МРОТ.

- Штраф до 50 000 руб. (ст. 5.27 КоАП РФ).

Расчет МРОТ для заработной платы

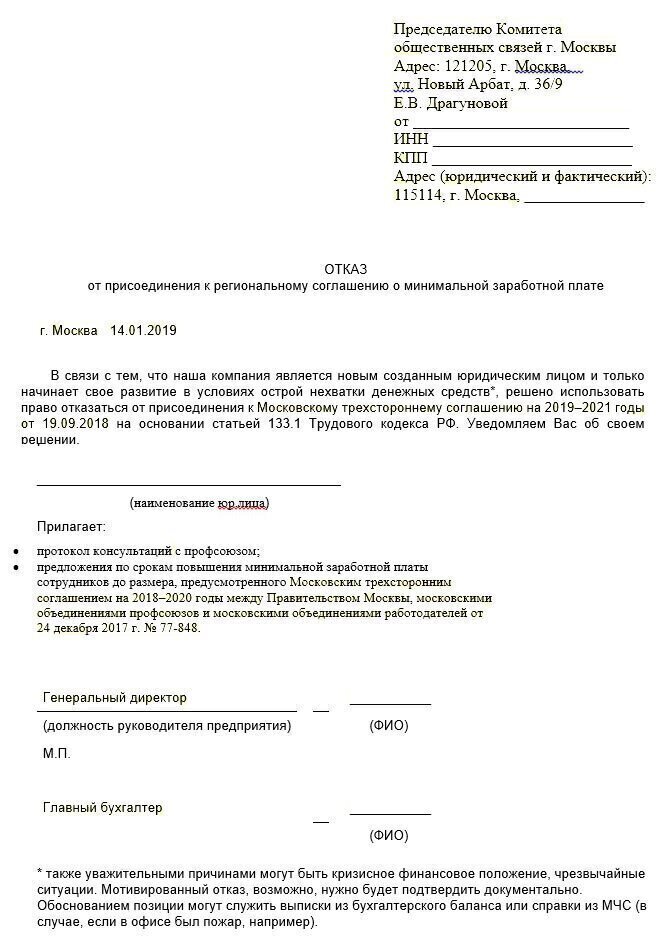

Образец отказа:

С размером МРОТ в вашем регионе (а иногда и в сегменте бизнеса) можно ознакомиться здесь >>>

Рассмотрим на примере расчет МРОТ для заработной платы с учетом районных коэффициентов.

Пример 1

В Якутии МРОТ составляет 11 280 руб. с применением сверх него компенсационных выплат за работу в районах Крайнего Севера:

- районного коэффициента (для всех), значение которого равно 2;

- процентных надбавок для отдельных категорий.

При этом расчетная величина должна быть не ниже 17 475 руб. – прожиточного минимума для трудоспособного населения в целом по Республике за III квартал 2018 года (Постановление Правительства Республика Саха (Якутия) № 249 от 22.08.2018).

В настоящее время МРОТ с применением сверх него районного коэффициента, даже без процентных надбавок, составляет 22 560 руб. (11 280 х 2), что больше прожиточного минимума. Таким образом, расчет МРОТ для заработной платы должен показывать итог 22 560 руб. или больше, если работнику положены процентные выплаты.

Расчет зарплаты по МРОТ

Подгонка заработной платы работников компании под МРОТ зависит от:

- системы оплаты труда в компании;

- структуры заработной платы.

Учтите, что структура состава заработной платы не должна выходить за рамки, установленные статьей 129 ТК РФ. Она включает в себя:

Пример 2

В Москве МРОТ установлен в размере величины прожиточного минимума трудоспособного населения города. С 1 ноября 2018 года и по настоящее время это – 18 781 руб. Предположим, помимо оклада, Иванов И. С., работающий полный день, имеет ежемесячно следующие выплаты:

- премия в размере 50% от оклада;

- надбавка за работу во вредных условиях труда в размере 1 200 руб.

Для того чтобы выйти на московский МРОТ произведем следующий расчет зарплаты по МРОТ:

18 781 руб. – 1200 руб. = 17 581 руб. (сумма оклада и премии).

50% – это половина от 100%, значит 17 581 рублей можно принять за 150% (100% составляет оклад, 50% – премия.)

В 150% состоит из 50%, умноженных на 3, то есть премия – это 1/3 от 17 581 руб., а оклад – 2/3 от 17 581 руб. или премия, увеличенная вдвое. Поэтому рассчитаем сначала премию:

17 581 руб. / 3 = 5 860,33 руб. – сумма премии.

5 860,33 руб. х 2 = 11 720, 67 руб. – оклад.

Проверим: 11 720,67 руб. + 5860,33 руб. + 1200 руб. = 18 781 руб. Все верно.

Расчет, приведенный в примере 2, можно назвать расчетом минимальной заработной платы. Как минимум такой размер начислений за месяц должен быть у Иванова И. С. до изменения московского МРОТ.

Очевидно, что у бухгалтерии не хватит никаких ресурсов выверять каждого работника при помощи таких расчетов. Это понимают и налоговые инспекторы. На зарплатных комиссиях бухгалтерам без обиняков советуют производить расчет зарплаты по МРОТ не на каждого работника, а в среднем. Доходит до советов повысить зарплату только генеральному директору. Однако таким способом не избежать претензий, например, с трудовой инспекцией.

Как избежать проблем в данном вопросе

Для того чтобы зарплата каждого работника соответствовала МРОТ, можно ежемесячно проверять уровень зарплат и добавлять необходимые суммы до МРОТ по отдельному приказу руководителя компании.

Есть более простой и экономичный выход – передать расчет заработной платы на аутсорсинг в 1C-WiseAdvice .

Мы дорабатываем бухгалтерские программы под нужды клиентов и создаем эффективные проверочные алгоритмы.

Кроме того, у нас есть специальные сотрудники, которые отслеживают все изменения, связанные с расчетом зарплаты, в том числе об изменениях МРОТ или прожиточного минимума, и, соответственно, оперативно на них реагируют.

Все эти особенности организации учетного процесса позволяют оперативно реагировать на все законодательные изменения и гарантируют нашим клиентам отсутствие интереса со стороны:

Читайте также: