1с не считает ндфл по сотруднику

Обновлено: 12.05.2024

Имеется БП 3.0.58.41. Если формируем справки 2-НДФЛ, то в некоторых справках есть суммы не удержанного налога. Эти справки отличаются от других тем, что сотрудникам в одном из месяцев были начислены зарплата и отпускные. Причем в некоторых случаях это сумма НДФЛ от зарплаты, а в некоторых от отпускных.

(1) мы сталкивались с такой проблемой. Помогло восстановление последовательности проведения документов. Благо штат небольшой

(4) Похоже, что это связано с последовательностью документов - Начисление зарплаты до начисления отпуска. В 7.7 была возможность перенесения документа на конец дня. В БП 3.0 такое есть ?

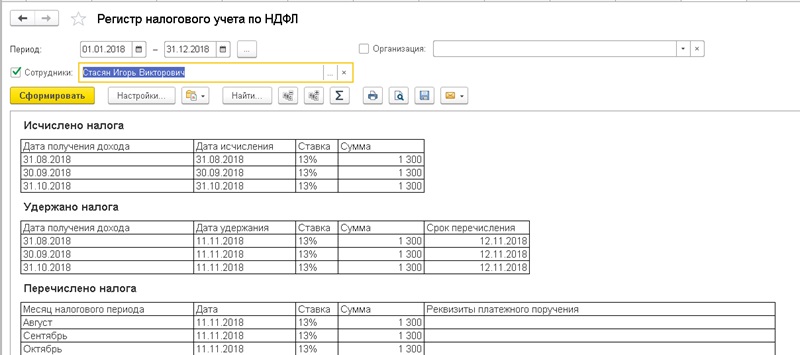

Самый простой вариант: "Зарплата и кадры" --> "Отчеты по зарплате" --> "Регистр налогового учета по НДФЛ" --> ставите нужный период (1 квартал 2018 г.), выбираете, при необходимости, сотрудника и смотрите в последней таблице графу "Сумма налога, не удержанная налоговым агентом".

Далее: восстановление последовательностей может не помочь - правильнее вообще распровести все выплаты (списания с р/с по ведомостям) + сами ведомости, начиная с начала этого года. Именно распровести все и затем друг за другом выполнить вручную перепроведение в последовательности: сперва ведомость, затем выплату по ней, снова ведомость, и снова выплату и т.д.

Знаю массу примеров, когда документы текущего периода, например, марта 2018, начинали "клепать" проводки аж в 2016 году только из-за того, что "коряво" перепровели в 2016 году.

После этого снова формируете регистр налогового учета по НДФЛ.

Если суммы неудержанного остались, значит у вас есть ведомости в 1 квартале 2018, которые вы не выплатили совсем (нет документа списания с р/с). В таком случае формируйте универсальный отчет по регистру накопления "Расчеты налогоплательщиков с бюджетом по НДФЛ" за интересуемый период и проверяйте сумму, которую вы не выплатили в графе "Кон.остаток".

Да, в универс.отчете по кнопке "Показать настройки" в таблицу "Показатели" лучше добавить поле "Физическое лицо", чтобы понимать, по кому есть остаток.

Далее: восстановление последовательностей может не помочь - правильнее вообще распровести все выплаты (списания с р/с по ведомостям) + сами ведомости, начиная с начала этого года. Именно распровести все и затем друг за другом выполнить вручную перепроведение в последовательности: сперва ведомость, затем выплату по ней, снова ведомость, и снова выплату и т.д.

Знаю массу примеров, когда документы текущего периода, например, марта 2018, начинали "клепать" проводки аж в 2016 году только из-за того, что "коряво" перепровели в 2016 году.

Все сделал, но результат не изменился. И почему конечные остатки по регистру накопления "Расчеты налогоплательщиков с бюджетом по НДФЛ" только у некоторых сотрудников есть.

Давайте по порядку: в программе НДФЛ делится на 3 вида - исчисленный, удержанный и уплаченный.

Исчисленный- формируется в процессе проведения документов начисления з/п, премий и т.д.

Удержанный - формируется после проведения документов "Списание с р/с" по ведомостям, РКО и т.д.

Перечисленный - после проведения документов по уплате налога в бюджет.

Если программа пишет, что есть неудержанный налог, значит Вы кому-то что-то начислили, но не выплатили.

Сделайте так: пройдитесь по документам "начисления з/п" + "выплаты з/п" вручную и соберите суммы начислений, суммы выплат и налог НДФЛ с этих сумм по людям в разрезе месяцев в файл Excel. Далее смотрите общие итоги помесячно.

(8) Проанализировал начисления тех сотрудников, у которых такая картина с НДФЛ (остается неудержанный налог). Оказалось, что это НДФЛ с больничных или отпускных. Может есть какие-то особенности в порядке начисления и выплат этих начислений ?

Оказалось, что это НДФЛ с больничных или отпускных. Может есть какие-то особенности в порядке начисления и выплат этих начислений ?

Есть, конечно - в отличие от зарплаты, датой их получения считается дата выплаты , а не дата начисления. И в случае задержки их выплаты доход попадает в те месяцы, когда они фактически выплачивались.

Что же касается вашего скриншота, то тут несколько другая ситуация: похоже, что вы выплатили этим людям отпускные/больничные, но не выплатили (на момент формирования справки) зарплату. Удержание НДФЛ производится как раз при выплате дохода (любого вида), пока нет выплаты - налог не удержан.

похоже, что вы выплатили этим людям отпускные/больничные, но не выплатили (на момент формирования справки) зарплату.

Для каждого начисления в базе есть ведомости и списания с расчетного счета. Действительно, выплаты зарплаты не было, но после выплаты зарплаты картинка преобразовалась. И по этой картинке получается, что не оплачен отпуск.

Система не только для расчета зарплаты: анализ ФОТ, расчет KPI, исчисления налогов и взносов, сдача регламентированной отчетности.

Протестируйте качество нашей работы - первая консультация бесплатно!

Выделенная линия консультаций. Service Desk для контроля задач. Закажите первую услугу бесплатно!

Все организации и ИП, производящие выплаты в пользу своих работников по трудовым договорам, договорам гражданско-правового характера, а также физическим лицам, не являющимся их сотрудниками, должны исчислять налог на доходы физических лиц (НДФЛ) с выплат, удерживать НДФЛ, перечислять НДФЛ в бюджет (выступать в качестве налогового агента) и собирать необходимую отчетность.

Данная статья посвящена реализации функции учета НДФЛ на примере системы 1С ЗУП 8.3.

Для начала работы в системе, а также для дальнейшего корректного учета НДФЛ и автоматического формирования отчетности, необходимо произвести определенные настройки. Начать нужно с введения данных о регистрации организации и обособленных подразделений, если они есть, в налоговом органе (ИФНС), поскольку это очень важно для корректного формирования регламентированной отчетности по НДФЛ.

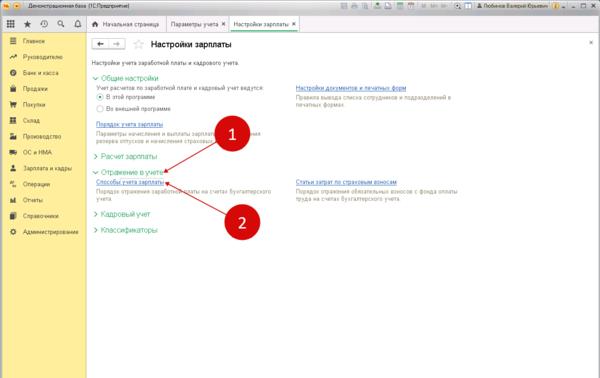

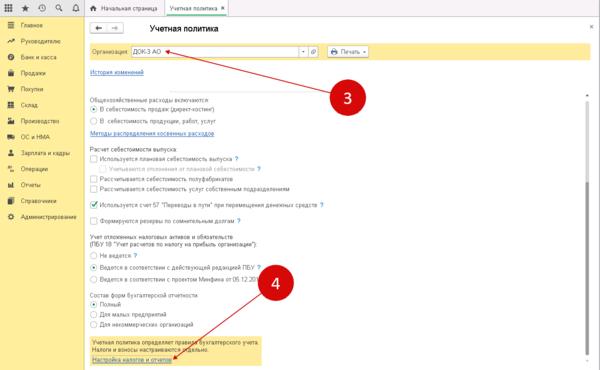

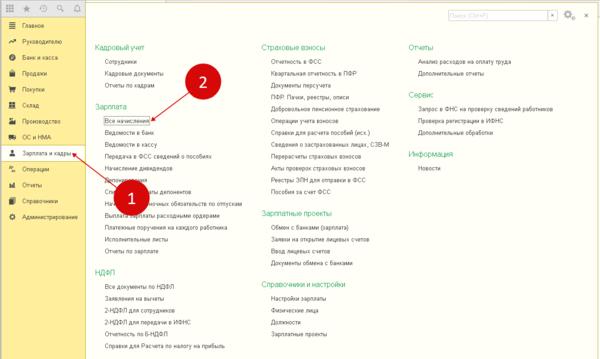

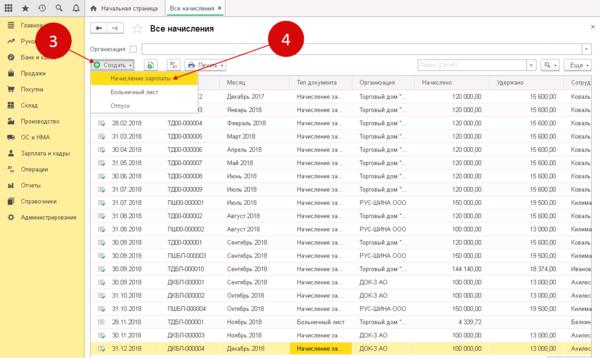

Рис.1 Настройка

Рис.2 Учетной политике организации

Настройка удержания НДФЛ при межрасчетных начислениях с авансом:

- Удерживать налог (рекомендовано);

- Указывать в документе необходимость удержания налога при выплате с авансом.

При выборе второго варианта, в документе по проведению командировок в межрасчет можно будет выбрать – нужно ли рассчитывать НДФЛ в межрасчет или сделать это вместе с зарплатой.

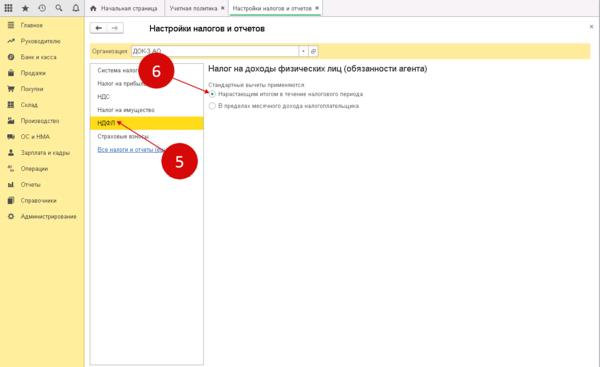

Применение стандартных вычетов:

- Нарастающим итогом в течение налогового периода;

- В пределах месячного дохода налогоплательщика.

С точки зрения налогового законодательства корректнее применять вычет нарастающим итогом с начала года. Второй вариант предусмотрен для случаев, когда у сотрудника сумма положенного вычета превышает его доход.

Настройка обложения НДФЛ для различных начислений в системе

Настройку необходимо задавать в каждом виде начисления.

Рис.3 Настройка обложения НДФЛ для различных начислений

Следующая настройка, которая влияет на расчет НДФЛ – это налоговый статус физического лица. Настройка определяет ставку НДФЛ. Согласно законодательству РФ налоговые резиденты обязаны уплачивать 13% от своего дохода, налоговые нерезиденты – 30% Налоговым резидентом считается физическое лицо, которое находилось на территории РФ 183 и более дней в налоговом периоде. ИНН проставляется прямо в карточке работника.

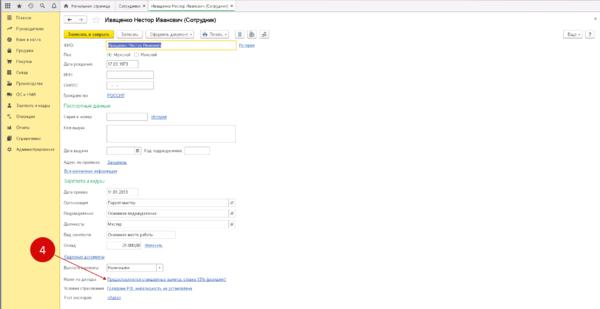

Рис.4 Кадровые настройки

Рис.5 Изменить налоговый статус можно в карточке сотрудника

Также налоговым кодексом РФ предусмотрены другие налоговые ставки для определенных видов дохода, например: призы и материальная выгода – 30 и 35%, дивиденды – 13 и 15%, в зависимости от налогового статуса физлица. Эти виды начислений предопределены программой, для них существуют специальные документы, в которых уже прописана правильная ставка НДФЛ.

Рис.6 Призы, подарки, дивиденды

Рис.7 Налог на доходы

Рис.8 Налог на доходы

В диалоговой форме ввода параметров, согласно которым будет реализовано начисление НДФЛ в 1С, можно ввести информацию:

Рис.9 Диалоговая форма ввода параметров

Для начисления указываются:

- Облагается или не облагается данное начисление НДФЛ;

- Код дохода.

Для корректного начисления НДФЛ требуется установка всех законодательно регламентированных значений – размеров вычетов по НДФЛ.

Рис.10 Редактирование законодательных значений

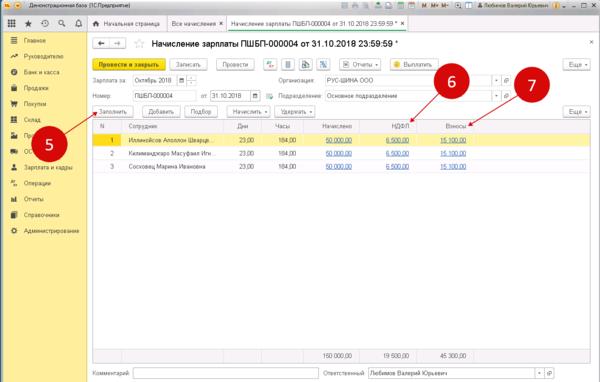

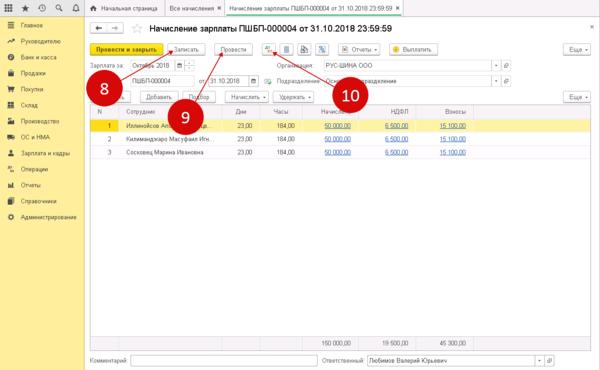

После нажатия на кнопку заполнить, в вышеуказанных документах появится информации о сотрудниках организации, сумме заработной платы к выплате и сумме НДФЛ к перечислению. Сумма зарплаты к выплате определяется как разность между начисленной заработной платы и суммой исчисленного НДФЛ.

Рис.11 Ведомость

В программах 1С 8.3 предусмотрена возможность формирования отчетности по НДФЛ:

- Сведения о доходах физлиц по форме 2-НДФЛ;

- Расчет сумм налога на доходы физлиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

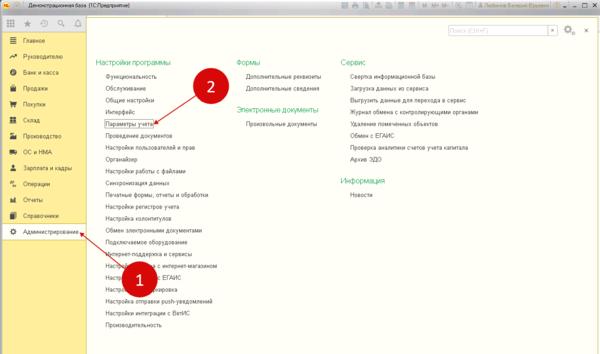

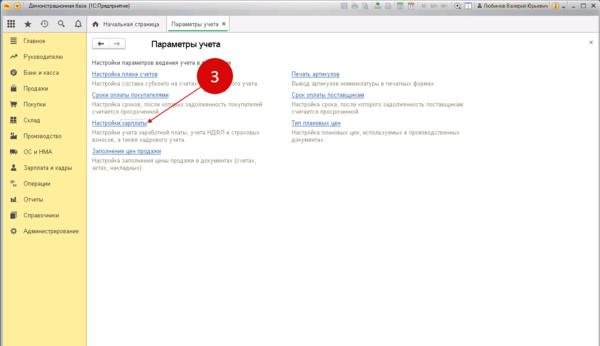

Расчёт НДФЛ в 1С 8.3 Бухгалтерия следует начать с базовых настроек программы. Этот этап важен, так как именно на нём в 1С формируется структура регистров по налогу на доходы физлиц. Когда происходит начисление заработной платы и прочих доходов, в этих регистрах будут собираться данные, которые затем используются для налоговых отчётов для физических лиц. Как происходит правильная настройка регистра в 1С 8.3 Бухгалтерия вы узнаете в этом материале.

Удержание НДФЛ происходит из получаемых работниками организации-работодателя доходов. Компания в этом случае выполняет роль налогового агента. Организация должна сама рассчитывать налог своего работника и сдавать соответствующие декларации.

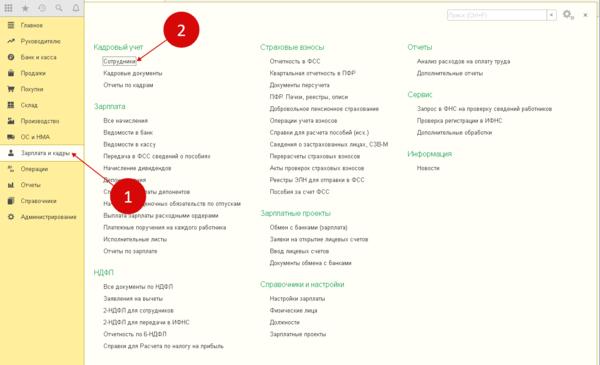

Первичные настройки для учёта НДФЛ

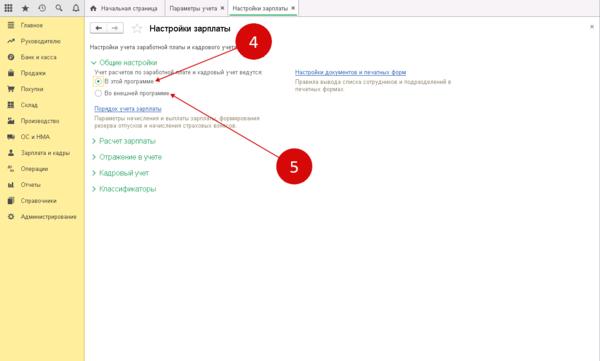

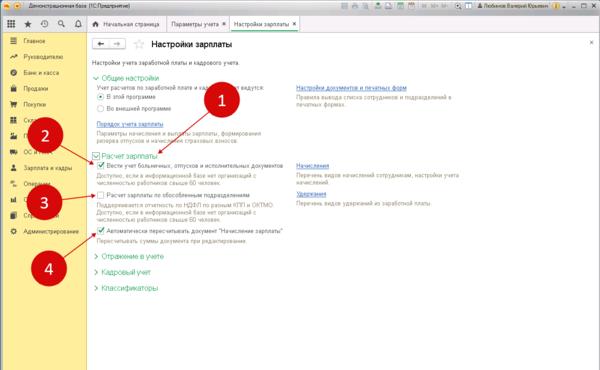

Определитесь какие варианты учёта заработной платы вам понадобятся

Настроим 1С под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

- Получите подарок при покупке любых программ и услуг 1С на сумму от 33 000 рублей!

Учёт начислений: произведите настройку

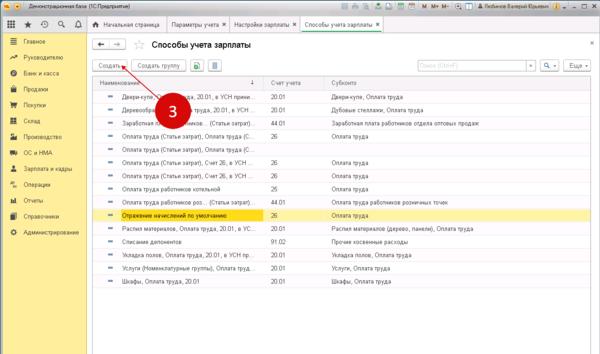

Процесс настройки способов учёта зарплаты

Рекомендуется ознакомиться с дополнительной настройкой зарплаты, и, если есть необходимость, внести изменения в отдельные пункты. Имеется ввиду порядок отображения зарплаты на счетах бухучета.

Важно отметить, что даже на одно предприятии могут использоваться сразу несколько способов учёта для различных отделений, групп работников или же номенклатурных групп.

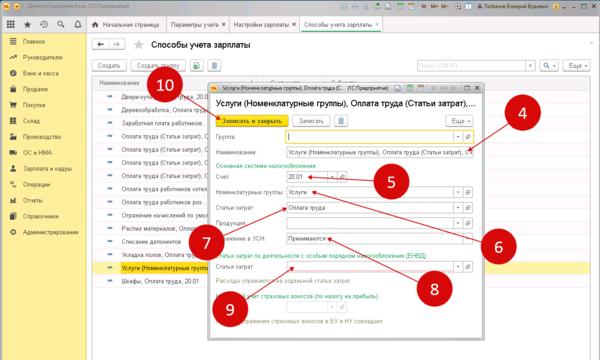

В этом окне нужно указать:

- Название нового способа (шаг 4);

- Счёт учёта (шаг 5);

- Номенклатурную группу (шаг 6);

- Статью затрат (шаг 7);

- Учитывать расход при УСН или нет (шаг 8);

- Статью затрат при ЕНВД (шаг 9);

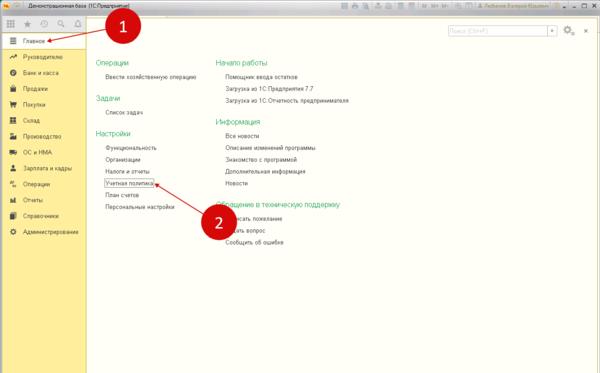

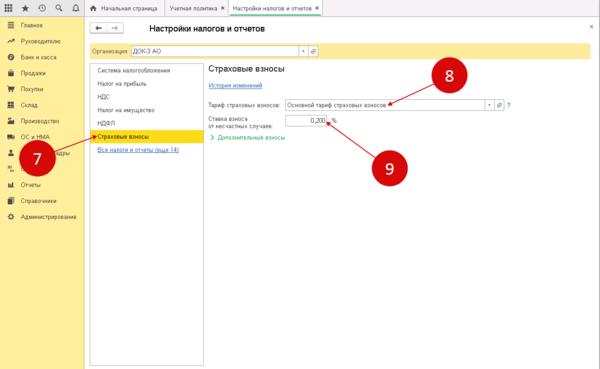

Учётная политика для регистров НДФЛ: подробная настройка

Затем кликните на вкладку «Страховые взносы (шаг 7), определитесь с тарифом страховых взносов (шаг 8) и отметьте ставку ФСС по несчастным случаям (шаг 9).

Настройка учётной политики произведена, можно начинать отображение НДФЛ в регистрах.

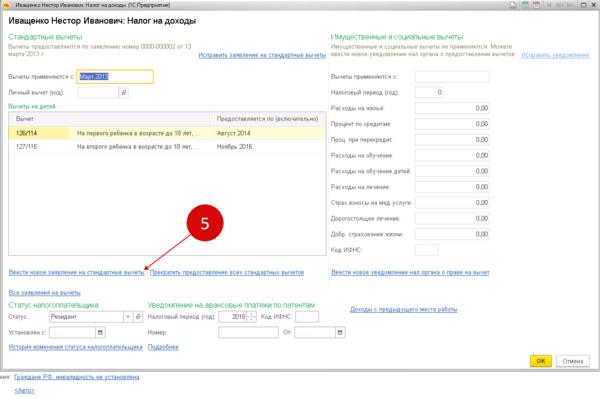

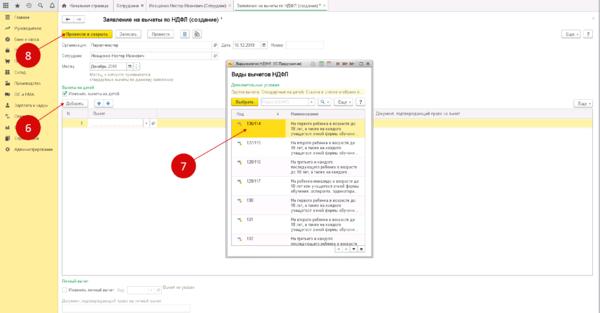

Ввод данных по налоговым вычетам по сотрудникам

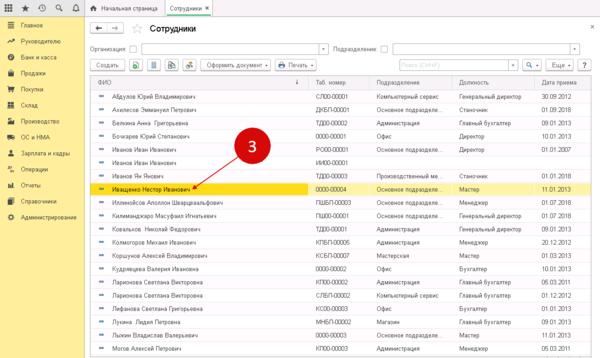

После открытия окна нажмите на определённом заранее сотруднике (шаг 3). В результате система откроет карточка сотрудника.

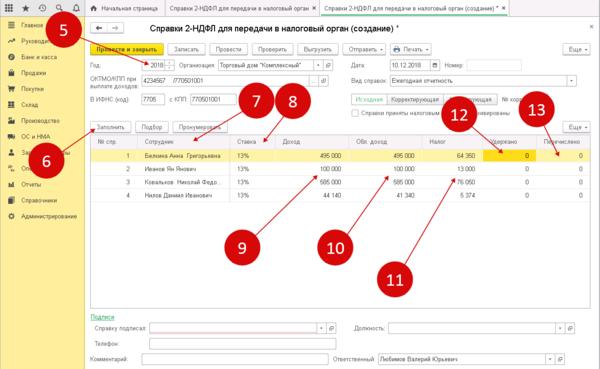

Завершите начисление зарплаты и расчёт НДФЛ в 1С 8.3

Создайте налоговую декларацию

- Сотрудник (пункт 7);

- Ставка (пункт 8);

- Доход (пункт 9);

- Облагаемый доход (пункт 10);

- Налог (пункт 11);

- Удержано (пункт 12);

- Перечислено (пункт 13);

Если нужно откорректировать данные по одному из сотрудников, достаточно кликнуть по нём два раза. Будет открыто 2-НДФЛ.

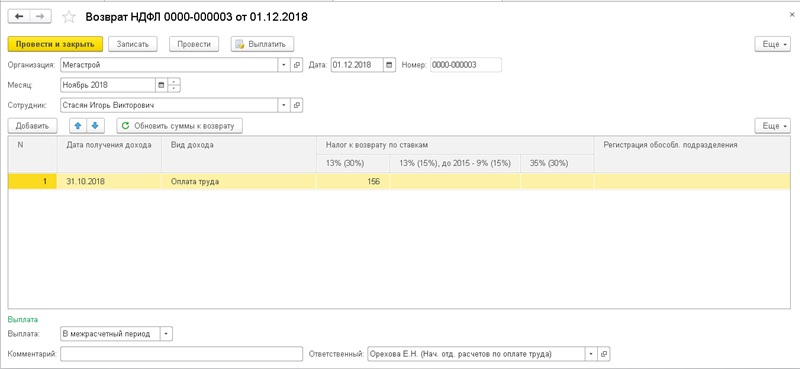

В случае возникновения ситуации, когда была допущена ошибка в расчете налога на доходы физического лица и сумма налога превысила правильное значение необходимо провести возврат НДФЛ в 1С сотруднику.

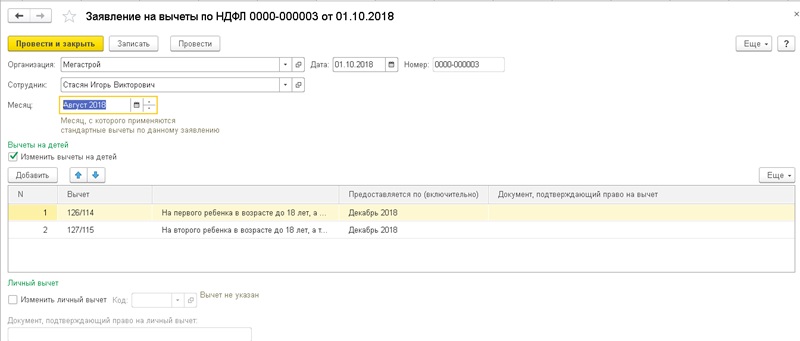

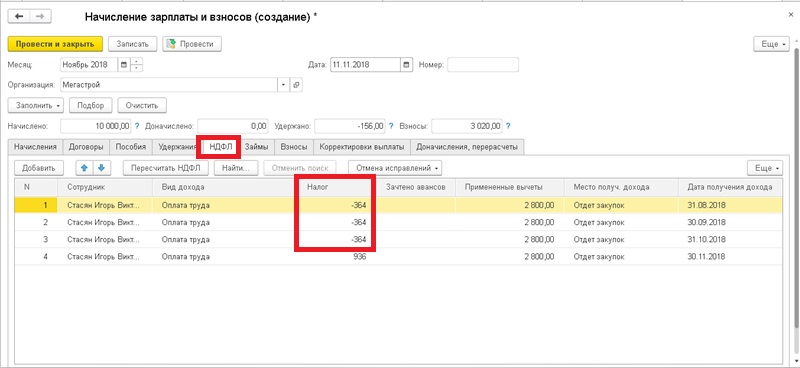

Рассмотрим пример, когда НДФЛ был начислен за период работы с августа по октябрь без учета полагающихся работнику налоговых вычетов в связи с тем, что заявление на вычет не было введено своевременно.

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

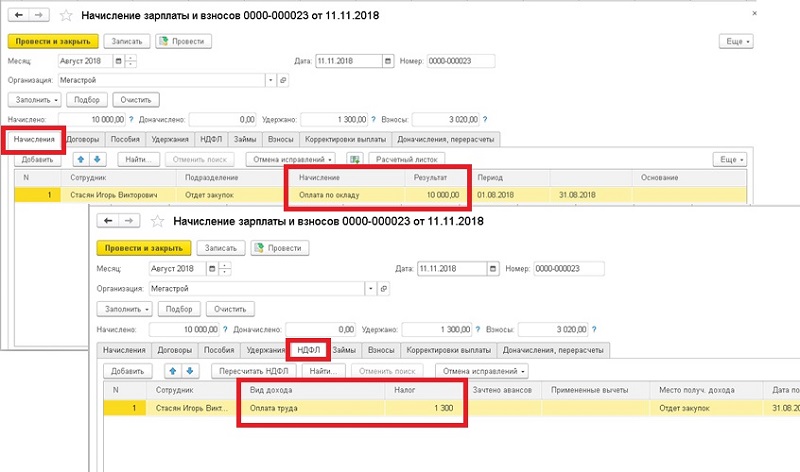

• Сотрудник: Стасян Игорь Викторович

• Период некорректно начисленной суммы налога: август-октябрь

• Оплата по окладу: 10 000 руб.

• Месяц внесения заявления о предоставлении вычетов: ноябрь

• Полагающиеся вычеты: на первого и второго ребенка в возрасте до 18 лет по 1 400 руб.

Таким образом, за указанный период времени ежемесячно с заработной платы сотрудника удерживалась сумма оплаты НДФЛ 1 300 руб. (13%).

Ежемесячный платеж НДФЛ с учетом вычетов составляет 936 руб. Ежемесячная переплата НДФЛ 364 руб.

Если у вас есть вопросы по теме как сделать возврат НДФЛ в 1с, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

После того как в программу внесено заявление о предоставлении вычетов при начислении заработной платы за ноябрь происходит автоматический перерасчет НДФЛ, суммы переплат показаны по месяцам со знаком минус.

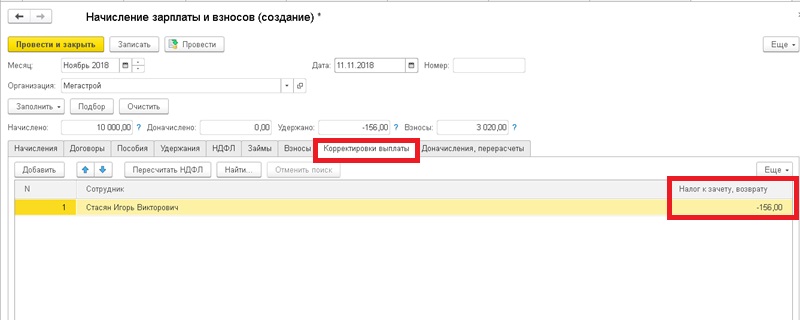

Так как общая сумма переплаты превысила сумму налога за ноябрь (936-364*3=156), разница отражается на вкладке Корректировка выплаты.

За ноябрь сумма удержания НДФЛ равна 0. Поступить с долгом в 156 руб. можно следующими способами: провести его возврат или учесть при расчете зарплаты в следующем месяце.

Мы оформим возврат переплаченной суммы налога на тот же счет сотрудника, на который была переведена его заработная плата. Основанием возврата должно являться заявление сотрудника.

Открываем раздел Налоги и взносы и выбираем Возврат НДФЛ. Создаем новый документ. Заполняем поля шапки нового документа:

• Организация, в которой работает сотрудник;

• Дата заполнится автоматически текущим числом;

• Месяц, в котором производится возврат суммы излишне уплаченного налога - ноябрь.

• Сотрудник, которому необходимо возвратить излишне удержанный налог - Стасян Игорь Викторович.

Табличная часть документа заполниться автоматически при выборе сотрудника по данным зафиксированной в системе суммы долга перед сотрудником. В нашем примере это Вид дохода Оплата труда по ставке 13% в размере 156 руб.

В нижней части документа необходимо указать, когда будет осуществлена выплата сотруднику. Выберем вариант В межрасчетный период.

На основании проведенного документа проводим выплату сотруднику. Для этого используем команду Выплатить. В результате будет сформирован документ Ведомость в банк, который необходимо провести.

Автоматическое формирование ведомости по данным документам возврата возможно только если банковский счет совпадает с тем, на который поступила заработная плата сотрудника и выплата приходится на межрасчетный период. В противном случае, если оплата осуществлялась по другому банковскому счету или выдавалась наличными, то оформить возврат можно так же с помощью документа Ведомость в банк, но введя его из соответствующего журнала документов.

Напомню темы всех статей этой серии:

НДФЛ вычеты

Как можно убедиться исчисленный НДФЛ уменьшился с 3 900 до 3 718 рублей.

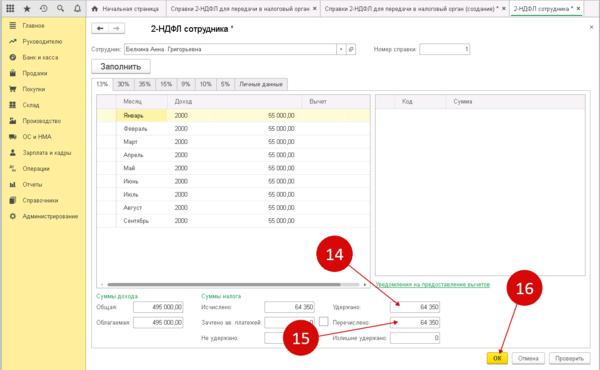

2-НДФЛ для сотрудника

Внешний вид печатной форме представлен на следующем рисунке.

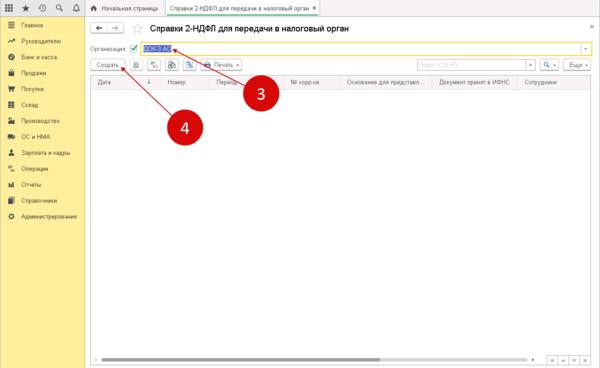

Справки 2-НДФЛ для передачи в налоговый орган

| Однако прежде чем начинать формировать эту отчетность необходимо в сведениях об организации указать все возможные коды для автоматического заполнения в регламентированной отчетности. Лучше введите коде, относящиеся не только к налоговой инспекции, но и ФСС и ПФР. Также у каждого сотрудника должны быть указаны даты рождения, адрес регистрации и сведения о документах удостоверяющих личность (паспорт). |  |

После формирования отчета можно напечатать ряд печатных форм:

- Справка о доходах (2-НДФЛ);

- Реестр;

- Реестр (дополнительный с 2014).

Справка о доходах (2-НДФЛ)

Реестр сведений о доходах физических лиц

Реестр (дополнительный с 2014)

Квартальная отчетность ПФР

Теперь настало время немного поговорить про регламентированную отчетность в ПФР: форму РСВ-1. Хочу напомнить, что с 1 квартала 2014 года вступили в силу изменения, согласно которым отменяется необходимость вести и сдавать персонифицированную отчетность в отдельных формах СЗВ, а вместо этого появляются соответствующие разделы в РСВ-1. Также отменяется необходимость распределять уплаченные организацией взносы по всем физическим лицам, трудившемся в отчетном квартале. Подробнее о нововведениях можно почитать здесь:

Откроется окно, в котором можно редактировать данные отчета РСВ-1. Из этого окна можно открыть для редактирования разделы с 1 по 5 формы РСВ-1, а также пачку разделов 6 РСВ-1 с индивидуальными сведениями сотрудников.

В самом правильном варианте ведения учета Вам не должна понадобиться возможность редактировать форму РСВ-1, а достаточно лишь проверить правильность всех автоматически заполненных полей. Также как и в сервисе подготовки отчетности по НДФЛ здесь есть возможность встроенной проверки отчета, отправки (через 1С Отчетность) и выгрузки (в формате XML), ну и конечно печати.

Отражение факта уплаты страховых взносов

После этого можно перезаполнить РСВ-1 и в разделе 1 отчета будет отражен факт уплаты страховых взносов в ПФР.

Добровольное пенсионное страхование ДСВ-1,3

Справка о доходах исходящая

Сегодня на этом всё. Если Вам понравилась эта статья, Вы можете воспользоваться кнопочками социальных сетей, чтобы сохранить её у себя! Также не забывайте свои вопросы и замечания оставлять в комментариях! Вовремя узнать о новых публикациях Вы можете подписаться на обновления в блоге через e-mail. Буду снова рад Вас видеть на моем блоге blog-buh. До встречи!

Читайте также:

- Что может пойти не так в отпуске

- Правовые нормы информационной деятельности практическая работа по информатике

- Может ли сотрудник работать 2 часа в день по основному месту работы

- Имеет ли право работник в свободное от основной работы время выполнять работу по совместительству в

- Плюсы и минусы профессии врача презентация