После первого заседания суда о банкротстве что дальше будет

Обновлено: 17.05.2024

Процедура банкротства помогает аннулировать практические все долговые обязательства: кредиты, штрафы, за исключением алиментов, субсидиарной ответственности и долгов, появившихся в результате уголовной ответственности.

Компания Главбанкрот с 2011 года оказывает юридическую помощь лицам попавшим в финансовую зависимость от кредитных и долговых обязательств. Юристы сопровождают процедуру банкротства от заключения договора, до принятия положительного решения.

Кто может рассчитывать на статус банкрота?

Как показывает практика, большая часть граждан фактически считаются банкротами, но при этом продолжают добросовестно, каждый месяц вносить обязательные платежи по кредитным или иным долговым обязательствам.

Чтобы процедура признания банкротом прошла успешно, необходимо соответствовать ключевым параметрам:

- Добросовестное соблюдение долговых условий. Если взять несколько кредитов в разных банках на несколько миллионов рублей, а потом постараться закрыть их законным путем, то суд может признать действия мошенническими. Во время подготовки к банкротству, специалисты компании Главбанкрота составляют доказательную базу, что кредиты брались на необходимые нужды, но из-за сложившихся непредвиденных обстоятельств, заемщик больше не в состоянии соблюдать договорные условия с кредитором.

- Своевременные ежемесячные платежи. Платежи должны проводиться каждый месяц в установленный срок и в полном объеме, не менее трех месяцев.

- Минимальный долг — 500 тысяч рублей, но сегодня суды рассматривают дела и с меньшими суммами, от 300 тысяч.

- Не совершались крупные финансовые сделки на протяжении трех лет. Только если после продажи квартиры или машины, вырученные деньги не ушли на закрытие долгов перед кредиторами.

Какие долги подлежат списанию при банкротстве?

Многие ошибочно считают, что при банкротстве, списываются только большие суммы, которые невозможно закрыть. На самом деле, закон о финансовой несостоятельности позволяет аннулировать любой долг: потребительские кредиты, займы в микрофинансовых организациях и жилищно-коммунальные долги. Списанию не подлежат алименты или долговые обязательства по отношению к третьим лицам, образовавшиеся в результате причинения физического вреда здоровью.

Лица, участвующие в процедуре банкротства

В процессе фигурируют две действующие стороны: кредитор и заемщик.

- Цель кредитора — получить всю сумму долга на выгодных для себя условиях и с дополнительными процентами за просроченные выплаты.

- Цель должника — аннулировать или смягчить условия кредитного договора, снять с себя издержки исполнительного производства и избавиться от назойливых звонков коллекторов и банковских струнников.

Урегулировать конфликт двух сторон должен Арбитражный суд. Он и принимает решение, стенает ли гражданин банкротом или можно решить спор мировым соглашением, с помощью снижения процентной ставки или аннулирования пени по просроченным платежам. Если заемщик добросовестно выполнял условия договора, но из-за форс-мажорных обстоятельств оказался неспособным продолжать выплаты, суд примет сторону физического лица.

Чтобы выявить настоящий мотив должника, назначается арбитражный управляющий, который выступает посредником между кредитной организацией и физическим лицом. Управляющий проверяет финансовые возможности гражданина и следит чтобы во время процедуры рассмотрения статуса банкрота не были ущемлены права двух сторон.

Как банкротят должников: пошаговая инструкция

После первого слушания, банк и коллекторные организации прекращают беспокоить звонками и завершаются все исполнительные производства в отношении должника. Дальнейшая коммуникация банка и заемщика происходит через третье лицо — арбитражного управляющего.

Дальше, процесс развивается в зависимости от решения суда: реструктуризация долга или реализация имущества на торгах.

- Реструктуризация долга — возможность закрыть долги на льготных условиях — снижение процентной ставки, установленный график и сумма ежемесячных выплат, без начисления процентов по кредиту.

- Реализация имущества в счет погашения долгов. По закону не могут забрать единственное имущество и машину, если она является средством заработка. Другое дополнительное имущество будет выставлено на аукцион.

После завершения реструктуризация долга или реализация имущества, назначается последнее судебное заседание, после которого гражданин получает статус банкрота. С этого дня гражданин полностью освобожден от долговых обязательств и может спокойно жить. Коллекторы и банковские работники больше не побеспокоят звонками!

Думаете, как пройти банкротство именно Вам? Позвоните или оставьте заявку на сайте, мы сами свяжемся с вами и расскажем, как избавиться от кредитных долгов и других финансовых обязательств перед третьими лицами!

Гарантированный ответ на ваш вопрос в WhatsApp или Telegram

Интересуетесь арбитражными управляющими.

Напишите нам и мы проверим их членство в

саморегулируемых организациях

В России почти в два раза выросло число личных банкротств. Иногда это единственный способ решить проблему с долгами. О том, что нужно знать о банкротстве и последствиях, которые оно может нести — в нашем тексте

За девять месяцев 2021 года около 137,5 тыс. россиян подали заявления о признании себя банкротами — в 1,8 раза больше, чем за тот же период прошлого года. Большинство россиян (95,1%) сами оформляли личное банкротство из-за долгов, а остальные — по требованию кредиторов и Федеральной налоговой службы (ФНС).

МФЦ с сентября 2020 года провела свыше 5,1 тыс. процедур внесудебного банкротства, однако почти 8 тыс. заявлений вернули россиянам. В сентябре прошлого года вступил в силу закон, который упростил процедуру банкротства граждан. Рассказываем, что такое личное банкротство, кому оно нужно, как его получить и какие последствия ждут банкротов.

Что такое личное банкротство и кому оно нужно?

Личное банкротство — это банкротство физического лица, то есть обычного гражданина. Это признание его неспособности в полном объеме погасить долги или вносить обязательные платежи. Оно помогает законно освободиться от долгов, если нет возможности их выплачивать. Сюда входят не только задолженности по банковским кредитам, но также по микрозаймам, штрафам, налогам, оплате услуг ЖКХ и другим.

Гражданин обязан подать заявление на банкротство, если сумма его обязательств — не менее ₽500 тыс., а также просрочка по ним составляет три месяца. Сделать это нужно не позднее 30 рабочих дней со дня, когда человек понял или должен был понять, что он не может расплачиваться с долгами в полном объеме.

Если ваши долги меньше ₽500 тыс., но вы понимаете, что не можете выполнять обязательства, так как вы неплатежеспособны, то вы имеете право подать на банкротство. Однако это уже не обязанность, так что в этом случае можете решать сами.

Признаки неплатежеспособности:

- Вы прекратили платить по долгам, срок исполнения которых уже наступил;

- У вас есть просрочка более одного месяца по более чем 10% всех обязательств;

- Размер ваших долгов больше стоимости вашего имущества;

- У вас есть постановление об окончании исполнительного производства, так как у вас нет имущества, которое можно взыскать.

Кроме того, можно объявить себя банкротом, если есть обстоятельства, которые препятствуют выплате долгов. Например, если человек тяжело заболел, его уволили с работы, он пострадал от стихийного бедствия и т.д.

Судебное банкротство: что нужно знать

Заявление в арбитражный суд подают те, кто по закону обязан пройти процедуру банкротства, то есть сумма их долгов — более ₽500 тыс., а просрочка — три месяца. На время такой процедуры должник не может распоряжаться своим имуществом, счетами и картами — они передаются финансовому управляющему, назначенному судом. Должнику оставляют лишь сумму прожиточного минимума.

Чтобы подать на банкротство, нужно собрать документы. Их список может различаться в зависимости от ваших жизненных обстоятельств — наличия семьи, детей, от вида задолженности и так далее:

Личные документы

- Паспорт

- СНИЛС

- Свидетельство о присвоении ИНН

- Свидетельство о заключении, расторжении брака, рождении детей

- Брачное соглашение, составленное у нотариуса, соглашение о разделе имущества

- Копия паспорта супруга

- Справки о болезни (серьезном, хроническом заболевании, которое требует дорогостоящего лечения), инвалидности

- Справка об отсутствии регистрации в качестве индивидуального предпринимателя. Она действует только пять дней

Документы о долгах

- Договоры с банками, микрофинансовыми организациями, справки о сумме долга

- Копия решения суда или искового заявления, если банк подал в суд об образовании задолженности, графики платежей

- Справка о долге перед коммунальными службами

- Копия долговой расписки о займе у физлица

- Постановление об исполнительном производстве по штрафам из ГИБДД

- Постановления из Федеральной службы судебных приставов, решения судов о взыскании долга

Документы о доходах и имуществе

- Справка с места работы 2-НДФЛ, справки о доходах за последние три года

- Трудовая книжка

- Выписки по всем банковским счетам за три года, справки о наличии вкладов

- Выписка из Пенсионного фонда России о состоянии пенсионного лицевого счета

- Справка из фонда социального страхования о назначении пособий и других выплат

- Справка из службы занятости о статусе безработного

- Документы на недвижимость и движимое имущество — о собственности на квартиру, дом, свидетельство о регистрации автомобиля

Другие документы

- Договоры купли-продажи, залога, дарения имущества за последние три года

- Копии договоров о сделках с ценными бумагами за последние три года

- Выписка из ЕГРЮЛ или реестра акционеров, если вы были учредителем юрлица

- Справка о понесенных убытках

- Квитанции об оплате госпошлины, о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему, о направлении копий заявлений всем, кто участвует в деле

Как видно из списка документов, процедура банкротства через суд не бесплатна. Должник должен оплатить госпошлину — ₽300, заплатить финансовому управляющему за его работу — ₽25 тыс. Если вы не можете сразу перечислить деньги на депозит суда для управляющего, то можно попросить отсрочку, но для этого нужно подать ходатайство. Если должник пользуется услугами юристов, то это еще один пункт расходов. Как отмечали в Госдуме, общие затраты на судебную процедуру банкротства составляют примерно ₽100 тыс., так что не всем она по карману.

Перед тем, как подавать заявление на банкротство, нужно не только собрать все документы, но и составить список кредиторов с информацией о них, посчитать задолженность каждому кредитору и общую сумму долгов, составить опись имущества и выбрать саморегулируемую организацию арбитражных управляющих.

Если вы индивидуальный предприниматель, то перед этим нужно еще опубликовать уведомление о своем намерении подать заявление на банкротство в Едином федеральном реестре сведений о фактах деятельности юридических лиц. Сделать это необходимо не менее чем за 15 дней до обращения в суд.

Что будет дальше?

Процедура судебного банкротства может длиться от нескольких месяцев до нескольких лет. Если суд принял ваше заявление и вы доказали, что вы добросовестный гражданин, который оказался в трудной ситуации, то суд может утвердить несколько процедур:

Реструктуризация долгов. Ее применяют, чтобы восстановить платежеспособность должника и тот расплатился с долгами. Она позволяет человеку решить проблему без объявления себя банкротом. Однако для этого нужно иметь стабильный доход, за счет которого можно не только гасить задолженность, но и жить. Кроме того, нужно не быть судимым за экономические преступления, не иметь решения о признании банкротом в течение пяти лет и соответствовать некоторым другим условиям. Если с этим все хорошо, то составляется план реструктуризации долгов — их погашения по графику.

Реализация имущества. В этом случае должника признают банкротом. Такая процедура запускается, если никто не представил план реструктуризации долгов или его не одобрили, у должника недостаточно средств, чтобы платить по графику. Имущество банкрота распродают, а полученные деньги распределяют между кредиторами. Сюда входят не только недвижимость, но и драгоценности, и другие предметы роскоши, которые стоят более ₽100 тыс. Однако нельзя продавать единственное жилье должника. Если имущества банкрота не хватило, чтобы рассчитаться по всем долгам, то неоплаченная задолженность считается погашенной.

Мировое соглашение между должником и кредиторами. Его можно применить в любой момент рассмотрения дела о банкротстве. Однако для этого банкрот должен погасить задолженность перед кредиторами первой и второй очереди. После заключения соглашения полномочия финансового управляющего и производство по делу прекращаются, а должник приступает к погашению задолженности.

Внесудебное банкротство: кому оно подходит?

Процедуру внесудебного банкротства ввели в сентябре 2020 года. В отличие от судебного она бесплатна, так как нет финансового управляющего, а также не нужно платить госпошлину. Кроме того, не нужно отдавать деньги за рассмотрение заявления и включение данных в реестр.

Сумма долга, которая служит основанием для банкротства, тоже отличается. Процедуру можно пройти, если она составляет от ₽50 тыс. до ₽500 тыс. Она учитывается независимо от наступления даты платежа, просрочек и обращения кредитора в суд для взыскания задолженности. В нее входят несколько видов долгов:

- По займам и кредитам, включая проценты;

- По налогам и сборам;

- По алиментам;

- По договорам поручительства, в том числе суммы, по которым основной должник платит вовремя.

Процедуру внесудебного банкротства можно пройти, если:

- В отношении должника закончили исполнительное производство, так как у него нет имущества, которое можно взыскать;

- Исполнительный документ вернули взыскателю;

- После этого не возбуждались другие исполнительные производства, которые еще не закончились.

Должник оформляет заявление через МФЦ. К нему нужно приложить список всех известных кредиторов. Если какого-то кредитора или обязательства в перечне не будет, то по этим долгам придется платить. Внимательно и правильно записывайте все данные.

Процедура внесудебного банкротства длится полгода. В это время приставы не могут продать имущество в счет погашения долгов, не будут начисляться проценты и штрафы, а банк не спишет деньги со счетов. Тем не менее, везде есть свои исключения. Если ведется исполнительное производство по этим пунктам, то должник обязан по ним платить:

- Кредиты и займы, которые не указывались в приложении к заявлению о банкротстве

- О возмещении вреда жизни и здоровью, морального вреда

- О взыскании алиментов

- О выплате зарплаты и выходного пособия

Если финансовое положение должника улучшится, то он должен в течение пяти дней сообщить об этом в МФЦ. Например, если у него появилось имущество или доход, с помощью которых можно полностью погасить долги или их значительную часть. Тогда процедура внесудебного банкротства прекратится. Повторно подать заявление в МФЦ можно будет только через десять лет.

Последствия: что ждет должника после признания банкротом

Потеря денег и имущества — не единственные последствия банкротства:

- В течение пяти лет банкрот не сможет брать кредиты и займы, не указывая факт банкротства, самостоятельно подавать новое заявление о банкротстве

- В течение трех лет он не сможет занимать должности в органах управления юридического лица, а в течение десяти лет — в кредитной организации

- В течение пяти лет банкрот не сможет занимать должности в органах управления страховой организации, негосударственного пенсионного фонда, управляющей компании инвестфонда и микрофинансовой компании

Банкротство физических лиц – многоступенчатая процедура, которая, с одной стороны, позволяет гражданину на законных основаниях списать крупный долг и выйти из затруднительной жизненной ситуации, но, с другой, представляет собой довольно сложный процесс, длящийся не один месяц, состоящий из нескольких стадий и включающий большое количество участников. Приведем ответы на наиболее распространенные вопросы, касающиеся процедуры банкротства физлиц.

Как подать на банкротство физическому лицу?

По данным на январь 2022 года, для того чтобы начать процедуру банкротства, физическое лицо подает заявление в арбитражный суд по месту жительства. На момент обращения гражданин должен соответствовать признакам банкрота – иметь просроченные более чем на 3 месяца долги общей суммой свыше 500 000 руб. Задолженностью считаются невыплаченные в срок средства по кредиту, неперечисленные налоги, алименты и другие обязательные платежи, а также непогашенные пени и штрафы.

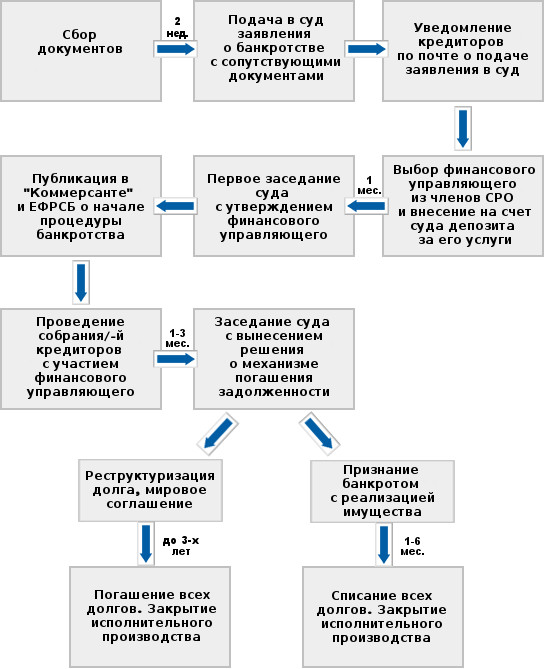

К заявлению прикладывается довольно объемный пакет документов, на сбор которых обычно уходит около двух недель. Завершается этап подготовки почтовым уведомлением кредиторов о подаче заявления в суд, выбором финансового управляющего и оплатой госпошлины за рассмотрение дела о банкротстве.

Каковы стадии банкротства физического лица?

Ответ на данный вопрос неоднозначен и зависит от целого комплекса обстоятельств. В общем случае все стадии изображены в пошаговой инструкции по банкротству. Однако длительность процедуры будет индивидуальна для каждого конкретного дела.

На продолжительность, в первую очередь, повлияют юридическая грамотность гражданина и наличие у него большого количества свободного времени. Уже на описанном выше этапе подготовки могут возникнуть определенные препятствия, связанные со сбором требующегося комплекта документов. Приблизительно через один месяц после принятия заявления назначается первое заседание в суде, на котором рассматриваются обстоятельства дела, представленные документы и кандидатура финансового (арбитражного) управляющего, предложенная потенциальным банкротом из состава любой независимой СРО (саморегулируемой организации). Здесь так же возможна задержка, если выбранный кандидат по тем или иным причинам не удовлетворит суд и будет назначен другой управляющий.

На собрании все заинтересованные лица обсуждают предложенный план реструктуризации задолженности. Кредиторы будут непременно настаивать на реструктуризации долга или мировом соглашении; должнику же, при правильной аргументации, выгодно доказать, что в своем текущем положении он не в состоянии выполнить обязательства в течение трех лет (именно столько времени отводится законом), и сразу перейти к этапу реализации имущества. Таким образом, из-за конфликта интересов данная стадия процедуры банкротства может занять от одного до трех месяцев.

Перед следующим заседанием суда арбитражный управляющий составляет отчет о финансовом положении и хозяйственной деятельности должника и его супруга. Он направляет запросы в уполномоченные органы на предмет оценки движимого и недвижимого имущества, а также наличия ценных бумаг, долей в уставном капитале компаний, сумм на банковских счетах и т.д. Кроме того, проверяются сделки и операции, совершенные за последние три года, с целью выявления умышленных действий, приведших к банкротству.

Суд обязан принять одно из решений о механизме погашения задолженности:

- мировое соглашение

- реструктуризация долга с погашением в течение 3-х лет

- признание должника банкротом с реализацией имущества и списанием непогашенной части долга (1–6 месяцев)

Если суд убеждается, что заявитель действительно неспособен погасить задолженность в течение трех лет, выносится решение о признании его банкротом с последующей реализацией имущества. Хотя закон защищает банкрота и запрещает продавать с молотка продавать все имущество целиком, кредиторы могут оспорить часть сделок, совершенных им за последние три года, с тем чтобы включить отчужденную собственность в конкурсную массу. В случае обоснованности претензий процедура снова затянется, поэтому для гражданина крайне важно изначально продумать последовательность действий на каждой стадии банкротства и составить безупречный план, предусмотрев все нюансы.

Открытые торги на электронной площадке – одна из заключительных стадий банкротства физического лица. На нее отводится не более 6-ти месяцев, поэтому управляющий выставляет на продажу только ликвидное имущество должника (при наличии): недвижимость, драгоценности, автомобили и пр. Доходы от успешной реализации такой собственности пойдут на погашение долга. Кроме того, с момента признания гражданина банкротом тот лишается права самостоятельного заключения новых сделок и распоряжения своими средствами. Он обязан передать финансовому управляющему все имеющиеся банковские карты и закрыть все счета кроме одного, на который и будут переводиться денежные средства (зарплата, пособия и др.).

Последняя стадия банкротства – завершение исполнительного производства в связи с погашением или списанием долга (при отсутствии имущества или невозможности его реализации). Она заканчивается в течение одного месяца после вынесения судом соответствующего решения.

Сколько длится процедура банкротства физического лица?

Как видно, минимальная продолжительность процедуры банкротства от сбора документов до полного списания долгов и прекращения производства по делу составит около шести месяцев, а, скорее всего, не менее одного года. Впрочем, уже сам факт вступления в дело о несостоятельности несет для физического лица ряд преимуществ (см. Плюсы и минусы банкротства). При этом, однако, стоит учитывать, что почти на каждой из перечисленных выше стадий банкротства гражданин будет сталкиваться с серьезными задачами и противодействием со стороны хорошо подкованных юристов, представляющих интересы кредиторов.

Сколько стоит процедура банкротства физического лица?

Банкротство – всегда судебная процедура, а значит, не имеет четких сроков и стоимости. В первую очередь, потребуется оплата финансового (арбитражного) управляющего. Депозит, который вносится непосредственно в суд, с 14.07.2016 составляет 25 000 рублей.

Следует иметь в виду длительность процедуры банкротства (см. выше) – чем дольше затягивается процесс, тем больше придется платить суду и управляющему. Кроме того, последний заберет себе еще процент от объема погашенных кредиторских требований за счет реализованного имущества или реструктурированного долга банкрота. С 14 июля 2016 года размер вознаграждения составляет 7%.

Ниже приводится сводная таблица расходов, связанных с выходом на процедуру банкротства.

Граждане и ИП могут законно обнулить свои долги, пройдя процедуру банкротства. Сделать это можно через суд и по упрощенной схеме во внесудебном порядке. Процедура позволяет освободиться от невозможных к исполнению долгов гражданам, попавшим в трудную жизненную ситуацию. Как проходит банкротство граждан, кто может им воспользоваться и какие последствия возникают после признания гражданина банкротом, расскажем в материале.

Кому доступно банкротство без суда

Не придется уплачивать госпошлину и тратиться на оплату услуг финансового управляющего — достаточно подать заявление в МФЦ.

Но не все должники смогут воспользоваться процедурой банкротства без суда. Нужно, чтобы одновременно выполнялись два условия:

Несколько слов об этих условиях:

- Условие 1. Сумма задолженности — не менее 50 000 руб. и не более 500 000 руб.

Она должна включать все имеющиеся у гражданина долги, в том числе предстоящие платежи, срок погашения которых еще не наступил (долги за услуги ЖКХ, налоговую задолженность, алименты, банковские кредиты и займы, полученные от других граждан по договору или по расписке, и т. д.). В расчет совокупного долга не включаются только неустойки, штрафы, пени, проценты за просрочку платежей (п. 1 ст. 223.2 Федерального закона № 127-ФЗ).

- Условие 2. На момент оформления банкротства исполнительные производства в отношении данного гражданина закончены.

Это означает следующее: кредиторы подавали на должника в суд, но приставы не обнаружили у него доходов и имущества, которыми можно погасить долги. В результате исполнительные дела прекращены, а исполнительные листы возвращены кредиторам. Причем новые производства не открывались, а старые не возобновлялись (п. 4 ч. 1 ст. 46 Федерального закона от 02.10.2007 № 229-ФЗ, п. 1 ст. 223.2 Федерального закона № 127-ФЗ).

Процедура внесудебного банкротства

Перечислим основные этапы внесудебного банкротства.

Этап 1. Уточните сумму своих долгов

Точный размер долга нужно запросить у своих кредиторов:

- автомобильные штрафы доступны на сайте ГИБДД:

Этап 2. Проверьте наличие сведений по исполнительным производствам

Это можно сделать на сайте ФССП или на Госуслугах.

После того, как вы определились с суммой своих долгов, уточнили сведения об исполнительных производствах и убедились в выполнении двух необходимых условий для внесудебного банкротства, переходите к этапу 3.

Этап 3. Оформите заявление и передайте его в МФЦ

Заполните вручную или на компьютере бланк Заявления о признании гражданина банкротом во внесудебном порядке (Приложение № 1 к Приказу Минэкономразвития России от 04.08.2020 № 497).

К заявлению нужно приложить Список кредиторов и должников, который заполняется по установленной форме (Приложение № 1 к Приказу Минэкономразвития России от 05.08.2015 № 530).

Полезная информация от КонсультантПлюс

Форму списка кредиторов и должников вы можете скачать на сайте справочной-правовой системы (это бесплатно).

Если в этот список не включите кого-то из ваших кредиторов, от таких долгов освободиться через процедуру внесудебного банкротства не получится.

Заявление с приложенными документами принесите в МФЦ по месту жительства или пребывания. Не забудьте взять с собой паспорт. О получении документов работник МФЦ выдаст расписку.

Этап 4. Ожидайте результата

Получив заявление о внесудебном банкротстве, работники МФЦ в течение суток проверят соответствие заявителя установленным критериям (сделают онлайн-запросы приставам и посмотрят по свей базе, не подал ли человек такое же заявление о банкротстве в другой МФЦ).

Процедура длится полгода, и на это время приостанавливается исполнение исполнительных документов по имущественным взысканиям, не начисляются проценты и штрафы (кроме требований, не указанных в списке кредиторов, о возмещении вреда и здоровью и т. д.). Приставы не смогут продать ваше имущество в счет долгов, а банки не смогут списать деньги с ваших счетов.

В течение этих 6 месяцев брать новые кредиты, выдавать поручительства и оформлять иные обеспечительные сделки нельзя.

Сведения о процедуре внесудебного банкротства можно отслеживать через ЕФРСБ:

В этот период не включенные в список кредиторы могут инициировать судебное банкротство. Тогда внесудебная процедура прекращается и сведения об этом также поступают в ЕФРСБ.

В течение 6 месяцев у должника может улучшится материальное положение. Тогда о возможности погашения полностью или частично своих долгов должник должен сообщить в МФЦ в течение 5 рабочих дней. Процедура банкротства прекращается, и этот факт отражается в ЕФРСБ.

Повторно с заявлением об банкротстве можно будет обратиться только через 10 лет (п. 8 ст. 223.2 Федерального закона № 127-ФЗ).

Этап 5. Завершение процедуры и освобождение от долгов

По истечении 6 месяцев процедура внесудебного банкротства завершается. С этого момента должник освобождается от обязательств перед кредиторами в размере суммы, указанной в заявлении, и эти долги будет невозможно принудительно взыскать.

Если вы освободились от долгов через процедуру внесудебного банкротства, вам придется в течение 5 лет сообщать банкирам о своем статусе банкрота при каждой попытке получить кредит. Кроме того, вам запрещено:

- в течение 3 лет учреждать компании и занимать в них управленческие должности (гендиректора или главбуха);

- 10 лет занимать должности в органах управления кредитной организации;

- 5 лет занимать должности в органах управления страховой компании, НПФ, УК инвестиционного фонда, паевого инвестиционного фонда НПФ или микрофинансовой компании.

При банкротстве ИП его госрегистрация аннулируется вместе с полученными лицензиями (при их наличии). Кроме того, в течение 5 лет ему запрещено регистрироваться предпринимателем (п. 3 ст. 223.6, ст. 216 Федерального закона № 127-ФЗ).

Когда за банкротством идти в суд

С заявлением в суд о признании гражданина банкротом вправе обратиться (абз.8, 9 ст. 2, п. 1 ст. 213.3 Федерального закона № 127-ФЗ):

- сам гражданин;

- конкурсный кредитор;

- уполномоченный орган (например, ФНС).

Условия, при которых гражданин может обратиться в суд для признания его банкротом, перечислены в п. 2 ст. 213.2 Федерального закона № 127-ФЗ:

Должник обязан самостоятельно обратиться в суд, если в результате уплаты долгов одному или нескольким кредиторов он не в состоянии исполнить денежные обязательства или обязанности по уплате обязательных платежей в полном объеме перед другими кредиторами, и общий размер таких обязательств не менее 500 тыс. руб.

В суд необходимо обратиться не позднее 30 рабочих дней со дня, когда должник узнал или должен был узнать о соответствующих обстоятельствах (п. 1 ст. 213.4 Федерального закона № 127-ФЗ).

Гражданин вправе подать в суд заявление о признании его банкротом, если предвидит свое банкротство (п. 2 ст. 213.4 Федерального закона № 127-ФЗ, п. 11 Постановления Пленума ВС РФ № 45).

Процедура судебной процедуры банкротства гражданина

Процедура признания гражданина банкротом через суд начинается так же, как и при внесудебном процессе — с установления суммы долга и подготовки иных документов, предусмотренных процессуальным законодательством и законодательством о банкротстве граждан.

Заявление с приложенными документами нужно подать в арбитражный суд по месту жительства: лично, по почте или в электронном виде через интернет (п. 1 ст. 6, п. 1 ст. 32, п. 1 ст. 33 Федерального закона № 127-ФЗ).

Сама процедура требует финансовых затрат:

- на уплату госпошлины 300 руб. (подп. 5 п. 1 ст. 333.21 НК РФ);

- оплату вознаграждения финансовому управляющему (п. 20.6 Федерального закона № 127-ФЗ), если гражданин дал согласие на его привлечение. Вознаграждение вносится в депозит суда;

- потребуются и другие затраты, в частности связанные с публикацией сведений о банкротстве в Едином федеральном реестре сведений или в официальном издании, реализацией предмета залога.

Если суд признает заявление должника обоснованным, он выносит определение о признании гражданина банкротом и введении процедуры реализации его имущества. Требования, не удовлетворенные по причине недостаточности имущества, считаются погашенными, и должник, как правило, освобождается от дальнейшего их исполнения.

Если у должника есть стабильный доход, позволяющий платить по долгам, возможна реструктуризация задолженности. Кроме того, на любом этапе процедуры банкротства должник и кредитор вправе заключить мировое соглашение.

Полезная информация от КонсультантПлюс

Форму мирового соглашения по делу о банкротстве гражданина вы можете скачать на сайте справочно-правовой системы (это бесплатно).

Чем опасна процедура банкротства для граждан

Начиная процедуру банкротства, гражданин может не подозревать, чем это может обернуться для него:

Процедура банкротства может закончиться ничем, и суд не освободит должника от долгов, если в отношении кредиторов он вел себя недобросовестно — предоставлял арбитражному управляющему недостоверные сведения, совершал мошеннические действия до или после банкротства.

Что нужно знать работодателю сотрудника-банкрота

Если в вашей компании трудится сотрудник, признанный по суду банкротом, в отношении которого введена процедура реализации имущества, выплата такому сотруднику зарплаты происходит по особым правилам.

Работодатель не может выплатить такому работнику заработную плату или ее часть наличными деньгами, если в компанию не поступило уведомление от финансового управляющего с указанием сумм, которые должник может получать лично.

По закону с даты признания физлица банкротом он не вправе распоряжаться своим имуществом, составляющим конкурсную массу. Эти функции возлагаются на специального человека — финансового управляющего, назначенного арбитражным судом (ст. 2, п. 5 ст. 213.25 Федерального закона № 127-ФЗ).

Таким образом, работодатель обязан перечислять зарплату такого сотрудника (банкрота) финансовому управляющему в полном объеме, если у работодателя отсутствует уведомление от финансового управляющего с указанием сумм, которые должник может получать лично.

Читайте также: