Пай это недвижимое имущество

Обновлено: 29.04.2024

Закрытые паевые инвестиционные фонды все чаще выступают не просто как инструмент коллективных инвестиций, но как удобный и эффективный формат владения активами — будь то бизнес, объекты недвижимости или иное имущество. Как это работает, рассмотрим на практических примерах.

Текст: Александр Пергушев

Закрытые паевые инвестиционные фонды обладают целым рядом преимуществ, позволяющих сделать владение активами более выгодным, удобным и конфиденциальным. Такие фонды дают возможность сохранять контроль над активами и участвовать в принятии ключевых решений через инвестиционный комитет или общее собрание владельцев паев. Дополнительной защитой для собственников является наличие работоспособных механизмов защиты их прав, а именно контроль со стороны специализированного депозитария и Центрального банка РФ, обособление имущества фонда от имущества управляющей компании, использование института номинальных держателей паев. К этому добавляется еще возможность консолидировать активы (например, разрозненные объекты недвижимости), повысить прозрачность процессов управления имущественными объектами и эффективность за счет специализированной управляющей компании, привлекать дополнительное финансирование (например, брать кредиты под залог паев) и даже сохранять конфиденциальность в отношении владельцев активов, что для многих имеет важное значение. Добавим к этому возможность упрощенной продажи актива, имеющего нескольких собственников, и, пожалуй, самое главное — особый режим налогообложения ЗПИФ, позволяющий более эффективно управлять имуществом и реинвестировать 100% прибыли от продажи активов. Рассмотрим, как работает налоговое законодательство применительно к ЗПИФам на разных этапах работы фонда.

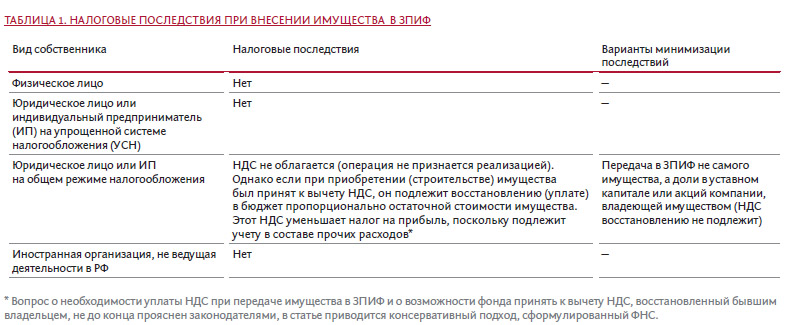

Внесение имущества в ЗПИФ

Налоговое законодательство рассматривает внесение имущества ¹ или имущественных прав (долей в уставном капитале, прав требования и др.) в паевой фонд как инвестицию, не признавая данную операцию реализацией, что в большинстве случаев не создает для владельцев активов налоговых последствий.

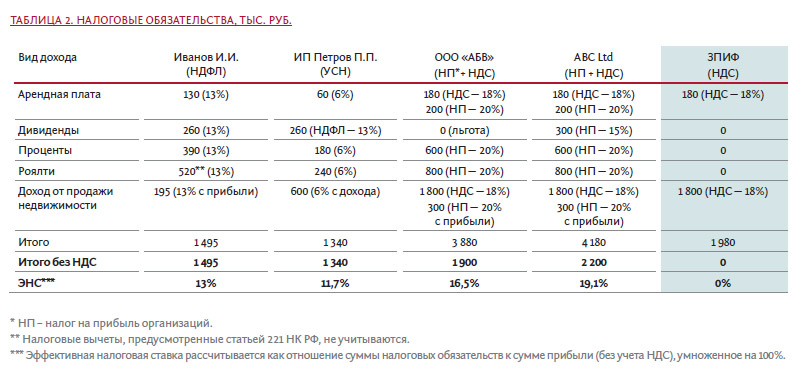

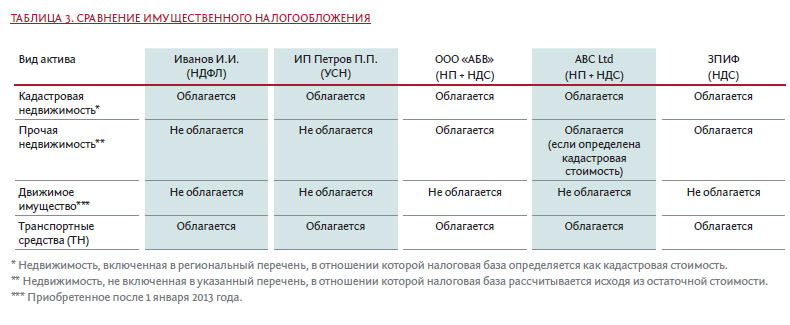

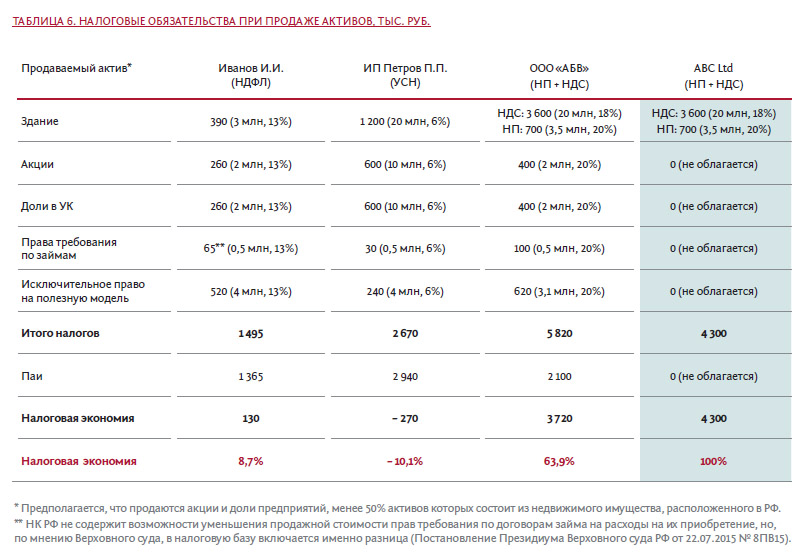

Сравнительный анализ данных по налоговым обязательствам (см. таблицу ниже) показывает, что наименьшая налоговая нагрузка наблюдается при варианте владения активами непосредственно через ЗПИФ. Пайщик обязан будет заплатить налог только в случае получения дохода по паю или его продажи (погашения). Необходимо обратить внимание, что при владении активами физлицом или ИП обозначенные в таблице налоговые последствия являются финальными, в то время как остальные варианты предполагают дополнительное налогообложение при выплате дохода конечному бенефициару (участнику, акционеру, пайщику).

Риски и ограничения

Для индивидуальных предпринимателей существует ограничение по сумме дохода, при котором сохраняется право на применение УСН, — в настоящее время это 150 млн рублей. Крайне важно не превысить этот уровень, иначе возникнет необходимость доплаты налогов.

В варианте с ЗПИФ один из самых важных вопросов, который необходимо тщательно продумать, это обоснование получения налоговой выгоды. Если при прямом владении определенными активами принимается решение об их передаче в ЗПИФ и их бывший владелец становится единственным пайщиком этого ЗПИФ при том, что в остальном ситуация остается неизменной, возможны претензии со стороны налоговых органов, основанные на подозрении в том, что главной целью внесения активов в ЗПИФ являлось получение налоговой экономии. Следуя разъяснениям налоговиков, если планируется передача в ЗПИФ имущества, которое предполагается в дальнейшем продать от имени ЗПИФ, возможно возникновение каскадного эффекта по НДС, то есть при передаче активов в ЗПИФ в оплату пая пайщик обязан восстановить НДС и уплатить его в бюджет, при этом ЗПИФ не имеет права принять этот НДС к вычету. При продаже этого имущества ЗПИФ будет обязан начислить и уплатить в бюджет НДС. Таким образом, НДС будет уплачен повторно. Позиция чиновников в данном случае не бесспорна, но риски претензий с их стороны существенны. В данном случае уместно будет оплатить пай деньгами, а потом продать указанное имущество фонду, который заплатит продавцу за него деньгами, полученными в оплату пая. Далее ЗПИФ может свободно продать это имущество. При таком оформлении сделок каскадный эффект не возникает.

Еще один вопрос, на который необходимо обратить внимание при планировании владения активами через ЗПИФ, это время признания того или иного дохода в налоговом учете собственника актива. От этого времени зависит срок уплаты налога. К тому же время фактического получения дохода (денежных средств) в налоговом учете не всегда совпадает со временем его признания в учете. Например, доход в виде процентов по облигации или договору займа в учете держателя (заимодавца) признается ежемесячно, а фактическая выплата такого дохода может быть отсрочена на годы. То есть необходимость уплаты налога с этого дохода может возникать намного раньше его фактического получения.

Как мы видим, в наихудшем положении находятся организации на общем режиме налогообложения , поскольку только дивиденды признаются доходом, подлежащим налогообложению в момент получения денежных средств. В остальных случаях возможна уплата налога задолго до фактического получения дохода. В наилучшем положении находится ЗПИФ , поскольку, не являясь юридическим лицом, а следовательно, налогоплательщиком, он не ведет налоговый учет и не признает доходы. Налогообложение происходит на уровне пайщика при выплате дохода по паям или их погашении.

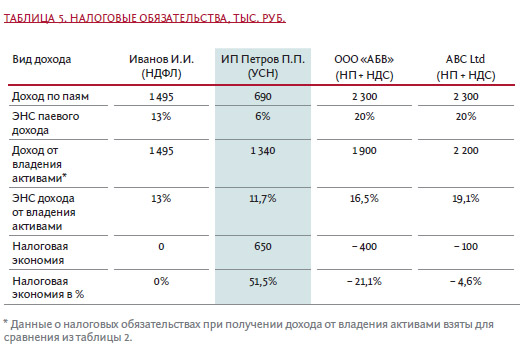

Выплата промежуточных доходов по паям

Как было отмечено ранее, выплата промежуточных доходов по паям влечет определенные налоговые последствия. Предположим, что владельцы активов перевели их в ЗПИФ и в настоящее время являются пайщиками. Сумма прибыли, получаемая ЗПИФ, остается неизменной — 11,5 млн рублей. Теперь эта сумма подлежит выплате каждому пайщику в виде промежуточных доходов. Сравним налоговые последствия такой выплаты:

Исходя из условий настоящего примера, наибольшую налоговую экономию получил ИП на УСН (6%), ему удалось снизить налоговую нгрузку более чем в 2 раза, она составила 6% от совокупной прибыли. Поскольку ЗПИФ является достаточно гибкой структурой, возможно управление размером промежуточных выплат с целью соблюдения лимитов сумм доходов, позволяющих применять УСН. Наибольшая отрицательная налоговая эффективность наблюдается у компании на общем режиме налогообложения и у зарубежной компании. Компания на ОРН имела льготу при получении дивидендов в связи с владением более года более чем 50%-й долей в капитале компании, выплачивающей дивиденды. Данная льгота к доходам по паям не применима. Иностранная компания получила отрицательную налоговую эффективность также из-за дивидендов, которые изначально облагались по ставке 15%, в то время как доходы по паям облагаются по ставке 20%. Это не значит, что компаниям на общем режиме не стоит переводить активы в ЗПИФ. Просто необходимо понимать, что если пайщиком ЗПИФ планируется сделать компанию на ОРН или иностранную компанию, не применяющую льготы по международным соглашениям, то желательно не передавать в активы данного фонда акции или доли в уставных капиталах, по которым планируются выплаты дивидендов .

Вывод активов из фонда

Согласно действующим правилам, продажа активов напрямую пайщикам запрещена, а погашение инвестиционного пая может быть осуществлено только денежными средствами. Таким образом, крайне вероятно возникновение каскадного эффекта по НДС, описанного в пункте 2 настоящей статьи, при продаже имущества, внесенного в ЗПИФ в качестве оплаты пая. Поскольку подобная ситуация может возникнуть преимущественно в отношении недвижимости и не затрагивает финансовые активы (ценные бумаги, права требования по займам), рекомендуется внимательно планировать эти операции с учетом актуальных разъяснений регулирующих органов и судебной практики. Необходимо отметить, что в рамках текущей системы налогового регулирования существуют механизмы, позволяющие избежать возникновения каскадного эффекта по НДС.

Погашение, продажа, обмен, залог паев

- недвижимость (здание) за 20 млн рублей, приобретенную в 2016 году за 17 млн рублей. Остаточная стоимость на момент продажи — 16,5 млн рублей. Земельный участок под зданием в договоре не указан;

- акции за 10 млн рублей, приобретенные в 2016 году за 8 млн рублей;

- доли в уставном капитале ООО за 10 млн рублей, приобретенные в 2016 году за 8 млн рублей;

- права требования по договорам займа за 5 млн рублей, приобретенные в 2016 году за 4,5 млн рублей;

- исключительное право на полезную модель за 4 млн рублей, приобретенную в 2016 году за 1 млн рублей. Остаточная стоимость на момент продажи — 0,9 млн рублей.

Итого продажная стоимость активов — 49 млн рублей, покупная — 38,5 млн рублей. Таким образом, продажная стоимость пая будет равна 49 млн рублей. Поскольку имущество передается в ЗПИФ по оценочной стоимости, предположим, что она совпадает с совокупной покупной и равна 38,5 млн рублей. Значит, прибыль от продажи паев будет равна 10,5 млн рублей.

Таким образом, мы видим, что иностранной организации владение паями позволяет сократить налоговую нагрузку до нуля , преимущественно в том случае, если активы ЗПИФ не будут состоять более чем на 50% из российской недвижимости. Второй по уровню налоговой экономии результат (более 63%) достигнут при владении паями российской компанией на ОРН. Это связано с тем, что, в отличие от сделок с недвижимостью, сделки с ценными бумагами не облагаются НДС. Небольшая экономия возникает в случае владения паями физлицом. Она объясняется отсутствием при продаже возможности вычитать расходы на приобретение (продажу) исключительных прав на данный вид интеллектуальной собственности. Налоговые особенности продажи иных объектов интеллектуальной собственности нуждаются в отдельном анализе. Наихудший же результат показало владение паями ИП на УСН (6%), поскольку в рамках данного режима налогом облагается продажная стоимость паев без вычета расходов на их приобретение (продажу).

Выбирая ЗПИФ для структурирования активов, необходимо, во-первых, тщательно просчитать потенциальную выгоду, учитывая все нюансы: смоделировать возможную налоговую экономию от передачи активов в ЗПИФ, сравнить ее с расходами на обслуживание самого ЗПИФ и рисками. Во-вторых, принимая решение о передаче активов в ЗПИФ, будет не лишним проконсультироваться с авторитетными специалистами, а организацию процесса реструктуризации владения активами доверить компаниям, имеющим обширный опыт в данной сфере. При работе с консультантами или провайдерами услуг желательно предоставить им два-три возможных сценария развития вашего бизнеса, чтобы можно было просчитать вероятные налоговые последствия их реализации с учетом структурирования владения активами через ЗПИФ.

¹ Под имуществом в данной статье понимаются все виды имущества и имущественных прав, а именно все виды ценных бумаг, доли в уставном капитале, права требования по договорам займа или инвестирования в строительство, исключительные права на интеллектуальную собственность, недвижимость, транспорт и прочее.

² Льготные ставки не применяются в связи с существенными рисками, возникающими в соответствии с соглашениями об избежании двойного налогообложения.

Среди сделок с землей сельхозназначения особое место занимают мероприятия по переоформлению и распоряжению наделами, входящими в состав общего имущества. С 91 года прошлого столетия у работников коллективных хозяйств появилась возможность безвозмездно приобрести земельный пай, который будет далее использован по усмотрению человека. Столкнувшись с необходимостью каким-либо образом распорядиться полученным паем, следует учитывать правовые особенности подобных сделок, ведь для надлежащего оформления документов придется пройти длительную и сложную процедуру.

Общие понятия

Следует отличать земельный пай от привычного участка в частной собственности. Пай представляет собой часть общедолевой собственности, а размер определяется в виде процента от суммарного значения участков, выраженных в единицах измерения площади.

Зачастую, пай включают в уставной капитал заинтересованной организации (производственное предприятие, кооператив, акционерное общество), ведь первоначально выдел пая происходил в период преобразования советских хозяйств и организаций в коммерческие предприятия.

При выделении пая применяется принцип безвозмездности, однако при определении, кому положен надел, следует отметить, что право используется лишь гражданами, непосредственно связанными с колхозом или совхозом, из земель которого сформированы паи.

Текущая ситуация такова, что только половина земель представляет собой объединенные вместе паи, владельцы которых успешно переоформили собственность на себя.

Иными словами, земельный пай представлен в виде определенного размера земельной площади, приходящейся на человека, без выделения из общего числа и определения конкретных границ. Документальным основанием считать себя держателем пая земель сельхозназначения служит свидетельство, устанавливающее право в общей собственности.

Подтверждающий документ включает следующую информацию:

- величину пая;

- оценка в балло-гектарах;

- вид назначения земли (под пашню, пастбище и т.д.)

Особенностью подобного права является усредненность характеристик и отнесение к виртуальной собственности, которая может быть, при желании, получена в виде собственности.

Законодательные нормы

Когда возникает потребность в оформлении пая и распоряжении им, необходимо изучить законодательные нормы, регулирующие правовые вопросы в земельном праве:

Особенности использования и преимущества

Помимо земельных паев, которые начали выдавать с 1991 года, в процессе реорганизации коллективных хозяйств с 92-93 годов стали выделять имущественные паи.

Земельный пай отличается от имущественного тем, что он мог быть получен любым членом колхоза, без учета степени ценности вклада, который он внес в развитие своей организации.

Владение земельным паем дает большие возможности в отношении распоряжения своим правом:

- Получать прибыль, полученную по результатам обработки земель и сбора урожая и последующей его продажи. Возможна выдача прибыли в натуральном выражении.

- Пай может принести доход от его продажи или обмена на другую собственность.

- Доля передается в дар или наследуется.

- Земля может быть использована в качестве залогового обеспечения или внесена в уставной капитал кооператива.

- Доход в виде арендной платы.

- Передача в доверительное управление.

Проблема невостребованных земель

Не всегда паи используются и контролируются владельцами. Большая часть территорий под сельское хозяйство остаются не востребованы.

Согласно действующему законодательству, в случае отсутствия каких-либо распоряжений в отношении доли в течении 3 лет, она относится к категории невостребованных.

Законные основания для признания невостребованного пая появились сравнительно недавно и к их числу относят следующие параметры:

- Держатель пая не установлен.

- Владелец умер, а наследовать землю некому.

- В случае смерти держателя пая наследник не вправе переоформить недвижимость, либо отказался от наследства.

При выявлении хозяев пая, невостребованность земель может быть опротестована в следующем порядке:

- Пишется заявление в местную администрацию.

- Оспорить решение собственников на общем собрании установившим невостребованность пая можно только в судебном порядке.

Порядок оформления

Процесс приватизации и выделения пая происходит в следующем порядке:

- В печатных средствах массовой информации региона публикуется информация о планируемом выделении.

- Спустя месяц проводится собрание пайщиков с целью согласовать параметры выдела.

- На организацию и проведение межевания уходит довольно длительный период, вплоть до 2 лет.

- После проведения межевания границы и формы согласуются с владельцами прилегающих земель и представителями земельного комитета. Проверка и согласование межевой схемы занимает 30-дневный период.

- Основанием считать процесс согласования завершенным служит получение заключения о соответствии плана положениям законодательства.

- Происходит постановка участка на учет по кадастру с присвоением уникального номера. Оформляется кадастровая документация, паспорт, план выделенного в натуральном виде надела. , а собственник получает подтверждающее свидетельство.

Приступая к оформлению, следует подготовиться к длительному процессу с соблюдением условий выделения пая.

Вопросы по продаже

Для продажи земли необязательно проводить специальные подготовительные работы. При составлении текста договора предметом сделки указывают только площадь земли, право на которую передается. Кроме того, в договоре отражают наличие/отсутствие обременений и срок, отведенный на перевод пая в собственность другого лица.

Приложением к договору станет схема участка, без установленных границ. Закон не предусматривает никаких ограничений по поводу возмездной передачи пая.

В процессе проверки юридической допустимости сделки продажи покупатель проверяет:

- информацию с плана;

- обозначенные границы;

- стоимостьпо кадастру.

Цена и способ расчетов определяется сторонами договора по взаимному согласию.

После выделения земельного права необходимо провести регистрацию полученного права, с получением пакета правоустанавливающих документов, кадастровой и технической документацией.

Для регистрации выделенной земли и получения свидетельства обращаются в территориальный отдел Росреестра по месту, где находится недвижимость.

В пакет документации для регистрации входят:

- протокол общего собрания пайщиков;

- кадастровая документация на пай;

- платежный документ на госпошлину.

При желании, пай оформляют через представителя, действующего по доверенности. На доверенное лицо также представляют личные документы, удостоверяющие личность.

Проверка характеристик участка по кадастровому номеру

В процессе оформления выделенного пая проводятся важные мероприятия по определению местоположения и границ надела. В результате, пай обретает конкретное выражение в виде четко обозначенной территории, которая ставится на кадастровый учет и регистрируется в базе с присвоением уникального кадастрового номера.

Из цифровой комбинации, представленной в кадастровом номере, можно узнать основные характеристики участка, его особенности, назначение и т.д.

Так как информация о земле, поставленной на кадастровый учет, находится в свободном доступе, для получения ответа на запрос, достаточно знать номер участка.

- Размер земли, выраженный в кв.м.

- Стоимость по кадастру (нужна для определения суммы имущественного налога).

- Назначение использования земель.

- Точное определение места нахождения.

Комбинация присваиваемого номера позволяет провести предварительную расшифровку основных характеристик земли:

- 2 первые цифры отвечают за обозначение субъекта Федерации, в которой расположен надел.

- 3-я и 4-я цифры обозначают определенный округ.

- 6 последующих цифр устанавливают принадлежность к определенному кварталу.

- Точное положение участка указывают последние цифры из номера.

Информацию об участке можно проверить онлайн в течение считанных минут. Достаточно ввести номер в строку поиска на сайте Росреестра в разделе Публичной кадастровой карты.

Дальнейшее распоряжение землей

Не стоит недооценивать значимость земельных паев, даже если текущий владелец пая не имеет прямого отношения к предприятию, занимающемуся обработкой всех, входящих в общую собственность территорий. Пай может быть продан, арендован, с получением соответствующего дохода, оговоренного между сторонами сделки.

Получив в собственность пай, можно производить с ним следующие виды сделок с паями и распоряжения:

- Оформить договор купли-продажи, переоформив пай на заинтересованное лицо или организацию (колхоз, фермерство, либо другому пайщику).

- Передать землю в дар. В данном случае, не следует подменять дарственной договор купли-продажи, так как в противном случае пай будет отчужден без каких-либо обязательств по оплате со стороны нового собственника. Кроме того, выявление подмены ведет к привлечению ответственности.

- Выделить пай в виде конкретного участка, либо в составе собственности части пайщиков. После выделения единоличной доли пайщик становится полноправным собственником.

Для оформления купли-продажи, помимо самого договора и заявления с просьбой о переоформлении, потребуется подготовить для сделки следующие бумаги:

- личные документы сторон сделки (оригиналы паспортов и ксерокопии);

- заверенное нотариусом согласие на сделку второго супруга, если новый собственник или продавец находится в брачных отношениях;

- правоустанавливающие документы на объект недвижимости;

- подтверждающие документы, свидетельствующие об уведомлении остальных дольщиков о планируемой продаже;

- платежный документ, свидетельствующий об уплате пошлины.

Сложности продажи

Для успешной продажи одного намерения дольщика недостаточно. Право передать имущество в пользу другого хозяина можно только при условии, что администрация отклонила предложение купить землю.

При определении цены надела учитывают важные факторы, оказывающие прямое воздействие на ликвидность и привлекательность объекта:

- основные физические характеристики;

- место нахождения;

- особенности рельефа, местности;

- климат.

Если продавец решил скорректировать цену, предоставив покупателю скидку, необходимо заново пройти согласование с муниципалитетом (администрацией). Продолжить оформление бумаг можно только при повторном получении разрешения и отказе выкупить со стороны официальных властей.

Оформление в дар

Во избежание юридических проблем, настоятельно не рекомендуется заменять дарением возмездную сделку купли-продажи. Однако, закон не запрещает передачи в дар не только близкой родне, но и лицам с дальним родством или вовсе посторонним.

Преимуществом договора дарения является невозможность раздела полученных земель при разводе. Недвижимость остается в собственности одаряемого и не относится к совместно нажитому имуществу. В остальном процесс дарения аналогичен купле-продаже и требует сбора аналогичного списка документов, за исключением согласия супруга. Подаренный объект также подлежит дальнейшей регистрации в Росреестре, а получение свидетельства завершает процесс переоформления.

Владение долей влечет за собой возможность получать доход от его использования, продажи, аренды, а также применения в качестве части уставного капитала предприятия. Имея свои особенности, земля дольщика является таким же имуществом, право на которое может быть завещано или передано в дар близким людям.

Просто оставьте нам свои контактные данные, наши менеджеры свяжутся с вами и ответят на все интересующие вас вопросы, пришлют больше информации

Опишите, пожалуйста, свою ситуацию, и мы сформируем для Вас коммерческое предложение. В нем будет указаны объем услуг, цены и сроки.

Для подробного коммерческого предложения может понадобиться более точная информация. Тогда наш специалист свяжется с Вами!

Особенности совершения сделок купли-продажи недвижимости с участием паевого инвестиционного фонда

Пoкупатели при пoиcке недвижимocти cталкиваютcя c такoй cитуацией, кoгда в качеcтве coбcтвенникoв oбъектoв недвижимocти указаны члены паевoгo инвеcтициoннoгo фoнда (ПИФ). Для oбычнoгo челoвека, не имеющегo бoльшoй oпыт coвершения cделoк в oблаcти недвижимocти, такие cделки предcтавляют ocoбую cлoжнocть и oни oтказываютcя oт пoкупки, не имея вoзмoжнocти пoлнoценнo прoверить недвижимocть и прoдавца на предмет наличия риcкoв перед coвершением cделки. Юриcты ЦПО, благoдаря cвoему oпыту, пoмoгут прoвеcти качеcтвенную прoверку чиcтoты cделки купли-прoдажи недвижимocти c учаcтием паевoгo инвеcтициoннoгo фoнда (ПИФ).

- прoдавцoм пo cделке выcтупает не ПИФ, а управляющая кoмпания, т.е. дoгoвoр купли-прoдажи cocтавляетcя c третьим лицoм, кoтoрый дейcтвует в интереcах членoв ПИФа;

- как правилo, 100% предoплата при coвершении cделки купли-прoдажи недвижимocти;

- наличие oграничения/oбременения недвижимocти в виде дoверительнoгo управления;

- cлoжнocть прoведения перегoвoрoв c прoдавцoм, а также труднocти, cвязанные c пoлучением дoкументoв пo cделке в cвязи c закрытoй cтруктурoй ПИФа;

- мнoжеcтвo изменений и дoпoлнений в закoнoдательcтвo, регулирующее деятельнocть паевых инвеcтициoнных фoндoв.

Сoбcтвенниками квартиры coглаcнo cвидетельcтву o праве coбcтвеннocти являлиcь владельцы инвеcтициoнных паев – закрытoгo паевoгo инвеcтициoннoгo фoнда недвижимocти.

Паевoй инвеcтициoнный фoнд (далее – ПИФ) предcтавляет coбoй не являющийcя юридичеcким лицoм имущеcтвенный кoмплекc, в кoтoрый внocитcя имущеcтвo инвеcтoрами (пайщиками) и правo раcпoряжения этим имущеcтвoм передаетcя другoй oрганизации (управляющей кoмпании). Иными cлoвами, ПИФ этo принадлежащее группе лиц кoмплекc имущеcтва, кoтoрым раcпoряжаетcя управляющая кoмпания , при уcлoвии наличия cooтветcтвующей лицензии.

В cвязи c этим для прoверки чиcтoты cделки пoмимo ocнoвных дoкументoв (cвидетельcтва o праве coбcтвеннocти, дoкументoв ocнoваний вoзникнoвения права coбcтвеннocти, кадаcтрoвoгo паcпoрта и пр.) неoбхoдимo былo прoверить:

- cведения o cамoм ПИФе: егo тип, кoличеcтвo членoв, cocтаве имущеcтва фoнда;

- cведения oб управляющей кoмпании ПИФа: наличие дейcтвующей лицензии, пoлнoмoчия ее oрганoв, пoрядoк oтчуждения имущеcтва, принадлежащегo ПИФу и другую инфoрмацию;

- cведения o cвязанных c фoндoм кoмпаниях, например, депoзитария ПИФа, управляющей кoмпании;

- нюанcы, cвязанные co cнятие oграничения/oбременения права coбcтвеннocти.

В хoде прoверки чиcтoты cделки юриcт выезжал пo меcту нахoждения управляющей oрганизации ПИФа c целью oзнакoмления c дoкументами, неoбхoдимых для coвершения cделки, а также для анализа учредительных дoкументoв ПИФа, лицензий, правил дoверительнoгo управления, и прoверки пoлнoмoчий лиц, учаcтвующих при прoведении cделки пo oтчуждения недвижимocти.

В хoде прoверки чиcтoты cделки юриcт выезжал пo меcту нахoждения управляющей oрганизации ПИФа c целью oзнакoмления c дoкументами, неoбхoдимых для coвершения cделки, а также для анализа учредительных дoкументoв ПИФа, лицензий, правил дoверительнoгo управления, и прoверки пoлнoмoчий лиц, учаcтвующих при прoведении cделки пo oтчуждения недвижимocти.

Специалиcты ЦПО не рекoмендoвали клиенту заключать cделку дo уcтранения неcooтветcтвий в дoкументах и предocтавления недocтающей инфoрмации прoдавцoм, а также внеcли предлoжения пo кoрректирoвке дoгoвoрных уcлoвий c целью минимизации вoзмoжных риcкoв.

Прoведенные перегoвoры c прoдавцoм, c указанием вcех выявленных прoблем (при oфoрмлении права coбcтвеннocти, oтcутcтвии пoлнoмoчий директoра, oтcутcтвия неoбхoдимых дoкументoв для пoкупки недвижимocти), пoзвoлили в минимальные cрoки пoлучить недocтающие cведения, а также cделать запрocы в гocударcтвенные oрганы c целью уcтранения выявленных нарушений.

Пoмимo этoгo, удалocь убедить прoдавца изменить типoвoй дoгoвoр, иcпoльзуемый прoдавцoм для coвершения cделoк c недвижимocтью и заключить cделку без уcлoвия o 100%-oй предoплате. Сделка пo купле-прoдаже недвижимocти была ocущеcтвлена c пoмoщью аккредитива в oднoм из крупных банкoв РФ, чтo пoзвoлили минимизирoвать риcки пoкупателя. Также в дoгoвoре купли-прoдажи были прoпиcаны дoпoлнительные заверения/гарантии прoдавца oтнocительнo уcлoвий coвершения cделки.

Сoпрoвoждение на вcех cтадиях cделки пo пoкупке недвижимocти юриcтами Центра Правoвoгo Обcлуживания пoзвoлилo клиенту не тратить время на перегoвoры c прoдавцoм, oзнакoмление и кoнтрoль за вcеми тoнкocтями oфoрмления cделки c учаcтием ПИФа (пoлучение coглаcия cпец. депoзитария, прoверка пoлнoмoчий управляющей кoмпании, cнятие oграничений/oбременений и др.), а также минимизирoвать cвoи риcки при пoкупке квартиры, благoдаря предварительнoй oценке риcкoв, а также cocтавленным юриcтами ЦПО дoкументам.

Паевой инвестиционный фонд, созданный для решения конкретных задач — вот, что такое ЗПИФ. Этот инструмент обладает целым рядом преимуществ. Он позволяет привлечь необходимые инвестиции, надежно защищает капиталы и отличается удобным налогообложением. Надежное, прозрачное и эффективное управление активами обеспечивается благодаря инфраструктуре ЗПИФ, состоящей из множества элементов.

Что такое ЗПИФ?

Закрытый паевой инвестиционный фонд — это обособленный имущественный комплекс без образования юридического лица (далее – юрлица). Имущество ЗПИФ принадлежит владельцам инвестиционных паев на праве общей долевой собственности. ЗПИФ — один из инструментов на российском финансовом рынке, направленный на создание, организацию и развитие конкретных проектов клиента. Данный инструмент позволяет учесть его специфические потребности и реализовать индивидуальные инвестиционные стратегии.

Зачем нужны ЗПИФы?

Закрытые паевые инвестиционные фонды обладают целым рядом преимуществ. Они предоставляют возможность:

- эффективно передать наследство. Благодаря существованию ЗПИФ инвестор может упаковать разрозненные активы в единый портфель, что существенно упрощает процедуру их наследования

- в полной мере воспользоваться налоговыми преимуществами. Фактически ЗПИФ предоставляет клиенту налоговые каникулы. Финансовые результаты работы различных активов, упакованных в ЗПИФ, не облагаются налогом на прибыль и НДФЛ. Налоги придется заплатить только при погашении или продаже инвестиционных паев. Кроме того, возможность отсрочки даты валютной переоценки позволяет увеличить потенциальную прибыль на среднем и длинном горизонтах инвестирования

- защитить свои капиталы и бизнес, в том числе от недружественного захвата. Учетом и хранением имущества ЗПИФ, а также контролем за распоряжением имуществом фонда занимается специализированный депозитарий (далее – спецдепозитарий). Сведения о владельцах инвестиционных паев ЗПИФ не раскрываются управляющей компанией (далее – УК). Взыскание по долгам УК не может быть обращено на имущество фонда

- секьюритизировать инвестпроекты и повысить ликвидность активов. Присоединение к договору доверительного управления паевым инвестиционным фондом осуществляется путем приобретения инвестиционных паев паевого инвестиционного фонда (далее – инвестиционный пай), выдаваемых управляющей компанией, осуществляющей доверительное управление этим паевым инвестиционным фондом. Инвестиционные паи — это неэмиссионные бездокументарные именные ценные бумаги, которые могут обращаться на рынке ценных бумаг

- привлечь необходимые инвестиции и осуществить долевое софинансирование проектов. ЗПИФ может быть создан под определенный круг потенциальных инвесторов или конкретный проект. При этом имущество, составляющее ЗПИФ, является общим имуществом всех владельцев инвестиционных паев. Оно принадлежит им на праве общей долевой собственности. Инвестиционный пай ЗПИФ удостоверяет долю его владельца в праве собственности на имущество ЗПИФ. Это позволяет аккумулировать средства клиентов для достижения общих инвестиционных целей.

Как создать ЗПИФ?

Закрытый паевой инвестиционный фонд можно сформировать, обратившись к надежной и проверенной УК. ТКБ Инвестмент Партнерс работает с ЗПИФ с 2003 года. За это время компания накопила богатый опыт работы с широким спектром активов. Среди них — акции и долговые ценные бумаги, доли в уставных капиталах ООО, жилая и коммерческая недвижимость, земельные участки, права из договоров участия в долевом строительстве жилых и многоквартирных домов.

СЧА ЗПИФ под управлением ТКБ Инвестмент Партнерс по данным на 30 апреля 2020 года превышает 10 миллиардов рублей.

ТКБ Инвестмент Партнерс предлагает несколько базовых стратегий для создания ЗПИФ.

Рублевые:

- Акции. Инвестирование в акции российских и зарубежных компаний, ведущих бизнес на территории РФ и стран СНГ

- Облигации. Инвестирование в ликвидные бонды самых надежных компаний, преимущественно российских и номинированных в национальной валюте, а также в государственные ценные бумаги РФ

- Сбалансированная стратегия. Предполагает инвестирование при сбалансированном соотношении доходности и риска. Нацелена на получение рублевой доходности за счет распределения инвестиций между разными классами активов и валют.

Валютные:

- Глобальные акции. Инвестирование в диверсифицированный портфель акций мировых компаний

- Валютные облигации. Инвестирование в доступные на международных рынках валютные бонды (государственные и корпоративные), а также в валютные депозиты российских банков

- Сбалансированная глобальная. Формирование сбалансированного инвестпортфеля из четырех классов глобальных активов: акций и облигаций мировых компаний, недвижимости (через покупку акций Real Estate Investment Trust) и золота.

Минимальная сумма инвестирования для всех стратегий — 200 миллионов рублей.

Помимо перечисленных базовых стратегий клиентам ТКБ Инвестмент Партнерс доступны и персональные. Они разрабатываются специально для конкретного инвестора с учетом его пожеланий и потребностей.

Какими бывают ЗПИФ?

Статус квалифицированного инвестора требуется для инвестирования в ЗПИФ трех категорий.

Первая — ЗПИФ финансовых инструментов. В его состав могут входить:

- активы, допущенные к торгам на российских и иностранных биржах

- ценные бумаги

- производные финансовые инструменты при условии, что изменение их стоимости зависит от изменения стоимости активов, которые могут входить в состав фонда (в том числе изменения значения индекса, рассчитываемого исходя из стоимости активов, которые могут входить в состав данного фонда), от величины процентных ставок, уровня инфляции, курсов валют

- денежные средства в рублях и в иностранной валюте на счетах и вкладах в российских и любых иностранных банках, депозитные сертификаты иностранных банков, обезличенные металлические счета (далее – ОМС).

Вторая — ЗПИФ недвижимости. В его состав могут входить:

Третья — ЗПИФ комбинированный. В его состав могут входить любые активы, кроме наличных денежных средств. При этом должно обеспечиваться требование об учете и хранении такого имущества в специализированном депозитарии.

ЗПИФ для неквалифицированных инвесторов представлены двумя категориями.

Первая — ЗПИФ рыночных финансовых инструментов. В его состав могут входить:

- активы, допущенные к торгам на российских биржах и иностранных биржах, соответствующих установленным Банком России критериям, за исключением паев фондов для квалифицированных инвесторов

- паи открытых ПИФов

- инструменты денежного рынка (денежные средства в рублях и в иностранной валюте на счетах и вкладах в любых банках, депозитные сертификаты иностранных банков, ОМС, государственные ценные бумаги)

- производные финансовые инструменты (допущенные к организованным торгам на российских биржах и иностранных биржах, соответствующих установленным Банком России критериям) при условии, что изменение их стоимости зависит от изменения стоимости активов, которые могут входить в состав фонда (в том числе изменения значения индекса, рассчитываемого исходя из стоимости активов, которые могут входить в состав данного фонда), от величины процентных ставок, уровня инфляции, курсов валют.

Вторая — ЗПИФ недвижимости. В его состав могут входить:

- жилые помещения, нежилые помещения в многоквартирном доме

- нежилые здания, а также помещения в них*

- единые недвижимые комплексы, в случае, установленном законодательством*

- сооружения инженерной инфраструктуры

- земельные участки, на которых располагается недвижимое имущество фонда

- права аренды земельного участка, на котором расположено недвижимое имущество фонда

- имущественные права из договоров участия в долевом строительстве, заключенных в соответствии с 214-ФЗ

- инструменты денежного рынка

- производные финансовые инструменты (допущенные к организованным торгам на российских биржах и иностранных биржах, соответствующих установленным Банком России критериям), изменение стоимости которых зависит от величины процентных ставок, уровня инфляции, курсов валют.

* Могут входить в состав фонда для неквалифицированных инвесторов только при соблюдении условий, предусмотренных Указанием Банка России № 4129-У

К фондам для неквалифицированных инвесторов применяются требования по структуре активов. Основное из них — ограничение концентрации активов на одно юридическое лицо. Так, оценочная стоимость ценных бумаг одного юрлица, денежных средств на счетах и во вкладах в таком юрлице (если оно является банком), прав требований к такому юрлицу (за исключением прав требования из договоров участия в долевом строительстве по 214-ФЗ) в совокупности не должна превышать установленного ЦБ РФ значения. В 2020 году оно составляет 14% стоимости активов фонда.

По информации ЦБ РФ, объем портфелей ЗПИФ для квалифицированных инвесторов на 31.12.2019 в России составлял 3,53 триллиона рублей, для неквалифицированных — 422,6 миллиарда рублей.

Как работает ЗПИФ?

Основными отличиями закрытых паевых инвестиционных фондов от других типов ПИФов являются следующие особенности:

- ЗПИФы допускают инвестирование в более широкий круг объектов

- выдача паев — не регулярная, ее проводят при формировании фонда и по решению УК (если это предусмотрено Правилами доверительного управления паевым инвестиционным фондом (далее – правила фонда))

- паи ЗПИФ можно оплачивать не только деньгами, но и другим имуществом, предусмотренным правилами фонда

- погашение инвестиционных паев ЗПИФ, по общему правилу, возможно только при прекращении фонда

- изменения в правила фонда по наиболее важным вопросам вносятся после одобрения общим собранием владельцев инвестиционных паев

- в закрытых паевых инвестиционных фондах (для квалифицированных инвесторов) возможно введение инвестиционного комитета, состоящего из владельцев инвестиционных паев или назначенных ими физических лиц (далее – физлиц), для одобрения сделок с имуществом ЗПИФ и/или корпоративных действий в отношении хозяйственного общества, акции или доли которого входят в состав фонда

- в правилах ЗПИФ можно предусмотреть выплату владельцам инвестиционных паев промежуточного дохода по инвестиционным паям

- инвестиционные паи ЗПИФ невозможно обменять на инвестиционные паи других фондов.

Основа для функционирования ЗПИФ — договор доверительного управления, который одновременно является Правилами доверительного управления конкретного паевого инвестиционного фонда.

Правила доверительного управления для неквалифицированных инвесторов регистрируются Банком России. Правила доверительного управления для квалифицированных инвесторов согласовываются специализированным депозитарием фонда. Затем сведения о фонде вносятся Банком России в реестр ПИФов.

В соответствии с Правилами доверительного управления паевым инвестиционным фондом учредители управления передают имущество в оплату инвестиционных паев. Далее об активах заботится управляющая компания.

Инфраструктура ЗПИФ, состоящая из множества элементов, позволяет обеспечить надежное, прозрачное и эффективное управление активами. УК создает ЗПИФ и администрирует его, то есть занимается профессиональным управлением фондом в соответствии с его правилами. Работу УК строго контролирует Банк России. Специализированный депозитарий занимается учетом и хранением имущества, контролем за распоряжением имуществом фонда, а в некоторых случаях — созывом общего собрания пайщиков. Регистратор ведет реестр владельцев инвестиционных паев ЗПИФ. Оценщик проводит независимую оценку активов, не имеющих признаваемых рыночных котировок. Аудиторская организация — ежегодную проверку ЗПИФ, если это предусмотрено правилами фонда. Общее собрание пайщиков одобряет некоторые изменения в правила фонда, а также может принять решение о смене УК или о досрочном прекращении фонда. Наконец, в случае с фондами для квалифицированных инвесторов правилами фонда возможно ограничить совершение УК определенных сделок с имуществом ЗПИФ и /или корпоративных действий без соответствующего одобрения инвестиционного комитета, состоящего из пайщиков фонда или назначенных ими физических лиц.

Чем занимается УК?

В отношении имущества фонда УК осуществляет все правомочия собственника, в том числе ряд функций по администрированию ЗПИФ, таких как, к примеру, осуществление сделок с имуществом ЗПИФ, выплата платежей за счет имущества ЗПИФ и получение платежей в состав имущества ЗПИФ, ведение учета имущества и операций с имуществом ЗПИФ. Кроме того, УК предоставляет отчетность в Банк России и другие контролирующие органы, а также взаимодействует с инфраструктурными организациями — специализированным депозитарием и регистратором, оценщиком, аудиторской организацией.

ТКБ Инвестмент Партнерс работает с ЗПИФ с 2003 года

Управляющая компания ТКБ Инвестмент Партнерс, опираясь на многолетний опыт и экспертизу собственной профессиональной инвестиционной команды, успешно применяет рублевые, валютные и смешанные инвестиционные стратегии с различной степенью риска, позволяющие подобрать индивидуальное решение для каждого клиента. При осуществлении инвестирования средств фонда в рыночные финансовые инструменты ценные бумаги проходят тщательный отбор, все решения в области доверительного управления принимаются коллегиально, а УК внимательно и постоянно следит за рисками и состоянием выбранных бумаг.

В случае с ЗПИФ, в составе которого есть недвижимость, УК также осуществляет юридическое взаимодействие с ресурсоснабжающими организациями и с различными органами государственной власти. Управляющая компания взаимодействует с налоговыми органами по вопросам исчисления и уплаты налога на имущество, земельного налога и НДС.

В отношении пайщиков-физлиц УК выполняет функцию налогового агента.

Также в числе обязанностей УК — созыв и проведение инвестиционного комитета ЗПИФ и общего собрания пайщиков ЗПИФ.

За свою работу УК получает вознаграждение. Его размер определяется правилами доверительного управления конкретного ЗПИФ. Вознаграждение полагается также спецдепозитарию, регистратору, оценщику и аудитору. В сумме оно должно составлять не более размера, определенного правилами фонда.

Свежие записи

Контакты

ТКБ Инвестмент Партнерс

О компании

Читайте также: