Можно ли оформить квартиру в собственность на двоих при ипотеке

Обновлено: 04.05.2024

Я юрист, консультирую клиентов и знакомых. Часто ко мне обращаются супруги, чтобы разделить имущество при разводе. Кроме имущества у супругов могут быть кредиты, потому что ипотеку оформляют на 20 и даже 30 лет, а развестись могут до того, как ее выплатят. И тогда возникает масса вопросов. Например, кому достанется квартира и кто будет оплачивать кредит. И как все это оформить юридически, если банк не разрешает изменить состав собственников по квартире и заемщиков по ипотечному кредиту.

В этой статье расскажу, какие есть варианты раздела квартиры и ипотеки и что об этом думают суды.

Как сделать так, чтобы не пришлось делить ипотеку

Самый полезный совет от юриста — оформляйте все договоренности письменно.

Вы можете сразу договориться, кому достанутся долги и ипотека, и зафиксировать это в брачном договоре. Тогда в будущем придется делить только то имущество, которое вы в договоре не учли.

Брачный договор можно в любое время изменить. Но его нужно будет показать банку. Банк должен знать о том, как будет делиться обеспечивающее интересы банка имущество.

Другой допустимый вариант — правильно оформлять покупку и хранить все документы. Допустим, первоначальный взнос делается с тех денег, что жена получила в наследство, а вклад мужа в первоначальный взнос минимальный. Тогда храните документы, подтверждающие получение денег в наследство прямо перед покупкой квартиры: если придется делить имущество в суде, такие документы будут иметь значение.

Если вклад супругов в первоначальный взнос разный, предложите оформить квартиру в долях согласно вкладу каждого. Для этого тоже придется заключить брачный договор, потому что теперь без него по закону нельзя определять неравные доли супругам. Все последующие платежи, внесенные в браке, будут считаться внесенными в равных долях. Поэтому брачный договор и оформление квартиры в долевую собственность защитят от грубого деления квартиры ровно пополам.

Если ипотека уже есть и делать что-либо уже поздно, давайте разберемся, как все будет делиться по закону.

Раздел ипотечной недвижимости: что говорит закон

Что относится к общему имуществу супругов. Все, что супруги приобрели в период брака, — это общее имущество. Причем общим будут не только квартиры и машины, но также мебель и животные. Долги — тоже общее имущество, хоть и со знаком минус. Ипотечная квартира — это одновременно совместная собственность и общие долги. Даже если ипотечный долг по документам оформлен только на одного из супругов, возвращать кредит придется обоим.

Можно ли разделить недвижимость, взятую в ипотеку. Поделить можно все совместно нажитое имущество, в том числе и квартиру, которую купили в ипотеку. И если нет брачного договора, доли будут равными.

Теоретически суд может поделить имущество не поровну: в интересах несовершеннолетних детей или если один супруг расходовал общее имущество в ущерб интересам семьи или не имел дохода по неуважительной причине, например из-за наркозависимости или алкоголизма.

Но на практике эта норма скорее не работает. Так, в Смоленске супруги делили ипотечную квартиру. Судья решил, что все нужно делить поровну, хотя один из супругов — человек с алкогольной зависимостью и было ясно, что он не будет выплачивать свою часть долга за ипотеку.

Случаев, чтобы супруг, с которым остался ребенок, получал увеличенную долю квартиры при разводе, я не знаю вообще. Такой вопрос часто поднимается в судах, но судьи всегда отказывают. Отказано было и в том же деле из Смоленска, где отец просил выделить им с дочерью две трети квартиры, а жене только одну треть — при условии, что ребенок живет с ним. Суд решил, что все должно быть в равных долях.

Общие долги делятся пропорционально полученному имуществу. То есть если один супруг получает две трети имущества, то две трети незакрытых до развода общих кредитов тоже придется вернуть ему. Если имущество делят поровну — долги тоже пополам.

Роль банка при разделе ипотечной недвижимости. Когда банк выдает кредит, он смотрит не только на платежеспособность заемщиков, но и на семейное положение. Если заемщик в браке — это всегда плюс, поскольку такие заемщики чаще гасят кредиты и не имеют просрочек. А если что-то пойдет не так и основной заемщик перестанет платить, всегда есть второй супруг, с которого тоже можно потребовать деньги в случае просрочки платежей.

Для банка важно, чтобы кредит вернули, поэтому ему выгодно иметь двух заемщиков, а не одного — так надежнее. Поэтому менять что-то в условиях кредитования, если супруги разводятся, банку невыгодно. Он будет до последнего пытаться этого избежать.

Дважды в неделю в вашей почте: как составить брачный договор, поделить имущество и не потерять деньги при разводе

Как можно разделить квартиру и ипотеку, если банк согласен

Разделить ипотечную недвижимость и кредитные обязательства можно так:

- Получить согласие банка на переоформление.

- Потребовать изменить состав заемщиков в суде с определением долей каждого супруга в квартире и долге.

- Обратиться в суд за разделом имущества, чтобы долг и квартира перешли на одного из супругов.

Мнение банка будет играть ключевую роль: согласен банк закрепить долг только за одним человеком или нет.

Допустим, бывшие супруги хотят, чтобы оставшийся долг по ипотеке считался общим. С большой степенью вероятности суд признает оформленный на одного из супругов кредит общим и обяжет каждого выплатить половину. Переоформлять кредитный договор на двоих в этом случае не нужно: банк по-прежнему каждый месяц будет получать платеж в согласованном размере.

Совсем иначе будут обстоять дела, если один супруг попросит весь долг записать на другого супруга или только на него самого. Банк может отказаться переоформлять ипотечную квартиру и обязательства по кредиту на одного супруга. Супруги могут не согласиться с мнением банка и пойти в суд. Скорее всего, суд привлечет банк третьим лицом в судебном процессе о разделе совместно нажитых имущества и обязательств и его мнение будет иметь значение для судьи. Казалось бы: один из супругов попросит все оставить ему, а второй соглашается — все просто. Но нет: если такое соглашение ущемляет интересы других лиц, суд его не примет.

Но не все так безнадежно. Банк может согласиться переоформить ипотеку и квартиру на одного, если увидит для себя пользу. Это возможно, например, если заемщики уже выплатили большую часть кредита без просрочек, а единственным заемщиком остается наиболее платежеспособный супруг. Поскольку он сможет вносить платежи в том же размере, банк вполне может устроить такой вариант раздела ипотеки и жилья.

Впрочем, есть и иная судебная практика. Она основана на принципе, что при разделе квартиры и долга обеспечение по кредиту сохраняется, пусть и с другим составом собственников. Также при этом не изменяется кредитный договор. Получается, что права банка никто не нарушает: оба бывших супруга по-прежнему обязаны вернуть кредит.

В этом случае квартиру могут перерегистрировать на одного из супругов, если супруги договорились о порядке раздела. По решению суда Росреестр изменит список собственников квартиры. При этом залог с квартиры не снимается.

Варианты раздела ипотеки при разводе

Существует несколько вариантов. Расскажу о каждом.

Распределение долга и недвижимости поровну. По умолчанию вся недвижимость и все долги делятся поровну. Буквально это означает, что если у бывших супругов две одинаковые квартиры, то каждый супруг получит половину в каждой квартире. Но они могут договориться, что каждый получит по квартире полностью: это тоже раздел поровну.

У супруга может быть личное имущество — то, которое принадлежало ему до брака или в период брака получено в дар, по наследству или в результате приватизации. Такое имущество при разводе не делится.

Например, жена унаследовала от дедушки 2 млн рублей и вложила их в купленную в браке квартиру за 6 млн рублей. Тогда равным разделом имущества будет порядок, когда жене достанется две трети квартиры, а мужу — одна треть. Потому что треть квартиры купили за личные деньги жены и эта часть принадлежит только ей одной, а совместно нажитая недвижимость — это только две трети квартиры, которые и будут делиться поровну.

Продажа недвижимости с целью выплаты остатка по задолженности. Если бывшие муж и жена не собираются жить в ипотечной квартире, они могут попытаться договориться с банком о продаже этой квартиры и погасить кредит деньгами от продажи.

В такой схеме есть три скользких момента:

- Процедура продажи квартиры в залоге отработана не во всех банках, поэтому банк может отказаться.

- Когда продается ипотечная квартира, процедура продажи усложняется. Не все покупатели готовы на это и обычно просят существенную скидку.

- Если квартиру купили недавно и три года еще не прошло — придется платить налог с продажи.

Зато есть шанс освободиться от кредитных обязательств, если поодиночке бывшие супруги не смогут погашать кредит.

Чтобы продать ипотечную квартиру, нужно получить письменное согласие банка-залогодержателя. Без его согласия Росреестр не зарегистрирует смену собственника.

Или же покупатель заранее переводит продавцу деньги, тот погашает долг, а банк снимает обременение. После этого уже свободно регистрируют переход прав на квартиру от покупателя к продавцу.

Также можно попробовать уговорить банк перевести обязанности заемщика на покупателя. То есть ипотеку переоформляют на покупателя вместе с квартирой и он получает все, в том числе тот же срок и ставку по кредиту. Но это самый сложный вариант, потому что новый покупатель должен подойти банку и как заемщик. Если уровень платежеспособности продавца и покупателя различаются, банк может быть против.

Переоформление ипотеки на второго супруга. У нас есть история о том, как супруги взяли ипотеку в браке и начали ремонт. Ипотеку брали на мужа, а жена стала созаемщиком. В первоначальный взнос супруги вкладывались в неравных долях, но нигде письменно это не фиксировали. Квартиру оформили на обоих, но доли не выделяли.

В какой-то момент супруги решили развестись. Банк предложил выход: продать квартиру и этими деньгами погасить кредит. Но жене очень нравилась квартира, поэтому этот вариант не подошел. Она стала искать варианты, как переоформить и квартиру, и ипотеку на себя, а супругу компенсировать часть первоначального взноса деньгами.

Банку этот вариант очень не нравился, поэтому переговоры между супругами и банком шли долго. В результате банк согласился. Итог — сначала муж отказался от своей доли в квартире в пользу бывшей жены, а затем она вывела его из состава заемщиков по ипотеке.

Но для этого ей пришлось погасить остаток по кредиту с 5 млн рублей до 2 млн при стоимости квартиры в 7,5 млн рублей до ремонта. То есть даже с учетом того, что стоимость залогового имущества в несколько раз превышала стоимость долга, банк все равно неохотно шел навстречу. Эту практику надо учитывать и на этапе получения кредита, и на этапе развода.

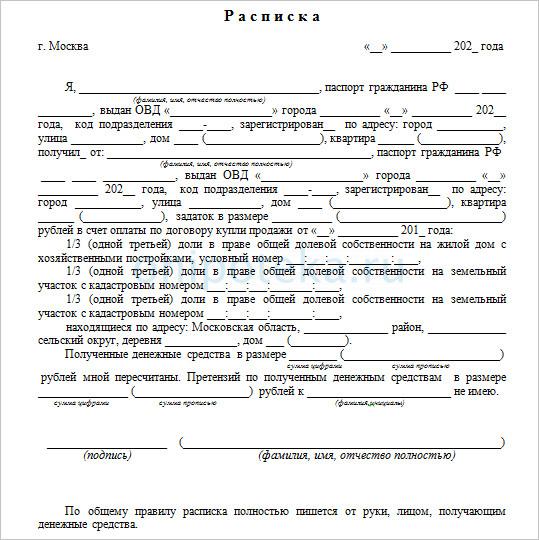

Денежная компенсация по договоренности супругов. Этот вариант сработает, если супруги договорились между собой и переоформлять кредит и квартиру только на одного не будут. Например, они решили, что платить будет муж, а жена будет компенсировать ему часть платежей по кредиту, или наоборот. Хорошо, если у супруга, который компенсирует, будет соответствующая расписка об обязательствах.

Если второй супруг перестанет платить по расписке или такой расписки не существует, а квартира при этом в общей собственности бывших супругов, супруг-заемщик сможет через суд взыскать половину внесенных ранее платежей. Это те деньги, которые второй супруг должен был вносить в банк, но оставил у себя. Так нечестно, говорится в законе.

Важно, чтобы супруг-заемщик обращался в суд не реже, чем раз в три года: в пределах срока исковой давности. От даты внесения каждого платежа этот супруг может потребовать и проценты за несвоевременную передачу денег.

Выдел доли в натуре. Это процедура, при которой за каждым супругом закрепляется не просто доля на бумаге, но конкретная часть жилья.

Если супруги приобрели дом в общую совместную собственность, то перед выделом доли в натуре сначала им нужно выделить сами доли. То есть перевести недвижимость из общей совместной в общую долевую собственность с указанием конкретных долей. Об этом они договариваются между собой или в суде.

Чтобы выделить доли в натуре, должны быть созданы определенные условия: отдельный вход у каждого собственника, отдельная кухня и санузел. То есть пригодность каждой части дома для проживания определяется исходя не из аскетичных пожеланий супругов, а из санитарно-технических норм. Поэтому если у супругов большой дом, то с выделом доли в натуре могут быть варианты. С квартирой таких вариантов почти нет.

Возможно ли выделить доли в натуре — устанавливает экспертиза. Такая экспертиза дорогая и долгая: обе части дома должны быть автономны, придется разделять трубы отопления, систему водоснабжения, электропроводку и газовые трубы. Понадобится заключение всех ресурсоснабжающих организаций о том, что можно безопасно изменить схемы инженерных коммуникаций.

Если эксперт скажет, что выделить доли в натуре возможно, он одновременно предложит размещение стены между отдельными частями дома. Обоим супругам придется поровну нести расходы на возведение стены, обустройство отдельного входа, перемещение коммуникаций, даже если все изменения будут проводиться на стороне одного из них.

Расходы на экспертизу и перепланировку могут оказаться настолько большими, что выгоднее будет продать общий дом и поделить деньги.

Если у супругов изначально неравные доли и доля одного слишком маленькая, то это неудачный вариант. Сделать маленькую долю пригодной для проживания может оказаться по стоимости дороже, чем стоит сама доля. Мы рассказывали, что маленькие доли недвижимости — большая проблема.

Отказ от прав на ипотечную недвижимость при разводе. Один из бывших супругов может отказаться от прав на половину квартиры и освободиться от обязательств возвращать деньги, но только если банк на это согласится. При этом супруг, например, может для начала попросить банк переоформить квартиру в единоличную собственность супруги, чтобы она жила там с их общими детьми. И на это банк может пойти. То есть муж перестанет быть сособственником, но останется заемщиком по кредиту, который обязан вернуть банку деньги. Жена будет платить по ипотеке и жить в квартире вместе с детьми.

Но если вдруг она перестанет платить, банк будет пытаться взыскать долг и с нее, и с бывшего супруга как второго заемщика. И ссылка на то, что он теперь не собственник квартиры, не поможет. Банк взыщет остаток по кредиту с обоих. И только в том случае, если муж фактически выплатит больше половины остатка по кредиту, он сможет взыскать с жены часть денег, внесенную сверх его 50%.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Квартира, купленная в ипотеку, остается в залоге у банка. При этом права заемщика на недвижимость хоть и полные, у него есть определенные ограничения на распоряжение жилплощадью, которые нельзя нарушать.

- Продажа ипотечной квартиры либо ее дарение

- Продажа с согласием банка

- Три способа продажи жилья в ипотеке

- Сдача жилья квартиросъемщикам

- Ремонт и перепланировка

- Прописка в жилье родных или посторонних лиц

- Продажа заложенной квартиры по настоянию банка

- Как избежать просрочки или принуждения к досрочному погашению

- Ипотечные каникулы

- Реструктуризация

- Рефинансирование ипотеки

- Погашение ипотеки до срока

- Завещание на недвижимость в залоге

- Обязательные и необязательные страховки

Кому принадлежит квартира в ипотеке, что можно и чего нельзя делать с имуществом в залоге, а также ответы на другие вопросы, относящиеся к заложенной собственности, дает Бробанк.

Продажа ипотечной квартиры либо ее дарение

При покупке квартиры за счет заемных денег банка, выданных в ипотеку, недвижимость закладывается для страхования рисков. Если клиент перестанет платить и задолжает банку большую сумму, то у кредитора будет возможность вернуть деньги за счет продажи залога. Но, по сути, жилье, купленное в ипотеку, такая же собственность покупателя, как и квартира, приобретенное на свои деньги.

Нередко можно услышать фразу, что ипотечное жилье принадлежит банку-кредитору. Но это не так. Собственник квартиры или дома – заемщик, который платит банку за пользование кредитными деньгами. Такое положение регламентировано в ГК РФ ст. 346 и ФЗ-102 ст. 37. Владелец может совершать со своим имуществом практически все что захочет, но с определенными ограничениями:

- продать квартиру можно только при согласии банка;

- оформить на заложенное жилье дарственную тоже можно с разрешения и согласия банка-кредитора.

Кроме этого важно соблюдать дополнительные условия, которые прописаны в кредитном договоре.

Продажа жилплощади, которая куплена в ипотеку, возможна по двум схемам:

- Продать имущество вместе с непогашенной заложенностью. Фактически это переоформление ипотеки на другого заемщика.

- Закрыть кредит в банке, снять залог. И только после этого продать жилье новому собственнику.

Какую из схем выбрать зависит от суммы задолженности и срока погашения. Не всем удастся получить одобрение на потребительский кредит в несколько миллионов.

Продажа с согласием банка

Перед началом сделки купли-продажи или дарения заемщик обязан получить согласие банка. Для этого следует обратиться с заявлением в банк-кредитор. Бывает так, что в принципе банк не против сделки, но не одобряет кандидатуру нового заемщика, который станет собственником заложенного жилья.

К примеру, нынешний владелец квартиры, который оформлял ипотеку, 35-летний ТОП-менеджер успешной компании с зарплатой 150 тысяч рублей. А после продажи имущество перейдет к 23-летнему безработному или пенсионеру. Такая сделка и платежеспособность нового заемщика сомнительна для банка, поэтому он не согласится на такой вариант. Либо у нового клиента плохая кредитная история или высокая долговая нагрузка.

Если новый заемщик удовлетворяет основным критериям банка и его заработной платы достаточно для исполнения обязательств, вероятность одобрения достаточно высока.

Три способа продажи жилья в ипотеке

Продажу заложенной жилплощади после погашения ипотеки можно реализовать тремя путями:

Напрямую запретить заемщику продажу квартиры банк не вправе. Но он может не одобрить проведение сделки. Пока имущество находится в залоге у кредитора, продать жилье без его согласия или без привлечения других денег не получится.

Сдача жилья квартиросъемщикам

Собственники квартиры, купленной в ипотеку, могут сдавать ее в аренду другим жильцам, даже если еще не рассчитались с банком. Согласие банка при этом не требуется ст. 40 ФЗ-102. Так прописано в законе, но гражданский кодекс разрешает кредиторам вносить в договор условия, которые запретят сдачу внаем заложенного жилья. И многие банки таким правом пользуются. Поэтому если в ипотечном договоре указано, что сдача запрещена, собственник не сможет передавать свою жилплощадь другим квартиросъемщикам. Иногда в договор вносят условие, что для сдачи жилья в аренду следует получить согласие банка.

Если собственник нарушит такие условия договора, последствия могут быть разными:

- банк не будет проверять, кто проживает в жилье и тогда получится гасить ипотеку за счет арендной платы, которую вносят квартиросъемщики;

- банк выяснит, что в квартире живет не собственник, а посторонние лица и обяжет заемщика досрочно погасить ипотеку.

Ремонт и перепланировка

Делать ремонт в своем жилье может любой собственник, в том числе и тот, который купил квартиру в ипотеку. Банк не будет диктовать, какой вид ремонта делать бюджетный или элитный ФЗ-102 ст. 30. Главное чтобы в процессе не произошло ухудшение условий проживания и снижение первоначальной стоимости недвижимости.

К таким последствиям могу привести существенные перепланировки. Трехкомнатная квартира может стать двухкомнатной, а жилплощадь с раздельным санузлом превратиться в квартиру-студию с бассейном. Формально – это изменение объекта залога, которое должно быть внесено в договор. Поэтому некоторые банки указывают, что изменение первоначального проекта квартиры возможно только после получения разрешений в уполномоченных органах.

На самом деле все собственники квартир обязаны для начала получить разрешение, а потом ломать стены или объединять комнаты. Но некоторые владельцы жилья пренебрегают такой последовательностью, а узаконивают уже готовые переделки. Поэтому кредиторы из-за опасения таких действий со стороны собственника прописывают в договоре пункт – получение согласия на перепланировку и от банка.

Прописка в жилье родных или посторонних лиц

Собственник жилплощади может прописать в квартиру близких родственников: родителей, детей, супруга. Это не запрещает российское законодательство. Хотя некоторые банки могут прописывать запрет на регистрацию в заложенном жилье посторонних лиц.

При подаче документов на прописку в МВД не уточняют, заложена квартира или нет. Поэтому формально владелец недвижимости может составить договор с жильцом или написать согласие на проживание в своей квартире другого лица. Повлиять на эту ситуацию банку будет сложно. Но при этом заемщику важно соблюдать грань и не проводить массовую регистрацию граждан в своей квартире. Тогда можно беспрепятственно прописать своих детей, родителей или брата с сестрой. ЖК РФ ФЗ-188 ст. 31.

Продажа заложенной квартиры по настоянию банка

При неисполнении обязательств по ипотечному договору и нарушении графика выплат банк может потребовать у заемщика продать заложенное имущество. Например, в тексте договора может быть указано, что собственник обязан продать квартиру и возместить заем при просрочке 3-6 очередных платежей.

Также банк-кредитор может прописать много других поводов для досрочного расторжения договора. В том числе прописку в заложенной квартире посторонних лиц, сдачу жилья внаем или самовольную перепланировку.

Как избежать просрочки или принуждения к досрочному погашению

Если денег на очередные выплаты нет из-за ухудшения материального положения, лучше не дожидаться просрочки или принуждения к досрочному расторжению договора по инициативе банка. У заемщика как минимум три варианта выхода из ситуации:

- ипотечные каникулы;

- реструктуризация;

- рефинансирование.

Какой вариант подойдет заемщику лучше всего решать вместе с банковским служащим. Однако наиболее выгодный способ – получить одобрение на ипотечные каникулы. Но не все смогут на них претендовать из-за законодательных ограничений у такого вида отсрочки по выплатам. ФЗ-353 ст. 6.1-1.

Если прав на каникулы нет, следует сравнить условия по реструктуризации и рефинансированию в своем обслуживающем банке или в другом.

Ипотечные каникулы

С августа 2019 года все ипотечные заемщики в РФ могут оформить ипотечные каникулы на законных основаниях. При этом банк не может отказать заемщику, у которого выполнены все условия:

- квартира, купленная в ипотеку, – единственное жилье заемщика;

- общая сумма займа, оформленного в банке, не превышает 15 млн рублей;

- заемщик обращается за ипотечными каникулами впервые;

- доходы заемщика снизились на 30% и он оказался в сложной жизненной ситуации.

К сложным ситуациям причисляют:

- постановку на учет в качестве безработного лица;

- получение инвалидности 1 или 2 группы;

- потерю трудоспособности на срок 2 месяца и больше;

- понижение заработной платы и других доходов;

- появление детей, с одновременным снижением дохода.

В период карантина из-за коронавируса заемщики также могут попросить льготные каникулы по ипотеке. Они отличаются по условиям:

- первоначальная сумма ипотеки для россиян до 2 млн рублей, для жителей Москвы – 4,5 млн, Санкт-Петербурга и Дальневосточного округа – 3 млн рублей;

- меньшее количество поводов – снижение доходов на 30% и более по сравнению с 2019 годом или лишение работы с постановкой на учет в ЦЗН.

При этом обратиться за ипотечными каникулами из-за коронавируса можно только в период с 02.04.2020 по 30.09.2020 года. Льготу дадут только по договорам, которые были заключены до 03 апреля 2020 года.

При любом из вариантов ипотечных каникул не пострадает кредитная история заемщика и рейтинг. Кроме того банк не сможет требовать досрочного погашения ипотеки и не будет начислять штрафы. Более подробно о вариантах ипотечных каникул прочитайте в статьях Бробанка.

Реструктуризация

Если прав на ипотечные каникулы нет, можно обратиться за отсрочкой или уменьшением ежемесячной выплаты по ипотеке. Банк может предложить реструктуризацию с условием выплаты только процентов за пользование кредитными деньгами, без внесения оплаты по основному долгу.

В большинстве банков индивидуальный подход к каждому заемщику. Тут главное не молчать о своих финансовых проблемах и обратиться за поиском решения заранее.

Обратите внимание: реструктуризация удлиняет срок кредитования и увеличивает итоговую сумму переплаты. Но при этом она помогает сохранить кредитную историю заемщика без просрочек, штрафов и неустоек. Такой период снижения ежемесячной нагрузки поможет восстановить финансовое положение семьи без продажи жилья, которое находится в залоге у банка.

Рефинансирование ипотеки

Рефинансирование – это оформление новой ипотеки для погашения уже действующей в этом же или другом банке. Так можно поступить, если предложение более выгодно по процентной ставке. Она должна быть ниже как минимум на 1,5-2% по сравнению с текущими условиями. Кроме того стоит обратить внимание на оставшийся срок кредитования. Он должен быть не меньше года, а в некоторых случаях даже половины срока. Так происходит потому, что при аннуитетных выплатах на погашение процентов большая часть денег уходит вначале ипотеки.

Если подавать заявку на рефинансирование ипотеки в другой банк, то заемщика будут оценивать как нового клиента. Понадобится подтвердить платежеспособность и принести договор текущей ипотеки. Если новому банку-кредитору подойдет кандидатура заемщика, он переведет деньги в первый банк кредитор, а залог жилья перейдет к нему.

При рефинансировании в другом банке возникают дополнительные расходы. На оформление документов, повторную оценку жилья, пересылку денег между банками и другие затраты. Их все следует учесть до подписания нового договора.

Некоторые кредиторы одобряют рефинансирование внутри банка. Они идут на такие не очень выгодные для себя шаги, чтобы клиенты не уходили в другие банки. В этом случае процедура будет в разы быстрее, а дополнительных затрат не будет вообще. Поэтому прежде чем обращаться в другие банки-кредиторы уточните возможность рефинансирования в обслуживающем банке. Но если заемщику откажут, ему не смогут запретить перевод ипотеки в другой банк.

Погашение ипотеки до срока

Все заемщики по российскому законодательству наделены правом досрочно погашать кредиты, в том числе ипотечные. При досрочном погашении надо обратиться в банк, выяснить точный размер задолженности на дату внесения денег. Это важно, чтобы заем был закрыт полностью, и не осталось какой-либо даже незначительной суммы.

Не обязательно погашать досрочно всю сумму ипотеки. Можно вносить суммы больше, чем предусмотрено договором кредитования. При этом также следует предупреждать банк. Потому что без распоряжения заемщика деньги могут лежать на счете до наступления очередного срока.

Иногда в условиях ипотечного договора может быть прописан пункт, что запрещен досрочный возврат кредита в первые полгода или год. Обратите внимания на такие ограничения. На самом деле банк не может запрещать клиентам погашать кредиты и ипотеку досрочно. Главное условие, которое обязан соблюдать заемщик – уведомление банка в течение 30 календарных дней о досрочном внесении денег. В некоторых банках или договорах можно встретить даже меньший срок в 10-15 дней.

Завещание на недвижимость в залоге

При оформлении сделки купли-продажи недвижимость сразу принадлежит покупателю. Банк не фигурирует в документах. Но при этом на квартиру наложено обременение, которые будет снято после завершения выплат по ипотеке.

Заемщик с ипотекой – собственник недвижимости, поэтому он может включить имущество в завещание без согласия банка. При этом неважно кому будут завещана квартира мужу-бизнесмену или несовершеннолетней сыну-школьнику. Банку вообще будет неизвестно, что заложенное жилье фигурирует в каком-либо завещании.

Если ипотека к моменту смерти заемщика будет не погашена, при вступлении в права наследования правопреемникам перейдет и ипотечный долг. Даже если не будет никакого завещания, заложенная недвижимость все равно достанется наследникам. А если их несколько, то им гораздо сложнее будет делить как само имущество, так и долги по нему.

О том, как оформить завещание и что для этого нужно, читайте в отдельной статье Бробанка.

Любой наследник вправе отказаться от вступления в наследство. Так можно сделать, чтобы не платить по обязательствам умершего заемщика, если они окажутся непосильными для правопреемника. Но получить квартиру без оплаты долгов не получится.

Обязательные и необязательные страховки

Оформление ипотеки возможно только при страховании объекта залога – недвижимости. Если заемщик откажется застраховать жилье, ему не оформят ипотеку. А отказаться от страхования жизни, здоровья или титульных прав на имущество клиент может на законных основаниях. Все перечисленные виды страхования относятся к добровольному, а не обязательному. Поэтому банк не может заставить заемщика оформлять все эти страховые полисы.

Обычно при отказе клиента от дополнительных страховок банк поднимает процентную ставку по ипотеке. При этом большинство банков предлагают комплексное страхование. В него уже включены несколько рисков. Такой полис обходится дешевле, чем отдельные страховки. Тем, кто выбирает такой полис, банк снижает ставку по ипотеке.

Очень важно подсчитать заранее, какой вариант самый выгодный для заемщика. Кому-то важно застраховать максимальное число рисков, чтобы рассчитывать на страховую компанию в сложных жизненных обстоятельствах. Другим некритично повышение ставки на 1-1,5% без оформления страховых полисов.

Содержание статьи подробное:

Покупка супругами квартиры в ипотеку

Один из супругов, чаще всего тот, у кого больше подтвержденный доход — является титульным заемщиком у банка.

Другой может быть:

1.созаемщиком, что применяют большинство банков. В этом случае оба супруга включаются в Кредитный договор и оба его подписывают.

В договоре купли-продажи может фигурировать как покупатель только титульный заемщик. Росреестр регистрирует право единоличной собственности на супруга, который прописан в договоре купли-продажи

В договоре купли-продажи могут участвовать оба супруга (или только один из них уточните! в разных банках — разные программы) и купить квартиру:

- в общую совместную собственность

- общую долевую собственность, при этом такой договор имеет признаки раздела совместно нажитого имущества и подлежит удостоверению у нотариуса в обязательном порядке или составляется нотариальный брачный договор

- единоличную собственность ( оформление на одного из супругов)

2.поручителем. Тогда он подписывает договор поручительства и не является участником сделки купли-продажи. Договор купли-продажи подписывает титульный заемщик и регистрируется право единоличной собственности.

3.вообще не участвует в сделке, при этом составляется брачный договор и прав на квартиру он не имеет ни каких.

Чтобы больше заработать нотариусы могут предлагать вам, при оформлении долевой собственности на законных супругов, два документа — нотариальный брачный договор и нотариальный договор купли-продажи.

ВНИМАНИЕ! с 31.07.2019 года регистрация залога( обременения), которое обязательно в ипотечной сделке, НЕ требует обязательного удостоверения у нотариуса (исключение составляет залог долей не всеми участниками долевой собственности)

Покупка супругами квартиры в ипотеку, нотариальное согласие на залог

Если участником договора купли-продажи является один из супругов, то он один подает в Росреестр заявление о регистрации ипотеки.

Если нотариальный брачный договор не составлялся, квартира признается совместно нажитым имуществом.

Нотариальное согласие на залог от вас потребует ипотечный специалист банка. Нотариальное согласие на залог нужно предоставить на момент подписания кредитного договора.

ВНИМАНИЕ.

Некоторые банки перестали требовать этот документ. УТОЧНИТЕ.

Если супруги оформляют(регистрируют) общую совместную собственность — в Росреестр в обязательном порядке предоставляется Свидетельство о браке.

Согласие супруги на покупку квартиры в ипотеку

Согласие супруги на покупку квартиры в ипотеку, то есть на залог квартиры в банк, не нужно делать заранее с указанием адреса квартиры.

Ведь иногда бывает, что банк не принимает, выбранную вами квартиру, как предмет залога и такое согласие становится бесполезным.

Стоимость этого документа у нотариуса от 1000 до 5000 рублей. Цена сильно разнится по регионам.

Кстати, многие кредитные учреждения в пакет документов по квартире требуют приложить предварительный договор купли-продажи. Без этого документа 90% сделок разваливается на этапе подготовки и проверки документов.

Предварительный договор купли-продажи

Предварительный договор купли-продажи квартиры — очень важный документ, именно он определяет успех сделки с долгим ожиданием даты заключения основного договора купли-продажи.

А в вашей сделке — все именно так. Как правило это около одного месяца.

Посмотрите видео консультацию о составлении правильного предварительного договора с учетом ипотечной сделки.

Пошаговая инструкция

Пошаговая инструкция к сделке купли-продажи квартиры за счет кредитных средств. 11 обязательных шагов ( видео урок)

Дополнение к видео уроку: сейчас многие банки требуют оформление страхования жизни до подписания кредитного договора. Уточните!

Посмотрите видео урок он вам поможет сориентироваться по срокам сделки о ключевым моментам, от которых зависит успех и снимет риски потери денег.

Как самостоятельно составить договор купли-продажи квартиры за счет кредитных средств Сбербанка смотрите здесь.

Согласие супруги на залог квартиры

Согласие супруги на залог квартиры потребуется и тогда, когда имеющуюся квартиру, являющуюся совместно нажитым имуществом, супруг передает кредитору в залог.

Доверенность на супруга для покупки в ипотеку

Участие доверенного лица со стороны заемщика/покупателя не всегда возможно.

Многие банки не разрешают подписание Кредитного договора доверенным лицом Заемщика.

А вот подписание Договора купли-продажи могут разрешить, тем более передачу документов на регистрацию в Росреестр. Как правило, после подписания Кредитного договора на сделку банк дает время — 30 дней ( уточните этот срок!)

Открытым остается еще один вопрос — получение кредитных средств доверенным лицом и оплата им покупки. Эти полномочия необходимо согласовать с банком.

Часто банк предлагает, в качестве образца, свою форму доверенности. Такой образец необходимо предоставить нотариусу.

Налоговый вычет супругам

Конечно, при покупке квартиры в ипотеку, необходимо помнить о возможности получить возврат ранее уплаченного подоходного налога, а так же исключить удержания его с заработной платы и возврат НДФЛ с суммы уплаченных банку процентов

Налоговый вычет предоставляется теперь на каждого налогоплательщика, а не на объект недвижимости, как было до 01.01.2014 года.

Поэтому намного выгоднее, с точки зрения получения налогового вычета, супругам оформить квартиру в совместную или долевую собственность, но не в единоличную.

При совместной собственности они даже могут заявить разные суммы затрат и быстрее получить возврат.

Подробнее об этом читайте в статье:

Всегда рада разъяснить. Автор

You May Also Like

Купить квартиру в ипотеку

Ипотечная сделка. Пособие для риелтора

Особенности ипотечных сделок

Ольга Слободчикова

АВТОР САЙТА. Я с 2006 года занимаюсь сопровождением сложных и очень сложных сделок с недвижимостью и рада поделиться с вами своим опытом и знаниями. Я курировала более 1000 сделок, в 250 из которых, я прошла с клиентом весь путь до регистрации права собственности "рука об руку". Ни одна из моих сделок не была оспорена. На этом сайте размещено более 300 моих статей, из которых вы найдете ответы на ключевые вопросы о сделках с недвижимостью и регистрации права собственности в соответствии с последними изменениями в законах и процедурах. Материалы сайта соответствуют требованиям ФЗ-218 "О государственной регистрации недвижимости" с изменениями от 30.04.2021 года. Сайт работает с 2015 года. Его уже посетили около 5 000 000 человек, каждый из которых получил самую свежую информацию о правильном оформлении сделки с недвижимым имуществом, и почти половина посетителей вернулись на сайт несколько раз. Это очень высокая оценка моей работы. Спасибо. Обязательно перейдите на главную страницу сайта - там важные статьи с последними изменениями. Получите проверенные знания и не сомневайтесь в своих силах. Наши дополнительные разъяснения и поддержку в документальном оформлении сделки вы можете получить обратившись с вопросом через живой чат в рабочее время ( у нас часовой пояс ЕКБ) (если у вас формы для переписки нет - значит ваш браузер его блокирует, измените его настройки). Вам помогут мои помощники, опытные специалисты по сделкам с недвижимостью: - Анастасия Бусько; - Алсу Алеева. С уважением и пожеланиями удачной сделки, Слободчикова Ольга Дмитриевна

Покупка супругами квартиры в ипотеку, оформление сделки : 36 комментариев

Ответ для Руслана. Это определяет банк. Как правило требуется страхование жизни только титульного заемщика.

Страхование жизни женщины обходится дешевле.

Если заёмщик супруг, созаемщик жена, но собственники они оба, то нужно ли будет оформлять страхование жизни и здоровья на жену тоже?

Ответ для Ирины. Вас обезопасит от описанных ситуаций только Брачный договор(он удостоверяется нотариусом).

Здравствуйте! Покупаем квартиру в законном браке в ипотеку, основной заёмщик я (жена). Если не учитывать привилегии при возврате налогового вычета, какие риски могут появиться, если квартиру оформить в совместную собственность? Я опасаюсь того, что мой супруг может задолжать некую сумму, за которую часть квартиры у нас могут отнять, или что мой супруг за те же долги может продать часть квартиры без моего согласия. Можно ли избежать подобных ситуаций, если оформить квартиру в единоличную (мою) собственность? Я понимаю, что при разводе она в любом случае будет делиться по 1/2, но ситуацию с разводом я исключаю.

Ответ для Виктории.

Если отец будет созаемщиком по кредитному договору, то супругам можно оформить общую долю (например 8\10, а отцу 2\10). Нотариальный документ не нужен.

Налоговый вычет можно будет получить с оплаты за супружескую долю.

Добрый день!

Подскажите, ипотека берется в браке, первоначальный взнос дает отец супруги. Можно ли оформить ипотеку на 2 супругов, но право собственности оформить на муж и отец супруги? нужен ли нотариальный документ об отказе права с целью отдать долю отцу? можно ли с такой доли потом вернуть имущественный вычет?

Ответ для Николая.

Нет, не обязательно.

Однако уточните у банковского специалиста, нет ли требования у банка в брачном договоре!

Здравствуйте! Подскажите, пожалуйста, надо ли жену указывать в договоре купли-продажи квартиры в качестве покупателя, если в кредитном договоре она, не является созаемщиком.

Ответ для Насти.

Если покупатели решили оформить долевую собственность — это нотариальная сделка.

Пропишите в договоре купли-продажи только мать, а затем она выделит доли всем членам семьи.

Продаю квартиру, покупатели оформляют в долевую собственность (программа молодая семья муж, жена, ребёнок). Муж покупательницы служит в армии, есть нот. Доверенность, Как в договоре купли-продажи указывать что супруга приобретает 1/3 доли по доверенности за супруга?

Ответ для Светланы.

Ответ на ваш вопрос зависит от требований банка-кредитора к оформлению права на предмет залога(квартира).

Уточняйте.

Здравствуйте, хотим с мужем покупать квартиру в ипотеку, ипотеку он берёт на себя, я иду как созаёмщик. Как правильно нужно оформить квартиру? Если только на супруга, то надо ли мне писать какой либо отказ на эту квартиру? Или оформлять в равных долях, то как то это будет влиять на выплату ипотеки. (мой доход только пенсия по инвалидности)

Ответ для Елены. Вы можете оформить в указанных долях. Но без брачного договора вам не обойтись.

Ответ для Татьяны. В любом случае дети наследники первой очереди, но они так же наследуют и долги. Вас спасет только брачный договор.

Здравствуйте!

Подскажите, как оформить квартиру в ипотеку, чтобы мало ли что случится с мужем, дети от его первого брака на нее не претендовали?

Добрый день. Собираемся с мужем брать ипотеку. Деньги на первый взнос в размере 50% дают его родители. Мы можем оформить квартиру в неравных долях (75% на 25%)? И как это правильно сделать? брачные договоры не заключали, муж будет титульным заемщиком. я созаемщиком

Ответ для Ирины. Конечно можно. В долевую собственность.

Нахожусь в гражданском браке. Возможно ли приобрести квартиру в ипотеке на себя и мужа?

Добры вечер! Хочу взять в ипотеку квартиру и все расходы беру на себя, нахожусь в законном браке, но не хочу, чтоб супруг на нее претендовал, развод пока невозможен по некоторым причинам… я могу взять ипотеку на себя, без его участия. Заранее спасибо!

Добрый день! Беру ипотеку в сбербанке. Муж настаивает на том чтобы он участвовал в договоре купли продажи. Будет ли в регистрации права указанно 2 собственника? И чем это грозит при разводе?

Ответ для Анастасии.

Конечно нет.

Но может возникнуть ситуация, что ваш сожитель оплатит со своей карты кредит или другая подобная ситуация и у него останется на руках документ об оплате — это аргумент для суда.

Ольга, спасибо! А если оформить официальный развод перед покупкой квартиры, но на момент купли жилья проживать вместе разведёнными, тогда у бывшего супруга будут основания претендовать на квартиру?

Ответ для Анастасии.

Брачный договор устанавливает иной режим собственности супругов и эта квартира не будет общей совместной собственностью.

А как его оспорить? Если ваш супруг полностью дееспособный — тогда нет.

Другое дело — он может участвовать в оплате кредита и предъявить вам сумму расходов на это.

Добрый день! Подскажите, пожалуйста, как купить квартиру в ипотеку находясь в браке, чтобы супруг не имел возможности на неё претендовать в будущем? Т.е. я собираюсь сама выплачивать долги по ипотеке и хочу, чтобы квартира была оформлена на меня. Возможно ли заключение брачного контракта непосредственно перед покупкой квартиры? Не будет ли в будущем возможности у супруга или у его сына от предыдущего брака оспорить данный брачный договор и претендовать на квартиру?

Ответ для Анастасии.

Условия приобретения квартиры диктует банк, уточняйте у специалиста.

У всех банков разные условия.

Если ипотека оформляется на мужа как основного заемщика, можно ли полностью оформить квартиру в собственность на жену или в любом случае он должен владеть хоть какой-то долей?Если вдруг по каким-то причинам в момент выплаты ипотеки происходит развод и супруг отказывается платить дальше,можно ли перевести данную ипотеку уже на жену?

Ответ для Анны

с 02.06.2016 г продажа ( и другое отчуждение) долевой собственности подлежит обязательному удостоверению у нотариуса.

Если квартира, которую вы покупаете находится в совместной собственности у двух собственников — это простая письменная форма сделки.

Добрый день, оформляю ипотеку на квартиру в Сбербанке, собственников двое. Подскажите, почему необходимо обязательное оформление сделки у нотариуса? Почему мы не можем зарегистрировать собственность в МФЦ сами?

Квартира покупалась в ипотеку Супругами. Ипотека выплачена,квартира не обремена. И мы хотим её продать нужно ли согласие на продажу одного из супругов?

При приобретении квартиры, по умолчанию собственность считается совместной, но по желанию супругов ее можно разделить и на доли. В первом случае, когда квартира оформляется на одного владельца , она является совместной собственностью. Кстати, на покупку необходимо будет оформить нотариальное разрешение второго супруга. Владельцем квартиры по документам будет являться муж или жена. Но по факту, владеть и распоряжаться ею они вправе оба, и один без другого сделать с этим имуществом ничего не сможет. Все действия в отношении жилья будут производится только с нотариального согласия второй стороны.

Ответ для Юдженина.

Если вы покупаете квартиру в ипотеку — согласуйте содержание доверенности с банком-кредитором.

Как правильно должна быть составлена ген.доверенность, если супруг не может присутствовать на сделке по покупки квартиры? Находится в командировке.

Добавить комментарий Отменить ответ

Этот сайт использует Akismet для борьбы со спамом. Узнайте, как обрабатываются ваши данные комментариев.

Читайте новые статьи

- Продавец приостановил регистрацию сделки 26/12/2021

- Порядок продажи квартиры в 2022 году 26/12/2021

- Документы на недвижимость. Полный пакет 23/12/2021

- Документы для купли-продажи недвижимости 23/12/2021

- Недвижимость детей и сделки с ней. Общие разъяснения 23/12/2021

- Покупка квартиры супругами 22/12/2021

- Опись передачи документов в МФЦ 21/12/2021

Приветствие автора сайта

На этом сайте размещено более 300 моих статей (полное содержание сайта), из которых вы найдете ответы на ключевые вопросы о сделках с недвижимостью и регистрации права собственности в соответствии с последними изменениями в законах и процедурах.

Сайт работает с 2015 года.

Его уже посетили более 5 000 000 человек, каждый из которых получил самую свежую информацию о правильном оформлении сделки с недвижимым имуществом, и почти половина посетителей вернулись на сайт несколько раз. Это очень высокая оценка моей работы.

Спасибо.

Моя страница во ВК

Обязательно перейдите на главную страницу сайта — там важные статьи с последними изменениями. Получите проверенные знания и не сомневайтесь в своих силах.

Наши дополнительные разъяснения и поддержку в документальном оформлении сделки вы можете получить обратившись с вопросом в комментариях под статьёй или через живой чат

(если у вас формы для переписки нет — значит ваш браузер его блокирует, измените его настройки).

Вам поможет моя помощница — опытный специалист:

— Анастасия Бусько, личная страница во VK

С уважением и пожеланиями удачной сделки, Автор.

Отзывы из переписки

Мое дело о наделении долей завершилось благополучно, без единого замечания со стороны регистрирующих органов.

—

7. Спасибо Вам все прошло успешно, без всяких нотариусов.

Экономия 40.000 рублей.

Валерий, г. Калининград

_

8.

Буду вас рекомендовать всем знакомым)) и обязательно обращусь к вам , если будут какие то другие вопросы по этой теме! Чувствуется профессионализм и главное : дарите — спокойствие и уверенность!

Отличный способ объединить усилия для покупки желанного жилья — ипотека на двоих супругов, родственников, собственников. Событие подразумевает крупные расходы. Когда требуется дополнительно потратиться на нотариуса? Как избежать лишних издержек и снизить риск непредвиденного ущерба в будущем? Как взять ипотеку на двоих?

Ситуации, когда требуется оформить на двоих

По закону супруги выступают созаемщиками, независимо от того, на кого из них оформлен ипотечный кредит. В случае проблем с выплатами банк будет требовать деньги с обоих. Исключением являются пары, ограничившие свою ответственность брачным контрактом (Семейный кодекс РФ, ст. 40 (скачать)). Стоимость его составления зависит от региона и сложности документа. В среднем около 10000 рублей +/-.

Можно оформить ипотеку на двоих без контракта. Один из супругов может быть пассивным созаемщиком – просто нести ответственность по закону (СК РФ, ст. 34 (скачать)). Есть возможность активного участия – оформление договора ипотеки на двоих. Когда это выгодно или необходимо? Есть разные ситуации, например:

- дохода одного не достаточно для получения необходимой суммы;

- недвижимость оформляется в долевую собственность;

- есть желание супругов уйти от нотариального сопровождения, сократить расходы на оформление сделки;

- родственники не являются супругами.

Документы для подачи ипотечной заявки на двоих

Когда ипотеку платят двое, каждый из созаемщиков представляет полный пакет документов на себя. Точный перечень клиент получает в выбранном банке. Базовый комплект аналогичный у всех кредиторов:

- анкета, полученная в банке или скаченная на его официальном сайте;

- копия паспорта;

- СНИЛС – достаточно номера;

- документальное подтверждение регулярного дохода (2-НДФЛ (скачать в pdf), 3-НДФЛ (скачать бланк), справка по форме банка или работодателя, выписки по счетам) – при получении зарплаты в этом же банке подтверждение дохода обычно не требуется;

- подтверждение трудоустройства (копия трудовой книжки, справка с работы, копия трудового договора и др.);

- копия свидетельства о браке или подтверждение отсутствия брака; – нотариально оформленное или личное участие в качестве собственника и созаемщика;

- военный билет мужчинам до 27 лет;

- подтверждение законного пребывания в России иностранным гражданам.

После получения предварительного одобрения суммы потребуются документы на объект недвижимости и на продавца. Вы получите список на руки. Он зависит от выбранного банка, а также от характера сделки:

- в большинстве случаев потребуется отчет об оценке (Зачем делать оценку квартиры при ипотеке — ответы в другой статье);

- совершая покупку квартиры на двоих собственников в ипотеку на вторичном рынке, вы представите правоустанавливающие документы продавца (Документы от продавца на ипотеку подробно описаны в другой статье) ;

- на жилье в строящемся доме нужна аккредитация объекта вашим банком – процедура подразумевает сбор разрешительных документов на постройку, работники финансовых организаций часто занимаются таким вопросом сами, могут также озадачить клиента;

- разрешительные документы, смета на строительство, договор с подрядчиком (при наличии) потребуются для кредита на возведение частного дома;

- если продавцом выступает частное лицо, от него нужна копия паспорта и СНИЛС, а также нотариальное согласие супруга на сделку либо подтверждение отсутствия супруга;

- юридические лица предъявляют копии учредительных документов, подтверждение полномочий лица, подписывающего договор.

Как решить кто титульный заемщик

При оформлении ипотеки на двоих супругов банк попросит указать титульного заемщика. Понятие отсутствует в законных актах, оно используется в кредитной документации для обозначения основного заемщика. Этот человек обычно выступает инициатором сделки, с ним банк ведет переговоры. С его счетов будут первоочередно списывать платежи по графику и в случаях просрочек.

Финансовым организациям удобно, когда у помещения один совершеннолетний собственник, что прямо противоположно ситуации, когда оформлена ипотека и на мужа – собственность на двоих. Титульному заемщику могут предложить оформить жилье на себя, без выделения доли созаемщику. При отсутствии брачного контракта, даже когда ипотека на двоих супругов а собственность на одного, квартира останется совместно нажитым имуществом. В случае развода можно будет претендовать на долю. Как взять ипотеку без участия супруга подробно описано в другой статье.

Варианты оформления собственности на двоих – общая долевая, общая совместная

Выбирая, как оформить собственность при ипотеке на двоих, следует определиться, как супруги будут распоряжаться квартирой или домом. При желании провести четкую границу владения и содержания требуется договор на общую долевую собственность (скачать пример в word). Его оформляют у нотариуса. В документе согласовывают размер доли каждого из участников сделки, их вклад в оплату.

Основные последствия оформления ипотеки на двоих родственников-супругов и выделения долей:

- при разводе с ипотекой на двоих супругов за каждым из них сохраняется своя доля;

- при продаже одной из долей супруг имеет преимущественное право покупки (Гражданский кодекс, ст. 250 (скачать));

- имущественный вычет применяется только в размере своей доли;

- в случае смерти одного из супругов доля не переходит по умолчанию полностью к овдовевшему, а делится между всеми наследниками по закону или в соответствии с завещанием.

Составить брачный контракт в отношении конкретной квартиры или другого имущества можно в любое время – при заключении брака или позже. Если контракт у вас уже есть, вы обязаны представить его копию вместе с заявкой на ипотеку. Если вы решите подписать документ после оформления ипотеки, вам потребуется согласовать его текст с банком.

Когда супруги уверены в отсутствии необходимости выделять доли, оформление жилья по ипотеке в браке на двоих происходит в общую совместную собственность. Есть 2 варианта:

- Один супруг занимается оформлением полного пакета документов с банком, с продавцом, второй супруг просто дает нотариальное согласие на сделку (примерно от 1500 рублей, в зависимости от региона). Согласие для ипотеки на двоих супругов можно оформить у любого нотариуса в любой момент. Дальновиднее поинтересоваться о форме документа у выбранного банка. Вы избежите разногласий по поводу его содержания.

- Супруги вместе выступают покупателями и созаемщиками в договорах. Нотариального согласия не потребуется. При выборе банка интересуйтесь, можно ли в нем взять ипотеку на двоих супругов таким способом.

Основные особенности и последствия сделки, когда квартиру купили в ипотеку на двоих собственников совместно:

- жилье принадлежит обоим, при этом доли не выделяются, супруги пользуются всей жилплощадью на равных правах;

- каждый из супругов имеет право на имущественный налоговый вычет до 2 млн. руб. (Налоговый кодекс РФ, ст. 220, п. 3 (скачать)), но не больше стоимости жилья, в пределах этих величин сумма покупки может быть поделена между парой в любых пропорциях (0/100, 50/50, 38/62 и т.д.);

- любые сделки с помещением возможны только с общего согласия супругов, которое подтверждается документально (ст. 35 Семейного кодекса (скачать));

- при разводе супруги претендуют на равные доли;

- в случае смерти одного из собственников ½ доля достается полностью овдовевшему, вторая половина делится между всеми наследниками, включая супруга.

Ипотека в браке – как оформить ипотеку на двоих супругов

Перед тем как взять ипотеку на двоих супругов, вы вместе с банком можете выяснить, достаточно ли доходов одного члена семьи на обеспечение кредита. Если недостаточно, то логичным будет учесть доходы обоих. В таком случае потребуется представить полный пакет документов на каждого из заемщиков. Примерный перечень есть в нашей статье.

Если дохода одного из супругов достаточно для одобрения нужной суммы, то также можно брать ипотеку на двоих, но активное участие второго не обязательно. При отсутствии брачного контракта оба несут солидарную ответственность. Собирать справки о доходах и трудовой деятельности второго нет необходимости. Достаточным будет копии паспорта и номер СНИЛС.

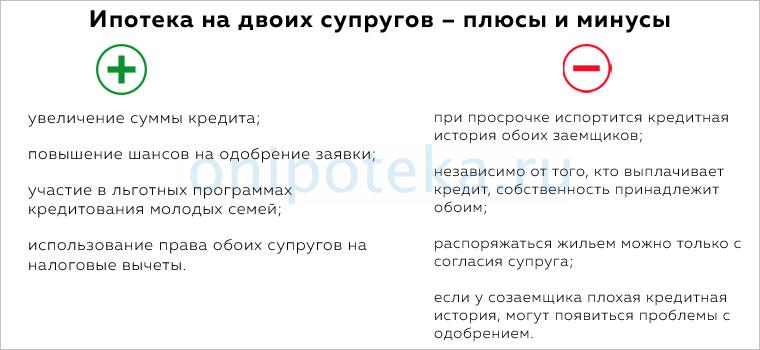

Ипотека на двоих супругов – плюсы и минусы

Из преимуществ ипотеки на 2 супругов отметим:

- возможность увеличить сумму кредита;

- если у обоих супругов хорошая кредитная история, по ипотеке на двоих собственников шансы получить одобрение увеличивается;

- вероятность участия в льготных программах кредитования молодых семей;

- возможность использовать право обоих супругов на налоговые вычеты.

Чтобы по возможности избежать проблем, следует помнить о минусах покупки квартиры в ипотеку на двоих собственников — супругов:

- в случае просрочки в кредитной истории обоих созаемщиков появится отметка;

- независимо от того, кто выплачивает кредит, собственность принадлежит обоим – возможное решение состоит в брачном контракте, долевой собственности, долевой ипотеке на двоих;

- распоряжаться квартирой в будущем можно будет только с согласия обоих супругов – продать свою долю будет сложно, если супруг решит воспрепятствовать;

- при утрате платежеспособности одного из супругов ответственность за выплату ложится на второго – рассмотрите возможность страхования этого риска;

- если у одного из созаемщиков плохая кредитная история, могут появиться проблемы с одобрением, даже в случае если титульным заемщиком выступает другой супруг и у него положительная история.

Можно ли развестись если ипотека на двоих

Что делать, если ипотека на двоих и развод? Следует сразу уведомить банк. Когда сделка оформлена с выделением долей, с указанием обязательств по выплате долга, люди действуют в соответствии с договорами.

Пара при разводе может прийти к договоренности, которая устраивает обоих, а также банк. Например, оформление квартиры и долга на одного из супругов, второй при этом получает компенсацию и перестает претендовать на собственность. Заемщики и банк могут договориться о продаже ипотечной квартиры.

Как развестись если есть ипотека на двоих, но компромисс по разделу имущества и долга не найден? Многим приходится обращаться в суд. Если собственность совместная, супруги претендуют на нее в равных долях, а остаток задолженности будет поделен пополам (Семейный кодекс РФ ст 38 (скачать), а также СК РФ, ст. 39 (скачать)). Суд учтет:

Ипотека без брака

Порядок оформления аналогичен семьям с брачным контрактом. Для ипотеки на двоих собственников без брака потребуется согласовать доли собственности, порядок раздела имущества в случае разногласий. В банке двое выступают созаемщиками. Условия предоставления займа в целом менее лояльные, чем для семей. Однако при хорошей кредитной истории и достаточных доходах шансы высокие.

В случае разлада, если брали ипотеку на двоих не в браке, потребуется документальное подтверждение всех взносов по жилищному займу. Поэтому все платежи следует делать безналичным способом со своего счета. Платежные поручения, чеки следует бережно хранить.

Совместное участие в покупке ипотечного помещения – это солидарная ответственность, что подразумевает повышенный риск. При выборе созаемщика самостоятельно оцените его порядочность, а также свою готовность решать его финансовые проблемы в случае их появления.

Порядок оформления на двоих собственников

Чтобы взять ипотеку на двоих собственников, потребуется более объемный пакет документов, чем при самостоятельном оформлении. Порядок прохождения процедуры аналогичный:

- Сбор и подача документов на созаемщиков. Вы подтверждаете свою платежеспособность, банк оценивает риски. Оформление платных документов на этом этапе преждевременно. Их перечень может отличаться у разных банков, срок действия некоторых справок и выписок ограниченный.

- Получение предварительного одобрения суммы кредита.

- Выбор помещения. Этот этап может быть начат раньше, но до получения предварительного одобрения от кредитора подписывать какие-либо соглашения рискованно. Сделка может сорваться или затянуться. Вы можете потерять задаток.

- Подписание предварительного договора на приобретение жилья.

В какой банк обратиться

Популярностью пользуется ипотека на двоих супругов в Сбербанке. Однако любой банк, кредитующий покупку жилья, дает ипотеку на двоих созаемщиков. Сложнее согласовать финансирование квартиры, приобретаемой в долевую собственность. В таком случае важно на этапе выбора кредитора пояснять, что вы хотите оформить ипотеку на двоих собственников долей.

Наиболее выгодные условия банки предлагают своим зарплатным клиентам. Выясните в своем, на каких условиях можно оформить ипотеку на двоих человек. Для сравнения можно подать несколько заявок в другие банки.

Риски ипотеки на двоих

Проблемы обычно прямо или косвенно связаны с разладом отношений или невыплатой долга одним из заемщиков. Выясняя, можно ли брать ипотеку на двоих людей, помните о сопутствующей ответственности и возможных последствиях:

- созаемщики несут солидарную ответственность за выплату долга, если один перестает вносить деньги, банк незамедлительно обратится ко второму;

- просрочка в выплате – негативное событие в кредитной истории всех созаемщиков;

- у вас могут появиться разногласия относительно владения помещением, проживания в нем, продаже, сдаче в наем;

- при оформлении долевой собственности банк может отказаться принимать доли в залог, потребуется другое имущество в качестве гарантии;

- при совместной собственности один из супругов может вообще не участвовать в выплате, это не мешает ему претендовать на равную долю жилья при разводе;

- при разделе имущества суд может учитывает права детей на жилье – супругу, с которым остается ребенок, достанется в пользование также доля ребенка в квартире.

Заключение

Можно ли оформить ипотеку на двоих супругов? Однозначно да. Чем более крепкие и доверительные отношения между людьми, тем проще (быстрее и дешевле) оформить квартиру на двоих по ипотеке.

Если родственники хотят обезопасить свои финансовые и имущественные интересы, необходимо участие нотариуса. Это дополнительные расходы. Сложнее, дороже всего разделить ипотечное жилье, долги, проценты по ипотеке на двоих между супругами, которые были уверены в своем браке на всю жизнь, но решили развестись в разгар выплаты кредита.

Читайте также:

- Признание права собственности на объект незавершенного строительства

- Вид номер и дата государственной регистрации права собственность отсутствует

- Обязанности женщины по дому на руси

- Срок исковой давности интеллектуальная собственность

- Решение челябинской городской думы о предоставлении земельных участков