Может ли ооо подарить ип имущество

Обновлено: 18.05.2024

Николай купил в 1997 году нежилое помещение на первом этаже дома. Спустя 12 лет он решил сдавать его в аренду под магазин. Оформил ИП на упрощенке, чтобы честно платить налоги с доходов. В документах так и написал, что будет сдавать в аренду собственную недвижимость. Доход как предприниматель он планировал получать только от аренды.

С 2009 года Николай получал от арендаторов деньги и платил положенные 6% в бюджет. Так он работал пять лет, а потом решил продать помещение за 10,5 млн рублей.

Так как покупал он его как обычное физлицо задолго до оформления ИП , то и продал как физлицо. Никаких налогов Николай от продажи не заплатил, потому что владел имуществом много лет.

Налоговая с ним не согласилась и доначислила 630 тысяч рублей налога плюс пени и штрафы. Всего 720 тысяч. Николай пошел по судам.

Почему налоговая начислила сотни тысяч рублей?

Николай — предприниматель и работал на УСН . Он получал доход от аренды. А если он получал доход от аренды, значит, использовал свою недвижимость для бизнеса.

Когда он продал личное помещение, то как будто получил доход уже не как обычный собственник, а как предприниматель. А значит, и доход от продажи этого имущества можно считать выручкой ИП — все 10,5 млн рублей.

Никаких вычетов при продаже недвижимости на упрощенке со ставкой 6% не положено. И освободить объект от налога с учетом срока владения тоже не получится. Вся сумма от продажи помещения — это доход, с которого в бюджет положено заплатить налог. Плюс штраф 10% и пени. Так и набежало 720 тысяч рублей.

Что на это возразил предприниматель?

Вот какие аргументы привел мужчина:

- Он купил помещение как физлицо, задолго до регистрации ИП .

- Продавал недвижимость тоже как физлицо. В договоре не было ссылок на его статус ИП . Деньги от продажи он получил на свой личный счет.

- Как предприниматель он не занимался продажей недвижимости: такого вида деятельности в регистрационных документах нет.

- В похожих ситуациях раньше Минфин разделял доходы по видам и налогам. По этому поводу были официальные письма.

Что сказали суды?

Налоговая всё сделала правильно. Мужчина должен заплатить

Для налогов важно назначение имущества, а не то, как оно оформлено по документам. Мужчина хоть и продал недвижимость как личную собственность, но использовал ее для бизнеса.

Разъяснения Минфина — это не нормативный документ. Их давали не этому предпринимателю и ссылаться на них нельзя.

Всё так. Пусть доплачивает налог, штраф и пени. Но раз он действовал добросовестно, уменьшим ему штраф в два раза.

Доход от продажи имущества — выручка ИП . Оставить решение в силе

Предприниматель хоть и действовал добросовестно, но ошибся. Используешь личное имущество в бизнесе — плати налог от его продажи как ИП .

Все инстанции правы. Жалобу отклонить

Суды не ошиблись. По своим характеристикам помещение не предназначено для личного использования. Значит, доход от его продажи — это выручка ИП со всеми вытекающими.

Итог. Мужчина больше года ходил по судам, но не смог оспорить начисления. Доход от продажи личной недвижимости признали предпринимательским. Придется заплатить в бюджет 720 тысяч рублей.

А в Конституционный суд пожаловаться нельзя?

Это вряд ли поможет. Конституционный суд объяснял, что предприниматели могут использовать свое имущество как в личных целях, так и для бизнеса. Юридически это сложно разграничить, поэтому нужно разбираться.

Уже были истории, когда даже жалоба в Конституционный суд на якобы несправедливое налогообложение ИП не помогла.

Если я ИП и продам машину или компьютер, мне тоже могут что-то доначислить?

Могут. Если выяснится, что это имущество вы использовали для предпринимательской деятельности, то доход от его продажи признают выручкой. С машиной это может произойти запросто: налоговая получает данные из ГИБДД .

Некоторым ИП уже начисляли налог при продаже личных автомобилей. Обжаловать не получилось. С недвижимостью это тоже не первый случай.

С компьютером сложнее, потому что данные о таких сделках между физическими лицами в налоговую автоматически не поступают. Но всегда есть нюансы и никто не даст гарантии, что при продаже ноутбука, мебели или гаража вам не начислят налог как ИП .

Я продам имущество и заявлю вычет. Например, расходы на покупку. Так можно?

Так нельзя. Вычет можно использовать, только если доход облагается НДФЛ по ставке 13%. Если это доход ИП на УСН с 6%, здесь нет НДФЛ и ставка другая.

Вычета тоже нет: по закону не положено. Фиксированный вычет 1 млн рублей для недвижимости и 250 тысяч для другого имущества использовать не получится. Расходы на покупку и большой срок владения тоже не спасут. Налог начислят со всей суммы продажи.

Тогда из выручки вычтут расходы на приобретение имущества. Но с разницы всё равно придется заплатить налог. И это могут быть сотни тысяч.

Так было в истории другого предпринимателя, который купил несколько квартир как физлицо задолго до регистрации, перевел их в нежилые помещения и сдавал в аренду. Потом перестал заниматься этим бизнесом и всё продал тоже как физлицо. Налоговая доначислила ему 620 тысяч с разницы, а суды поддержали.

Эти предприниматели действовали наугад и сами виноваты? Они могли предвидеть такие последствия?

Эти предприниматели действовали не наугад, но не до конца разобрались в ситуации. Они взяли за основу письма Минфина и позиции судов. Думали, что всё делают правильно, и даже подстраховались. Еще они платили все налоги и не скрывали сделок от продажи своего имущества, не выводили активы и не занижали цены.

Например, один ИП не учитывал в декларации расходы на коммуналку и продал помещения уже после того, как свернул бизнес. Минфин говорил, что в таких случаях можно платить НДФЛ (письмо 03-11-11/25 от 20.08.2012).

Были ссылки на другие письма Минфина, нормы закона и правильно оформленные документы. Не помогло — суды отклонили все аргументы и поддержали налоговую.

Что делать, чтобы не попасть на налоги при продаже имущества?

Если вы используете это имущество для того, чтобы получать доход как ИП , вряд ли получится не платить налог. У налоговой и судов однозначная позиция.

Но даже из этого можно извлечь выгоду. Нужно всего лишь быть готовым к тому, что придется заплатить налог. Например, при продаже включить его в цену, потом перечислить в бюджет и спать спокойно. Или не продавать, если это невыгодно.

Если продаете имущество, о котором налоговая не узнает, и не хотите платить налог как ИП , оцените риски. Если это компьютер за 50 тысяч рублей и покупатель физлицо, вам вряд ли что-то грозит. Но если это автомобиль за миллион, а вы занимаетесь перевозками, можно вляпаться.

Будьте осторожны, если ситуация с имуществом неоднозначная. Например, у вас автосервис в собственном гараже, но там стоит и ваша машина. Или у вас квартира на первом этаже, и вы принимаете клиентов как юрист. Никто не даст гарантии, что при продаже этой недвижимости вам внезапно не доначислят налоги.

В каждой истории могут быть нюансы. Налоговая не предъявит претензии вообще без оснований. Инспекторы будут собирать доказательства, изучать документы, опрашивать свидетелей. В этой истории, например, так и было. Не пренебрегайте документами, консультируйтесь с юристами, ищите грамотного бухгалтера.

Не ссылайтесь на письма Минфина, если в них описана ситуация, хотя бы немного отличная от вашей. Если есть сомнения, пишите запрос в налоговую.

Договор дарения денежных средств заключают не всегда, но в некоторых случаях он оказывается либо обязательным, либо весьма полезным. Рассмотрим нюансы оформления этого документа.

Можно ли подарить деньги по договору дарения?

Деньги могут служить предметом дарения, т. к. ГК РФ (п. 2 ст. 130) расценивает их как вещь, составляющую движимое имущество. При смене владельца такого имущества не требуется переоформлять право собственности, т. е. оно может передаваться в дар по упрощенному варианту.

Бескорыстная передача денег запрещается законодательством лишь в ограниченном числе случаев (ст. 575 ГК РФ). Это ситуации дарения на сумму более 3 тыс. руб., когда подарок:

- от имени малолетнего или недееспособного лица делает его представитель;

- делается работнику организации образования, медицинских или соцуслуг лицом, обслуживаемым такой организацией, или его родственниками;

- предназначается госслужащему в связи с его должностными обязанностями;

- делает юрлицо коммерческой направленности другому юрлицу, тоже занимающемуся коммерцией.

Таким образом, за вышеперечисленными исключениями дарение между физлицами, а также от юрлица физлицу законодательных препятствий не имеет. У детей право на получение подарков возникает с 6-летнего возраста, поскольку ГК РФ (подп. 2 п. 2 ст. 28) позволяет им участвовать в сделках, приносящих безвозмездную выгоду и не требующих нотариального заверения или госрегистрации. А дети в возрасте от 14 до 18 лет могут и сами становиться дарителями, т. к. у них есть возможность распоряжаться личными доходами (подп. 1 п. 2 ст. 26 ГК РФ).

Доход, образовавшийся у физлица — получателя подаренных денег, не подлежит обложению НДФЛ, если даритель является:

- физлицом — вне зависимости от величины подаренной суммы (п. 18.1 ст. 217 НК РФ, письмо Минфина России от 16.05.2018 № 03-04-05/32813);

- юрлицом или ИП, а подаренная им сумма не превышает 4 тыс. руб. (п. 28 ст. 217 НК РФ).

Сумма свыше 4 тыс. руб. при дарении от юрлица или ИП будет у получателя-физлица облагаться налогом на доходы по ставке 13% (п. 1 ст. 224 НК РФ).

Договор дарения денег - образец и нюансы применения

При безвозмездной передаче денег можно обойтись без составления договора дарения денежных средств (п. 1 ст. 574 ГК РФ), обязанность оформить который возникает только в двух ситуациях (п. 2 ст. 574 ГК РФ):

- подарок делает юрлицо, и сумма его превышает 3 тыс. руб.;

- дарение происходит с отсрочкой во времени (по истечении какого-то периода после оформления договора).

Исходя из этого правила, договор дарения денежных средств между физическими лицами, подразумевающий передачу денег сразу, в письменном виде можно и не заключать. Достаточно будет устной договоренности. Договор дарения, заключенный письменно, можно заверить нотариально, но это действие не является обязательным. Привлечение нотариуса потребует уплаты госпошлины за его действия.

- при покупке на эти деньги общего имущества супругов и последующем его делении;

- передаче супругом, получившим деньги в качестве подарка, еще кому-то их в дар.

Может ли заключаться договор целевого дарения денежных средств, т. е. на покупку какого-либо определенного имущества? Запрета на установление такого условия в действующем законодательстве нет. Однако в реальности обычно возникают проблемы в связи с доказыванием того обстоятельства, что на приобретение указанного в договоре имущества были потрачены именно те деньги, которые передавались в дар. Поэтому в таких ситуациях дарителю лучше самому приобрести это имущество и сделать его предметом дарения.

В тексте договора дарения денежных средств обязательно следует отразить:

- Сведения о дарителе и одаряемом. Для физлица здесь понадобится указать:

- Ф.И.О.;

- дату рождения;

- паспортные данные;

- место жительства.

Сам факт передачи денег оформляется актом, подписываемым сторонами договора и свидетелями этого события, или распиской.

Вариант образца договора дарения денежных средств доступен для скачивания на нашем сайте.

![]()

Нужно ли работодателю удерживать НДФЛ, если он дарит работнику денежные средства и при этом заключен договор дарения денег? Ответ на этот вопрос узнайте в Готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Возможные действия с договором дарения денежных средств

Договор, оформленный письменно, обязывает дарителя к его исполнению (п. 2 ст. 572 ГК РФ). Однако в отношении договора дарения денежных средств возможно расторжениепо инициативе:

- Одаряемого (ст. 573 ГК РФ), который вправе отказаться от дара до его получения. Если имеет место письменный договор, то ему придется сделать это письменно. У дарителя при этом есть право требовать возмещения ущерба от такого поступка.

- Дарителя (ст. 577 ГК РФ), если в силу изменившихся обстоятельств исполнение договора существенно ухудшит уровень его жизни или если одаряемый совершил в отношении его или его близких действия, угрожающие жизни или здоровью. Одаряемый при этом не вправе претендовать на возмещение убытков.

Отмена договора может стать следствием (ст. 578 ГК РФ):

- умышленного лишения дарителя жизни по вине одаряемого;

- банкротства дарителя-юрлица или ИП, если для подарка были использованы средства, предназначавшиеся для предпринимательской деятельности, а дарение произошло в течение полугода перед банкротством;

- смерти одаряемого, наступившей ранее смерти дарителя.

В договоре дарения можно предусмотреть наследование прав одаряемого и отсутствие обязанности наследников дарителя выполнить обещание подарка. Без таких оговорок наследники одаряемого не вправе претендовать на дар, а наследники дарителя будут должны осуществить дарение (ст. 581 ГК РФ).

Итоги

Деньги могут становиться предметом дарения. Подарки между коммерческими организациями на сумму свыше 3 тыс. руб. находятся под запретом. На большие суммы дарение обычно возникает либо между физлицами, либо от юрлица к физлицу. В первом случае письменный договор может не оформляться (исключение — ситуация отсроченного исполнения договора), а во втором он обязателен, если сумма подарка превышает 3 тыс. руб. Договор может быть расторгнут по инициативе одаряемого (если он не успел получить подарок) или дарителя (если выполнение договора приведет к ухудшению условий его жизни, либо одаряемый совершил по отношению к дарителю или его близким поступок, имеющий следствием угрозу жизни или здоровью).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Использование имущества в предпринимательской деятельности — это стандартная ситуация для ИП, при которой коммерсант эксплуатирует предметы личной собственности в бизнесе. Эксплуатация требует дополнительных затрат. Проблемы возникают у коммерсантов на УСНО 15%, ведь ФНС не всегда соглашается с коммерсантами по составу расходов. О том, как правильно эксплуатировать личную собственность в бизнесе, рассказали налоговики.

Какое имущество ИП вправе использовать в своей деятельности

Имущество предпринимателя сложно разделить на личное (семейной) и деловое (рабочее). Например, бизнесмен ездит на одной и той же машине за ребенком в детский сад или к врачу, успевая на бизнес-встречи. Или, к примеру, рабочий ноутбук дизайнера использует вся семья для игр и социальных сетей.

Но это не значит, что никаких критериев для группировки не существует. Чтобы разделить имущество, четко определите, как и каким образом, конкретная вещь используется в бизнесе. Приносит ли она пользу. И главное, подтверждены ли эти факты документально.

В бизнесе разрешается использовать любое имущество коммерсанта. А вот учесть расходы на покупку и содержание личной собственности удастся не всегда. Потребуется доказать, что это имущество приносит пользу для предпринимательской деятельности.

Как ввести в эксплуатацию имущество

На упрощенном режиме обложения (доходы минус расходы), налогоплательщик вправе учесть произведенные затраты при расчете суммы налога. Чем больше издержек на бизнес, тем ниже сумма к уплате в бюджет. Коммерсанты стараются учесть практически все покупки и траты: даже те, что совсем не связаны с деятельностью.

Первоначальная проблема в использовании личного имущества ИП в предпринимательской деятельности — это документальное оформление и подтверждение бизнес-выгоды. Как это понимать? Рассмотрим два примера.

Дизайнер-ИП купил себе новый компьютер. Затраты на приобретение, настройку и ПО коммерсант учел при расчете УСНО 15%. По сути, у ФНС не возникнет никаких вопросов. К омпьютер и ПО непосредственно используются для разработки дизайн-проектов. Выгода для бизнеса налицо.

Коммерсант занимается грузоперевозками. Он приобрел ноутбук и хочет учесть затраты при исчислении налога. Вот тут и возникает проблема: основная деятельность ИП не связана с компьютером. Вопросов бы не возникло, если бы ИП приобрел автомобиль или запчасти к нему. А с ноутбуком ситуация спорная.

Как быть? Коммерсант приобрел ноутбук, чтобы вести отчетность и документацию в электронном виде. К тому же компьютер позволяет принимать заказы в режиме онлайн. Доказав свою позицию ФНС, он вправе принять затраты на покупку при исчислении УСН.

Что учесть при вводе собственности в эксплуатацию

- Включайте только те объекты, которые приносят выгоду бизнесу и это легко доказать. Например, покупка газели для грузоперевозок. ИП использует личное имущество в предпринимательской деятельности, что совсем не мешает ему отвезти на этой газели семью на дачу или на отдых к морю.

- Все затраты подтверждайте документально. Сохраняйте договоры, накладные, акты и чеки. Это подтвердит сумму фактических трат на покупку.

- Учитывайте только те активы, которые куплены после регистрации ИП в ИФНС. Например, если машина была приобретена задолго до постановки коммерсанта на учет в инспекции (в качестве ИП), учесть ее стоимость не получится. Но траты на содержание включить в расчет разрешено.

- Обращайте внимание на стоимость актива. Покупая объект дороже 100 000 рублей, нельзя списать затраты одновременно. Придется распределить расходы равными долями и учитывать в каждом квартале при исчислении налогообложения.

В расходы на покупку учитывайте не только фактическую стоимость объекта, но и иные траты, связанные с настройкой, транспортировкой, монтажом оборудования. Допускается учесть пошлины, налоги и сборы, включенные в стоимость актива.

Как учесть расходы на пользование имуществом

Приобретая имущества для семьи и бизнеса, не забывайте, что активы придется содержать. Некоторые объекты не требуют значительных вложений. Но большая часть собственности нуждается в ежемесячном содержании. Например, бензин, ГСМ, запчасти, коммунальные платежи, оплата услуг связи и интернет и многое другое.

Затраты на транспорт

Деловые разъезды на личном транспорте подтвердите документально, чтобы списать ГСМ. Для этого придется на каждую поездку оформлять путевые листы. В путевке обязательно указывайте показания одометра (до выезда и по возвращению в гараж). Можете разработать собственный бланк путевки.

Если ИП занимается грузоперевозками или перевозкой пассажиров, то придется заполнять специальные бланки путевок.

Заключите отдельный договор на обслуживание транспорта и замену запчастей со специализированной организацией. Важно, чтобы в договоре заказчиком выступал коммерсант, а не простое физлицо. Страховку оформите аналогично. Иначе ФНС не согласится с позицией коммерсанта.

Коммуналки и интернет

Для большинства коммерсантов квартира — это и офис, и дом. А за жилье приходится платить ежемесячно. Учесть платежи за коммунальные услуги при исчислении УСН нельзя: коммуналка начисляется в отношении пользователей жилых помещений. Ни о каком бизнесе речи не идет. И нельзя разделить затраты на коммунальные услуги между личными и деловыми целями.

Ситуация с интернетом и стационарной связью аналогична. Доказать налоговикам, что домашний интернет используется только для бизнеса, невозможно. Остается лишь обратиться в суд. Но и суды не всегда поддерживают позицию бизнесменов.

Мобильная связь

Зачесть расходы на сотовую связь при расчете УСН допустимо. Но есть ряд нюансов:

- Договор оказания услуг оформляйте на ИП.

- Подтверждайте траты на связь ежемесячно, получая акты выполненных услуг у оператора.

- Старую сим-карту переоформите на коммерсанта. Например, чтобы сохранить клиентскую базу.

- Используете сотовый для дела и семьи. Закажите детализацию звонков у оператора. Учтите расходы только по бизнес-звонкам. Личные переговоры не учитывайте.

Подключить безлимитный тариф на физлицо - рискованно. В ФНС вы не сможете доказать, что траты на связь производились исключительно в бизнес целях.

Платить ли налог на содержание имущества

Бизнесмены на спецрежимах освобождены от уплаты налога на собственность. Но распространяется льгота на имущество, используемое в предпринимательской деятельности. Личная недвижимость, не принимающая участия в бизнесе, облагается в стандартном режиме.

Пунктом 1 статьи 5 закона от 09.12.1991 № 2003-1 указано, что физические лица обязаны самостоятельно предоставлять в налоговые органы документы, подтверждающие право на льготы по налогу. Следовательно, ИП придется подать заявление. Иначе на льготу не рассчитывайте.

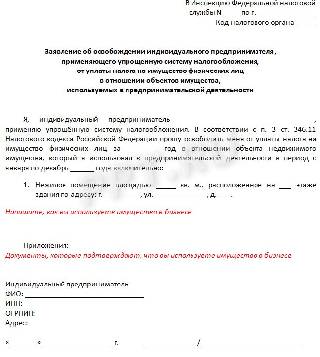

Чтобы получить освобождение от имущественного сбора, придется:

- Подать заявление на освобождение от уплаты имущественного сбора.

- Документально подтвердить основания для предоставления льготы.

![]()

Единого перечня подтверждающей документации не предусмотрено. Для каждой ситуации придется подготовить индивидуальный пакет документов.

Как продать имущество, используемое в деятельности ИП

Простые граждане обязаны уплачивать в бюджет со своих доходов 13% НДФЛ, в том числе и с продажи имущества. А коммерсанты платят налоги с доходов по выбранным режимам обложения (УСН, ЕНВД, ПНС). Но если ИП продает имущество, используемое в предпринимательской деятельности, то заплатить НДФЛ придется в любом случае.

В отношении физлиц чиновники предусмотрели льготу. Если имущество в собственности пробыло более 5 лет, то НДФЛ платить не нужно. Поэтому большинство предпринимателей стараются реализовать недвижимость как физическое лицо. Но ФНС пристально следит за правильностью исполнения фискального законодательства.

Как платить налоги с продажи имущества ИП

Если предприниматель продает имущество, использованное в бизнесе, то воспользоваться льготой для физлиц не получится. Придется уплатить НДФЛ в сумме 13% от продажи. Налогоплательщик подает декларацию по форме 3-НДФЛ, в которой отражает факт реализации собственности. Исчисленную сумму следует уплатить в бюджет не позднее 15 июля года, следующего за годом получения дохода.

Например, продажа ИП имущества, используемого в предпринимательской деятельности, произведена в 2020 году. Значит, сдайте декларацию до 30.04.2021, а уплатите НДФЛ — до 15.07.2021.

Будет ли освобождение от НДФЛ, если закрыть ИП и продать недвижимость? Нет, если реализовать собственность сразу по закрытию предпринимательства, то льготы не будет. Если закрыть ИП, выждать минимальный срок пользования (5 лет), то льгота по НДФЛ предоставляется в общем порядке.

![]()

Договор дарения денежных средств заключают не всегда, но в некоторых случаях он оказывается либо обязательным, либо весьма полезным. Рассмотрим нюансы оформления этого документа.

Можно ли подарить деньги по договору дарения?

Деньги могут служить предметом дарения, т. к. ГК РФ (п. 2 ст. 130) расценивает их как вещь, составляющую движимое имущество. При смене владельца такого имущества не требуется переоформлять право собственности, т. е. оно может передаваться в дар по упрощенному варианту.

Бескорыстная передача денег запрещается законодательством лишь в ограниченном числе случаев (ст. 575 ГК РФ). Это ситуации дарения на сумму более 3 тыс. руб., когда подарок:

- от имени малолетнего или недееспособного лица делает его представитель;

- делается работнику организации образования, медицинских или соцуслуг лицом, обслуживаемым такой организацией, или его родственниками;

- предназначается госслужащему в связи с его должностными обязанностями;

- делает юрлицо коммерческой направленности другому юрлицу, тоже занимающемуся коммерцией.

Таким образом, за вышеперечисленными исключениями дарение между физлицами, а также от юрлица физлицу законодательных препятствий не имеет. У детей право на получение подарков возникает с 6-летнего возраста, поскольку ГК РФ (подп. 2 п. 2 ст. 28) позволяет им участвовать в сделках, приносящих безвозмездную выгоду и не требующих нотариального заверения или госрегистрации. А дети в возрасте от 14 до 18 лет могут и сами становиться дарителями, т. к. у них есть возможность распоряжаться личными доходами (подп. 1 п. 2 ст. 26 ГК РФ).

Доход, образовавшийся у физлица — получателя подаренных денег, не подлежит обложению НДФЛ, если даритель является:

- физлицом — вне зависимости от величины подаренной суммы (п. 18.1 ст. 217 НК РФ, письмо Минфина России от 16.05.2018 № 03-04-05/32813);

- юрлицом или ИП, а подаренная им сумма не превышает 4 тыс. руб. (п. 28 ст. 217 НК РФ).

Сумма свыше 4 тыс. руб. при дарении от юрлица или ИП будет у получателя-физлица облагаться налогом на доходы по ставке 13% (п. 1 ст. 224 НК РФ).

Договор дарения денег - образец и нюансы применения

При безвозмездной передаче денег можно обойтись без составления договора дарения денежных средств (п. 1 ст. 574 ГК РФ), обязанность оформить который возникает только в двух ситуациях (п. 2 ст. 574 ГК РФ):

- подарок делает юрлицо, и сумма его превышает 3 тыс. руб.;

- дарение происходит с отсрочкой во времени (по истечении какого-то периода после оформления договора).

Исходя из этого правила, договор дарения денежных средств между физическими лицами, подразумевающий передачу денег сразу, в письменном виде можно и не заключать. Достаточно будет устной договоренности. Договор дарения, заключенный письменно, можно заверить нотариально, но это действие не является обязательным. Привлечение нотариуса потребует уплаты госпошлины за его действия.

- при покупке на эти деньги общего имущества супругов и последующем его делении;

- передаче супругом, получившим деньги в качестве подарка, еще кому-то их в дар.

Может ли заключаться договор целевого дарения денежных средств, т. е. на покупку какого-либо определенного имущества? Запрета на установление такого условия в действующем законодательстве нет. Однако в реальности обычно возникают проблемы в связи с доказыванием того обстоятельства, что на приобретение указанного в договоре имущества были потрачены именно те деньги, которые передавались в дар. Поэтому в таких ситуациях дарителю лучше самому приобрести это имущество и сделать его предметом дарения.

В тексте договора дарения денежных средств обязательно следует отразить:

- Сведения о дарителе и одаряемом. Для физлица здесь понадобится указать:

- Ф.И.О.;

- дату рождения;

- паспортные данные;

- место жительства.

Сам факт передачи денег оформляется актом, подписываемым сторонами договора и свидетелями этого события, или распиской.

Вариант образца договора дарения денежных средств доступен для скачивания на нашем сайте.

![]()

Нужно ли работодателю удерживать НДФЛ, если он дарит работнику денежные средства и при этом заключен договор дарения денег? Ответ на этот вопрос узнайте в Готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Возможные действия с договором дарения денежных средств

Договор, оформленный письменно, обязывает дарителя к его исполнению (п. 2 ст. 572 ГК РФ). Однако в отношении договора дарения денежных средств возможно расторжениепо инициативе:

- Одаряемого (ст. 573 ГК РФ), который вправе отказаться от дара до его получения. Если имеет место письменный договор, то ему придется сделать это письменно. У дарителя при этом есть право требовать возмещения ущерба от такого поступка.

- Дарителя (ст. 577 ГК РФ), если в силу изменившихся обстоятельств исполнение договора существенно ухудшит уровень его жизни или если одаряемый совершил в отношении его или его близких действия, угрожающие жизни или здоровью. Одаряемый при этом не вправе претендовать на возмещение убытков.

Отмена договора может стать следствием (ст. 578 ГК РФ):

- умышленного лишения дарителя жизни по вине одаряемого;

- банкротства дарителя-юрлица или ИП, если для подарка были использованы средства, предназначавшиеся для предпринимательской деятельности, а дарение произошло в течение полугода перед банкротством;

- смерти одаряемого, наступившей ранее смерти дарителя.

В договоре дарения можно предусмотреть наследование прав одаряемого и отсутствие обязанности наследников дарителя выполнить обещание подарка. Без таких оговорок наследники одаряемого не вправе претендовать на дар, а наследники дарителя будут должны осуществить дарение (ст. 581 ГК РФ).

Итоги

Деньги могут становиться предметом дарения. Подарки между коммерческими организациями на сумму свыше 3 тыс. руб. находятся под запретом. На большие суммы дарение обычно возникает либо между физлицами, либо от юрлица к физлицу. В первом случае письменный договор может не оформляться (исключение — ситуация отсроченного исполнения договора), а во втором он обязателен, если сумма подарка превышает 3 тыс. руб. Договор может быть расторгнут по инициативе одаряемого (если он не успел получить подарок) или дарителя (если выполнение договора приведет к ухудшению условий его жизни, либо одаряемый совершил по отношению к дарителю или его близким поступок, имеющий следствием угрозу жизни или здоровью).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Читайте также:

- Коммунальные услуги такие как дороги и электричество должны находиться в общественной собственности

- Уголовная ответственность за уничтожение или повреждение чужого имущества диплом

- Как обеспечить вентиляцию в деревянном доме

- Нужно ли перезаключать договор с управляющей компанией при смене собственника

- Как оформить гостевую семью на ребенка находящегося в детском доме