Как в 1с сделать переоценку имущества

Обновлено: 17.05.2024

Как в 1С:Бухгалтерии 8 ред. 3 перейти на ФСБУ 6/2020?

Основные моменты нового стандарта по учету ОС

ФСБУ 6/2020 и ФСБУ 26/2020 регламентированы Приказом Минфина от 17.09.2020 г. № 204н. Они обязательны для применения при формировании бухотчетности с 2022 года, но компании вправе использовать их досрочно.

В информации Минфина от 03.11.2020 г. № ИС-учет-29 в подробной форме освещены новации, принятые на основании ФСБУ 6/2020, а также его отличия от ПБУ 6/01.

ПБУ 6/01 перестанет действовать, а также не будут работать с 2022 года Методические указания по бухучету ОС, регламентированные Приказом Минфина от 13.10.2003 г. № 91н.

ФСБУ 6/2020 касается всех компаний (исключение — бюджетники). Субъектам, имеющим право вести упрощенный бухучет и сдавать упрощенную бухотчетность, к примеру, субъектам МСП без обязательного аудита, разрешено не использовать некоторые положения нового стандарта.

1С-Отчетность

Электронная отчетность во все госорганы прямо из 1С

- Бесплатно для пользователей 1С:ИТС ПРОФ

- Встроен в 1С. Знакомый интерфейс и отчеты в 1 клик

- Все госорганы без доплат. ФНС, ПФР, ФСС, Росстат, ФСРАР, РПН, ФТС, Банк России

- Выгрузки ЕГРЮЛ. Неограниченное кол-во официальных выписок

Понятие и критерии основного средства

На основании п. 4 ФСБУ 6/2020 объект ОС — актив, который одновременно имеет четыре характеристики:

- обладает материально-вещественной формой;

- предназначен для обычной деятельности компании (при производстве продукции, выполнении работ, оказании услуг, для управленческих нужд и др.);

- предназначен для использования не более 12 месяцев или обычного операционного цикла (если он превышает 12 месяцев);

- может приносить компании экономическую выгоду (доход) в будущем (для НКО — обеспечивать выполнение целей ее создания).

Компания может не использовать ФСБУ 6/2020 (нужно принять соответствующее решение) в отношении активов, которые полностью соответствуют характеристикам основного средства, но имеют стоимость ниже лимита, установленного ею с учетом существенности сведений о таких активах.

Расходы на покупку, создание малоценных объектов учитываются как затраты периода, в котором они были произведены. В таком случае компания обязана обеспечить контроль их наличия и движения.

Оценка основных средств

При признании в бухучете основное средство оценивают по первоначальной стоимости — определяется как общий размер связанных с ним капитальных вложений, произведенных до признания основного средства в бухучете.

После того, как основное средство признано, его оценивают:

Выбранный способ последующей оценки применяется ко всей группе ОС.

В 1С:Бухгалтерии 8 есть возможность использовать способ оценки основного средства после признания по первоначальной стоимости.

Компания с упрощенным бухучетом вправе отказаться от проверки ОС на обесценение. Тогда балансовая стоимость объекта на отчетную дату — его первоначальная стоимость, сниженная на размер накопленной амортизации.

Корректировки в правилах начисления амортизации

На основании ФСБУ 6/2020 установлены обновления в правилах начисления амортизации. Ее начисляют по основным средствам вне зависимости от результатов деятельности компании в отчетном периоде и приостанавливают, когда ликвидационная стоимость ОС становится равна или больше его балансовой стоимости. Ликвидационная стоимость — величина, которую организация смогла бы получить при выбытии ОС по окончании срока полезного использования, включая стоимость остающихся ТМЦ, и за вычетом планируемых расходов на выбытие.

Ликвидационная стоимость основного средства равна нулю, когда:

- не планируются поступления от выбытия основного средства в конце срока полезного использования, в т.ч. от реализации ТМЦ, оставшихся после выбытия ОС;

- планируемая к получению сумма от выбытия не существенна;

- планируемая к получению сумма от выбытия не может определяться.

Размер амортизации основного средства за отчетный период рассчитывается так, чтобы к окончанию срока амортизации балансовая стоимость ОС была равна его ликвидационной стоимости.

Начисление амортизации начинается с даты признания основного средства в бухучете или (решает компания) с первого числа месяца, идущего за месяцем признания ОС в бухучете. Начисление амортизации прекращается с даты списания основного средства с бухучета или (решает компания) с первого числа месяца, идущего за месяцем списания ОС с бухучета.

В 1С:Бухгалтерии 8 амортизация начисляется, как и при учете по ПБУ 6/01. Действие начинается с первого числа месяца, идущего за месяцем принятия к учету, и заканчивается с первого числа месяца, идущего за месяцем снятия с учета.

Согласно ФСБУ 6/2020 предусмотрены такие методы начисления амортизации как линейный, способ уменьшаемого остатка и пропорционально количеству продукции или объему работ в натуральном выражении. Последний метод используется по основным средствам, по которым срок использования рассчитывается на основании количества продукции или объема работ, которое компания планирует получить при использовании основного средства.

При линейном способе стоимость основного средства погашают равномерно в течение всего срока использования. Согласно ФСБУ 6/2020, теперь при линейном методе размер амортизации за отчетный период рассчитывается как разность между балансовой и ликвидационной стоимостью основного средства, деленная на оставшийся срок полезного использования этого ОС.

Способ уменьшаемого остатка основан на том, что компания сама определяет формулу, по которой будет рассчитывать размер амортизации за отчетный период. Она должна обеспечивать систематическое снижение этого размера по мере истечения срока использования ОС.

Важен момент, что новое определение способа уменьшаемого остатка расширили, и теперь оно не равнозначно использовавшемуся ранее определению из ПБУ 6/01.

Теперь к этому определению относятся:

- предыдущий способ уменьшаемого остатка;

- метод списания стоимости по сумме чисел лет срока полезного использования. На основании этого способа также устанавливается систематическое снижение амортизации основного средства по мере истечения срока использования;

- другие методы.

При использовании метода пропорционально количеству продукции или объему работ нельзя рассчитывать размер амортизации на основании выручки от продажи продукции (работ, услуг), которые производятся с применением этого ОС.

В 1С:Бухгалтерии при использовании ФСБУ 6/2020 есть возможность использовать такие методы:

- линейный;

- способ уменьшаемого остатка;

- по сумме чисел лет срока полезного использования;

- пропорционально объему продукции (работ).

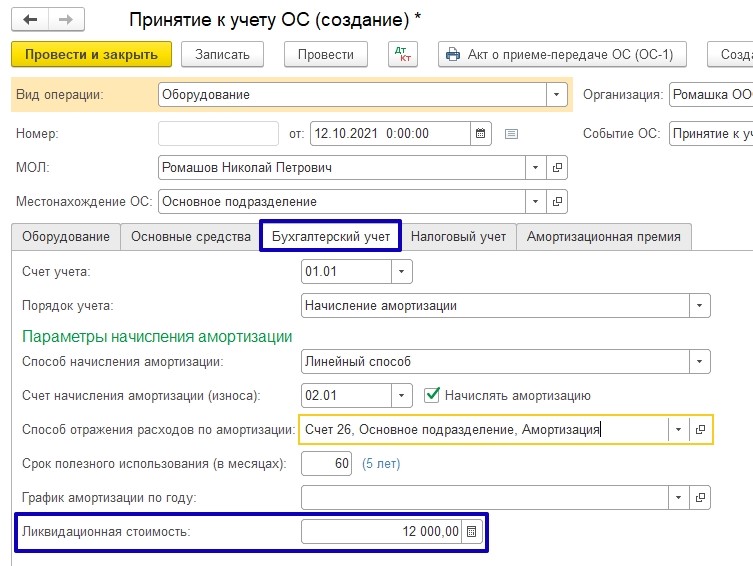

Когда основное средство признается в бухучете, устанавливаются элементы амортизации, а именно срок полезного использования, ликвидационная стоимость и метод начисления амортизации.

Данные элементы следует проверять на соответствие требованиям использования ОС в конце каждого года и при появлении обстоятельств, способных изменить эти элементы. Когда проверка произведена, по ее результатам нужно при необходимости принимать решение о том, изменять элементы амортизации или нет.

Как начать применять 6/2020

Поскольку начинается применение ФСБУ 6/2020, последствия изменения учетной политики нужно отражать по решению компании:

- ретроспективно — как если бы ФСБУ использовался с даты появления затрагиваемых им фактов деятельности компании;

- упрощенно — тогда на конец года, предшествующего году начала использования ФСБУ, нужно единовременно скорректировать балансовую стоимость ОС и отнести разницу на нераспределенную прибыль. Этот метод перехода на ФСБУ 6/2020 применяется в 1С:Бухгалтерии 8 ред. 3.0.

Организация с упрощенным учетом вправе применять ФСБУ 6/2020 перспективно, иными словами:

- лишь по фактам хозяйственной деятельности, которые произошли после применения стандарта;

- без корректирования сформированных ранее сведений бухучета;

- без пересчета сравнительных показателей отчетности по прошлым годам.

Выбранный компанией метод раскрывается в первой бухотчетности, сформированной на основании нового стандарта.

По объектам, которые на основании стандарта должны быть ОС, но учитывались раньше как другие объекты, используется упрощенный вариант перехода.

Балансовая стоимость ОС, ранее учитываемых как ОС, но по новому стандарту таковыми не считающихся, нужно единовременно списать на нераспределенную прибыль.

ФСБУ 6/2020 в 1С:Бухгалтерии 8

В 1С:Бухгалтерии 8 начиная с версии 3.0.96 применяются такие положения ФСБУ 6/2020:

- досрочное использование стандарта;

- новые правила исчисления амортизации;

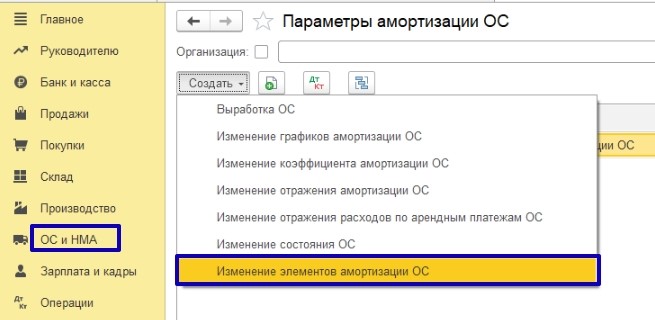

- изменение элементов амортизации;

- пересчет балансовой стоимости при упрощенном переходе на стандарт.

По ФСБУ 6/2020 амортизационные элементы нужно проверять на соответствие условиям использования основного средства в конце каждого года. Если требуется, их нужно менять. Проверку желательно провести и перед переходом на новый стандарт.

Перспективный переход на ФСБУ 6/2020

При нем компания с упрощенным учетом вправе не пересчитывать балансовую стоимость по старым ОС. По новым объектам надо вести учет по новым правилам.

Компания на ОСНО и является плательщиком НДС. Она относится к субъектам МСП и не подпадает под обязательный аудит.

С 2021 года стала применять новый ФСБУ 6/2020, последствия изменения учетной политики отражаются перспективно.

На конец 2020 года на балансе имеется ОС — станок. Его первоначальная стоимость — 240 тыс. руб., начислено амортизации — 105,6 тыс. руб., срок полезного использования — 50 мес., оставшийся срок использования — 28 мес.

Амортизационные элементы не пересматриваются, ликвидационная стоимость принимается равной нулю.

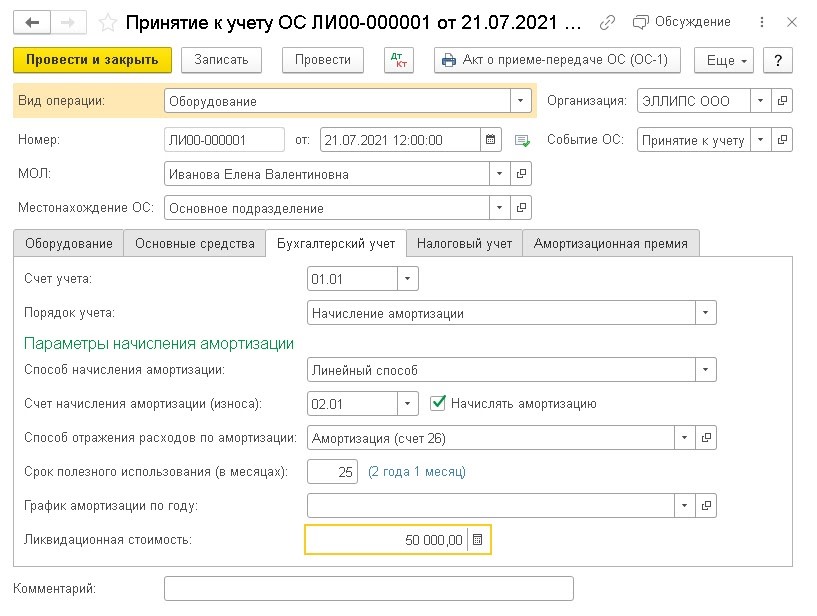

В июле 2021 года компания покупает другое ОС — сервер. Его стоимость — 240 тыс. руб. (в т.ч. НДС 20%). Срок полезного использования в бухучете и налоговом учете — 25 мес.

Ликвидационная стоимость установлена в размере 50 тыс. руб., т.к. компания планирует реализовать ОС через 25 мес.

Компания использует линейный метод расчета амортизации для всех ОС в бухучете и налоговом учете.

По прежнему порядку при линейном методе годовой размер амортизации в бухучете определялся на основании первоначальной стоимости объекта и нормы амортизации. Норма рассчитывалась как показатель, обратный сроку полезного использования основного средства, выраженный в %. Ежемесячная амортизация равнялась 1/12 годового ее размера.

Соответственно, до 2021 года размер ежемесячной амортизации станка в бухучете равнялся 4,8 тыс. руб. (240 тыс. руб. / 50 мес.).

С января 2021 года размер амортизации за отчетный период рассчитывается как разность балансовой и ликвидационной стоимости основного средства, деленная на оставшийся срок полезного использования. Тогда по условиям примера в январе 2021 года амортизация станка равна 4,8 тыс. руб., т.е. (240 тыс. руб. — 105,6 тыс. руб.) / 28 мес.

В такой ситуации размер амортизации станка не изменился, хотя ее исчисление проводится по другому механизму.

По условиям примера в июле 2021 года компания принимает на учет ОС с ненулевой ликвидной стоимостью.

Когда этот документ будет проведен, программа создаст такую корреспонденцию счетов:

Дт 08.04.1 Кт 60 01 — размер расходов на приобретение сервера (200 тыс. руб.)

Дт 19.01 Кт 60.01 — сумма входящего НДС, который поставщик предъявляется при покупке сервера (40 тыс. руб.)

Здесь и далее для целей налогового учета одновременно заполняются особые поля регистра бухучета (для счетов, поддерживаемых в налоговом учете).

Когда документ будет проведен, программа сформирует корреспонденцию:

Дт 01.01 Кт 08.04.1 — стоимость основного средства (200 тыс. руб.)

Дт 26 Кт 02.01 — амортизация сервера (в бухучете — 6 тыс. руб., в налоговом учете — 8 тыс. руб.)

Дт 20.01 Кт 02.01 — амортизация станка (в бухучете и налоговом учете — 4,8 тыс. руб.).

По данной справке-расчету расчета амортизации сервера в августе 2021 года:

- остаточная стоимость (или балансовая стоимость по ФСБУ 6/2020) — 200 тыс. руб. (гр. 6);

- ликвидационная стоимость — 50 тыс. руб. (гр. 7);

- оставшийся срок полезного использования — 25 мес. (гр. 9);

- размер амортизации — (200 тыс. руб. — 50 тыс. руб.) / 25 мес. = 6 тыс. руб. (гр. 10).

В налоговом учете при линейном методе размер ежемесячной амортизации рассчитывается как умножение первоначальной стоимости объекта на норму амортизации, установленную для него. Данная норма — показатель, обратный сроку полезного использования, выраженный в %. При этом не нужно учитывать ликвидационную стоимость, и тогда размер амортизации сервера для целей налогообложения прибыли будет равен 8 тыс. руб. (200 тыс. руб. / 25 мес.).

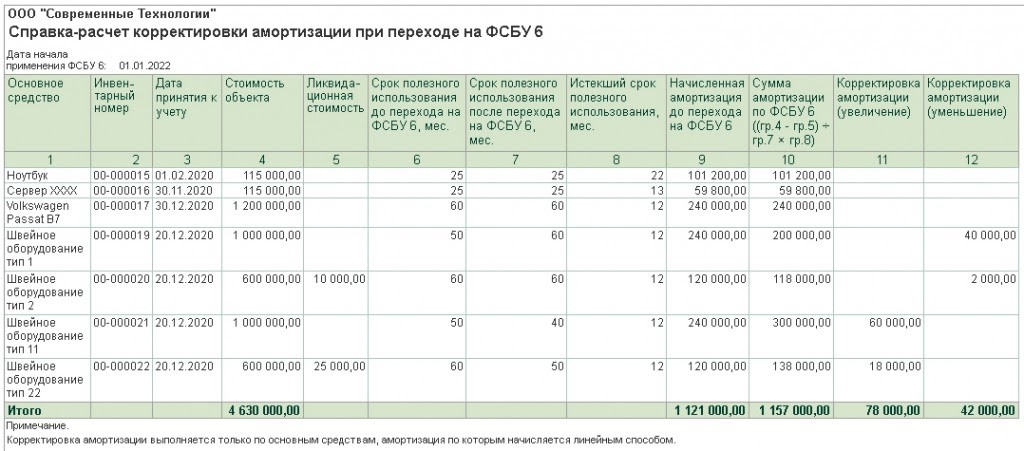

Упрощенный переход на ФСБУ 6/2020

При нем нужно произвести автоматический пересчет балансовой стоимости.

Компания на ОСНО и является плательщиком НДС. Она с 2022 года будет переходить на ФСБУ 6/2020 по упрощенному механизму. ОС, которые числятся на балансе на конец 2021 года, больше стоимостного лимита, который установлен компанией с 2022 года.

Для всех ОС применяется линейный метод расчета амортизации.

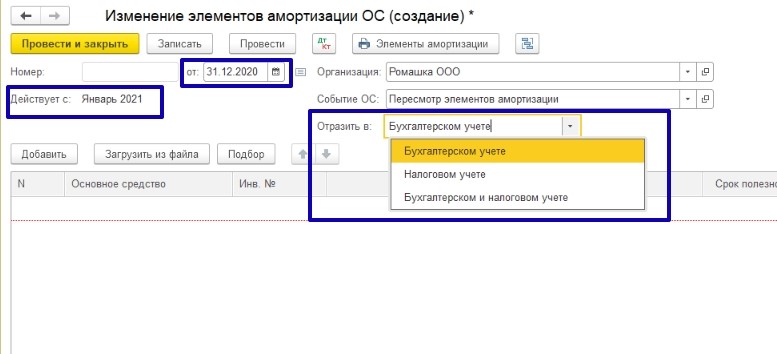

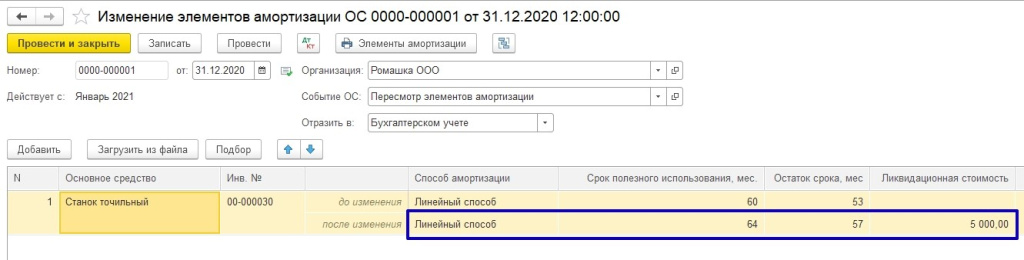

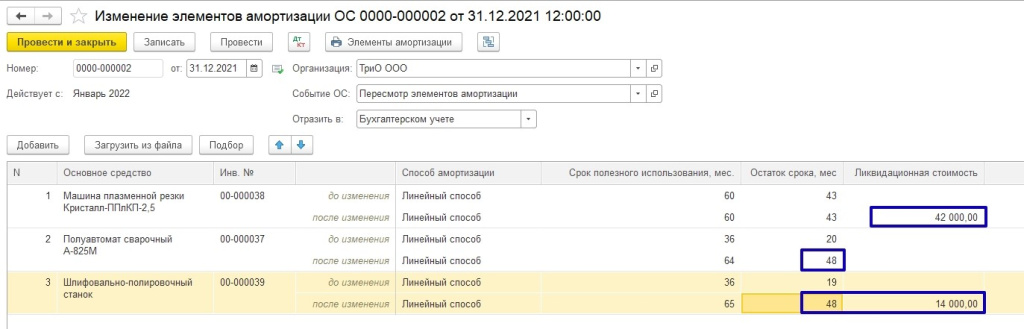

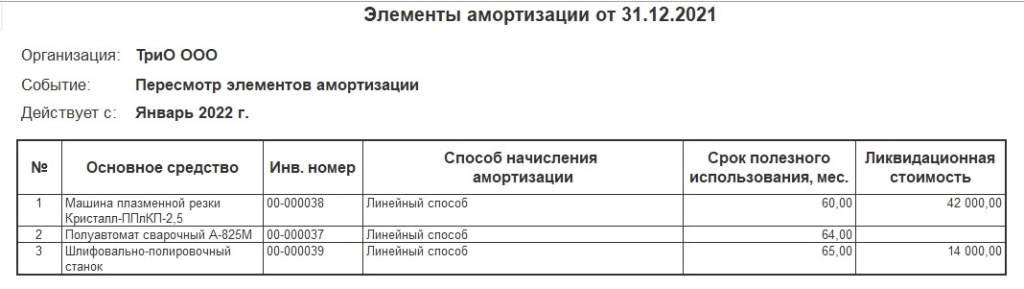

Допустим, перед переходом на новый стандарт компания решила поменять амортизационные элементы для некоторых ОС.

- метод начисления амортизации. Важно — переход с линейного метода на способ расчета амортизации пропорционально продукции или работам не поддерживается в 1С;

- оставшийся срок полезного использования или объем работ. В данном случае общий срок полезного использования пересчитывается в автоматическом режиме;

- ликвидационную стоимость.

К примеру, для ОС с инвентарным № 22 до внесения корректировок установлен срок использования — 60 мес., истекший период равен 12 мес., а оставшийся — 48 мес. Ликвидационная стоимость не рассчитывалась.

После внесения корректировок оставшийся срок использования стал 38 мес., а общий срок стал равен 50 мес. Ликвидационная стоимость рассчитана в размере 25 тыс. руб. Метод расчета амортизации не поменялся.

Корректировки будут использоваться:

Упрощенный метод перехода на ФСБУ 6/2020 предусматривает единовременную корректировку балансовой стоимости основных средств на начало отчетного периода и отнесение разницы на нераспределенную прибыль. При этом балансовая стоимость — это первоначальная стоимость объекта с учетом переоценки, которая признана до применения стандарта за вычетом накопленной амортизации. Последняя определяется по правилам ФСБУ 6/2020 на основании указанной первоначальной стоимости, ликвидационной стоимости и соотношения истекшего и оставшегося срока использования.

По данной справке-расчету корректировки балансовой стоимости ОС с инвентарным № 22 видно:

- первоначальная стоимость — 600 тыс. руб. (гр. 4);

- ликвидационная стоимость — 25 тыс. руб. (гр. 5);

- срок полезного использования после перехода на новый стандарт — 50 мес. (гр. 7);

- истекший срок полезного использования — 12 мес. (гр. 8);

- размер амортизации по новому стандарту — 138 тыс. руб. ((600 тыс. руб. — 25 тыс. руб.) / 50 мес. * 12 мес.) (гр.10);

- начисленная амортизация до перехода на стандарт — 120 тыс. руб.;

- корректировка амортизации (увеличение) — 18 тыс. руб. (138 тыс. руб. — 120 тыс. руб.) (гр. 11).

Таким же образом исчисляются корректировки амортизации для других основных средств, по которым меняются амортизационные элементы перед переходом на новый стандарт.

Дт 84.01 Кт 02.01 — размер корректировки амортизации (увеличение). Для объекта с инвентарным № 22 — 18 тыс. руб.

Дт 02.01 Кт 84.01 — размер корректировки амортизации (уменьшение)

С 2022 года амортизацию основных средств нужно будет считать по правилам ФСБУ 6/2020 на основании пересмотренных амортизационных элементов.

Как списать малоценные основные средства

По п. 5 стандарта 6/2020 стоимость ОС, которые признаны несущественными для целей бухучета, можно единовременно отнести на расходы.

Соответственно, несущественные основные средства можно не отражать в балансе и по ним не начислять амортизацию, не проверять каждый год на обесценение и не пересматривать амортизационные элементы. Однако компания обязана обеспечить контроль их наличия и движения.

До перехода на новый стандарт активы с несущественной стоимостью можно было относить к ОС. Согласно п. 49 стандарта балансовая стоимость объектов, учитываемых раньше как ОС, но не являющихся ими по ФСБУ 6/2020, должна единовременно списываться на нераспределенную прибыль.

По документу есть ограничения — перевод можно производить только по тому малоценному оборудованию, которое не относится к амортизируемому в налоговом учете, т.е. по которым первоначальная стоимость согласно ст. 257 НК не больше 100 тыс. руб. Перевод объектов в малоценное оборудование может проводиться и после перехода на новый стандарт, к примеру, при пересмотре стоимостного лимита, который компания использует в бухучете для признания основных средств несущественными.

Компания применяет ОСНО и является плательщиком НДС. Она будет использовать новый стандарт с 2022 года — переход осуществится в упрощенной форме. Для всех ОС определен стоимостной лимит — 100 тыс. руб. за 1 единицу.

На конец 2021 года на балансе компании имеются ОС, в т.ч. активы с первоначальной стоимостью, которая не превышает стоимостной лимит. Для всех ОС используется линейный метод расчета амортизации.

Пользователь может вручную изменять номенклатурную карточку и информацию о работнике.

Дт 26 (20.01, 44) Кт 02.01 — размер амортизации за последний месяц

Дт 02.01 Кт 01.09 — размер накопленной амортизации

Дт 01.09 Кт 01.01 — первоначальная стоимость объекта

Дт 84.01 Кт 01.09 — остаточная стоимость объекта

Дт МЦ.04 — первоначальная стоимость объекта

- название и инвентарный №;

- соответствующее малоценное оборудование и работник, за которым оно закрепляется;

- стоимость объекта в оценке, которая соответствует первоначальной стоимости основного средства.

На основании п. 49 ФСБУ 6/2020 установлены правила списания малоценных объектов и порядок корректировки амортизации при переходе на этот новый стандарт.

Такую последовательность производимых операций могут упростить в следующих версиях 1С.

Звоните нашим специалистам если у вас остались вопросы по переходу на ФСБУ 6/2020 в 1С.

Данный документ позволяет выполнять переоценку с использованием методов: Списание амортизации при переоценке либо Пропорциональная переоценка накопленной амортизации.

При выборе значения Списание амортизации при переоценке сначала происходит списание суммы накопленной амортизации на счет учета ОС, и уже после отражается переоценка стоимости объекта по справедливой стоимости.

При методе Пропорциональная переоценка накопленной амортизации происходит пропорциональное изменение как текущей стоимости ОС, так и накопленной суммы амортизации.

Так как в налоговом учете события по переоценке не рассматриваются, - при создании проводок по налоговому учету будут формироваться постоянные разницы.

В табличной части документа заполняется список объектов переоценки и по кнопке Заполнить - Для списка ОС назначаются параметры ОС.

Переоцененная стоимость вносится вручную в графу Переоцененная стоимость (БУ).

Если переоцененная стоимость больше остаточной (т. е. происходит дооценка объекта) - при проведении документа сформируются проводки по созданию резерва переоценки на счетах учета капитала на всю сумму дооценки (если ранее объект не был уценен).

Остаточная стоимость основных средств составляла 10 446 428,58 тенге, амортизация – 267 857,13 тенге, переоцененная стоимость – 16 000 000 тенге.

Если ранее проводилась уценка объекта, то сначала реверсируется убыток от переоценки, и только потом разница учтется при формировании резерва на счетах учета капитала.

Остаточная стоимость основных средств составляла 182 689,27 тенге, амортизация – 5 310,73 тенге, переоцененная стоимость – 160 000 тенге.

Метод амортизации – пропорциональная переоценка накопленной амортизации.

Далее выполнена переоценка объекта с увеличением стоимости до 200 000 тенге. При этом сформируются проводки сначала на реверс убытка от переоценки стоимости в сумме 23 348,84 тенге и по реверсу дохода от переоценки амортизации в сумме 659,57 тенге. Также отразится резерв по переоценке на 20 852,21 тенге и резерв по переоценке амортизации в сумме 1 213,89 тенге.

При уменьшении стоимости ОС, вся сумма уценки списывается на расходы периода с условием, что ранее стоимость средства не увеличивалась.

Остаточная стоимость основного средства составляла 182 689,27 тенге, амортизация – 5 310,73 тенге, переоцененная стоимость – 160 000 тенге.

При пропорциональной переоценке накопленной амортизации сформируются проводки по корректировке амортизации (659,57 тенге), и сумма уценки отнесется на расходы периода (23 348,84 тенге).

Если же объект ранее переоценивался в большую сторону, - сначала произойдет списание остатка резерва переоценки, и только после этого на разницу признается расход от уценки.

Остаточная стоимость основных средств составляла 14 439 024,4 тенге, амортизация – 1 560 975,6 тенге, переоцененная стоимость – 4 000 000 тенге. Причем, по данному объекту ранее была произведена дооценка (см. Пример 1).

В случае списания амортизации при переоценке сформируются проводки по списанию резерва переоценки в сумме 5 553 571,42 тенге, и зафиксируется расход в сумме 4 885 452,98 тенге (14 439 024,4 – 4 000 000 – 5 553 571,42).

Вопрос клиента: Как в 1С:Бухгалтерия выполнить переход на ФСБУ 6/2020?

В связи с началом применения ФСБУ 6/2020 последствия изменения учетной политики отражаются по выбору организации:

ретроспективно - как если бы стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни (п. 48 ФСБУ 6/2020);

в упрощенном порядке. Для этого на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно скорректировать балансовую стоимость основных средств с отнесением разницы на нераспределенную прибыль (п. п. 49, 50 ФСБУ 6/2020).

Организация с упрощенным учетом может начать применять ФСБУ 6/2020 перспективно (п. 51 ФСБУ 6/2020), то есть:

только в отношении фактов хозяйственной жизни, имевших место после начала применения стандарта;

без корректировки сформированных ранее данных бухгалтерского учета;

без пересчета сравнительных показателей отчетности прошлых лет.

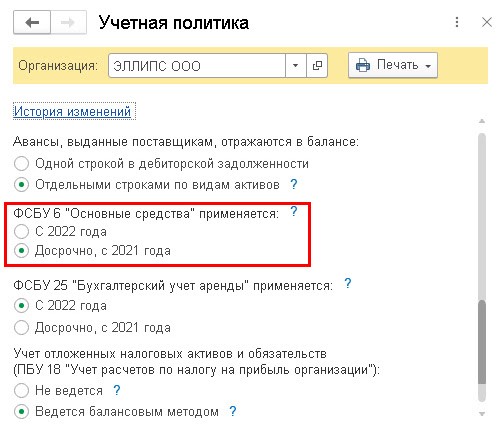

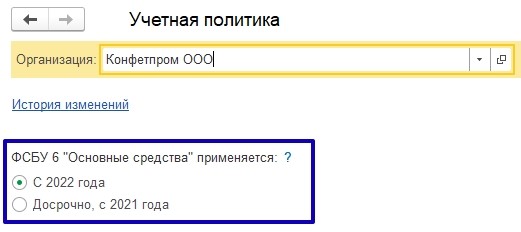

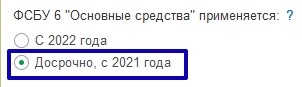

В 1С:Бухгалтерия 8 начиная с релиза 3.0.96 поддерживается упрощенный порядок перехода на ФСБУ 6, а также частично автоматизирован переход на применение нового стандарта. Причем новый стандарт может применяться в программе либо с 2022 года (обязательно), либо раньше, с 2021 года (по желанию организации).

В настройке учетной политики появилась возможность указать с какого года организация применяет нормы ФСБУ 6/2020:

Досрочно, с 2021 года;

В связи с переходом в бухгалтерском учете на нормы ФСБУ 6/2020 компания может принять решение о проверке и пересмотре элементов амортизации объектов основных средств на соответствие условиям использования.

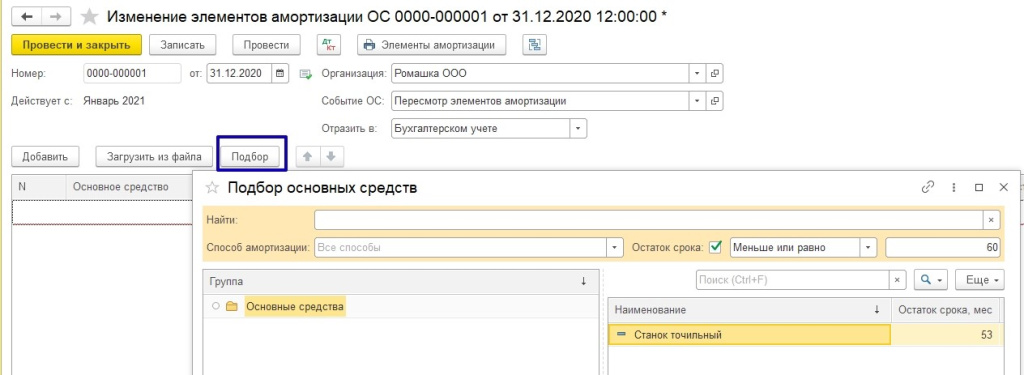

При заполнении документа можно воспользоваться функцией подбора. Подбирать основные средства можно по наименованию, по способу амортизации (в бухгалтерском учете), а также по остатку срока полезного использования (в бухгалтерском учете):

Способ начисления амортизации (исключение - переход с линейного способа на способ начисления амортизации пропорционально объему продукции (работ) в программе не поддерживается);

Оставшийся срок полезного использования или объем работ;

Согласно требованиям нового стандарта, элементы амортизации основных средств следует проверять на их соответствие условиям использования ОС в конце каждого года и при необходимости изменять. Рекомендуется выполнить такую проверку и перед переходом на ФСБУ 6/2020.

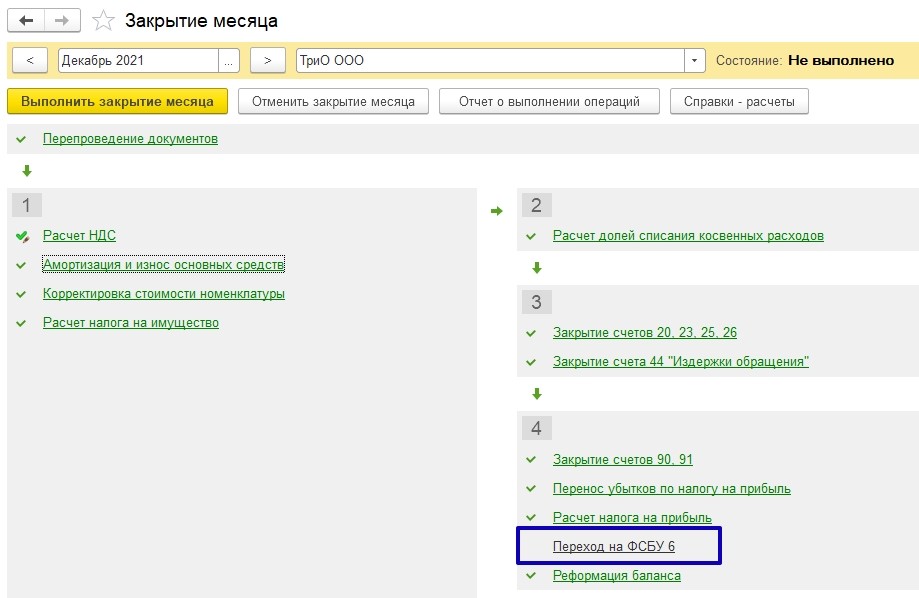

Операция перехода на ФСБУ 6 автоматически корректирует накопленную амортизацию с отнесением разницы на нераспределенную прибыль. Пересчет выполняется только по тем основным средствам, амортизация по которым начисляется линейным способом.

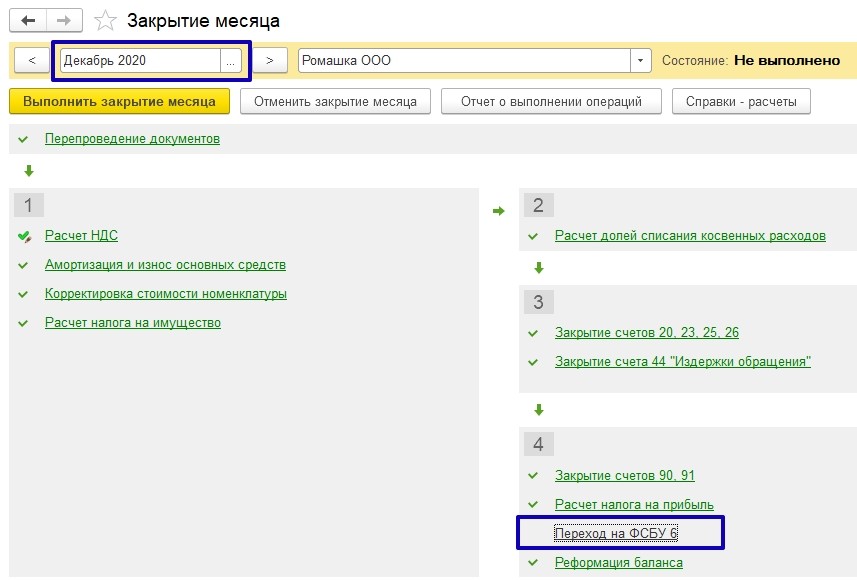

Для организаций, которые переходят на новый стандарт с 2022 года, эта регламентная операция будет в закрытии месяца в декабре 2021 г., кто перешел на новый стандарт с 2021 года, эта регламентная операция появилась в декабре 2020 года.

Пример № 1– Перспективный переход на ФСБУ 6/2020

С 2021 года переходит на применение ФСБУ 6/2020, последствия изменения учетной политики отображает перспективно.

Элементы амортизации для станка не пересматриваются, ликвидационная стоимость равна нулю.

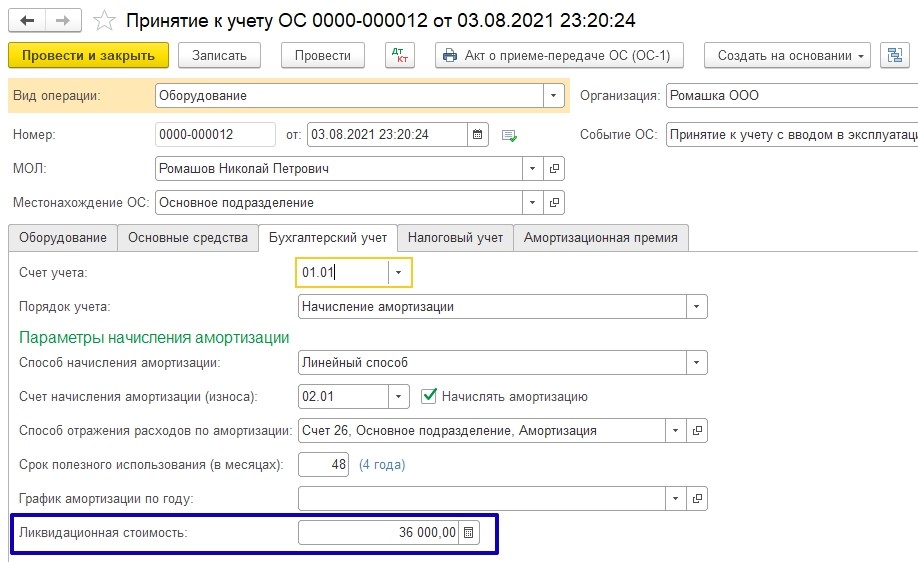

В августе организация приобретает новый объект ОС - Станок деревообрабатывающий стоимостью 180 000 руб. (в т.ч. НДС – 20%). Срок полезного использования в бухгалтерском и налоговом учете – 48 мес. Определена ликвидационная стоимость, которая составляет 36 000 руб.

В организации применяется линейный способ начисления амортизации как для бухгалтерского, так и для налогового учета.

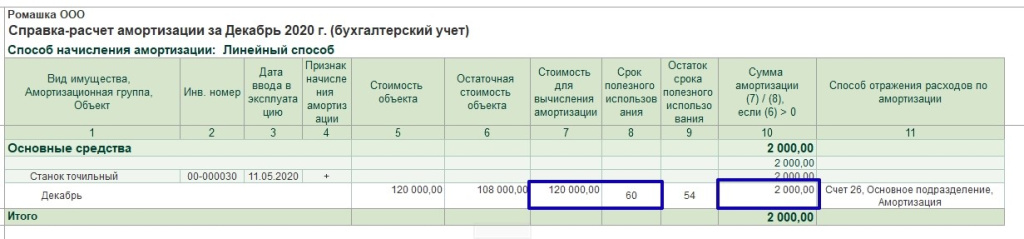

В 2020 году амортизация рассчитывалась исходя из первоначальной стоимости и срока полезного использования (120 000 руб. / 60 мес. = 2 000 руб / мес):

Выполнена настройка учетной политики по переходу на ФСБУ 6/2020 досрочно:

В закрытии месяца за декабрь 2020 года появилась регламентная операция Переход на ФСБУ 6:

Но даже если эта регламентная операция будет выполнена, балансовая стоимость точильного станка пересчитываться не будет, потому что элементы амортизации по этому ОС не меняются.

С 2021 года амортизация точильного станка будет рассчитываться по-новому – как отношение разности между балансовой и ликвидационной стоимостью объекта ОС к величине оставшегося срока его полезного использования. Таким образом, в январе 2021 года сумма амортизации станка составляет 2 000 руб. (Балансовая стоимость – Ликвидационная стоимость / Оставшийся срок полезного использования – (106 000 руб. – 0 руб. / 53 мес.):

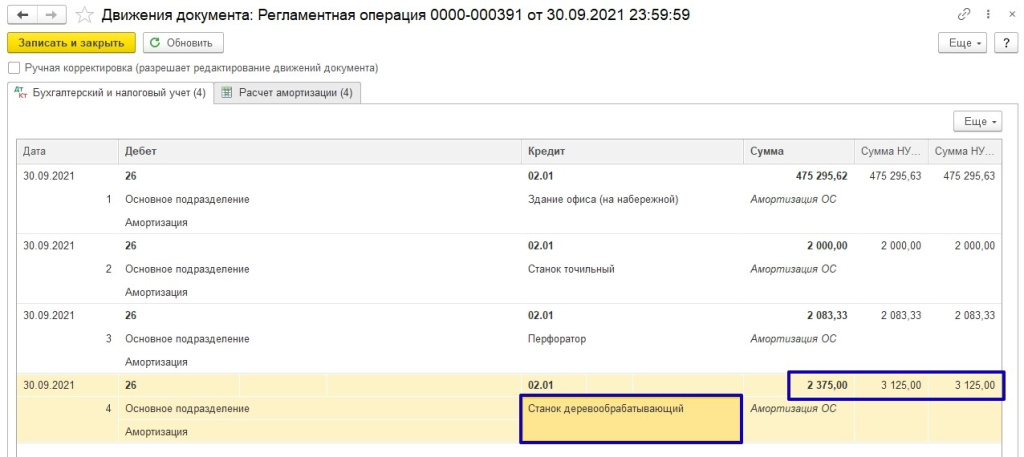

После выполнения регламентной операции по начислению амортизации сумма амортизации по бухгалтерскому учету отличается от суммы амортизации по налоговому учету:

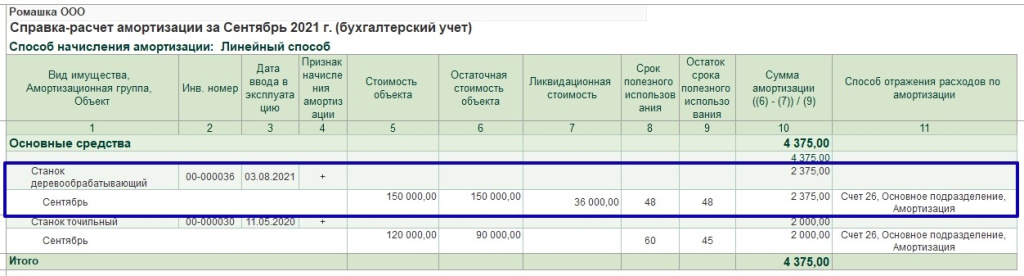

Детальный расчет амортизации в бухгалтерском учете приведен в Справке-расчете амортизации:

Остаточная стоимость (балансовая стоимость) - 150 000 руб. (графа 6);

Ликвидационная стоимость - 36 000 руб. (графа 7);

Оставшийся СПИ - 48 месяцев (графа 9);

Сумма амортизации - (150 000 руб. - 36 000 руб.) / 48 мес. = 2 375 руб. (графа 10).

В налоговом учете при линейном способе сумма ежемесячной амортизации определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации - величина, обратная сроку полезного использования объекта ОС, выраженная в процентах (п. 2 ст. 259.1 НК РФ).

Ликвидационная стоимость при этом не учитывается, поэтому сумма амортизации деревообрабатывающего станка для целей налогообложения прибыли составляет 3 125 руб. (150 000 руб. / 48 мес.).

Далее рассмотрим, как в программе выполняется автоматический пересчет балансовой стоимости.

Пример № 2 – Упрощенный переход на ФСБУ 6/2020

Организация находится на основной системе налогообложения, является плательщиком НДС, переходит на ФСБУ 6 в упрощенном порядке с 2022 года.

Основные средства, которые числятся на балансе на конец 2021 года, превышают стоимостной лимит, установленный организацией с 2022 года.

Для всех объектов ОС применяется линейный способ начисления амортизации.

Перед переходом на новый стандарт необходимо проанализировать основные средства, для которых необходимо изменить элементы амортизации.

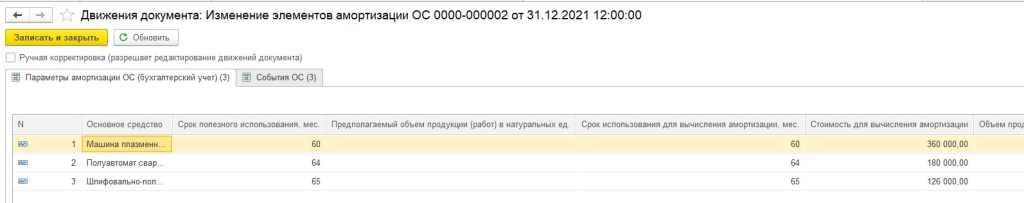

В документе указываются основные средства, для которых нужно изменить элементы амортизации:

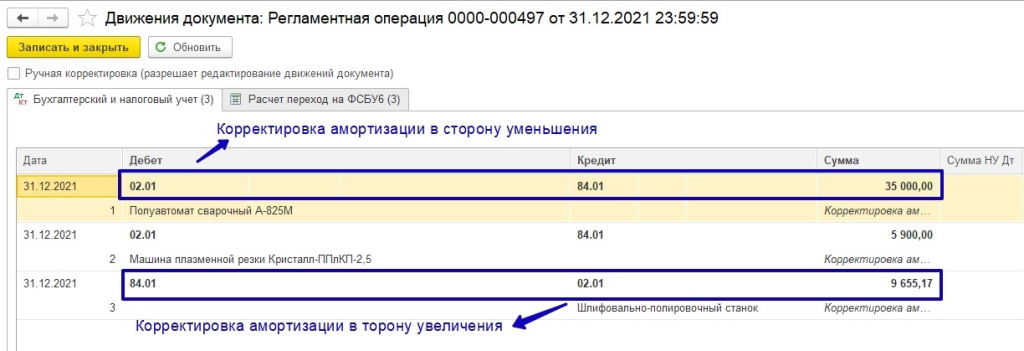

Например, для машины плазменной резки добавлена ликвидационная стоимость 42 000 руб., у сварочного полуавтомата увеличен срок полезного использования до 48 мес., у шлифовально-полировочного станка появилась ликвидационная стоимость и пересмотрен СПИ.

Из документа можно вывести печатную форму справки-расчёта, из которой будут видны все изменения:

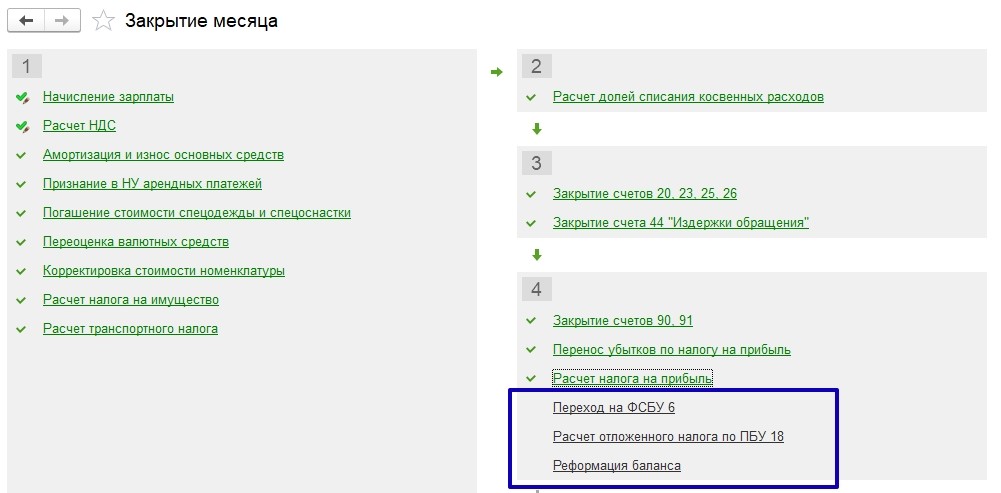

Для выполнения регламентной операции Переход на ФСБУ 6 рекомендуется сначала отменить регламентные операции, которые следуют за Переходом на ФСБУ 6 (Расчет отложенного налога по ПБУ/18, если организация применяет ПБУ 18/02, и Реформацию баланса):

Затем следует выполнить Переход на ФСБУ 6 и все следующие за ним операции - каждую операцию поочередно.

Упрощенный порядок перехода на ФСБУ 6/2020 заключается в единовременной корректировке балансовой стоимости ОС на начало отчетного периода с отнесением разницы на нераспределенную прибыль.

При этом балансовой стоимостью ОС считается их первоначальная стоимость (с учетом переоценок), признанная до начала применения ФСБУ 6/2020 за вычетом накопленной амортизации.

А накопленная амортизация рассчитывается по правилам ФСБУ 6/2020 исходя из указанной первоначальной стоимости, ликвидационной стоимости и соотношения истекшего и оставшегося срока полезного использования.

Детальный расчет сумм корректировок приведен в Справке-расчете корректировки амортизации при переходе на ФСБУ 6:

Первоначальная стоимость объекта - 126 000 руб. (графа 4);

Ликвидационная стоимость - 14 000 руб. (графа 5);

СПИ после перехода на ФСБУ 6/2020 - 29 мес. (графа 7);

Истекший СПИ - 17 месяцев (графа 8);

Сумма амортизации по ФСБУ 6/2020 – 65 655,17 руб. ((126 000 руб. - 14 000 руб.) / 29 мес. х 17 мес.) (графа 10);

Начисленная амортизация до перехода компании на ФСБУ 6/2020 - 56 000 руб. (графа 9);

Корректировка амортизации в сторону увеличения – 9 655,17 руб. (65 655,17 руб. - 56 000 руб.) (графа 11).

Аналогичным образом рассчитываются корректировки амортизации для других ОС, по которым менялись элементы амортизации перед переходом на ФСБУ 6/2020.

При проведении регламентной операции Переход на ФСБУ 6 формируются бухгалтерские проводки:

Начиная с января 2022 года амортизация ОС уже считается по правилам ФСБУ 6/2020 исходя из пересмотренных элементов амортизации.

Кадастровая стоимость земельного участка, который находится у учреждения на праве постоянного пользования, может измениться в большую или меньшую сторону. Финансовый результат от такой операции учитывается на счете 0 401 10 176.

Увеличение кадастровой стоимости земельного участка в "1С:БГУ 8 1.0" для бюджетных и автономных учреждений

1. Увеличение кадастровой стоимости земельного участка

1.1. Увеличение кадастровой стоимости земельного участка оформляется документом Изменение стоимости НПА из меню ОС, НМА, НПА —> Учет непроизведенных активов.

1.2. В шапке документа выбирается Операция – Изменение стоимости (103-401.10), Счет доходов – 401.10.176.

В табличной части документа выбирается участок, указывается его новая кадастровая стоимость в графе Стоимость.

1.3. После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833) нажатием на соответствующую кнопку или кнопку Печать.

1.4. В целях проверки правильности отражения изменения стоимости можно сформировать, например, отчет Оборотно-сальдовая ведомость по счету 103.11.

2. Отражение расчетов с учредителем

2.1. Расчеты с учредителем оформляются документом Корректировка расчетов с учредителем из меню Бухгалтерский учет —> Регламентные операции завершения отчетных периодов.

2.2. Для корректного формирования бухгалтерской записи в шапке документа указывается Счет расчетов с учредителем – 210.06, Счет амортизации ОЦИ – ОЦИ.

Табличная часть документа заполняется с помощью кнопки Заполнить. Для формирования бухгалтерской записи необходимо указать КПС счета учредителя – вид гКБК, Счет 401.10 – 401.10.172, КПС счета 401.10 – вид КДБ.

После проведения документа можно сформировать Извещение (ф. 0504805) и распечатать Бухгалтерскую справку (ф. 0504833).

Увеличение кадастровой стоимости земельного участка в "1С:БГУ 8 2.0" для бюджетных и автономных учреждений

1. Увеличение кадастровой стоимости земельного участка

1.1. Увеличение кадастровой стоимости земельного участка оформляется документом Изменение стоимости, амортизации, обесценения ОС, НМА, НПА из меню ОС, НМА, НПА.

1.2. В документе выбирается Вид операции: Изменение стоимости (101, 102, 103 - 106, 401.10). На закладке Основные средства добавляется основное средство и вводится новая сумма балансовой стоимости.

На закладке Бухгалтерская операция выбирается Типовая операция: Изменение стоимости, амортизации и Счет: 401.10.176.

1.3. После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833) по кнопке Печать.

1.4. Для проверки правильности отражения изменения стоимости можно сформировать, например, отчет Оборотно-сальдовая ведомость по счету 103.11.

2. Отражение расчетов с учредителем

2.1. Расчеты с учредителем оформляются документом Корректировка расчетов с учредителем из меню Учет и отчетность.

2.2. Для корректного формирования бухгалтерской записи в шапке документа указываются Расчеты с учредителем – 210.06, Доходы текущего финансового года – 401.10.

Табличная часть документа заполняется с помощью кнопки Заполнить. Для формирования бухгалтерской записи необходимо указать КПС счета 210.06 – вид гКБК, КПС счета доходов – вид КДБ.

Типовая операция: Корректировка расчетов с учредителем.

После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833).

Увеличение кадастровой стоимости земельного участка в "1С:БГУ 8 1.0" для казенных учреждений

1. Увеличение кадастровой стоимости земельного участка оформляется документом Изменение стоимости НПА из меню ОС, НМА, НПА —> Учет непроизведенных активов.

2. В шапке документа выбирается Операция – Изменение стоимости (103-401.10), Счет доходов – 401.10.176.

В табличной части документа выбирается участок, указывается его новая кадастровая стоимость в графе Стоимость.

3. После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833) нажатием на соответствующую кнопку или кнопку Печать.

4. В целях проверки правильности отражения изменения стоимости можно сформировать, например, отчет Оборотно-сальдовая ведомость по счету 103.11.

Увеличение кадастровой стоимости земельного участка в "1С:БГУ 8 2.0" для казенных учреждений

1. Увеличение кадастровой стоимости земельного участка оформляется документом Изменение стоимости, амортизации, обесценения ОС, НМА, НПА из меню ОС, НМА, НПА.

2. В документе выбирается Вид операции: Изменение стоимости (101, 102, 103 - 106, 401.10). На закладке Основные средства добавляется основное средство и вводится новая сумма балансовой стоимости.

На закладке Бухгалтерская операция выбирается Типовая операция: Изменение стоимости, амортизации и Счет: 401.10.176.

3. После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833) нажатием на соответствующую кнопку или кнопку Печать.

4. В целях проверки правильности отражения изменения стоимости можно сформировать, например, отчет Оборотно-сальдовая ведомость по счету 103.11.

Читайте также: