Как уменьшить ипотечный кредит пенсионеру

Обновлено: 17.05.2024

Если вас интересует ипотека для пенсионеров, ознакомьтесь с актуальными предложениями банков. В 2021 – 2022 году оформить кредит можно по ставке от 9,4% сроком от 1 года до 30 лет. На Выберу.ру собрано 1 предложение по ипотечному кредитованию людей пенсионного возраста от 1 банков. Сравните условия и выберите лучший вариант.

Ипотека для пенсионеров. Доступно 1 предложение. Изменить

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 7 000 000 ₽

- Ставка: от 8.49%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 7.85%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 7.85%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 8.35%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 25%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

Оформите ипотеку на покупку жилья по низкой процентной ставке кредитования. Подтверждение дохода через Госуслуги

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 7.85%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 3 000 000 ₽

- Ставка: от 8.15%

- Срок: от 1 года до 25 лет

- Первоначальный взнос: от 25%

- Цель ипотеки: покупка жилья

- Категория недвижимости: на приобретение гаража

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 ₽

- Ставка: от 9.4%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 6 000 000 ₽

- Ставка: от 0.2%

- Срок: от 38 до 242 месяцев

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Загородная недвижимость

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 ₽

- Ставка: от 9.35%

- Срок: от 1 года до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 8.15%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Загородная недвижимость

- Решение: до 3-х дней

- Поручительство: возможно

- Залог: обязательный залог имеющегося имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 50 000 000 ₽

- Ставка: от 8.85%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 6 000 000 ₽

- Ставка: от 12.4%

- Срок: от 180 дней до 7 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Решение: до 2-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 6 000 000 ₽

- Ставка: от 12.4%

- Срок: от 180 дней до 7 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Решение: до 2-х дней

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 6 000 000 ₽

- Ставка: от 12.4%

- Срок: от 180 дней до 7 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Категория недвижимости: загородная недвижимость, Земельный участок

- Решение: до 2-х дней

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 6 000 000 ₽

- Ставка: от 12.4%

- Срок: от 180 дней до 7 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до 2-х дней

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 200 000 до 10 000 000 ₽

- Ставка: от 8.1%

- Срок: до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 200 000 до 10 000 000 ₽

- Ставка: от 8.1%

- Срок: до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 10 000 000 до 26 000 000 ₽

- Ставка: от 8.99%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 50%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 26 000 000 ₽

- Ставка: от 12.75%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 40%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья, Загородная недвижимость

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 18 000 000 ₽

- Ставка: от 10.19%

- Срок: от 1 года до 20 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Залог: обязательный залог имеющегося имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 10 000 000 ₽

- Ставка: от 9.1%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Поручительство: возможно

- Требования к поручительству: если заемщик состоит в браке, обязательно поручительство супруга/супруги, а в случае рассмотрения совокупного дохода заемщика и поручителя/поручителей обязательно заключение договора поручительства.

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 15 000 000 ₽

- Ставка: от 8.19%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 15 000 000 ₽

- Ставка: от 8.99%

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья, Загородная недвижимость

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 26 000 000 ₽

- Ставка: от 9.79%

- Срок: от 1 года до 20 лет

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог имеющегося имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 30 000 000 ₽

- Ставка: от 8.85%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 30 000 000 ₽

- Ставка: от 8.19%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: больше недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 30 000 000 ₽

- Ставка: от 9.3%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 30 000 000 ₽

- Ставка: от 9.19%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья, Загородная недвижимость

- Решение: больше недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 ₽

- Ставка: от 9.29%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 8 100 000 ₽

- Ставка: от 8%

- Срок: до 10 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Решение: до 2-х дней

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

Информация о ставках и условиях ипотечных продуктов в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ипотечное кредитование пенсионеров считается высокорисковой финансовой операцией, однако целый ряд банков имеют в своей продуктовой линейке подобные предложения. Как правило, основное условие по таким программам – погашение кредита до достижения заемщиком возраста 75 лет. В самом выгодном положении находятся пенсионеры, получающие пенсию не по старости. К этой категории относятся балерины, военные, полицейские и т.п.

Ипотека для пенсионеров без первоначального взноса в банках предполагает тщательную проверку кредитной истории, платежеспособности и состояния здоровья заемщика. Охотнее всего ипотечный кредит для пенсионеров предоставляется лицам, продолжающим работать и предоставившим официальное подтверждение доходов помимо пенсии.

На портале Выберу.ру вы найдете полный список ипотечных программ пенсионеру, разработанных банками.

Вопросы и ответы

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

Заемщик, который хочет получить кредит под залог недвижимости без доходов, должен соответствовать требованиям банка. Так, некоторые организации выдают займы под залог квартиры клиентам от 21 года до 65 лет. Взять кредит под залог без подтверждения дохода пенсионерам бывает труднее, и каждый банк фактически устанавливает собственные возрастные границы. Как правило, кредит под залог квартиры выдается гражданам не старше 70 лет.

– В ноябре 2017 оформили ипотеку на родителей-пенсионеров в Сбербанке (папа еще работает, мама на пенсии) под 11%. Им рассчитали до предельного возраста практически на 11 лет. Очень бы хотелось снизить процентную ставку, но в каком банке смогут оказать пенсионерам такие услуги по рефинансированию? И сможет ли папа – в будущем неработающий пенсионер – получить налоговый вычет? И сохраняется ли возможность его получения после рефинансирования?

Отвечает директор офиса вторичной недвижимости Est-a-Tet Юлия Дымова:

Рефинансирование сохраняет право на получение налогового вычета при покупке в том случае, если в договоре указано, что кредит предоставлен также на ту же самую квартиру взамен ранее предоставленной, с отсылкой на предыдущий кредитный договор. В противном случае есть вероятность, что по рефинансированию нельзя будет вернуть процент по налогам. Пока человек трудоустроен, он может получать налоговый вычет при покупке.

Пенсионерам, планирующим оформлять рефинансирование, нужно знать о возможных подводных камнях данной услуги. Для того чтобы перекредитование было действительно выгодным, нужно убедиться, что общая сумма платежей по условиям нового банка, будет ниже, чем переплата по действующему кредиту. Новый банк может начислять комиссии за банковские операции, потребовать обязательного приобретения заемщиком дополнительных финансовых услуг (получение кредитной карты, особые обязательные условия страхования и т. д.). Все эти моменты необходимо заранее проанализировать и посчитать.

Право на получение налогового вычета имеют граждане, доходы которых облагаются налогом. У неработающего пенсионера доход в виде заработной платы отсутствует, а с государственной пенсии налог не удерживается. В то же время в некоторых случаях вычет получить все равно можно. Так, будучи неработающим пенсионером, Ваш отец сможет получить налоговый вычет в следующих ситуациях:

- если на пенсии у него возникнут иные доходы, облагаемые НДФЛ;

- до выхода на пенсию он ранее не воспользовался в полном объеме имущественным налоговым вычетом за последние четыре календарных года. Тогда, согласно п. 10 ст. 220 НК РФ, он может претендовать на возврат уплаченного налога за указанный период. Например, при выходе на пенсию в 2018 году можно вернуть уплаченный налог за четыре последних года (2017, 2016, 2015 и 2014).

Рефинансирование кредита не отменяет право на получение налогового вычета, но в договоре должно быть указано, что кредит оформляется именно на рефинансирование предыдущего кредита.

Можно рефинансироваться по программам АИЖК, у них тоже солидный возможный возраст. Это можно сделать через банки-партнеры АИЖК, работающие по их программам. После покупки квартиры пенсионер может сразу получить налоговый вычет за прошедшие три года. Для этого не нужно долго ждать, можно уже сейчас подавать на возврат подоходного налога.

Отвечает блогер, эксперт в области ипотечного кредитования Ольга Конзелевская:

Рефинансирование ипотеки для пенсионера по сути мало чем отличается от взятия нового кредита. При рефинансировании банк проводит анализ платежеспособности клиента. Поэтому нужно подтвердить доход по той же схеме, которую использовали при взятии кредита в первый раз, то есть предоставить справки, подтверждающие трудоустройство и этот самый доход.

Важен и возраст заемщика. В основной массе банков к моменту погашения кредита заемщику должно исполниться максимум 65 лет. Поэтому если заемщику, к примеру, 59, то он может взять ипотеку только на пять лет. Вопрос в том, хватит ли дохода на такой срок кредита. Ведь чем он меньше, тем больший доход требуется подтвердить.

В Сбербанке к моменту закрытия ипотеки заемщику должно быть максимум 70 лет. Это условие позволяет взять кредит на 10 лет в 59 лет и сразу увеличивает шанс на ипотеку. Также никто не запрещает брать себе созаемщиков, если своего дохода пенсионеру не хватает. Кстати, помимо дохода основного заемщика, банк дополнительно может учесть доход трех человек.

Не стоит забывать о разграничении работающих и неработающих пенсионеров. Работающих кредитует практически любой банк, а вот неработающих – единицы (Сбербанк, ДельтаКредит, Совкомбанк). К примеру, тот же Совкомбанк вообще лояльно настроен именно к пенсионерам и увеличивает возраст погашения кредита до 85 лет.

Также вместо рефинансирования можно попробовать снизить процентную ставку по существующему ипотечному кредиту. Для этого необходимо написать заявление на снижение процентной ставки по действующему кредитному договору в банке-кредиторе.

Что же касается получения имущественного налогового вычета, то пенсионер может получить его сразу за четыре года. При этом важно, чтобы на момент покупки недвижимости и три года до этого пенсионер работал или иным способом платил НДФЛ. Если так и было, то вычет он получит за год покупки, а также за три предшествующих года. Всего с покупки недвижимости можно получить до 260 тысяч рублей и до 390 тысяч с суммы выплаченных процентов по ипотечному кредиту.

Если же пенсионер не работал и не получал других облагаемых налогом 13% доходов в течение трех лет до покупки и в год приобретения недвижимости, то и воспользоваться вычетом он не сможет. Его просто не с чего будет брать.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Банки одобряют заявки по ипотеке для пенсионеров, но с опаской относятся к такой категории заемщиков. Если пенсионер отказывается страховать свою жизнь, менеджеры могут отклонить заявку или повысить ставку по процентам. Банки предъявляют к пенсионерам особые требования. На момент внесения последнего платежа возраст гражданина должен быть 75−85 лет. Некоторые банки ограничивают возраст до 70 лет.

Расскажем, как пенсионеру получить ипотеку, и какие банки предлагают кредит на выгодных условиях.

Виды ипотеки

Пенсионерам одобряют заявки по ипотеке на покупку квартиры в новом доме или на вторичном рынке жилья, строительство загородного или дачного дома. Банки разрешают оформлять ипотеку на постройку гаражей. Чтобы заявку одобрили, пенсионер должен доказать свою платежеспособность. Обычно — это пенсия, а если обращается за ипотекой работающий пенсионер — справка о зарплате.

Требования к недвижимости

Стандартные требования банков к недвижимости при покупке в ипотеку следующие.

Здание не относится к аварийному жилью.

На недвижимость отсутствует залог и обременения, нет арестов со стороны судебных приставов.

У продавца есть правоустанавливающие документы на квартиру или дом.

Если проводилась перепланировка, она узаконена и присутствуют подтверждающие документы.

У продавца есть технический паспорт на недвижимость.

При одобрении заявки по ипотеке проводится независимая оценка жилья. Проверкой занимаются эксперты, получившие аккредитацию банка. Задача оценки жилья — определить ликвидность недвижимости. Если дом аварийный или готовится к сносу, банк откажет в выдаче ипотечного кредита.

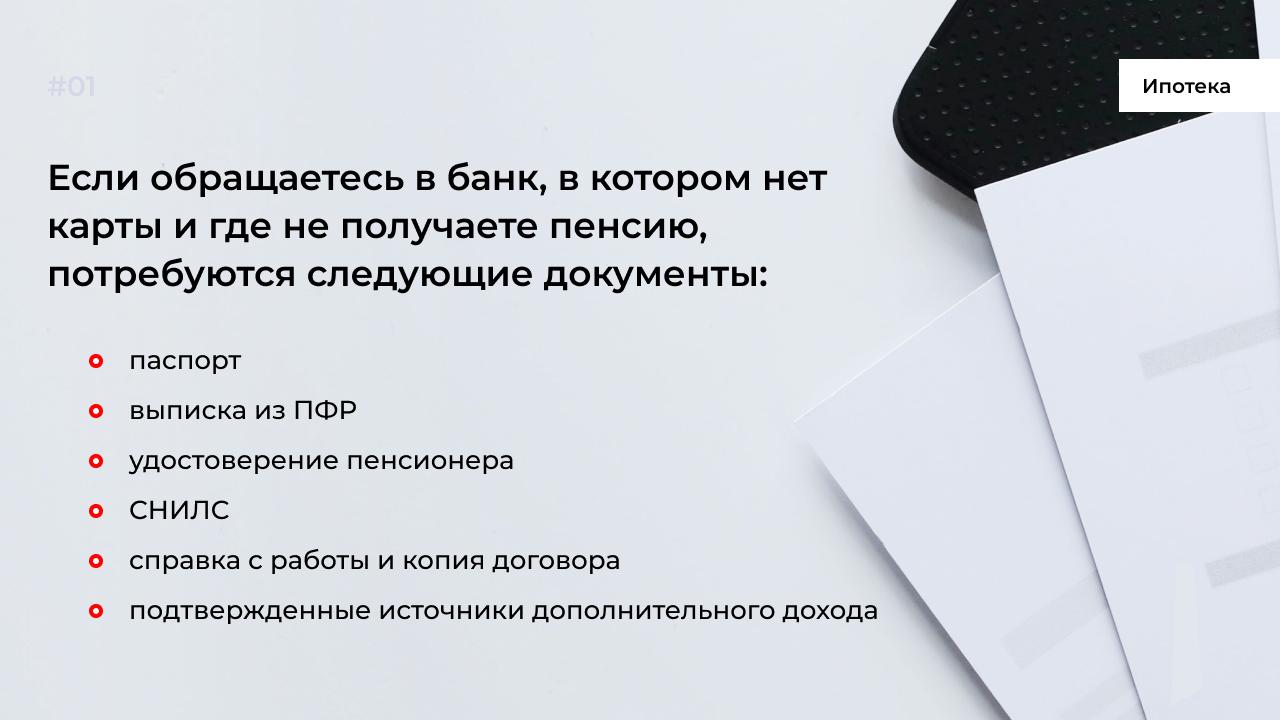

Документы для оформления ипотеки

Пенсия считается основным источником дохода любого пенсионера. И желательно обращаться в тот банк, где получаете пенсию. В этом случае предъявлять дополнительные документы не придется. Из документов в банке, где получаете пенсию, потребуется: паспорт, СНИЛС, удостоверение пенсионера. Для работающих граждан пенсионного возраста нужна справка с работы о зарплате, копия трудового договора.

Если пенсионер сдает недвижимость в аренду по договору найма, он должен предоставить копию договора. В документе будет указана сумма дополнительного дохода.

Для пенсионеров банки чаще всего требуют справку из психдиспансера. Делается это для того, чтобы удостовериться в дееспособности пенсионера. У возрастных заемщиков могут возникнуть проблемы при оформлении страховки здоровья. Менеджеры хотят убедиться в том, что человек здоров, поэтому чаще всего требуют справку о прохождении медицинской комиссии.

Как пенсионеру повысить шанс на одобрение по ипотеке?

Банк оценивает не только платежеспособность заемщика, но и кредитный рейтинг. Хорошая кредитная история повышает шансы на одобрение. Финансовые поручители, которых пенсионер привлекает к сделке, усиливают доверие со стороны банка. Чтобы пенсионеру повысить шанс на одобрение ипотеки, сделайте следующее.

Предъявите в банк полный список документов, включая дополнительные справки о доходе.

Если владеете ценными бумагами и депозитами, укажите это в заявке.

Возьмите справку с места работы.

Согласитесь на страховку здоровья, иначе банк может отказать или повысить процентную ставку.

Обращайтесь за ипотекой в банк, в котором получаете пенсию.

Внесите максимальную сумму взноса. Чем больше сумма взноса, тем выше будет лояльность со стороны кредитора.

Привлеките к сделке финансовых поручителей с высоким кредитным рейтингом и положительной КИ.

Можно ли получить ипотеку без страховки?

От страхования здоровья можно отказаться. И кредитор не может навязывать пенсионеру этот вид страхования. Но если отказываетесь от добровольной страховки, банк может повысить процентную ставку или вообще отказать, сославшись на низкий уровень платежеспособности.

Какому пенсионеру проще всего оформить ипотеку?

Идеальный портрет пенсионера для банка, собравшегося оформить ипотеку, выглядит так.

Возраст — до 66 лет.

Пенсия — от 15 тыс. руб.

Зарплата — от 25 тыс. руб.

Пенсионер соглашается на страховку жизни и здоровья.

Положительный кредитный рейтинг.

Если пенсионер живет только на пенсию и нигде не работает, для банка такой заемщик тоже может быть идеальным кандидатом. Но только с оставлением под залог недвижимости или привлечение финансового поручителя.

Список банков для оформления ипотеки пенсионерам

Приводим список банков, которые предъявляют пенсионерам минимальные требования при оформлении ипотеки.

Сбербанк

Ставка по процентам — от 5,5%.

Возраст на момент последнего платежа — 75 лет.

Альфа-Банк

Первоначальный взнос — от 20%.

Ставка по процентам — от 8%.

Возраст на момент последнего платежа — 70 лет.

Газпромбанк

Ставка по процентам — от 5,99%.

Возраст на момент последнего платежа — 70 лет.

Совкомбанк

Ставка по процентам от 9,25%.

Возраст на момент последнего платежа — 85 лет.

Россельхозбанк

Ставка по процентам — от 7,35%.

Возраст последнего платежа — 75 лет.

Требуется финансовый поручитель для пенсионеров в возрасте от 65 лет.

Кратко о выдаче ипотеки для пенсионеров

Банки выдают ипотеку пенсионерам, но требуют страхование жизни. В случае отказа от страховки ставку по процентам могут повысить или вообще отказать в выдаче кредита.

Ипотеку банки оформляют, если на момент последнего платежа возраст заемщика не превышает 75−85 лет.

Для повышения шансов на получение денег предъявите подтверждающие платежеспособность документы.

Если живете только на пенсию, ипотеку одобрят под залог другой недвижимости или с поручителем.

Узнавайте о новых статьях МБК по подписке. Повышайте финансовую грамотность вместе с нами.

Предлагать рефинансирование ипотеки пенсионерам готовы далеко не все банковские организации. И причина банальна — даже при наличии страховки и прочих способов снижения рисков, от невыплаты займов финансисты в этом случае совсем незащищены. Более того, даже являясь наиболее аккуратными и ответственными плательщиками, вышедшие на заслуженный отдых граждане могут резко потерять в размерах доходов.

Есть и ограничения по возрасту, которые могут не дать возможность переоформить ипотечный займ — вместо желаемого увеличения сроков выплат и снижения финансовой нагрузки можно получить массу дополнительных проблем.

До какого максимально возраста и в каком банке проводят рефинансирование ипотеки

Желая оформить рефинансирование ипотеки, пенсионерам не стоит забывать о том, что в российском кредитно-финансовом секторе действуют определенные ограничения, связанные с возрастом заемщиков. И устанавливаются они каждым банком индивидуально.

К примеру, если речь идет о Сбербанке, то его условия ограничивают этот порог 75 годами. ВТБ вообще не готов проводить рефинансирование для пенсионеров — по новым стандартам он предлагает сотрудничество мужчинам до 65 лет и женщинам до 60 лет. В банке Уралсиб (скачать общие условия договора) более лояльны, здесь, как и в Альфа-Банке (скачать информацию по продукту), можно перекредитоваться до достижения заемщиком возраста в 70 лет. Еще одна организация, которая готова работать с ипотечными займами пенсионеров — Транскапиталбанк (скачать правила программы рефинансирования).

Условия банков

Одно из выгодных предложений по рефинансированию ипотеки пенсионерам — в Сбербанке (скачать правила и условия в pdf). Максимально допустимый возраст клиента на дату погашения обязательства — 75 лет. Специальной программы для пенсионеров нет, но здесь готовы на общих условиях предоставить процентную ставку в 10,9% годовых, заключить соглашение на срок от года до 30 лет. Но есть масса сопутствующих моментов. К примеру, отказ от страховки или отсутствие пенсионного счета в банке могут стать поводом для повышения ставки. Кроме того, предпочтение отдается преимущественно работающим пенсионерам.

В банке Уралсиб действует аналогичная ставка — 10,9%, зато максимальная сумма увеличена до 50 000 000 рублей.

Самый низкий процент по ипотеке при рефинансировании предлагает Транскапиталбанк — 8,7%, при сроках возврата долга в период от 12 месяцев и более.

Не получится рефинансировать кредит в Альфа-Банке, если сумма долга составляет менее 1 000 000 рублей. Это не очень приятно, ведь ставка здесь одна из самых низких — 9,99%.

Какие документы нужны

Для того, чтобы провести рефинансирование ипотеки, пенсионерам необходимо предоставить в распоряжение организации пакет документов и заполнить заявку. Сделать это можно лично, в одном из отделений, или обратившись к услугам веб-версии официального сайта выбранной организации. Если будет получено предварительное одобрение, претендента пригласят для личного общения с менеджером.

Перед визитом в банк с собой нужно взять:

- документы, удостоверяющие личность (гражданский паспорт), и статус пенсионера (справка ПФ РФ, удостоверение);

- выписку, подтверждающую размер начисляемой пенсии;

- для работающих лиц — трудовая книжка, справка по форме банка, 2-НДФЛ (скачать) или организации о доходах, с печатью и подписью руководителя;

- документы из банка-кредитора, касающиеся остатка суммы выплат и размеров выплаченного долга;

- кредитный договор по ипотеке, ранее составленный с другой организацией;

- бумаги на объект недвижимости, в том числе залоговые, налагающие обременение на свободное распоряжение имуществом.

Крайне важно соблюсти все требования потенциального кредитора, тогда и шансы на успешное завершение переговоров будут выше.

Этапы оформления рефинансирования ипотеки

Чтобы перевести ипотечный кредит между банками по программе рефинансирования, необходимо заранее рассчитать, насколько выгодным будет такое решение. Если пенсионер больше приобретает, чем теряет, вполне можно потратить время на проведение процедуры.

Порядок действий будет следующим:

- Сбор документов, отправка заявки. Предупредить банк-кредитор о планах по рефинансированию на этом этапе также необходимо. Иначе на этапе вывода жилья из залога могут возникнуть вполне объективные препятствия.

- Одобрение заявки. Обычно занимает не более 5 рабочих дней. Как только оно получено, нужно идти в банк, где сейчас оформлена ипотека, и получать справку об остатке задолженности, а также реквизиты для полного погашения долга. На этом этапе уведомить о своем желании досрочно погасить заем банк не просто нужно, а еще и очень важно.

- Оценка объекта собственности. Ее скорее всего запросит новый банк. Проводить лучше с организацией, рекомендованной потенциальным кредитором.

- Подписание договора рефинансирования. Если страховая компания, ранее предоставлявшая гарантии, есть среди аккредитованных новым банком, можно не тратить время на расторжение старого и заключение нового соглашения. В остальных случаях это также займет немало времени. Отказ от страхования гарантирует потерю всех выгод рефинансирования — ставка вырастет на 1-2%.

- Погашение долга по ипотеке со снятием залогового обременения. Закладная, получаемая в прежней организации, должна иметь пометку о смене залогодателя.

- Регистрационные процедуры в Росреестре (через МФЦ). Новый договор вступает в силу, залогодателем становится банк, оформивший рефинансирование.

По завершению этих процедур заемщик, наконец, сможет платить ипотеку по новой ставке и срокам, рассчитанным банком, в который был переведен долг.

Читайте также:

- Льготы пенсионерам в тульской области какие положены

- Центры по выплате пенсий это

- Когда повысят пенсию инвалидам 3 группы и на сколько в этом году

- Незаконно перевели в негосударственный пенсионный фонд что делать

- Перечислите какие электронные услуги предоставляет гражданам пенсионный фонд российской федерации