Заявление о снятии с учета усн в 2020 бланк для ип

Обновлено: 18.05.2024

Заявление о переходе на упрощенную систему налогообложения подается по форме 26.2-1, состоящей из одного листа. Правила заполнения граф зависят от того, в какой момент подается уведомление.

В 2022 году вы можете применять "упрощёнку" сразу после регистрации в качестве индивидуального предпринимателя. В этом случае необходимо подать уведомление о переходе на спецрежим вместе с регистрационными документами или в течение 30 дней после открытия ИП. В ином случае применять данный налоговый режим можно будет только со следующего календарного года.

1. Заполнение заявления на УСН с регистрационными документами ИП

Заявление о переходе на данный специальный режим налогообложения можно подать вместе с другими документами на регистрацию в качестве индивидуального предпринимателя, тогда УСН применяется с момента постановки ИП на учет. Форма носит уведомительный характер, и согласие ФНС на применение данного режима не требуется. Важно заранее убедиться, что выбранные вами виды деятельности вы сможете осуществлять, применяя УСН.

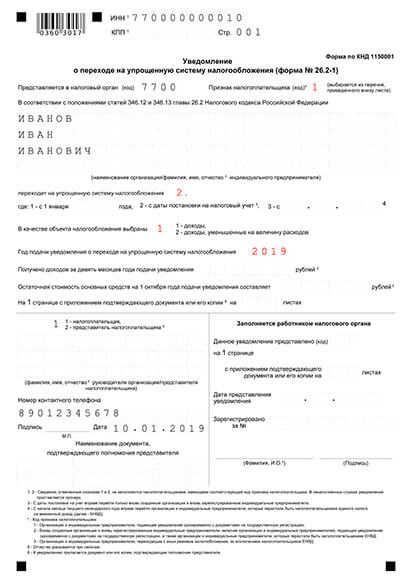

Уведомление о переходе ИП на УСН при регистрации

Пример заявления о переходе ИП на УСН при регистрации - Создать уведомление

Когда физ. лицо подает заявление о переходе на УСН вместе с документами на регистрацию в качестве индивидульного предпринимателя, заполнить форму нужно так:

- Поле “КПП” не заполняйте, у индивидуального предпринимателя нет этих данных

- Поле “ИНН” следует заполнить, только если физ. лицу уже присвоен такой номер

- В графе “Код налогового органа” укажите код регистрирующей налоговой инспекции, который можно узнать на сайте ФНС

- В поле “Признак налогоплательщика” поставьте “1”. Это означает, что заявление направлено в момент регистрации ИП

- ФИО впишите печатными заглавными буквами

- После фразы “Переходит на упрощенную систему налогообложения” поставьте “2” — применение спец. режима с момента постановки на учет

- Выберите подходящий объект налогообложения: “1” обозначает “Доходы”, “2” — “Доходы минус расходы”

- В полях ”Доходы” и “Остаточная стоимость основных средств” ничего не пишите, так как этих данных пока нет

- В сведениях о лице, подающем уведомление, выберите код “1” при личной подаче и код ”2”, если уведомление подает представитель по нотариальной доверенности. Впишите ФИО заявителя. Представитель должен указать и реквизиты доверенности, приложив ее копию

- Подпишите уведомление. Если его подает представитель, то подписывает он

2. Подача уведомления на УСН в течение 30 дней после открытия ИП

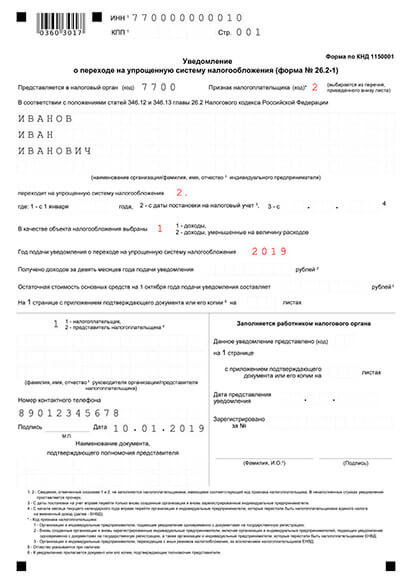

Заявление о переходе ИП на УСН в течение 30 дней после регистрации

Образец уведомления о переходе на УСН в течение 30 дней после создания ИП

В этом случае заполнение уведомления похоже на заполнение в момент регистрации физ. лица в качестве ИП, но имеет два отличия:

- Поле ИНН заполняется, ведь теперь номер налогоплательщика точно присвоен

- В графе “Признак налогоплательщика” укажите значение "2"

Обратитесь за помощью к нашему бесплатному онлайн-сервису! Он сформирует все документы для регистрации в качестве ИП, в том числе, заявление о применении УСН с момента открытия ИП, учитывая новые требования закона и налоговой. Просто заполните анкету, а затем скачайте и распечатайте документы. Также мы приложим инструкцию по подаче.

3. Переход ИП на УСН с нового календарного года

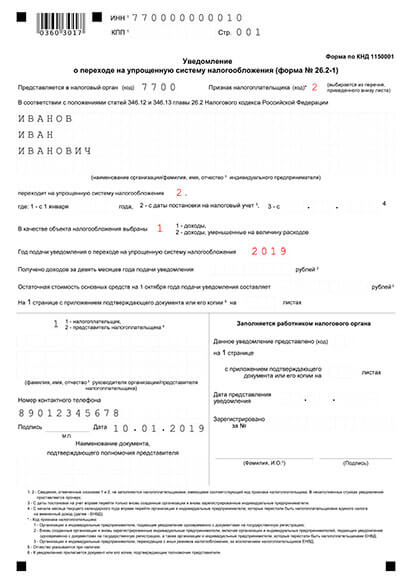

Заявление о переходе ИП на УСН с начала нового года

Пример уведомления о переходе ИП на УСН с начала нового года

Отличия по заполнению уведомления о переходе предпринимателя на упрощенную систему налогообложения с нового календарного года:

Большинство начинающих предпринимателей выбирают упрощённую систему налогообложения из-за низких налоговых ставок и сравнительно простой отчётности. При переходе на выбранный режим важно правильно заполнить и вовремя подать заявление, чтобы не упустить возможность сразу начать работать на выгодных условиях.

Заявление о применении УСН (форма 26.2-1) в 2021 году

Для выбора упрощённой системы налогообложения предусмотрена специальная форма 26.2-1. Особенности оформления и подачи документа утверждены Приказом от 02.11.2012 № ММВ-7-3/829@. Строгих правил для заполнения заявления не предусмотрено, важно лишь следовать общим требованиям:

- использовать только заглавные печатные буквы;

- заполнять бланк чёрными чернилами;

- не забывать ставить прочерки в пустых ячейках.

Обычно необходимо подать два экземпляра заявления. Один — для налоговой, второй — для предпринимателя с пометкой о принятии документа. Но в некоторых отделениях просят предоставить три экземпляра, и эту деталь лучше заранее уточнить по телефону регистрирующей налоговой.

Само заявление представляет собой одну страницу бланка. Заполнить его самостоятельно несложно.

Как заполнить заявление

Бланк состоит из нескольких полей. Разберем по порядку:

- ИНН. Если заявление подаётся в процессе регистрации с остальными документами, поле заполнять не нужно.

- Код налоговой. Здесь нужно указать код отделения, в котором вы будете в дальнейшем состоять на учёте. Узнать код отделения по вашему адресу можно на сайте ФНС.

- Признак налогоплательщика. Если вы подаёте форму в момент регистрации, код — 1. Если в течение месяца после подачи регистрационных документов или при переходе с ЕНВД — 2. При переходе с других систем налогообложения — код 3.

- ФИО. Печатными буквами полностью.

- Код даты перехода на упрощённый режим. Код 1 — если предприниматель переходит на новый режим с начала 2021 года. Код 2 — если заявление подаётся в процессе (или в течение месяца после) регистрации.

- Код объекта налогообложения. Для плательщиков УСН Доходы — код 1. Для УСН Доходы минус Расходы — 2.

- Год подачи заявления — 2021.

Дальше идут поля о доходах, полученных за 9 месяцев актуального года, и остаточная стоимость основных средств. Их заполняют только организации. Индивидуальным предпринимателям нужно поставить прочерки.

Последние два блока отражают информацию о заявителе и работнике налоговой, который принимал документы. Если заявление подаёт лично предприниматель, ставится код 1. Если его законный представитель — код 2. Блок отражает личные данные заявителя:

- контактный телефон;

- подпись;

- дата подачи заявления.

Представителю также нужно будет указать свои ФИО и номер нотариальной доверенности.

При регистрации бизнеса

Например, Литвинов Павел Олегович хочет зарегистрировать ИП и сразу начать работать на УСН. Он должен заполнить заявление следующим образом:

Образец заявления по форме 26.2-1 при открытии ИП

Если у налоговой не возникнет вопросов к заявлению или другим документам, он станет плательщиком УСН с момента регистрации статуса ИП.

Однако важно помнить, что при переходе на упрощённую систему с других режимов сроки иные. Официально перейти на УСН они смогут с начала следующего календарного года.

За 15 минут подберём ОКВЭД и налоговый режим, соберём документы бесплатно.

Для закрытия ИП не нужны уважительные причины: в любое время предприниматель может прекратить деятельность в таком статусе. Для этого потребуется привести в порядок документы, сделать необходимые платежи, а после этого обратиться в ФНС для регистрации прекращения деятельности. Часть действий предприниматель должен совершить до закрытия ИП, остальные шаги можно проделать после закрытия.

Если вы закрываете ИП с помощью фирмы-представителя, вы экономите время, если хотите закрыть ИП самостоятельно — экономите деньги.

Пошаговая инструкция по закрытию ИП в 2021 году

Действия ИП отличаются в зависимости от того, выплачивал ли он вознаграждения физлицам. Придется навести порядок в документах по сотрудникам, если вы хотя бы раз выступали страхователем:

- у вас есть или были наемные работники, с которыми заключены трудовые договоры;

- вы заключали с физлицами гражданско-правовые договоры и выплачивали вознаграждение, по которому начислялись страховые взносы.

Если ничего подобного не случалось за время вашей работы в статусе ИП, спокойно пропускайте первый шаг в нашей инструкции.

Шаг 1. Решить вопрос с работниками и фондами

Приготовьтесь к увольнению всех сотрудников, в том числе отпускников, болеющих, беременных и несовершеннолетних. Предупредите их об увольнении письменно в произвольной форме под подпись. Сделайте это за две недели до увольнения, если в трудовом договоре не прописан другой срок.

Составьте приказы об увольнении и записку-расчет. Выплатите сотрудникам зарплату и компенсации за неиспользованный отпуск. Выдайте сотрудникам документы:

- трудовые книжки с записью об увольнении на основании п.1 ч.1 ст.81 Трудового кодекса;

- справку о заработке за текущий и два предыдущих года;

- справку 2-НДФЛ за текущий год.

Уплатите страховые взносы и сдайте отчетность по уволенным сотрудникам:

- РСВ и 6-НДФЛ в налоговую;

- СЗВ-М, СЗВ-СТАЖ и СЗВ-ТД в Пенсионный фонд;

- 4-ФСС в Соцстрах.

В течение 15 дней после сдачи отчетов заплатите страховые взносы за сотрудников, которые вы насчитали в РСВ и 4 — ФСС. После увольнения последнего работника, обратитесь в ФСС с заявлением о снятии с учета в качестве работодателя. К нему приложите копии штатного расписания и приказов об увольнении сотрудников.

В Пенсионном фонде можете взять справку о том, что вы предоставили все сведения по сотрудникам.

Шаг 2. Снять онлайн-кассу с учета

Если вы работали с онлайн-кассой, подайте в налоговую заявление по форме КНД 1110062 и приложите к нему отчет о закрытии фискального накопителя. Это можно сделать лично в налоговой, в кабинете налогоплательщика на сайте ФНС или на сайте вашего оператора фискальных данных.

В течение 10 рабочих дней после подачи заявления в бумажном или электронном виде кассу снимут с учета, а вы сможете получить карточку по форме КНД 1110065 с подтверждением этого факта.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Шаг 3. Уплатить госпошлину

В 2021 году госпошлина за закрытие ИП составляет 160 рублей. Ее надо платить, только если подаете документы на бумаге. Реквизиты для оплаты узнайте в отделении ФНС по месту регистрации. Также вы можете сформировать квитанцию для банка или оплатить пошлину безналичным расчетом с помощью сервиса для уплаты госпошлины ФНС.

Подтвердить оплату можно платежным поручением или банковской квитанцией.

Шаг 4. Подать документы в ФНС

Для прекращения регистрации ИП подайте в налоговую квитанцию об уплате госпошлины и заполненное заявление по форме № Р26001 о прекращении деятельности в статусе ИП. В 2020 году форма обновилась, теперь бланк и правила заполнения можной найти в приказе утвержденной ФНС от 31.08.2020 № ЕД-7-14/617@. Заявление заполните на компьютере и распечатайте, либо сделайте это вручную черной ручкой печатными буквами. Также можете приложить справку из ПФР об отсутствии долгов по отчетам, но это необязательно: налоговая сама сделает запрос в фонд.

Подайте документы в налоговую по месту жительства. Это можно сделать одним из способов:

В течение 5 рабочих дней с момента получения документов налоговая наведет о вас справки у ПФР и закроет ИП. После этого можете получить уведомление о снятии с учета и выписку из ЕГРИП. При подаче документов через МФЦ срок увеличивается до 10 дней.

Шаг 5. Уплатить страховые взносы

В течение 15 дней с момента внесения в ЕГРИП записи о прекращении деятельности уплатите взносы “за себя” на пенсионное и медицинское страхование. Рассчитайте сумму пропорционально отработанным в году месяцам и дням или воспользуйтесь нашим бесплатным калькулятором для расчета взносов.

Кроме фиксированных взносов заплатите 1% пенсионный взнос от сумму, превышающей 300 000 рублей дохода в году.

Если вы снялись с учета и не заплатили взносы, фонды все равно взыщут их с вас как с физлица.

Шаг 6. Cдать отчетность и заплатить налоги

Срок подачи налоговых отчетов и сумма налога зависят от налогового режима, на котором вы работали.

УСН: подайте декларацию и заплатите налог не позднее 25 числа в месяц, следующий за месяцем закрытия ИП. Отличие от ежегодной декларации по упрощенке одно: на титульном листе поставьте код налогового периода 50.

ПСН: подайте заявление по форме 26.5-4 на перерасчет патента до его завершения. Переплату можно вернуть или зачесть в пользу других налогов. Если вы не подадите заявление, налоговая будет ожидать патентные платежи до окончания действия патента. При неуплате вас переведут на ОСН с момента начала налогового периода, на который выдан патент, доначислят налог и будут ждать отчетность по ОСН.

ОСН: подайте 3-НДФЛ и декларацию по НДС. 3-НДФЛ подайте в течение 5 дней после закрытия ИП, налог уплатите в течение 15 дней. Декларацию по НДС подайте в течение 25 дней после завершения квартала, в котором вы закрыли ИП. Налог уплатите в эти же сроки или разделите на три части и платите в течение трех месяцев до 25 числа.

Шаг 7. Закрыть расчетный счет

После уплаты всех обязательных платежей можно закрыть счета. Заполните в банке заявление, остальное он сделает сам. Часто банки принимают такие заявления в свободной форме в чате техподдержки. Налоговую и фонды о закрытии счета уведомлять не нужно, если он не открыт за рубежом.

Шаг 8. Храните документы

Налоговые документы и КУДиР храните 5 лет после закрытия ИП. Квитанции и платежки по страховым взносам — 6 лет. Документы по сотрудникам — 50 лет.

Если вы закрываете ИП, но открываете ООО, рассмотрите онлайн-сервис Контур.Бухгалтерия. Простой учет, зарплата, отчетность через интернет и 3 месяца бесплатной работы для всех новых ООО!

При закрытии ИП есть стандартные шаги по прекращению деятельности: оплата пошлины, заявление, сдача декларации. Но в некоторых случаях налоговая откажет в прекращении регистрации, пока предприниматель не уладит вопросы с Пенсионным фондом или не оформит заявление о прекращении деятельности по всем правилам. Мы составили инструкцию, как закрыть ИП в 2020, чтобы не получить отказ.

Уведомление о применении упрощенной системы налогообложения (УСН) с момента регистрации можно подать сразу с документами на открытие ИП. Если вы подаете документы на открытие ИП через МФЦ, заявление на УСН у вас могут не принять, тогда его можно будет подать в течение 30 дней после регистрации ИП в территориальную ФНС, к которой вы будете относиться.

Независимо от того, подавали вы заявление на "упрощёнку" сразу с пакетом документов на регистрацию ИП или в течении 30 дней после, работать на УСН вы можете с даты регистрации в качестве предпринимателя.

Подать заявление на УСН можно лично, электронно или почтой. Согласия ФНС не требуется, главное — печать на вашем экземпляре уведомления, которая подтверждает факт подачи.

1. Образец уведомления о переходе на УСН для ИП

Уведомление о переходе ИП на УСН при регистрации

Пример заявления о переходе ИП на УСН при регистрации - Создать уведомление

Если вы решили применять УСН, можете уведомить об этом инспекцию в момент регистрации в качестве индивидуального предпринимателя или в течение 30 дней после регистрации. В обоих случаях спецрежим будет разрешен для вас с даты регистрации ИП.

Независимо от времени подачи уведомления, форма используется одна 26.2-1 (Приказ от 02.11.2012 N ММВ-7-3/829@). Правда, заполнять ее надо по-разному, в зависимости от сроков подачи.

С помощью нашего бесплатного сервиса вы сможете за 15 минут сформировать уведомление на УСН и все документы, нужные для регистрации ИП. При этом сервис проверит документы на ошибки и соответствие требованиям ФНС. Останется скачать и распечатать.

2. Правила заполнения заявления на УСН

Уведомление на УСН состоит из одного листа. Заполнять его можно вручную черной пастой печатными заглавными буквами. Можно заполнить уведомление на компьютере, используя шрифт Courier New с высотой букв 18. Заполнять следует только те поля, в которые у вас есть, что вписать.

Помните, что в каждой ячейке может быть только одна буква, цифра или символ. Ошибки, исправления, опечатки не допускаются — будут причиной отказа в приеме уведомления.

Особенности заполнения полей в уведомлении на УСН по форме 26.2-1:

ИНН — обязательно заполняется, если он у вас есть. Даже, если вы его получали, но потеряли, заполнить надо. Узнать свой ИНН можно на сайте ФНС. Поле остается пустым, только если вы никогда не получали ИНН. После регистрации ИП вы получите ИНН автоматически и тогда его указание обязательно.

КПП для ИП не заполняется. Это поле остается пустым всегда.

Код ФНС. Надо вписать номер той налоговой, в которую подаете уведомление, и это будет не регистрирующая ФНС, которая будет вас ставить на учёт, а территориальная, куда вы будете платить налоги, это важно. При сомнении, узнайте его в самой ФНС или на сайте ведомства.

Признак налогоплательщика. Пишите:

ФИО пишите все буквы заглавными. В первой строке — фамилию, на второй — имя, на третьей — отчество.

Переходит на УСН, выбираете:

Объект налогообложения:

Год подачи уведомления. Пишем текущий год, в котором подаете заявление (а не с какого хотите применять).

Следующие 2 строки не понадобится заполнять, когда уведомление подается при регистрации. Эти поля заполняют только те, кто переходит на УСН с начала года:

- Получено доходов за 9 предыдущих месяцев, указываете сумму дохода цифрами, в рублях по данным налогового учета.

- Остаточная стоимость основных средств, пишите также цифрами в рублях, по данным бухгалтерского учета.

Далее вы заполняете только колонку слева:

Правую колонку будет заполнять сотрудник ФНС.

3. Подача уведомления об УСН для ИП

Вы можете подать уведомление на УСН следующими способами:

- лично в налоговую или через представителя с нотариальной доверенностью,

- электронно через сайт ФНС, если у вас есть ЭЦП

- ценным письмом с описью вложения и уведомлением о вручении.

В налоговую следует передавать 2 экземпляра заявления (ФНС г. Москвы просят 3 экземпляра). Один останется в налоговой, а второй вернут вам с печатью ФНС о принятии. Свой экземпляр храните вместе с регистрационными документами, как доказательство подачи уведомления.

Обратных извещений от налоговой ждать не надо, так как заявление об УСН носит уведомительный характер, что значит, налоговая не имеет право отказать. Поэтому заявления с отметкой ФНС о принятии для начала работы по УСН вполне достаточно. Но для личного спокойствия, можете подать в налоговую отдельное заявление в свободной форме с просьбой выслать вам извещение о возможности применять упрощенную систему. В соответствии с Приказом Минфина РФ № 99 н от 02.07.2012, ФНС вам не откажет и после рассмотрения обращения (максимум 30 дней), вам пришлют официальный ответ.

Вам не надо изучать инструкции и искать бланки. Достаточно внести свои данные на нашем сайте и программа сама заполнит нужные строки, учитывая требования ФНС. Также вы получите документы для регистрации ИП и инструкцию по подаче. Все можно скачать и распечатать.

Читайте также: