Задвоение начислений в налоговой

Обновлено: 25.06.2024

Если владеете квартирой, земельным участком или гаражом — словом, любым имуществом, налоговая каждый год присылает вам квитанции и просит заплатить налоги. Есть и другие налоги, например НДФЛ.

Но бывает, что возникает переплата — если случайно заплатили дважды или позже предоставили документы о льготах и сумму пересчитали. Расскажу, можно ли эти деньги вернуть и какие есть ограничения.

Что такое переплата

Переплата по налогам официально называется суммой излишне уплаченного налога. Это остаток средств на вашем счете в налоговой после того, как вы заплатили налог, то есть, словами налоговой, погасили налоговую задолженность.

Например, вам нужно заплатить 400 Р в качестве налога за владение машиной, но вы по каким-то причинам уплатили 500 Р . В день уплаты налоговая спишет 400 Р в счет налоговой задолженности, а оставшиеся 100 Р будут считаться переплатой.

Почему появляются переплаты по налогам

Переплата может возникнуть по разным причинам. Например, если налоговая по ошибке начислила налог за чужое имущество, а вы уже оплатили квитанцию. Или вы могли поздно узнать о причитающейся льготе — пенсионеры, например, не платят налог на часть имущества, — подаете заявление на льготу и просите пересчитать налог с момента появления права на эту льготу. В обоих случаях после перерасчета появится переплата.

Когда продаете подаренную квартиру, где даритель — дальний родственник или просто знакомый, можно неправильно рассчитать облагаемую налогом сумму: вычесть можно не 1 млн рублей, а больше, если уже заплатили налог на эту сумму в момент дарения. Другой вариант: подарил близкий родственник, а вы сразу заплатили налог, хотя подарки от близких родственников не облагаются налогом.

НДФЛ могут переплатить бывшие нерезиденты. Если к концу года окажется, что сотрудник более полугода был нерезидентом, а работодатель не смог вернуть всю переплату, нужно подавать декларацию.

Еще одна причина — опечатка при вводе. Некоторые системы просят ввести сумму вручную или предлагают ее скорректировать, чтобы уплатить больше или меньше. Если случайно ввести не ту цифру, сумма изменится и может возникнуть переплата.

Иногда одни и те же налоги уплачивают дважды. Такое может произойти, если два интернет-банка одновременно настроены на автоматическую уплату налогов. Или муж с женой случайно каждый сам по себе оплатили одну и ту же квитанцию онлайн или через терминал. Двойной оплаты точно не будет, если делать это в отделении банка через операциониста. В этом случае на платежке будет информация об уплате — и повторно оплатить ту же квитанцию не получится.

Как узнать о переплате

По закону налоговая должна сообщить о переплате в течение 10 дней с момента, как ее обнаружит. Но закон не уточняет, как именно это нужно сделать. На практике переплату можно увидеть в личном кабинете налогоплательщика — там данные обновляются быстрее, чем дойдет бумажное письмо.

Что лучше: возврат или зачет

Обнаруженную переплату можно вернуть или зачесть в счет уплаты налогов в будущем.

Зачесть переплату по налогу имеет смысл, если сумма переплаты небольшая или если ее обнаружили поздно и близится новый срок уплаты налогов. Когда получите налоговое уведомление за следующий год, перед уплатой из суммы начисленного налога вычтите размер переплаты.

Изменение правил учета переплаты

С 1 октября 2020 года переплатой можно распоряжаться для уплаты любых налогов и пеней.

Вернуть переплату по налогу целесообразно, если сумма существенная и выгоднее будет держать эти деньги на своем счете. Есть есть задолженность по налогам, сборам и пеням, сначала нужно погасить долг, например за счет этой же переплаты, а потом оформить на остаток возврат.

Сколько денег можно вернуть

Можно вернуть всю сумму переплаты за вычетом других задолженностей по этому налогу и пеням. Если за один автомобиль в собственности переплатили, а по второму есть долг, сначала нужно погасить долг, а потом вернуть переплату. За счет переплаты можно погасить долг и по другому налогу и после этого вернуть остаток переплаты. Например, если есть долг по земельному налогу и переплата по налогу на имущество физических лиц.

Ограничений по суммам нет. С 1 октября будет иначе: за счет переплаты можно будет погасить долг по другому налогу и только после этого возвращать остаток переплаты.

Как вернуть переплату

Процесс возврата переплаты и подаваемые документы зависят от причины, по которой переплата возникла.

Куда обращаться. С заявлением о возврате переплаты нужно обратиться в налоговый орган по месту учета налогоплательщика. Даже если переплата возникла по налогу, уплаченному в другом регионе, ехать туда не нужно.

Порядок обращения. Заявление на возврат переплаты подается лично, заказным письмом или онлайн в личном кабинете налогоплательщика. Расскажу обо всех способах.

При получении имущественного вычета тоже может образоваться переплата. Если купили квартиру, а через работодателя налог не вернули или не смогли вернуть все, появится переплата

Образец заявления для зачета и возврата при подаче онлайн через личный кабинет формируется автоматически. Вы можете также скачать бланк заявления и заполнить его самостоятельно.

Для самостоятельного заполнения нужно знать ИНН, код налоговой и реквизиты банковского счета для получения возврата: БИК, наименование банка и расчетный счет. Счет должен принадлежать заявителю — налоговая перечисляет возврат только самому налогоплательщику.

Список документов при подаче заявления на возврат зависит от причины переплаты. Если вы вовремя не подали заявление на льготу, нужно приложить подтверждающие льготу документы. Если переплата связана с возвратом налога на доходы физических лиц — НДФЛ, нужно приложить документы, которые дают право на вычет, например договор покупки квартиры.

Когда налоговой уже известно о переплате — заплатили больше или налоговая сама нашла ошибку — достаточно заявления на возврат и реквизитов для перечисления денег.

Для возврата переплаты из-за ошибки в поданной декларации нужно подать уточненную декларацию с исправленной ошибкой и заявление на возврат или зачет.

К заявлению о возврате излишне уплаченной суммы государственной пошлины приложите документы об уплате: их сканы или электронные версии чеков или платежных поручений из интернет-банка.

Сроки

Для возврата переплаты есть регламент.

В какой срок нужно обратиться за возвратом переплаты. Переплату можно вернуть, если со дня уплаты прошло не более трех лет. Если за три года не успеете обратиться, налоговая спишет переплату.

Когда налоговая вернет переплату. После подачи заявления о возврате или зачете переплаты у налогового органа есть 10 дней для рассмотрения. После принятия решения налоговая в течение пяти дней должна уведомить заявителя о принятом решении, а в случае возврата — вернуть переплату в течение месяца.

Если налоговая не перечисляет переплату вовремя, за каждый день сверх срока на сумму возврата начисляются проценты по ставке, равной ключевой ставке ЦБ на момент просрочки. Если налоговая вернула деньги позднее и без процентов, отправьте обращение в свободной форме через личный кабинет или обратитесь с исковым заявлением в суд. Для расчетов есть специальный калькулятор.

Что может пойти не так

Не любое заявление о возврате или зачете налоговая может рассмотреть положительно. Например, переплату не вернут, если предоставлены неверные реквизиты банковского счета для возврата или владелец счета — другой человек.

Что такое невозвратная переплата. Переплата считается невозвратной, если прошло три года с момента уплаты этого налога или есть долги по налогу, которые можно покрыть переплатой. В 2021 году бесполезно писать заявление на возврат переплаты, которая появилась в 2017 году.

По истечении трех лет налоговая может списать переплату — ни вернуть, ни зачесть ее уже не получится.

Что делать, если налог списался ошибочно. В этом случае также поможет заявление в налоговый орган. Укажите основания, на которых вы считаете списание налога ошибочным, и дождитесь решения. Если результат вас не устроит — обращайтесь в суд.

Что делать, если налоговая не хочет делать возврат. Если при подаче заявления с документами вы получили отказ на возврат — подайте жалобу в управление ФНС по вашему региону. Это можно сделать лично в налоговом органе или через кабинет налогоплательщика на сайте. В случае отказа налогоплательщик может подать исковое заявление в суд.

В форме выберите налоговую инспекцию, действия которой обжалуете, и способ получения ответа. Вышестоящее управление для отправки жалобы будет выбрано автоматически

В обращении укажите, что именно обжалуете, по возможности сошлитесь на конкретный документ, отправленный налоговой. Далее укажите, с чем не согласны, что просите, и приложите необходимые файлы с доказательствами

Как не переплачивать

Налоги можно уплачивать через личный кабинет на сайте, через интернет-банк или мобильный банк — тогда спишется точная сумма. Перед уплатой проверьте содержание налогового уведомления: все объекты должны принадлежать вам, льготы должны быть учтены.

Если у вас была переплата по налогам, расскажите, удалось ли вам вернуть деньги и сколько это длилось?

была переплата 3р. 84коп. по транспортному налогу. Каждый год писал заявления на возврат, по прошествии трёх лет наконец отписались, что мол срок вышел. (((

У меня была неприятная переплата при закрытии ИП. Неприятная, потому что я переплатила на авансовых платежах, а потом взяла и закрыла ИП. Мне посчитали закрывающие налоги, но перезачесть переплату было нельзя (разные коды). Я заплатила еще раз и заказала камеральную проверку онлайн. Проверка длилась, наверно, почти полгода. Дело сдвинулось только, когда мне надоело ждать и я позвонила в налоговую.

Потом все прошло очень быстро, проверка магически завершилась в тот же день и подтвердила переплату. Деньги я получила через 10 дней. Заморачиваться с процентами мне было лень, сами они, конечно, вернули только сумму переплаты.

Справедливости ради, в налоговой на телефоне работают милейшие люди, мне даже сказали про неустойку. Ужасно не хотелось контактировать с людьми, но совершенно онлайн вернуть деньги не вышло, может, не повезло, или система была еще не очень в то время

Подробности в отдельном комментарии.

Глобально не вижу смысла писать жалобы -- бумажки ради бумажек, ничего не ускоряют, да и если в налоговой тупо денег нет, то кому от жалоб лучше станет.

За три года соберу в кучу все просрочки, оценю потенциальный размер неустоек и решу подавать или нет на пени за просрочку возврата, но скорее нет чем да.

Подробно:

2014 год . Налоговая неправильно рассчитала налог на дачный участок так как напутала назначение и кадастровую стоимость(лишний нолик), пишу в налоговое заявление о несогласии с расчётом, всё оперативно и вежливо исправляют. Оплачиваю налог в исправленной сумме (раз в 20 меньше), получаю сверку что всё ок, долгов нет.

Проходит год, плачу рассчитанную корректно сумму. За месяц до дедлайна приходит новое налогвовое уведомление с ошибкой из первого абзаца и перерасчётом за три года, снова переписка (всё электронно, через ЛК) и тут начинаются стрелочники между налоговой по месту учёта налогоплательщика как сформировавшей уведомление и налоговой по месту нахождения объекта имущества. За день до дедлайна плачу выставленную сумму чтобы не создавать задолженность, приходит ответ и корректировка, переплата появляется на балансе. Через лк подаю заявление на возврат(на самом деле -- в свободной форме ), недели полторы и он приходит.

Архива переписки за это время ни в старом, ни в новом ЛК ФЛ нет, так что сроки примерны.

При этом это реально очень позитивная история, помню инспектор звонила мне и просила дослать на email важные детали.

На этом позитивные кейсы заканчиваются.

2017 год, подаю 3НДФЛ 11.03.2018, переплата появляется "на балансе" 16/03 и приходит уведомление об излишней уплате, подаю заявление на возврат переплаты в банк. и тишина. Затем 14.07.2018 после окончания камеральной проверки . и тишина. Возврат приходит в начале сентября. 2 месяца просрочки.

2018 год. Декларация подаётся в начале января, также появляется переплата "на балансе", заявление 04.02.2019, затем 20.05.2019 и тишина . Писал жалобы, ходил ногами, всё бестолку. Возврат пришел в начале сентября. 4 месяца просроки.

2019 год. Декларация -- начало января, также появляется переплата "на балансе", заявление на возврат 22 января, 9 апреля (за 6 дней до максимального срока камеральной проверки) приходит отказ "камеральная проверка не окончена", ну наконец, первый раз пришло в ответ хоть что-то. 15 апреля подал ещё одно, ждёмс.

Подборка наиболее важных документов по запросу Повторное взыскание налога (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Повторное взыскание налога

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 46 "Взыскание налога, сбора, страховых взносов, а также пеней, штрафа за счет денежных средств (драгоценных металлов) на счетах налогоплательщика (плательщика сбора, плательщика страховых взносов) - организации, индивидуального предпринимателя или налогового агента - организации, индивидуального предпринимателя в банках, а также за счет его электронных денежных средств" НК РФ

(Юридическая компания "TAXOLOGY") Налоговый орган взыскал недоимку за счет денежных средств на счетах налогоплательщика в связи с неисполнением в добровольном порядке требований об уплате пеней и штрафа от 29.05.2018 (по сроку исполнения до 19.06.2018). Однако указанные требования были вынесены повторно (уточненные требования) и содержали предложение об уплате обязательных платежей, включенных в более раннее требование от 11.05.2016. Налогоплательщик, оспаривая правомерность требования от 29.05.2018, указал, что на момент истечения срока для добровольного исполнения требования от 11.05.2016 (31.05.2016) действовали принятые 25.05.2016 судом обеспечительные меры, следовательно, инспекция не имела правовых оснований для его исполнения в принудительном порядке, в связи с чем оснований выносить решение о взыскании налога за счет денежных средств налогоплательщика в банках у налогового органа не имелось. Суд, руководствуясь ст. 46 НК РФ, указал, что в рассматриваемой ситуации начало срока 60 дней, в течение которых налоговым органом может быть принято решение о принудительном взыскании задолженности, все равно исчисляется с момента истечения срока исполнения первого требования от 11.05.2016. Исходя из изложенного, учитывая, что вступившим в законную силу судебным актом установлен иной объем налоговых обязанностей общества по сравнению с требованием от 11.05.2016, суд пришел к выводу, что требования от 29.05.2018 являются повторными, а не уточненными и фактически направлены на безосновательное продление срока, установленного законодательством о налогах и сборах, на принудительное взыскание задолженности. У налогового органа отсутствовали правовые основания для направления налогоплательщику уточненных требований от 29.05.2018. Кроме того, отмечено, что в нарушение п. 4 ст. 69 НК РФ требования от 29.05.2018 не содержат основания взыскания налогов. Поскольку у налогового органа отсутствовали основания для направления налогоплательщику повторных требований, а к моменту принятия решения о взыскании налога срок на его вынесение, исчисленный с учетом срока на добровольное исполнение первоначальных требований и срока действия обеспечительных мер, истек, суд признал незаконным решение инспекции о взыскании налога.

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 47 "Взыскание налога, сбора, страховых взносов, а также пеней и штрафов за счет иного имущества налогоплательщика (налогового агента, плательщика сбора, плательщика страховых взносов) - организации, индивидуального предпринимателя" НК РФ

(Юридическая компания "TAXOLOGY") Управление ПФР в 2013 и 2014 годах вынесло постановления о взыскании задолженности за счет имущества плательщика страховых взносов. Затем в 2017 году после передачи полномочий по администрированию страховых взносов и предоставления ему сведений из Управления ПФР налоговый орган вынес постановления о взыскании страховых взносов, содержащие аналогичные требования и суммы взыскиваемых страховых взносов. Плательщик страховых взносов обратился в суд с заявлением о признании постановлений налогового органа недействительными. Удовлетворяя требования плательщика, суд пришел к выводу, что полученная налоговым органом от Управления ПФР информация однозначно свидетельствовала о том, что меры принудительного взыскания задолженности плательщика страховых взносов были осуществлены в полном объеме, в связи с чем у налогового органа отсутствовали основания для вынесения повторных постановлений о взыскании задолженности за счет имущества. Повторное вынесение налоговым органом постановлений о взыскании задолженности на основании ранее вынесенных постановлений Управления ПФР, срок предъявления к исполнению которых истек, является незаконным. При этом признаны не относящимися к делу доводы налогового органа о том, что постановления были вынесены информативно, не содержат подписей и печатей, распечатаны из информационных ресурсов налогового органа и предъявлены в дело о банкротстве плательщика страховых взносов с целью информирования суда о суммах имеющейся у плательщика задолженности.

Статьи, комментарии, ответы на вопросы: Повторное взыскание налога

Открыть документ в вашей системе КонсультантПлюс:

Вопрос: О вынесении налоговым органом решения о взыскании налога (сбора, страховых взносов, пеней и штрафа) в целях повторного предъявления исполнительного документа к исполнению.

(Письмо Минфина России от 03.04.2020 N 03-02-08/26952) Вопрос: О вынесении налоговым органом решения о взыскании налога (сбора, страховых взносов, пеней и штрафа) в целях повторного предъявления исполнительного документа к исполнению.

Открыть документ в вашей системе КонсультантПлюс:

"Налоговое право: Курс лекций"

(Тютин Д.В.)

(Подготовлен для системы КонсультантПлюс, 2020) Обязанность по уплате налога в общем случае считается исполненной (п. 6 ст. 47 НК РФ) с момента реализации имущества и погашения задолженности за счет вырученных сумм. Если по каким-либо причинам налогоплательщик уплатит налог самостоятельно уже после направления судебным приставам-исполнителям постановления о взыскании налога за счет иного имущества, то налоговый орган, как правило, направляет в службу судебных приставов-исполнителей письмо об уменьшении взыскиваемой по постановлению задолженности с целью исключения возможности повторного взыскания налога (Постановление Президиума ВАС РФ от 11 мая 2010 г. N 17832/09).

Нормативные акты: Повторное взыскание налога

"Обзор судебной практики Верховного Суда Российской Федерации N 5 (2017)"

(утв. Президиумом Верховного Суда РФ 27.12.2017) Как указал Конституционный Суд Российской Федерации в постановлении от 12 октября 1998 г. N 24-П, конституционная обязанность каждого налогоплательщика по уплате налогов должна считаться исполненной в тот момент, когда изъятие части его имущества, предназначенной для уплаты в бюджет в качестве налога, фактически произошло. Такое изъятие происходит в момент списания банком с расчетного счета налогоплательщика соответствующих средств в уплату налога. Иное приводило бы к повторному взысканию с добросовестного налогоплательщика не поступивших в бюджет налогов, что нарушает конституционные гарантии частной собственности и принцип равенства всех перед законом (ст. 19 и 35 Конституции Российской Федерации).

Открыть документ в вашей системе КонсультантПлюс:

ФНС России от 11.10.2017 N СА-4-7/20486@

Из смысла правовых позиций, изложенных в указанной судебной практике, следует, что после списания денежных средств с расчетного счета налогоплательщика его имущество уже изъято, то есть налог уплачен. Повторное взыскание с добросовестного налогоплательщика не поступивших в бюджет налогов нарушает конституционные гарантии частной собственности. Взыскиваемые денежные суммы в таком случае не являются недоимкой, поскольку конституционная обязанность по уплате налогов считается исполненной в тот момент, когда изъятие части имущества добросовестного налогоплательщика в рамках публично-правовых отношений фактически произошло.

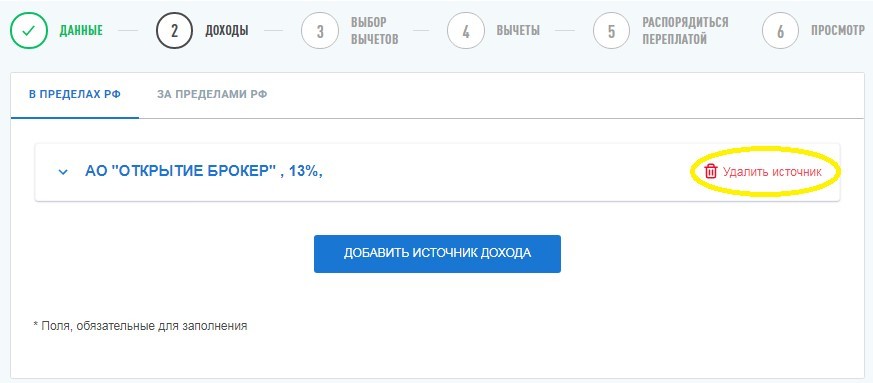

Многие налогоплательщики, заполнявшие в этом году декларации онлайн, столкнулись с тем, что данные из справок 2-НДФЛ, которые выгружены в личные кабинеты (далее — ЛКН), отличаются от сведений в тех справках 2-НДФЛ, которые выдали брокеры. ФНС России признала, что сведения в ЛКН подтягиваются некорректно, хотя налоговые агенты направляли актуальную информацию.

Налоговые агенты были обязаны отчитаться перед налоговой инспекцией о доходах физлиц за 2020 год не позднее 1 марта 2021 года (п. 2 ст. 230 НК РФ). ФНС выгрузила справки 2-НДФЛ в личные кабинеты налогоплательщиков. Но на данный момент в этих справках содержатся ошибки. Например, зачастую пропущены какие-либо коды вычетов (208, 209, 210 и 222) и суммы по ним.

В связи с технической ошибкой при заполнении декларации 3-НДФЛ автоматически подтягиваются некорректные данные, что приводит к образованию долга перед бюджетом, так как не достаёт суммы вычетов.

ФНС России в своём письме от 22 апреля 2021 г. № БС-4-11/5566@ признаёт, что при проведении тестирования ЛКН выявлено некорректное отражение кодов вычетов, применяемых к доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 НК РФ, а также некорректное их отражение в налоговой декларации 3-НДФЛ, заполняемой посредством указанного сервиса.

В настоящее время указанная проблема устраняется Федеральной налоговой службой.

Что делать физлицам?

Есть несколько вариантов, в зависимости от цели заполнения декларации.

1. Ваша цель — задекларировать доходы, по которым не было налогового агента.

Например, при получении иностранных дивидендов. В этом случае вы не обязаны вносить данные из справки 2-НДФЛ. Значит, все сведения в ЛКН из справок 2-НДФЛ можно удалить.

2. Ваша цель — применение налоговых вычетов.

Если одного источника дохода хватает, чтобы применить вычеты, то остальные источники можно удалить (п. 4 ст. 229 НК РФ). Например, если вы хотите применить вычет на взносы на ИИС к зарплате, и её хватает, чтобы получить возврат полностью, то можно оставить только 2-НДФЛ от работодателя.

Такие инвестиционные вычеты, как по долгосрочному владению ценными бумагами (подп. 1 п. 1 ст. 219.1 НК РФ), по переносу убытков прошлых лет на будущие периоды (ст. 220.1 НК РФ), на доход по ИИС (подп. 3 п. 1 ст. 219.1 НК РФ), можно применять только к доходам, полученным от операций с ценными бумагами и производными финансовыми инструментами (ПФИ). В этом случае без справки от профучастника не обойтись.

Советуем до устранения ошибки при заполнении декларации 3-НДФЛ удалить данные, которые автоматически подтянулись в ЛКН из справки 2-НДФЛ, и внести корректные сведения из справки вручную.

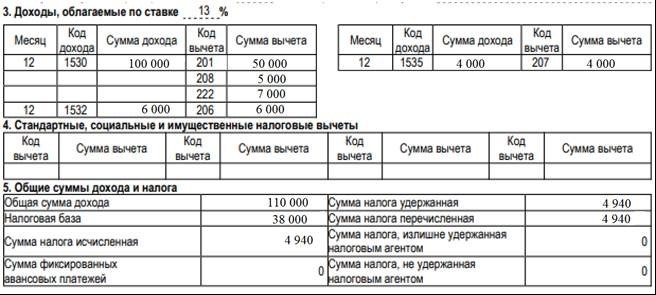

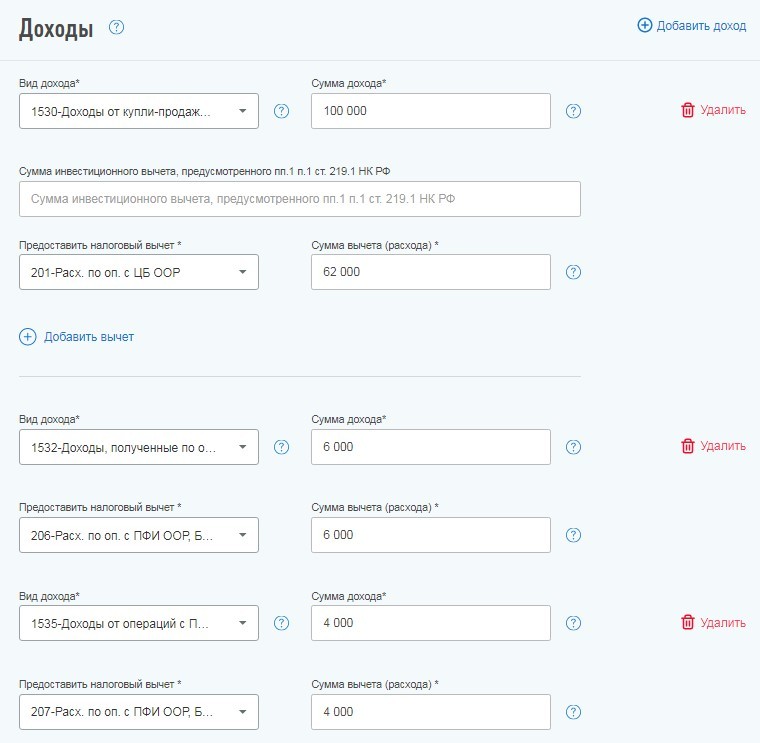

Давайте рассмотрим на примере, как перенести в ЛКН показатели из актуальной справки 2-НДФЛ, которую вы получили у своего налогового агента (при наличии кодов вычета 222 и 208).

На данный момент ЛКН не даёт возможность отразить вычеты по коду 222 и 208, поэтому суммы по этим вычетам нужно прибавить к сумме вычета, который находится выше. В нашем случае — к вычету по коду 201.

-

201 — код вычета расходов по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг;

Коды доходов и вычетов утверждены Приказом ФНС России от 10.09.2015 № ММВ-7-11/387@.

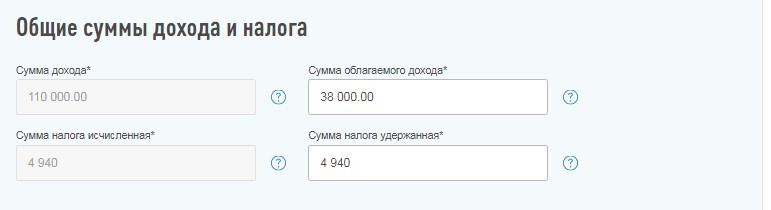

Когда вы перенесли информацию о доходах, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база, вам также следует указать сумму налога удержанную. Её можно узнать из пятого раздела справки 2-НДФЛ.

Понравилась статья? Помогите сделать следующую ещё лучше – присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Москва, ул. Летниковская, д. 2, стр. 4

С 1 января 2022 года меняются правила возврата и зачета переплаты по налогам и взносам. Теперь переплату по налогам можно будет зачесть в счет страховых взносов и наоборот. Расскажем, как вернуть деньги, излишне уплаченные в бюджет.

Как узнать о переплате

Чаще всего причиной переплаты становятся ошибки в платежном поручении или декларации, двойное списание налога по требованию ФНС, ранее уплаченные авансовые платежи, превышающие итоговую сумму налога за год.

Узнать о переплате можно после сверки с налоговой инспекцией или из справки по форме КНД 1160081. Если ФНС обнаружит переплату первой, она обязана уведомить налогоплательщика о том, что на его лицевом счету есть излишне уплаченная сумма по налогу, в 10-дневный срок с момента ее выявления (п. 3 ст. 78 НК РФ).

Как можно распорядиться деньгами

Распорядиться переплатой можно тремя способами (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть на свой расчетный счет;

- зачесть в счет будущих платежей;

- погасить задолженность по другим платежам, уплатить пени или штрафы.

Раньше переплату по налогу можно было зачесть только в счет налога одного уровня. Это правило отменили еще в 2020 году, а с 1 января 2022 года появится еще больше возможностей для использования переплаты. Зачесть ее можно будет по следующим направлениям:

- предстоящие платежи по налогам, сборам, страховым взносам;

- погашение недоимки по иным налогам, сборам, страховым взносам;

- задолженность по пеням по налогам, сборам, страховым взносам;

- задолженность по штрафам за налоговые правонарушения.

Имеющаяся задолженность по налогам, сборам и страховым взносам не позволит вернуть переплату. По новым правилам инспекторы должны будут сначала зачесть излишне уплаченную сумму в счет погашения не только недоимок, пеней и штрафов по налогам, но и аналогичных платежей по страховым взносам и сборам (п. 6 ст. 78 НК РФ). Оставшуюся после зачета сумму можно будет вернуть на свой счет или зачесть в счет будущих платежей.

Сроки для подачи заявления о возврате или зачёте

Подать заявление о возврате или зачете денег нужно не позднее 3 лет с момента образования переплаты, который определяется по дате перечисления средств в бюджет (п. 7 ст. 78 НК РФ). Из этого правила есть исключения.

Если переплата образовалась из-за превышения авансовых платежей, например по налогу на прибыль, к сумме налога, рассчитанного по итогам года, то срок начинает отсчитываться со дня подачи годовой налоговой декларации (постановление президиума ВАС от 28.06.2011 № 17750/10 ).

Сейчас, когда ФНС обязана уведомлять об обнаружении переплаты, срок для подачи иска о возврате денег необходимо отсчитывать с момента получения налогового уведомления или сверки с бюджетом.

Механизм возврата или зачета переплаты

Налоговая не возвращает излишне уплаченные суммы автоматически. Это происходит только по заявлению налогоплательщика. Для вашего удобства мы подготовили подробную схему проведения зачёта по налогам или возврата переплаты.

Этап 1. Проведите сверку с налоговой инспекцией

Этап 2. Подготовьте заявление о проведении зачета или возврате переплаты

Направьте заявление о проведении зачета или возврате денег в налоговую инспекцию по месту регистрации или по месту нахождения налогоплательщика. Заявление можно подать в произвольной форме или на бланке, рекомендованном в приложении 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению приложите платёжные поручения и документы, подтверждающие переплату. Если переплата возникла из-за ошибок в налоговой декларации — сдайте уточненный расчет.

Этап 3. Дождитесь решения налоговой инспекции

В течение 10 рабочих дней, но не ранее дня окончания камеральной проверки по уточненной декларации, инспектор примет решение о проведении зачета по налогам или возврате денег.

Срок для возврата переплаты — 1 месяц со дня подачи заявления или со дня окончания камеральной проверки по уточненной декларации (п. 6 ст. 78 НК РФ).

Если в возврате денежных средств отказано, в течение одного года можно обжаловать отказ в вышестоящий налоговый орг ан (ст. 137 , 138 НК РФ) . Когда обжалование не помогло, верните переплату через суд. Срок исковой давности для подачи заявления — 3 года.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также: