Выписка из егрюл усн расходы

Обновлено: 21.05.2024

Составление заявления на получение выписки из Единого государственного реестра юридических лиц (ЕГРЮЛ) происходит тогда, когда нужны детальные сведения о каком-либо предприятии или организации.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Роль реестра о юридических лицах

- дате создания фирмы,

- организационно-правовом статусе,

- наименовании,

- ее учредителях (за исключением их паспортных данных),

- учредительных документах,

- направлениях работы,

- всех изменениях, происходящих с юридическим лицом на протяжении его существования.

Для чего обычно требуется выписка из ЕГРЮЛ

Список всевозможных причин, по которым может понадобиться выписка из ЕГРЮЛ, обширен и практически ничем не ограничен.

Чаще всего это ликвидация предприятия, осуществление процедуры банкротства, или, напротив, восстановление деятельности фирмы, купля-продажа доли ООО, открытие расчетного счета или получение в банках займов и кредитов , получение кодов статистики, обращение в судебную инстанцию и т.д.

Кто может запросить выписку

Получить выписку о предприятии может кто угодно. Данная информация содержится в открытом доступе, поэтому запросить ее имеет право как любое физическое лицо, так и учредитель той или иной фирмы или его законный представитель. Для получения выписки из ЮГРЮЛ достаточно лишь написать соответствующее заявление и отнести его в ИФНС.

Куда идти с заявлением

За выпиской обращаться следует в любое местное отделение Федеральной налоговой службы. Следует отметить, что человек, запрашивающий выписку, может находиться в регионе, который не является местом регистрации того или иного юридического лица.

Территориальная принадлежность запрашивающего выписку роли не играет.

Что еще понадобится

Список документов для получения выписки небольшой, в него входят:

- заявление,

- паспорт (обязательно!),

- в зависимости от обстоятельств, квитанция об оплате госпошлины и наличие доверенности от собственника компании.

Сколько стоит выписка

Получение выписки бесплатно только для собственников предприятий и организаций или их представителей, уполномоченных на это специальной нотариально заверенной доверенностью. А вот в тех случаях, если документ просит выдать лицо, не имеющее отношения к компании, в 2017 году придется заплатить 200 рублей. Срочная выдача будет стоить 400 рублей, вне зависимости от того, кто ее затребовал.

Оплатить госпошлину можно в любом отделении Сбербанка РФ или же через интернет.

К распечатанным чекам желательно сделать копии, которые нужно оставить у себя на тот случай, если заявление на выписку из ЕГРЮЛ затеряется в налоговой инспекции и заявитель не получит во время запрашиваемую информацию.

Срок, в который выписка из ЕГРЮЛ должна быть предоставлена

По закону срок выдачи запрашиваемой информации, при условии, что заявление написано без ошибок и подано по всем правилам, не должен превышать пяти дней с момента его получения налоговым инспектором. Однако, если требуется срочная выписка, получить ее можно уже на следующий день после подачи заявления, но за отдельную плату.

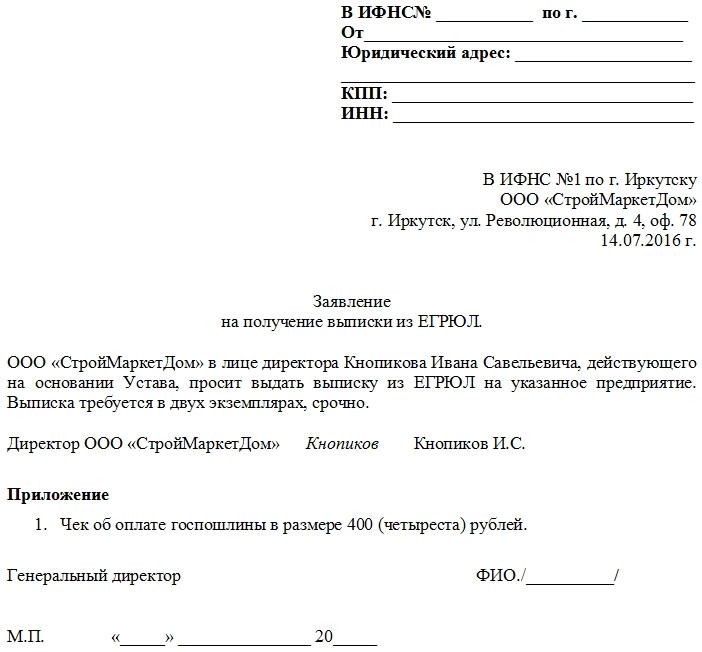

Образец заявления на получение выписки из ЕГРЮЛ

На сегодняшний день нет стандартной унифицированной формы заявления, так что писать его можно в произвольном виде. Однако некоторые сведения в документе указывать все же необходимо. Это:

- сведения об адресате: номере и названии той налоговой инспекции, в которую будет подано заявление,

- данные о заявителе: если это физическое лицо — ФИО и адрес местожительства, если юридическое — название компании и ее адрес (в соответствии с учредительными документами);

- сам запрос, в котором достаточно указать лишь название и ОГРН той фирмы, по которой требуется выписка;

- при надобности можно отметить нужное количество экземпляров выписки и способ ее получения (лично, через представителя или по почте);

- если требуется срочная выписка, в заявлении следует сделать об этом отдельную пометку.

Как оформить заявление

Как к информационной части заявления, так и к его оформлению законодательство не предъявляет никаких требований. Документ может быть создан как в рукописном формате, так и напечатан на компьютере на обычном листе формата А4 или даже на фирменном бланке компании.

При этом если документ пишется от имени организации, заверять бланк печатью совсем необязательно: юридическим лицам с 2016 года, так же как ранее и ИП дано полное право не использовать в своей деятельности различного рода клише.

Документ лучше писать в двух экземплярах,

- один из которых после отметки инспектора о приеме заявления следует оставить у себя,

- а второй отдать налоговому специалисту.

Как передать заявление

Передать заявление на получение выписки можно лично, через доверенного представителя (если речь идет об учредителе организации) или же через почту России, отправив запрос заказным письмом с уведомлением о вручении.

Надо сказать, что на сегодняшний день существует еще более легкий способ получить выписку: обратиться на сайт ФНС или портал Госуслуг.

Единственное, но крайне важное отличие этой выписки в том, что на ней не будет стоять печати налоговой инспекции, соответственно, ее могут принять не везде, где она требуется.

Чтобы получить нужную информацию через интернет, потребуется всего лишь немного свободного времени и данные о предприятии, по которому нужна выписка (название, ОГРН). Кроме того, заявителю нужно будет оставить адрес электронной почты, на которую, в течение нескольких дней (обычно одного-двух) придет необходимая информация в полном объеме.

Чтобы не ошибиться при переходе на УСН, рекомендуем обратиться на бесплатную консультацию по налогообложению.

Случается и так, что после работы в рамках УСН Доходы компания или ИП начинают деятельность с высокой долей расходов, например, оптовую торговлю. Тогда платить налог без учета затрат становится невыгодным. Можно ли изменить объект налогообложения при УСН, и как это сделать?

Поменять вариант УСН можно только в определенные сроки

Хотя УСН – это единая система налогообложения, но ее варианты сильно отличаются друг от друга. Кроме того, налоговый период на упрощенке составляет календарный год, поэтому окончательный расчет налога происходит по итогам года.

С учетом этого становится понятным, почему переход с УСН Доходы на вариант УСН Доходы минус расходы и наоборот разрешен только с нового года. Прямое указание на это есть в статье 346.14 НК РФ.

Чтобы поменять систему, надо не позже 31 декабря подать в свою ИФНС уведомление об изменении объекта налогообложения. Например, если вы обратитесь в налоговую до конца текущего года, то смена объекта на УСН произойдет с 2022 года.

Есть еще один неочевидный вариант смены УСН Доходы на УСН Доходы минус расходы и обратно, но он подходит только в первые 30 дней после регистрации бизнеса. Этот способ предложила сама ФНС на своем сайте.

Если вы сначала подали уведомление о переходе на УСН с одним объектом налогообложения, то в течение 30 дней еще можно передумать и подать второе уведомление. Кроме того, надо приложить письмо о том, что первое уведомление аннулируется.

Еще один способ смены объекта налогообложения на УСН в середине года часто рекомендуется в интернете. Если ИП не устраивает его вариант упрощенки, он может сняться с учета, а через несколько дней опять зарегистрироваться. Тогда снова начинает течь 30-дневный срок перехода на УСН, и теперь уже можно выбрать нужный объект налогообложения.

Действительно, закон не запрещает повторной регистрации ИП в течение года, при этом специальной процедуры перехода на УСН в такой ситуации нет.

Но дело в том, что ФНС видит здесь признаки налоговой схемы, потому что единственной причиной закрытия и открытия ИП является снижение фискальной нагрузки. Именно такая ситуация рассматривалось Верховным судом (Определение ВС от 30.06.2015 № 301-КГ15-6512).

Индивидуальный предприниматель решил поменять систему налогообложения, не дожидаясь нового года. Для этого ИП снялся с учета и через короткое время зарегистрировался заново, чтобы перейти с УСН Доходы на УСН Доходы минус расходы.

Однако налоговая инспекция доказала, что в данном случае у ИП не было намерения прекратить предпринимательскую деятельность, а значит, снятие с учета было фиктивным. Переход с УСН Доходы на Доходы минус расходы не признали, и налог доначислили в рамках изначально выбранного объекта налогообложения.

Таким образом, есть только один срок подачи заявления о переходе с УСН Доходы на УСН Доходы минус расходы и обратно: не позднее 31 декабря текущего года. И работать на другом объекте налогообложения можно только в следующем году.

Как сообщить о смене объекта налогообложения

ФНС разработала специальную форму № 26.2-6 для перехода на УСН с одного варианта на другой. Это уведомление об изменении объекта налогообложения КНД 1150016.

Обратите внимание, что это не то же самое заявление, по которому вы сообщали о переходе на УСН. Уведомление № 26.2-6 подают только те организации и ИП, которые уже работают на упрощенке, но теперь выбирают новый объект налогообложения.

Это простой одностраничный документ, заполнить его легко. Сначала впишите по строкам:

- ИНН и КПП (только для организаций);

- номер ИФНС, где вы стоите на учете;

- наименование ООО или полное имя ИП.

Ниже укажите год, с которого вы хотите перейти на другой вариант УСН, а также выберите значение нового объекта налогообложения:

Подписывает уведомление директор организации или сам индивидуальный предприниматель. При подаче через представителя впишите реквизиты доверенности.

Итак, мы выяснили, как перейти с УСН 6 на УСН 15. Такой же порядок действует и для обратного перехода: находясь на 15 %-ной упрощенке, можно перейти на 6 %. Но при смене УСН с одного объекта на другой могут возникать вопросы в сфере налогового и бухгалтерского учета. Некоторые из них спорные.

Это означает, что теперь учитывать расходы можно только в том году, когда они были понесены. Так что, если вы решили перейти с УСН 6 на УСН 15, обратите внимание на этот момент. Кроме того, при смене объекта налогообложения на упрощенке есть и другие важные нюансы, решением которых должен заниматься специалист в сфере учета.

Что такое ЕГРЮЛ

Документы юр. лица, подаваемые на различные виды регистрации, также являются частью ЕГРЮЛ — уставы, протоколы, и пр. Их кстати также можно заказать по запросу.

Что такое выписка из ЕГРЮЛ

Выписка из ЕГРЮЛ — это официальный документ, выдаваемый налоговой инспекцией, и отображающий действующий статус юридического лица. В частности:

- действует ли оно;

- фирменное наименование, ОГРН, ИНН, КПП;

- место нахождения и адрес;

- кто руководит компанией, ФИО и ИНН;

- кто является собственником компании, доли участников, их ФИО и ИНН;

- размер уставного капитала;

- виды экономической деятельности;

- сведения о лицензиях;

- сведения о регистрации в фондах;

- сведения о ранее проводившихся рег. действиях с юр. лицом с момента его создания;

- сведения о недостоверности каких-либо внесенных в ЕГРЮЛ сведений.

Это данные, отображаемые в выписке, которую может заказать любой желающий по любой компании. Однако есть так называемые расширенные выписки, выдаваемые только по официальному запросу гос. органов (ну и по неофициальным каналам). Они содержат информацию об открытых счетах, паспортные данные, адреса регистрации владельцев и руководства компании.

Виды выписок

Смотря с какой стороны подходить к этому вопросу, различаются несколько разных групп выписок из ЕГРЮЛ, и все они имеют право на существование:

Как получить выписку из ЕГРЮЛ, варианты получения

Получить выписку из ЕГРЮЛ, в зависимости от ее вида можно:

- На сайте ФНС, если вам она нужна в электронном виде.

- В любой Инспекции ФНС, при письменном запросе и уплате госпошлины.

- Через посредников, оказывающих такие услуги.

Однако есть случаи, когда ими пользуются.

В случае, когда вам необходимо быстро узнать сведения, содержащиеся в ЕГРЮЛ, например, при заполнении заявления на изменение видов деятельности по ОКВЭД, достаточно воспользоваться онлайн сервисом ФНС.

Когда требуется бумажная выписка ЕГРЮЛ с печатью налоговой

В некоторых случаях такая выписка остается востребованной. К примеру:

Стоимость и сроки предоставления

Электронная выписка с сайта налоговой предоставляется бесплатно. Для бумажных цена напрямую зависит от срочности. Так:

Госпошлина за выписку из единого реестра юридических лиц

Как уже было отмечено, госпошлина за стандартную выписку составит 200 р., за срочную — 400 р. Как сформировать онлайн и распечатать квитанцию на оплату государственной пошлины, читайте в статье – Налоговая госпошлина.

Заявление на получение выписки из ЕГРЮЛ образец

Приводим образец на выписку о другом юридическом лице с сайта ФНС:

Начальнику Межрайонной ИФНС № 16

по Новосибирской области

(организационно-правовая форма, наименование ЮЛ)

(ОГРН, ИНН юридического лица, адрес местонахождения)

Заявление

Прошу предоставить выписку из Единого государственного реестра юридических лиц по____(организационно-правовая форма, наименование, ОГРН, ИНН юридического лица) в количестве ______экземпляров.

Приложение: квитанция об оплате.

Руководитель юридического лица Подпись Ф.И.О.

Печать юридического лица

В каких случаях возможно использование бесплатной электронной выписки из ЕГРЮЛ

Бесплатная выписка, в принципе, была заявлена как равноценная платной, однако из-за большого количества ошибок и нестыковок в сведениях, большинство ведомств, лиц, банков предпочитают выписки в бумажном виде с синей печатью.

Поэтому, рекомендуется использовать бесплатные выписки как один из способов проверки контрагента, для быстрого поиска информации по юр. лицам, но в любом случае стараться сверять данные из разных источников (Контур-фокус, Спарк).

Срок действия выписки

- Для арбитражного суда — не старше 30 календарных дней;

- Для регистрационных действий с юр. лицом — не старше 14 календарных дней;

- Для участия в госзакупках не старше 6 месяцев (Письмо ФНС от 31.07.2015 N ЕД-4-7/13390);

- Для Росреестра, для банков также не старше 14 календарных дней.

Образцы выписок из Единого государственного реестра юридических лиц

Расходы на получение выписки из ЕГРЮЛ можно учесть только в случае подачи искового заявления. Затраты на нотариуса учитывают при расчете налога в пределах установленных норм. Суммы госпошлины за регистрацию машины включают в расходы в момент фактической оплаты.

Получение выписки из ЕГРЮЛ

Расходы на получение такой выписки в перечне не поименованы. Означает ли это, что их нельзя учесть при расчете налоговой базы?

Плату за предоставление содержащихся в ЕГРЮЛ сведений и документов вносят в оплату государственной услуги по предоставлению сведений. Государственной пошлиной она не является (п. 1 ст. 7 Федерального закона от 08.08.2001 № 129-ФЗ; приложение № 1 к Федеральному закону от 13.12.2010 № 357-ФЗ). К такому платежу не применяют нормы Налогового кодекса, регулирующие порядок уплаты налогов и сборов (в т. ч. государственной пошлины). Следовательно, учесть такую плату в составе расходов невозможно (письмо Минфина России от 16.04.2012 № 03-11-06/2/57).

Исключение составляют случаи, когда выписка необходима для подачи искового заявления в суд. Тогда этот расход можно отнести к судебным издержкам и учесть при расчете налоговой базы (п. 3 пост. Пленума ВАС РФ от 17.02.2011 № 12; подп. 31 п. 1 ст. 346.16 НК РФ).

Бухучет

Суммы по оплате услуг по предоставлению выписки из ЕГРЮЛ могут быть отнесены в состав расходов по обычным видам деятельности или в состав прочих расходов. Все зависит от целей получения выписки. Так, если получение выписки связано с установлением правоспособности контрагента (например, в связи с заключением долгосрочного договора), то вносимая плата за получение такой выписки из ЕГРЮЛ может быть включена в состав расходов на дату ее предоставления (пп. 5, 16 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н). Если получение выписки из ЕГРЮЛ вызвано подачей судебного иска, то в этом случае затраты, связанные с ее получением, подлежат учету в составе прочих расходов.

Пример:

Стоимость услуг вписывается в графу 5 книги учета доходов и расходов (см. ниже).

Нотариальные услуги

Плата нотариусу за оформление документов — расход, который может быть учтен при расчете налога (подп. 14 п. 1 ст. 346.16 НК РФ) в пределах определенных тарифов.

За совершение действий, для которых законодательством предусмотрена обязательная нотариальная форма, взимается госпошлина по ставкам, указанным в статье 333.24 Налогового кодекса. За совершение действий, для которых законодательством не предусмотрена обязательная нотариальная форма, тарифы взимаются в размерах, установленных статьей 22.1 Основ законодательства РФ о нотариате (Основы законодательства о нотариате от 11.02.1993 № 4462-I).

Оплату услуг нотариуса сверх установленных тарифов к учету в состав затрат не принимают.

Бухучет

В то же время удостоверение договоров, учредительных документов, подписей на банковских карточках и т. п. учитывают как расходы по обычным видам деятельности и отражают по дебету затратных счетов (20, 26, 44).

Если же расходы не соответствуют критериям расходов по обычным видам деятельности, то такие затраты относятся к прочим (п. 12 ПБУ 10/99).

Пример:

В связи с заключением контракта с иностранным контрагентом понадобилось освидетельствование верности перевода договора с иностранного языка на русский. Госпошлина за заверение 8 страниц текста договора составила 800 руб. (на основании подп. 18 п. 1 ст. 333.24 НК РФ за такое освидетельствование взимается государственная пошлина в размере 100 руб. за одну страницу перевода).

ДЕБЕТ 26 (44) КРЕДИТ 68

– 800 руб. — отражены расходы в виде услуг нотариуса за освидетельствование верности перевода договора с иностранного языка на русский;

ДЕБЕТ 68 КРЕДИТ 51

– 800 руб. — оплачены услуги нотариуса.

Стоимость услуг вписывается в графу 5 книги учета доходов и расходов (см. выше).

Транспортное средство допускается для участия в дорожном движении на территории РФ только после его государственной регистрации и выдачи документов (свидетельства о регистрации транспортного средства) (п. 3 ст. 15 Федерального закона от 10.12.1995 № 196-ФЗ).

За регистрацию автомобиля и совершение иных регистрационных действий взимаются государственные пошлины. Уплата госпошлин предусмотрена Налоговым кодексом (подп. 36 п. 1 ст. 333.33 НК РФ). Например, за выдачу государственных регистрационных знаков на транспортные средства пошлина составляет 1500 рублей, за свидетельство о регистрации транспортного средства — 300 рублей. Их можно включить в расходы, уменьшающие доходы, в момент фактической уплаты (подп. 22 п. 1 ст. 346.16 НК РФ). Ведь государственная пошлина является федеральным сбором (п. 10 ст. 13, п. 1 ст. 333.16 НК РФ).

Бухучет

Пример:

В этом случае расходы на регистрацию учитывают единовременно и отражают в бухгалтерском учете проводкой:

ДЕБЕТ 68 КРЕДИТ 51

– 2300 руб. (1500 + 300 + 500) — оплачена регистрация транспортного средства.

Стоимость услуг вписывается в графу 5 книги учета доходов и расходов (см. ниже).

Деятельность

Государственные услуги и функции

Кадастровый учет и (или) регистрация прав

Стоимость, реквизиты и образцы платежных документов

Стоимость, реквизиты и образцы платежных документов

ОБЩАЯ ИНФОРМАЦИЯ

ВНИМАНИЕ

Для уплаты государственной пошлины за государственную регистрацию прав на недвижимость и сделок с ней (приватизация, аренда, ипотека, право собственности на землю, внесение изменений, выдача повторного свидетельства о государственной регистрации права на недвижимое имущество) при подаче заявления в офисы Росреестра (в офисы Управлений Росреестра и филиалов ФГБУ "ФКП Росреестра" по субъектам Российской Федерации), исполнительных органов государственной власти Республики Крым и города федерального значения Севастополя, осуществляющих переданные полномочия Росреестра в установленных сферах деятельности (Госкомрегистр и Севреестр) и МФЦ в зависимости от места подачи заявителем документов на государственную регистрацию прав на недвижимость и сделок с ней применяются следующие коды бюджетной классификации (КБК):

32110807020011000110 – при подаче заявления в офисы Росреестра (офисы Управлений Росреестра и филиалов ФГБУ "ФКП Росреестра"), Госкомрегистра и Севреестра)

32110807020018000110 – при подаче заявления в МФЦ

Реквизиты территориальных органов Росреестра, а также Госкомрегистра и Севреестра указаны в региональных информационных блоках. Переход в региональный блок осуществляется после выбора соответствующего региона в верхней панели сайта.

Реквизиты центрального аппарата Росреестра

Документы для государственного кадастрового учёта и государственной регистрации прав на объекты недвижимости в отношении предприятия как имущественный комплекс (линейные сооружения), расположенные на территории более одного кадастрового округа, принимаются по адресу: г. Москва, ул. Воронцово поле, д. 4а.

Оплата за регистрацию прав на предприятия как имущественные комплексы (линейные сооружения) производится по реквизитам центрального аппарата Росреестра:

Код КБК при подаче заявления в офисы Росреестра (офисы Управлений Росреестра и филиалов ФГБУ "ФКП Росреестра"), Госкомрегистра и Севреестра) : 32110807020011000110

Получатель платежа: Федеральная служба государственной регистрации, кадастра и картографии,

ИНН 7706560536, КПП 770901001,

Лицевой счет № 04951003210 в Межрегиональном операционном управлении Федерального казначейства,

Единый казначейский счет в Операционном департаменте Банка России № 40102810045370000002,

Казначейский счет в Межрегиональном операционном УФК г. Москва № 03100643000000019500,

БИК ТОФК: 024501901,

Наименование банка: ОПЕРАЦИОННЫЙ ДЕПАРТАМЕНТ БАНКА РОССИИ//Межрегиональное операционное УФК г. Москва,

ОГРН 1047796940465, ОКПО 00083305, ОКТМО 45381000,

Порядок уплаты госпошлины

Размер госпошлины

Кто освобождается от уплаты госпошлины?

Когда госпошлина не уплачивается?

Порядок возврата излишне уплаченной госпошлины

Для уплаты государственной пошлины за государственную регистрацию прав на недвижимость и сделок с ней (приватизация, аренда, ипотека, право собственности на землю, внесение изменений, выдача повторного свидетельства о государственной регистрации прав на недвижимое имущество) при подаче заявления в офисы Росреестра (в офисы Управлений Росреестра и филиалов ФГБУ "ФКП Росреестра" по субъектам Российской Федерации) и МФЦ применяются в зависимости от места подачи заявителем документов на государственную регистрацию прав на недвижимость и сделок с ней следующие коды бюджетной классификации (КБК):

32110807020011000110 - при подаче заявления в офисы Росреестра (офисы Управлений Росреестра и филиалов ФГБУ "ФКП Росреестра")

32110807020018000110 - при подаче заявления в МФЦ

Обращаем Ваше внимание, что плательщиками государственной пошлины являются лица, в отношении которых осуществляются учетно-регистрационные действия.

В соответствии с п. 1 и п. 8 ст. 45 Налогового кодекса РФ уплата государственной пошлины может осуществляться за плательщика иным лицом, в том числе представителем. За плательщика государственной пошлины в платежном документе на перечисление суммы государственной пошлины в бюджет должно быть указано, что представитель или иное лицо действует от имени ее плательщика, т.е. в назначении платежа указывается ФИО лица, в отношении которого осуществляются учетно-регистрационные действия.

РЕКВИЗИТЫ ДЛЯ УПЛАТЫ ГОСПОШЛИНЫ ЗА РЕГИСТРАЦИЮ ПРАВ:

Получатель платежа: УФК по г. Москве (Управление Ростреестра по Москве л/с 04731W00660),

ИНН 7726639745, КПП 772601001,

Лицевой счет № 04731W00660 в управлении Федерального казначейства по г. Москве,

Единый казначейский счет в ГУ Банка России по ЦФО № 40102810545370000003,

Казначейский счет в УФК г. Москва № 03100643000000017300,

БИК: 004525988,

Наименование банка: ГУ Банка России по ЦФО//УФК по г. Москве г. Москва,

ОГРН 1097746680822, ОКПО 63762113, ОКТМО 45914000.

Для уплаты государственной пошлины за государственную регистрацию прав на недвижимость и сделок с ней (приватизация, аренда, ипотека, право собственности на землю, внесение изменений, выдача повторного свидетельства о государственной регистрации прав на недвижимое имущество) при подаче заявления в офисы Росреестра (в офисы Управлений Росреестра и филиалов ФГБУ "ФКП Росреестра" по субъектам Российской Федерации) и МФЦ применяются в зависимости от места подачи заявителем документов на государственную регистрацию прав на недвижимость и сделок с ней следующие коды бюджетной классификации (КБК):

32110807020011000110 - при подаче заявления в офисы Росреестра (офисы Управлений Росреестра и филиалов ФГБУ "ФКП Росреестра")

32110807020018000110 - при подаче заявления в МФЦ

РЕКВИЗИТЫ ДЛЯ УПЛАТЫ ГОСПОШЛИНЫ ЗА РЕГИСТРАЦИЮ ПРАВ:

Получатель платежа: УФК по Московской области (Управление Федеральной службы государственной регистрации, кадастра и картографии по Московской области),

ИНН получателя: 7727270299,

КПП получателя: 502401001,

Банк получателя: ГУ Банка России по ЦФО// УФК по Московской области, г. Москва

БИК Банка: 0 04525987 ,

Единый казначейский счет: 40102810845370000004 ,

Казначейский счет: 03100643000000014800,

ОКТМО (код территории муниципального образования или населенного пункта, в зависимости от места подачи заявления).

Бланк квитанции на оплату госпошлины (для физических лиц) при подаче заявления в офисы Росреестра (офисы Управлений Росреестра и филиалов ФГБУ "ФКП Росреестра" по субъектам Российской Федерации)

Бланк платежного поручения на оплату госпошлины (для юридических лиц) при подаче заявления в офисы Росреестра (офисы Управлений Росреестра и филиалов ФГБУ "ФКП Росреестра" по субъектам Российской Федерации)

Бланк квитанции на оплату госпошлины (для физических лиц) при подаче заявления в МФЦ

Читайте также: