Возмещение ндс при модернизации ос

Обновлено: 02.07.2024

Полностью самортизированный объект основных средств, фактически используемый при производстве продукции, выполнении работ, оказании услуг или для управленческих нужд, продолжает числится в бухгалтерском и налоговом учете организации.

В данной статье мы подробно на конкретном примере рассмотрим порядок оформления операций в программе 1С:Бухгалтерия 8 редакция 3.0 при модернизации полностью самортизированного объекта основных средств.

Рисунок 1.

Руководством организации было принято решение о модернизации вышеназванного объекта основных средств. В этих целях 01 апреля 2020 года было приобретено оборудование, требующее монтажа, стоимостью 120 000 рублей, в том числе НДС 20% (20 000 рублей). Монтаж оборудования производился силами сторонней организации (подрядным способом). Стоимость монтажных работ составляет 24 000 рублей, в том числе НДС 20% (4 000 рублей). В этом же месяце, 06 апреля 2020 года, был подписан Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств. Срок полезного использования данного объекта основных средств, в результате проведенной модернизации, увеличен приказом по организации еще на 12 месяцев. Амортизационной премией организация не пользуется.

Рисунок 2.

Рисунок 3.

Рисунок 4.

Рисунок 5.

Рисунок 6.

Рисунок 7.

В бухгалтерском учете после завершения модернизации, в соответствии с п. 27 ПБУ 6/01, затраты на модернизацию объекта основных средств увеличивают первоначальную стоимость такого объекта, если в результате модернизации улучшаются (повышаются) первоначально принятые нормативные показатели функционирования объекта основных средств.

В целях налогообложения прибыли, в соответствии с п. 2 ст. 257 НК РФ, в случае модернизации также изменяется (увеличивается) первоначальная стоимость основных средств.

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств, в результате проведенной модернизации, организацией пересматривается срок полезного использования по этому объекту, то есть срок полезного использования может быть увеличен. В целях налогообложения срок полезного использования амортизируемого имущества также может быть увеличен, но в пределах амортизационной группы (п. 1 ст. 258 НК РФ).

Давайте вспомним. При вводе в эксплуатацию для данного объекта основных средств в бухгалтерском учете и в целях налогообложения был установлен срок полезного использования, равный 37 месяцам. Эти месяцы закончились в ноябре прошлого года. Фактический срок полезного использования на момент модернизации составляет 42 месяца. Поэтому, если мы хотим, чтобы после модернизации объект амортизировался еще 12 месяцев, нам необходимо указать новый срок полезного использования равный 54 месяцам.

Рисунок 8.

Амортизация по модернизированному полностью самортизированному объекту основных средств начнет начисляться в бухгалтерском и налоговом учете начиная с месяца, следующего за месяцем завершения работ по модернизации, то есть с мая 2020 года.

В бухгалтерском учете, при применении линейного способа, сумма ежемесячных амортизационных отчислений по модернизированному объекту основных средств рассчитывается, исходя из его остаточной стоимости (в нашем случае равна нулю), увеличенной на сумму затрат по модернизации и оставшегося срока полезного использования (п. 60 Методических указаний).

В целях налогообложения прибыли подобное правило не прописано, поэтому начисление амортизации по модернизированному объекту основных средств производиться исходя из увеличенной в результате модернизации первоначальной стоимости и увеличенного (нового срока) полезного использования.

Кроме бухгалтерских проводок документ Модернизация ОС делает еще записи в регистры сведений по учету основных средств. Нас интересуют новые параметры амортизации по бухгалтерскому и налоговому учету (Рис. 9).

Рисунок 9.

В бухгалтерском учете все понятно: новый срок полезного использования составляет 54 месяца, срок использования для вычисления амортизации составляет 12 месяцев (54 мес. – 42 мес.), стоимость для вычисления амортизации составляет 120 000 рублей (это стоимость модернизации). Следовательно, амортизация с мая 2020 года в бухгалтерском учете будет начисляться по следующей формуле:

Ам бу = СТ ост бу / СПИ ост бу = 120 000 руб. / 12 мес. = 10 000 руб.

В целях налогообложения мы видим в регистре только новый срок полезного использования, первоначальная же стоимость после модернизации составляет 490 000 рублей (370 000 руб. + 120 000 руб.).

Следовательно, амортизация в налоговом учете будет рассчитываться по следующей формуле:

Ам ну = СТп ну / СПИ ну = 490 000 руб. / 54 мес. = 9 074.07 руб.

Справка-расчет амортизации за май 2020 года, подтверждающая наши рсчеты, и соответствующая проводка регламентной операции показаны на Рис. 10.

Рисунок 10.

В результате использования разных правил расчета суммы амортизации, в бухгалтерском учете и в целях налогообложения, суммы начисленной амортизации в бухгалтерском и налоговом учете, естественно, отличаются. Сумма начисленной амортизации по бухгалтерскому учету превышает, в данном случае, сумму амортизации по налоговому учету на 925.93 рублей. Поэтому, в программе, в соответствии с ПБУ 18/02, при начислении амортизации регистрируются вычитаемые временные разницы (ВВР). Эти временные разницы ежемесячно будут приводить, при закрытии месяца, к начислению (признанию) отложенного налога - отложенного налогового актива (ОНА). Сумму признания ОНА можно рассчитать по формуле:

ОНА = ВВР * СТнп = 925.93 руб. * 20% = 185.19 руб.

Справка-расчет Отложенного налога на прибыль и соответствующая проводка регламентной операции приведены на Рис. 11.

Рисунок 11.

Таким образом, отложенный налоговый актив будет признаваться ежемесячно в течении оставшегося срока полезного использования объекта основных средств (12 месяцев). Погасится ОНА, только когда стоимость объекта, в результате начисления амортизации, будет полностью списана и в бухгалтерском и в налоговом учете, либо это может произойти при его досрочном списании с бухгалтерского учета.

Преподаватель Отдела обучения 1С:Франчайзи "Ю-Софт"

Если Вы не являетесь нашим клиентом - Вы можете получить платную консультацию или заключить с нашей компанией договор ИТС. Для этого свяжитесь с нами по тел. 8 (495) 134-12-23 или оставьте заявку.

Что такое модернизация?

Понятие модернизации (в целях налогового учета) устанавливается пунктом 2 статьи 257 НК РФ и подразумевает проведение работ с целью изменения функционала оборудования, в то время как под реконструкцией понимается комплекс мер по увеличению существующих мощностей и улучшению их качества. Излишне говорить, что модернизация требует дополнительных затрат на приобретение новых технологических элементов, запчастей, оплату услуг по доработке. Подробно остановимся на базовых составляющих процесса модернизации.

Покупка оборудования

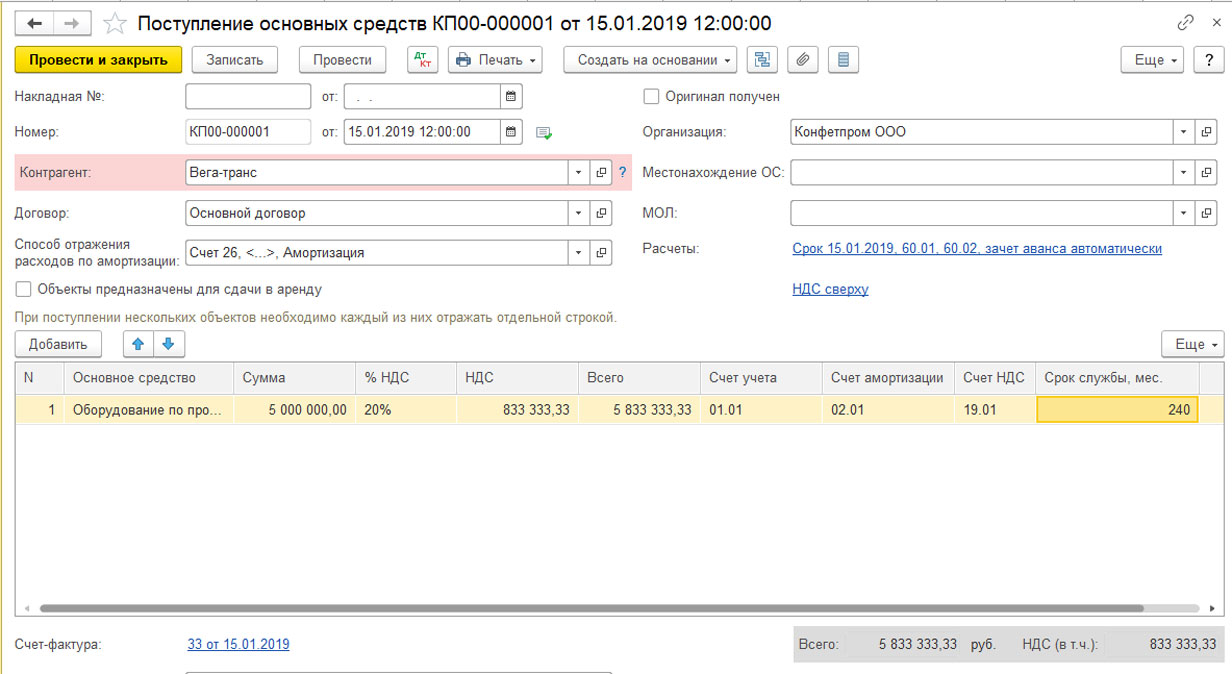

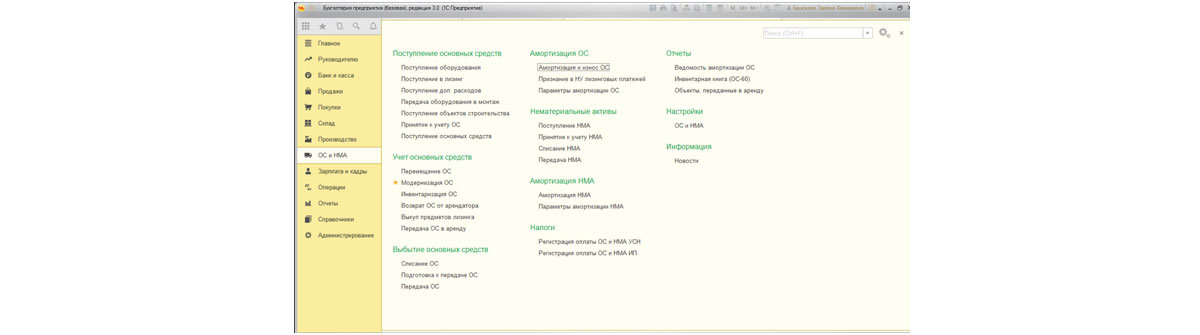

Предположим, что компания приобрела в январе текущего года оборудование по производству сливок первоначальной стоимостью 5,0 млн. рублей со сроком полезного пользования 20 лет (240 мес.).

Рис.1 Покупка оборудования

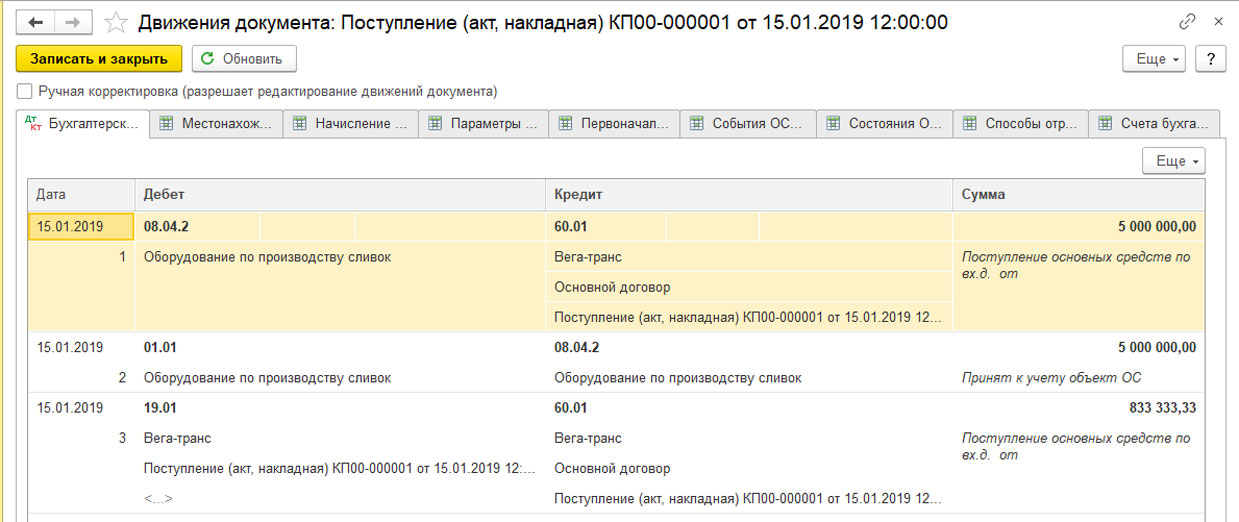

Рис.2 Движения документа

Этим же документом основное средство было принято к учету, введено в эксплуатацию. Ежемесячно, начиная с февраля 2019 года, на него начислялась амортизация – 20 833,33 рублей = 5 000 000,00/240 мес.

Покупка запчастей для модернизации

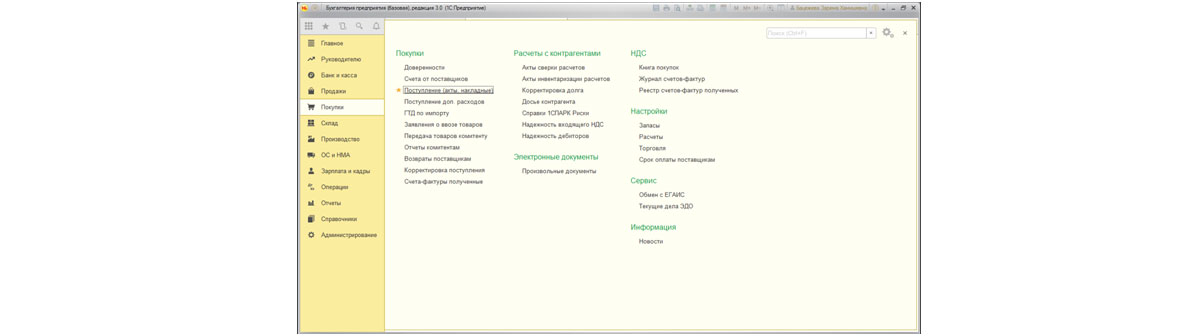

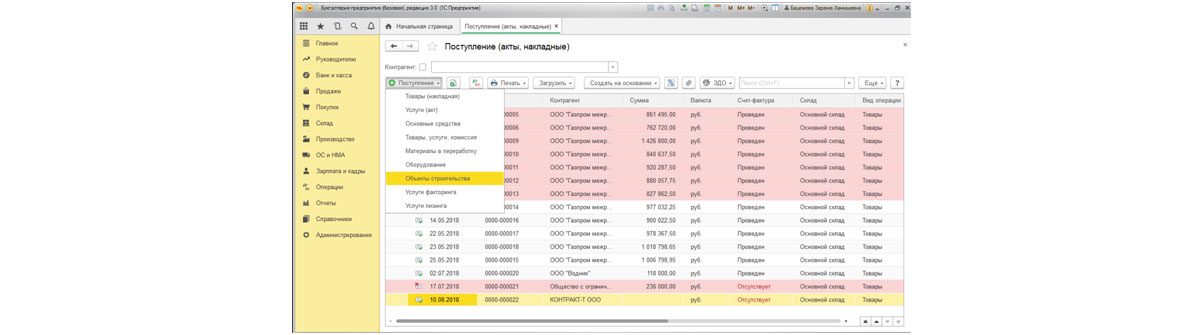

Рис.3 Покупка запчастей для модернизации

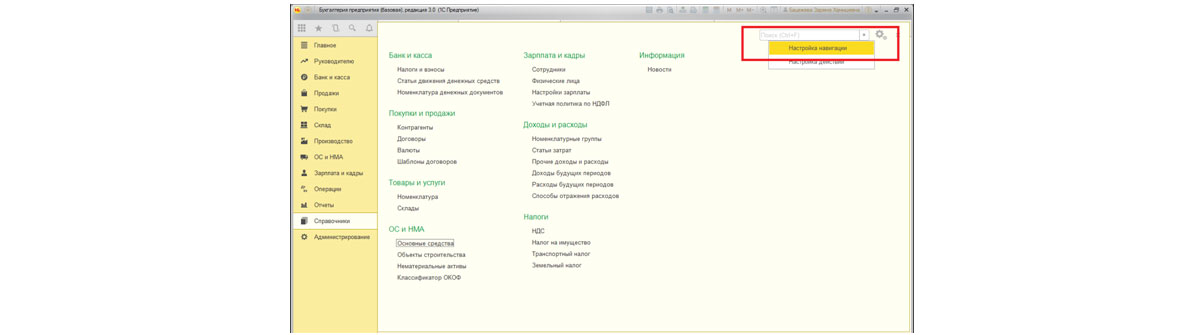

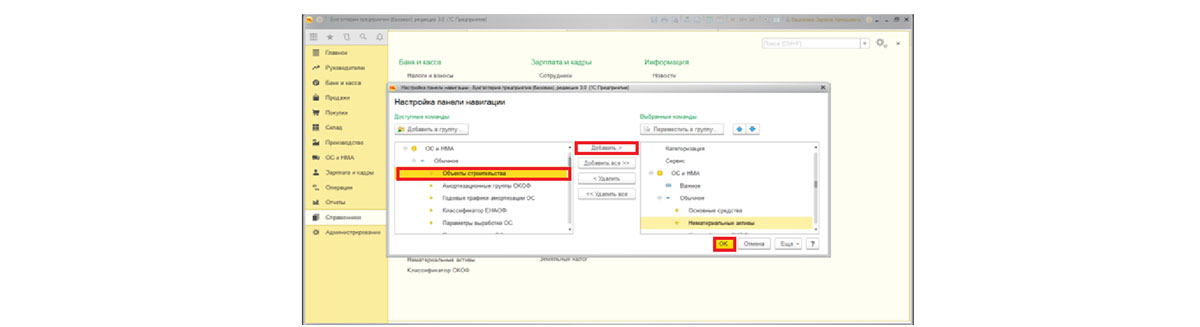

Рис.4 Объекты строительства

Рис.5 Настройки навигации

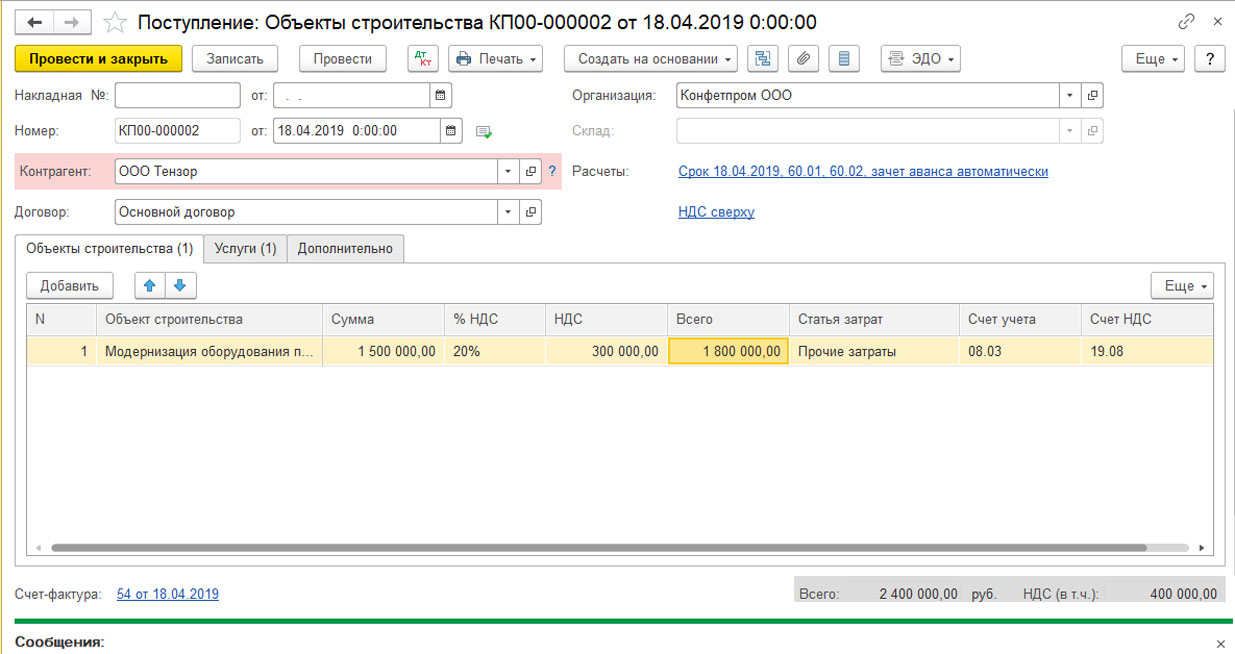

Рис.6 Объекты строительства

Рис.7 Модернизация оборудования по производству сливок

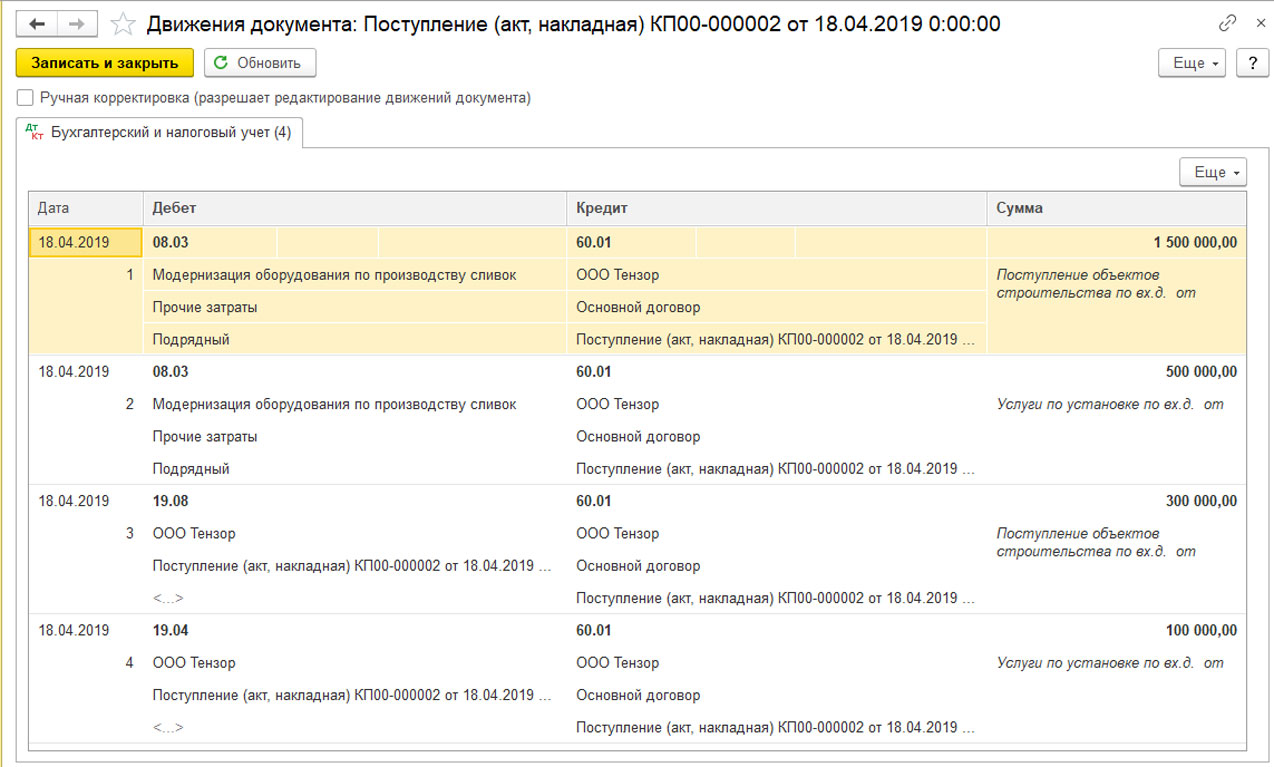

Рис.9 Проверяем проводки

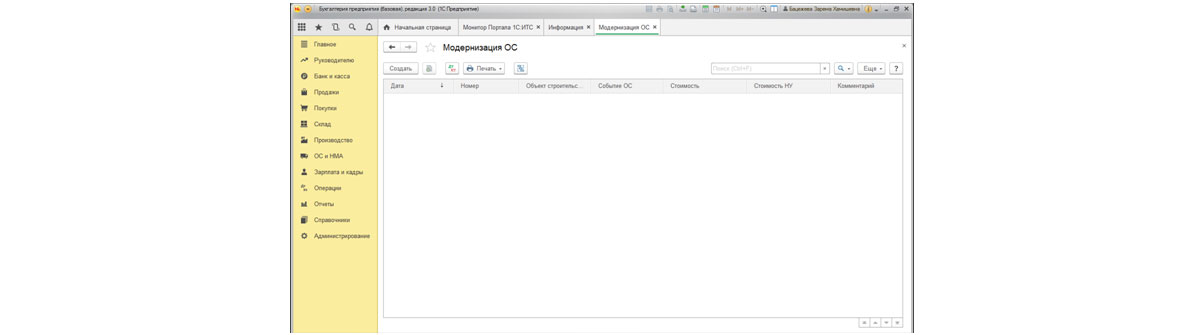

Модернизация амортизированного основного средства

Рис.10 Модернизация амортизированного основного средства

Рис.11 Создать

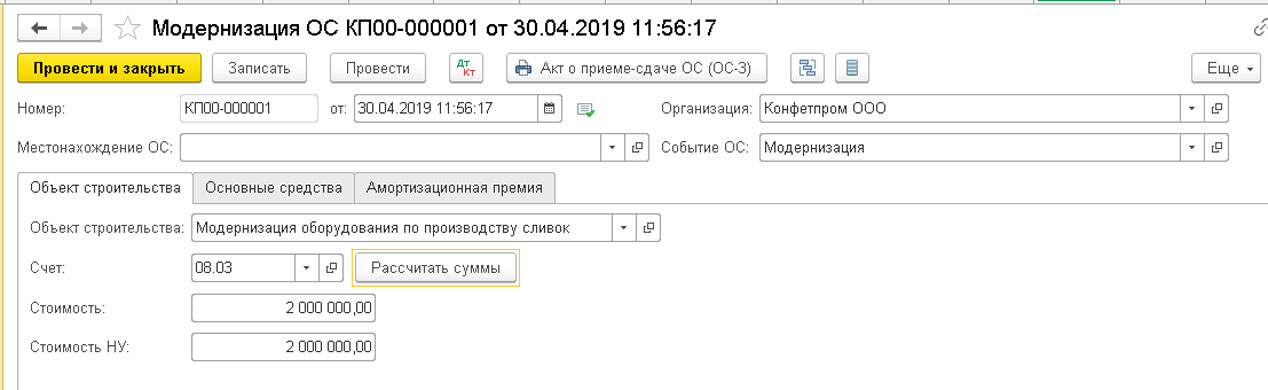

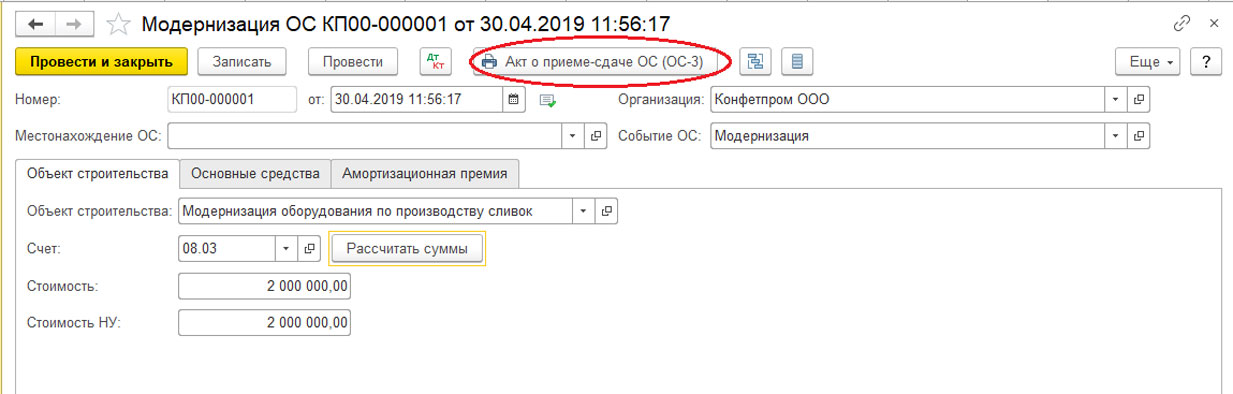

Рис.12 Рассчитать суммы

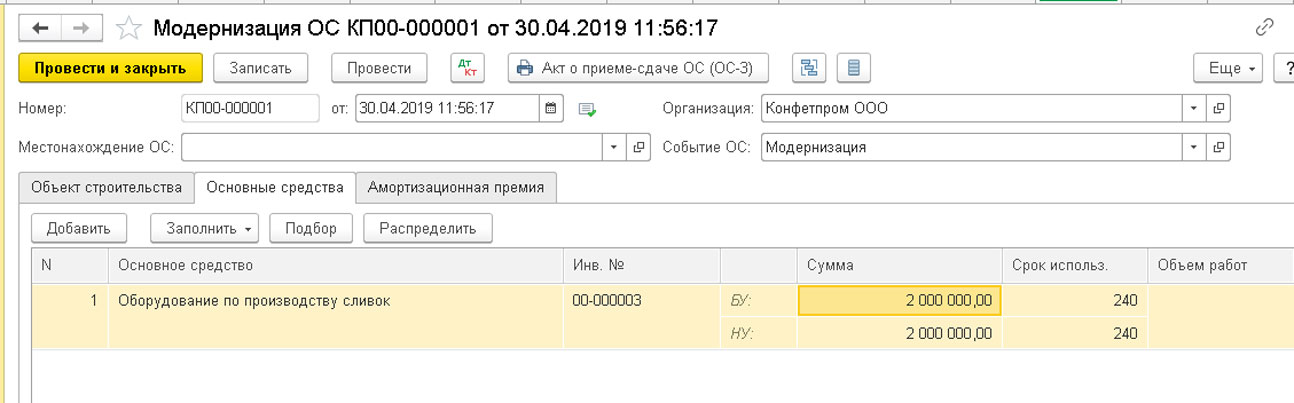

Рис.13 Распределить

Обращаем внимание, что модернизация основных средств может повлечь за собой изменение срока полезного использования. Новый срок полезного использования можно указать в данном документе.

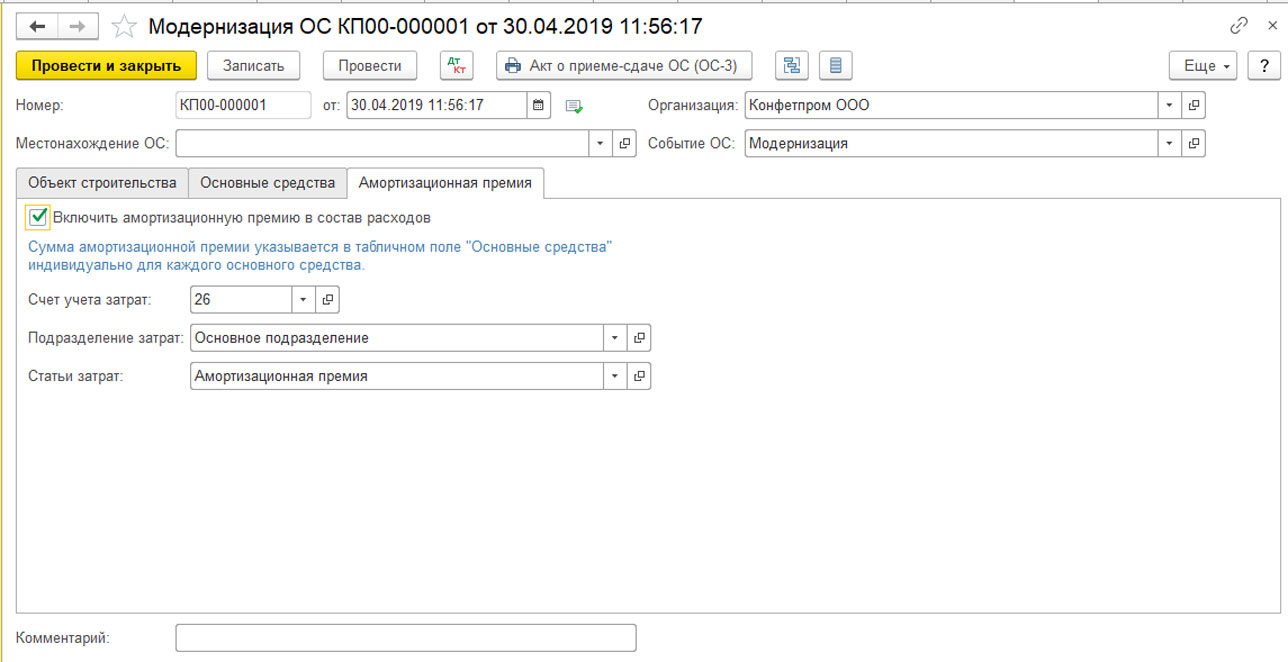

Рис.14 Счет для учета затрат

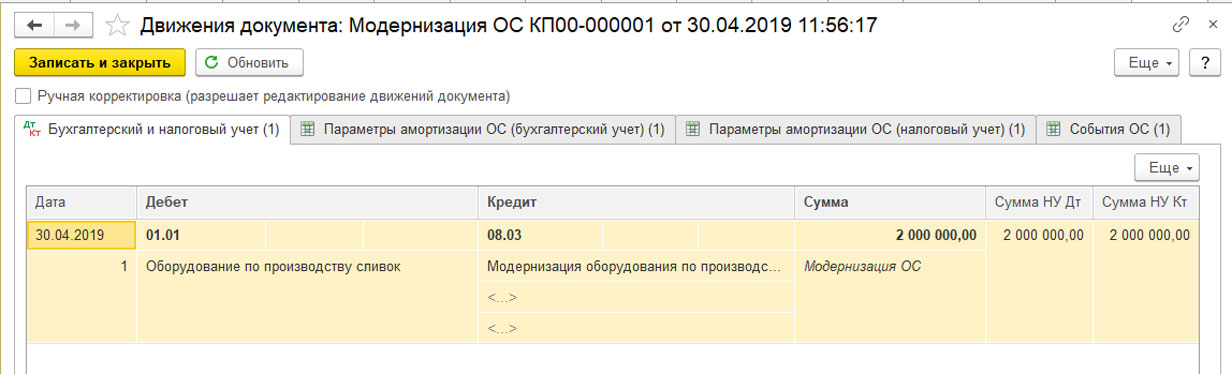

Рис.15 Проводки

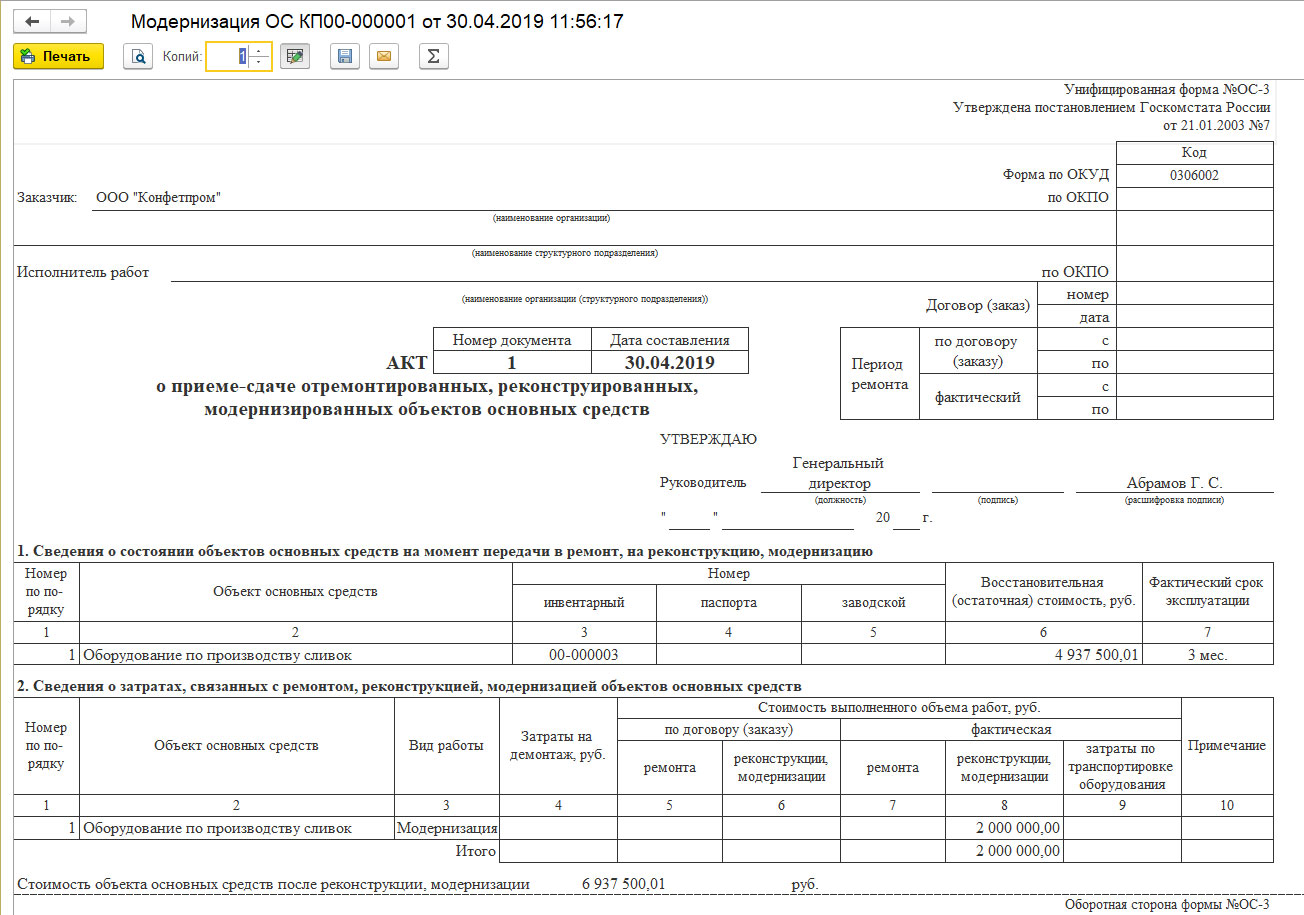

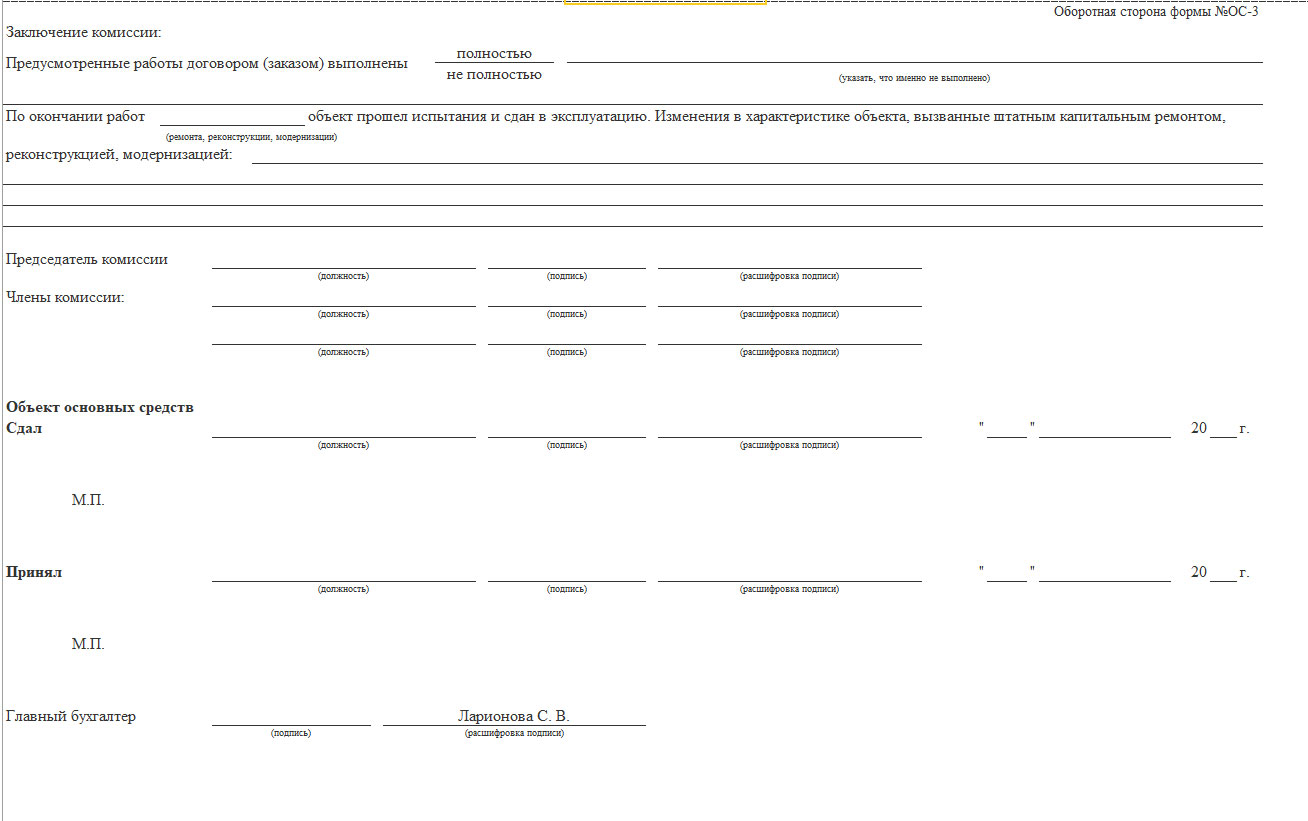

Рис.16 Акт о приеме-сдаче ОС

Рис.17 Печатная версия акта

Акт соответствует унифицированной форме №ОС-3, утвержденной постановлением Госкомстата России от 21.01.2003 №7. В первом разделе указана балансовая стоимость оборудования на момент передачи для модернизации: 4 937 500,01 = 5 000 000,00 (первоначальная стоимость) - (20 833,33 *3) (амортизация за три месяца февраль-апрель 2019 года).

Второй раздел акта отражает общую сумму расходов на модернизацию – 2 млн. рублей (1,5 млн. рублей стоимость оборудования + 0,5 млн. рублей стоимость установки).

В резюмирующей части Акта отражена стоимость объекта основных средств после реконструкции, модернизации в размере 6 937 500,01 рублей = 4 937 500,01 + 2 000 000,00 рублей.

Акт составляется комиссией и утверждается руководителем организации.

Рис.18 Акт составляется комиссией и утверждается руководителем организации

Также данным Актом осуществляется приемка-передача оборудования материально ответственному лицу и визируется главным бухгалтером компании.

Провести модернизацию и оформить ее правильно – задача сложная, требующая внимания и аккуратности, как со стороны бухгалтерии, так и членов комиссии и подрядной организации. Благодаря процессу автоматизации бухгалтерского учета на базе 1С и правильным настройкам программы 1С, контролирующей сроки начисления амортизации, балансовой стоимости имущества и правильного распределения затрат на модернизацию, данный процесс значительно упрощается.

Модернизация основных средств хозяйственным способом

Комплекс мер, направленный на усовершенствование оборудования, улучшение его технических качеств и восстановление, по сути является модернизацией. Данные меры позволяют продлить срок эксплуатации оборудования, повысить его производительность, точность, безопасность работы и легкость обслуживания.

Бухгалтерский учет

Первоначальная стоимость основного средства может меняться в таких случаях, как

модернизация, достройка, дооборудование, реконструкция, частичная ликвидация и

переоценка (п. 14 ПБУ 6/01).

Затраты на модернизацию основного средства относятся на увеличение первоначальной стоимости объекта (п. 26, п. 27 ПБУ 6/01) и учитываются на счете 08 “Вложения во внеоборотные активы” с последующим списанием в дебет счета учета основного средства либо учитываются обособленно на счете 01 “Основные средства” с заведением отдельной инвентарной карточки на сумму произведенных затрат (п. 42 Методических указаний, утв. приказом Минфина России от 13.10.2003 № 91н, далее – Методические указания).

Работы по модернизации могут быть проведены как собственными силами, так и с

помощью подрядных организаций. В первом случае затраты по выполненным работам

следует отразить по Дт 08 (субсчет 08.03 “Вложения во внеоборотные активы”) и Кт 10

(16, 23, 68, 69, 70), во втором – по Дт 08 (субсчет 08.03 “Вложения во внеоборотные

активы”) и Кт 60.

Согласно п. 17 ПБУ 6/01 стоимость объектов основных средств погашается путем

начисления амортизации.

При увеличении первоначальной стоимости объекта основных средств в результате

модернизации годовая сумма амортизационных отчислений пересчитывается исходя из

остаточной стоимости объекта, увеличенной на затраты на модернизацию и

реконструкцию, и оставшегося срока полезного использования, в том числе

пересмотренного срока полезного использования объекта в соответствии с п. 20 ПБУ

6/01 (письма Минфина России от 15.12.2009 № 03-05-05-01/81, от 23.06.2004 № 04-02-

14/144).

Начисление амортизации начинается с месяца, следующего за месяцем завершения

модернизации основного средства, с учетом новых условий (п. 21 ПБУ 6/01, п. 60

Методических указаний), а именно:

Амортизация = (первоначальная стоимость ОС + затраты на модернизацию объекта – сумма амортизации, начисленной до ввода в эксплуатацию модернизированного объекта) / (СПИ, который установлен при вводе ОС в эксплуатацию + СПИ после модернизации – срок, в течение которого начислялась

При модернизации основного средства собственными силами оправдательными

документами, подтверждающими ее проведение, могут быть требования-накладные на

передачу материалов соответствующему подразделению, акты на их списание, заказы-

наряды.

Датой осуществления модернизации для бухгалтерского учета будет дата составления

акта (п. 71 Методических указаний, п. 27 ПБУ 6/01), в котором должны быть указаны

полная стоимость выполненных работ и дата их окончания. Для этих целей может

применяться акт о приеме-сдаче модернизированных объектов основных средств

(например, по унифицированной форме № ОС-3 или самостоятельно разработанной

форме акта).

Разница в порядке отражения амортизации основного средства в бухгалтерском и

налоговом учете приводит к необходимости применения ПБУ 18/02 “Учет расчетов по

налогу на прибыль”, утв. приказом Минфина РФ от 19.11.2002 № 114н.

Налоговый учет

В случае проведения достройки, дообрудования, реконструкции, модернизации,

технического перевооружения, частичной ликвидации основного средства (п. 2 ст. 257

НК РФ) в целях налогового учета меняется первоначальная стоимость объекта.

Более подробно об изменении первоначальной стоимости ОС см. в материале

“Изменение первоначальной стоимости ОС в результате модернизации”.

Сумма ежемесячной амортизации рассчитается в этом случае следующим образом:

О выполнении работ хозспособом см. в материале “Выполнение строительно-монтажных

работ для собственного потребления (хозспособом)”.

Амортизация = (первоначальная стоимость ОС +

затраты на модернизацию объекта) * (1/СПИ, который

установлен при вводе ОС в эксплуатацию) * 100%.

Пошаговая инструкция:

в программе 1С:Бухгалтерия 8 (ред. 3.0)

Ремонт4_БП

Давайте разбираться на примере. Все проводки продемонстрируем в интерфейсе конфигурации 1С:Бухгалтерия 3.0.

1. Пример модернизации в 1С

** ПС в БУ и НУ учете: 200 000,00 руб.;

** СПИ в БУ и НУ учете: 25 месяцев (вторая амортизационная группа);

** ОС в БУ и НУ учете: 16 000,00 руб.;

** оставшийся СПИ в БУ и НУ учете: 2 месяца.

15.05.2020 проведена модернизация ноутбука, был закуплен и заменен в ноутбуке твердотельный накопитель стоимостью 114 000,00 рублей (в т.ч. НДС 20% 19 000,00 рублей).

В результате проведенной модернизации СПИ ноутбука в БУ и НУ учете увеличился на 12 месяцев.

По УП организации:

· способ начисления амортизации основных средств для БУ и НУ – линейный;

· применяется метод начисления и ПБУ 18/02.

2. Алгоритм действия модернизации ОС в 1С: первые шаги

1. Провести закрытие предшествующего месяца с целью начисления амортизации до формирования модернизации. В нашем примере – апрель 2020 г.

3. Передача материала для модернизации

· Счет затрат – укажите счет 08.03 "Строительство объектов основных средств";

· Объекты строительства – модернизируемый объект основных средств. Нужно создать новый объект строительства;

· Статьи затрат – аналитика расходов на счете 08.03;

· Способы строительства – выбираем "подрядный" способ ("подрядный" способ в данном случае выбирается независимо от реального способа выполнения работ, это необходимо для правильного учета НДС; "хозспособ" соответствует выполнению строительно-монтажных работ собственными силами, на стоимость которых начисляется НДС, и не применим в данном случае).

Внимательно смотрим проводки программы 1С – материалы отнесены на объект, подлежащий модернизации.

4. Увеличение стоимости ОС

** Местонахождение ОС – место учета основного средства.

· Рассчитать суммы – суммы затрат по проведенной модернизации автоматически рассчитаны и указаны в соответствующих полях, суммы возможно откорректировать вручную.

· Срок использования – указываем новый СПИ основного средства после модернизации (в нашем примере 25+12)

В случае, когда СПИ не меняется, оставляете прежний срок использования!

5. Расчет суммы амортизации ОС после модернизации

Из движения документа видно, что сумма амортизации ОС не поменялась.

Начисляем амортизацию ОС в месяце, следующим за месяцем модернизации – в нашем примере это июнь 2020.

Проверим корректность расчета:

· Амортизация, начисленная в БУ: (8000 руб. (остаточная стоимость ОС на 01.06.2020 + 95000,00 _сумма по модернизации ОС) / (1 мес. _оставшийся СПИ + 12 мес. _срок увеличения СПИ) =7923,08 руб.

· Амортизация, начисленная в НУ: (200 000,00 руб. (ПС ОС) + 95000,00 (сумма модернизации ОС)) / (25 мес. (СПИ при вводе в эксплуатацию) + 12 мес. (срок увеличения СПИ)) = 7972,97 руб.

Возникли временные разницы по ПБУ 18/01

Таким образом сумма амортизации ОС изменилась при расчете в месяце, следующем за месяцем проведения модернизации объекта, что соответствует нашему расчету.

Серебрякова Галина Станиславовна

Вас могут заинтересовать следующие статьи:

Для заявления НДС-вычета по основным средствам важно принять их на учет. Что под этим подразумевается: отражение на счете 01 или на счете 08? Особенно важно в этом разобраться, когда приобретаются здание или оборудование, находящиеся в состоянии, непригодном для эксплуатации, либо требующие длительной реконструкции и модернизации.

Актуальные правила вычета НДС по ОС

Организация имеет право на вычет входного НДС по основному средству, если :

- такое ОС предназначено для использования в облагаемых НДС операциях. Если планируется использовать его и в облагаемых, и в необлагаемых операциях, нужно будет вести раздельный учет входного НДС (но это не предмет рассмотрения нашей статьи) ;

- имеются правильно оформленные счет-фактура и первичные документы.

Однако это не все. Важно придерживаться следующих правил.

1. Период вычета. НДС, предъявленный поставщиком при приобретении основных средств, можно заявить к вычету при принятии объектов к учету на счет 08 "Вложения во внеоборотные активы" . Дожидаться их ввода в эксплуатацию и/или перевода на счет 01 "Основные средства" не требуется. Такой позиции в настоящее время придерживаются и Минфин, и большинство судей .

В случае приобретения недвижимости, на которую требуется государственная регистрация права собственности, дожидаться такой регистрации для вычета входного НДС тоже не нужно . Вычет можно заявлять после подписания акта приема-передачи здания и принятия к учету недвижимости (разумеется, при наличии счета-фактуры).

Если же приобретается оборудование, требующее сборки и монтажа, то вычет возможен после принятия этого оборудования к бухучету на счете 07 .

2. Срок давности вычета. Пункт 1 ст. 172 НК РФ говорит нам, что вычет по ОС можно заявить лишь в пределах 3 лет после принятия ОС на учет .

Например, будущее ОС отражено в бухучете на счете 08 в IV квартале 2015 г. Учитывая мнение ВАС, вычет можно заявить в декларации по НДС, составленной за любой из кварталов периода с 01.10.2015 по 31.12.2018. Однако лишь при условии, что такая декларация будет сдана в инспекцию 31.12.2018 или раньше (но никак не позже) .

Так, если, к примеру, в ноябре 2018 г. бухгалтер обнаружит не принятый к вычету НДС по основному средству, которое поставлено на счет 08 в IV квартале 2015 г., у него есть два пути:

- или подать в ноябре - декабре 2018 г. уточненную декларацию за любой из истекших кварталов (разумеется, начиная с IV квартала 2015 г.), к примеру за II или III квартал 2018 г., заявив в ней вычет НДС;

- или заявить вычет НДС в декларации за текущий, IV квартал 2018 г. и сдать ее в последний день декабря - 31.12.2018. Иначе срок для заявления вычета НДС будет пропущен .

Такой подход основывается на том, что заявление вычета НДС - это отражение его в декларации, поданной в инспекцию.

Однако есть и иной, менее безопасный подход к расчету срока давности вычета НДС. Он основывается на том, что заявление НДС к вычету - это отражение его в книге покупок. В частности, регистрация в ней счета-фактуры поставщика. Если следовать такому подходу, получается, что налогоплательщик вправе отразить вычеты в НДС-декларации за любой квартал в пределах трехлетнего срока. А если вычет отражен в декларации за последний его квартал, то подать в инспекцию такую декларацию можно уже за пределами 3 лет. То есть, если использовать данные нашего примера, при таком подходе нет необходимости декларацию за IV квартал 2018 г. подавать именно 31.12.2018. Ее можно подать в обычном режиме - не позднее 25.01.2019.

Но лучше не рисковать и во избежание споров с проверяющими подать декларацию до истечения 3 лет, отпущенных законодателем на вычет НДС . В нашем примере - не позднее 31.12.2018.

Справка. Некоторые организации пытаются учесть НДС, не принятый к вычету, в качестве безнадежного долга и признать в налоговых расходах. Однако если входной НДС можно было принять к вычету при соблюдении определенных условий, то организация не имеет права списывать такой НДС на расходы при расчете базы по налогу на прибыль. В том числе и в случаях, когда налогоплательщик пропустил трехлетний срок для предъявления такого НДС к вычету .

Теоретически в случае, когда организация по объективным и уважительным причинам не могла вовремя заявить НДС к вычету, он возможен за пределами трехлетнего срока . Однако бездействие бухгалтерии, из-за которого вычет НДС не заявлен в трехлетний срок, не является уважительным обстоятельством. Как, впрочем, и иные внутренние организационные проблемы компании .

3. Дробление вычета. Вычет входного НДС по одному объекту ОС надо заявлять целиком в одном квартале - без его дробления на части и растягивания на несколько кварталов . Есть судебные решения, поддерживающие такую точку зрения .

Особенности вычета НДС по дорабатываемым основным средствам

До 2016 г. Минфин считал, что вычет входного НДС можно заявить, только когда ОС отражено в бухучете на счете 01 . И некоторые налогоплательщики боялись заявлять вычет по объектам, требующим доработки (реконструкции, модернизации и прочего), которые числились на счете 08. Они предъявляли вычет только после того, как ОС было полностью готово к эксплуатации, а его стоимость отражена на счете 01. В такой ситуации:

- если между постановкой имущества на счет 08 и его переводом на счет 01 прошло менее 3 лет, проблем с вычетом НДС нет. Главное - чтобы декларация с заявленным вычетом НДС по такому ОС была подана в пределах срока его давности (см. выше);

- если ОС принято к учету на счет 01 уже после того, как истекли 3 года после его отражения на счете 08, проверяющие наверняка откажут в вычете входного НДС по нему. И маловероятно, что такой вычет удастся оспорить в судебном порядке . Максимум, на что можно рассчитывать, - это освобождение от пеней и штрафов, если организация заявит, что следовала разъяснениям Минфина .

Так что не допускайте просрочки с заявлением НДС-вычета.

Вычет НДС по строительно-монтажным работам, связанным с доработкой основных средств, их реконструкцией или модернизацией, также нельзя откладывать в долгий ящик. Если налогоплательщик заявит вычет по работам по истечении 3 лет с даты принятия их к учету, инспекция может в таком вычете отказать. И судьи могут согласиться, что действующее законодательство для применения вычета по СМР не содержит таких условий, как приемка результата этапа или окончательного результата работ по договору .

п. 2 ст. 171, п. 1 ст. 172 НК РФ; Письмо Минфина от 18.11.2016 N 03-07-11/67999

п. 4 ст. 170 НК РФ

п. 1 ст. 172 НК РФ

Письмо Минфина от 11.04.2017 N 03-07-11/21548; Постановление Президиума ВАС от 30.10.2007 N 8349/07

Постановление Президиума ВАС от 08.04.2008 N 15333/07

Письма Минфина от 16.02.2018 N 03-07-11/9875; ФНС от 22.04.2013 N ЕД-4-3/7543@

п. 1.1 ст. 172 НК РФ; Письмо Минфина от 11.04.2017 N 03-07-11/21548

пп. 27, 28 Постановления Пленума ВАС от 30.05.2014 N 33

п. 19 ст. 270 НК РФ; Письма Минфина от 24.04.2007 N 03-07-11/126; ФНС от 17.07.2015 N СА-4-7/12693@; Определение ВС от 24.03.2015 N 305-КГ15-1055

Письма Минфина от 04.09.2018 N 03-07-11/63070, от 19.12.2017 N 03-07-11/84699, от 18.05.2015 N 03-07-РЗ/28263, от 09.04.2015 N 03-07-11/20293

Постановление 9 ААС от 03.04.2017 N 09АП-10365/2017

см., например, Письма Минфина от 12.02.2015 N 03-07-11/6141, от 28.10.2011 N 03-07-11/290, от 28.08.2012 N 03-07-11/330; ФНС от 05.04.2005 N 03-1-03/530/8@

см., например, Постановления АС МО от 17.08.2016 N Ф05-11997/2016; АС УО от 15.06.2015 N Ф09-2793/15

см., например, Постановления АС МО от 17.11.2014 N А40-84116/13, от 17.11.2014 N А40-182209/13; АС ВВО от 12.04.2016 N Ф01-912/2016; 9 ААС от 19.05.2016 N 09АП-14749/2016

Читайте также:

- Дополнительная компенсация при увольнении не облагается ндфл

- Какие животные назывались сталинские коровы из за более низкой суммы налогов которыми они облагались

- Можно ли заплатить штраф в пфр за организацию от физического лица в 2020 г

- Разработка и согласование экологической документации ппк ндс для вос кос ассенизатора

- Сроки подачи декларации на налоговый вычет