Включать ли в доходы возврат от фнс излишне уплаченного налога 1 на опс

Обновлено: 02.05.2024

Излишне уплаченные отчисления на ВНиМ и травматизм разрешили возвращать с 01.01.2021.

Новые правила получения излишне уплаченных отчислений из ФСС

Кто принимает решение о возврате переплаты из Фонда

Территориальное отделение Фонда, в который подано заявление на возврат из ФСС за счет переплаты страховых взносов, принимает решение о возврате излишне уплаченных страховых отчислений, пеней и штрафов.

Установлено, что территориальный орган страховщика обязан сообщить страхователю о каждом ставшем известным факте излишней уплаты и сумме излишне уплаченных страховых взносов в течение 10 рабочих дней со дня обнаружения такого факта в письменной форме или в форме электронного документа.

Разница в виде превышения величины произведенных работодателем расходов на выплату страхового обеспечения над общей суммой начисленных отчислений на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством возмещается территориальными органами ФСС в соответствии с порядком, установленным Федеральным законом № 125-ФЗ.

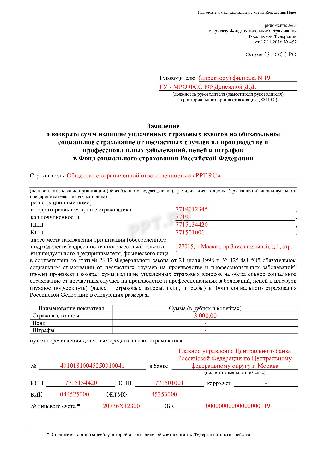

Как подать заявление на получение денег

Фонд социального страхования утвердил формы заявлений о возврате и зачете излишне уплаченных средств приказом от 17.11.2016 № 457 в соответствии с нормами ч. 1 статьи п. 11 ст. 26.12 закона № 125-ФЗ, в которой сказано, можно ли зачесть в счет будущих платежей переплату по страховым взносам или получить деньги назад.

Оформить письмо на обратное перечисление страхователю излишне перечисленных в Фонд или выплаченных работникам денег в свободной форме невозможно.

Для возврата взносов на ВНиМ и травматизм следует обратиться в ФСС с подготовленным заявлением на возврат переплаты по взносам по форме 23 — ФСС РФ.

Законом определено, в какой срок компания вправе подать заявление о зачете переплаты по страховым взносам, — в течение 3 лет с момента ее возникновения. То есть в 2021 году разрешается вернуть или зачесть суммы, переплаченные в 2018 году и позже.

Рассмотреть заявление налоговый орган обязан в течение одного месяца со дня получения такого заявления (п. 6 ст. 78 НК РФ).

Территориальный орган ФСС РФ вправе предложить провести совместную сверку расчетов (п. 4 ст. 26.12 закона № 125-ФЗ). Желательно от нее не отказываться. Проведение сверки страхователь вправе инициировать самостоятельно (п. 4 ст. 26.12 закона № 125-ФЗ). По итогам сверки оформляется акт, который подтверждает наличие излишков перечислений и их размер.

Возврат излишне взысканных сумм

В случае осуществления налоговыми органами излишнего взыскания сумм за периоды, истекшие до 01.01.2018, возникает вопрос, как вернуть переплату по взносам в ФСС в 2021 году в такой ситуации? Решение о возврате излишне взысканных платежей на ОПС и ВНиМ за эти периоды принимается непосредственно органами ФСС. Нормы Налогового кодекса не применяются (письма ФНС РФ от 27.07.2017 № ЕД-4-8/14778 , от 20.06.2017 № ГД-4-8/11682@, письмо Минфина от 19.07.2017 № 03-02-07/2/46152@).

Зачет по взносам на травматизм в 2021 году

Если у организации есть одновременно задолженность и излишки по обязательствам перед ФСС за периоды, истекшие до 01.01.2021, то разрешается не выяснять, как вернуть переплату по больничным из ФСС в 2021 году, а сделать зачет переплаченной суммы в счет страховых взносов.

Зачет переплаты, возникшей в текущем календарном году, возможен только по платежам одного вида. Это значит, что переплаченные пенсионные взносы зачтут в счет недоимки только платежей по ОПС, а взносы на ВНиМ нельзя отнести на пенсионное страхование, и так далее.

Мало вернуть средства, нужно правильно провести их по бухучету. А то штраф будет больше, чем сумма возврата. Инструкция от экспертов КонсультантПлюс поможет правильно учесть возврат страхвзносов.

До вступления закона в силу, налогоплательщики могут перераспределять переплату и засчитывать её в счёт задолженностей только внутри налогов одного уровня — федеральных, региональных или местных.

Поправки в закон направлены на упрощение порядка возврата и зачёта излишне уплаченного налога. Переплатой можно будет погасить последующие платежи, и её можно будет распределять по разным уровням. Например, переплатой по НДС можно будет закрыть долг по налогу на имущество.

Также с октября при наличии задолженностей по налогам, вернуть переплату деньгами будет нельзя. Согласно п. 6 ст. 78 НК РФ, налогоплательщикам в первую очередь нужно будет погасить долги. Сумма излишне уплаченного налога будет засчитываться в счёт погашения недоимки.

До вступления закона в силу, переплату можно было вернуть на расчётный счёт вне зависимости от наличия задолженностей.

Важно: новые правила зачёта и возврата переплаты не распространяются на страховые взносы.

Откуда берётся переплата

Переплата может возникнуть в двух случаях: ошибка налогоплательщика или ошибка налогового органа.

Со стороны налогоплательщиков происходят следующие ситуации:

Неправильный расчёт налога. Если бухгалтерия допускает ошибки в расчёте, например, забывает учесть льготы и вычеты, то общая сумма может оказаться неправильной.

Ошибки в КБК. Неправильное заполнение платёжных поручений приводит к недоимкам по одним налогам и переплатам по другим.

Иногда налоговая может дважды взыскать налог. Так случается, когда налогоплательщик уже оплатил налог, но деньги не поступили на счёт ФНС. В таком случае налоговая может списать сумму налога без согласия налогоплательщика. В итоге когда деньги, отправленные налогоплательщиком, доходят, появляется переплата.

Как узнать о факте переплаты

Налогоплательщик может запросить акт сверки в налоговой инспекции или в личном кабинете на сайте ФНС. После подачи заявления налоговый орган выдаст подписанный акт сверки в течение пяти рабочих дней.

Как вернуть переплату

С излишне уплаченным налогом можно провести три операции: зачесть в счёт задолженности, оставить на лицевом счёте для оплаты будущих платежей или вернуть на расчётный счёт.

В течение трёх лет

Основные правила зачёта и возврата переплаты по налогам действуют в течение трёх лет с момента поступления денег в налоговую.

Зачёт в счёт задолженности. Если у налогоплательщика есть долги по налогам любого вида, то, в первую очередь, переплата пойдёт на погашение этих недоимок. Сотрудники налоговой самостоятельно будут выбирать, на погашение какой именно задолженности будут направлены деньги.

Налогоплательщик может сам подать заявление на погашение недоимки. Налоговая инспекция будет рассматривать заявление в течение десяти рабочих дней.

В течение десяти дней с момента получения заявления, налоговая примет решение о зачёте.

Возврат денег на расчётный счёт. Для того чтобы вернуть сумму переплаты на расчётный счёт, налогоплательщик должен подать заявление по форме КНД 1150058. К заявлению также должны быть приложены документы, подтверждающие факт переплаты.

Налоговая инспекция принимает решение в течение десяти рабочих дней. При положительном решении деньги поступят на счёт налогоплательщика через месяц.

Если же через месяц деньги на счёт не поступят, то за каждый день просрочки налоговая будет доплачивать процент, который вычисляется по следующей формуле:

По истечении трёх лет

Если налогоплательщик не подал ни одного заявления в течение трёх лет с момента зачисления налога, то он может обратиться в суд. В этом случае разбирательство будет проходить по гражданскому законодательству, а не налоговому.

Отсчёт срока будет считаться с момента, когда налогоплательщик узнал о переплате. Поэтому в суде нужно будет доказать, что с этого момента прошло не более трёх лет.

С 1 октября налогоплательщик сможет вернуть переплату на банковский счёт, зачесть в счёт задолженности или в счёт будущих платежей в упрощённом порядке. Однако, сделать он это должен будет в течение трёх лет.

Если организация переплатила налоги, то у неё есть три года, чтобы ими распорядиться. В статье расскажем, как узнать о переплате, на что можно её потратить и приведём алгоритм действий по возврату или зачёту.

- Правила зачёта и возврата переплаты

- Как возникает переплата по налогам

- Как узнать о переплате

- Как можно распорядиться переплатой

- Возврат переплаты

- Если переплате больше трёх лет

- Порядок действий: что, когда и куда подать

Правила зачёта и возврата переплаты

С 1 октября 2020 года вступили в силу положения ФЗ № 325 от 29.09.2019 года, которые упростили порядок зачёта или возврата переплаты по налогам. До 1 октября 2020 года налоговики могли перераспределить излишне уплаченные налоги только внутри бюджета одного вида. Федеральный налог — в федеральный бюджет, региональный — в региональный, местный — в местный. Например, переплатой по НДС — федеральному налогу, нельзя закрыть долг по налогу на имущество — местному налогу.

Сейчас зачесть переплату в счёт будущих платежей по налогу или погасить задолженность по другому налогу можно без привязки к уровню бюджета. Например, за счёт излишне уплаченного в федеральный бюджет налога на прибыль можно погасить недоимки или штраф в региональный бюджет по транспортному налогу или в местный бюджет по земельному налогу.

При наличии задолженности по налогам в любой бюджет — федеральный, региональный или местный вернуть деньгами переплату по налогу нельзя. Должник за счёт переплаты обязан сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Автоматизируем ваш учёт и отчётность за 10 минут

Как возникает переплата по налогам

Переплата возникает из-за ошибок либо самой организации, либо налогового органа.

Сами налогоплательщики ошибаются:

- при расчёте налога. Бухгалтерия может допустить ошибку, когда считает налоговую базу, применяет неправильную ставку налога или не применяет налоговые льготы и вычеты;

- при заполнении платёжных поручений на уплату налога, пеней, штрафов. Любая ошибка в КБК или сумме налога приводит к переплате по одному налогу и недоимке по другому.

Переплата может возникнуть из-за авансовых платежей. Например, компания в течение года перечисляла авансы по налогу на прибыль, но по итогам года налог оказался меньше суммы перечисленных авансов. Так у компании появилась переплата по налогу на прибыль.

Налоговые инспекторы могут по ошибке дважды взыскать налог. Это происходит при одностороннем списании налога, штрафа или пеней с расчётного счёта. Например, налогоплательщик уже перечислил налоги, но деньги до налоговой инспекции ещё не дошли. И ФНС списывает суммы в безакцептном порядке. Тогда может возникнуть переплата.

Обратите внимание! Переплата по налогам должна быть зафиксирована на лицевой карточке организации в ФНС. Если, например, компания перечислила налоги через проблемный банк, но они не поступили в бюджет, зачесть или вернуть их не получится.

Суды считают, что признание обязанности уплатить налог исполненной не порождает автоматического права налогоплательщика вернуть или зачесть сумму такого налога.

Как узнать о переплате

Налоги в бюджет за налогоплательщика может перечислить любое другое лицо — организация, предприниматель или гражданин без статуса ИП (абз. 4 п. 1 ст. 45 НК). Но вернуть лишнее или зачесть уплату вправе только сам налогоплательщик. Третьи лица не могут этого сделать (абз. 5 п. 1 ст. 45 НК).

Как можно распорядиться переплатой

Если организация или ИП выявили переплату по налогам, то излишки можно зачесть в счёт задолженности, оставить на лицевом счёте в ФНС для будущих платежей или вернуть деньги на расчётный счёт. Рассмотрим каждый пункт отдельно.

Зачёт в счет недоимки

При наличии задолженности по другим налогам, сборам, штрафам, пеням, инспекторы в первую очередь погасят за счет переплаты недоимку перед бюджетом. Инспекция самостоятельно решает, долг по какому налогу можно закрыть и сообщает организации. Но они могут распорядиться только переплатой, которой не больше трёх лет.

Организация может самостоятельно подать заявление о зачёте с указанием конкретного налога. Желательно перед этим провести сверку расчетов с бюджетом. Если сумма, указанная в заявлении не будет совпадать с данными налоговой инспекции, налоговики вернут заявление.

Налоговая инспекция принимает решение о зачёте или отказе от зачёта излишне уплаченных сумм в счет недоимки в течение 10 рабочих дней:

- с момента обнаружения переплаты, если организация не обращалась в инспекцию с заявлением о зачёте в счёт конкретного налога;

- со дня получения заявления организации о зачёте в счёт конкретного налога, если организация подала такое заявление;

- со дня подписания акта о сверке расчетов с бюджетом, если инспекция и организация провели сверку;

- с момента вступления в силу решения суда, если организация добилась зачёта через суд;

- со дня, следующего за днём завершения камеральной налоговой проверки, которая прошла без доначислений;

- если камеральная проверка выявила нарушения — со дня, следующего за днём вступления в силу решения.

Зачёт в счёт будущих платежей

Срок подачи заявления — в течение трёх лет с момента уплаты излишней суммы налога или взноса. К заявлению нужно приложить документы, подтверждающие переплату — платёжное поручение или уточнённую декларацию. Налоговая инспекция должна принять решение о зачёте в течение 10 рабочих дней с момента получения заявления от организации.

Засчитывать переплату в счёт будущих платежей по налогам, сборам, пеням и штрафам других налогоплательщиков нельзя. Такой зачёт НК не предусмотрен (письмо Минфина от 06.03.2017 № 03-02-08/12572).

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Возврат переплаты

Для возврата денег на расчётный счёт, организация подаёт заявление по форме КНД 1150058 в течение трёх лет с момента переплаты. Чтобы принять решение, у инспекторов есть 10 рабочих дней с момента, как получат заявление или подпишут акт сверки. Через 5 рабочих дней налоговики обязаны сообщить организации или ИП о принятом решении (п. 9 ст. 78 НК). Через месяц — вернуть переплату на банковский счёт. Если налогоплательщик ошибся и указал неверные реквизиты, возврат проведут после уточнения.

Возврат сумм излишне уплаченного налога — это право, а не обязанность налогоплательщика. Организация или ИП могут отказаться от своего права, что не противоречит п. 6 ст. 78 Налогового кодекса РФ (письмо Минфина России № 03-07-11/63803 от 11 декабря 2014 г.).

Если переплате больше трёх лет

Зачесть или вернуть переплату организация может в течение трёх лет с даты уплаты излишней суммы налога. Дата уплаты считается по-разному. Например, у НДС, который уплачивается без авансовых платежей, трёхлетний срок будет отсчитываться с даты перечисления налога. А для налога на прибыль, в котором предусмотрены авансовые платежи, срок будет исчисляться с момента подачи декларации.

Если организация пропустила срок подачи заявления, можно обратиться в суд. При рассмотрении дела в суде срок исковой давности — 3 года будет рассчитываться по нормам гражданского, а не налогового законодательства. И отсчёт срока идёт не с момента уплаты излишней суммы, а с момента, когда организация узнала или должна была узнать об этом (п. 1 ст. 200 ГК). Но вам придется доказать, что вы узнали о переплате позже, чем она возникла. А это не так-то просто.

Порядок действий: что, когда и куда подать

ИФНС не проведет зачёт или возврат сумм автоматически. Для этого нужно пройти определенную процедуру.

Свериться с налоговой инспекцией. Подайте заявление по месту учёта организации или ИП. Заявление можно подать на бумажном носителе или послать электронно через ТКС. Заявление составляется в свободной форме, но в нём обязательно укажите:

- Наименование и адрес ФНС.

- Данные налогоплательщика: наименование, ИНН, юридический адрес.

- Данные о сверке: за какой период и по каким налогам.

- Дата составления заявления.

- Как вам удобнее получить готовый акт — в налоговой инспекции или электронно.

Через 5 рабочих дней налоговая инспекция пришлёт вам акт сверки. Если вы согласны с данными в акте, подпишите его и направьте обратно в ФНС. Если найдёте расхождения — при подписании укажите, что акт подписан с разногласиями.

Результат придёт туда же. Электронную подпись всем пользователям мы помогаем оформлять бесплатно.

Трехлетний срок исковой давности для обращения в суд с иском о возврате излишне уплаченных страховых взносов на ОПС исчисляется с даты представления расчета по страховым взносам за соответствующий расчетный период, но не позднее срока, установленного для уплаты страховых взносов. Такой вывод сделал Верховный суд при рассмотрении спора индивидуального предпринимателя с ПФР (Определение СКЭС ВС РФ от 21.05.2021 № 309-ЭС20-22962 по делу № А50-36354/2019). При этом данное дело включено в Обзор судебной практики Верховного Суда Российской Федерации № 3 (2021), утвержденный Президиумом ВС РФ 10.11.2021.

Суть спора

Индивидуальный предприниматель обратился в Арбитражный суд Пермского края с заявлением к отделению ПФР об обязании возвратить излишне уплаченные страховые взносы за 2014 год в сумме около 100 000 руб.

Пенсионный фонд отказал предпринимателю в возврате указанных сумм в связи с несоблюдением срока (три года с даты уплаты страховых взносов за расчетный период 2014 год) обращения с заявлением о возврате переплаты страховых взносов за 2014 год.

Этому предшествовало обращение индивидуального предпринимателя в ПФР с заявлением в 2018 году о возврате излишне уплаченных страховых взносов на ОПС за 2014 год в сумме около 100 000 руб. и за 2015 год в той же сумме, с учетом определения обязательств по уплате страховых взносов исходя из фактически полученного налогооблагаемого дохода за вычетом расходов.

Решением ПФР предпринимателю было отказано в возврате перечисленных страховых взносов за 2014 и 2015 годы в связи с отсутствием переплаты.

Вступившим в силу Решением АС Пермского края от 17.12.2018 по делу № А50-30147/2018 данное решение ПФР было признано недействительным в части отказа предпринимателю в возврате сумм излишне уплаченных страховых взносов за 2015 год в сумме около 100 000 руб. как не соответствующее положениям законодательства о страховых взносах. При этом требования о признании недействительным решения ПФР в части отказа в возврате излишне перечисленных страховых взносов на ОПС за 2014 год оставлены без удовлетворения.

Предприниматель, полагая, что ПФР допущено нарушение его прав и законных интересов в сфере экономической деятельности, в частности на возврат излишне перечисленных страховых взносов за 2014 год, обратился в Арбитражный суд Пермского края с рассматриваемым заявлением к ПФР об обязании возвратить излишне перечисленные страховые взносы за 2014 год.

Позиция судов

Требование индивидуального предпринимателя удовлетворить

К такому выводу пришел суд первой инстанции – Арбитражный суд Пермского края, данное решение было поддержано как апелляционной, так и кассационной инстанциями.

Напомним, что Конституционный суд в Постановлении от 30.11.2016 № 27-П признал взаимосвязанные положения пп. 1 п. 8 ст. 14 Федерального закона № 212-ФЗ и ст. 227 НК РФ в той мере, в какой на их основании решается вопрос о размере дохода, учитываемого для определения размера страховых взносов на ОПС, подлежащих уплате индивидуальным предпринимателем, уплачивающим НДФЛ и не производящим выплаты и иные вознаграждения физическим лицам, не противоречащими Конституции РФ, поскольку по своему конституционно-правовому смыслу в системе действующего правового регулирования они предполагают, что для данной цели доход индивидуального предпринимателя, уплачивающего НДФЛ и не производящего выплаты и иные вознаграждения физическим лицам, подлежит уменьшению на величину фактически произведенных им и документально подтвержденных расходов, непосредственно связанных с извлечением дохода, в соответствии с установленными НК РФ правилами учета таких расходов для целей исчисления и уплаты НДФЛ.

Корреспондирующая правовая позиция, исходя из которой при определении размера дохода для расчета страховых взносов на ОПС, подлежащих уплате индивидуальным предпринимателем, применяющим УСНО с объектом налогообложения в виде дохода, уменьшенного на величину расходов, необходимо учитывать величину фактически произведенных им и документально подтвержденных расходов, связанных с извлечением дохода, изложена в п. 27 Обзора судебной практики Верховного Суда Российской Федерации № 3 (2017), утвержденного Президиумом ВС РФ 12.07.2017.

Неверное установление обязательств заявителя по уплате страховых взносов на ОПС в части, рассчитанной от дохода, превышающего 300 000 руб., за 2014 год, и исполнение обязательств по уплате взносов сверх размера, подлежащего исчислению на основании законных предписаний, повлияли на образование переплаты как излишне отчужденного для исполнения предусмотренной ст. 57 Конституции РФ обязанности по уплате страховых взносов имущества заявителя.

Удовлетворяя требования предпринимателя, руководствуясь положениями Федерального закона № 212-ФЗ, нормами НК РФ, учитывая правовую позицию, изложенную в Постановлении № 27-П, суды признали спорные суммы страховых взносов за 2014 год излишне уплаченными, право на возврат которых предпринимателем не утрачено. При этом они исходили из того, что о наличии спорной переплаты страховых взносов предприниматель мог узнать не ранее 02.12.2016 после официального опубликования на интернет-портале правовой информации Постановления № 27-П, а, следовательно, трехлетний срок на подачу в суд заявления о возврате спорной суммы в данном случае не пропущен.

В удовлетворении заявления индивидуального предпринимателя отказать

Проиграв суды в трех судебных инстанциях, ПФР обратился в Верховный суд, который отменил решения судов и отказал индивидуальному предпринимателю в возврате излишне уплаченных страховых взносов на ОПС за 2014 год.

Верховный суд указал, что в Постановлении № 27-П Конституционный суд не признал нормы права неконституционными, а лишь установил их конституционно-правовой смысл. Названным постановлением не изменяются действовавшие правовые нормы, а лишь дается толкование норм в их взаимосвязи.

По мнению ВС РФ, независимо от принятого Конституционным судом Постановления № 27-П переплата по страховым взносам у предпринимателя возникла в момент перечисления в бюджет ПФР страховых взносов за спорный расчетный период, о наличии которой он должен был знать с момента ее образования, то есть применительно к платежам за 2014 год не позднее 01.04.2015, так как расчет сумм страховых взносов, подлежащих уплате за расчетный период плательщиками, производится ими самостоятельно.

Поскольку при рассмотрении дела суды установили, что с заявлением о возврате спорных излишне уплаченных сумм страховых взносов предприниматель обратился в Пенсионный фонд 04.06.2018, а в суд с настоящим заявлением – 29.11.2019, предпринимателем пропущен как трехлетний срок для обращения в Пенсионный фонд с заявлением о возврате излишне уплаченных сумм страховых взносов, так и трехлетний срок исковой давности для обращения в суд с настоящим заявлением.

При таких обстоятельствах Судебная коллегия ВС РФ считает, что обжалуемые судебные акты подлежат отмене, а заявление предпринимателя – оставлению без удовлетворения.

В заключение

Согласно п. 1 ст. 419 НК РФ индивидуальные предприниматели являются плательщиками страховых взносов.

Положениями пп. 1 п. 1 ст. 430 НК РФ установлен дифференцированный подход к определению размера страховых взносов на ОПС для индивидуальных предпринимателей исходя из их дохода, который заключается в следующем: если доход индивидуального предпринимателя в расчетном периоде превышает 300 000 руб., то такой индивидуальный предприниматель, помимо фиксированного размера страховых взносов, доплачивает на пенсионное страхование 1% с суммы дохода, превышающего 300 000 руб., но до предусмотренной предельной величины.

Напомним, что аналогичный механизм расчета страховых взносов на ОПС был установлен и Федеральным законом № 212-ФЗ.

На основании приведенных норм представители Минфина делали следующий вывод (Письмо от 31.07.2020 № 03-15-05/67206): для целей определения размера страховых взносов индивидуальные предприниматели используют положения ст. 346.15 НК РФ, которыми предусмотрен только порядок определения дохода такими индивидуальными предпринимателями. При этом упомянутые положения ст. 430 НК РФ не предполагают для плательщиков, применяющих УСНО, уменьшения исчисленного в вышеуказанном порядке дохода на суммы произведенных ими расходов.

Таким образом, в целях определения размера страхового взноса на ОПС за соответствующий расчетный период для индивидуальных предпринимателей, находящихся на УСНО, как производящих, так и не производящих выплаты и иные вознаграждения физическим лицам, величиной дохода является сумма фактически полученного ими дохода от осуществления предпринимательской деятельности за данный расчетный период. Расходы, предусмотренные ст. 346.16 НК РФ, в этом случае не учитываются.

Обосновывается такой подход тем, что положения пп. 1 п. 1 и пп. 3 п. 9 ст. 430 НК РФ об определении размера страховых взносов на ОПС для индивидуального предпринимателя, находящегося на УСНО, исходя из его дохода не увязываются с определением выбранного им объекта налогообложения при применении УСНО в соответствии со ст. 346.14 НК РФ.

При этом НК РФ вычет сумм расходов при определении размера страховых взносов на ОПС за расчетный период предусмотрен только в отношении тех индивидуальных предпринимателей, которые уплачивают НДФЛ. Норм, распространяющих данный подход на иных плательщиков, находящихся на других налоговых режимах, Налоговый кодекс не содержит.

Вот как представители Минфина комментируют Постановление № 27-П: порядок определения доходов в целях уплаты страховых взносов индивидуальным предпринимателем, применяющим УСНО, и индивидуальным предпринимателем, уплачивающим НДФЛ, не тождественен, так как НК РФ прямо указывает индивидуальному предпринимателю, применяющему УСНО, на необходимость определения доходов только в соответствии со ст. 346.15 НК РФ.

Верховный суд высказал важную правовую позицию об исчислении срока давности по подобным взносам. Часть предпринимателей считала, что, поскольку о наличии спорной переплаты страховых взносов они узнали не ранее 02.12.2016 после официального опубликования Постановления № 27-П, трехлетний срок на подачу в суд заявления о возврате спорной суммы исчисляется с указанной даты. Но это не так: трехлетний срок исковой давности для обращения в суд с иском о возврате излишне уплаченных страховых взносов на ОПС исчисляется с даты представления расчета по страховым взносам за соответствующий расчетный период, но не позднее срока, установленного для уплаты страховых взносов. Следовательно, при наличии у индивидуального предпринимателя переплаты на ОПС из-за того, что не были учтены расходы при применении УСНО, нужно как можно быстрее решать вопрос с излишне уплаченными суммами: либо возвращать их на расчетный счет, либо принимать в качестве будущих платежей. Иначе можно пропустить срок исковой давности.

Читайте также: