Ваш знакомый недавно зарегистрировал ип на упрощенной системе налогообложения

Обновлено: 11.05.2024

Правильно рассчитать налог на УСН 6 % несложно. Важно вовремя внести авансовые платежи и грамотно сократить сумму к уплате на размер страховых взносов. В этой статье мы покажем, как ИП и ООО сделать верный расчет для уплаты налога.

Авансовые платежи

| Отчетный период | 2020 год | 2021 год |

|---|---|---|

| 1 квартал | 27 апреля | 26 апреля |

| полугодие | 27 июля | 26 июля |

| 9 месяцев | 26 октября | 25 октября |

Затем по итогам года рассчитывается и уплачивается остаток налога. Его платят не позднее того срока, который установлен для сдачи налоговой декларации по упрощенке. В 2020 и 2021 году сроки следующие: cмещение дат связано с тем, что крайний срок сдачи выпадает на выходной день. В таком случае уплатить налог можно в ближайший следующий рабочий день.

| Отчетный период | 2020 год | 2021 год |

|---|---|---|

| Для ИП | 30 апреля | 30 апреля |

| Для ООО | 31 марта | 31 марта |

Санкции за неуплату авансов и налога

Заплатите налоги в несколько кликов

Платите налоги и взносы, сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах и поможет с их заполнением!

Исчисление налога делается по формуле:

Сумма налога = Доход × Ставка налога

В качестве Доходов мы рассматриваем все наличные и безналичные доходы ИП или организации за интересующий нас налоговый период. Налогом облагаются и доходы от реализации, и внереализационные доходы. Но есть группы доходов, которые освобождены от налогообложения (ст. 346.15 НК РФ).

Сумму налога можно уменьшить: вычесть из нее страховые взносы, которые уплачены в фонды за сотрудников (и за себя — в случае ИП), взносы по договорам добровольного страхования, а также больничные пособия, которые были выплачены сотрудникам за счет работодателя. Важное уточнение: это происходит только в том случае, если взносы уже уплачены в том налоговом периоде, за который мы рассчитываем налог.

- ООО и ИП с сотрудниками могут снизить сумму налога не более чем на 50 %.

- ИП без работников, который платит страховые взносы только за себя, может снизить налог на весь размер страховых взносов без ограничений. Если годовой доход ИП превышает 300 тыс. рублей, и он платит дополнительные взносы в размере 1% с доходов, превышающих 300 тыс. рублей, то предприниматель может уменьшать налог и на эту сумму дополнительных взносов (после их уплаты).

Организации и предприниматели из сферы торговли могут уменьшать налог еще и на сумму торгового сбора, но только ту его часть, которая начислена с доходов от торговли. Если налог с торговой деятельности меньше, чем сумма сбора, разницу нельзя вычесть из налога по другим видам деятельности. При этом ограничение для ООО и ИП с сотрудниками на 50 % не применяется в отношении торгового сбора.

Доходы, которые становятся базой для исчисления налога по УСН 6 %, учитываются нарастающим итогом: они суммируются не внутри каждого квартала, а с начала года. Когда мы рассчитываем сумму дохода за полугодие, 9 месяцев или за календарный год, мы суммируем все доходы за этот период. Затем из рассчитанной величины вычитаем уплаченные с начала года страховые взносы, больничные и торговые сборы, а затем уменьшаем полученную сумму на размер авансовых платежей, которые уплачены в предыдущие периоды.

Пример расчета авансового платежа для ИП Петров А.В. за полугодие на УСН 6 %

Выручка Петрова с января по конец июня составила 500 000 рублей (из них 300 000 рублей за 1 квартал). У ИП Петрова нет сотрудников, он платит страховые взносы за себя, и в первом квартале он уплатил 10 000 рублей, а во втором квартале 11 000 рублей. ИП может снизить сумму налога на всю сумму страховых взносов, без ограничений.

Авансовый платеж в 1 квартале составил:

300 000 × 6 % – 10 000 (взносы) = 8 000 рублей.

Расчет авансового платежа за 1 полугодие:

500 000 × 6 % = 30 000 рублей.

Мы можем уменьшить эту сумму на размер уплаченных страховых взносов и авансовые платеж за 1 квартал.

Тогда авансовый платеж за 1 полугодие составит:

30 000 – 8 000 – 10 000 – 11 000 = 1 000 рублей.

Таким образом, ИП Петров должен уплатить 1 000 рублей авансового платежа до 25 июля.

По итогам прошедшего года тоже нужно заплатить налоги. Для этого необходимо всю выручку, полученную за 12 месяцев, умножить на ставку налоги и из полученной суммы вычесть все уплаченные в отчетном году страховые взносы и авансовые платежи.

Расчет УСН при превышении лимитов с 2021 года

Повышенная ставка 8 % может применяться до тех пор, как организация утратит право на применение УСН. В 2021 году это происходит при нарушении следующих условий:

- Доходы не превышают 200 млн рублей с начала года;

- Средняя численность сотрудников за отчетный и налоговый периоды не превышает 130 человек.

Повышенные ставки надо применять с начала квартала, в котором доходы превысили 150 млн рублей или численность сотрудников — 100 человек. Авансовые платежи за прошлые отчетные периоды не нужно пересчитывать. Формула следующая:

Авансовый платеж за период с превышением = Доходы за предыдущий отчетный период × 6 % + (Доходы за период с превышением — Доходы за предыдущий отчетный период × 8 %) – налоговый вычет.

Пример расчета авансового платежа по ставке 8 %

Для расчета налога по итогам года порядок практически аналогичный. Налоговую базу поделите между периодами, в которых вы применяли стандартные и повышенные ставки. Чтобы получить налог к доплате по итогам года, уменьшите его на авансовые платежи и налоговый вычет.

Пример расчета налога за год по ставке 8 %

Калькулятор УСН

Воспользуйтесь нашим бесплатным калькулятором налога УСН и рассчитайте сумму платежа. Он подходит для ИП с работниками, ИП без работников и ООО. Калькулятор учитывает страховые взносы и торговый сбор, если вы его платите.

Правильно рассчитать налог на УСН 6 % несложно. Важно вовремя внести авансовые платежи и грамотно сократить сумму к уплате на размер страховых взносов. В этой статье мы покажем, как ИП и ООО сделать верный расчет для уплаты налога.

Упрощенная система налогообложения — это специальный налоговый режим. Один только переход на него помогает организациям и ИП платить меньше налогов. Но на упрощенке есть еще несколько способов снизить платежи в бюджет: подобрать оптимальную налоговую базу, совмещать режимы, получать вычеты и пользоваться каникулами. Расскажем, как уменьшить налог на УСН.

Компании и ИП не всегда работают на одном налоговом режиме долгие годы, иногда его приходится менять. В статье расскажем, какие бывают причины для смены системы налогообложения (СНО), как и в какие сроки сменить налоговый режим.

КУДиР — это книга доходов и расходов, обязательный налоговый документ для всех организаций и предпринимателей на УСН. Расскажем, как вести КУДир для УСН 6 % в 2021 году.

Ведение бухучета ИП на УСН — это не обязанность, а права предпринимателей. Упрощенцы организуют бухгалтерский учет по собственному желанию и не отчитываются в ФНС.

Должен ли ИП на УСН вести бухгалтерский учет

Если индивидуальные предприниматели учитывают доходы, расходы или иные показатели экономической деятельности, они вправе не вести бухгалтерский учет (п. 1 ч. 2 ст. 6 402-ФЗ). То есть, когда ИП отражает доходы и расходы в КУДИР — книге учета доходов и расходов и представляет ее в налоговую службу по запросу инспектора ( ст. 23 НК РФ ), он соблюдает ключевое условие о фиксации доходов и расходов и не обязан отчитываться в ИФНС по бухгалтерии ( ст. 346.24 НК РФ ).

И еще один нюанс: хотя ведение бухгалтерского учета ИП на УСН необязательно, это не освобождает предпринимателя от кадрового учета (при наличии наемных сотрудников) и фиксации кассовых операций. Кроме того, все упрощенцы ведут налоговый учет.

Пошаговая инструкция, как ИП вести бухгалтерию самостоятельно

В 402-ФЗ и НК РФ не закреплено, как вести бухгалтерию ИП на УСН 6 % или 15 %. Предприниматель самостоятельно решает, вести ему бухучет или нет. Для упрощенцев на доходной системе сложности не возникнут: им придется отражать поступления, применять к ним единую ставку в 6 % и ежеквартально перечислять аванс.

Эксперты КонсультантПлюс разобрали, какую отчетность и в какие сроки сдает ИП на УСН. Используйте эти инструкции бесплатно.

Актуальная пошаговая инструкция по ведению бухгалтерии у ИП на УСН такова:

- Перед регистрацией бизнеса или переходом на упрощенную систему провести расчеты планируемых поступлений и затрат и выбрать способ налогообложения — 6 % или 15 %.

- Зарегистрировать предпринимательство. Проверить перечень обязательных отчетов для предпринимателя-упрощенца и для налогового агента, если привлекаются наемные сотрудники.

- Выбрать способ бухучета (если предприниматель решил его вести официально) — самостоятельно или с привлечением внештатных специалистов (на аутсорсинге). Для самостоятельного ведения понадобится установить специализированную программу для бухучета.

- Вести КУДИР. Это необходимо и для фиксации хозяйственных операций, и для отчетности перед налоговой инспекцией.

- Собирать и систематизировать все подтверждающие документы — договоры, выписки из банка, первичку, кадровые приказы и проч. Эти бумаги понадобятся для подтверждения расходов и для возможных налоговых проверок.

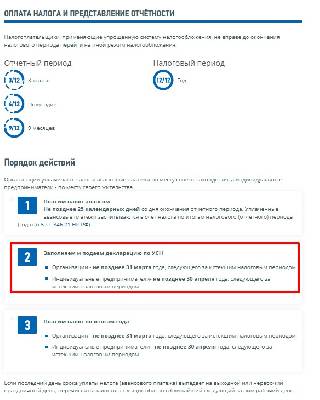

Каковы сроки сдачи отчетности для ИП в 2021 году

Большинство ИП на УСН не ведет бухгалтерский учет и не сдает в инспекцию бухгалтерскую отчетность. Но упрощенцы обязательно сдают налоговую отчетность — декларацию по УСН. Срок сдачи для предпринимателей — 30 апреля следующего года. В эти же даты надлежит уплатить исчисленный налог с учетом перечисленного авансирования. Кроме декларации упрощенцы представляют КУДИР по запросу ИФНС. Форма книги утверждена приказом Минфина № 135н от 22.10.2012 .

Применение УСН не освобождает от исполнения функций по исчислению, удержанию и перечислению НДФЛ с заработной платы сотрудников. Предприниматели, выступающие налоговыми агентами, подают отчетность по сотрудникам и их зарплате. Среди обязательных форм — 6-НДФЛ, РСВ, 4-ФСС, СЗВ-М и СЗВ-ТД при кадровых перемещениях. Сроки сдачи таковы:

- 6-НДФЛ в ИФНС — не позднее последнего дня месяца, который следует за отчетным периодом, а годовой расчет сдают до 01.03 следующего года;

- РСВ в ИФНС — до 30-го числа месяца, следующего за отчетным кварталом;

- 4-ФСС в Соцстрах — до 20-го числа месяца, следующего за отчетным кварталом, на бумаге и до 25-го числа — в электронном виде;

- СЗВ-М в ПФР — до 15-го числа месяца, следующего за отчетным;

- СЗВ-ТД в ПФР — на следующий день после приема или увольнения работника и до 15-го числа следующего месяца при переводе на другую постоянную работу (если не было кадровых перемещений, СЗВ-ТД не сдают).

Порядок сдачи этих отчетов утверждают контролирующие ведомства. Если у индивидуального предпринимателя нет наемных работников, он не обязан сдавать кадровую отчетность.

Читайте также: