Вахтовая надбавка в 6 ндфл

Обновлено: 18.05.2024

Работнику на основании приказа руководителя установлена персональная надбавка в сумме 5000,00 руб. к должностному окладу (представляет собой часть оплаты труда и обычно учитывается в налоговых регистрах с кодом дохода 2000). В июле 2020 года ее размер был снижен на 10%, а 10 августа 2020 года произведена доплата в размере этих 10% за июль 2020 года. Как отразить по строке 100 раздела 2 формы 6-НДФЛ доплату персональной надбавки: 31.07.2020, 31.08.2020 или 10.08.2020?

Рассмотрев вопрос, мы пришли к следующему выводу:

В случае квалификации персональной надбавки в качестве составной части оплаты труда датой получения указанной надбавки за июль, отражаемой по строке 100 расчета 6-НДФЛ, будет являться 31.07.2020. Вне зависимости от дат ее фактической выплаты, в том числе частями.

В случае, если рассматриваемый доход не относится к доходу в виде оплаты труда (к чему мы склоняемся при сложившихся обстоятельствах), то по строке 100 расчета 6-НДФЛ следует указать 10.08.2020.

Обоснование вывода:

Форма 6-НДФЛ представляет собой расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (далее - расчет 6-НДФЛ), ежеквартально представляемый налоговым агентом в налоговый орган (п. 2 ст. 230 НК РФ, приказ ФНС от 14.10.2015 N ММВ-7-11/450@).

По строке 100 раздела 2 расчета 6-НДФЛ указывается дата фактического получения доходов, отраженных по строке 130 (где указывается обобщенная сумма фактически полученных на эту дату доходов без вычитания суммы удержанного НДФЛ) (п. 4.1 Порядка заполнения 6-НДФЛ).

Порядок заполнения 6-НДФЛ не содержит дополнительных пояснений, уточняющих особенности заполнения той или иной строки. Разъясняя порядок заполнения указанной формы, официальные органы обращают внимание на необходимость заполнения конкретных строк с учетом соответствующих положений главы 23 НК РФ (например, письма Минфина России от 01.02.2017 N 03-04-06/5209, ФНС от 15.05.2020 N БС-4-11/8000@, от 01.11.2017 N ГД-4-11/22216@, в т.ч. п.п. 15, 16).

В частности, при заполнении строки 100 следует руководствоваться положениями ст. 223 НК РФ, определяющей дату фактического получения дохода для целей НДФЛ.

При этом корректное заполнение указанной строки, как и иных показателей расчета 6-НДФЛ, во многом зависит от вида выплачиваемого налогоплательщику дохода, влияющего на порядок исчисления, удержания и перечисления (уплаты) НДФЛ (п.п. 3, 4, 6 ст. 226 НК РФ).

Персональные надбавки к окладу не поименованы в качестве самостоятельного вида доходов, как не предусмотрена в ст. 223 НК РФ и отдельная дата получения такого дохода. На наш взгляд, при таких обстоятельствах следует исходить из экономического смысла этой выплаты.

Составная часть оплаты труда

В случае, если персональная надбавка рассматривается в качестве составной части оплаты труда, о чем говорит применяемый организацией для этой выплаты код дохода 2000, предназначенный для отражения вознаграждения, получаемого налогоплательщиком за выполнение трудовых или иных обязанностей (приказ ФНС от 10.09.2015 N ММВ-7-11/387@), то датой получения такого дохода будет являться последний день месяца, за который он был начислен (п. 2 ст. 223 НК РФ). Факт выплаты дохода в виде оплаты труда, в том числе частями, роли не играет.

Соответственно, в этом случае в разделе 2 расчета 6-НДФЛ за 9 месяцев операция по выплате (доплате) персональной надбавки за июль отразится следующим образом:

- строка 100 - 31.07.2020;

- строка 110 - 10.08.2020;

- строка 120 - 11.08.2020.

Вместе с тем следует учитывать, что п. 2 ст. 223 НК РФ предусмотрен особый порядок определения даты фактического получения для дохода в виде оплаты труда, начисленного за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда (ст. 137 ТК РФ). При этом персональная надбавка в качестве вознаграждения за труд на законодательном уровне прямо не предусмотрена (ст. 129 ТК РФ).

С учетом положений ТК РФ, исходя из сложившихся обстоятельств, указанных в вопросе (установление работнику персональной надбавки в фиксированном размере приказом руководителя, допустимость изменения ее размера или периодичности выплаты), возможность квалификации данной выплаты в качестве дохода за выполненные трудовые обязанности в соответствии с трудовым договором вызывает у нас сомнение.

Для денежных выплат, отдельно не поименованных в ст. 223 НК РФ, дата фактического получения дохода определяется в соответствии с пп. 1 п. 1 ст. 223 НК РФ как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

По нашему мнению, в данном случае следует руководствоваться именно этой нормой и определять дату фактического получения дохода в общем порядке как день выплаты (доплаты) персональной надбавки. При таком подходе даты в разделе 2 расчета 6-НДФЛ за 9 месяцев должны быть указаны следующие:

- строка 100 - 10.08.2020;

- строка 110 - 10.08.2020;

- строка 120 - 11.08.2020.

Отметим: как видно на примере, на обязанность налогового агента по удержанию и уплате НДФЛ дата фактического получения рассматриваемого дохода не влияет - дата удержания и срок перечисления НДФЛ в любом случае будут совпадать (смотрите также п. 6 ст. 81 НК РФ). Однако от квалификации дохода и выбора даты его получения зависит также заполнение показателя по строке 020 раздела 1 "Сумма начисленного дохода" на конкретную отчетную дату. Что может играть роль при "переходящих" операциях (в данном случае операции относятся к одному отчетному/налоговому периоду).

При этом следует учитывать, что расчет 6-НДФЛ заполняется налоговым агентом на основании данных, содержащихся в регистрах налогового учета, которые наряду с прочим должны содержать вид выплачиваемых доходов в соответствии с кодами, утвержденными приказом ФНС от 10.09.2015 N ММВ-7-11/387@, суммы дохода и даты их выплаты (п. 1.1 Порядка заполнения 6-НДФЛ, п. 1 ст. 230 НК РФ). Аналогично и для формы 2-НДФЛ (п. 1.2 Порядка заполнения 2-НДФЛ, утвержденной приказом ФНС от 02.10.2018 N ММВ-7-11/566@). Поскольку специального кода дохода для выплат в виде персональной надбавки к окладу не предусмотрено, то при следовании второй позиции рассматриваемый доход необходимо отражать в налоговом регистре с кодом 4800 (письма ФНС от 17.11.2017 N ГД-4-11/23423@, от 16.08.2017 N ЗН-4-11/16202, от 06.07.2016 N БС-4-11/12127).

В качестве резюме

Иными словами, полагаем, в рассматриваемой ситуации следует использовать подход, аналогичный предлагаемому контролирующими органами по вопросу определения даты фактического получения дохода в виде премий. А именно (письма Минфина России от 04.08.2020 N 21-03-04/68215, от 18.07.2019 N 03-04-06/53227, от 26.03.2018 N 03-04-06/18932, ФНС от 10.10.2017 N ГД-4-11/20374@, от 14.09.2017 N БС-4-11/18391, от 01.08.2016 N БС-4-11/13984@, вопрос 9):

- датой фактического получения дохода в виде премий, являющихся составной частью оплаты труда и выплачиваемых в соответствии с трудовым договором и принятой в организации системой оплаты труда на основании положений ТК РФ, признается последний день месяца, за который налогоплательщику был начислен указанный доход в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ). Как правило, в этом случае речь идет о ежемесячных премиях производственного характера;

- дата фактического получения дохода в виде иных премий, не относящихся в соответствии с ТК РФ к оплате труда, в соответствии с пп. 1 п. 1 ст. 223 НК РФ определяется как день выплаты указанного дохода налогоплательщику. Аналогичный порядок рекомендуется применять и к производственным премиям, носящим нерегулярный характер (квартальным, годовым).

Обращаем внимание, что данный ответ выражает мнение экспертов, которое может отличаться от мнения других специалистов, а также позиции контролирующих органов. Официальных разъяснений по заданному вопросу нами не обнаружено. В связи с чем напоминаем о праве налогового агента на обращение за письменными разъяснениями в Минфин России или налоговый орган (к компетенции последнего относится разъяснение порядка заполнения налоговых расчетов) (пп.пп. 1, 2 п. 1 ст. 21, п. 2 ст. 24, пп. 4 п. 1 ст. 32, п. 1 ст. 34.2 НК РФ).

Оснований для указания по строке 100 даты 31.08.2020 мы в данном случае не видим. Формально такое могло бы быть возможно только в том случае, если бы персональная надбавка (доплата), выплачиваемая авансом в августе, представляла собой часть оплаты труда за август.

С отчётности за I квартал 2021 года используется форма 6-НДФЛ, утвержденная Приказом ФНС от 15.10.20 № ЕД-7-11/753@. Главное её отличие от прежних форм — в состав расчёта включена справка 2-НДФЛ. Она стала новым приложением, которое впервые следует заполнить в расчете за 2021 год. Кроме того, есть изменения в форме, произошедшие к годовой отчетности.

Что учесть при заполнении расчета за 2021 год

Форма 6-НДФЛ, порядок её заполнения и формат утверждены Приказом ФНС от 15.10.20 № ЕД-7-11/753@. Приказом ФНС от 28 сентября 2021 г. N ЕД-7-11/845@ в форму внесены изменения, которые вступают в силу с 01.01.2022 года и применяются, начиная с представления расчёта за 2021 год.

Титульный лист

- 83 — если расчет подается за I квартал;

- 84 — за полугодие;

- 85 — за 9 месяцев;

- 86 — за год.

В остальном титульный лист расчета 6-НДФЛ заполняется так же, как раньше

В Разделе 1 указывают сроки перечисления и суммы удержанного налога за последние три месяца отчётного периода:

- в поле 020 — обобщённую по всем физлицам сумму НДФЛ, удержанного в 4 квартале;

- в поле 021 — дату, не позднее которой должен быть перечислен удержанный налог (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ);

- в поле 022 — обобщённую сумму удержанного налога, которую нужно перечислить в дату из поля 021.

Количество заполненных строк с полями 021–022 зависит от числа доходов, налоги с которых нужно перечислить в разные сроки, например, зарплата, больничные, дивиденды и пр. Значение в поле 020 должно быть равно сумме значений из полей 022.

В поле 030 указывают общую сумму налога, возвращенную налоговым агентом физлицам в 4 квартале.

Каждый блок полей 031 — 032 заполняется следующим образом:

- в поле 031 — дата возврата налога;

- в поле 032 — сумма налога, возвращенного в указанную в поле 031 дату.

Сумма значений всех полей 032 должна соответствовать значению поля 030.

Заметные изменения к годовой отчетности произведены в Разделе 2, где отражают обобщённые по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода.

Раздел 2 заполняется по каждой налоговой ставке, применяемой в налоговом периоде.

Из общей суммы начисленного за 2021 год дохода (поле 110) помимо суммы дивидендов (поле 111) выделяют, в том числе:

- в поле 112 — сумму дохода по трудовым договорам (контрактам);

- в поле 113 — сумму дохода по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

- в новом поле 115 — из строк 112 и 113, в том числе, сумму начисленного дохода по всем высококвалифицированным специалистам.

В поле 120 указывают общее количество физлиц, которым в отчётном периоде начислен облагаемый налогом доход. Если работник был несколько раз уволен и принят на работу в течение года, он учитывается один раз.

А во вновь введенном поле 121 указывают, в том числе, количество высококвалифицированных специалистов, получивших доход с начала года.

В поле 130 отражают общую сумму налоговых вычетов, которые предоставлены с начала года.

В поле 140 указывают сумму налога, исчисленную с начала года, при этом выделяют, в том числе:

- в поле 141 — сумму налога, исчисленную с доходов в виде дивидендов;

- в новом поле 142 — сумму налога, исчисленнуюс доходов высококвалифицированных специалистов

Помимо суммы фиксированного авансового платежа, принимаемой в уменьшение суммы исчисленного налога с начала налогового периода (поле 150), в расчет 6-НДФЛ введен новый показатель, уменьшающий исчисленный налог — поле 155. Здесь указывают сумму налога на прибыль, подлежащую зачету.

Например, если в организации 7 работников, один из которых иностранный работник — высококвалифицированный специалист и зарплата каждого 85 000 рублей в месяц (вычеты не предоставляются), то Раздел 2 расчёта за год будет выглядеть так:

Особенности заполнения Раздела 1 и Раздела 2

Разделы 1 и 2 заполняются по каждой налоговой ставке, применяемой в налоговом периоде.

Например, если единственному работнику в 2021 году выплачивается ежемесячно заработная плата в размере 700 000 рублей (вычеты не предоставляются), то за налоговый период сумма дохода составит 8,4 млн рублей. Это больше 5 млн рублей, значит НДФЛ будет исчислен по прогрессивной ставке. С момента превышения дохода 5 млн рублей разделы 1 и 2 в расчете 6-НДФЛ за 2021 год надо заполнять в двух экземплярах: один для ставки 13%, второй для ставки 15%.

Пример заполнения раздела 2 за отчетный период — 2021 год:

1. Доход, не превышающий 5 млн рублей и НДФЛ по ставке 13%

2. Доход, превышающий 5 млн рублей и НДФЛ по ставке 15 %

Справка практически аналогична форме 2-НДФЛ и содержит:

Но из нее исключены сведения о налоговом агенте, периоде, налоговом органе и признак.

Ещё она отличается от формы 2-НДФЛ тем, что дополнена Разделом 4, где следует отражать доход, с которого налоговый агент не удержал налог, и саму сумму неудержанного налога.

Справку нужно заполнять только при составлении 6-НДФЛ за отчётный период — календарный год. Но если организация ликвидируется или ИП с наёмными работниками прекращает деятельность до окончания налогового периода, то в расчёт за конечный отчётный период включается справка.

Если в течение налогового периода физическому лицу выплачивались доходы, облагаемые по разным ставкам, то заполняют необходимое количество страниц Справки. Так в случае превышения годового дохода 5 млн рублей в расчете 6-НДФЛ за 2021 год надо заполнить две страницы Справки: одну для ставки 13%, вторую для ставки 15%.

Пример заполнения Справки и Приложения к Справке за отчетный период — 2021 год:

1. Доход, не превышающий 5 млн рублей и НДФЛ по ставке 13 %

2. Доход, превышающий 5 млн рублей и НДФЛ по ставке 15 %

При заполнении Приложения к Справке коды дохода и коды вычета выбирать из справочника, утвержденного Приказом ФНС РФ от 10.09.2015 N ММВ-7-11/387@ в редакции Приказа ФНС РФ от 28.09.2021 N ЕД-7-11/844@.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Содержание

- Режим труда и выплаты при несении вахты

- Надбавка за особый режим труда

- Величина надбавки за условия несения вахты

- Расходы, покрываемые надбавкой

- Удержание НДФЛ из сумм полученной надбавки

- Налогообложение надбавки страховыми взносами

- Ошибки, допускаемые при налогообложении надбавки

- Ответы на распространенные вопросы

Работа вахтовым методом подразумевает исполнение трудовых обязанностей вне постоянного места проживания работника. В условиях вахты у работодателя не предусмотрена возможность ежедневной доставки сотрудников к месту труда. Предприятие обязано компенсировать затраты, возникающие у сотрудников при оплате проживания, переезда и других дополнительных расходов при особом режиме труда.

Режим труда и выплаты при несении вахты

Условия работы вахтовым методом отдельно выделяются в рамках трудовых отношений, осуществляемых в отдаленных местах или районах с особыми природными условиями (ст. 297 ТК РФ). Передвижной тип работ применяется для покрытия недостатка в трудовых ресурсах. Отдаленный характер признается при значительном расстоянии нахождения работы от места жительства сотрудников либо расположения предприятия.

Выплаты вознаграждений работникам при трудоустройстве в режиме вахты отличаются от оплаты труда традиционных рабочих смен. Особенности компенсирования особых условий:

- Режим труда является постоянным, согласованный сторонами в договоре. Вахта не признается временем нахождения в командировке, оформляемой в связи с выполнением разового поручения руководителя.

- Работникам, несущим вахту вне места проживания, суточные выплаты не положены.

- Сотрудникам не выплачивают полевое довольствие или доплаты за подвижной характер работ.

Вместо сумм, компенсирующих особый режим труда, лица получают от работодателей надбавку за работу в условиях вахты. Надбавка выплачивается взамен суточных за каждый календарный день работы, простоев, междусменных перерывов и периоды нахождения в пути.

Надбавка за особый режим труда

Под вахтой понимают период, охватывающий время исполнения удаленных работ и перерыва между сменами. Длительность периода вахты не должна превышать более месяца, либо, реже, иметь длительность не более 3 месяцев (ст. 299 ТК РФ).

Работникам начисляют специальную надбавку за каждый из дней периодов:

- Перемещения от места сбора к пункту несения вахты.

- Выполнения работ на удаленном объекте, включая перерывы в соответствии с графиком.

- Нахождения в пути от места несения вахты к территориальному образованию проживания или расположения работодателя.

- Времени простоя в работе или пути в связи с погодными условиями или по вине перевозчика.

Размер надбавки зависит от категории сложности или ответственности исполнения работ. В одном трудовом коллективе могут присутствовать должности с различными величинами надбавок. По должностям с одинаковыми обязанностями доплаты имеют равные величины.

| Категория вахтового метода | Регулирование величины надбавки |

| Федеральный уровень | Федеральные нормы |

| Субъекты федерации | Региональные законы и подзаконные акты |

| Местный уровень | Муниципальные распоряжения и акты |

| Юридическое лицо | Внутренние документы компании – колдоговор (принятый по согласованию с представителями рабочего коллектива или профсоюзного органа), трудовой договор и иные акты |

Минимальный или максимальный размер надбавки, выплачиваемой коммерческими структурами, нормами не ограничиваются. При определении размера работодатели ориентируются на экономическую обоснованность затрат.

Величина надбавки за условия несения вахты

В документах коллективном и трудовом договорах устанавливаются размер и условия предоставления надбавки (ст. 302 ТК РФ). Обязательное условие об установлении размера доплаты касается предприятий коммерческой сферы деятельности. При определении величины учитывается мнение представительного органа наемных работников предприятия. Размер надбавки для предприятий бюджетного финансирования определяется законодательными актами.

Компенсация расходов при несении вахты в форме надбавки выплачивается только лицам, допущенным законодательством к особому режиму труда. Ограничения действуют по отношению к несовершеннолетним, беременным, матерям-одиночкам с малолетними детьми и лицам, которым по состоянию здоровья противопоказан климат местности. Выплаты надбавки лицам с ограничениями несения вахты незаконны. Установлены некоторые особенности начисления надбавки.

| Условия начисления | Особенности |

| Базовая величина для определения величины надбавки | Доплата предоставляется преимущественно в размере процентной ставки к заработной плате или окладу. Начисления в фиксированной величине производятся реже в связи со сложностью ведения учета |

| Дни месяца, учитываемые для начисления суммы | Расчет общей суммы выплаты ведется не в рабочих, а в календарных днях |

| Требование к исполнению обязанностей | На размер выплаты не отражается факт осуществления работы или ее отсутствие при вынужденном простое |

Пример исчисления суммы надбавки. Предприятие имеет в штате вахтовых работников. Внутренними документами определена величина надбавки в размере 50% от оклада. Сотрудник М. с окладом по штату в размере 25 000 рублей в апреле месяце отработал 20 дней вахтовым способом, включая время нахождения в пути. При начислении вознаграждения была рассчитана надбавка за вахту в апреле: Н = 25 000 / 30 х 20 х 50% = 8 333,3 рубля.

Расходы, покрываемые надбавкой

Перечень компенсируемых расходов оговаривается во внутренних документах предприятий. О понесенных затратах лица не должны предоставлять руководителю отчетные документы. К затратам, связанным с исполнением вахтовых обязанностей, относятся:

- Стоимость проезда к месту исполнения обязанностей и обратно, к населенному пункту проживания, плата за провоз багажа.

- Целевые, комиссионные сборы, расходы на проезд к вокзалу или аэропорту.

- Суммы, уплачиваемые за получение загранпаспорта, визы, таможенные сборы.

- Расходы по найму номера в гостинице, общежитии. Работодатель обязан создать вахтовые городки для проживания сотрудников. При наличии специально оборудованных мест стоимость расходов по найму жилья не компенсируется.

- Прочие аналогичные расходы, связанные с особым режимом труда.

Важно! Надбавка не считается частью заработной платы, признается компенсационной выплатой в соответствии с условиями ст. 164 ТК РФ.

Удержание НДФЛ из сумм полученной надбавки

О порядке налогообложения выплат вахтовым работникам представлены разъяснения Минфина в письме от 09.02.2022 № 03-04-05/7999.

Согласно пояснениям специалистов Минфина, выплаты надбавки вахтовым работникам признаются компенсационными, предоставляемыми за особые условия труда. Суммы освобождены от уплаты налога с доходов на основании положений п. 3 ст. 217 НК РФ. Для применения освобождения необходимо иметь основания:

- Необлагаемые суммы для коммерческих предприятий должны быть установлены нормативами или внутренними документами предприятия. Суммы подтверждаются представительным или профсоюзным органом работников.

- Выплаты вахтовым работникам из средств государственного финансирования устанавливаются нормами бюджета соответствующего уровня.

Работодатели используют надбавку для покрытия расходов, но не должны осуществлять выплаты без ограничения предельной величины. По мнению специалистов Минфина, величина надбавки должна быть сопоставима с расходами работников в период вахты

Заместитель директора Департамента В.А.Прокаев (письмо от 13.07.2022 № 03-04-06/49149).

Значительное превышение суммы над затратами может привести к дополнительному вниманию к учету предприятия и принятию решения инспекторов ИФНС о доначислении налога с доходов.

Налогообложение надбавки страховыми взносами

Вознаграждения, выплачиваемые сотрудникам, подлежат обложению страховыми взносами. Исключение составляют суммы компенсаций в форме надбавки, предоставляемых вахтовым работникам. Освобожденные от обложения выплаты осуществляются при возмещении затрат, возникающих в связи с исполнением трудовых обязанностей (п. 2 ст. 422 НК РФ).

Освобождению подлежат суммы, предоставленные лицам в счет компенсации расходов и перечисленные в п. 3 ст. 217 НК РФ. Условием освобождения от налогообложения является определение размера выплаты в договорах или иных внутренних документах предприятия.

Ошибки, допускаемые при налогообложении надбавки

Ошибка № 1. Сумма надбавки составляет значительную часть выплат вахтовых работников. Ошибочной является позиция о причислении надбавок к заработной плате с включением сумм в состав среднего заработка. Компенсация расходов за условия несения вахты является компенсацией и не учитывается при исчислении бюллетеней, отпускных и других выплат на основании среднего заработка.

Ошибка № 2. Работодатели имеют право нанимать в штат лиц с иностранным подданством. При заключении договора на ведение работ в условиях вахты необходимо учитывать требования к местонахождению лиц. Временно пребывающие, проживающие иностранцы имеют право на труд в регионе выдачи патента, разрешения или другого документа. Ограничение не распространяется на исполнение служебного задания в рамках командировки иностранного подданного.

Исключения составляют высококвалифицированные специалисты, имеющие право на труд в нескольких обозначенных документально регионах, и граждане ЕАЭС, работающие законно без оформления разрешения.

Ответы на распространенные вопросы

Вопрос № 1. Учитываются ли северные коэффициенты при начислении надбавки?

На величину надбавки за несение вахты северный коэффициент не начисляется. Повышающий коэффициент применяется отдельно от суммы дополнительной компенсации.

Вопрос № 2. Может ли работодатель применять вахтовый метод труда к группе лиц, бригаде или имеет право оформить договор с одним лицом?

Законодательством не установлено требование о создании бригады для применения вахтового метода труда. Направление на работу одного специалиста в режиме вахты не считается командировкой. Договор об отдаленной работе может заключаться с одним работником.

Районный коэффициент: на кого рассчитан, порядок применения

Как мы уже сказали, расчет зп в районе Крайнего Севера имеет свою особенность. Оклад работников увеличивается на районный коэффициент и северную надбавку.

Напомним, районный коэффициент (РК) — это повышающий финансовый индекс оплаты труда граждан, работающих в местностях с тяжелыми климатическими условиями.

В настоящее время РК применяется на юге Восточной Сибири, в дальневосточных городах и в районах Крайнего Севера (а также в субъектах, которые к ним приравнены).

Районный коэффициент начисляется работнику с первого и до последнего дня работы по трудовому договору или договору ГПХ. РК предусмотрен как для штатных специалистов, так и для совместителей, сезонных работников, вахтовиков (статьи 285 и 302 ТК РФ).

Важно!

Если в компании дистанционно трудится сотрудник, проживающий в районе КС, его зарплату необходимо увеличить за счет районного коэффициента и процентной надбавки.

Если работодатель не располагает информацией о месте жительства работника (= месте выполнения трудовых обязанностей дистанционным сотрудником), с этим работником необходимо заключить дополнительное соглашение к трудовому договору, в котором указать место жительства.

Районный коэффициент начисляется на следующие виды доходов сотрудников:

Размер РК определен правительством нашей страны. Субъекты РФ, в которых эти коэффициенты применяются, вправе устанавливать свои РК, более высокие (ст. 316 ТК РФ). А вот снижать повышающий коэффициент нельзя. К слову, компании этим правилом часто пренебрегают.

Пример 1

Пример 2

Выплата РК не производится:

- при расчете отпускных;

- на незапланированную в уставе или коллективном договоре материальную помощь, носящую нерегулярный характер;

- на премии, которые не предусмотрены ЛНА;

- на командировочные расходы в области, не принадлежащие к особым регионам;

- на северные надбавки.

При начислении оплаты по листку нетрудоспособности РК не применяется, кроме таких ситуаций:

- период страхового стажа меньше 6 месяцев;

- полученный размер среднего заработка меньше МРОТ;

- нарушен больничный режим;

- заболевание наступило из-за нахождения работника в нетрезвом виде.

Северная надбавка: где применяется, порядок начисления

Особой категорией повышающих выплат является северная надбавка. Она распространяется на районы Крайнего Севера (КС): острова Северного Ледовитого океана, Берингова и Охотского морей, Якутии, Камчатки, Чукотского АО, Мурманской и Магаданской и др., а также на области, приравненные к районам КС.

Расчет северной зарплаты регламентируется ФЗ-№ 4520-1 и ТК РФ . СН выплачивается в виде добавочных процентов на оклад или тарифную ставку, без учета РК и выслуги лет, не начисляется на матпомощь и компенсации.

Размер ежемесячной СН зависит от конкретной местности, в которой работник осуществляет трудовую деятельность. Так, выделяется 4 группы районов, различаемых по степени тяжести климатических условий:

- Первая группа (северная надбавка составляет 100% к окладу) — районы Крайнего Севера с особенно тяжелыми природно-климатическими условиями (Чукотский АО, Корякский АО, острова Северного Ледовитого океана и др.).

- Вторая группа (северная надбавка составляет 80% к окладу) — прочие районы Крайнего Севера (Ямало-Ненецкий АО, Республика Саха, Хабаровский край и др.).

- Третья группа (северная надбавка составляет 50% к окладу) — местности, которые приравнены к районам КС (Архангельская область, Республика Коми, Сахалинская область и др.).

- Четвертая группа (северная надбавка составляет 30% к окладу) — иные территории со сложными климатическими условиями (Иркутская область, Республика Коми, южные районы Дальнего Востока).

Важно!

На северную надбавку имеют право только граждане, проживающие и работающие в регионах со сложными климатическими условиями. Например, если гражданин прожил 20 лет в Ямало-Ненецком АО (группа прочих районов КС) и не трудился там, а потом переехал во Владимир, то СН ему не положена.

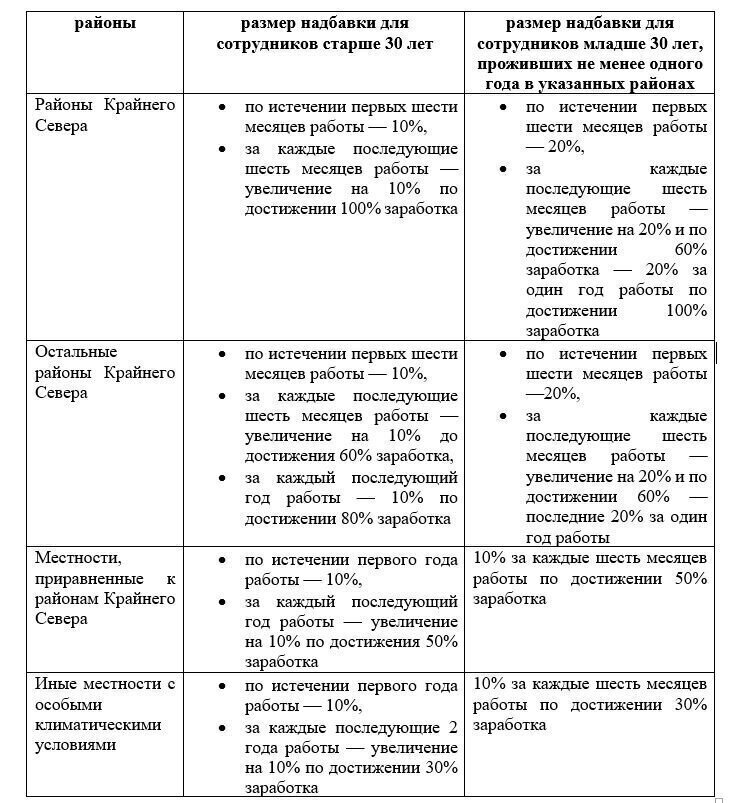

Сотруднику, который только начинает трудовую деятельность в районах КС, максимальный размер СН устанавливается не сразу.

Как видно из таблицы, надбавка молодым специалистам начисляется в ускоренном темпе.

Иногда бухгалтерам нелегко определить формулу расчета зарплаты с северными надбавками.

Трудности вызывает нестандартная ситуация, например, когда работник переехал из одного региона с неблагоприятными условиями в другой.

При этом требуется перерасчет СН, её размер формируется на основе суммарного стажа гражданина в районе с особым климатом.

Важно!

Расчет зарплаты с применением районных коэффициентов и северных надбавок требует высокой квалификации и внимательности бухгалтера-расчетчика. Ошибки, малый опыт и некомпетентность зарплатного специалиста — повод задуматься о передачи данной области бухучета на аутсорсинг

На обслуживании в 1C-WiseAdvice есть клиенты с обособленными подразделениями в различных регионах России, в том числе и в районах Крайнего Севера. Расчет зарплаты с коэффициентами и северными надбавками стали для нас рутинными процессами. Мы умеем считать надбавку и в нестандартных ситуациях. Например, когда работник несколько лет проработал в регионе первой группы, а потом переехал в регион другой тарифной группы.

Читайте также: