В своем письме минфин назвал все случаи когда придется заплатить налог по ставке 13

Обновлено: 17.05.2024

Как будут считать налог на вклады

Налогом облагается доход от вкладов. И то, придётся ли вам его платить, будет зависеть не от количества денег на счету, а от того, сколько вы на этом заработали. Налог платится с той части дохода, которая превысит цифру, полученную по формуле:

Порог дохода = 1 миллион × ключевая ставка, действующая на 1 января года, за который платится налог.

Сейчас ключевая ставка равна Ключевая ставка Банка России 4,25%. Допустим, она сохранится в будущем. Тогда пороговая цифра, разделяющая доходы, с которых надо и не надо платить налог, составит:

Порог дохода = 1 миллион × 4,25% = 42,5 тысячи рублей.

Если годовой доход со счёта не превышает эту сумму, ничего платить не придётся. Если выше, то с разницы нужно отдать 13%. Например, вам начислили в виде процентов 50 тысяч. Заплатить государству придётся:

Налог на вклад = (50 000 — 42 500) × 13% = 975 рублей.

При этом не так важно, больше или меньше миллиона у вас на счету. Всё зависит только от дохода.

Например, вы положили на депозит 1,2 миллиона под 3,32% (средневзвешенная ставка Сведения по вкладам (депозитам) физических лиц и нефинансовых организаций в рублях, долларах США и евро в целом по Российской Федерации на сентябрь 2020 года по данным Центробанка). За 12 месяцев вы заработаете 40 442 рубля, и налог платить не придётся. А вот если положить 800 тысяч под 6%, то вы заработаете на этом 49 331 рубль и должны будете заплатить государству 888 рублей.

Если вкладов несколько, то необходимо суммировать доходы со всех и сравнить с пороговым. Например, у вас три депозита. С одного за год вы получили 13 тысяч, с другого — 20 тысяч, с третьего — 40 тысяч. Всего это 73 тысячи, порог превышен на 30,5 тысячи.

Налогом не облагаются рублёвые вклады, ставка по которым в течение года не превышает 1%.

Как будут учитывать доход

Налогом будет облагаться доход, полученный в течение года. Причём здесь важна дата его получения.

Например, вы в 2020 году открыли вклад, проценты на который начисляются каждый месяц. В этом случае при расчёте налоговой базы будут учтены только начисления 2021 года. А вот если вы в 2018 году открыли депозит на три года с единовременной выплатой дохода в конце срока, то в расчёты попадёт сумма за весь этот период.

Центробанк сейчас предлагает Сергей Швецов: вклады с выплатой процентов в конце срока будут освобождены от нового налога скорректировать закон, чтобы вывести из-под налогообложения доходы, полученные по таким вкладам до 2021 года. Но это пока лишь идея. Впрочем, ещё есть время, чтобы её реализовать.

Как посчитают налог на вклады в иностранной валюте

Если вклад сделан в иностранной валюте, то размер дохода будет пересчитан в рубли по курсу, который действует в день его получения. При этом не учитывается, сколько вы заработали за счёт изменения курсовой разницы.

Допустим, вы вложили сумму, которая в рублёвом эквиваленте составляет один миллион. Но к моменту, когда вы забираете деньги, она уже стоит 1,2 миллиона рублей. Эти 200 тысяч налогом не облагаются.

При этом посчитают только проценты. Например, у вас вклад в долларах, и за год вы заработали в процентах 300 долларов. Эти 300 долларов переведут в рубли по курсу на день, когда банк выплачивает вам доход. И тогда станет понятно, надо ли вам платить налог и сколько.

Когда начнёт действовать налог на вклады

Соответствующая норма закона начинает действовать с 1 января 2021 года. То есть впервые налог нужно будет заплатить в 2022 году, но с доходов, которые вы получите в 2021-м.

Как платить налог на вклады

Механизм расчёта и уплаты налога будет следующим. До 1 февраля года, следующего за отчётным, банки передадут в налоговую сведения о доходах вкладчиков.

В ФНС самостоятельно посчитают, сколько вы должны заплатить, и пришлют вам соответствующее уведомление. Оно придёт в электронном виде в личный кабинет на сайте налоговой, если он у вас есть, или письмом по почте. Получить его вы должны не позднее 30 октября. Заплатить налог надо до 1 декабря.

Первые уведомления граждане, чьи вклады попадут под действие налога, получат до 30 октября 2022 года. Соответственно, перечислить деньги надо будет до 1 декабря 2022 года. Как именно, пока не совсем понятно. Но скорее всего, так же, как имущественные налоги, то есть через личный кабинет, на сайте налоговой, в банке или через терминал оплаты.

Пишу для Лайфхакера о деньгах, праве и правах, вещах, которые помогают жить проще, лучше и веселее. И конечно, проверяю советы на себе: получаю налоговые вычеты, подаю декларации онлайн, а ещё досрочно выплатила ипотеку и вынудила почту найти мою посылку.

Со следующего года 13-процентным налогом на доходы, помимо зарплат, выигрышей, ренты, будет облагаться и прибыль, полученная физлицами от вкладов и ценных бумаг. Банки начали информировать своих клиентов, что это означает на практике. Какую часть денег нужно будет отдавать государству?

Новые правила налогообложения для владельцев вкладов в российских банках вступают в силу с января 2021 года. Заплатить налог придется гражданам, чей совокупный размер сбережений на счета больше 1 миллиона рублей. Финансовые организации информируют, как это будет выглядеть на практике. "Новые Известия" приводят ответы Сбербанка на самые распространенные вопросы от клиентов.

НДФЛ придётся заплатить со всей суммы вклада?

Нет. НДФЛ распространяется только на прибыль, то есть на проценты, начисленные на вклад за отчётный период. Сами средства, которые вы храните в банке, облагаться налогом не будут, поскольку это не доход, а имущество. Не потребуется отчитываться и о доходах, полученных в этом или прошлом году. Однако, отчётный период начинается 1 января 2021 и заканчивается в последний день года, новые правила, соответственно, вступают в силу тогда же.

Налог нужно платить на доходы с любого вклада?

Тоже нет. С о всех валютных и с тех рублёвых, процентная ставка по которым хотя бы раз за отчётный период была более 1%, в том случае, если суммарный доход со всех вкладов превысит пороговое значение. В этом случае НДФЛ нужно будет заплатить с разницы между начисленной суммой и порогом необлагаемого дохода. В расчёте суммы дохода Федеральная налоговая служба (ФНС) не будет учитывать доходы с эскроу-счетов, а также прибыль от курсовой разницы по валютным вкладам. Доходы со вкладов в иностранных банках, которые не имеют российской лицензии, не подпадают под новые правила — любой процентный доход с них учитывается отдельно и облагается 13% налогом без вычетов.

Что такое пороговая сумма?

Закон устанавливает рамки дохода, который не облагается налогом. Граница рассчитывается по формуле: 1 000 000 рублей * ключевую ставку Центробанка (КС ЦБ), которая будет действовать на начало отчётного периода. На данный момент, например, КС ЦБ = 5,5%, если она сохранится на том же уровне к началу 2021 года, то пороговая сумма составит 1 000 000 рублей * 5,5% = 55 000 рублей. Информация об актуальном размере ключевой ставки публикуется в прессе и на сайте Банка России.

Как рассчитывается налоговая база, если у меня несколько вкладов в разных банках?

Будет учитываться общая сумма дохода физического лица. То есть если доходы по отдельным вкладам меньше пороговой суммы, а суммарно её превышают, то НДФЛ платить придётся. Налог с валютных вкладов тоже учитывается — начисленные проценты пересчитываются по курсу ЦБ на дату фактического получения такого дохода. Если за отчётный период проценты не начислялись (например, по долгосрочным вкладам, условия которых предполагают, что проценты выплачиваются не ежегодно), то сумма дохода в отчётном периоде будет нулевой.

Как рассчитывается сам налог?

Все вычисления будет производить ФНС. Самостоятельно считать налог и декларировать прибыль от счетов и ценных бумаг граждане не будут. В первый месяц 2022 года банки предоставят в налоговую сведения о процентных доходах каждого клиента. Служба подсчитает прибыль каждого физического лица, вычтет из неё сумму, не облагаемую налогом, и начислит НДФЛ на остаток.

А можно пример?

Допустим, у вас как у физического лица в течение 2021 года было 4 вклада (4 депозита) в разных банках.

| Банк | Сумма вклада | Ставка по депозиту | Срок действия депозита | Вид депозита | Периодичность выплат |

|---|---|---|---|---|---|

| Бета | 2 млн руб. | 4,5% | 01.01.2021 | годовой | в конце срока действия |

| Гамма | 20 тыс. $ | 2% | 31.12.2021 | годовой | ежегодно |

| Дельта | 1 млн руб. | 4% | 01.12.2022 | двухлетний | в конце срока действия |

| Каппа | 100 тыс. руб. | 0,9% | 10.12.2021 | годовой | ежегодно |

Предположим, что значение ключевой ставки ЦБ в 5,5% актуально на 1 января 2021 года, а курс доллара на 31.12.2021 (ЦБ) равен 60 рублям.

В 2021 году вклад в банке Бета принёс 90 000 рублей процентного дохода, в банке Гамма вкладчику начислено процентами 400 $, то есть 24 000 рублей по курсу ЦБ, проценты по вкладу в банке Дельта не начислялись в 2021 году, а доход от депозита в банке Каппа не облагается НДФЛ, так как ставка меньше 1%.

Итого - совокупный процентный доход равен 90 000 + 24 000 = 114 000 рублей.

Сумма не облагаемого НДФЛ дохода составит 1 000 000 * 5,5% = 55 000 рублей.

Как и когда нужно платить налог?

ФНС до 31 октября года, следующего за отчётным периодом, направит уведомление о необходимости уплатить налог с указанием автоматически рассчитанной суммы к оплате. Оплатить его нужно будет не позднее первого декабря, в противном случае вам будет начисляться пени. Оплату, как в случае других налогов, например, транспортного или имущественного, можно будет осуществить любым удобным способом: онлайн, в отделении банка и т.д.

Что делать, если я не получил уведомление?

Нововведения коснутся доходов по ценным бумагам?

Да. НДФЛ распространялся на такой доход и раньше, до 2021 года, но некоторые ценные бумаги были от него освобождены. Так, например, не нужно было платить НДФЛ с процентного купонного дохода по облигациям федерального займа, еврооблигациям Минфина РФ, облигациям субъектов РФ и муниципальным облигациям, а также некоторым видам корпоративных облигаций. Теперь таких послаблений нет — доход по всем видам ценных бумаг облагается НДФЛ для резидентов Российской Федерации по ставке 13%. Важен будет только период получения дохода: НДФЛ, как и в случае с вкладами, нужно будет платить на любой доход по ценным бумагам, выплаченный с 1 января 2021. Выпущены ценные бумаги (облигации) до или после этой даты — значения не имеет. Также не учитывается время покупки облигаций.

Что всё это значит на практике?

Владелец облигаций, на которые больше не распространяется льготный режим, получит купонный доход, из которого уже будет удержан налог. Декларировать его дополнительно не нужно — функции налогового агента выполняет депозитарий, брокер или иной посредник.

Купонный доход будет суммироваться с доходом вкладов?

Нет. Налоги по этим доходам будут рассчитываться отдельно и разными способами.

Есть ли какие-то льготы?

Нет. С 2021 года НДФЛ облагается любой купонный доход, не важно, идет речь о корпоративных или государственных облигациях. Изменения уравняли налоговую нагрузку для владельцев ценных бумаг. Исключений нет, хотя изначально обсуждалось, что будет введена градация по объёму инвестиций.

Напомним, о введении налогов на проценты от банковских вкладов или инвестиций, а также доходов, выводимых за рубеж президент объявил в первом антикризисном обращении, транслировавшемся в прямом эфире 25 марта. С отчетного 2021 года россиянам , чей объем банковских вкладов или инвестиций в ценные бумаги превышает 1 млн рублей, налоговые органы устанавливают налог на процентный доход по ставке 13%.

18 декабря Банк России оставил ключевую ставку неизменной. Это было последнее его заседание в 2020 году, а значит, 1 января ключевая ставка будет равна 4,25%. Именно от этого значения будет отсчитываться необлагаемая планка налога на вклады в 2021 году. Итак, она составит

4,25% * 1000000 рублей = 42500 рублей

Это значит, что в 2021 году под 13-процентный подоходный налог (НДФЛ) попадут депозитные доходы свыше 42500 рублей.

Внимание! Размер вклада при этом абсолютно неважен! Под налог попадут люди, которые держат в банках существенно меньше 1 млн рублей, и не попадут многие из тех, кто держит больше.

Для начала рассмотрите наши схемы-памятки. Они помогут сориентироваться в этом непростом вопросе.

-

Максимальный размер вкладов, необлагаемых НДФЛ в 2021 году

- вклад под 7% годовых - 607 тысяч рублей

- под 6,5% годовых - 653 тысячи рублей

- под 6% годовых - 708 тысяч рублей

- под 5,5% годовых - 772 тысячи рублей

- под 5% годовых - 850 тысяч рублей

- под 4,5% годовых - 944 тысячи рублей

- под 4% годовых - 1,062 млн рублей

- под 3,5% годовых - 1,214 млн рублей

- под 3% годовых - 1,416 млн рублей

-

Максимальная ставка, при которой вклад не попадёт под НДФЛ в 2021 году

- Вклад в размере 700 тысяч рублей - 6,07% годовых

- в размере 800 тысяч рублей - 5,31%

- в размере 900 тысяч рублей - 4,72%

- в размере 1 млн рублей - 4,25%

- в размере 1,2 млн рублей - 3,54%

- в размере 1,4 млн рублей - 3,03%

- в размере 2 млн рублей - 2,12%

- в размере 3 млн рублей - 1,41%

Тенденция очевидна - чем выше ставка, тем меньше нужно иметь на счету, чтобы попасть под налог. А теперь давайте считать на конкретных примерах.

Пример 1. Сумма - 800 тысяч рублей. Ставка - 6% годовых. Вклад будет действовать в течение всего 2021 года (например, открыт в мае 2020-го на два года).

Депозитный доход в 2021 году - 48000 рублей (800000 * 6%).

Облагается НДФЛ 5500 рублей (48000-42500)

К уплате 715 рублей (5500 * 13%)

Пример 2 . Сумма - 1,15 млн рублей. Ставка - 3,6% годовых. Вклад будет действовать в течение всего 2021 года (например, открыт в декабре 2020-го на 18 месяцев).

Депозитный доход в 2021 году - 41400 рублей (1150000 * 3,6%).

НДФЛ не взимается, поскольку доход меньше 42500 рублей

Теперь возьмём примеры посложнее, с несколькими счетами или неполным годом.

Пример 3. Сумма вклада - 1,4 млн рублей. Ставка - 4% годовых. Окончание срока вклада - 1 октября 2021 года. После этого деньги не будут размещены на новый вклад.

Депозитный доход в 2021 году - 42000 рублей (1400000 * 4% * 0,75, где 0,75 - часть года, в течение которой на вклад начисляются проценты)

НДФЛ не взимается, поскольку доход меньше 42500 рублей

Пример 4 . Сумма вклада - 1,4 млн рублей. Ставка - 4% годовых. Окончание срока вклада - 1 октября 2021 года. После этого 1,4 млн рублей будут размещены на новый вклад со сроком 1 год и ставкой 3,6% годовых.

Депозитный доход по первому вкладу - 42000 рублей (1400000 * 4% * 0,75, где 0,75 - часть года, в течение которой на вклад начисляются проценты)

Депозитный доход по второму вкладу - 12600 рублей (1400000 * 3,6% * 0,25, где 0,25 - часть года, в течение которой на вклад начисляются проценты).

Депозитный доход в 2021 году - 54600 рублей

Облагается НДФЛ 12100 рублей (54600-42500)

К уплате 1573 рубля (12100 * 13%)

Пример 5. У человека есть срочный вклад в одном банке и накопительный счёт в другом. Сумма вклада - 1,3 млн рублей, ставка - 5% годовых. Вклад будет действовать в течение всего 2021 года. На накопительном счёте в течение первых четырёх месяцев 2021 года будет лежать 250 тысяч рублей, а перед майскими праздниками счёт пополнится ещё на 100 тысяч. Ставка по счёту - 3% годовых (допустим, банк не станет менять её в течение всего года).

Депозитный доход в 2021 году по вкладу - 65000 рублей (1300000 * 5%)

Депозитный доход в 2021 году по накопительному счёту - 9500 рублей (250000 * 3% * 1/3 + 350000 * 3% * 2/3)

Депозитный доход в 2021 году в целом - 74500 рублей

Облагается НДФЛ 32000 рублей (74500-42500)

К уплате 4160 рублей (32000 * 13%)

Однако не любой вклад или счёт попадает под налог. Исключения сделаны для эскроу-счетов и рублёвых счетов, ставка по которым не превышает 1% годовых.

Пример 6. У человека есть срочный вклад в одном банке и накопительный счёт в другом. Сумма вклада - 1,3 млн рублей, ставка - 3,2% годовых. Вклад будет действовать в течение всего 2021 года. На накопительном счету в течение всего года будет лежать 3,4 млн рублей. Ставка по счёту - 1% годовых (допустим, банк не станет менять её в течение всего года).

Депозитный доход в 2021 году по вкладу - 41600 рублей (1300000 * 3,2%)

Депозитный доход в 2021 году по накопительному счёту - 34000 рублей (3400000 * 1%)

Депозитный доход в 2021 году в целом - 75600 рублей

НДФЛ не взимается, поскольку доход по счетам со ставками не выше 1% исключён из налоговой базы, а остальной депозитный доход меньше 42500 рублей

Также стоит упомянуть о вкладах с выплатой процентов в конце срока. Согласно действующему законодательству, налогом должен облагаться весь доход по факту получения, независимо от того, за какие годы он был начислен. Однако ЦБ намерен внести поправки, и, скорее всего, в реальности налог будет взиматься только с дохода, начисленного за периоды с 1 января 2021 года. Рассмотрим оба варианта.

Пример 7. В начале июля 2021 года истекает срок двухлетнего вклада с выплатой процентов в конце срока. Сумма вклада - 1,1 млн рублей. Ставка - 7% годовых. Деньги не будут размещены на новый вклад.

По действующей редакции закона: Фактически полученный в 2021 году депозитный доход - 154000 рублей (1100000 * 7% * 2)

Облагается НДФЛ 111500 рублей (154000-42500)

К уплате 14495 рублей (111500*13%)

По ожидаемой редакции закона: Депозитный доход за 2021 год - 38500 рублей (1100000 * 7% * 0,5, где 0,5 - часть 2021 года, в течение которой на вклад начисляются проценты)

НДФЛ не взимается, поскольку доход меньше 42500 рублей

Вычисления не самые простые, но внимательности и владения калькулятором достаточно, чтобы их одолеть. Впрочем, это понадобится только желающим всё перепроверять или просчитывать заранее: Федеральная налоговая служба сделает все вычисления за вкладчиков и в 2022 году уведомит тех, кто попал под налог, в каком размере его уплатить.

Все подробности нового налога на депозитный доход перечислены в нашем специальном материале.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

- Что облагают налогом

- Как проводят переоценку доходов по валютным вкладам

- Какие проценты по депозиту подлежат налогообложению

- Кто и когда удержит налог с вклада

- Все законные способы не платить налог с дохода от вклада

- Проценты вперед

- Вклады на членов семьи

- Закрыть вклады

- Перейти на фондовый рынок

- Можно ли снизить налог с дохода от инвестирования и вклада

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

- раз в день, месяц, квартал или год;

- в начале или в конце срока;

- с капитализацией или нет.

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

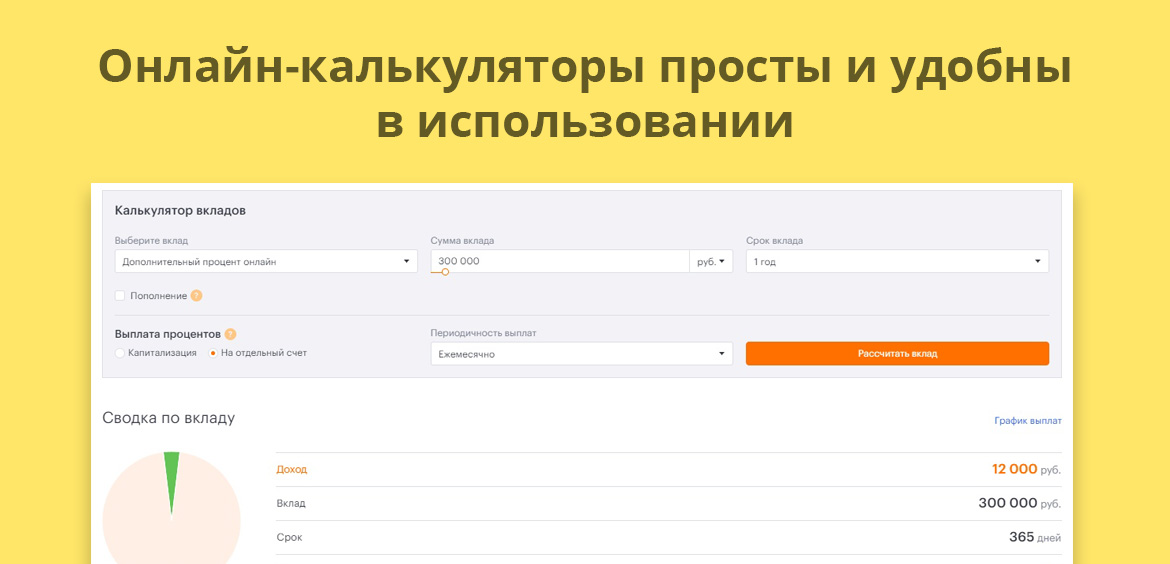

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

- получить проценты сразу при выдаче вклада, если успеть его оформить до наступления 2021 года;

- открыть вклады детям или другим близким родственникам;

- закрыть вклады и не получать прибыль по банковским счетам.

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

- Сохранить деньги на депозите, чтобы защитить их от инфляции и дополнительных угроз, которые касаются деятельности банка. По российскому законодательству деньги на счетах и вкладах до суммы 1,4 млн рублей защищены. Вкладчик при любых обстоятельствах может их получить, даже если банк обанкротится.

- Получить процент от банка за оформление вклада. Цель любого вкладчика не только сохранить, но и преумножить накопления. Чем больше банк готов заплатить за размещение вклада, тем выше спрос на его предложение.

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

- По таким программам ставка ниже. Банки таким образом страхуют свои риски, если вдруг упадет ключевая ставка и депозит станет невыгодным.

- Могут быть установлены ограничения по пополнению или частичному снятию сумм. Хотя и для других типов вкладов возможны ограничения. Чаще всего срабатывает такое правило, чем больше свобод у вкладчика, тем ниже процент.

- При досрочном расторжении договора придется компенсировать банку все проценты, которые были выплачены при его заключении.

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

- насколько отличается ставка по вкладу с предварительной выплатой процентов от самых выгодных предложений рынка;

- подсчитать возможную разницу по депозитам с учетом размера налога;

- какая сумма будет размещена на вкладах, если она не превышает 500-800 тыс. рублей лучше выбирать программы с ежемесячной или ежегодной выплатой процентов и даже с учетом капитализации.

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

- при оформлении вклада на супруга, детей, зятя или тестя деньги становятся их собственностью;

- в случае смерти вкладчика можно получить деньги только по наследству, и не факт, что у тети нет своих детей, которые входят в первую очередь наследников, или что супруга не напишет завещание или завещательное распоряжение на другое лицо;

- процент по вкладам с большими суммами выше, поэтому может оказаться выгоднее оформить такой депозит и уплатить налог, чем разбивать сумму на несколько мелких.

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

- При оформлении ИИС инвестор может получить налоговый вычет и таким образом сэкономит на налоговых платежах. Возможны два варианта ИИС типа А с налоговой льготой при взносе средств на счет и ИИС типа В с освобождением дохода от налога.

- Для владельцев брокерских счетов предусмотрена трехлетняя льгота или по-другому ее называют вычет по сроку владения. Если инвестор покупает ценную бумагу и владеет ею больше 3 лет, с него не высчитают налог на доходы при ее продаже.

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

Президент России Владимир Путин подписал резонансную инициативу о введении налога на доход от банковских вкладов. Еще когда он только озвучил идею, она вызвала много вопросов и обсуждений. Объясняем, что в итоге написано в законе.

Как будет взиматься налог?

Налог на доходы физических лиц (НДФЛ) в размере 13% будет взиматься с суммы процентов по всем вкладам (остаткам на счетах) в российских банках, которая превышает доход, рассчитанный по формуле 1 млн рублей умножить на ключевую ставку ЦБ.

При этом учитывается ключевая ставка на 1-ое число налогового периода. А значит, при росте этой ставки и процентов по банковским вкладам в течение года возможно увеличение налоговой базы.

Проще говоря, если нынешний размер ключевой ставки 6% сохранится до 2021 года (за тем, как она меняется, можете следить здесь), то налогом будут облагаться доходы, превышающие 60 тыс. рублей в год. А если бы налог рассчитывался уже в этом году, то сумма отсечения была бы 62,5 тыс. рублей, так как ключевая ставка в январе находилась на уровне 6,25%. Власти подчеркивают, что на сам вклад налог распространяться не будет.

Если доход от вклада начисляется в валюте, то его размер пересчитывают в рубли по официальному курсу ЦБ на день фактического получения.

То есть будет учитываться общий объем всех вкладов и счетов? И неважно, больше 1 млн рублей каждый из них или меньше?

Из текста закона следует, что да. В нем нет ограничений на размер вклада — только на облагаемый налогом доход. То есть если несколько мелких вкладов вместе дадут за год доход больше, чем сумма, рассчитанная по формуле 1 млн рублей умножить на ключевую ставку на начало года, то НДФЛ заплатить придется.

В Минфине заявили, что таким образом налог не затронет людей, у которых все сбережения не превышают 1 млн рублей.

Глава Сбербанка Герман Греф ранее заявил, что "дробление" банковских вкладов в связи с введением налогообложения доходов от них является бессмысленным для физических лиц, поскольку под действие налога попадает вся совокупность накоплений. "Облагается ваш доход, получаемый по всем вашим вкладам. Не каждый вклад отдельно, а совокупность ваших вкладов. Поэтому нет смысла их дробить", — сказал он.

А как налоговая будет собирать данные о доходах по вкладам?

Их ей будут сообщать банки.

Они обязаны будут не позднее 1 февраля года, следующего за отчетным налоговым периодом, направлять в налоговый орган информацию о суммах выплаченных процентов в отношении каждого физического лица, которому такие выплаты в течение налогового периода производились.

Есть ли исключения, которые не будут облагаться налогом?

В налоговую базу не войдут проценты по рублевым вкладам (остаткам на счетах), если ставка по ним в течение года не превышает 1%. То есть, скорее всего, мера не коснется большинства текущих и карточных счетов, в том числе и зарплатных. Премьер-министр Михаил Мишустин отдельно подчеркнул, что налог с зарплатных счетов россиян взиматься не будет.

Также при расчете налоговой базы не будут учитываться и эскроу-счета. Подробнее о том, зачем они нужны, читайте в другом нашем материале.

А можно примерно посчитать, сколько нужно будет заплатить?

Допустим, ключевая ставка на начало года равна 6% и у вас есть один вклад: на 1,1 млн рублей с капитализацией, без возможности пополнения и по ставке 4,54% годовых. И доход по нему к концу года составит 49 855,8 рублей (рассчитано в банковском калькуляторе). То есть он не попадет под налогообложение.

Если при тех же условиях размер вклада составляет 1,5 млн рублей, то доход уже будет равен 67 985,18 рублей. Тогда придется заплатить 13% налога с 7 985,18 рублей. Это чуть больше 1 тыс. рублей.

Еще допустим, вдобавок к первому вкладу (с доходом 49 855,8 рублей) у вас есть второй в другом банке — скажем, на 500 тыс. рублей под 4% годовых. Доход по нему составит приблизительно 20 тыс. рублей, тогда суммарный по обоим вкладам — 69 855,8 рублей. И по логике закона 13% нужно будет заплатить с 9 855,8 рублей. Это около 1,3 тыс. рублей.

Вывод: конкретный размер той суммы, с которой потребуется платить налог, будет зависеть от ключевой ставки на начало года и ставки процента по вкладу.

Больше расчетов можно найти в объяснении Минфина.

И когда надо будет заплатить налог?

Налог с дохода от вкладов нужно будет заплатить не позднее 1 декабря того года, который следует за отчетным налоговым периодом. При этом гражданам не придется ничего декларировать — расчет будет происходить автоматически на основе тех сведений, которые предоставят банки. После налоговая разошлет уведомления об оплате так же, как делает это, например, в случае с транспортным налогом, рассказали в финансовом ведомстве.

Министр финансов Антон Силуанов уточнил, что налог начнет удерживаться с 2022 года и будет взиматься с дохода, полученного в 2021 году. Процентов, которые вкладчики получат в текущем 2020 году, мера не коснется.

А что там с пунктом про инвестиции?

Если вы торгуете на бирже и получаете доход, то он и так облагается налогом. Порядок его расчета и удержания зависит от того, о каких именно активах идет речь. Просто в отношении некоторых из них действовали льготы.

И принятый закон как раз изменил льготный порядок налогообложения по части облигаций. Теперь НДФЛ будет взиматься с доходов по облигациям федерального займа (ОФЗ), другим государственным ценным бумагам стран — участников Союзного государства, а также региональным и муниципальным облигациям. Кроме того, налогом 13% будет облагаться купонный доход по долговым корпоративным бумагам российских эмитентов (компаний, которые и выпускают ценные бумаги) в рублях, выпущенных после 1 января 2017 года.

Читайте также: