В строке 1 таблицы ндфл обнаружены незаполненные поля при распределении результата

Обновлено: 30.06.2024

Бухгалтерский баланс и Отчет о финансовых результатах являются основными отчетными документами для организаций всех форм собственности. Это публичная отчетность, с которой может ознакомиться любой заинтересованный пользователь. Однако насколько она достоверна и можно ли верить отраженным в ней цифрам? В данной статье рассмотрим, как определить достоверность отчетности и ее соответствие требованиям законодательства.

ОТЧЕТНОСТЬ ОРГАНИЗАЦИЙ: ПОЛЬЗОВАТЕЛИ, СУЩЕСТВЕННОСТЬ ОШИБОК, ПРИЗНАКИ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ ЗАКОНОДАТЕЛЬСТВА

Пользователи отчетности — это потенциальные инвесторы и контрагенты (заказчики, арендодатели и кредиторы), которым нужно знать, следует ли инвестировать бизнес компании, предоставлять ей кредиты, поручать выполнение заказов.

Пользователей интересует в основном годовая бухгалтерская отчетность. В соответствии с п. 1 ст. 15 Федерального закона от 06.12.2011 № 402-ФЗ (в ред. от 28.11.2018) "О бухгалтерском учете) отчетным периодом для годовой бухгалтерской (финансовой) отчетности является календарный год — с 1 января по 31 декабря включительно (кроме случаев создания, реорганизации и ликвидации юридического лица).

Годовая бухгалтерская отчетность предоставляется в налоговые органы. Срок ее сдачи — не позже трех месяцев (90 дней) с даты завершения годового отчетного периода.

При подготовке отчетности иногда случаются ошибки. Они могут появиться при переносе базы данных из регистров бухгалтерского учета в Бухгалтерский баланс (форма № 1) и Отчет о финансовых результатах (форма № 2), некорректном отражении отдельных фактов хозяйственной деятельности в бухучете.

Любой пользователь по статьям баланса может определить достоверность информации, представленной в отчетности, и наличие в ней существенных ошибок.

Конкретные критерии существенности не установлены, поэтому существенность ошибки определяется самостоятельно, исходя из величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Установлены определенные правила составления отчетности. При заполнении отчетных форм не допускается изменять смысловое содержание показателей, отражать несколько показателей в одной графе (нарушается логическая структура формы отчетности).

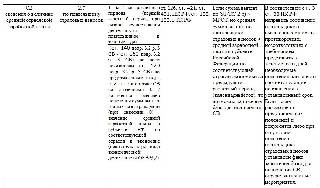

Соответствие составленной отчетности требованиям законодательства можно оценить по ряду признаков (табл. 1).

Таблица 1. Проверка показателей отчетности

Факт хозяйственной деятельности, отраженной в отчетности

Как отражается в отчетности

Примечание

Убыток в налоговом учете

Отражают организации, применяющие общую систему налогообложения

Вклад в уставной капитал

Сальдо по строке 1310

Равен сумме, указанной в учредительных документах

Образование резервного фонда

Сальдо по строке 1360

Если предусмотрено уставом и организация получила прибыль

Сальдо по строке 1210

Фактические расходы на выпуск готовой продукции, которая не прошла всех стадий обработки; расходы на выполнение подрядных работ, не сданных заказчику (у организаций, выполняющих услуги, сальдо по этой строке отсутствует)

Сальдо по расчетам не должно отражаться в балансе свернуто

Отражаем дебетовую задолженность по расчетам с контрагентами, бюджетом, сотрудниками (счет 62.1, счета 60.2, 70, 71, 69, 68)

Отражаем кредитовую задолженность по расчетам с контрагентами, бюджетом, сотрудниками (счет 62.2, счета 60.1, 70, 71, 69, 68)

Долгосрочные и краткосрочные финансовые вложения должны отражаться в балансе отдельно

Отражаем краткосрочные финансовые вложения по счету 58/краткосрочные вложения

Отражаем долгосрочные финансовые вложения по счету 58/долгосрочные вложения

Взаимоувязка показателей Баланса и Отчета о финансовых результатах

Сопоставляют определенные строки Баланса и Отчета о финансовых результатах. Должно выполняться тождество

ПРОВЕРЯЕМ ОТЧЕТНОСТЬ НА ДОСТОВЕРНОСТЬ И НАЛИЧИЕ В НЕЙ ОШИБОК

Если пользователь ознакомлен с учредительными документами, он может проверить правильность отражения в бухгалтерском балансе уставного капитала и начисления резервного фонда.

ПРИМЕР 1

Уставом акционерного общества предусмотрено образование резервного фонда не более 5 % от уставного капитала. Уставной капитал равен 100 тыс. руб.

Сопоставимость данных приведена в табл. 2.

Таблица 2. Сопоставимость данных Бухгалтерского баланса, устава и Отчета о финансовых результатах

Показатели бухгалтерской отчетности

Сумма показателей, тыс. руб.

Документы

Строка 2400 Отчета о финансовых результатах

Чистая прибыль в бухгалтерском учете за год

Строка 1310 Бухгалтерского баланса

Размер уставного капитала, указанный в уставе

Строка 1360 Бухгалтерского баланса

Размер резервного фонда (5 % от уставного капитала)

Услуга — это деятельность, результаты которой не имеют материального выражения. Примеры услуг: маркетинговые, рекламные, консультационные, агентские. Компании, оказывающие такие услуги, незавершенного производства не имеют.

ПРИМЕР 2

Компания оказывает рекламные услуги по продвижению сайтов. Основные показатели ее бухгалтерской отчетности:

Показатели Бухгалтерского баланса компании за 2018 г. приведены в табл. 3.

Таблица 3. Показатели Бухгалтерского баланса за 2018 г., тыс. руб.

В каких случаях возникает такая ситуация:

зарплата действительно не была выплачена;

переход с ЗУП 2.5 на ЗУП 3.1;

реквизиты документа начисления не соответствуют реквизитам документа выплаты (например, не заполнена статья расходов);

существуют дубли сотрудников.

Для того, чтобы убрать лишние суммы к выплате, необходимо выявить причину их возникновения.

Если причиной является ручной ввод сумм в ведомость, то необходимо в каждой ведомости подобрать документ начисления.

Для этого нужно перейти в ведомость и заполнить документ основание

Если причиной является не соответствие реквизитов документов начисления и выплаты, то необходимо открыть ведомость на выплату и до заполнить недостающие реквизиты.

Для поиска незаполненной ведомости или дублей сотрудников можно воспользоваться универсальным отчетом.

Для анализа зарплаты по сотрудникам используются 3 регистра накоплений:

Бухгалтерские взаиморасчеты с сотрудниками;

Взаиморасчеты с сотрудниками;

Зарплата к выплате.

Нужно сформировать универсальный отчет поочередно по каждому из регистров со следующими настройками:

Далее формируем отчет.

В отчете выводятся все начисления и выплаты, по которым есть какие-либо несоответствия. Необходимо найти начисление и соответствующую ему выплату.

Разберем каждую строку.

Выплаты за январь еще не было, так как нет строки с периодом 01.01.2021 и суммой к выплате с отрицательным значением. Поэтому, в итоговой строке (последняя строка отчета) мы видим сумму к выплате - 56 550.

После исправления всех ошибок достаточно еще раз сформировать универсальный отчет и проверить результат.

Подобную корректировку необходимо провести по всем 3 регистрам.

Возможна ситуация, когда строки в универсальном отчете идентичны, но, при этом, они все равно отображаются.

В таком случае необходимо проверить сотрудника, действительно ли это один и тот же сотрудник или есть дубли.

Откроем карточку сотрудника в первой и второй строке.

В данном случае необходимо выбрать нужного сотрудника в документе начисления или выплаты.

Затем необходимо сформировать Универсальный отчет и внести в документ такое же количество строк, как и в отчете, с аналогичными данными, но противоположными суммами.

В отчет вывелось 4 строки, значит и в документе Переноса данных у нас должно быть 4 такие же строки, но с противоположными суммами.

После корректировки каждого сотрудника в каком-либо из регистров рекомендуем проводить документ переноса и переформировывать отчет чтобы убедиться, что все строки из отчета пропали.

Таким образом корректируем данные по всем сотрудникам в 3 регистрах.

Оставшиеся документы в текущем периоде необходимо скорректировать вручную, как было описано ранее.

Статью подготовила Матвеенко Анастасия, младший специалист по внедрению 1С партнёрской сети "ИнфоСофт".

При составлении любого документа с отчетными цифрами важно считать их правильно. Для проверки отчетности на ошибки разработаны контрольные соотношения — равенство значений определенных строк в отчетности. Они позволяют выявить расхождения и устранить их перед отправкой документа, а значит избежать штрафа за недостоверные сведения — 500 рублей за каждый расчет. Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы, и совпадение значений с другими формами отчетности. Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

В 2021 году форма 6-НДФЛ сильно изменилась, поэтому чиновники выпустили новые контрольные соотношения, утвержденные в письме ФНС от 23.03.2021 № БС-4-11/3759@.

Если при проверке налоговики выявят нарушения, вы получите письменное уведомление о выявленных ошибках, противоречиях и несоответствиях с требованием пояснить их и при необходимости внести исправления. Пояснения придется давать в течение 5 рабочих дней с получения письма от налоговой.

Показатели внутри 6-НДФЛ

Контрольные соотношения по основной части расчета 6-НДФЛ

Инспекторы проверяют показатели строк 110, 130, 140, 150 и 170. По строке 110 нарастающим итогом с начала года фиксируется сумма дохода, по строке 130 — величина налоговых вычетов по всем работникам.

- Посмотрите на строки 110 и 130: размер вычета не может быть больше дохода. Если у вас значение строки 130 больше суммы в строке 110, значит, завышена сумма налоговых вычетов — ищите ошибку;

- Должно выполняться равенство: (ст. 110 – ст. 130) / 100 × ст. 100 = ст. 140. Если равенство не выполняется, то налог или завышен (сумма в ст. 140 больше) или занижен (сумма в ст. 140 меньше). Допускается отклонение величины налога от ст. 140 в обе стороны на следующую величину: ст. 120 × 1 рубль × количество строк 021. В противном случае ищите ошибку;

- Значение ст. 150 не может быть больше значения ст. 140. Это означает, что фиксированный авансовый платеж превысил исчисленный налог, следовательно завышена сумма фиксированного авансового платежа. В таком случае ждите письмо от ФНС с просьбой разъяснить причину снижения НДФЛ.

Контрольные соотношения по Приложению № 1 к 6-НДФЛ

Их надо использовать для годового расчета, так как приложение № 1 заполняется только по итогам года.

Взаимоувязка показателей Приложения № 1 и основной части расчета 6-НДФЛ

Их надо использовать для годового расчета, так как приложение № 1 заполняется только по итогам года.

6-НДФЛ и карточка расчетов с бюджетом (КРСБ)

КРСБ — особый регистр, который ведут налоговые органы для учета налогов, страхвзносов и других платежей по каждому налогоплательщику. У налогоплательщиков нет к ней непосредственного доступа, ее данные засекречены и являются налоговой тайной. По ней налоговая тоже проверяет правильность заполнения.

- Разница между строкой ст. 160 и ст. 190 не может быть больше, чем уплачено НДФЛ по данному отчетному периоду с начала налогового периода. Если разница выше, то возможно не перечислена сумма налога в бюджет;

- Дата перечисления налога из ст. 021 раздела 1 расчета 6-НДФЛ должна соответствовать дате уплаты суммы НДФЛ.

6-НДФЛ и РСВ

ФНС придерживается двух правил при сопоставлении показателей данных форм.

- Если сдаете 6-НДФЛ, то сдайте и РСВ;

- В 6-НДФЛ сумма доходов, начисленных по трудовым и гражданско-правовым договорам (ст. 112 + ст. 113), должна быть больше или равна базе для исчисления страховых взносов, указанной в строке 050 Приложения 1 к Разделу 1 РСВ. Это соотношение используется для проверки налогового агента в целом, с учетом обособленных подразделений. Если в 6-НДФЛ сумма доходов меньше базы по страховым взносам, то возможно занижение налоговой базы по НДФЛ.

6-НДФЛ и банковские счета

С 2021 года налоговики начали сравнивать выплаты физлицам по расчетному счету с данными 6-НДФЛ. Чтобы выполнить соотношение и избежать вопросов, нужно платить физлицам разницу между начисленным доходом из строки 110 и исчисленным налогом из строки 140.

6-НДФЛ и минимальный размер оплаты труда

С 2020 года данные, указанные в 6-НДФЛ дополнительно сравнивают с величиной МРОТ и среднеотраслевой зарплаты. Должны быть соблюдены следующие соотношения:

- Средняя зарплата, отраженная 6-НДФЛ, должна быть больше или равна МРОТ (12 792 рубля в 2021 году). Средний заработок рассчитывается по каждому сотруднику. Если средняя заработная плата окажется меньше МРОТ, то есть вероятность занижения суммы налоговой базы;

- Средняя зарплата, отраженная в 6-НДФЛ, должна быть больше или равна средней зарплате в субъекте РФ по соответствующей отрасли экономики. Несоблюдение этого соотношения также свидетельствует о возможном занижении налоговой базы.

Создайте порядок внутреннего контроля, чтобы вовремя отслеживать и исправлять ошибки в отчетах. Сравнение контрольных строк поможет на этапе составления отчетности привести документы в порядок, избежать требований от налоговой и штрафов.

Автор статьи: Юлия Хайрулина

Легко сдавайте 6-НДФЛ в веб-сервисе для малого бизнеса Контур.Бухгалтерия. В одной системе объединены простой учет, зарплата, налоги и отчетность через интернет. Сервис сам рассчитает налоги на основе учетных данных и сформирует отчеты. Первые 14 дней работы — бесплатно.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

- Центр поддержки

- Заказать звонок

- Написать в чат

- Помощь

Попробовать бесплатно 14 дней

Данные для создания пособия разделены на разделы. Сервис сам определит количество разделов в зависимости от типа пособия:

Общая информация

Заявитель

Выберите, кто подал заявление:

Сведения о получателе пособия

Заполните данные один раз, сервис запомнит их и в следующий раз подставит.

При заполнении обратите внимание на следующие поля:

Сведения о работодателе (организации)

Сервис заполнит из реквизитов организации. Если нет, заполните вручную, и они сохранятся в реквизитах. При заполнении обратите внимание на следующие поля:

- Дополнительный код ФСС — заполняется только для обособленных подразделений, когда код подчиненности заканчивается на цифру 2. Введите последние 10 цифр расширенного регистрационного номера, который можно посмотреть в уведомлении о регистрации в территориальном органе ФСС РФ в качестве страхователя.

- Главный бухгалтер — для ИП ФИО главного бухгалтера заполняется из последнего по дате отправки или изменения пособия. Если в предыдущем документе поле не было заполнено, сервис заполнит его из реквизитов организации.

- Отправитель — лицо, составляющее и отправляющее пособие ФСС.

Данные отправителя заполняются из последнего по дате отправки или изменения пособия. Если в предыдущем документе данные не были заполнены, поля будут пустыми. Заполните их.

Способ выплаты пособия

Лист нетрудоспособности

Все поля в разделе расположены также, как в бумажном бланке, выданном в медицинском учреждении. Перенесите в раздел данные из бумажного бланка.

Раздел отображается при заполнении пособий с типами:

При заполнении обратите внимание на заполнение полей:

Лист нетрудоспособности N

Номер должен совпадать с номером по штрихкоду.

Первичный

Дубликат

Выберите, если этот лист нетрудоспособности выдан взамен утерянного.

Продолжение листа нетрудоспособности N

Введите номер предыдущего листа нетрудоспособности, продолжением которого является этот лист.

Место работы (наименование организации)

Сервис заполнит из реквизитов организации.

Причина нетрудоспособности

Выберите из справочника код.

Дата 1

Дата 2

Поставлена на учет в ранние сроки беременности (до 12 недель)

Расчет пособия

Данные, необходимые для назначения пособия сотруднику региональным отделением ФСС. В разделе отображаются только обязательные для заполнения поля для выбранного при создании листка типа пособия. Чтобы заполнить дополнительную информацию (например, об условиях проживания или работы), установите флажок в нужном разделе и заполните поля.

При заполнении обратите внимание на заполнение полей:

Признак информации

Извещение ФСС

Дата предоставления документов страхователю

Укажите дату, когда заявитель или его представитель подписал заявление на выплату пособия. Реестр должен быть отправлен не позднее 5 календарных дней от этой даты. Иначе согласно пункту 3 Постановления Правительства РФ от 21.04.2011 №294 возможен штраф от ФСС.

Районный коэффициент

Размер ставки

Заполняется при неполном рабочем дне (неделе). Введите значение в виде десятичной дроби, например: 0,75.

Число календарных дней, учитываемых в расчетном периоде

Акт формы Н-1

Заполняется, если травма, из-за которой оформлен больничный, получена на производстве. Введите дату составления акта, который фиксирует происшествие.

Страховой стаж

Общая продолжительность страхового стажа, включая страховые и нестраховые периоды.

Если этот лист является продолжением первичного листа, общий страховой стаж нужно указывать такой же, как в первичном листе. Например, в первичном листе, который открыли месяц назад, страховой стаж 20 лет 5 месяцев. В листе, являющимся продолжением того листа, нужно также указать страховой стаж 20 лет 5 месяцев.

Годы для расчета

Если заработок ниже МРОТ или его вообще нет

Для реестра и ЭЛН в регионе с прямыми выплатами:

Для ЭЛН в регионах с зачетной системой:

Период оплаты пособия

- Есть период, за который пособие выплачивается за счет ФСС — сотрудник болел 4 и более дней. Из этого периода нужно исключить первые три дня больничного, которые оплачивает работодатель.

- Пособие полностью выплачивается за счет работодателя — сотрудник болел 3 и менее дней. В этом случае отправлять реестр сведений в ФСС в электронном виде не нужно, так как больничный оплачивает работодатель.

Дата начала работы

Заполняется, если заболевание или травма наступили в период между днем заключения трудового договора и датой его аннулирования. Укажите дату, когда сотрудник должен был приступить к работе.

Дата фактического окончания периода выплаты пособия

Дополнительные данные об условиях проживания или работы

Заполняются для лиц, проживающих или работающих в зонах отселения с правом на отселение или с льготным социально-экономическим статусом. Данные нужно заполнить в соответствии с документами, подтверждающими постоянное место жительства получателя пособия на территории указанных зон.

Периоды простоя

Укажите даты начала и окончания периода простоя и размер среднего дневного заработка, который сохраняется за сотрудником в период простоя.

Дополнительные условия исчисления

Пособия расчитываются иначе для следующих больных:

- Пораженных радиацией.

- Работников Севера.

- Инвалидов.

- Граждан, работающих меньше 6 месяцев.

- Граждан, заболевших в течение 30 дней после увольнения.

- Лиц, нарушивших режим по уважительной причине.

- Инвалидов, болеющих более 4 месяцев подряд.

- Инвалидов, болеющих больше 5 месяцев в году.

- Граждан с неполным рабочим временем.

При сочетании условий выберите несколько кодов.

Дополнительные документы

Заполняются сведения о дополнительных документах, необходимых для расчета пособия.

Раздел отображается при заполнении пособий с типами:

Дата выдачи документа

Не должна совпадать с датой рождения ребенка.

Очередность рождения ребенка

Если значение больше 1, укажите, что есть документ о рождении или смерти других детей.

Справка от родителей о неполучении пособия

Выберите, кто из родителей не получал пособие, и заполните данные.

Если пособие оформляется для одинокой матери или отца, раздел заполняется следующим образом:

Контрольные соотношения для единого расчета по страховым взносам — это показатели и формулы, которые налоговики используют для проверки правильности заполнения РСВ. Показатели регулярно обновляются ФНС: в отчете за 1-й квартал 2021 года применяются свежие данные.

Для чего нужны контрольные соотношения

Контрольные соотношения к любой отчетной форме — это метод математической проверки данных, который отражает корректность введенных в отчет сведений путем сопоставления определенных показателей. Данные сопоставляются как внутри самой формы, так и с другими отчетами.

Налоговики формируют и дополняют таблицу сравнения показателей формы расчета по страховым взносам и рассылают ее в территориальные отделения, чтобы территориальные ИФНС проверяли корректность данных, указанных в документах плательщиков. Информация не держится в тайне: сами страхователи вправе использовать разработанные показатели для самопроверки перед сдачей расчета. Ранее ФНС России уже публиковала памятку для плательщиков страховых взносов, как рассчитать показатели по контрольным соотношениям РСВ, которую они вправе применять для самопроверки перед отправкой данных. Зачастую для проверки применяются специальные программы, так как отчетность заполняется и сдается в электронной форме.

Правила сдачи РСВ

Этот расчет работодатели сдают в ФНС по итогам года и ежеквартально. Новая отчетная форма утверждена приказом ФНС России №ММВ-7-11/470@ от 18.09.2019 в редакции приказа №ЕД-7-11/751@ от 15.10.2020. Ее страхователи будут впервые сдавать за 1-й квартал 2021 года. В ней содержится среднесписочная численность работников и учтены другие изменения, в связи с которыми контрольные соотношения расчета по страховым взносам в 2021 году изменились.

Отчитываются по страховым взносам не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. В 2021 году сроки сдачи этой формы выглядят так:

- за 1-й квартал — до 30.04.2021;

- за 6 месяцев — до 30.07.2021;

- за 9 месяцев — до 01.11.2021 (перенос с субботы 30.10.2021);

- за 2021 — до 31.01.2022 (перенос с воскресенья 30.01.2022).

Новые контрольные соотношения для проверки РСВ за 1-й квартал 2021 года

Федеральная налоговая служба России письмом от 19.02.2021 №БС-4-11/2124@ направила в территориальные органы первые контрольные соотношения по РСВ в 2021 году. Изменения потребовались в связи с утверждением новой формы расчета по страховым взносам приказом №ЕД-7-11/751@ от 15.10.2020. Контрольные соотношения применяются для проверки правильности составления отчетности при:

- приеме налоговым органом расчета по форме РСВ от плательщиков страховых взносов и камеральной проверке отчета;

- выгрузке в ПФР и приеме от ФНС России сведений в целях разнесения сведений из расчетов на индивидуальные лицевые счета застрахованных лиц.

Плательщики страховых взносов применяют контрольные соотношения для расчета по страховым взносам для самопроверки при составлении и сдаче отчетов.

В конце февраля Федеральная налоговая служба России направила в территориальные инспекции исправленные показатели отчета РСВ и контрольные соотношения ФНС для их проверки, но утвержденные ранее КС не упразднены, они продолжают действовать в полном объеме, их дополнили новыми значениями.

В новой таблице содержится контрольное соотношение расчетов 6-НДФЛ и РСВ. Организация или ИП, которая отчитывается по форме 6-НДФЛ, обязана отчитаться по форме РСВ. Если расчет не предоставлен вовремя, налоговики направят требование и применят санкции в рамках Налогового кодекса РФ.

Специальные контрольные соотношения для МСП

Действующие контрольные соотношения РСВ утверждены с учетом стандартной ставки взносов на обязательное страхование для всех работодателей. Но весной 2020 года приняли Федеральный закон от 24.07.2007 №209-ФЗ , в соответствии с которым с 01.04.2020 года плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства, вправе платить страховые взносы по пониженной ставке 15%:

- на обязательное пенсионное страхование — 10%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0%;

- на обязательное медицинское страхование — 5%.

Этот порядок действует в 2021 году, и его учитывают новые контрольные соотношения в расчете по взносам. В них сохранены идентификаторы 1.84, 1.138 и 1.140 и 1.193–1.199 и 2.8–2.10. Они помогут проверить правильность заполнения РСВ в части выплат работникам и другим физическим лицам в размере свыше одного МРОТ, которые облагаются пониженными страховыми взносами.

Кодировка в КС

В показателях ФНС фигурируют коды тарифа и категорий застрахованных лиц, которые определяют, как проверить РСВ в 2021 году:

- Для пониженных страховых взносов с части выплат, превышающих 1 МРОТ, — 20.

- Для застрахованных физлиц — граждан РФ к части выплат от 1 МРОТ — МС.

- Для застрахованных в системе ОПС иностранцев и лиц без гражданства, которые временно проживают в России, и временно пребывающих в РФ иностранцев или лиц без гражданства, которым предоставлено временное убежище, — ВЖМС.

- Для иностранцев и лиц без гражданства, которые временно пребывают в РФ (исключение — высококвалифицированные специалисты), — ВПМС.

В контрольные соотношения по страховым взносам внесены дополнительные формулы:

- для кода тарифа плательщика;

- для кода категории застрахованного лица.

Данные РСВ корреспондируются со сведениями о плательщике в реестре МСП на начало каждого месяца. Все КС традиционно оформлены в виде таблицы, в которой содержится информация о самом КС, нарушении норм Налогового кодекса РФ и других законов.

Как пользоваться контрольными соотношениями

Подробнее мы остановимся на ее небольшой части, междокументных соотношениях, чтобы понять, как ею пользоваться. Обратите внимание, что левая часть КС и правая часть КС в РСВ — это отдельные разделы:

- слева — данные о документе, коде ошибки и сути сопоставления данных;

- справа — о сути нарушения и действиях налоговиков при его выявлении.

Что означает первая строка в этой таблице, понять несложно, выше уже об этом шла речь. А вот вторая строка уже содержит реальный сравнительный показатель, и на ней мы остановимся подробнее. Итак, налоговики утверждают, что разность строки 20 раздела 1 и строки 25 раздела 1 в декларации 6-НДФЛ больше или равна данным, которые отражены в строке 50 группы 1 подраздела 1.1 расчета по страховым взносам. Что указано в этих полях форм:

- стр. 20 р. 1 — это сумма начисленного дохода;

- стр. 25 р. 1 — это начисленные дивиденды, которые входят в состав суммы дохода.

Очевидно, что, раз на сумму дивидендов не начисляются страховые взносы, ее вычитают, чтобы получить облагаемую базу по ним, которую и указывают в стр. 050 гр. 1 подр. 1.1 РСВ. Если данные не совпали, значит, плательщик допустил ошибку, и ему направят требование о предоставлении пояснений. Но это не единственный вариант. При выявлении расхождений в документе налоговики вправе сразу же составить акт о правонарушении по нормам статьи 100 Налогового кодекса РФ и привлечь плательщика к ответственности. Если ошибку обнаружит сам плательщик уже после сдачи расчета, он вправе подать уточненную форму.

Проверка по заработной плате

В 2021 году применяются обновленные контрольные соотношения, но ошибка 2.7 контрольных соотношений сохранилась. Это сведения о среднеотраслевой зарплате.

Рассмотрим КС для строки 015 формы РСВ. В этой строке страхователь указывает число физических лиц, которым исчислены страховые взносы, отражаемые в приложении №2 к разделу 1 расчета. В соответствии с контрольным соотношением, количество человек с начала года не бывает меньше аналогичного показателя за предыдущий период. Если строка 015 заполнена, то в соответствующей графе строки 020 значение облагаемых выплат физлицам больше нуля. Также установлено контрольное соотношение для проверки корректности отражения в расчете выплат иностранцам по строке 055. Оценка правдивости показателя зависит от того, производились ли такие выплаты в отчетном периоде. В частности, если выплаты иностранцам были, действует правило:

Графа 2 стр. 055 прил. 2 Р. 1 + графа 3 стр. 055 прил. 2 Р. 1 + графа 4 стр. 055 прил. 2 Р. 1 0, то (графа 2 стр. 060 прил. 2 Р. 1 + графа 3 стр. 060 прил. 2 Р. 1 + графа 4 стр. 060 прил. 2 Р. 1) ≥ (графа 2 стр. 050 прил. 2 Р. 1 + графа 3 стр. 050 прил. 2 Р. 1 + графа 4 стр. 050 прил. 2 Р. 1) × 1,8%.

Для проверки строки 045 расчета РСВ, в которой указывают сумму расходов по авторским заказам, издательским лицензионным договорам и затраты, связанные с правами на интеллектуальную деятельность, применяется идентификатор КС 2.6 в РСВ — это сравнение уровня заработка, указанного в расчете, с величиной МРОТ и среднеотраслевой заработной платой. Выглядит это так:

Сведения о величине МРОТ

по застрахованному лицу

1. За 1-й квартал расчетного периода (первый отчетный период при начале деятельности).

Значение (стр. 140 подр. 3.2 р. 3 РСВ – стр. 160 подр. 3.2 р. 3 СВ) по каждому показателю стр. 120 подр. 3.2 р. 3 РСВ / количество месяцев получения сумм выплат и иных вознаграждений (при значении 0) МРОТ.

2. За последующие отчетные (расчетные) периоды.

Значение ((стр. 140 подр. 3.2 р. 3 СВоп – стр. 160 подр. 3.2 р. 3 СВоп) по каждому показателю стр. 120 подр. 3.2 р. 3 СВ + (стр. 140 подр. 3.2 р. 3 СВпоп – стр. 160 подр. 3.2 р. 3 СВпоп) по каждому показателю стр. 120 подр. 3.2 р. 3 СВ (с начала расчетного периода)) / количество месяцев получения сумм выплат и иных вознаграждений (при значении 0) с начала расчетного периода МРОТ

Если сумма выплат меньше МРОТ, то есть подозрение в занижении базы для исчисления СВ.

Читайте также: