В каких странах есть налог на вклады банковские

Обновлено: 17.05.2024

С 1 января 2021 года начал действовать НДФЛ с процентов по вкладам. У вас есть действующие вклады, или вы только собираетесь разместить средства в банке? Тогда наш материал будет вам полезен.

Весна 2020-го. Александр услышал новость, возмутившую его до глубины души. Президент в своем телеобращении предложил ввести подоходный налог по вкладам от 1 млн ₽.

Возможно, кто-то не усмотрел в этом ничего особенного. Мы же отчисляем НДФЛ на другие доходы – почему в данном случае должно быть по-другому? Но Александр всего полгода назад впервые в жизни открыл вклад, и, как назло, именно на миллион. И теперь у него появилось неприятное ощущение, что его подставили

Давайте разбираться, как НДФЛ повлияет на доходность депозитов, и насколько обоснованными были опасения вкладчиков.

Какие изменения в налоговом кодексе в 2021

НДФЛ с процентов по вкладам начал действовать с 1 января 2021 г. Впервые заплатить его нужно будет в конце 2022.

Как и по остальным доходам физических лиц, если их размер за отчетный период не превысил 5 млн ₽, налог составляет 13% (если более 5 млн ₽, то НДФЛ составит 15% – это еще одна поправка, которая стартовала в 2021).

Не подлежит налогообложению сумма, равная произведению 1 млн ₽ и ключевой ставки ЦБ на 1 января отчетного периода.

По итогам 2021 г. вычет составит 42,5 тысячи ₽ (1 000 х 4,25%)

Отметим, что налог на вознаграждение по депозитам был и ранее, и составлял он не 13%, даже не 15%, а целых 35%. Но начислялся, когда доходность вклада была больше ключевой ставки Центробанка на 5% (то есть целых 11,25%, если говорить о 2020 г.).

Какие вклады облагаются налогом

Новый налог распространяется на прибыль, полученную за год по всем счетам и вкладам, если в совокупности превышает необлагаемый процентный доход (НПД). То есть их суммарная доходность больше 42,5 тысяч ₽ или эквивалента в иностранной валюте (для расчета НДФЛ за 2021). Это касается и начислений на остаток по банковским картам.

Прежде всего нововведения затронут вкладчиков, у которых на счетах больше 1 млн ₽ (в любой валюте), независимо от даты заключения договора. Даже если вы открыли вклад задолго до утверждения закона, все равно на суммы, полученные после 1 января 2021 г., будет начислен НДФЛ.

Какие вклады не будут облагаться налогом

Начнем с того, что налог не распространяется на сам вклад, а только на полученный доход.

НДФЛ не облагаются счета, если:

- ставка в течение отчетного периода не поднималась выше 1% (данное исключение действует только по рублевым счетам);

- начисления меньше или равны НПД.

Кроме того, не подлежит налогообложению прибыль, полученная по валютным вкладам в результате колебаний курса, кешбэк за покупки и эскроу-счета (это специальные счета, которые открывают не для получения дохода, а, например, чтобы передать деньги, документы или имущество в рамках сделки).

Совкомбанк предлагает выгодные вклады для пенсионеров – уже через полгода вы гарантированно получите 7% от суммы вклада! Открыть вклад и управлять им можно прямо из дома, а для пользователей Халвы предусмотрена увеличенная ставка. Заполните заявку прямо сейчас, и специалист подскажет, как открыть вклад самому.

Расчет налога на вклад

Вернемся к героям нашей истории и посчитаем, какую часть от дохода по вкладу им придется внести в качестве налога.

НДФЛ по вкладам рассчитывается по формуле: 13% х (Совокупный доход по всем счетам – Необлагаемый процентный доход)

В декабре 2019 г. Александр открыл вклад на 1 млн ₽.

| Срок размещения | 1100 дней |

| Процентная ставка | 6,4% |

| Порядок начисления и выплаты вознаграждений | Ежегодно, без капитализации |

В 2020 г. он уже получил 64 007 ₽. Тогда НДФЛ по вкладам еще не действовал.

В декабре 2021 г. банк начислит Александру 63 993 ₽, а за 2022 г. доходность составит 64 000 ₽.

| За 2021 г. | 13% х (69 993 - 42 500) = 3 574,09 ₽ |

| За 2022 г. | Не будет подлежать налогообложению, если текущий* размер ключевой ставки останется без изменений. |

| Итого | 3 574,09 ₽ |

*На момент публикации статьи ставка ЦБ 6,5%, то есть НПД равен 65 000 ₽

Выходит, что за 2021 – 2022 гг. Александр переведет в налоговую всего 2,7% от суммы 127 993 ₽.

У мамы Александра ситуация иная. В апреле 2019 г. подошел к концу срок вклада, открытого задолго до описанных событий. Часть средств она оставила на ремонт квартиры, а остальные – 1,4 млн ₽ – положила в банк еще на три года под 7,6%. Согласно договору, вознаграждение будет начислено в конце срока, то есть в 2022 г. Виолетта Михайловна получит сразу 296 400 ₽.

Если взять за основу действующую ключевую ставку, налог составит:

13% х (296 400 – 65 000) = 30 082 ₽ – а это уже около 10,2% от прибыли.

Получается, что налогооблагаемая база зависит от суммы и условий размещения средств, а изменение ставки Центробанка может привести к увеличению налога или наоборот – избавить вас от необходимости его вносить.

Совет от банка

НДФЛ рассчитывается не за весь срок размещения, а ежегодно – отдельно за каждый налоговый период. Следовательно, можно сократить базу налогообложения, если открыть вклад с промежуточными начислениями процентов в течение срока. Тогда доход распределится на несколько временных отрезков, и сумма для расчета налога уменьшится.

Кроме того, появится вероятность, что за какие-то периоды НПД превысит размер вознаграждения, то есть налог начислен не будет.

А подобрать такой вклад вы можете прямой сейчас на сайте Совкомбанка.

Порядок уплаты налога

Впервые уплатить подоходный налог по вкладам предстоит в 2022 г. Самостоятельно никакие действия предпринимать не нужно – если сумма процентов за 2021 г. превысит 42,5 тысячи ₽, вы узнаете об этом в Личном кабинете налогоплательщика или из письма от налоговой.

ФНС направит уведомление о начислении налога по вкладам в Личный кабинет налогоплательщика или по почте

Информацию по вашим счетам Федеральная налоговая служба будет получать от банков до 1 февраля года, следующего за отчетным. На оценку данных и формирование реестров уйдет несколько месяцев. О начислении НДФЛ вкладчики узнают не раньше конца октября.

Оплатить налог потребуется до 1 декабря. Для этого можно обратиться в банк или воспользоваться дистанционными сервисами, например, от ФНС.

В январе 2021 года система налогообложения, касательно банковских вкладов, претерпела значительные изменения.

Обновленные правила затронули механизм и порядок выплаты налога с процентов по депозитам. Но они не действуют на вклады, открытые до 2021 года. Налог за этот год выплачивается лишь в следующем, например, проценты получили в 2023 году – рассчитываемся с налоговой службой в 2024.

Налог на вклады раньше

До 1.01.21 года налог требовалось выплатить всем гражданам, у которых процент по депозиту превышал ключевую ставку ЦБ РФ более чем на 5%. В такой ситуации налоговые резиденты отдавали в государственную казну 35% с превышения, а нерезиденты немного меньше – 30%. Например, ставка Центробанка равна 6%, тогда необходимость платить налог начинается при 11 и более процентов годовых по депозиту. Вот только налог отдавать почти никому не приходилось, так как таких больших процентов давно не существует.

Налог на вклады сегодня

Существует необлагаемая сумма процентного дохода, превышение которой обязует уплатить налог. Чтобы рассчитать эту сумму, необходимо 1 млн рублей умножить на ключевую ставку Центрального банка на 1 января текущего года. Например, она равна 6%. Тогда налогообложению подлежит весь процентный доход, превышающий 60 тыс. рублей. Количество депозитов не играет роли. Важно, чтобы итоговая сумма полученных процентов не была больше необлагаемого минимума.

Нововведения также действуют и на депозиты в зарубежной валюте. Полученный в конце года процентный доход конвертируются в рубли на дату выплаты. Например, имеется вклад в $10 тыс. под 0,8%, тогда доход составит $80. Условно, выплата назначена 15 октября: опираясь на курс доллара на эту дату, – 72,3 рубля, 80 помножить на 72,3, в результате получается 5 784 рубля. Эта прибыль суммируется с процентным доходом по депозитам.

Налог на вклады для пенсионеров и их наследников

В начале 2021 года депутатами обсуждалась возможность освобождения неработающих пенсионеров от нового налогообложения с доходов по депозитам. Единственное требование – ежегодные процентные выплаты не должны превышать двенадцатикратную сумму прожиточного минимума. Иными словами, если минимум равен 10 тыс. рублей, то доход не должен быть больше 120 тыс. рублей. Пока законопроект не вступил в силу и лица пенсионного возраста выплачивают налоги наравне с другими вкладчиками.

Если гражданин унаследовал банковский вклад, платить налог с полученных процентов не потребуется. Чтобы узнать, имелись ли счета или депозиты у родственников, необходимо связаться с нотариусом.

Когда можно не платить налог по вкладам?

Освобождаются от налогообложения:

- Доходы по счетам эскроу – особым счетам, используемым в сделках для снижения рисков

- Доходы по вкладам, проценты по которым не превышают 1% годовых

Налоговый орган уточнил, что проценты, которые добавляются к вкладу, учитываются при обложении НДФЛ.

Расчет налога по депозитам

Условно, физлицо владеет вкладом на сумму в миллион рублей под 6% годовых. Ключевая ставка Центробанка на 1 января составляет 4,5%.

Формула для расчета:

(доход по вкладу – необлагаемая сумма) * 13% = налог на доход от вклада

(1 млн рублей * 6% - 1 млн рублей * 4,5%) * 13% = (60 тыс. – 45 тыс.) *13% = 15 тыс. * 13% = 1950 рублей

Налог на банковский вклад в 1 млн рублей под 6% годовых при ставке ЦБ в 4 5% равен 1 950 рублей.

Если депозит открыт в 2020 году, а срок его истекает в 2021, стоит уточнить порядок выплаты процентов – в конце срока вклада, ежеквартально или каждый месяц. Например, если начисления производятся каждый месяц или квартал, в 2020 году налог рассчитывается и оплачивается по старому законодательству, а в 2021 – по-новому. В случае, когда доход образуется в конце срока, налог придется заплатить согласно нововведениям.

Порядок и сроки уплаты налога по вкладам

Налог физлица платят самостоятельно, но без подачи декларации в ФНС. Банк самостоятельно проинформирует налоговую службу о доходах по депозитам до 1 февраля предстоящего года. В случае превышения необлагаемого минимума, налоговая служба направит уведомление о налоге, срок уплаты которого до 1 декабря будущего года.

Налог на доходы по банковским вкладам: новый порядок расчета с 2021 года

В России с 2021 начал действовать новый налог на вклады. Некоторые назвали его налогом справедливости, так как по мнению многих, уплачивать его будут только состоятельные граждане, имеющие на счетах более 1 млн руб. Но верно ли данное утверждение, и в каких случаях придется платить данный налог, даже если сумма по вкладам (остаткам на счетах) не превышает 1 млн руб., рассказывает доцент кафедры экономики и финансов Алтайского филиала РАНХиГС, к. э. н. Ирина Куликова.

С 1 января 2021 года в силу вступил новый закон, внесший поправки в Налоговый кодекс РФ в части налогообложения доходов по вкладам (остаткам на счетах). Налогом на доходы физических лиц теперь будет облагаться совокупный процентный доход по вкладам (остаткам на счетах) в российских банках, выплаченный физическому лицу за год, за минусом необлагаемого процентного дохода. Ставка НДФЛ предполагается одинаковая и для резидентов, и для нерезидентов – 13%. При исчислении налога будут суммироваться проценты по всем вкладам и счетам, независимо от того, в одном банке налогоплательщик хранит свои сбережения или в нескольких.

Проценты, выплаченные физическому лицу по валютным счетам, пересчитают в рубли по официальному курсу Банка России на день фактического получения дохода. Важно, что изменение размера валютного вклада, вызванное курсовыми колебаниями, при определении суммы налога к уплате не будет учитываться. Минфин разъяснил, что дата заключения договора с банком на открытие вклада, а также периодичность выплаты процентов по вкладу не оказывают влияния на порядок налогообложения процентов. При расчете суммы налога на доходы физических лиц к уплате будут учитываться проценты за тот год, в котором они были фактически получены. В случае, если проценты зачисляются банком в счет пополнения этого же вклада, то доход в виде таких процентов будет учитываться при налогообложении в том налоговом периоде, в котором произошло зачисление этих процентов.

Существовал ли ранее подобный налог?

Налог на доходы физических лиц в размере 13% на доходы по вкладам существовал и ранее, но условия налогообложения были таковы, что большинство граждан его не уплачивали. Дело в том, что проценты по вкладам облагались налогом при условии, если ставка по депозиту в рублях превышала ключевую ставку Банка России и плюс пять процентных пунктов, и свыше 9% – по вкладам в валюте, то есть налог подлежал уплате с суммы, превышающей этот лимит. При ключевой ставке в 6% добавление 5 процентных пунктов в сумме давало 11% годовых, и поскольку таких ставок по вкладам физических лиц не существовало, налог не платил никто. Например, ставки по вкладам в рублях в 2020 году не превышали 7%, а в валюте – 4%, а это значит, основной массы вкладчиков данный налог не коснулся. Получается, что ст. 214.2 была практически недействующей в независимости от того, какого размера был вклад у гражданина.

Как рассчитать необлагаемый процентный доход?

Необлагаемый процентный доход рассчитывается как произведение 1 млн руб. и ключевой ставки Банка России, установленной на 1 января соответствующего года (налогового периода): 1000 000 руб. х Ставка ЦБ на 1 января года, за который считают налог.

Например, у физического лица с начала 2021 года открыт рублевый вклад в банке в размере 1,2 млн руб., ставка по вкладу 5% годовых, других вкладов нет. Процентный доход составит 60 000 руб. (1,2 млн руб. х 5%). Ключевая ставка на 1 января 2021 года – 4,25%, тогда необлагаемый процентный доход 42 500 руб. (1 млн руб. х 4,25%). В результате для налогоплательщика сумма налога к уплате составит: (60 000 руб. – 42 500 руб.) х 13% = 2 275 руб.

Под налогообложение попадут вклады и менее 1 млн рублей

Таким образом, очевидно, что 1 млн руб. – это не сумма вклада, а цифра, исходя из которой налоговый орган будет рассчитывать необлагаемую сумму процентов, а под налогообложение могут попасть вклады и меньше 1 млн руб. Разберем несколько вариантов.

1. Налогоплательщик имеет несколько вкладов до 1 млн руб. Некоторые граждане ошибочно полагают, что не будут платить НДФЛ, если разобьют один вклад на несколько, каждый из которых не превышает 1 млн. руб. Налоговый орган при расчете налога учтет общую сумму процентов по всем вкладам гражданина.

Например, гражданин Иванов И.И. имеет несколько вкладов в разных банках по 320 000 руб. в 2021 году, по первому вкладу ставка – 4,5%, по второму – 5,5%, а по третьему – 4%. За год банки начислили: по первому вкладу – 14 400 руб. (320 000 руб. х 4,5%), по второму – 17 600 руб. (320 000 руб. х 5,5%), по третьему – 12 800 руб. (320 000 руб. х 4%). Общая сумма процентов – 44 800 руб., необлагаемый минимум в 2021 году 42 500 руб. Сумма налога к уплате за 2021 год: (44 800 – 42 500) х 13% = 299 руб.

2. Долгосрочные вклады до 1 млн руб. Иногда банки предлагают депозиты с повышенной процентной ставкой, но на длительный срок. Процентный доход по таким депозитам обычно начисляется в конце срока. Сам вклад может быть меньше 1 млн руб., но проценты по нему банк начислит единовременно за весь период. По итогу общая сумма процентов может оказаться больше необлагаемого минимума и придется заплатить налог.

Например, гражданин Петров П.П. открыл вклад в декабре 2019 года, сумма вклада 900 000 руб., ставка по вкладу 7%, срок вклада – 2 года. Необлагаемый процентный доход за 2021 года 42 500 руб. Банковские проценты в конце срока в декабре 2021 года составят 126 000 руб. (900 000 руб. х 7% х 2 года). Сумма налога к уплате 10 855 руб. (126 000 руб. – 42 500 руб.) х 13%.

3. Процент по вкладу оказался больше ставки Банка России. Обычно банки предлагают процент по вкладам ниже ключевой ставки ЦБ РФ, однако, возможны и особые условия по вкладам. Если ставка по депозиту выше ключевой ставки, а сумма вклада менее 1 млн руб., то может возникнуть ситуация, при которой вклад попадет под налогообложение.

Например, гражданин Сидоров И.П. 20 апреля 2020 года положил на вклад 850 000 под 6% годовых, срок вклада 1 год. Необлагаемый процентный доход в 2021 году 42 500 руб. В апреле 2021 года банк начислил проценты по вкладу 51 000 руб. (850 000 х 6%). Сумма налога к уплате 1105 руб. (51 000 руб. – 42 500 руб.) х 13%.

4. Банк России увеличил ключевую ставку в течение года. Для расчета необлагаемого минимума по налогу на доходы физических лиц следует брать ключевую ставку на начало года, за который налоговый орган начислит налог. Если Банк России увеличит ключевую ставку после 1 января 2021 года, а банки начнут принимать вклады под больший процент, то с повышенных процентов также придется уплатить налог.

Например, гражданин Белов И.К. сделал вклад в марте 2021 года на сумму 900 000 руб. на 300 дней. Ключевая ставка Банка России на 1 января 2021 года равна 4,25%, предположим, что в феврале 2021 года было принято решение ее повысить и банки стали принимать вклады под 8% годовых. Банк начислил в декабре проценты – 59 178 руб. (900 000 руб. х 8%: 365 дн. х 300 дн.). Необлагаемый процентный доход в 2021году 42 500 руб. Сумма налога к уплате 2168 руб. (59 178 руб. – 42 500 руб.) х 13%.

В каких случаях можно не платить налог?

Налог не уплачивается с доходов по вкладам, процентная ставка по которым не более 1% годовых. Налог не уплачивается с доходов по счетам эскроу – специальный счет в банке, который используют для снижения рисков в сделках.

Как заплатить налог?

Банк выплачивает физическому лицу всю сумму процентов. Однако до 1 февраля года, следующего за отчетным налоговым периодом, банки обязаны представлять сведения о доходах физических лиц в виде процентов по вкладам в налоговый орган. Налог за 2021 год физическим лицам необходимо будет уплатить до 1 декабря 2022 года на основании налоговых уведомлений, которые пришлет налоговый орган.

Прекращение деятельности юридических лиц России в 2020 году: статистика, факторы

История экономической мысли в лицах

Эксперт Академии о критериях оценки бедности в России

Эксперт Академии о выполнении расходных обязательств в социальной сфере региона

Плюсы вкладов в иностранных банках

Поэтому не удивительно, что деньги россиян зачастую хранятся за границей. Тем более ставка по депозитам в валюте в российских банках минимальная. Однако многих потенциальных вкладчиков иностранных банков со стороны россиян отпугивает от решительных действий кажущаяся сложность процесса открытия счета. К тому же подобное мероприятие обросло уже большим количеством мифов и легенд, которые также отдаляют от важного шага. Но эксперты нашего портала помогут с открытием корпоративного или личного счета в иностранном банке. Они подберут оптимальную юрисдикцию для этих целей, оценят риски, подготовят бумаги. При этом все процессы осуществляются на удаленной основе.

Зарубежные счета имеют ряд преимуществ:

Надежность сохранения вкладов;

Простота совершения крупных покупок за рубежом, осуществления транзакций;

Конфиденциальность и банковская тайна;

Компенсация полной суммы депозита в случае банкротства банка.

Наличие вклада в иностранном банке повышает вероятность получения кредита под проценты ниже тех, что установлены для нерезидентов. Но стоит помнить, что владельцу иностранного депозита необходимо уведомить налоговую службу РФ об этом факте и ежегодно отчитываться о движении средств. При этом предполагается налогообложение процентов по вкладам.

Сколько денег россияне хранят за рубежом

По состоянию на январь 2021 года 180 млрд долларов США российских физических и юридических лиц хранятся за границей. Всего у россиян более 700 тысяч счетов в иностранных банках. О чем говорят подобные цифры? Россияне все же предпочитают подстраховаться и не рисковать, поэтому выбирают банки за границей. Россия обменивается налоговой информацией с сотней стран Однако в мире в два раза больше государств. Поэтому не исключено, что счетов у наших сограждан на порядок больше, просто о них еще не знает ФНС РФ.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах и возможных налоговых льготах юрисдикции, подходящей структуре компании.

Свяжемся с вами в течение 10 минут

Свяжемся с вами в течение 10 минут

Какие обязанности имеют владельцы иностранных вкладов

Кроме налогообложения процентов по вкладам владельцы зарубежных депозитов обязаны подавать отчеты о движении средств, изменении реквизитов, открытии/закрытии счета. Кто должен отчитываться? Выполнять подобные мероприятия обязаны налоговые резиденты России. Таковыми признаются лица, которые фактически находились на территории РФ в совокупности 183 дня и более за последний 12 месяцев. Если же владелец счета-россиянин, например, полгода проживал на Мальте, то он считается мальтийским налоговым резидентом и должен соблюдать мальтийские законы насчет налогообложения и т.д. Физические лица не обязаны уведомлять ФНС о прекращении резидентства, но налоговая инспекция имеет право запросить доказательства пребывания за рубежом. Таким лицам рекомендуется все же сняться с регистрации по месту постоянного жительства в России.

За неподачу отчетов и уведомлений предусматриваются штрафы. Владельцы вкладов за рубежом обязаны хранить всю документацию и предъявлять ее по требованию фискальным органам. Если такое лицо считается налогоплательщиком другой страны и попадает под местное налогообложение, тогда необходимо собирать иностранные документы об уплаченных налогах, легализовать их и переводить на русский язык.

Проценты по вкладам в иностранных банках: налогообложение

Физические лица, являющиеся налоговыми резидентами РФ и получающие доход от иностранной организации в виде процентов по вкладам, считаются плательщиками НДФЛ. При этом вся сумма полученного дохода подлежит налогообложению по ставке 13%.

Налогоплательщик обязан сам исчислять сумму налога, которую он должен уплатить в российский бюджет. На этой основе заполняется налоговая декларация и подается в территориальную налоговую службу. Документ подается не позднее 30 апреля года, следующего за истекшим налоговым периодом, в котором образовался данный доход.

Что будет, если не платить налоги

Если налоговая выявит некрупные нарушения, тогда владелец вклада должен будет не только заплатить сам неуплаченный налог, но и штраф в размере 20% от этой суммы. Крупными считаются суммы до 900 тыс. рублей. Суммы покрупнее (от 900 тысяч рублей за три года)облагаются штрафом до 300 тыс. рублей, а при особо крупных (от 4,5 млн рублей за три года) — 200–500 тысяч рублей. Также не стоит забывать, что придется уплатить все налоги за три года.

Резюме

Владельцы вкладов в иностранных банках должны помнить о налогообложении процентов и подавать соответствующие декларации до конца апреля года, который следует за истекшим налоговым периодом, в котором этот доход образовался. На сегодняшний день ставка плательщиков НДФЛ составляет 13%.

Наличие вклада за рубежом позволит сохранить и увеличить свои капиталы, защитить их от возможных экономических потрясений и инфляции на родине. Мы предлагаем вам услугу PRE-APPROVAL, которая позволит оценить ваши предварительные шансы на открытие счета в том или ином банке за рубежом. Таким образом вы многократно увеличиваете вероятность на успех. Пишите нашим экспертам на электронную почту info@offshore-pro.info.

Можно ли на иностранный счет переводить российские рубли?

Да, многие банки за рубежом предлагают клиентам-нерезидентам мультивалютные счета, в рамках которых можно принимать транзакции в рублях. Обратитесь к нашим экспертам, и они помогут вам подобрать иностранный банк с подобными возможностями.

Насколько велики ставки по вкладам за рубежом?

Размер процентной ставки для нерезидентов по депозитам будет отличаться в зависимости от суммы вклада и прочих параметров. В среднем проценты по вкладам составляют от 0,5% до 5%. Минимальная сумма вклада – от 10 тыс. евро.

Каким будет налогообложение по процентам депозита в иностранном банке для российских резидентов?

Согласно закону, владельцы вкладов в банке за рубежом обязаны платить 13% от всей суммы начисленных процентов по этим вкладам за весь налоговый год в рамках НДФЛ.

Читайте другие интересные статьи портала InternationalWealth.info:

Нормативное регулированиеЧто такое электронный кошелекКто обязан подавать отчетыСроки подачи отчетов по электронным кошелькамОтветственность за отсутствие отчетов по электронным кошелькамКак заполнить отчет по электронным…

Быстрый рост индустрии финансовых услуг и сектора, известного под названием Финтех, за последние пять лет привел к появлению огромного числа новых учреждений, которые предлагают передовые…

Способы оплаты – эквайринг для сервиса доставки еды и ресторановПопулярные платежные сервисы (эквайринг) для ресторанов и службы доставки едыКак настроить эквайринг для ресторана…

Бизнес переместился в интернет, вслед за ним переместились туда и финансовые услуги. Наличие счетов в банке и платежных системах позволяет осуществлять платежи из любой точки…

Сегодня сложно представить процесс открытия иностранного счета либо создание нерезидентной компании, без прохождения идентификации конечных бенефициаров и источника происхождения их капиталов. Законодательное регулирование в сфере…

В январе 2021, вступили в силу поправки “антиотмывочного” закона, которые усилили мониторинг по расходным операциям с использованием карт иностранных банков. Чего стоит ожидать гражданам России?…

В нынешних условиях, стратегия выживания для большинства предприятий среднего и крупного звена, состоит в том, чтобы сделать управление денежным потоком - приоритетным и разработать стратегию…

Как быстро открыть счет в иностранном банке? - этот вопрос популярен среди владельцев отечественного бизнеса, особенно IT-компаний. Чтобы быстро открыть корпоративный банковский счет рекомендуем воспользоваться…

Лиза продала бабушкину квартиру за 3 000 000 ₽, вырученные деньги положила в банк на депозит. В банке Лизу предупредили, что с 2021 года нужно платить подоходный налог с дохода по вкладам. Разберем, как Лизе рассчитать сумму налога и когда уплатить НДФЛ.

Что изменилось в законе о вкладах

Было: налогом облагались рублевые вклады, по которым процентная ставка превышала ключевую ставку Центробанка на 5 процентных пунктов. Например, с 10 февраля по 26 апреля 2020 года ключевая ставка Центробанка была — 6%. Получается, что налогом облагались рублевые вклады с процентной ставкой выше 11% годовых. Но средняя ставка по вкладам российских банков в феврале–апреле 2020 года, составляла от 5,3 до 5,5%.

Аналогичная ситуация была со вкладами в иностранной валюте. Вкладчики платили НДФЛ, только если ставка превышала 9% годовых — таких ставок по вкладам в иностранной валюте в России давно не было. Средние процентные ставки по валютным вкладам обычно не превышает 0,3%.

Единичные вкладчики, доход которых по вкладам все-таки облагался налогом, самостоятельно ничего не рассчитывали и не платили. Банки исчисляли сумму налога и перечисляли деньги в бюджет, а вкладчик получил доход с депозита за минусом налога.

Налоговая ставка по доходам со вклада составляла: 35% — для налоговых резидентов и 30% — для нерезидентов.

Стало: с 2021 года действуют поправки в Налоговый кодекс. Как и раньше, платить налог нужно с процентов, которые превышают пороговое значение, но с 2021 года его считают так:

1 000 000 ₽ × ставку рефинансирования, установленную на 1 января того года, в котором вкладчик получает проценты. Все, что больше этой суммы, облагается НДФЛ 13%.

Налогом облагается общий доход по всем депозитам вкладчика. Если у вкладчика лежит по 700 000 ₽ в трех разных банках — он обязан уплатить налог со всех процентов.

Чтобы рассчитать размер дохода, нужно определить необлагаемую сумму. На 1 января 2021 года ставка рефинансирования составляла 4,25% — это значение будет действовать на протяжении всего 2021 года, даже если Центробанк в течение года несколько раз поменяет ставку. Необлагаемый доход в 2021 году равен:

1 000 000 × 4,25% = 42 500 ₽

С дохода по вкладу, который превышает эту сумму, необходимо уплатить подоходный налог по ставке 13%.

Пример: Предположим, что Лиза из нашего примера положила в банк 3 000 000 ₽ под 5% годовых. Ее доход со вклада за 2021 год составит: 3 000 000 × 5% = 150 000 ₽. Из полученного дохода нужно вычесть необлагаемую сумму — выше мы рассчитали, что в 2021 году необлагаемая сумма составляет 42 500 ₽. Остается узнать, с какой суммы Лиза должна уплатить налог и его сумму.

150 000 — 42 500 = 107 500 ₽ облагаются НДФЛ 13%

107 500 х 13% = 13 975 ₽ обязана уплатить Лиза.

Ставка в размере 4,25% действует только на 2021 год. В апреле 2021 года Центробанк поднял ключевую ставку до 5%. Если на начало 2022 года она не изменится, то необлагаемый доход составит: 1 000 000 × 5% = 50 000 ₽.

По валютным вкладам доход нужно пересчитать в рублях по курсу ЦБ на день фактического получения дохода.

При расчете суммы НДФЛ по валютным вкладам не учитывают изменения дохода из-за колебаний курса.

Пример: По итогам 2021 года вкладчик получил доход с банковского депозита в размере 1000 $. Доход был начислен 25 января 2022 года, в этот день курс доллара составляет, например, 75 ₽. Налоговики исчисляют подоходный налог после 1 февраля. Если к моменту расчетов курс доллара поднимется до 77 ₽, налог рассчитывают по курсу, который действовал на момент получения дохода — 75 ₽.

Какие вклады не облагаются налогом

- Рублевый счет, по которому на остаток банк начисляет менее 1% годовых.

- Проценты, начисленные по счету эскроу — банковский счет, который открывается на время оформления какой-либо сделки. Такие счета обычно открывают покупатели недвижимости.

Как уплатить налог

Лиза положила деньги в банк, который начисляет ей проценты с депозита. А налог с дохода взимают налоговики. Получается, что в такой ситуации задействовано три стороны: банк, налоговая служба и вкладчик (Лиза). Разберем, чем занимается каждая сторона.

Банки начисляют вкладчику проценты по договору депозита и выплачивают без удержания налога. С 2022 года банки обязаны подавать в инспекцию ФНС сведения о выплаченных процентах. Эти сведения банки подают до 1 февраля. Таким образом, если человек открыл несколько мелких вкладов в разных банках, то сведения обо всех суммах полученного дохода подадут к налоговикам.

Налоговый инспектор суммирует доходы, которые получил вкладчик по депозитам. Если доход превысит необлагаемый порог — инспектор рассчитает размер НДФЛ и отправит вкладчику налоговое уведомление до 1 ноября.

Вкладчик обязан уплатить налог по банковским вкладам до 1 декабря года, следующего за годом получения дохода. Налог за 2021 год нужно уплатить не позднее 1 декабря 2022 года.

Какой налог придется заплатить, если положить на депозит разные суммы

Рассмотрим разные сценарии.

Пример 1 — Лиза положила всю сумму в один банк под 4,5% годовых. Например, Лиза вносит деньги 1 января 2021 года и через год получает доход по депозиту:

3 000 000 × 4,5% = 135 000 ₽

До 1 февраля 2022 года банк передает в ФНС информацию о начисленных процентах. Из дохода налоговики вычитают сумму, необлагаемую налогом, и рассчитывают НДФЛ:

(135 000 — 42 500) × 13% = 12 025 ₽ необходимо уплатить Лизе до 1 декабря 2022 года.

Если Лиза опоздает с уплатой налога, за каждый день просрочки начисляют пеню. Размер пени рассчитывается по формуле:

Сумма задолженности × действующую ставку рефинансирования × 1/300

На 17 мая 2021 года ставка рефинансирования составляет 5%. Если она не изменится до декабря 2022 года, то за каждый день просрочки Лиза заплатит:

12 025 ₽ (сумма НДФЛ) × 5% (ставка рефинансирования) × 1/300 = 2 ₽ за каждый день просрочки.

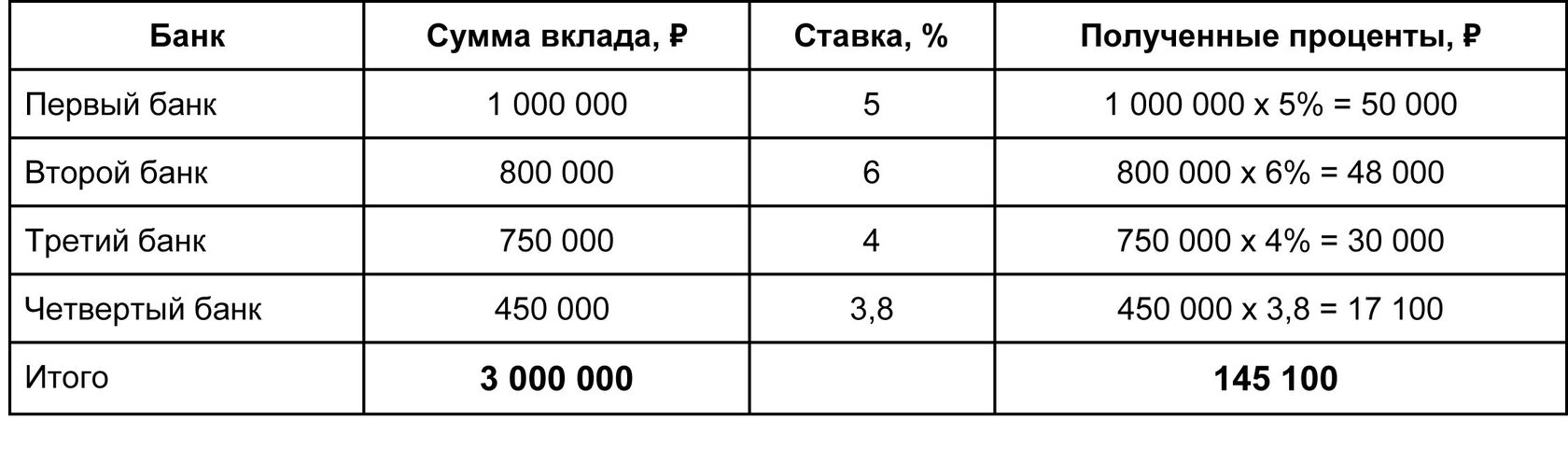

Пример 2 — Лиза положила всю сумму в разные банки.

Расчет дохода для исчисления налога за 2021 год

Лиза получает разный процент в разных банках, поэтому меняется сумма полученного дохода. В остальном механизм действия остается аналогичным предыдущему примеру:

- банки передают в ФНС сведения о начисленных процентах;

- налоговики суммируют доход;

- налоговики исчисляют налогооблагаемую сумму: 145 100 — 42 500 = 102 600 ₽;

- до 1 декабря 2022 года Лиза уплачивает налог: 102 600 х 13% = 13 338 ₽.

- За 2021 год банк начисляет доход по вкладу: 950 000 х 5% = 47 500 ₽.

- Налоговики рассчитывают облагаемый доход: 47 500 — 42 500 = 5000 ₽.

- Лизе уплачивает налог: 5000 х 13% = 650 ₽.

Пример 4 — Лиза положила в банк 1 000 000 ₽ под 3,8%. За год доход по вкладу составляет 38 000 ₽ — это меньше необлагаемого минимума в размере 42 500 ₽, поэтому налог не начисляется.

Что отвечают налоговики на вопросы по доходу с банковских вкладов

Нужно ли подавать налоговую декларацию о доходах по вкладам?

Нет, декларацию подавать не нужно. Банки самостоятельно отправляют в налоговую инспекцию сведения о начисленных суммах.

Если в течение года Центробанк изменит ключевую ставку, то и вычет поменяется?

Нет, для расчета размера вычета берут ключевую ставку, действующую на 1 января того года, в котором начислены проценты по вкладам.

Попадает ли под НДФЛ доход по вкладу, открытый до 2021 года?

По закону вкладчик получает доход по депозиту в тот день, когда банк зачислил проценты на счет. Если вкладчик получил доход в 2021 году, то независимо от времени открытия вклада, начисленные проценты попадают в базу по НДФЛ. Придется ли вкладчику платить налог, зависит от суммы дохода.

Уменьшатся ли проценты по вкладу, если закрыть вклад раньше срока?

Нужно смотреть условия договора. Если при досрочном расторжении проценты по вкладу не начисляются, то и доход не возникнет. Если по договору положена выплата процентов, то банк рассчитает налог и известит инспекцию.

Вкладчик получает доход по вкладу уже без подоходного налога?

Нет, вкладчик получит на руки все проценты, предусмотренные в банковском договоре. Банк только передает информацию налоговикам, они рассчитывают НДФЛ, а вкладчик самостоятельно платит налог. Уплатить его нужно по налоговому уведомлению, как, например, транспортный налог.

Читайте также: