Украина как бесплатно сдать отчет в электронном виде в налоговую

Обновлено: 18.05.2024

Каждый год украинские налогоплательщики начинают с подачи декларации. И если простые труженики не особо интересуются как заполнить декларацию , за них 1 ДФ, декларацию о доходах и прочие отчеты в фискальную службу подает бухгалтерия, то частным предпринимателям и людям, занимающим связанные с высокими коррупционными рисками должности, заполнить электронную декларацию о доходах и вовремя ее подать приходится самостоятельно.

В этой статье мы рассмотрим все вопросы о декларировании физических лиц в Украине. Вы узнаете, как правильно заполнить декларацию о доходах и кому это вообще необходимо делать.

Сроки

Взаимодействие физических лиц с государственной фискальной службой происходит в два этапа:

- С 1 января по 1 мая текущего года нужно заполнить декларацию о доходах и подать ее в налоговую инспекцию.

- С 1 января по 1 августа нужно заплатить налог, высчитанный и указанный в декларации.

Кто подает налоговую декларацию?

Согласно Налоговому Кодексу Украины заполнить электронную декларацию обязаны:

- Иностранцы, проживающие на территории Украины;

- Частные специалисты и предприниматели;

- Мигранты;

- Рантье;

- Инвесторы;

- Лица, получившие доход от сделок с не налоговыми агентами;

- Фермеры;

- Наследники второй и прочих линий родства.

Освобождены от подачи несовершеннолетние, недееспособные, люди, за которых налоговые отчеты подает работодатель, военнослужащие срочной службы и осужденные, отбывающие наказание в местах лишения воли.

Этот список обозначает круг лиц, но не ограничивает его. Если вы ищите как заполнить декларацию о доходах самостоятельно, беспокоитесь о прозрачности своей налоговой истории, претендуете на налоговый возврат, подать налоговую декларацию можно по собственной инициативе.

Что включать в декларацию?

Тем не менее, чтобы не допускать ошибки, изучим, что должно быть в декларации 2019.

Объектом для начисления налога является:

- Заработная плата и доход, полученный по договорам гражданско-правового характера;

- Доход от продажи имущества;

- Доход от сдачи имущества в аренду;

- Инвестиционный доход;

- Доход, полученный из-за границы;

- Наследство и подарки;

- Чистый доход от предпринимательской деятельности (если ЧП работает не по упрощенной системе налогообложения);

- Другие доходы (скидки, аннулирование долга или процентов по кредиту, т.д.).

Чем грозит неподача декларации?

Согласно статье 120 Налогового кодекса Украины неподача, несвоевременная подача или подача декларации с ошибками является административным нарушением и наказывается штрафом от десяти необлагаемых налогом минимальных доходов граждан (17 грн.) при первом нарушении до 1020 грн. за каждую ошибку при повторном нарушении.

Как правильно заполнить декларацию – инструкция

Если вы решили заполнить и подать декларацию о доходах за 2019 год самостоятельно, без привлечения помощи экспертов, начните с поиска бланка и инструкции к нему. Найти эти документы можно на официальном сайте налоговой службы или тематических бухгалтерских сайтах.

На сегодня в Украине допустима подача деклараций в бумажном (надо будет принести оригинал декларации в двух экземплярах и электронную версию в Государственную налоговую инспекцию) и электронном виде (с помощью специального приложения и электронного ключа). О способах подачи поговорим дальше, а сейчас подробнее остановимся на заполнении. Оно аналогично для обоих вариантов.

Декларация представляет собой таблицу из 7 разделов и два расширения для декларантов, получивших доход от инвестиционной или предпринимательской деятельности.

Бланк декларации о доходах

Следуя официальной инструкции, заполните верхнюю часть документа информацией о себе:

- Тип декларации и период подачи;

- Персональные данные;

- Информация о налоговом органе, в который подается отчет.

Раздел 2 – доходы, которые являются объектом налогообложения. Здесь в соответствующих строках проставляется общая сумма дохода, полученного по каждой категории. Прежде чем внести данные в графу, суммируйте все однотипные доходы в блокноте, и вписывайте в декларацию только итоговые значения.

Сумма из строки 10 будет основой для начисления налога.

Раздел 3 включает доходы, не облагаемые налогом. В заблуждение может ввести пункт 11.2, который дублируется с 10.2. Чтобы понять отличия, обратитесь к инструкции к декларации и Налоговому кодексу.

Раздел 4 – суммарный доход за операционный год.

Раздел 5 – если у вас есть основания для налоговых скидок, они указываются в этом разделе.

Раздел 6 – вычисление и распределение налогов и обязательных платежей исходя из суммы облагаемых налогом доходов.

В седьмом разделе вносятся корректирующие расчеты за налоги прошлых периодов.

Последний раздел декларации включает в себя данные об имуществе, которое декларант сдает в аренду. Здесь же можно указать банковский счет на случай возврата части налогов.

Как заполнить декларацию о доходах онлайн

Для этого нужно зайти на официальный сайт налоговой службы sfs.gov.ua. В нижней части главного экрана, под новостями будет панель кнопок. Вам нужна первая – Электронный кабинет.

С помощью персонального ключа войдите в Электронный кабинет налоговой службы.

В настройках профиля можно добавить информацию о себе, которая будет автоматически в е декларация заполнить нужные поля или оставить их пустыми и каждый раз заполнять соответствующие графы в подаваемых документах.

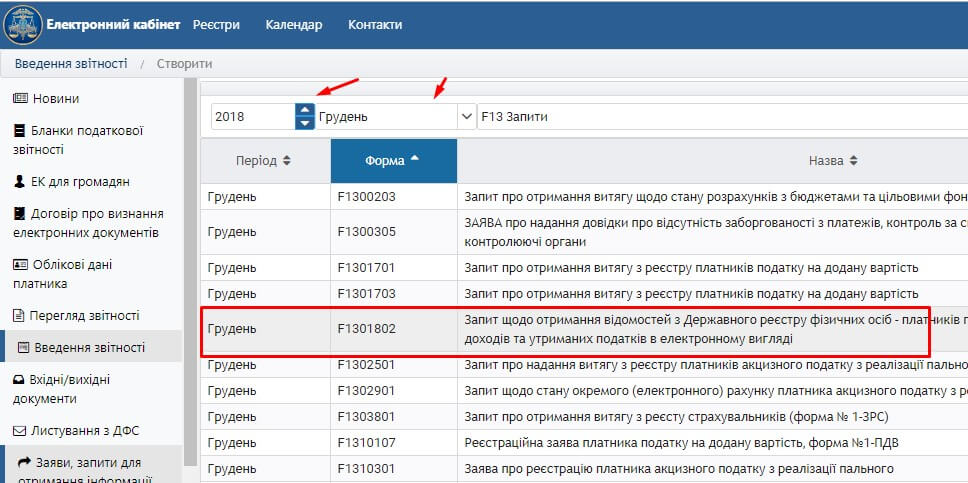

В нижнем окне нажмите на отчете номер F 1301802

Таким образом все поля заполнятся автоматически, суммы налоговых и обязательных отчислений посчитаются. Вам остается лишь проверить данные и внести недостающие (доходы по сделкам с не налоговыми агентами).

На проверенный отчет накладывается подпись электронным ключом, после чего декларация готова к отправке.

Электронный документооборот подразумевает получение двух квитанций. Первая извещает о том, что отчет попал в нужный государственный орган. Вторая квитанция сообщает об ошибках в отчете или о том, что он проверен инспекторов и принят.

Обычно вторая квитанция приходит через один-два дня.

Подведем итоги

Украина движется по пути цивилизованного мира. Облегчаются способы контроля доходов, создаются возможности для налогоплательщиков как заполнить декларацию по налогу на прибыль, так и уплатить необходимые налоги и сборы. Доходы и денежные потоки становятся прозрачнее, а украинцы более ответственными.

Время идет, и прогресс не стоит на месте. Если вчера нам приходилось выстаивать в изнурительных очередях в налоговую или пенсионный фонд, чтобы подать отчетность, то сегодня, это делает за нас программное обеспечение всего за 5 минут. Еще несколько лет назад сама только идея сдачи отчетов в электронном виде была фантастикой и не вызывала доверия, сегодня же это доступно каждому.

Сейчас у налогоплательщика есть выбор – подавать отчет в электронном виде в режиме онлайн, либо по старинке отнести его самостоятельно в контролирующие органы. Всегда приятно осознавать, что есть выбор, но уже с нового года некоторые налогоплательщики этого выбора будут лишены, так как законодательство с 2015 года обязывает налогоплательщиков подавать налоговую отчетность по налогу на добавленную стоимость (НДС) исключительно в электронном виде.

Самое интересное, что в дальнейшем, в соответствии с Законом, необходимо выписывать налоговые накладные (НН) только в электронном виде и обмениваться ими с контрагентами, что автоматически влечет за собой уже не только электронную отчетность, но и электронный документооборот.

Условные обозначения:

| НН | налоговые накладные |

| ЕРНН | единый реестр налоговых накладных |

| ПО | программное обеспечение |

| SaaS | программное обеспечение как услуга |

| АЦСК | аккредитованный центр сертификации ключей |

| ЭЦП | электронная цифровая подпись |

| ГФС | государственная фискальная служба (Налоговая, миндоходов) |

| ПФУ | пенсионный фонд Украины |

| ФСС | фонд социального страхования |

| НДС | налог на добавленную стоимость |

Исходя из вышеизложенного, есть все предпосылки того, что в скором времени все налогоплательщики без исключения, будут вынуждены перейти на электронный документооборот. Так как обмен электронными налоговыми, вынужденно приведет к электронному обмену и другими первичными документами между контрагентами. Каждый бухгалтер будет стремиться к упрощению своей работы и взаимодействию со своими поставщиками и покупателями. Ведь крайне неудобно, одни документы выписывать в бумажном виде, а другие только в электронном. Это сразу ставит нас перед новыми проблемами, как хранить электронный архив, как осуществлять взаимодействие с контрагентами и т.д.

Какие преимущества электронной отчетности, перед традиционным бумажным методом подачи отчетов:

Какие недостатки программ для сдачи электронной отчетности:

Как отдавать электронные документы на проверку налоговой службе?

Но что же делать в случае налоговой проверки? Как предоставлять налоговой службе сведенья с электронной программы? При выемке государственными органами могут изыматься оригиналы электронных документов. В этом случае документы предоставляются в следующем порядке:

Если при выемке государственные органы должны получить только копии электронных документов, то документы предоставляются в следующем порядке:

Что необходимо для подачи отчетности в электронной форме?

Во-первых. Приобрести электронный сертификат.

Все достаточно просто, Вам необходимо получить или приобрести электронные сертификаты в любом из Аккредитованных Центров Сертификации Ключей (АЦСК):

Войдя на сайт любого из сертификационных центров, Вы получите полную информацию о том, что необходимо, и как получить электронные сертификаты.

Необходимо получить сертификаты на подпись должностного лица, который подписывает и если есть печать, то и сертификат на печать.

Во-вторых. Выбрать какое программное обеспечение использовать для подачи электронной отчетности.

Вам понадобится специальная программа, которая позволит Вам подписывать электронными сертификатами отчетность или другую документацию и отправлять в контролирующие органы.

Вам может показаться, что это весьма сложный процесс, но на самом деле все достаточно просто. Сами программы для сдачи отчетности очень напоминают программы электронной почты c той лишь разницей, что при отправке сдаваемой отчетности, необходимо подписать отчет с помощью электронной цифровой подписи (ЭЦП). Аналогичной той, которую многие из вас используют, работая в клиент-банке.

При выборе программы для подачи электронной отчетности следует обратить внимание на следующие данные о ней:

- С какими электронными сертификатами, какой из АЦСК может работать ПО – главная ошибка многих, сначала получаются/приобретаются сертификаты, а уж потом смотрят, а что ими возможно подписать и в какие контролирующие органы возможно подать отчеты, поэтому советуем начать с выбора ПО;

- В какие органы поддерживается предоставление отчетности;

- Удобство подключения и установки – обязательно перед выбором, скачайте и установите ПО или зарегистрируйтесь на Веб-портале оператора, и попробуйте поработать;

- Техническая поддержка, дружелюбность тех.операторов, своевременность обновления ПО (веб-ресурса) – просто позвоните и задайте вопросы которые Вас интересуют, почитайте отзывы на форумах;

- Ценовая политика, с учетом наличия дополнительных сервисов и целесообразности их приобретения;

- Удобство пользования, необходимый Вам функционал, оптимальность интерфейса;

- Узнайте, как ведется электронный архив, возможно ли его перенести на другой компьютер, или скачать с веб-портала – это один из самых важных пунктов, сможете ли Вы в дальнейшем им пользоваться или предоставить, например, в налоговую службу.

Какая программа для подачи отчетности лучше?

Отвечать на данный вопрос мы не будем, так как это будет наше субъективное мнение, мы просто предоставим наш обзор, а Вы уже выбирайте, что Вам подойдет.

Что же может предложить нам рынок данных программных продуктов?

В данной статье мы выделили несколько программ для сдачи отчетности в электронном виде:

Электронный кабинет защищен, персонализированным и безопасным электронным сервисом, который предоставляет бесконтактные способы взаимодействия налогоплательщиков и Министерства доходов и сборов с использованием современных информационно-коммуникационных технологий.

С помощью данного сервиса налогоплательщик имеет возможность:

Войти в данный сервис может любой налогоплательщик, имея сертификаты АЦСК ИДД Миндоходов. Уникальность и ценность данного сервиса в том, что возможно быстро ознакомится с состоянием расчетов с бюджетом, а также просмотреть все сданные отчеты в налоговую. Очень жаль, что данный сервис остановился в развитии.

*На данный момент сервис находится в тестовой эксплуатации, поэтому может работать не корректно!

Остальные программные продукты являются коммерческими. Законодательство предоставляет выбор использовать любую программу на усмотрение пользователя.

Сравнение ПО изображено в стиле инфографики, для детального просмотра разверните описание, потом нажмите на картинку для ее увеличения

Разовая сдача отчетности через интернет: как сдать налоговую декларацию в электронном виде? В статье мы расскажем о том, что должен знать налогоплательщик при оформлении и сдаче разовой отчетности через Всемирную сеть.

Разовая отправка отчетности через интернет: способы подачи

Электронная отчетность через Всемирную сеть давно стала неотъемлемой частью деятельности бухгалтера. В Налоговом кодексе Российской Федерации прописана обязанность отправки в ФНС налоговых деклараций, в том числе в электронном виде, согласно установленным срокам.

Осуществить отправку налоговой отчетности через интернет можно только при наличии электронной подписи. Приобретается она на платной основе у удостоверяющих центров либо при заключении договора с оператором ЭДО.

ВНИМАНИЕ! С 01.01.2022 ФНС будет бесплатно оформлять ЭЦП для юрлиц и ИП. Налоговики планируют начать оказывать услугу уже с 01.07.2021. Подробности см. здесь.

Разовую отчетность в налоговые органы можно подать двумя способами: через сайт ФНС и через операторов электронного документооборота (ЭДО). В свою очередь, сдача через сайт налоговой чаще применяется для разовой подачи отчетности и может быть выполнена либо с собственной электронной подписью плательщика либо по доверенности.

Кто обязан сдавать электронную отчетность, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Отправка отчетности через сайт ФНС

Отправка разовой отчетности через каналы телекоммуникационной связи (ТКС) может проводиться непосредственно через официальный интернет-ресурс Федеральной налоговой службы РФ. С этой целью был разработан специальный сервис. Использовать его может любой налогоплательщик, имеющий электронную подпись и способный выполнить определенные технические требования.

Недостатком такого способа отправки отчетности является установка программного обеспечения и самостоятельное изучение налогоплательщиком инструкций. Файлы документов, сформированные в других программах, нужно перезагружать в специальную программу налоговой службы.

Отправка отчетности через операторов ЭДО

Сдача отчетности может быть осуществлена при помощи операторов электронного документооборота посредством каналов ТКС.

Согласно ст. 80 НК РФ налогоплательщик обязуется предоставить отчетность в электронной форме в следующих случаях:

- Если за прошедший календарный год количество сотрудников компании превысило 100 человек (согласно абз. 3 п. 3).

- Если была проведена реорганизация компании с численностью сотрудников более 100 человек (согласно абз. 4 п. 3).

- Если данная обязанность применима к конкретному типу налога (согласно абз. 5 п. 3).

ВНИМАНИЕ! 6-НДФЛ и РСВ нужно сдать в электронном виде, если список физлиц, в отношении которых подается отчет, составляет 10 человек и более (ст. ст. 230, 431 НК РФ)

Список операторов ЭДО можно узнать на официальном сайте ФНС.

Отправка отчетности через операторов ЭДО обладает следующими преимуществами:

- не нужно посещать налоговые органы;

- не нужно создавать и заверять бумажные версии отправляемых документов;

- снижается число ошибок при оформлении деклараций;

- налогоплательщик получает доступ к своим индивидуальным данным в ФНС (например, сведениям по лицевому счету);

- налогоплательщик получает возможность электронного документооборота с ФНС (например, может запросить справки о состоянии задолженности перед бюджетом либо акт сверки такой задолженности).

Сдача отчетности без привлечения операторов ЭДО

Сдача отчетности по ТКС без использования услуг операторов ЭДО осуществляется двумя основными способами:

- Оформление личной ЭЦП. Данный способ наиболее удобен для ИП, поскольку не требует оформления нотариально заверенной дорогостоящей доверенности. Использование данного метода подразумевает отправку отчетности от имени ИП через сайт ФНС. Оформление ЭЦП осуществляется в течение 1–3 дней, после чего ИП может приступать к отправке отчетности.

- Оформление доверенности на организацию-представителя либо физическое лицо, имеющее ЭЦП. Для такой отправки, помимо подписания договора на оказание соответствующих услуг, необходимо оформление нотариально заверенной доверенности. Электронная копия доверенности прилагается к отправляемому отчету, а затем предоставляется в ФНС в бумажном виде.

Как получить электронную подпись

Удостоверяющий центр, аккредитованный Министерством связи и массовых коммуникаций РФ, может выдать электронную подпись. Согласно условиям приказа ФНС РФ от 08.04.2013 № ММВ-7-4/142 для правильной авторизации в системе применяется специальный сертификат ключа, которым проверяется электронная подпись.

По ст. 80 НК РФ отчетность по ТКС отправляется с простановкой квалифицированной электронной подписи. Согласно закону от 06.04.2011 № 63-ФЗ было введено понятие простой и квалифицированной, или усиленной, электронной подписи. Налоговая отчетность, предоставляемая в ФНС, подписывается только квалифицированной ЭЦП.

Аналогично бумажной документации, заверенной подписью и печатью, электронный документ приобретает юридическую силу и статус после проставления на нем электронной подписи.

Что нужно для отправки отчетности через интернет?

Налогоплательщик при отправке отчетности через сайт ФНС должен иметь:

Как юрлицу получить усиленную квалифицированную элекронную подпись, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Итоги

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Подать отчетность лично

Самый малопопулярный вариант. Как правило, самостоятельно относить декларации в инспекцию предпочитают физлица или ИП. Руководители организаций пользуются возможностью сдать отчеты лично только в случае, если речь идет о нулевке (в стадии ликвидации или простоя). Нулевые декларации практически не требуют заполнения и на них, вроде бы жалко тратить финансы угасающего бизнеса.

Плюсы:

- Бесплатно;

- Личный контроль;

- Можно и полезные знакомства в очереди заполучить.

Минусы:

- Придется все-таки посетить ФНС и другие учреждения — ПФР, ФСС — по необходимости;

- Хорошо, если отчеты подготовлены в специальной программе или сервисе и были предварительно проверены, иначе — одна ошибка и придется все переделывать. Есть вариант и похуже — ошибка обнаружится при камеральной проверке , скорее всего, после срока подачи декларации. Если ошибка критичная, то отчет может посчитаться непредставленным. Несданный отчет = штраф. Минимальный — 1000 рублей.

- Не все отчеты по закону можно сдать на бумаге, например, декларация по НДС сдается исключительно в электронном виде, а с 2021 года все организации без исключения обязаны электронно сдавать бухгалтерскую отчетность. Отчитываться в статистику теперь тоже нужно через ТКС (здесь есть исключение для представителей малого бизнеса, они до конца года вправе сдавать бумажные отчеты).

- Перед тем как сдать, отчеты еще нужно подготовить — найти актуальные формы, заполнить, разобраться в кодах (они есть во всех формах).

Риски: самый главный — неактуальный бланк отчета. Декларация, составленная по устаревшей форме не будет принята, а если инспектор у вас ее все же примет, то впоследствии такой отчет все равно признают несданным. Бывают и другие ошибки — например, неверное отражение показателей (не в той строке, с копейками, а не в целых рублях, незаполнение обязательных полей и т.д.). При наличии существенных ошибок придется подать корректирующий отчет, а значит потратить дополнительное время и силы.

Через посредника

Здесь не имеет значения, как именно будет сдаваться отчетность, ведь этой проблемой займется другой человек или организация. Зачастую представитель еще и составляет для вас сами отчеты, но вы можете и просто передать готовые документы посреднику в бумажном или электронном виде, в зависимости от взаимодействия.

В любом случае необходимо выдать доверенность на представление ваших интересов. Если доверенность выдает организация, достаточно простой формы с подписью директора и печатью. ИП обязан выдать нотариально заверенную доверенность (п. 3 статьи 29 НК РФ).

Представитель может не только передать отчетность, но и самостоятельно ее подписать. Это актуально, если составлением отчетности занимается, например, аутсорсинговая компания. На титульном листе деклараций вы могли видеть два кода — 1 для ИП или руководителя организации-налогоплательщика и 2 — если отчетность подписывает представитель по доверенности.

Плюсы:

- Отчеты может подготовить кто-то другой;

- Вам не надо никуда ездить или ходить.

Минусы:

- Нет прямого контроля за ситуацией, нужно получить подтверждение, что представитель свою задачу выполнил;

- Неважно, кто по факту виноват, если отчет сдан невовремя или с ошибками. Отвечать все равно придется налогоплательщику, а не посреднику.

Кому подойдет: всем организациям и ИП.

Риски: если пользоваться услугами, например, частного бухгалтера или обслуживающей организации, то нужно ввести четкий регламент взаимодействия и обмена документами, в т.ч. подтверждениями своевременной и полной отправки отчетности. Некоторые руководители или ИП передают свою электронную подпись посреднику, что делать категорически нельзя. ЭЦП может быть использована в корыстных, мошеннических и иных незаконных целях. Мы рассказывали , как контроль за ЭЦП усиливается ради защиты от несанкционированного использования.

Почтой

Обычно это не причуда бухгалтера, а нежелание директора или предпринимателя подключиться к электронной отчетности. Но право на почтовую отправку действительно у ИП и организаций есть.

Чтобы обеспечить подтверждение, что вы отправили действительно декларацию, а не пачку бумаги, вам необходимо заполнить опись (2 экземпляра). Примерно так:

Плюсы:

- Личный контроль и подтверждение на руках;

- Ценное письмо можно отследить через сайт Почты России.

Минусы:

- По почте ваш отчет будет добираться долго, еще дольше его будут обрабатывать в инспекции;

- Остаются риски ошибок;

- Поиском актуальных форм и заполнением вы опять занимаетесь сами.

Кому подойдет: всем организациям и ИП, при условии, что есть право отправлять отчеты на бумаге.

Риски: все те же, что при личной сдаче отчета. Даже больше, ведь инспектор может заметить какие-то недочеты и сразу на них указать, а при отправке почтой вы о них узнаете только при камералке или даже из требования.

Есть риск, что вы не проследите за судьбой письма, а почта его благополучно потеряет, например, на каком-нибудь распределительном пункте. Пока разбираетесь, ФНС уже забьет тревогу — нет отчета, начнет слать требования и пугать блокировками счетов. Некотрые о том, что отчет не дошел, как раз по неработающему счету узнают.

Если вы вдруг превысили лимиты по количеству сотрудников, например, для 6-НДФЛ это 10 человек, включительно, то обязаны сдать отчет электронно. Прекрасно, если вы об этом знаете, а если нет? Или просто забыли, а отправили документы на бумаге. Возвращаемся в начало — отчет будет считаться непредставленным. Несданный отчет = штраф. Минимальный — 1000 рублей.

Через сайт ФНС

Что для этого нужно:

Плюсы:

- В Налогоплательщике можно проверить заполнение отчета;

- Отправка бесплатная;

- Никуда ходить не нужно, не придется общаться ни с инспекторами, ни с работниками почты.

Минусы:

Кому подойдет: всем организациям и ИП, при условии, что не ограничений в НК (как с НДС).

Риски: этот способ, конечно, надежнее почты, но, как видите, имеет ограничения и довольно хлопотный. Из рисков — ручное обновление, придется следить за актуальностью отчетности в Налогоплательщике самостоятельно.

Электронная отчетность

Это оптимальный вариант для всех налогоплательщиков, независимо от масштаба и формы бизнеса. Особенность использования сервисов электронной отправки отчетности в том, что она не является единственной услугой. При подключении вы также получаете возможность электронного обмена письмами с ФНС и другими контролирующими органами.

Есть возможность выбрать тариф обслуживания. Например, ИП может выбрать минимальный пакет, если отчитывается раз в год, а организация оптимальный — для ежеквартальных отчетов. Есть также тарифы для нулевок.

По ТКС можно передавать отчетность сразу везде — в ИФНС, ПФР, ФСС, статистику. Кроме отчетности и писем, можно отправлять и получать другие документы:

- Реестры по больничным листам;

- Заявления на сверку расчетов, зачет и возврат налогов и взносов;

- Справки о состоянии расчетов с бюджетом;

- Выписки из ЕГРЮЛ и ЕГРИП;

- Сведения по электронным трудовым книжкам и др.

Т.е. вся ваша работа с контролерами будет происходить в едином сервисе.

Еще одно из преимуществ — оперативное извещение о требованиях . По почте они могут к вам не дойти или поступить с опозданием. По ТКС вы сразу узнаете, что ФНС от вас хочет получить подтверждающие документы или просит дать пояснения к декларации и можете тут же дать ответ. Отправляйте письмо с просьбой об отсрочке, если объем документов слишком большой.

Для того, чтоб сдавать электронную отчетность с Астрал Отчет 5.0 , вам нужны интернет и электронная подпись . Сервис работает с любого ПК и из любой точки мира.

Астрал Отчет 5.0 напомнит о ближайших важных событиях — подаче отчетов, уплате налогов. Вы можете настроить автоматическое подтверждение о получении требования в последний день, чтобы не пропустить срок. Есть и дополнительные возможности — проверка контрагентов, сверка по НДС, ЭДО и т.д., их можно подключить отдельно.

Читайте также:

- Учет в строительстве бухгалтерский и налоговый

- Как отключить сервис поиска штрафов и начислений

- Юридические лица и налоговые органы являются субъектами правоотношений по поводу формирования

- Уголовная ответственность за налоговые преступления диссертация

- Как заполнить декларацию 3 ндфл в личном кабинете налогоплательщика 2021 при продаже автомобиля