Убыток от продажи материалов налог на прибыль

Обновлено: 19.04.2024

В данной статьи описаны особенности налогового учета операций по реализации основных средств с убытком, т.е когда организация продает основное средство ниже остаточной стоимости.

Так же эта статья может оказаться полезной тем пользователям программ 1С, у которых возникли вопросы:

«Почему в декларации по налогу на прибыль налоговая база не совпадает с данными обороно-сальдовой ведомости по налоговому учету?

Особенность отражения операций по реализации основных средств с убытком, заключается в том, что в соответствии с п.3 Статьи 268 Налогового Кодекса РФ, если остаточная стоимость основного средства, с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, который включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого основного средства и фактическим сроком его эксплуатации до момента реализации.

Разберем эту особенность на примере.

Пример.

Метод амортизации — линейный.

Срок полезного использования был установлен 36 месяцев.

Амортизационная премия не применялась.

20.01.2011 организация продает данное основное средство по цене 96 000 рублей.

В 1 квартале 2011 года организацией получена прибыль от реализации 200 000 рублей.

ПБУ 18 не применяется, НДС не учитываем.

На момент реализации остаточная стоимость данного ОС составляет 240 000 рублей (360 000 - 360 000 / 36 * 12), т.е организация продает ОС с убытком 144 000 рублей (240 000 - 96 000).

Оставшийся срок начисления амортизации составляет 24 месяца (36 -12).

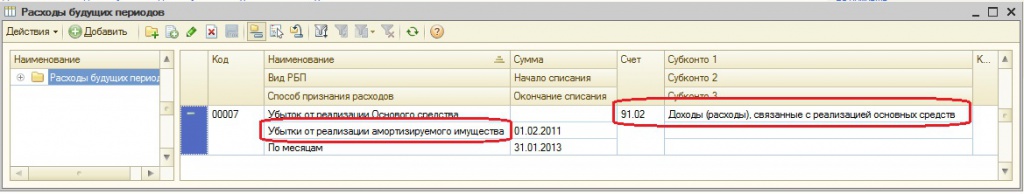

В соответствии с п.3 Статьи 268 НК РФ по налоговому учету организация должна уменьшать налоговую базу по налогу на прибыль ежемесячно, начиная с февраля 2011 года на сумму 6 000 рублей (144 000 / 24).

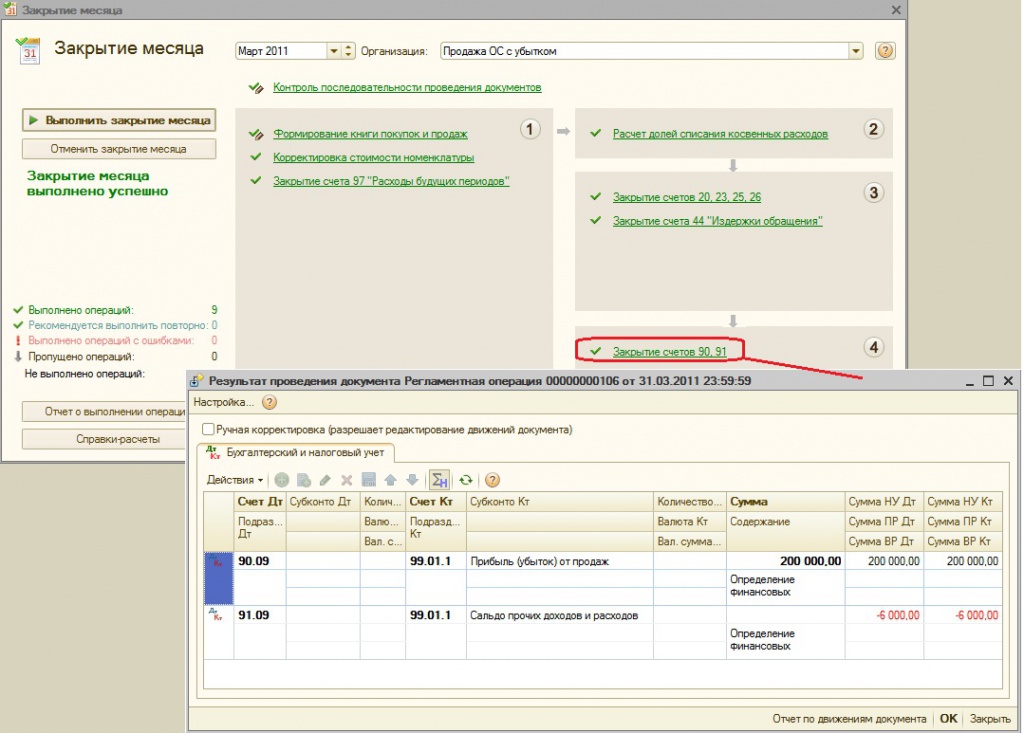

Т.е. в 1 квартале 2011 года база по налогу на прибыль 200 000 рублей должна быть уменьшена на 10 000 (сумма начисленной амортизации за январь) и 12 000 (сумма учтенного убытка от реализации ОС за февраль и март).

В результате получим:

в бухгалтерском учете — прибыль до налогообложения 46 000 рублей (200 000 - 144 000 - 10 000)

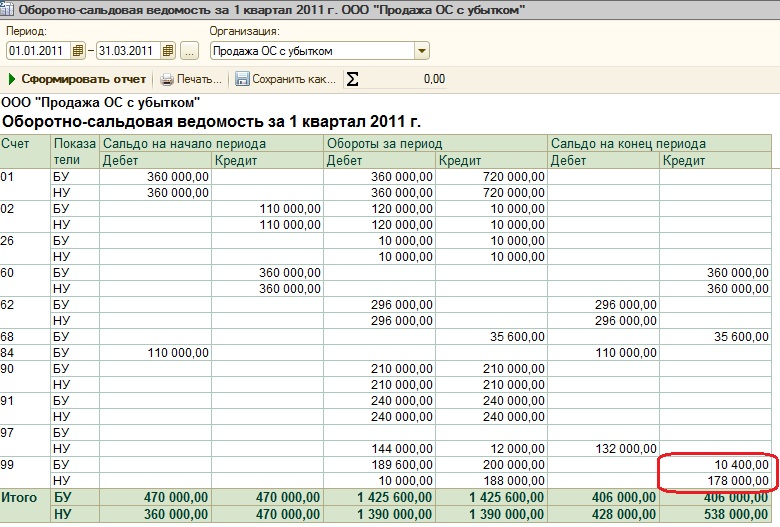

в налоговом учете — налогооблагаемую прибыль 178 000 рублей (200 000 - 10 000 - 12 000)

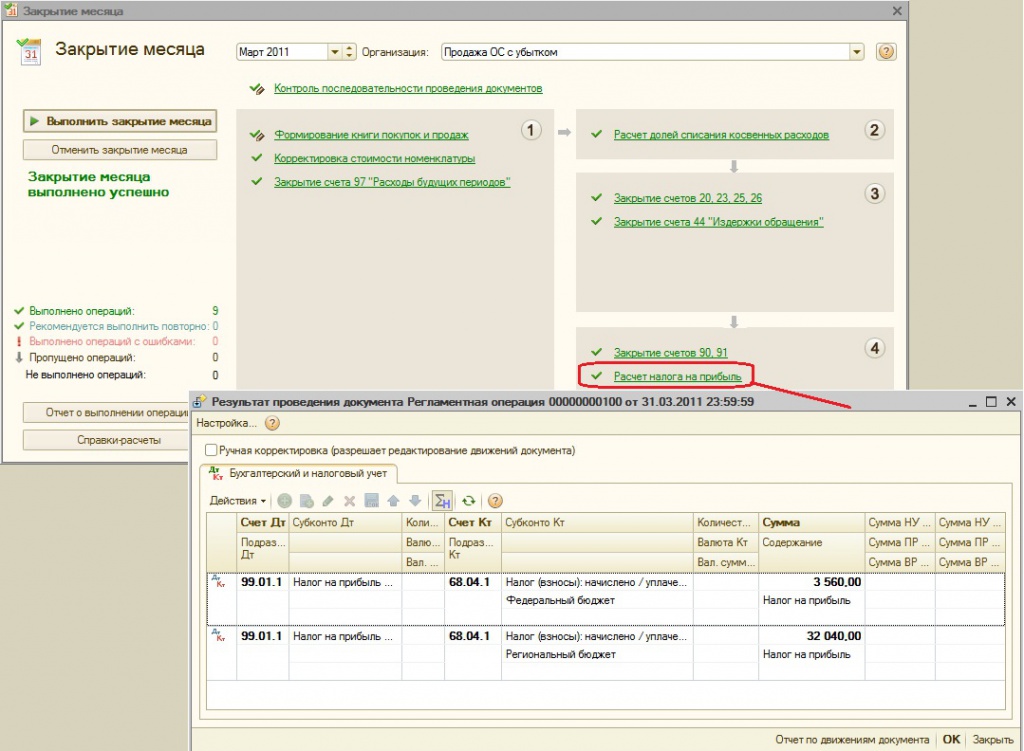

налог на прибыль — 35 600 рублей (178 000 * 0,2)

чистая прибыль — 10 400 рублей (46 000 - 35 600)

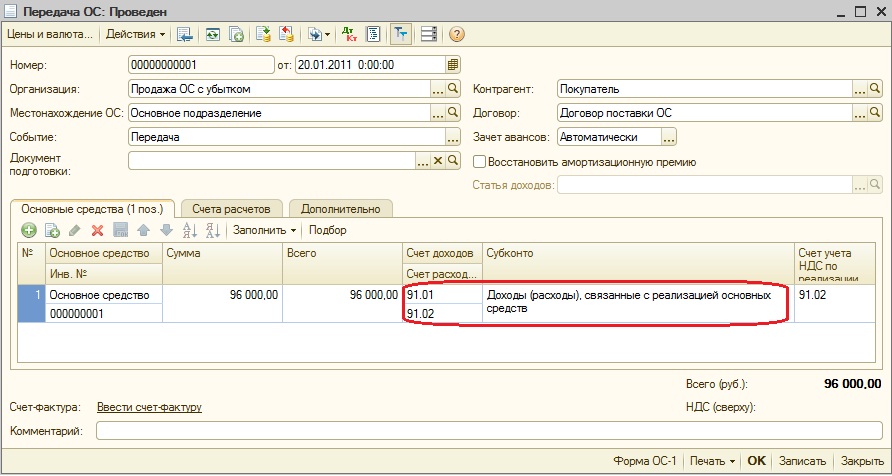

Реализация в программе 1С:Бухгалтерия 8 ред. 2.0 (релиз 2.0.28.3).

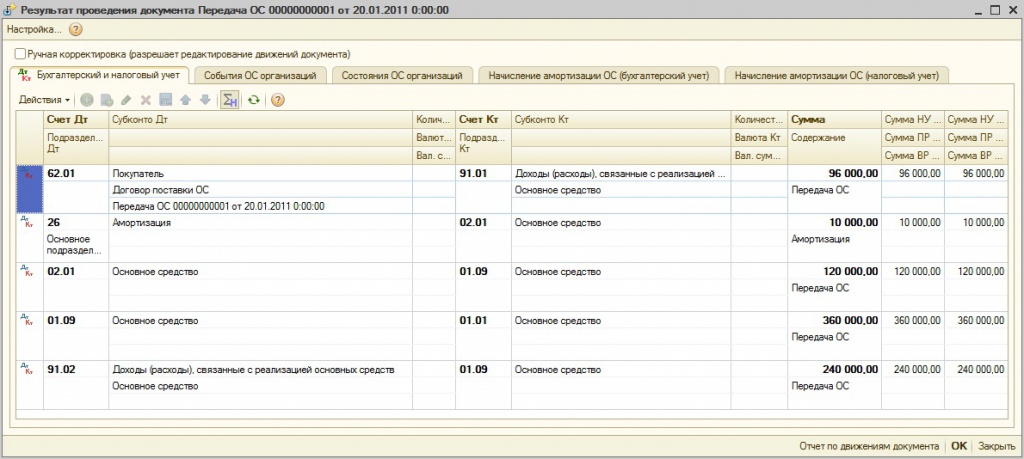

Документом будут сформированы проводки по бухгалтерскому и налоговому учету:

Отражен доход от реализации ОС — 96 000 рублей

Начислена амортизация по ОС за текущий месяц — 10 000 рублей

Списана сумма начисленной амортизации за весь период эксплуатации данного ОС в кредит счета 01.09 — 120 000 рублей (10 000 * 12 месяцев)

Списана первоначальная стоимость ОС в дебет счета 01.09

Отражен расход,связанный с реализацией данного ОС — 240 000 рублей (360 000 - 120 000)

Также сделаны необходимые записи в регистры учета основных средств (Событие ОС организации, Состояние ОС организации, Начисление амортизации ОС (бухгалтерский учет), Начисление амортизации ОС (налоговый учет))

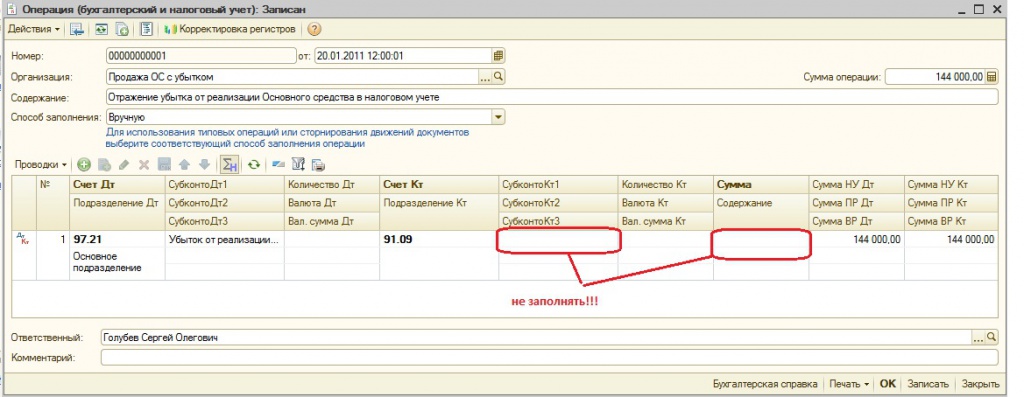

Обращаю внимание, что сумма убытка отражается только в налоговом учете, а так же не заполняется субконто кредита счета 91.09.

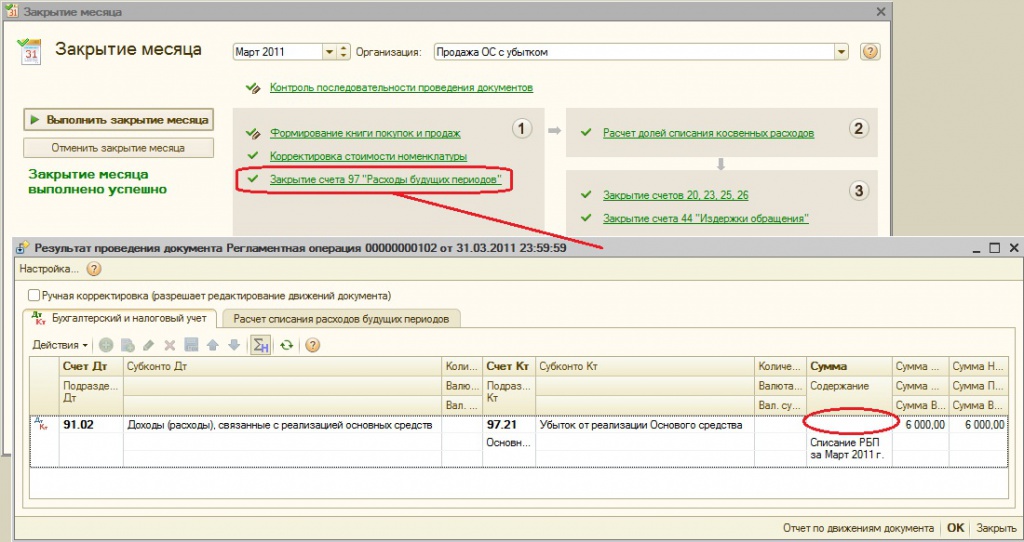

4. Суммы полученного убытка от реализации Основного средства в налоговом учете будут отражаться ежемесячно регламентными операциями «Закрытие счета 97 (расходы будущих периодов) (Д91.02 К97.21)

В отчет Оборотно-сальдовая ведомость мы увидим налогооблагаемую базу по налогу на прибыль (178 000 рублей) и чистую прибыль (10 400 рублей)

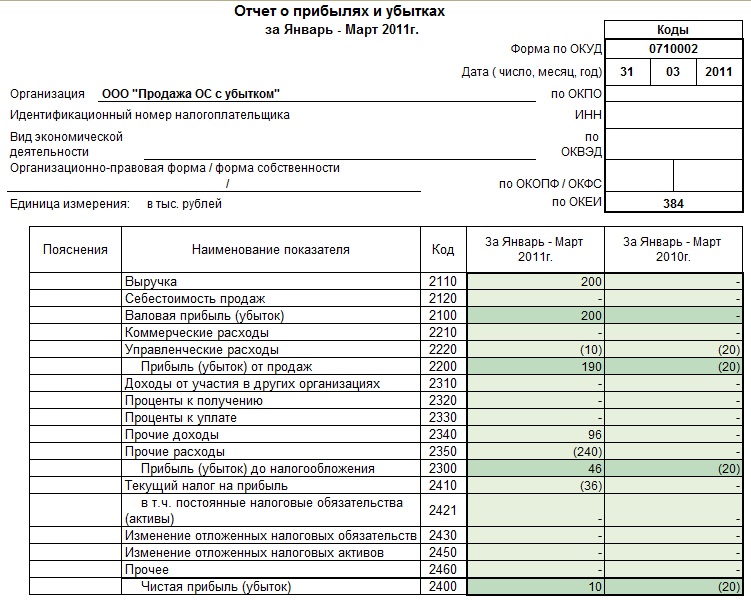

Отражение данного результата в Отчет о прибылях и убытках.

выручка от реализации (строка 2110) — 200 000 рублей

начисленная амортизация в январе (строка 2220) — 10 000 рублей

доход от реализации ОС (строка 2340) — 96 000 рублей

балансовая (остаточная) стоимость ОС (строка 2350) — 240 000 рублей

прибыль до налогообложения (строка 2300) — 46 000 рублей

текущий налог на прибыль (строка 2410) — 35 600 рублей

чистая прибыль (строка 2400) — 10 400 рублей

Отражение данного результата в декларации по налогу на прибыль.

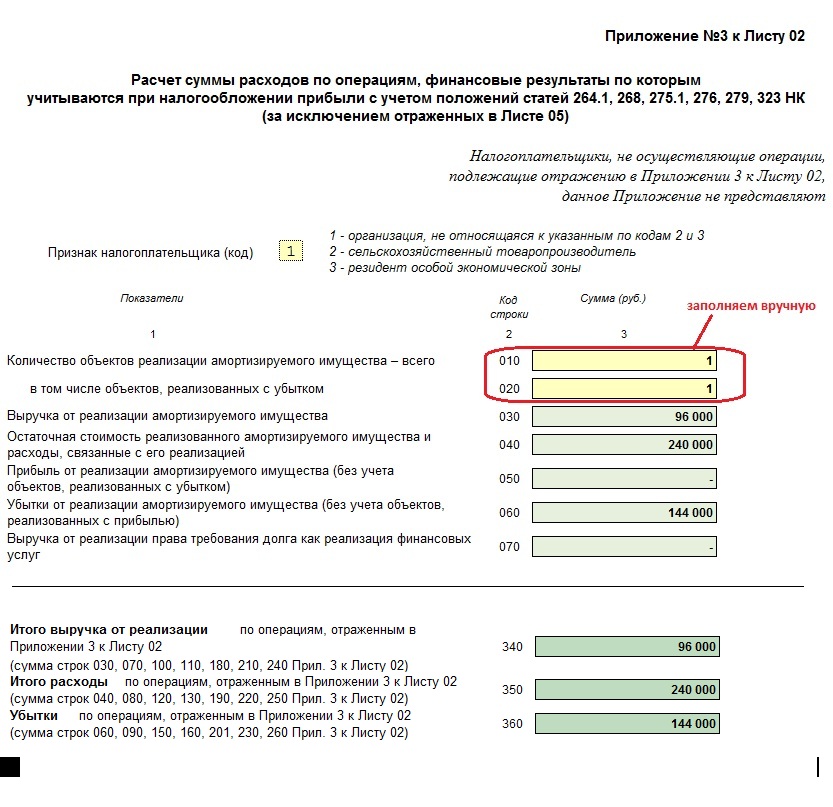

В Приложении 3 к Листу 02 автоматически заполняются:

выручка от реализации основного средства (сторка 030) — 96 000 рублей

остаточная стоимость реализованного основного средства (строка 040) — 240 000 рублей

убыток от реализации основного средства (строка 060) — 144 000 рублей

Эти суммы включаются в итоговые строки данного приложения (340, 350,360)

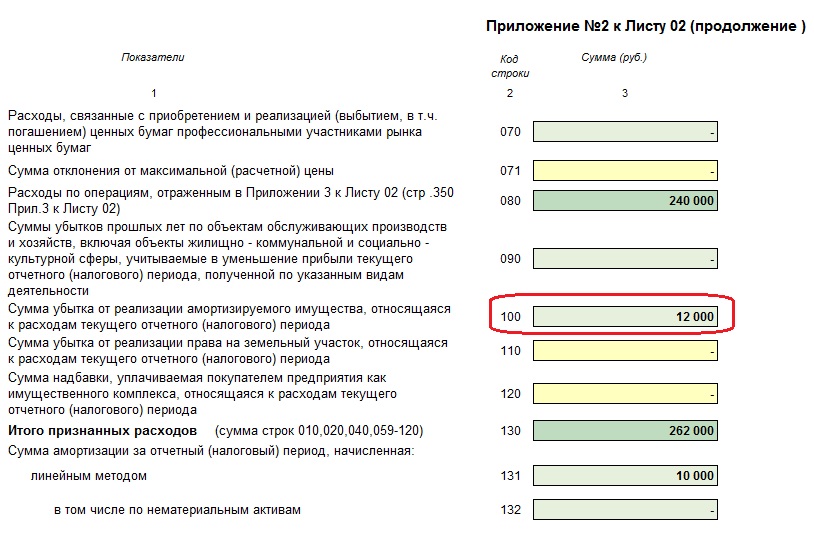

Сумма убытка от реализации Основного средства, относящаяся к текущему налоговому периоду (в нашем примере в феврале и марте) отражается автоматически по строке 100 Приложения 2 к Листу 02 (6 000 + 6 000 = 12 000).

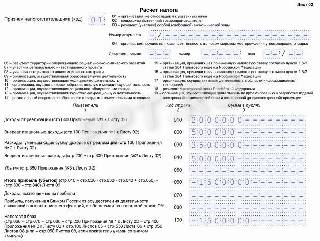

В итоговом Листе 02 автоматически отражается:

доходы от реализации (строка 010) — 296 000 рублей (200 000 + 96 000)

расходы от реализации (строка 030) — 262 000 рублей (240 000 + 10 000 + 12 000)

убыток от реализации ОС (строка 050) — 144 000 рублей

итого прибыль (строка 060) — 178 000 рублей (296 000 - 262 000 + 144 000)

Финансовый результат от реализации основного средства определяется как разница между выручкой (ст. 249 НК РФ), остаточной стоимостью амортизируемого имущества (пп. 1 п. 1 ст. 268 НК РФ) и расходами, непосредственно связанными с реализацией (расходы по оценке, хранению, обслуживанию и транспортировке реализуемого имущества (пп. 3 п. 1 ст. 268 НК РФ)). Такой финансовый результат нужно определять по каждому реализуемому объекту ОС.

Положительная величина указанной разницы – получена прибыль от реализации, которую сразу включают в общую налоговую базу (п. 3 ст. 271, п. 2 ст. 273, ст. 323 НК РФ). Иначе – получен убыток, который также учитывается в общей налоговой базе, но не сразу, а равными долями в течение оставшегося (с момента реализации) срока полезного использования этого имущества (п. 3 ст. 268 НК РФ). При этом если объект полностью самортизирован, убыток можно списать единовременно.

Заполняем декларацию

Операции по реализации основных средств отражаются в декларации по налогу на прибыль (приказ ФНС от 23.09.2019 № ММВ-7-3/475@) в особом порядке.

Сначала заполняется Приложение 3 декларации, затем Приложения 1 и 2, после этого обобщенные показатели переносятся в Лист 02.

Основное средство, реализованное с убытком

Код строки Приложения 3

Основное средство, реализованное с прибылью

Код строки Приложения 3

– доход от реализации – 250 000 руб.

– доход от реализации –

– остаточная стоимость – 300 000 руб.

Оставшийся срок полезного использования - 10 месяцев

Сумма в рублях

Количество объектов реализации амортизируемого имущества – всего

…в том числе объектов, реализованных с убытком

Выручка от реализации амортизированного имущества (250 000+450 000)

Остаточная стоимость реализованного амортизированного имущества и расходы, связанные с его реализацией (300 000+375 000)

Прибыль от реализации амортизированного имущества (без учета объектов, реализованных с убытком)

Убытки от реализации амортизированного имущества (без учета объектов, реализованных с прибылью

Сумма в рублях

Сумма убытка от реализации амортизируемого имущества, относящаяся к прочим расходам текущего периода

Итого признанных расходов (сумма строк 010, 020, 040, 059, 080, 100)

Убыток от реализации – 50 000, оставшийся срок полезного использования – 10 месяцев, ОС продано в мае, в текущем году признаем убыток с июня по декабрь – 7 месяцев х 5 000= 35 000.

Сноска ¹: сумма переносится в строку 030 Листа 02.

Ситуации из практики

Реализация основных средств, исключенных из амортизируемого имущества

Основные средства могут быть исключены из состава амортизируемого имущества в случаях, указанных в п. 3 ст. 256 НК РФ, например, в случаях консервации ОС более чем на 3 месяца или реконструкции ОС сроком более 12 месяцев. Как нужно признавать убытки от реализации таких объектов – сразу или в течение остающегося СПИ?

Факт консервации или реконструкции объектов основных средств не переводит их в состав МПЗ и прочего имущества, порядок учета финансового результата остается прежним: доход от реализации объектов ОС, исключенных из состава амортизируемого имущества, нужно уменьшить на их остаточную стоимость (а не на первоначальную стоимость, как в случаях с остальным имуществом). Но п. 3 ст. 268 НК РФ применяется только к амортизируемому имуществу, а объекты, перечисленные в п. 3 ст. 256 НК РФ, исключаются из состава такого имущества.

Вывод: убытки можно признать единовременно. При этом не исключены споры с контролерами.

Реализация основного средства, в отношении которого применялась амортизационная премия

Если в отношении реализуемого объекта ОС применялась амортизационная премия, то в некоторых случаях ее нужно будет восстановить в составе доходов (п. 9 ст. 258 НК РФ), а именно если продажа осуществляется взаимозависимому лицу, при этом фактический срок эксплуатации не превышает 5 лет. Если покупатель не является взаимозависимым лицом, амортизационную премию восстанавливать не нужно.

Варианты расчета остаточной стоимости:

1) Покупатель - независимое лицо. Остаточная стоимость ОС = Первоначальная стоимость – амортизационная премия – амортизация (п. 1 ст. 257 НК РФ);

2) Покупатель – взаимозависимое лицо. Остаточная стоимость ОС = Первоначальная стоимость – амортизация (подп. 1 п. 1 ст. 268 НК РФ). Амортизационную премию нужно включить во внереализационные доходы.

Реализация основного средства взаимозависимому лицу

Но если сторона вашего договора о реализации – взаимозависимое лицо, вопросы у контролеров могут возникнуть (раздел V.1 НК РФ). Взаимозависимыми для целей налогообложения признаются лица, если они могут влиять на условия или результаты сделок (п. 1 ст. 105.1 НК РФ). Чтобы сделки налогоплательщика с российскими контрагентами были признаны контролируемыми, их сумма за год должна превышать 1 млрд. руб.

При этом НК РФ признает обязанностью налогового органа доказывать отсутствие рыночности сделок (п. 3 ст. 105.3 НК РФ).

Вывод: не забывайте подтверждать деловую цель своих операций, особенно убыточных. Цены не всегда контролируются, но могут быть проверены, так как суды признают многократное отклонение цены сделки от рыночного уровня признаком получения необоснованной налоговой выгоды (определение ВС РФ от 22.07.2016 № 305-КГ16-4920).

Учет убытка от реализации основного средства при ликвидации организации

У ликвидирующейся организации есть недосписанный убыток от реализации основного средства, который должен признаваться в ходе оставшегося с момента реализации срока полезного использования выбывшего объекта (п. 3 ст. 268 НК РФ). Будет ли ликвидация основанием списать такой убыток единовременно?

Ответ – нет. В п. 3 ст. 268 НК РФ нет особых указаний для ликвидируемых налогоплательщиков. С ликвидацией самого налогоплательщика прекращаются его обязанности по уплате налогов (пп. 4 п. 3 ст. 44 и п. 5 ст. 84 НК РФ). Несписанный убыток не может быть признан, если у налогоплательщика нет правопреемников. В 2006 г. УФНС по Красноярскому краю в письме от 16.01.2006 № 19-10/00421 рассматривало подобную ситуацию и пришло к аналогичному выводу: в налоговую базу по налогу на прибыль ликвидирующейся организации можно включить только ту часть убытка, которая подлежит списанию в периоде с момента реализации амортизируемого имущества до ликвидации организации.

Судебная практика также не на стороне ликвидирующихся налогоплательщиков: единовременный учет убытков от реализации амортизируемого имущества не допустим, так как нарушает положения п. 3 ст. 268 НК РФ (постановление АС Западно-Сибирского округа от 23.05.2018 № Ф04-1610/18 по делу № А81-1443/2017, постановление Девятого ААС от 01.02.2016 № 09АП-57192/15).

Вывод: реализация основных средств может принести убыток, признавать его следует частями, учитывая остающийся срок полезного использования, ликвидация организации не дает права изменить установленный порядок и признать убытки разом.

Реализация с убытком основного средства, у которого истек срок полезного использования (СПИ)

Организация применяла в налоговом учете для основного средства нелинейный метод амортизации, рассчитывая амортизацию для группы основных средств. СПИ основного средства истек, а остаточная стоимость в налоговом учете осталась (составила более 20 тыс. руб.). Как признавать убыток при реализации такого ОС?

По мнению Минфина (письмо от 12.07.2011 № 03-03-06/1/417), если фактический срок использования реализуемого основного средства превышает установленный при приеме объекта СПИ, сумму недосписанной стоимости нужно полностью включить в прочие расходы в месяце реализации. Распределить убыток в данном случае не представляется возможным, так как отсутствует период для распределения (ст. 268 НК РФ).

Реализация ОС оформляется в 1С Бухгалтерии Предприятия 3.0 документом Передача ОС (ОС и НМА – Передача ОС). В шапке указывается дата продажи, местонахождение ОС, контрагент-покупатель и договор с ним. Событие ОС – Передача. По гиперссылке Расчеты указываются счета расчетов с контрагентом.

В табличной части указывается ОС, которое продается, его инвентарный номер из карточки ОС, сумму продажи, счет доходов (91.01), субконто (Реализация основных средств). В нижней части документа можно выписать счет-фактуру.

Проводки по документу:

Так как не был сделан документ Подготовка к передаче, то программа в документе Передача ОС рассчитывает амортизацию за текущий месяц (месяц продажи): Дт26 Кт02.01

Также рассчиталась остаточная стоимость и списалась в БУ и НУ на счет 91.02: Дт91.02 Кт01.09

Доход от продажи имущества меньше, чем остаточная стоимость, следовательно, ОС было продано с убытком. Проследить это можно по регистру (Отчеты – Регистры налогового учета – Финансовые результаты от реализации ОС и НМА). В нем четко прописано, прибыль или убыток в итоге получился после реализации ОС или НМА.

Если в программе при убытке ничего не сделать, то этот убыток никогда не будет учтен для налогообложения прибыли.

Согласно п.3 ст. 268 НК РФ мы можем убыток от реализации включать в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

Учет убытка от реализации ОС в налоговом учете в программе делается документом Операция (Операции – Операции, введенные вручную – Создать – Операция). Операция проводится днем передачи ОС:

Дт97.21 Кт91.09, в колонке Сумма не указываем сумму, в колонках Сумма НУ Дт и Кт указывается сумма убытка. Счет 97.21 используем, так как убыток отражаем как расход будущих периодов в НУ.

Для счета 97.21 создаем субконто расходов будущих периодов со следующим заполнением:

Вид для НУ – Убытки от реализации амортизируемого имущества

Прочие доходы и расходы – Реализация основных средств

Реализуемые активы – выбираем ОС, которое продали

Сумму можно не указывать, программа и так его увидит как сальдо по счету 97.21

Период списания – с первого числа следующего месяца после продажи с убытком на протяжении оставшегося срока полезного использования

В помощнике Закрытие месяца (Операции – Закрытие месяца) частями будет списываться убыток регламентной операцией Списание расходов будущих периодов.

Для проверки можно вызвать Справку-расчет списания расходов будущих периодов.

В Декларации по налогу на прибыль будет формироваться Прил. 3 к Листу 02:

Строка 030 – выручка от реализации ОС

Строка 040 – остаточная стоимость ОС

Строка 060 – убыток от реализации ОС

Выручка от реализации также отразится в строке 030 Прил. 1 к Листу 02

В Прил. 2 к Листу 02 в строке 080 будут расходы по реализации ОС (остаточная стоимость), а в строке 100 – сумма убытка от реализации ОК, которая относится к текущему налоговому периоду (принимаемая к НУ в текущем периоде).

Убыток за минусом признанного в данном периоде (строка 050 Листа 02) увеличиваем налоговую базу по налогу на прибыль.

Декларация по прибыли с убытком — это документ, в котором отражен отрицательный результат работы организации за отчетный период или прошлые годы. Подается в ИФНС вместе с пояснениями.

Убытки в налоговой отчетности

При формировании отчетности нередко выявляется, что совокупные суммы поступлений по всем видам деятельности не покрыли общих затрат. В таком случае бухгалтер отражает полученные потери в годовой бухгалтерской отчетности. А вот налоговый убыток в декларации по налогу на прибыль вызывает определенное беспокойство. Почему?

Получение отрицательного результата деятельности компании и отражение его в отчетности налоговым законодательством не запрещены. Такой результат признается налоговым убытком. Но налоговики относятся к отрицательным результатам с недоверием. Иными словами, инспекторы ФНС считают, что в такой ситуации происходит умышленное занижение налоговой базы, сокрытие выручки, искусственное увеличение затрат либо применение незаконных схем и методов вывода денег. Чтобы свести их подозрения и претензии к минимуму, следует понимать, как отразить убыток в декларации по налогу на прибыль по правилам ПБУ и других НПА. И как объяснить его налоговикам, которые потребуют таких объяснений в любом случае.

Правила оформления декларации по налогу на прибыль с убытками

Отрицательный результат в отчетности отражают, если он получен:

- за любой период в течение года;

- в прошлые периоды, если он не перекрыт.

Для этого применяем формулу:

строка 060 = строка 010 + строка 020 — строка 030 — строка 040 + строка 050

строка 060 – строка 070 – строка 080 – строка 400 Приложения № 2 к Листу 02 + 100 Листа 05 + строка 530 Листа 06

Итоговый показатель налоговой базы отражается по строке 100 Листа 02 декларации. Одновременно заполняются приложения к Листу 2.

В строке 100 указывается убыток прошлых лет в декларации по налогу на прибыль, если он есть. Дополнительно заполняется приложение № 4 к Листу 2. В нем указывают год образования отрицательного результата и его остаток.

Приложение № 4 заполняют только в декларации за год и за I квартал отчетного периода, за остальные периоды его не сдают.

Нужно ли прятать убытки в декларации

- Увеличение разрыва между данными налогового и бухгалтерского учетов, что отрицательно сказывается на учете в целом. Кроме того, вследствие разрыва данных учетов возникает постоянная положительная разница, которая, в свою очередь, образует постоянное налоговое обязательство.

- Увеличение налоговой нагрузки на экономический субъект. Иными словами, занижая базу расходов и скрывая потери, компания утрачивает возможность снизить базы по ННП в будущих отчетных периодах. То есть при расчете налога на прибыль убытки прошлых лет в налоге на прибыль снизят размер налогового обязательства перед бюджетом. Но только при условии, что отрицательные финансовые результаты прошлых периодов были отражены в налоговой отчетности.

- При переносе некоторых видов затрат (поступлений) на будущие периоды придется корректировать и базу для расчета налога на добавленную стоимость и других налоговых обязательств. Причем при переносе нормируемых затрат довольно сложно предусмотреть лимиты будущих лет.

Однако, перед тем как заниматься искусственным изменением финансовых результатов, следует вспомнить, что будет, если показать убыток в декларации по налогу на прибыль за год: последствия не приведут к действиям налоговиков. Налоговая декларация по ННП с отрицательным финансовым результатом не является достаточным основанием для инициации выездной проверки ФНС. Но при проверке законности действий налогоплательщика сотрудники ФНС требуют предоставить объяснения к декларации либо инициируют специальную комиссионную проверку.

Поясняем причины убытков в ИФНС

Чтобы заранее избежать вопросов и интереса со стороны инспекторов ФНС и узнать, что влечет за собой убыток в декларации по налогу на прибыль за год, подготовьте пояснительную записку к отчету. В объяснительной подробно распишите ситуации и обстоятельства, которые стали причинами убыточной деятельности.

Уважительными признаются пояснения в таких ситуациях:

- Начало деятельности компании либо развитие новых направлений по видам деятельности. Иными словами, когда компания только начала свое существование либо организовала новый вид деятельности, убыточность неизбежна. В такой ситуации расходы практически всегда превышают выручку.

- Основной покупатель расторг договор поставок. В таком случае в пояснительной записке отразите общую информацию о поставщике, укажите причины разрыва торговых взаимоотношений. Приложите копию дополнительного соглашения о прекращении действия договора.

- Рост цен на сырье и материалы. В таком случае придется раскрыть причины, вызвавшие рост учетных цен на закупку материалов. Например, из-за смены поставщика, из-за повышения качества материалов, из-за курсовых разниц по договорам, заключенным в иностранной валюте.

- Форс-мажорные обстоятельства из-за чрезвычайных ситуаций. Подтвердить такие обстоятельства придется официальной бумагой из государственных органов, ответственных за ликвидацию ЧС в конкретном регионе. Помимо официальной справки, компания обязана провести инвентаризацию потерь и приложить копию к пояснительной записке.

В случае возникновения одной из них, налогоплательщик не должен сомневаться, можно ли показать убыток в декларации по налогу на прибыль — данные отчета не могут расходиться с учетными данными, основанными на реальных операциях и финансовых результатах. Недостоверные сведения в отчетности являются нарушением закона, тогда как отрицательный результат деятельности — следствием разных обстоятельств, не зависящих от налогоплательщика.

Отражение операций по реализации (выбытию) основных средств (ОС) в налоговом учете осуществляется в соответствии с положениями главы 25 НК РФ. Статьей 323 НК РФ установлены особенности ведения налогового учета операций с амортизируемым имуществом, заключающиеся в особых правилах определения прибыли или убытка от реализации (выбытия) амортизируемого имущества на основании аналитического учета по каждому объекту на дату признания дохода или расхода.

Аналитический учет по каждому объекту должен содержать информацию о:

- первоначальной стоимости амортизируемого имущества, реализованного (выбывшего) в отчетном (налоговом) периоде;

- изменениях первоначальной стоимости таких ОС при достройке, дооборудовании, реконструкции, частичной ликвидации;

- принятых организацией сроках полезного использования ОС;

- способах начисления и сумме начисленной амортизации по амортизируемым ОС за период с даты начала начисления амортизации до конца месяца, в котором такое имущество реализовано (выбыло);

- цене реализации амортизируемого имущества исходя из условий договора купли-продажи;

- дате приобретения и дате реализации (выбытия) имущества;

- дате передачи имущества в эксплуатацию, дате исключения из состава амортизируемого имущества, дате расконсервации имущества, дате окончания договора безвозмездного пользования, дате завершения работ по реконструкции, дате модернизации;

- понесенных налогоплательщиком расходах, связанных с реализацией (выбытием) амортизируемого имущества, в частности расходах на ликвидацию выводимых из эксплуатации ОС, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, расходах на демонтаж, разборку, вывоз разобранного имущества, охрану недр и другие аналогичные работы.

К расходам, связанным с реализацией (выбытием) ОС, могут быть отнесены расходы по хранению, обслуживанию и транспортировке реализованного (выбывшего) имущества. В соответствии со ст. 265 НК РФ все перечисленные расходы квалифицируются в налоговом учете как внереализационные.

Согласно ст. 268 НК РФ при реализации ОС налогоплательщик вправе уменьшить доход от таких операций на сумму расходов, непосредственно связанных с такой реализацией, в частности на расходы по хранению, обслуживанию и транспортировке реализуемого имущества, а также на остаточную стоимость, классифицированную на два вида (ст. 257 НК РФ):

- остаточная стоимость ОС, введенных в эксплуатацию после вступления в силу настоящей главы, определяемая как разница между их первоначальной стоимостью и суммой начисленной за период эксплуатации амортизации;

- остаточная стоимость ОС, введенных до вступления в силу настоящей главы, определяемая как разница между восстановительной стоимостью таких ОС и суммой амортизации, определенных в свою очередь по правилам абзаца 5 п. 1 ст. 257 НК РФ, регламентирующего порядок учета переоценки ОС до 1 января 2002 г.

- В аналитическом учете на дату реализации амортизируемого имущества фиксируется сумма прибыли (убытка) по указанной операции, которая в целях определения налоговой базы учитывается в следующем порядке (ст. 323 НК РФ). Прибыль, полученная налогоплательщиком, подлежит включению в состав налоговой базы в том отчетном периоде, в котором была осуществлена реализация имущества. Убыток, полученный налогоплательщиком, отражается в аналитическом учете как прочие расходы налогоплательщика в соответствии со ст. 268 НК РФ.

Отражение в налоговом учете реализации ОС (амортизируемого имущества) налогоплательщику предлагается осуществлять в самостоятельно разрабатываемых регистрах налогового учета (ст. 313 НК РФ). В специальной литературе приводятся различные варианты регистров налогового учета по выбытию ОС. По нашему мнению, отражение выбытия имущества целесообразно вести в едином регистре, отражающем все этапы и показатели выбытия ОС с фиксированием в нем финансового результата от выбытия, показатели которого могут использоваться в дальнейшем для заполнения декларации по налогу на прибыль. Пример такого регистра, показан ниже.

Налоговый регистр учета операций по выбытию ОС

Регистр предназначен для обобщения информации о выбытии ОС (амортизируемого имущества) в результате его реализации, формирования сумм соответствующих доходов и убытков от реализации, подлежащих включению в состав налоговой базы в порядке, установленном НК РФ. Записи в регистре производятся по каждому факту утраты организацией права собственности на амортизируемое имущество.

Показатели налогового регистра формируются в соответствии со ст. 323 НК РФ об особенностях ведения аналитического учета по объектам реализации. Записи в регистре производятся нарастающим итогом по мере осуществления операций по реализации каждого объекта амортизируемого имущества. Отчетные данные формируются путем суммирования показателей с начала налогового периода на отчетную дату.

Регистр формируется для обобщения информации об операциях реализации ОС и формирования суммы убытка от этой реализации, признаваемого в целях налогообложения в качестве прочих расходов в соответствии с требованиями ст. 268 НК РФ. Величина убытка от реализации, относящаяся к прочим расходам, формируется в случае превышения суммы расходов, связанных с реализацией объекта, над суммой выручки от реализации данного объекта. Полученный убыток включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации (п. 3 ст. 268). На основании данных этого регистра полученный убыток следует учитывать в течение принятого для выбывшего объекта срока полезного использования. Такие регистры должны составляться ежемесячно в течение всего срока учета убытков от выбытия ОС.

При реализации ОС на дату совершения операции определяется прибыль (убыток) в соответствии со ст. 268 НК РФ как разница между доходом от реализации и остаточной стоимостью амортизируемого имущества, определяемой по правилам п. 1 ст. 257 НК РФ, и с учетом расходов, непосредственно связанных с такой реализацией (в частности, хранение, обслуживание, транспортировка):

Прибыль (убыток) = Ц реал. - Ост. ст. - З реал.,

где Ц реал. - цена реализации амортизируемого имущества;

Ост. ст. - остаточная стоимость амортизируемого имущества;

З реал. - затраты, связанные с реализацией.

- положительная разница признается прибылью налогоплательщика, подлежащей включению в состав налоговой базы в том отчетном периоде, в котором была осуществлена реализация имущества;

- отрицательная разница признается убытком, который отражается в аналитическом учете обособленно и учитывается в составе прочих расходов равными долями в течение срока, определенного как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации. Расходы включаются в состав внереализационных расходов в течение срока, исчисленного налогоплательщиком, равными долями до полного перенесения всей суммы таких расходов.

Расчет налоговой базы за отчетный (налоговый) период в соответствии со ст. 315 НК РФ осуществляется налогоплательщиком самостоятельно исходя из данных налогового учета нарастающим итогом с начала года. Этот расчет должен содержать следующие данные:

- период, за который определяется налоговая база (с начала налогового периода нарастающим итогом);

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации, в том числе расходов, связанных с реализацией ОС;

- прибыль (убыток) от реализации, в том числе прибыль (убыток) от реализации ОС.

Пример. По состоянию на 1 января 2002 г. реализуемый трансформатор включен в состав амортизируемых ОС организации по остаточной стоимости 150 000 руб. В соответствии с Классификацией объект отнесен к V амортизационной группе (срок полезного использования - от 7 до 10 лет). Для целей налогообложения по данному трансформатору установлен срок полезного использования 8 лет. На 1 января 2002 г. оставшийся срок полезного использования составил 3 года (8 - 5). В налоговом учете ежемесячная сумма начисления амортизации по трансформатору составляет 4167 руб. (150 000 руб.: (3 года х 12 мес). Затраты на доставку трансформатора покупателю по условиям договора составили 3000 руб. По договору купли-продажи организация реализует трансформатор в апреле 2003 г. за 90 000 руб. (в том числе НДС 15 000 руб.).

Расчет финансового результата от реализации трансформатора в налоговом учете в апреле 2003 г.:

доход от реализации - 75 000 руб. (выручка для целей налогообложения прибыли принимается без учета НДС и налога с продаж - п. 1 ст. 248 НК РФ);

остаточная стоимость реализованного объекта на дату реализации - 83 340 руб. [150 000 руб. - 4167 руб. х (12 мес + 4 мес)];

полученный от реализации убыток - 11 340 руб. (75 000 руб. - 83 340 руб. - 3000 руб.).

Полученный в налоговом учете убыток 11 340 руб. не совпадает по величине с убытком, полученным в бухгалтерском учете.

Налоговый убыток принимается для целей налогообложения по налогу на прибыль равномерно в течение 20 месяцев до окончания срока полезного использования (ст. 268 НК РФ): с мая 2003 г. по декабрь 2004 г. по 567 руб. в месяц.

При исчислении налога на прибыль за 9 месяцев 2003 г. в состав прочих расходов будет отнесена сумма убытка в размере 2835 руб. (567 руб. х 5 мес). При исчислении налога на прибыль за 2003 г. в составе прочих расходов будет учтена сумма убытка в размере 4536 руб. (567 руб. х 8 мес). Оставшаяся сумма убытка в размере 6804 руб. будет перенесена на уменьшение налогооблагаемой базы по налогу на прибыль в 2004 г.

Убыток от реализации ОС должен отражаться в составе прочих расходов не сразу, а равными долями в течение срока, который определяется как разница между сроком полезного использования реализуемого имущества и фактическим сроком его эксплуатации до момента реализации; в примере этот срок равен 20 месяцам.

Установленное законодателем ограничение о непризнании в налоговом учете единовременно убытка, полученного от реализации ОС, реализуется в правилах заполнения налоговой декларации по налогу на прибыль. Необходимо заполнить в приложении 2 к листу 02 Декларации по налогу на прибыль (далее - Декларация) стр. 260, по которой производится погашение отрицательной разницы между выручкой от реализации имущества и его остаточной стоимостью с учетом расходов по реализации. При заполнении Декларации операция по реализации ОС всегда учитывается в составе доходов (в полной сумме доходов) и в составе расходов (в полной сумме признаваемых по операции расходов).

В примере выявляется отрицательная разница между выручкой от реализации трансформатора и его остаточной стоимостью с учетом расходов по доставке. В этом случае в целях налогообложения отраженные по данной операции суммы дохода и расхода взаимно погашаются и не участвуют в расчетах налоговой базы. По стр. 260 приложения 2 к листу 02 Декларации отражается сумма убытка 11 340 руб. (86 340 руб. - 75 000 руб.). Данные стр. 260 вычитаются из общей суммы расходов, отраженных по стр. 010-250 приложения 2 к листу 02 Декларации. Это означает, что в составе расходов с учетом взаимного погашения доходов и расходов будет учтено не 86 340 руб. фактических расходов, а только 75 000 руб. (86 340 руб. - 11 340 руб.).

Иными словами, признанный убыток для целей налогообложения за отчетный период не будет уменьшать размера налоговой базы. Тем не менее ст. 268 НК РФ предоставляется возможность уменьшения налоговой базы на сумму признанного убытка в размере 11 340 руб. в течение оставшегося для целей налогообложения срока эксплуатации станка (в примере этот срок составляет 20 месяцев). Таким образом, организации следует ежемесячно уменьшать налоговую базу на одну двадцатую часть признанного убытка в размере 567 руб. (11 340 руб. : 20 месяцев) в составе прочих расходов (по стр. 170 приложения 2 к листу 02 Декларации).

До конца 2003 г. будет списано 4536 руб. (продажа состоялась в апреле, значит, срок для списания в 2003 г. - 8 месяцев: 567 руб. х 8 мес). Оставшаяся не списанной в 2003 г. сумма убытка в размере 6804 руб. переносится для списания на 2004 г. с ежемесячным отражением по стр. 170 приложения 2 к листу 02 Декларации суммы 567 руб.

На основании проведенных расчетов налогоплательщику при составлении отчетности за первое полугодие 2003 г. следует указать в Декларации:

Читайте также: