Сумма исчисленных текущих платежей за налоговый период по кбк 104101

Обновлено: 27.05.2024

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Организациям нужно платить налог на прибыль на новые КБК. Министерство Финансов обновило коды бюджетной классификации от 08.06.2020 №99н.

КБК — коды классификаций, которые организации прописывают в платежных документах с целью перечисления средств в бюджет. Платежи сначала поступают в казначейство, а уже потом все средства делятся между федеральным, региональными и местными бюджетами. В статье рассмотрим отличия новых кодов бюджетных классификаций для налога на прибыль от старых и расскажем, как их использовать.

КБК по налогу на прибыль для юридических лиц в 2020 и 2021 году

В 2021 году в правилах уплаты налога на прибыль ничего не изменилось — такое же распределение и ставки:

- в бюджет региона — 17% от налоговой базы;

- в федеральный бюджет — 3% от налоговой базы.

Для юридических лиц изменения в кодах бюджетной классификации были незначительные, но при заполнении платежных ведомостей их нужно учитывать. Они касаются суммы налогов, которые вычисляются с прибыли по обращающимся облигациям и облигациям с ипотечным покрытием.

КБК на 2020 год

| Бюджет | Налог | Штрафы | Пени |

|---|---|---|---|

| Федеральный | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 3000 110 | 182 1 01 01011 01 2100 110 |

| Региональный | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 3000 110 | 182 1 01 01012 02 2100 110 |

КБК на 2021 год

| Бюджет | Налог | Штрафы | Пени |

|---|---|---|---|

| Федеральный | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 3000 110 | 182 1 01 01011 01 2100 110 |

| Региональный | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 3000 110 | 182 1 01 01012 02 2100 110 |

Особенности вычисления и уплаты налога

Компания получила доход. Вычитая из него расходы, мы получим прибыль, которая облагается налогом. Данный налог будет называться прямым. Его обязаны платить все юрлица, находящиеся на территории России — отечественные и иностранные. Предприниматели, работающие на ОСНО, должны платить налог на прибыль.

Налог на прибыль не касается:

- предпринимателей, находящихся на УСН, ЕНВД, патенте и едином сельскохозяйственном налоге;

- лиц, владеющих игорным бизнесом;

- участников центра Сколково;

- организаторов Чемпионата мира по футболу 2018.

Расчет налога

Сначала определяется налоговая база (прибыль, с которой начисляется налог) после она умножается на налоговую ставку. Доходы вычисляются по итогам годовой декларации. Расходы — это те затраты, которые совершил предприниматель и документально их подтвердил.

Уплата налога на прибыль в 2021 году КБК

Платеж перечисляется в течение 28 дней месяца, следующего за отчетным периодом. Авансовые платежи нужно вносить поквартально (для отдельных категорий ст. 286 НК РФ) или помесячно, несмотря на то, что налоговый период составляет год.

| Налог | Пени | Штраф |

|---|---|---|

| Новые КБК налога на прибыль (налог с процентов по облигациям) | ||

| 182 1 01 01090 01 1000 110 | 182 1 01 01090 01 2100 110 | 182 1 01 01090 01 3000 110 |

| Налог, при условии, что выполняются соглашения о разделе продукции, которые были заключены до принятия ФЗ №225 | ||

| 182 1 01 01020 01 1000 110 | 182 1 01 01020 01 2100 110 | 182 1 01 01020 01 3000 110 |

| Налог, взимаемый с прибыли иностранных компаний, деятельность которых не связана с деятельностью в России, за исключением доходов в виде дивидендов | ||

| 182 1 01 01030 01 1000 110 | 182 1 01 01030 01 2100 110 | 182 1 01 01030 01 3000 110 |

| Налог с прибыли контролируемых иностранных компаний | ||

| 182 1 01 01080 01 1000 110 | 182 1 01 01080 01 2100 110 | 182 1 01 01080 01 3000 110 |

| Налог с прибыли, которые получили российские организации в виде дивидендов от российских компаний | ||

| 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

| Налог с прибыли, полученной иностранной организацией в качестве дивидендов от российской компании | ||

| 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 1000 110 |

| Налог с прибыли, которые получили российские организации в виде дивидендов от иностранных компаний | ||

| 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

| Налог с доходов, которые получены с ценных бумаг государства и муниципалитета в виде процентов | ||

| 182 1 01 01070 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110 |

| Налог с прибыли контролируемых иностранных компаний | ||

| 182 1 01 01080 01 1000 110 | 182 1 01 01080 01 1000 110 | 182 1 01 01080 01 1000 110 |

КБК пени по налогу на прибыль

Если вам нужно заплатить пени по налогу, необходимо применить свой код, который прописывается в платежных поручениях. Чтобы узнать, какой код пени по налогу на прибыль писать в графе 104 платежной ведомости, нужно в коде по основному платежу заменить 14-17 положения.

Для пени вместо 1000 применяется значение 2100. Коды для пени расположены в зависимости от того, куда они перечисляются (уровень бюджета).

- федеральный бюджет - 182 1 01 01011 01 2100 110;

- региональный бюджет - 182 1 01 01012 02 2100 110.

Код пени по налогу в федеральный бюджет имеет в 11-12 положении значение 11, а в региональный бюджет это значение равно 12. Если обнаружена недостача в казне субъектов РФ, то пени переводятся с применением КБК в региональный бюджет.

Порядок и сроки начисления пени

Вычисление пени осуществляется согласно ФЗ № 401. Ее сумма зависит от того, на сколько дней просрочен платеж. Если платеж просрочен до 30 дней, то применяется тариф 1/300 ставки рефинансирования. Если срок более 30 дней, то действует тариф 1/150 от текущей ставки рефинансирования.

Ошибки в КБК налога на прибыль

Заявление можно оформить в свободной форме. Самое главное — не забудьте написать ошибочные данные платежки и укажите верную информацию.

Автор статьи: Александра Аверьянова

Платите налог на прибыль и другие налоги в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Сервис подготовит платежки и напомнит о сроках уплаты, сформирует отчеты, поможет легко начислить зарплату и другие выплаты. Познакомьтесь со всеми возможностями Контур.Бухгалтерии бесплатно в течение 14 дней.

Организациям нужно платить налог на прибыль на новые КБК. Министерство Финансов обновило коды бюджетной классификации от 06.06.2019 года приказом № 86Н.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

Компании и ИП с работниками ежемесячно перечисляют страховые взносы на обязательное медицинское страхование в ФОМС. А те работодатели, которые своевременно этого не сделали, еще и платят пени. При этом в платежном поручении указывают КБК 182 102 02101 08 2013 160. Так налоговая понимает, что платеж идет в счет погашения пени по страховым взносам на ОМС.

С 1 января 2017 года на налоговую службу возложили полномочия администратора не только налоговых платежей, но и страховых взносов, в том числе на пенсионное страхование. В результате платежи в ПФР разбились на две группы: возникшие до 1 января 2017 года и возникшие после 1 января 2017 года. КБК у этих платежей разные и их легко перепутать.

В 2017 году ФНС стала администратором не только налоговых платежей, но и страховых взносов. Поэтому с 1 января 2017 года стали действовать измененные КБК. А взносы по временной нетрудоспособности и материнству разбили на две категории: возникшие 2017 года и возникшие с 1 января 2017 года. Каждой категории присвоили свой КБК.

Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2021 год

Бюджетная классификация – что это и зачем

КБК бывают 4 видов:

- касающиеся государственных поступлений;

- имеющие отношение к расходам;

- обозначающие источники, из которых финансируется бюджетный дефицит;

- отображающие операции госуправления.

Для чего служат КБК:

- упорядочивают финансовую отчетность;

- обеспечивают единую форму бюджетной финансовой информации;

- помогают регулировать финансовые потоки на уровне государства;

- с их помощью составляется и выполняется муниципальный и федеральный бюджет;

- позволяют сравнить динамику доходов и расходов в нужный период;

- информируют о текущей ситуации в государственной казне.

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

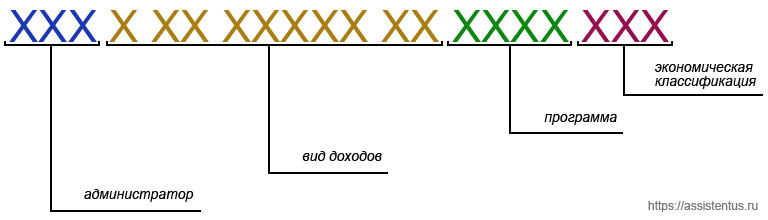

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

- промотать чуть выше — основная их часть опубликована у нас;

- в государственном казначействе (позвонив, отправив запрос или совершив визит);

- Приказ Министерства финансов № 65Н содержит всю информацию о КБК;

- при оформлении платежей онлайн на многих сервисах КБК проставляются автоматически.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Банк России и Минфин в связи с изменениями в законодательстве пересмотрели и частично упростили заполнение платёжных поручений с 01.10.2021, в том числе на основании приказа Минфина от 14.09.2020 № 199н. Про новое и изменения в платёжках с 1 октября 2021 года при уплате налогов, сборов, страховых взносов и иных обязательных платежей в бюджет рассказываем в этой консультации.

Новый бланк платёжки и правила заполнения

Кардинальных изменений в оформлении расчётов с бюджетной системой указанный документ не предусматривает.

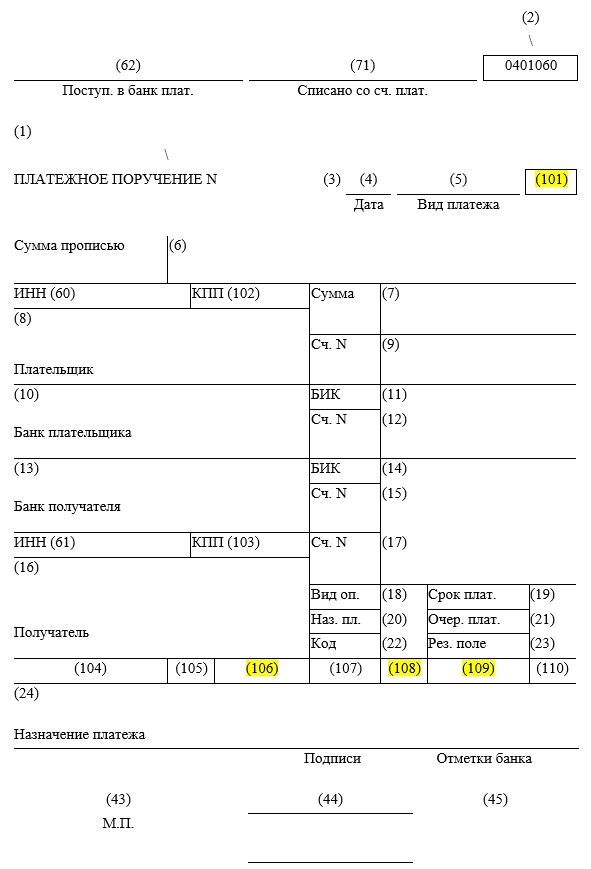

Приложение 2 к Положению № 762-П закрепило форму платёжного поручения (0401060). Она осталась прежней.

Вот образец платёжного поручения с 1 октября 2021 года:

Какие поля с 01.10.2021 заполняют по-новому

На бланке платёжки выше мы обозначили их жёлтым цветом. Это следующие реквизиты:

- 101 ‒ статус плательщика;

- 106 ‒ основание платежа;

- 108 ‒ номер документа ‒ основания платежа;

- 109 ‒ дата документа.

Далее разберём новые правила заполнения каждого из этих полей платёжного поручения с 1 октября 2021 года.

Изменения с 01.10.2021 в Правила указания информации в реквизитах распоряжений о переводе денежных средств при перечислении платежей в бюджетную систему Российской Федерации (приказ Минфина от 12.11.2013 № 107н) утверждены приказом Минфина от 14.09.2020 № 199н.

Для полей 106 и 108, идентифицирующих платеж, изменен порядок указания информации в них. А при заполнении поля 101 упразднен ряд статусов, идентифицирующих плательщика.

Поле 101

- физическое лицо;

- индивидуальный предприниматель;

- нотариус, занимающийся частной практикой;

- адвокат, учредивший адвокатский кабинет;

- глава крестьянского (фермерского) хозяйства.

Одновременно исключены следующие статусы, идентифицирующие составителя платёжного поручения:

- 09 ‒ налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) ‒ ИП;

- 10 ‒ налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) ‒ нотариус, занимающийся частной практикой;

- 11 ‒ налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) ‒ адвокат, учредивший адвокатский кабинет;

- 12 ‒ налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) ‒ глава крестьянского (фермерского) хозяйства;

- 21 ‒ ответственный участник консолидированной группы налогоплательщиков (КГН);

- 22 ‒ участник КГН;

- 25 ‒ банки-гаранты при возврате НДС, излишне полученного налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов;

- 26 ‒ учредители (участники) должника, собственники имущества должника ‒ унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе банкротства.

Поле 106

В поле 106 с 1 октября 2021 года больше не используют коды ТР, ПР, АП и АР. Вместо них ‒ единый код ЗД для погашения задолженности по истекшим налоговым/расчетным (отчетным) периодам, в том числе в добровольном порядке.

Отметим, что до 01.10.2021 код ЗД применяли только в последнем случае.

Поле 108

Отличить добровольное погашение от принудительного можно по полю 108, где с 1 октября 2021 года указывают использовавшиеся ранее в поле 106 коды ТР, ПР, АП и АР перед номером документа-основания.

- ТР0000000000000 – номер требования налогового органа об уплате налога (сбора, страховых взносов);

- ПР0000000000000 ‒ номер решения о приостановлении взыскания;

- АП0000000000000 ‒ номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в этом;

- АР0000000000000 ‒ номер исполнительного документа (исполнительного производства).

Номер документа указывают после буквенного значения вида документа. Он должен четко соответствовать значениям и количеству знаков, указанным в соответствующем требовании, решении или исполнительном документе.

При погашении требования налогового органа об уплате налога (сбора, страховых взносов) № 41797 в поле 108 платёжки должно быть указано:

ТР41797

Поле 109

Возникают ситуации, когда у экономических субъектов имеется переплата по налогам или страховым взносам, выражаясь иными словами, заплатили в бюджет лишнего. Наш эксперт Надежда Четвергова рассмотрела в статье, как именно нужно зачесть имеющуюся переплату в счёт будущих платежей.

Переплату по налогу или страховым взносам (речь про ОПС, ОМС, ВНИМ) можно зачесть по правилам, установленным в ст. 78 НК РФ.

Также с этой даты с заявлением о зачёте или возврате суммы излишне уплаченного налога можно обратиться в любую ИФНС (ст. 78 НК РФ).

Правила зачёта страховых взносов изменения не затронули. Всё как прежде: зачесть переплату можно только по тому же виду взносов. Например, переплату по ОПС можно зачесть только на ОПС, переплату по ОМС в счёт ОМС.

Итак, что нужно сделать, чтобы произвести зачёт налога (все, кроме НДФЛ) и страхового взноса (речь о ОПС, ОМС, ВНИМ) в счёт будущих платежей.

1. Желательно, но необязательно. Провести сверку с налоговой инспекцией.

2. Заполните заявление.

2.1. Как заполнить форму заявления о зачёте переплаты по налогам в счёт предстоящих платежей.

Заявление о зачёте переплаты по налогу (пеням, штрафу) заполните следующим образом.

Далее укажите вид платежа, подлежащий зачёту:

Поле заполняется в следующем формате:

- первые два знака — налоговый (расчётный) период:

- следующие два знака после точки — порядковый номер периода:

Далее приведите код по ОКТМО по месту зачисления платежа, КБК платежа, в счёт которого направляется переплата, и код налогового органа, принимающего платёж.

Сведения о физическом лице, не являющемся ИП, организации не заполняют. Данный раздел заявления заполняют только физические лица (не ИП), которые не указали ИНН.

С образцами вы можете ознакомиться в СПС КонсультантПлюс:

2.2. Как заполнить заявление о зачёте суммы излишне уплаченных страховых взносов в счёт предстоящих платежей по тому же виду взноса.

Заявление о зачёте переплаты по страховым взносам (пеням, штрафу) заполните следующим образом.

Далее выберите вид платежа, подлежащий зачёту:

В полях и отразите соответственно код муниципального образования по месту постановки на учёт и код бюджетной классификации платежа.

Далее приведите код по ОКТМО по месту зачисления платежа, КБК платежа, в счёт которого направляется переплата, и код налогового органа, принимающего платёж.

Сведения о физическом лице, не являющемся ИП, организации не заполняют. Данный раздел заявления заполняют только физические лица (не ИП), которые не указали ИНН.

3. Следующее, что нужно сделать после того, как заполнили заявление, это его подать, уложившись в отведённый срок.

По общему правилу, срок для обращения в инспекцию с заявлением о зачёте переплаты — три года со дня уплаты налога в излишнем размере ( п. 7 ст. 78 НК РФ).

Однако в этом правиле есть некоторое исключение. Если организация планирует произвести зачёт переплаты по прибыли в случае, когда налог по итогам года меньше уплаченных в течение года авансовых платежей, то срок подачи в налоговый орган заявления о зачёте переплаты в таком случае — три года с даты подачи декларации по итогам года, но не позднее установленного срока её представления ( Определение Верховного Суда РФ от 03.09.2015 № 306-КГ15-6527, Постановление Президиума ВАС РФ от 28.06.2011 № 17750/10, Письмо Минфина России от 15.06.2012 № 03-03-06/1/309, Информация ФНС России).

Представить заявление в инспекцию можно одним из следующих способов ( п. п. 4 , 5 ст. 78 НК РФ):

- в бумажном виде: лично (через представителя) в налоговый орган или по почте;

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью;

- через личный кабинет налогоплательщика.

4. Ожидаем результат рассмотрения заявления о зачёте переплаты.

Решение о зачёте переплаты должно быть принято налоговым органом в течение 10 рабочих дней с момента подачи заявления о зачёте или со дня подписания совместного акта сверки, если такая сверка проводилась ( п. 6 ст. 6.1 , п. п. 4 , 5 ст. 78 НК РФ).

Если инспекция проводит камеральную проверку, срок принятия решения о зачёте начинается ( п. 8.1 ст. 78 НК РФ):

- а) по истечении 10 рабочих дней со следующего дня после завершения проверки или со дня, когда она должна быть завершена по правилам п. 2 ст. 88 НК РФ;

- б) со следующего дня после вступления в силу решения по результатам проверки (если в ходе её проведения были выявлены нарушения законодательства).

Инспекция также может отказать в зачёте переплаты. О принятом решении вам должны сообщить в течение пяти рабочих дней с даты его вынесения ( п. 6 ст. 6.1 , п. 9 ст. 78 НК РФ). Отказ должен быть обоснованным. Причина отказа будет указана в решении.

Отказ в зачёте вы можете обжаловать в вышестоящий налоговый орган, а затем в суд ( ст. 137 , п. п. 1 , 2 ст. 138 НК РФ).

Также вы можете обратиться в суд с требованием обязать налоговый орган произвести зачёт ( п. 33 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Мы перечислили все необходимые действия налогоплательщика (плательщика страховых взносов) для осуществления им зачёта переплаты в счёт будущих платежей.

Читайте также: